Подошла к концу акция

Акция «Сдай отработанную батарейку» подошла к концу

Руководитель фракции ЛДПР в Госсобрании Марий Эл Антон Мирбадалев и кандидат в депутаты Госдумы Алексей Шерстобитов совместно с членами партии отвезли батарейки к контейнеру на утилизацию

В офисе ЛДПР круглогодично принимаются батарейки от всех желающих, кто не хочет загрязнять природу. 1 июня, в преддверии всероссийской акции по утилизации отработанных источников питания от одной из ведущих компаний по изготовлению батареек, команда ЛДПР запускает свою акцию «Сдай отработанные батарейки – получи футболку«. Йошкаролинцы нам приносили отработанные элементы питания накопленные как самостоятельно, так и целыми подъездами и домами. Более того, батарейки приносили и из организаций и управляющих компаний. Жители районов не остались в стороне – писали и звонили с просьбой забрать накопленные источники питания.

Наступил момент, когда все собранные отработанные источники питания были отвезены к специальному контейнеру, который отправят на переработку в город Челябинск. Стоит отметить, что Челябинск – это единственный город в России, где находится завод по переработке батареек и аккумуляторов, поэтому важно, что бы эти отходы попали именно туда, а не на мусорные свалки и полигоны, тем самым, нанося непоправимый урон окружающему миру.

Контейнер простоит у гипермаркета «Лента» до 23 августа включительно. Заинтересованные в охране окружающей среды жители Марий Эл могут принести обработанные батарейки в специальный пункт сбора, а не выбрасывать в обычные мусорные контейнеры, как делают многие.

Марийское региональное отделение ЛДПР благодарит всех, кто принимал участие в акции по защите нашей природы!

Наиболее подходящие акции для активных трейдеров на ноябрь

По итогам каждого месяца определяем лидеров российской биржевой волатильности.

Октябрь на российском рынке акций запомнится фееричным взлетом индекса МосБиржи к абсолютным максимумам около 4300 п. на фоне ралли рынка энергоносителей и последующим падением спроса под занавес месяца на волне фиксации в commodities, в первую очередь по газу, углю и металлам. По итогам октября бенчмарк вырос на 1%, но в моменте прибавлял +5%.

Оценивая риски ноября, а именно высокую вероятность принятия ФРС плана сокращения количественной программы, волатильность глобального фондового рынка сохранится повышенной. И на этом можно заработать.

Цикл статей о высокой волатильности бумаг может быть интересен спекулятивно настроенным участникам рынка, рассматривающим изменчивость в качестве возможности повысить доходность торговых операций. Главное, верно выбрать направление сделки.

Проведем очередную оценку волатильности бумаг из индекса МосБиржи и дадим прогноз о будущем ТОП-5 самых рисковых инструментов октября, подходящих активным игрокам.

В качестве меры риска (волатильности) использован показатель среднеквадратичного отклонения доходностей инструментов или «сигма» коэффициент (σ), нормированный на количество периодов наблюдения. В октябре был 21 торговый день. Результат оценки представлен в таблице:

После достаточно спокойного сентября октябрьская волатильность по индексу МосБиржи показала рост более чем на 1,1 п.п., до 4,6%. Резкие скачки на энергетическом рынке повысили турбулентность экспортоориентированного российского рынка.

Лидеры по доходности за октябрь — золотодобытчики: Полюс +17%, Петропавловск +13%, Полиметалл +6% — не вошли в рейтинг изменчивости, хотя такие предпосылки были. Это значит, что технический отскок акций после предыдущего сильного падения проходил относительно спокойно. Защитный характер бумаг в ситуации общей неопределенности рынка может проявиться и в следующем периоде.

Согласно ожиданиям, РУСАЛ сохранил место в списке самых волатильных акций отечественного рынка. Если в сентябре инвесторы ликовали от удачной совокупности фундаментальных драйверов, то в конце октября проявилась очень высокая корреляция бумаг с базовым металлом. С рекордных значений алюминий спикировал почти на 20%, утянув котировки РУСАЛа почти на те же 20% от исторических максимумов.

Обыски ФБР в доме Дерипаски в США лишь усилили нервозность торгов. В ноябре также ожидаем бумаги в лидерах волатильности.

Влетели в список ТОП-5 бумаги девелопера ПИК. Волатильность инструмента более чем в 3 раза обогнала метрики рисковости самого индекса МосБиржи. Акция не может восстановиться после SPO. Потери за месяц составили 18%.

Учитывая рост стоимости денег в экономике и риски дальнейшего ужесточения монетарного курса ЦБ, инвесторы не спешат возвращаться в акции, подешевевшие с максимумов уже на четверть. Замедление деловой и потребительской активности на фоне пандемии в IV квартале также сдерживает инвестиционный настрой — волатильность рискует остаться расширенной.

Акции HeadHunter вернулись в рейтинг. Пожалуй, это одни из самых постоянных бумаг с высокой амплитудой колебаний наряду с TCS Group, случайно не вошедшей в октябрьский срез (сигма — 8,5%).

Участникам рынка акций HeadHunter понравились новости о buyback, всколыхнувшие котировки. К концу октября акции обновили исторические максимумы, над 4300 руб. Ограничением при работе с бумагами до сих пор служит относительно низкая ликвидность инструмента, хотя в ушедшем месяце объем торгов и возрос до 1,5 млрд руб. (среднедневной оборот — менее 70 млн руб.).

Бумаги экспортоориентированного ФосАгро не сильно ощутили значительное укрепление рубля, прибавившего за месяц порядка 3%. Воздействовал фактор удорожания сельхозпродукции, где не последую роль сыграли удобрения. Акции принесли инвесторам 10% доходности.

Учитывая наблюдаемую коррекцию на товарных рынках, есть предпосылки к замедлению проинфляционных факторов, что может сдержать прыть быков в бумаге. Ожиданий сохранения акций производителя удобрения именно в рейтинге ТОП-5 нет. При общем росте нервозности на рынке национальная валюта может несколько ослабнуть, а это может сыграть на руку бумагам.

Акции АЛРОСА за октябрь потеряли свыше 6%. Здесь основное влияние оказал дивидендный гэп середины месяца. Доходность акционеров составила, по сути, те же 6%. Подняться бумагам мешало общее охлаждение на товарных рынках.

Некоторую поддержку может придать предновогодний сезон, повышающий спрос на продукцию эмитента, поэтому очень редкий гость нашего рейтинга может пропустить ноябрьскую оценку. Сценарии траектории бумаг в постдивидендный период обозначены в отдельном материале.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Главное за неделю. Паника в понедельник и пятницу

Итоги торгов. Упасть в пятницу — это уже традиция

Рынки снова падают из-за коронавируса. Что делать

Alibaba: время присмотреться к покупкам

Как следить за американскими дивидендами: удобный календарь

Новый штамм коронавируса из Южной Африки. Что нам известно

В каких акциях можно пересидеть новые локдауны

В декабре структура индексов Мосбиржи поменяется. Кто на новенького

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Обзор инвестиционных идей от 2 ноября 2021 года

Прошлая неделя закончилась значительным снижением российских индексов. В фокусе внимания по-прежнему остаётся рост инфляции на фоне сокращения мирового производства. Дополнительное давление на рынки оказывает снижение цен на сырьё.

Несмотря на рыночный негатив, аналитики считают, что это лишь коррекция, и рекомендуют покупать. В сегодняшнем обзоре мы рассмотрим инвестиционные идеи по бумагам Fix Price, «Сбербанка» и «ВТБ».

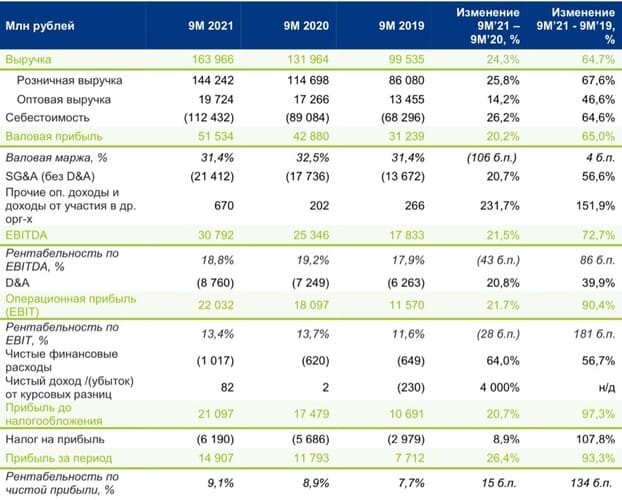

С момента IPO котировки ГДР Fix Price (FIXP) снизились почти на 16% на фоне ослабления всего сектора, растущей инфляции и продажи бумаг со стороны Marathon Group. Однако аналитики считают, что по результатам III квартала компания доказала, что может сохранять высокие темпы роста и маржинальность даже в столь тяжёлое время. В итоге аналитики рекомендуют покупать бумаги Fix Price с целью 763,4 руб. за штуку.

ГДР – глобальные депозитарные расписки. ГДР FPrice Group торгуются на Мосбирже c 10 марта 2021 г.

По итогам III квартала 2021 г. компания показала рост, но темпы прироста снизились. И они замедляются уже третий квартал подряд. В основном это связано с высокой базой предыдущих периодов. Если говорить о росте в целом, то он был обусловлен незначительным увеличением размера среднего чека и органическим ростом количества магазинов. При этом LFL-продажи и LFL-трафик снижаются. В остальном мы видим растущую динамику финансовых показателей.

Опасение у инвесторов вызывают и предстоящие результаты IV квартала. На них повлияют сразу два фактора: высокая база и растущая инфляция, которая негативно скажется на маржинальности.

С технической точки зрения ГДР Fix Price торгуется в пределах боковика. Однако нижняя граница ещё не была протестирована, а аналитики уже предлагают покупать бумагу с целью достижения верхней границы.

LFL (Like-For-Like) – показатель позволяет сравнить результаты продаж отчётного и предыдущего торгового периодов, при этом используются данные строго по одним и тем же торговым точкам.

Целесообразно дождаться тестирования нижней границы консолидации на уровне 589 руб. за бумагу и только потом покупать. При этом нет выраженных драйверов для выхода из консолидации наверх.

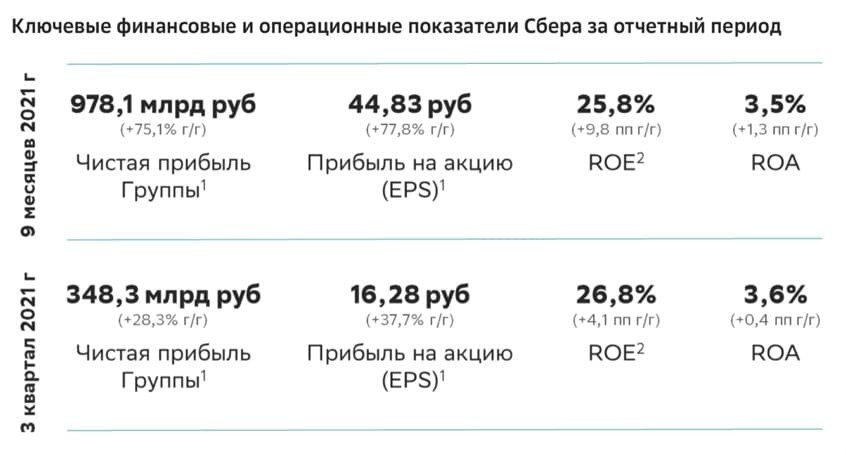

28 октября «Сбербанк» (SBER) отчитался о рекордной чистой прибыли по итогам девяти месяцев 2021 г.: 978 млрд руб. Достижение цели в 1,2 трлн руб. стало делом времени. Однако, кроме банковской деятельности, «Сбер» активно развивает экосистему и планирует выйти на уровень безубыточности по ней к 2023 г. Аналитики считают, что доходы «Сбербанка» продолжат расти и предлагают покупать бумаги с целью 470 руб. за акцию.

По итогам девяти месяцев рост чистой прибыли «Сбербанка» составил 75,1% по сравнению с аналогичным периодом прошлого года.

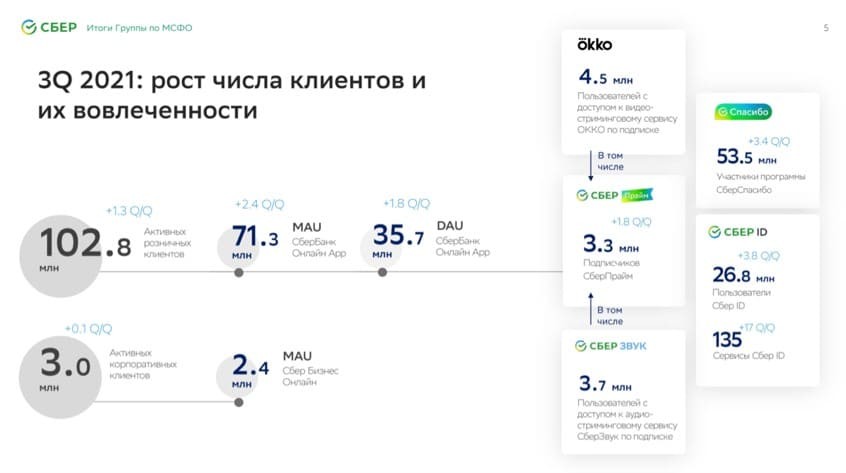

«Сбер» растёт по всем направлениям. Больше всего выросло количество подписчиков «СберПрайм» — по итогам II квартала 2021 г. их количество составляло 1,5 млн, сейчас уже 3,3 млн человек.

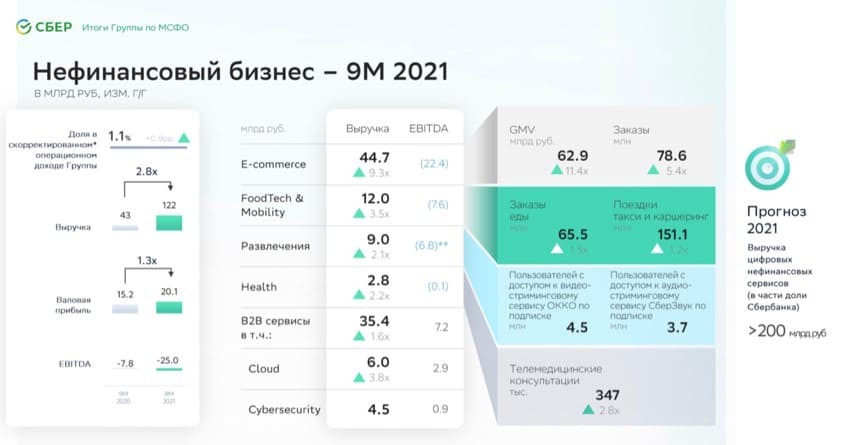

Если говорить о нефинансовом бизнесе, то результаты впечатляют — мы видим кратный рост по всем фронтам. Выручка выросла в 2,8 раза — до 122 млрд руб., а валовая прибыль увеличилась в 1,3 раза. Драйвером роста стал сектор e-commerce, выручка которого выросла в 9,3 раза, достигнув 44,7 млрд руб. При этом «Сбербанк» сохраняет прогноз по выручке более 200 млрд руб. к концу года.

С технической точки зрения акция начала снижение после достижения исторических максимумов. В итоге бумага движется к зоне поддержки — 334,5–339 руб. за штуку. Именно там и стоит приобретать бумагу.

Достигнет или нет бумага цены, установленной аналитиками, сказать сложно, так как цель весьма амбициозна, но у акций «Сбербанка» потенциал для роста есть.

Проанализировав показатели «Сбербанка», аналитики не смогли пройти мимо второго по размеру активов банка «ВТБ» (VTBR) и предлагают покупать его акции с целью 0,08 руб. У банка есть все необходимые предпосылки для стабилизации и увеличения рентабельности. При этом «ВТБ» тоже старается развивать экосистему, но делает это через партнёрства, становясь миноритарным акционером.

Недавно «ВТБ» отчитался о результатах по итогам девяти месяцев работы. Чистая прибыль банка выросла по итогам трёх кварталов в 4,4 раза — до 257,6 млрд руб., а по результатам III квартала — в пять раз.

Столь значительный рост связан с восстановлением деловой и потребительской активности, а также со снижением резервов под кредитные риски.

Учитывая текущую прибыль, мы можем увидеть превышение целевого значения, установленного менеджментом, — 295 млрд руб. по итогам года. Прибыль имеет все шансы достичь 335 млрд руб., что в итоге способно обеспечить дивидендную доходность около 12,5–13%. При этом выплата будет осуществляться двумя траншами, чтобы снизить нагрузку на капитал. Такой уровень дивидендной доходности станет драйвером для переоценки стоимости акций «ВТБ».

С технической точки зрения акция торгуется вблизи локального максимума, отбившись от уровня сопротивления. На текущий момент сложно оценить, где находится точка входа в бумагу, поэтому стоит дождаться пробоя уровня 0,056 руб. с последующим ретестом и только потом входить в позицию. Также можно попробовать начать набор позиции от уровня 0,04 руб.

И помните, рынок, как пластилин, постоянно меняет форму и направление, поэтому аналитики стараются ежедневно искать новые идеи, а мы будем стараться каждую неделю анализировать эти идеи и предоставлять вам независимый обзор.

Данный обзор выражает субъективное мнение автора и не является рекомендацией к покупке или продаже актива. Всегда стоит индивидуально подходить к рассмотрению каждой инвестиционной идеи и анализировать её согласно вашей торговой стратегии. Если вам требуется консультация по инвестиционным идеям, оставьте заявку.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.