Подоходный налог на акции по итогу года

Три и пять лет: как уйти от начисления НДФЛ при долгосрочном владении ценными бумагами

Часто инвесторы задаются вопросом: можно ли освободиться от налогообложения, если владеть ценной бумагой долгий срок, например, как с жилой недвижимостью?

Можно. Для инвесторов предусмотрены две льготы, которые позволяют освободить от налогообложения доход от продажи ценных бумаг, если владеть этими ценными бумагами более трёх или более пяти лет. Однако для освобождения от налога необходимо выполнить ряд условий.

Рассмотрим, чем эти две льготы отличаются друг от друга.

Льгота по владению более 5 лет (п. 17.2 ст. 217 НК РФ, п. 2 ст. 284.2 НК РФ)

Вычет по владению более 3 лет (подп. 1 п. 1 ст. 219.1 НК РФ)

В чём суть?

Освобождает доход от реализации акций российских компаний. Без дивидендов.

Освобождает прибыль от реализации (погашения) ценных бумаг. ПФИ не освобождает. Купонный доход и дивиденды не освобождает.

Какие условия?

Кто может получить?

Налоговый резидент РФ и налоговый нерезидент РФ.

Только налоговый резидент РФ.

Сколько раз можно получить вычет (льготу)?

Можно получать ежегодно, если каждый год продавать ценные бумаги, которые подпадают под условия.

Размер вычета, есть ли ограничения?

Размер льготы не ограничен, освобождается весь доход, полученный от продажи акций.

Размер вычета ограничен. За календарный год максимальный размер вычета рассчитывается как произведение количества лет владения ценными бумагами и 3 млн руб.

Как влияет ИИС?

Данную льготу можно применять и на ИИС. Таким образом, можно добиться максимальной отдачи, например, применять в рамках ИИС вычет на взносы и освободить доход от реализации, воспользовавшись данной льготой.

Вычет нельзя получить, если реализация (погашение) ценных бумаг происходит на ИИС (как обойти это условие, читайте в статье «Можно ли с ИИС совместить вычет по долгосрочному владению бумагами?»).

Какой срок владения?

На дату реализации акций они непрерывно принадлежат вам более пяти лет.

Ценные бумаги приобретены в собственность после 1 января 2014 г. и принадлежат вам более трёх лет.

Как влияет репо и заём?

Срок, в течение которого акции выбывают из собственности в связи со сделками репо и займа ценных бумаг, в срок нахождения ценных бумаг в собственности не включается.

Срок нахождения ценных бумаг в собственности включает в себя срок, в течение которого они выбыли из собственности по договору займа с брокером и (или) по договору репо.

Учтите, для применения любой из этих льгот важно иметь документы, которые подтверждают факт приобретения ценных бумаг. Без определения конкретной даты перехода права собственности нельзя узнать, соблюдены ли все необходимые условия.

И самое главное: клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам абсолютно бесплатно. Свяжитесь с нами удобным способом — ответим на любые вопросы!

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Нужно ли физическому лицу платить налог после продажи акций

Продажа акций приносит прибыль, а прибыль, согласно законодательству, облагается налогом. Подробнее о размере налога с продажи акций, порядке его уплаты и возможности получения налоговых вычетов читайте далее.

Если продали акции, нужно ли платить налог

Важно! Налог уплачивается лишь в том случае, когда был получен доход. Если продажа акций принесла убытки, налог не взимается.

Общие правила налогообложения при продаже акций

Впоследствии уплаченную сумму налога можно вернуть через налоговый вычет.

Неуплата налогов с продажи акций является нарушением налогового законодательства и влечет наложение штрафов на налогоплательщика, а также начисление пеней за просрочку.

Кто является плательщиком налога

Стоит отметить, что необходимость уплаты налога при реализации акций распространяется среди прочих и на нерезидентов страны.

Налоговые резиденты и нерезиденты

В соответствии с нормами НК РФ установлены следующие налоговые ставки:

Налоговый агент

Если вы продаете акции, пользуясь услугами брокера или управляющей компании, зарегистрированных на территории РФ, то такой брокер, организация или доверительный управляющий будут выступать в качестве вашего налогового агента.

В том случае, если вы самостоятельно осуществляете деятельность по продаже акций, либо пользуетесь услугами зарубежных посредников, все процедуры по декларированию доходов и уплате налогов потребуется осуществить самостоятельно.

Считаем доходы

Для подсчета положительного финансового результата, который и является основой налогооблагаемой базы по сделкам с акциями, необходимо учесть, что доходом будет являться разница между стоимостью, по которой акцию продали, и ее стоимостью при покупке.

Рассмотрим на примере:

В июле Николай купил акцию компании X по цене 60 рублей. В августе он купил акцию этой же компании по цене 70 рублей. В сентябре Николай приобрел акцию компании Y по цене 30 рублей. В ноябре Николай продал все акции компании X по цене 80 рублей, а компании Y — по цене 10 рублей.

Доходы будут подсчитываться следующим образом:

Несмотря на то, что с продажи акций X было получено 30 рублей прибыли, продажа акций Y уменьшила общий доход за год на 20 рублей. Соответственно, уменьшилась и налогооблагаемая база.

Подсчитываем расходы

Налогооблагаемая база состоит не только из одних доходов. Чтобы правильно определить сумму, с которой необходимо заплатить налог, от полученных доходов необходимо отнять сумму понесенных расходов.

Наиболее существенной статьей расходов является непосредственно покупка акций. А также не стоит забывать о комиссионных отчислениях.

Уменьшить размер налогооблагаемой базы можно на размер следующих затрат:

Расходы должны быть подтверждены документами. Для этого подойдут кассовые чеки и квитанции, брокерский отчет, либо иные надлежащим образом заверенные документы. Например, кассовый ордер.

Важно!

Ставка налога и налогооблагаемая база

Налоговая база исчисляется по истечении каждого налогового периода, о чем подается соответствующая декларация в ФНС. Это количественное выражение объекта налогообложения.

Для налога на продажу акций применяется кассовый метод исчисления, то есть учитываются только реально произведенные налогоплательщиком расходы и полученные доходы.

Пример расчета

Итак, чтобы рассчитать сумму налога, которую необходимо заплатить при продаже акций, необходимо определить налогооблагаемую базу, отняв от полученного за налоговый период дохода все понесенные расходы, а затем умножить эту сумму на налоговую ставку. Полученная в результате расчетов величина и будет являться суммой, которую необходимо заплатить.

Рассмотрим на примере:

Сергей является резидентом РФ, поэтому ставка налога для него равна 13 % (при условии, что совокупный доход Сергея по всем источникам дохода не превышает 5 млн. руб.).

Следовательно, размер налога, который он должен заплатить, равен 127 000 × 13 % = 16 510 рублей.

Какие есть льготы по налогу при продаже акций

При продаже акций к лицу может применяться нулевая ставка налогообложения, либо лицо может освобождаться от уплаты налога в следующих случаях:

Если использовался ИИС

При его использовании налогоплательщик получает право выбора одного из налоговых вычетов:

При использовании ИИС сумма выплачиваемого налога снижается за счет применения инвестиционных вычетов. Физические лица вправе открывать только один такой счет и воспользоваться только одним типом вычета в рамках одного договора на ведение ИИС.

ИИС дает право воспользоваться следующими льготами:

Как отчитаться после продажи акций в налоговой

Для того чтобы отчитаться о продаже акций, необходимо подать заполненную налоговую декларацию. Декларация 3-НДФЛ должна быть подана в налоговый орган по месту учета, если вы продали акции, выручка от которых не освобождается от налога на доходы физических лиц.

Нюансы заполнения декларации 3-НДФЛ

В тех случаях, когда источник дохода – не налоговый агент, заполнять налоговую декларацию придется самостоятельно.

Для декларирования полученных доходов с продажи акций вам понадобится заполнить титульный лист, листы 1 и 2, а также приложения 1 и 8.

Если приложение 1 отражает только доход от продажи акций, то строки декларации заполняются следующим образом:

Строки приложения 8 заполняются в таком порядке:

Раздел 2 содержит сведения о размере налогооблагаемой базы:

В разделе 1 вы указываете:

Заполнить декларацию можно при помощи бесплатного сервиса на официальном сайте ФНС России. Там же содержатся подробные инструкции по правильному заполнению декларации.

Сроки уплаты налога

Подать налоговую декларацию необходимо в срок до 30 апреля года, следующего за истекшим налоговым периодом.

Последним днем уплаты налога будет 15 июля года подачи налоговой декларации.

При несоблюдении указанных сроков в соответствии с налоговым законодательством на лицо налагаются штрафы, а также пени за каждый день просрочки.

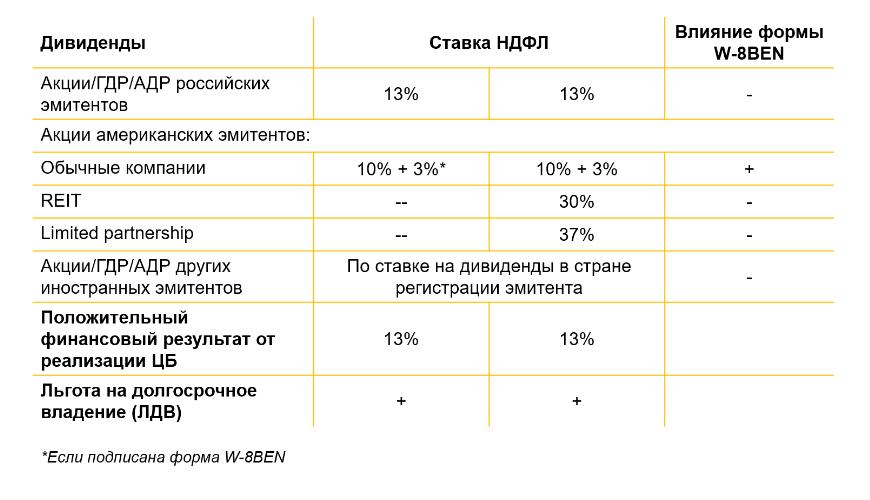

Тонкости налогообложения при торговле зарубежными акциями

При торговле акциями иностранных компаний вам потребуется заплатить налог с курсовой разницы. Этот налог взимается в рублях, поэтому, если вы приобретали или продавали акции в иностранной валюте, стоимость операции необходимо пересчитать по курсу ЦБ РФ на день расчетов по сделке. Затем вы рассчитываете налогооблагаемую базу так же, как и в случае с акциями компаний РФ.

В том случае, когда между РФ и государством, акции компаний которого вы приобретаете, заключен договор об избежании двойного налогообложения, вы уплачиваете налог только в пользу иностранного государства. Если такого договора нет, вам придется заплатить в российский бюджет еще 13 % (или 15% в случае превышения совокупного дохода суммы 5 млн руб.).

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Как платить налоги с акций?

Доход, полученный на акциях, подлежит налогообложению. Он вычитается у плательщика по месту его получения. Брокер является по закону налоговым агентом. Таким образом, на руки инвестор получает деньги уже в чистом виде, с вычтенным налогом на доходы физического лица. И все же клиенту надо знать и самому, как платить налоги с акций, потому что это может помочь выбрать правильную стратегию вложения в ценные бумаги.

А также в ряде случаев не мешает проверить брокера, так как все могут ошибаться.

Что облагается налогом и как платить налоги с акций

Прежде всего, налогом облагаются получаемые дивиденды. Ставка налога для резидентов составляет 13%. Так, например, если дивиденды по акциям составили 100 рублей, то на руки инвестор получит 100 минус 13% равно 87 рублей.

Во-вторых, налогом на доходы физических лиц облагается прибыль, полученная в результате продажи ценных бумаг по цене выше, чем их покупка, то есть курсовая разница.

Приведем такой пример. Инвестор в январе купил акцию за 100 рублей и продал ее же в мая за 110 рублей. Налогооблагаемый доход составляет 110 минус 100 равно 10 рублей, при выплате денег брокер перечислит 10 умножить на 13% итого 1.3 рубля на каждую акцию в доход бюджета.

Источник: Московская биржа.

Уменьшение налогооблагаемой базы

Доход, полученный на акции, может быть уменьшен на брокерскую комиссию, а также на убыток, полученный от операций с теми же ценными бумагами в том же году. Приведем еще один пример.

Допустим, инвестор купил акции по цене 100 рублей, как мы только что рассматривали, но ошибся с моментов выхода на рынок. Котировки снизились до 90 рублей за одну бумагу, и он не стал рисковать дальше, продал, зафиксировав убыток в 10 рублей.

Затем, спустя еще пару месяцев котировки опустились до 80 рублей, и тогда инвестор принял решение вновь приобрести бумаги той же компании. Итого он купил по 80, а продал через полгода по 100 рублей, получив доход в 20 рублей.

Но до этого у него был убыток в 10 рублей, который он вычитает до налогообложения. Итого 20 минус 10 рублей равно 10 рублей, которые идут под налог в 13%.

Срок владения акциями и налогообложение

В законе предусмотрена возможность избежать налогообложения доходов, полученных от роста котировок акций, если ими владели более 3 лет. При этом сумма дохода не должна превышать 5 млн. рублей.

Следует обратить внимание, эта льгота распространяется только на прибыль от курсовой разницы, а с дивидендов, выплачиваемых, скажем, ежегодно или несколько раз в год, НДФЛ удерживается каждый раз при их получении.

Индивидуальные инвестиционные счета

Особую льготу можно получить, если использовать так называемый ИИС, или индивидуальный инвестиционный счет. Эта схема освобождает от налогов на доходы, полученные на акции, вообще, и от прибыли на курсе бумаг, и от дивидендов, но при соблюдении нескольких условий.

При этом надо помнить, что это одна из двух форм ИИС. По второй можно получить налоговый вычет в размере до 54 тысяч рублей ежегодно, но налоги на доходы по акциям уплачиваются в обычном порядке.

Особенность налогообложения иностранных акций в России

Операции с акциями иностранных эмитентов в целом облагаются налогами почти также, но имеют свои нюансы. Во-первых, всевозможные налоговые вычеты по закону возможны только по ценным бумагам, котирующимся в России. То есть в нашем случае, это относится, например, к американским акциям, торгующимся на Московской бирже или бирже Санкт-Петербург. Во всех остальных случаях никакие налоговые вычеты невозможны.

Второй момент — цены покупки и продажи ценных бумаг пересчитываются в рубли по курсу ЦБ РФ. И это значит, что возможен доход, который появится в результате роста котировок иностранной валюты.

Третий момент заключается в том, что если клиент пользуется услугами отечественного брокера, то он получает на руки чистый доход, так как профессиональные участники рынка ценных бумаг одновременно являются и налоговыми агентами. А если, предположим, операция совершается через иностранного брокера, то рассчитывать и платить налоги надо самостоятельно.

Инструкция, как платить налоги с акций

На практике налоги удерживаются в месте их получения. Однако даже сами брокеры на своих сайтах часто пишут, что их надо проверять, так как ошибки случаются. Чтобы избежать проблем, в том числе штрафов, необходимо периодически, по крайней мере, не реже одного раза в год, сделать следующее

Как частному инвестору рассчитать налог с продажи акций

Прочитав статью, вы поймете, насколько уменьшится доход после уплаты НДФЛ при продаже активов. Вам станет ясно, какие льготы предусмотрены в 2021 году, требуется ли расчет и уплата налога в случае убыточных сделок инвестора, и когда можно не сдавать декларацию о доходах.

Инвесторы покупают и продают акции с целью получения прибыли от сделок. С доходов от этих сделок взимается налог. Начинающие инвесторы бывают озадачены тем, какой актив выбрать для вложения с учетом налогообложения.

Чтобы проще понять, сколько составляет налог с продажи акций, мы рассчитаем сумму на конкретном примере.

Законодательное регулирование

Специальные определения и положения о ценных бумагах (ЦБ), в том числе об акциях, закреплены в Гражданском кодексе (ГК РФ). Документ регулирует правовые отношения между участниками рынка. Процедуру начисления и взыскания налогов регламентирует Налоговый кодекс (НК РФ), который определяет ряд понятий и специальных терминов.

Военные и госслужащие, фактически работающие большую часть года за границей, являются налоговыми резидентами России. В 2020 году срок пребывания для резидента может быть уменьшен до 90–182 дней на основании поправок в НК (ст. 207 п.2.2). Гражданин, который пробыл в России меньше 183 дней в 2020 году, может подать заявление о признании его резидентом до 30.04.2021 г.

Кто платит налог на доходы

Если продажа или погашение акций компании, зарегистрированной в РФ, принесла доход, то нужно заплатить НДФЛ. Обязанность по уплате распространяется как на налоговых резидентов, так и на нерезидентов. При убыточных сделках расход на покупку превышает доход от продажи. В этом случае налог не начисляется.

Продажа акций с помощью услуг посредников освобождает инвестора от заполнения декларации 3-НДФЛ и перечисления налогов. В частности, этого не нужно делать при оформлении сделки через брокерский счет, открытый на бирже, зарегистрированной в РФ. Обязанности по расчетам, уведомлениям и перечислениям по сделкам выполняет налоговый агент — брокер или доверительный управляющий. Все российские организации, которые осуществляют выплаты по заключенным с физлицами договорам купли-продажи акций, с 1 января 2020 года признаются налоговыми агентами.

Если инвестор претендует на налоговые вычеты, ему придется самостоятельно пройти процедуру заполнения и сдачи декларации. Если посредник находится за рубежом, то подсчитать каждый полученный рубль прибыли и заплатить налоги тоже придется без агента.

Размер налоговой ставки

Нормы НК устанавливают для налоговых резидентов ставку 13% на доход от продаж акций, которые были в собственности менее 3 лет. При владении акциями более 3 лет не нужно платить налог с суммы дохода до 3 млн рублей в год. Это касается только сделок с обращающимися на рынке акциями, приобретенными не ранее 1 января 2014 г. При этом при продаже акций в течение года с момента покупки резиденту придется уплатить в бюджет налог в размере 15% от суммы дохода, превышающего 5 млн рублей.

Нерезиденты обязаны платить налог на доход от продажи акций компаний РФ, которыми владели не более 5 лет, по ставке 30%. После превышения этого срока налог при продаже не взимается. Законы разных государств устанавливают различные сроки пребывания в стране для признания гражданина налоговым резидентом. Россия имеет межправительственные соглашения о защите от двойного налогообложения с некоторыми государствами. На доход от продажи акций зарубежных компаний с 1 января 2021 г. в РФ применяется точно такая же налоговая ставка, как для акций российских организаций.

Индивидуальный инвестиционный счет

Налоговый кодекс предусматривает оптимизацию налогообложения для граждан, открывших инвестиционный счет (ИИС). Этот способ инвестирования появился на финансовом рынке РФ в 2015 году. От обычного брокерского счета ИИС отличается льготами для резидентов. Кроме того, НДФЛ от операций с акциями взимается не ежегодно, а только при закрытии ИИС. Льготы не распространяются на дивиденды.

По выбору инвестора на ИИС, существующем не менее 3 лет, доступен один из двух вариантов льгот. Тип А — это вычет на взносы, который предоставляется в размере 13% от внесенной на счет суммы. Сумма максимального взноса для применения вычета ограничена 400 тыс. рублей, то есть вычет не может превышать 52 тыс. рублей в год. Возврат уплаченных налогов с доходов от продаж акций возможен за 3 последних года.

Тип В — это вычет на доход, который освобождает от налогообложения всю прибыль от операций на инвестиционном счете. Права на вычет инвестор лишается при закрытии счета до истечения 3 лет. При этом он обязан вернуть государству средства по вычету плюс пени в размере: количество дней х С х 1/300, где С − ставка рефинансирования Центробанка в периоде действия вычета.

Расчет дохода за год

Метод учета дохода, полученного от купли-продажи акций, основан на принципе ФИФО. В переводе с английского FIFO означает аббревиатуру фразы First In, First Out, то есть дословно «Первым пришёл — первым ушёл». В расчет входят и убыточные операции, которые уменьшают размер дохода.

Пример. Леонид купил акцию компании АВС в июне за 200 ₽, еще одну в сентябре за 300 ₽. В июле он приобрел акцию компании ДЕЖ за 300 ₽. В ноябре он продал все акции: компании АБС за 320 ₽, а ДЕЖ за 230 ₽. Доход за год составил 320 +320 + 230 – 200 – 300 – 300 = 70 ₽.

Подсчет понесенных расходов

Покупка акций является самой существенной, но не единственной статьей расходов инвестора. Подтвержденные документально затраты, связанные с операциями купли-продажи и владением акциями, увеличивают сумму расходов. Дополнительно снижают сумму НДФЛ следующие траты:

Ограничен размер принимаемых к учету процентов по займу. Предельная величина не может превышать 1,1 х С (здесь С — ставка рефинансирования на момент получения заемных средств).

Исчисление налоговой базы

Для расчета размера налогооблагаемой базы используется кассовый метод. То есть реально полученные доходы уменьшаются на сумму произведенных расходов. Рассчитаем НДФЛ на примере, приведенном выше.

Итак, Леонид получил доход от акций за год в сумме 70 ₽. Комиссионные отчисления он подтвердил в размере 0,6% от операции. То есть при покупке он потратил дополнительно 0,6% х (200 + 300 + 300) = 4,8 ₽, а при продаже — 0,6% х (320 + 320 + 230) = 5,22 ₽. Налогооблагаемая база составит 70 – 5,22 = 64,78 ₽. Как налоговый резидент Леонид должен оплатить НДФЛ в сумме 13% х 64,78 = 8,42 ₽.

Когда не нужно платить налог

Налог на доход от продажи акций не взимается при реализации бумаг, которые были приобретены более 5 лет назад. Применять ст. 284.2 НК можно не ко всем доходам при продаже акций, принадлежавших инвестору в течение 5 лет. Для применения нулевой ставки налогообложения менее 50% активов эмитента должно прямо или косвенно приходиться на недвижимость в России.

Освободить доход от налога по вычету в связи с 3-летним сроком владения можно при покупке акций на российской бирже. В этом случае нулевая ставка применяется к ежегодной прибыли от продаж в сумме до 3 млн рублей. Пока не совсем понятно, будет ли применяться в 2021 году для граждан существующее ограничение по льготам на продажи акций иностранных организаций согласно списку Минфина. Компании, зарегистрированные в отдельных государствах с льготным налогообложением и офшорных зонах, возможно, не попадут в режим, предусмотренный ст. 284.2 НК РФ.

Выводы

С любой суммы вам не придется платить НДФЛ от продажи акций, приобретенных на российской бирже, при условии владения ими более 5 лет. Частично избежать налогообложения можно при владении бумагами более 3 лет. Такая возможность предоставляется инвесторам в случае продажи акций с положительным финансовым результатом на ИИС или на обычном брокерском счете. В каждом из этих двух вариантов есть ограничения по суммам дохода, к которым применяются нулевые ставки НДФЛ.

Начинающему инвестору стоит попробовать вложения на 3 года в акции на ИИС типа В, где нет налогообложения доход от продажи акций. Имейте ввиду, что существуют ограничения по суммам пополнения счета, индивидуальные у разных брокеров. Один человек может открыть только один счет ИИС. Крупные инвестиции в акции с минимальными ставками НДФЛ по операциям купли-продажи требуют длительных сроков вложения.

Инвестору, имеющему льготы по налогам на доходы от продажи акций, придется самостоятельно и своевременно сдавать декларацию в ФНС, перечислять налоги в российский бюджет. Необходимо уметь правильно применять налоговые ставки и рассчитывать сумму, облагаемую НДФЛ. Это поможет вам избежать начисления пеней и штрафов за невыполнение требований налогового кодекса РФ.