Почему упали акции полюса

Новости рынков | 📉 Акции Полюс золота обновили годовой минимум

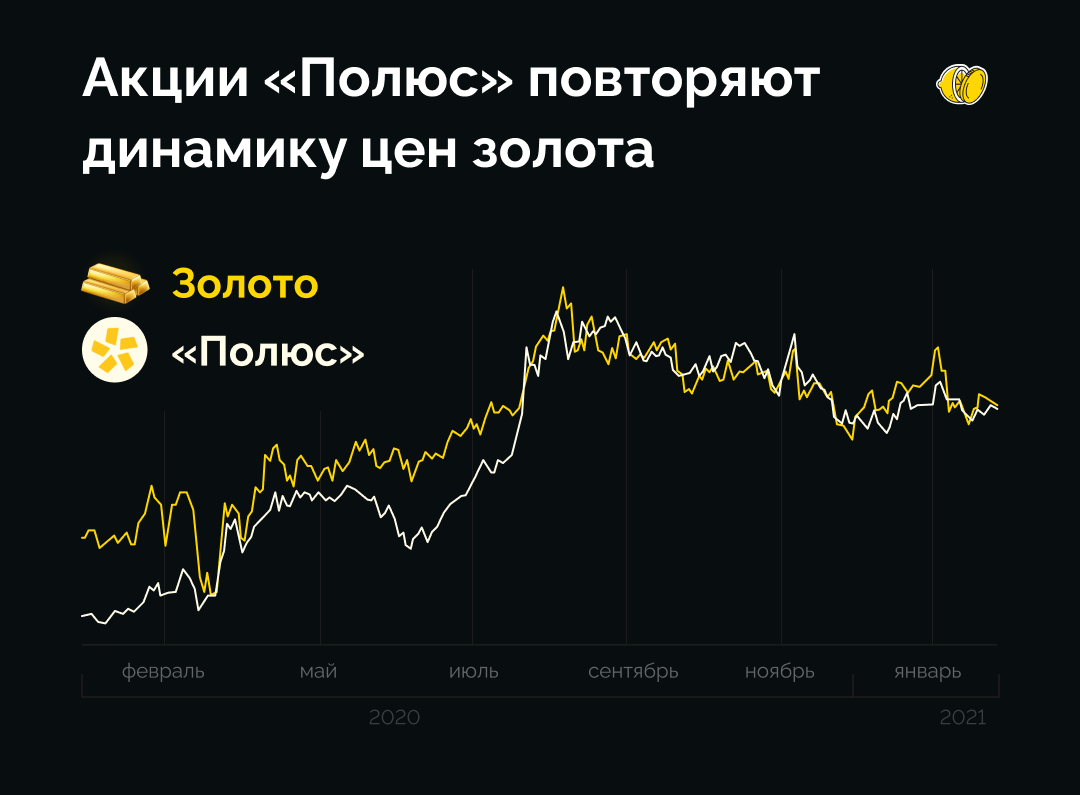

Акции компании падают вслед за золотом:

👉 Это произошло после выхода данных по занятости в США за июль: безработица упала до минимальных отметок кризисной весны 2020 г., к 5,4%, занятость превзошла прогнозы

👉 Это создает предпосылки для сокращения стимулов со стороны Федеральной резервной системы, потенциально устраняя один главных стимулов, способствовавших рекордному росту золота в прошлом году

👉 Падение усиливается на фоне укрепления доллара и ожиданий, что инфляцию удастся взять под контроль

👉Биржевые фонды, обеспеченные золотом, стали ключевым фактором рекордного роста цен на металл в прошлом году. Однако успешное распространение вакцин и более сильное, чем ожидалось, восстановление в западной экономике побудили инвесторов, начиная от семейных офисов и заканчивая пенсионными фондами, существенно сократить вложения в ETF в этом году

👉 Теперь инвесторы ждут данных по инфляции в США, которые выйдут в конце недели, а затем сигналов от чиновников ФРС на конференции в Джексон-Хоуле в конце месяца. Сроки ужесточения со стороны центрального банка США имеют решающее значение, и более жесткая риторика председателя Джерома Пауэлла может означать начало медвежьего рынка для золота

Владимир Брагин (макроэкономика)

– Безработица в США в июле резко снизилась с 5,9% до 5,4%. Текущая ситуация на рынке труда в США приводит к росту зарплат, что оказывает дополнительное давление на инфляцию.

– Золото — это спекулятивный актив. Оно не имеет фундаментальной стоимости, потому что не имеет денежных потоков, которые можно было бы оценить.

– Владимир считает, что золото снижается в цене из-за роста доходностей по казначейским облигациям. Логика тут такая: чем выше доходность по трежерис, тем они более привлекательны для инвесторов, что вынуждает их продавать золото и покупать трежерис.

Справедливости ради отмечу, что не знаю тех, кто продаёт золото из портфеля и покупает трежерис, если по ним растут ставки. Полагаю, некоторые профучастники придерживаются такой логики, но сомневаюсь, что ей следуют частные инвесторы, размещая свои накопления. Зато понимаю такую логику: если ждёшь безумного роста инфляции, то покупаешь золото или вовсе корзину разных металлов (как хедж от инфляции).

Поэтому я сегодня начал доформировывать позицию по золотодобытчикам.

Цена акций «Полюса» прошла «дно» и устремится вверх

В августе 2020 г. цена акций «Полюса» установила исторический максимум на уровне 18 773 руб., а затем пошла вниз. В марте 2021 г. был сформирован локальный минимум на отметке 13 400 руб., и цена акции начала медленно восстанавливаться. В настоящее время за одну акцию дают 14 300 руб.

Проведенный анализ временных рядов цен акций «Полюса» позволил сделать следующие выводы:

— Господствующий долгосрочный ценовой тренд в акциях в настоящее время является нейтральным, на что указывает основной трендовый индикатор SATL на Диаграмме 1, который ориентирован почти горизонтально ниже линии динамического сопротивления RSTL.

— Медленный опережающий индикатор STLM прошел локальный минимум несколько недель назад и сейчас быстро растет, что можно рассматривать как техническую предпосылку для сдвига нейтрального тренда в сторону повышения.

— Циклический индикатор RBCI в настоящее время формирует «впадину» на положительной территории, что позитивно.

— Волатильность (пульсирующая амплитуда) циклов находится на низком уровне и продолжает сужаться, что косвенно указывает на приближающийся «всплеск» волатильности, который увеличивает потенциал роста акции за счет цикла.

Есть основания полагать, что «дно» было пройдено в марте, ценовой тренд продолжит сдвигаться вверх и скоро станет восходящим, а цена акции устремится вверх.

Мы устанавливаем нашу техническую цель на уровне 22 000 руб., что предполагает технический потенциал роста в 53,8% от текущего ценового уровня 14 300 руб. Мы полагаем, что в рамках оптимистичного сценария она будет достигнута на горизонте одного года. Небольшая техническая коррекция в сторону понижения вероятна от уровня сопротивления 15 330 руб.

Технический анализ акций «Полюса». Долгосрочные тренды и циклы

Диаграмма 1. «Полюс», недельные индикаторы метода AT&CF: характеристика долгосрочных трендов и циклов по состоянию на 06 апреля 2021 г.

Долгосрочный ценовой тренд в акциях «Полюса» является нейтральным к повышению.

Долгосрочный тренд в индексе стал нейтральным к повышению: медленная адаптивная линия тренда SATL в верхней части Диаграммы 1 направлена вбок с небольшим наклоном вверх под линией динамического сопротивления RSTL.

Медленный опережающий индикатор STLM в средней части Диаграммы 1 прошел локальный минимум в области отрицательных значений и в настоящее время быстро растет, приближаясь к нулевому уровню, что подтверждает тенденцию к сдвигу долгосрочного тренда в сторону повышения.

В то же время составной волновой цикл RBCI в нижней части Диаграммы 1 формирует новую «впадину» вблизи нулевого уровня на фоне низкой волатильности циклов, что является дополнительным аргументом в пользу сильного роста цены акции.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Акции золотодобывающих компаний рухнули на 37–40%. Пора покупать?

Материал носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Акции российских золотодобывающих компаний достигли исторических максимумов в августе-сентябре 2020 года. Однако с тех пор по большей части снижались.

Котировки «Полюса» с 6 августа 2020-го потеряли 37% и 29 сентября опустились до отметки ₽11 694,5 за акцию. В последний раз ниже ₽12 тыс. бумаги компании торговались в июле прошлого года. Акции «Полиметалла» с 1 сентября прошлого года подешевели почти на 41%, закрывшись в среду на уровне ₽1211.

Мы расспросили экспертов, почему снижаются акции золотодобытчиков, когда можно ждать отскока и не пора ли подбирать акции «Полиметалла» и «Полюса» в расчете на рост.

Основная причина падения акций золотодобывающих компаний — коррекция на рынке золота. Обычно акции двигаются вслед за драгметаллом, так как бумаги золотодобывающих компаний фактически воспринимаются инвесторами как экспозиция в золото «с плечом».

Как правило, золото выступает защитным инструментом от обесценения денег в эпоху низких ставок и высокой инфляции. Однако в ожидании разворота монетарного цикла это свойство утрачивает силу, объяснил слабость в золоте эксперт «БКС Экспресс« Михаил Зельцер.

На пресс-конференции по итогам заседания ФРС 22 сентября глава американского центробанка Джером Пауэлл заявил, что ФРС может начать сворачивать программу выкупа активов (QE) уже в ноябре. Если экономика США продолжит расти теми же темпами, то этот процесс завершится к середине 2022 года. А 9 из 18 членов Комитета по открытым рынкам (FOMC) заявили, что ожидают первого повышения ставок уже в 2022 году.

Глава отдела стратегий на товарно-сырьевом рынке Saxo Bank Оле Хансен отметил, что спрос на золото находится в обратной зависимости как от курса доллара и доходности облигаций, так и от доверия к финансовым активам. Поскольку в текущем году уверенность рынка находится на высоких уровнях, золото реагирует снижением.

Репозиционирование инвесторов. Что это такое и почему из-за него дешевеют акции

«Я думаю, что основная причина [снижения акций золотодобывающих компаний] в том, что на рынке акций происходит репозиционирование, то есть инвесторы переходят из одного сектора в другой. Количество денег «на столе» ограничено, и инвесторам больше интересны другие сектора, например нефть или газ», — рассказал «РБК Инвестициям» портфельный управляющий УК «Альфа-Капитал» Эдуард Харин. Драгметаллы сейчас точно не в фаворе, добавил эксперт.

По мнению главного аналитика инвесткомпании «Алор Брокер» Алексея Антонова, причина лежит в ребалансировке портфелей крупных инвестфондов. «По каким-то причинам они стали предпочитать покупку самого золота как защитного актива, а не акции его производителей. В эпоху, когда ФРС собирается сокращать программу «количественного смягчения» и фондовые площадки испытывают глубокую коррекцию, в этом есть смысл», — сказал эксперт.

«Впрочем, и золото в этом году не слишком справляется с ролью защитного актива. Думаю, что мы на пороге падения интереса инвесторов к драгметаллам вообще, к металлам платиновой группы в частности, переориентации на такие промышленные металлы, как литий, используемый в аккумуляторных батареях», — добавил Антонов.

Все может измениться, если начнется коррекция на перегретых фондовых и товарных рынках, а развитые страны начнут сворачивать программы стимулирования (QE), сохраняя при этом ставки на низком уровне, рассказал «РБК Инвестициям» аналитик группы компаний «Финам» Алексей Калачев.

«Массовый уход инвесторов от рисков может поднять цену золота. Технически график котировок золота не выглядит готовым продолжать снижение. Скорее, он выглядит готовым в любой момент возобновить рост. Тогда и акции золотодобывающих компаний смогут выстрелить», — пояснил эксперт.

Более осторожен в ожиданиях Эдуард Харин, который считает, что возможности роста золота ограничены. Он отметил, что если ужесточение монетарной политики будет проходить постепенно (в течение девяти месяцев начиная с ноября-декабря) и лишь потом начнется повышение ставок, то золото станет нормально себя чувствовать на текущих уровнях. Но если инфляция в США будет значительно выше, то ФРС, возможно, придется реагировать намного агрессивнее. И в этой ситуации цены на золото могут пойти вниз.

Собственные плюсы и минусы «Полюса» и «Полиметалла»

«Мы позитивно смотрим на среднесрочные перспективы золотодобывающих компаний «Полюс» и «Полиметалл». В отличие от большинства конкурентов они имеют перспективу увеличения объемов добычи», — рассказал Алексей Калачев из «Финама».

Эксперт отметил, что «Полюс» может стать крупнейшей в мире золотодобывающей компанией после 2026 года, когда планируется начать добычу на месторождении «Сухой лог». Ожидается, что компания будет добывать 2,3 млн унций золота в год, что даст прирост к текущим объемам более чем в 50%. А «Полиметалл» может значительно нарастить объемы добычи серебра с началом освоения крупного месторождения «Прогноз» в Якутии.

Эдуард Харин из УК «Альфа-Капитал» предупредил, что «в каждой из компаний есть по одному моменту, которые немного нервируют инвесторов».

Уже пора подбирать акции или еще рано?

Эдуард Харин, портфельный управляющий УК «Альфа-Капитал»: «Акции «Полиметалла» или «Полюса» оторвались, по нашему мнению, от цен на сам металл, и нам они нравятся на текущих ценовых уровнях, особенно «Полиметалл». Я думаю, что [по этим компаниям] сейчас рекомендация «покупать» по текущим ценам. Но не исключаю дальнейшего давления на эти акции.

Акции «Полиметалла» нам кажутся более привлекательными, потому что дивидендная доходность акций этой компании выше, чем у «Полюса». [Это связано с тем, что] большая часть стоимости «Полюса» лежит в будущем из-за нового большого проекта».

Акции «Полюс»: покупать или нет

«Полюс» — это российский золотодобытчик. Акции таких компаний традиционно считаются защитными, поэтому инвесторы скупают их в кризис. Так было и в 1-й половине 2020, когда акции «Полюс» выросли на 136%.

Но что интересно: во 2-й половине 2020 «Полюс» просел на 18% (₽18 592 → ₽15 119). И это, на первый взгляд, удачный момент прикупить его на долгий срок.

Почему акции просели

«Полюс» зависим от цен на золото, а оно в августе 2020 стало падать. В это время появились первые новости о вакцине от коронавируса, намекавшие на то, что ситуация восстанавливается. А значит, пора продавать золото и покупать что-то более доходное.

Какие перспективы в будущем

Как я уже сказал, акции «Полюса» зависят от цен на золото. А с золотом складывается такой расклад:

У «Полюса» в перспективе есть ещё один драйвер роста акций — запуск новых месторождений. Например, «Сухой Лог», который находится в разработке и будет готов к 2026 году. До тех пор, скорее всего, акции «Полюса» останутся зависимы от цен на золото.

Вердикт

Бурного роста золота я не ожидаю в ближайшее время. Но нынешняя просадка драгоценных металлов — удачный момент прикупить акции «Полюса» по хорошей цене и добавить в портфель для снижения рисков.

Рассматриваю «Полюс» для покупки в свою защитную часть портфеля сроком от 2 лет.

Полюс золото акции

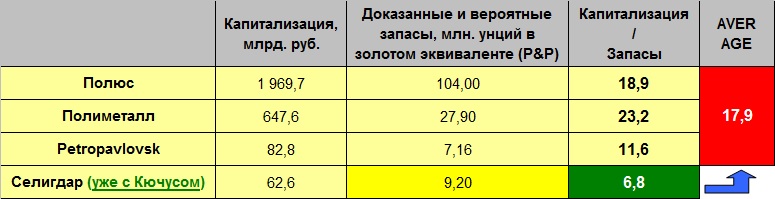

Сводные данные по соотношению капитализации золотодобывающих компаний РФ к их запасам:

📈Золотодобытчики растут на фоне роста напряжённости

📈Полюс золото +1.1% 📈PETROPAVLOVSK +1.4% Очередная волна коронавируса: Британия, Сингапур и Израиль решили на фоне неясности с новым штаммом временно прекратить рейсы из ЮАР, Ботсваны и ряда других стран Южной Африки. ВОЗ созвала на пятницу чрезвычайную встречу для обсуждения нового штамма.

Золото выросло на 0.7%, доллар на 1.2%

Авто-репост. Читать в блоге >>>

Стоит докупать сейчас или подождать?

Друзья, посоветуйте акции полюса прогноз до скольки упадет? и продолжит ли падать?

⚡️ Обзор отчета Полюс золото за 9мес2021

Полюс (PLZL)отчитался неплохо.

📊Ключевые показатели за 9м2021:

Выручка 268 млрд руб (+8,4% г/г)

Операционная прибыль 163 млрд руб (+6,2% г/г)

Чистая прибыль 130 млрд руб (+116% г/г)

Чистый долг/EBITDA = 0.5 (против 0,6 в 2кв2021)

Выручка в 3кв2021 компании выросла на 12% кв/кв по причине увеличения объемов продаж.

💵 Себестоимость добычи в 3кв2021 выросла на 9% кв/кв, капитальные затраты возросли на 30% кв/кв.

👉Компания произвела 776 тыс. унций золота в 3кв2021, на 2021 год план добычи составляет 2,7 млн унций. 2024 тыс. унций произведено и реализовано за 9мес2021 года, запасы золота находятся в стадии переработки на сумму 8 млрд рублей, поэтому их не учитываем.

Авто-репост. Читать в блоге >>>

Друзья, посоветуйте акции полюса прогноз до скольки упадет? и продолжит ли падать?

Фундаментальный анализ по Полюс золото

Выкладываю фундаментальный анализ по Полюс золото

В самом низу вы можете прочитать основы, дополнение и лично мое мнение.

Хорошего прочтения и просмотра.

Авто-репост. Читать в блоге >>>

Прогноз по добыче из последней корпоративной презентации

Примечательно, что Полюс занимает четвёртое место среди крупнейших в мире золотодобывающих компаний по объёму производства и второе — по запасам золота, демонстрируя самые низкие издержки среди ведущих глобальных производителей.

При возврата интереса к золоту Полюс будет очень интересен для покупки

Стоит докупать сейчас или подождать?

Выручка Полюса по итогам 3 квартала 2021 года составила 1,4 млрд долл., сократившись на 4% в годовом сопоставлении ввиду снижение средней цены реализации. Из-за снижения средней стоимости реализованного золота в отчётном периоде до 1 787 долл./унц. (-6% г/г), выручка компании в 3 квартале сократилась на 4%, до 1,4 млрд долл. В сравнении с предыдущим кварталом выручка Полюса увеличилась на 12% благодаря росту объёмов реализованной продукции. Так, за 3 квартал 2021 года Полюс реализовал 776 тыс./унц., это на 1% больше, чем в прошлом году и на 14% выше, чем во 2 кв.

Авто-репост. Читать в блоге >>>

Сегодня вышли финансовые результаты Полюса за 3 квартал 2021 по МСФО.

По сравнению со 2 кварталом 2021 года результаты хорошие:

1. Выручка выросла на 12%.

2. EBITDA выросла на 10%.

3. Чистая прибыль выросла на 14%.

А вот по сравнению с 3 кварталом 2020 года дела обстоят гораздо хуже:

1. Выручка упала на 3.7%.

2. EBITDA упала на 10.6%.

3. Чистая прибыль упала на 14%.

Отчет Полюса выглядит неоднозначным. С одной стороны, по сравнению с прошлым кварталом достигнут рост основных финансовых показателей,

а с другой стороны, по сравнению с 3 кварталом 2020 года наоборот все упало. В целом, как я уже не раз писал, отчетность компаний для

золотодобывающих предприятий не так важна, как внешняя конъюнктура на рынке драгоценных металлов. Если, конечно, не будет каких-то аварий

или форсмажоров, то основное движение котировок будет связано с ценами на золото. Будет расти золото, будет расти и цена акций Полюса.

Полюс (ранее Полюс Золото) – рсбу 9 мес2021г / мсфо 9 мес 2021г

Полюс (ранее Полюс Золото) – рсбу/ мсфо

136 069 400 обыкновенных акций

Free-float 21,855%

polyus.com/ru/investors/shares/shareholder-structure/

Капитализация на 23.11.2021г: 2,012.47 трлн руб

Общий долг на 31.12.2018г: 153,995 млрд руб/ мсфо 387,146 млрд руб

Общий долг на 31.12.2019г: 191,697 млрд руб/ мсфо 397,039 млрд руб

Общий долг на 31.12.2020г: 346,449 млрд руб/ мсфо 358,217 млрд руб

Общий долг на 30.06.2021г: 348,815 млрд руб/ мсфо 350,989 млрд руб

Общий долг на 30.09.2021г: 367,381 млрд руб/ мсфо 365,073 млрд руб

Выручка 2018г: 0 руб/ мсфо 184,692 млрд руб

Выручка 9 мес 2019г: 0 руб/ мсфо 176,113 млрд руб

Выручка 2019г: 0 руб/ мсфо 257,760 млрд руб

Выручка 9 мес 2020г: 0 руб/ мсфо 249,644 млрд руб

Выручка 2020г: 0 руб/ мсфо 364,216 млрд руб

Выручка 1 кв 2021г: 0 руб/ мсфо 76,584 млрд руб

Выручка 6 мес 2020г: 0 руб/ мсфо 168,594 млрд руб

Выручка 9 мес 2021г: 0 руб/ мсфо 271,378 млрд руб

Прибыль 9 мес 2018г: 33,096 млрд руб/ Прибыль мсфо 31,272 млрд руб

Прибыль 2018г: 33,941 млрд руб/ Прибыль мсфо 29,266 млрд руб

Авто-репост. Читать в блоге >>>

Полюс (ранее Полюс Золото) – рсбу/ мсфо

136 069 400 обыкновенных акций

Free-float 21,855%

polyus.com/ru/investors/shares/shareholder-structure/

Капитализация на 23.11.2021г: 2,012.47 трлн руб

Общий долг на 31.12.2018г: 153,995 млрд руб/ мсфо 387,146 млрд руб

Общий долг на 31.12.2019г: 191,697 млрд руб/ мсфо 397,039 млрд руб

Общий долг на 31.12.2020г: 346,449 млрд руб/ мсфо 358,217 млрд руб

Общий долг на 30.06.2021г: 348,815 млрд руб/ мсфо 350,989 млрд руб

Общий долг на 30.09.2021г: 367,381 млрд руб/ мсфо 365,073 млрд руб

Выручка 2018г: 0 руб/ мсфо 184,692 млрд руб

Выручка 9 мес 2019г: 0 руб/ мсфо 176,113 млрд руб

Выручка 2019г: 0 руб/ мсфо 257,760 млрд руб

Выручка 9 мес 2020г: 0 руб/ мсфо 249,644 млрд руб

Выручка 2020г: 0 руб/ мсфо 364,216 млрд руб

Выручка 1 кв 2021г: 0 руб/ мсфо 76,584 млрд руб

Выручка 6 мес 2020г: 0 руб/ мсфо 168,594 млрд руб

Выручка 9 мес 2021г: 0 руб/ мсфо 271,378 млрд руб

Прибыль 9 мес 2018г: 33,096 млрд руб/ Прибыль мсфо 31,272 млрд руб

Прибыль 2018г: 33,941 млрд руб/ Прибыль мсфо 29,266 млрд руб

Прибыль 9 мес 2019г: 37,013 млрд руб/ Прибыль мсфо 80,802 млрд руб

Прибыль 2019г: 106,246 млрд руб/ Прибыль мсфо 124,969 млрд руб

Прибыль 9 мес 2020г 28,568 млрд руб/ Прибыль мсфо 59,962 млрд руб

Прибыль 2020г: 659,959 млрд руб/ Прибыль мсфо 122,628 млрд руб

Убыток 1 кв 2021г: 58,14 млн руб/ Прибыль мсфо 33,647 млрд руб

Прибыль 6 мес 2021г: 46,464 млрд руб/ Прибыль мсфо 81,001 млрд руб

Прибыль 9 мес 2021г 83,256 млрд руб/ Прибыль мсфо 129,771 млрд руб

www.polyus.com/ru/investors/disclosure/ifrs-financials/

www.polyus.com/ru/investors/disclosure/ras-financials/

Полюс – Дивидендная история

Период * Объявлены * Реестр дата * Дивиденд

6 м 2021 * 24.08.2021 * 11.10.2021 * 267,48 руб

2020 год * 22.04.2021 * 07.06.2021 * 387,15 руб

6 м 2020 * 07.09.2020 * 20.10.2020 * 240,18 руб

2019 год * 15.07.2020 * 28.08.2020 * 244,75 руб

6 м 2019 * 22.08.2019 * 10.10.2019 * 162,98 руб

2018 год * 01.04.2019 * 16.05.2019 * 143,62 руб

6 м 2018 * 24.08.2018 * 18.10.2018 * 131,11 руб

www.polyus.com/ru/investors/shares/dividends/

Мы смотрим на золото в 2022 с осторожным оптимизмом – неопределенность в отношении темпов инфляции, новые вспышки коронавирусной инфекции и слабеющий доллар будут перевешивать вероятные риски ужесточения ДКП.

Мы рассматриваем Полюс, торгующийся с консенсус-мультипликатором EV/EBITDA 2022П 7.8x как экспозицию на цену золота с небольшим плечом и подтверждаем в качестве нашего фаворита Полиметалл, который торгуется с дисконтом в 27% к Полюсу.

Авто-репост. Читать в блоге >>>

[ Фотография ]

ПОЛЮС: ДОВОЛЬНО СУЩЕСТВЕННЫЙ РОСТ ЧИСТОЙ ПРИБЫЛИ ПО ИТОГАМ 9 МЕСЯЦЕВ ЭТОГО ГОДА

Компания представила неплохую отчетность за 9М2021, выручка увеличились на 5% гг, скорректированная EBITDA возросла на 3% гг, несмотря на рост затрат, который был продиктован сезонным увеличением добычи на россыпных месторождениях и инфляционным давлением. Довольно заметно (в 2.2 раза) увеличилась чистая прибыль.