Почему упали акции boeing

«Прибыль от Carnival, убыток от Boeing». Инвесторы о вложениях в кризис

Прогнозы аналитиков и банков, мнения экспертов и инвестиционные идеи — это все, конечно, нужно и важно для каждого из нас. Но как реально обстоят дела на рынке, на каких бумагах и в каких ситуациях можно заработать и потерять деньги? Мы попросили рассказать о своих удачах и провалах на бирже частных инвесторов. Они поделились с РБК Quote, на каких акциях им удалось заработать в кризис, а какие бумаги принесли убыток.

Денис Морозов, частный инвестор

Лучшая инвестиция

Моя лучшая сделкой во время кризиса — это покупка Match Group. Я купил эту компанию в марте 2020 года и заработал 70%. Прибыль составила примерно ₽14,5 тыс. Мне понравились показатели бизнеса, и менеджмент заявил, что компания будет выходить на рынок Индии. Match Group владеет сервисами для знакомств в интернете. Tinder — один из принадлежащих им сервисов. Я подумал, что из-за коронавируса люди начнут больше общаться онлайн.

Еще одна успешная инвестиция — Тинькофф Банк. В эту компанию я вложил ₽59,5 тыс. и заработал 50%. Прибыль получилась ₽30,2 тыс. Я покупал компанию по частям. Всего получилось пять сделок в марте и еще одна в апреле. Во время пандемии котировки этих бумаг снизились. На них повлиял кризис, проблемы Олега Тинькова с налоговыми органами США, а также его болезнь. Но показатели бизнеса были хорошие, и я думаю, что на банке никак не скажется, если основатель отойдет от дел.

С марта и до сегодняшнего дня я покупал много разных компаний. Вот некоторые из них: Microsoft, Boeing, Mastercard, IBM, Las Vegas Sands Corp, Coca-Cola, TCS Group, Match Group, Сбербанк, ЛУКОЙЛ. Из всех этих бумаг в минусе у меня только две. Больше покупал акции в валюте, так как к этому моменту российских акций в моем портфеле было достаточно. Портфель у меня разделен пополам между российскими и зарубежными акциями.

Компании я выбирал следующим образом. Смотрел на финансовые показатели: прибыль, долг, прирост капитала. Искал информацию в пресс-релизах, где было бы написано, как менеджмент собирается развивать компанию. И если меня устраивало, то покупал. Также определял риски. Я оценивал перспективы развития бизнеса в условиях кризиса. Решил не покупать компании, которые занимаются добычей сланцевой нефти в США, туризмом и авиаперевозками. Перед покупкой также прислушивался к мнению других людей в чатах, видеоблогах и статьях. Выслушивал, а дальше уже сам принимал решение.

Худшая инвестиция

Владимир Бондаренко, частный инвестор

Лучшая инвестиция

Худшая инвестиция

Кризис я начал ждать еще осенью 2019 года, но не из-за пандемии, а из-за перекупленности рынка. Время шло, рынки росли вместе с моим портфелем. Но эмоционально наступило разочарование, было ощущение что так не должно быть. Бумаги стоят дорого и продолжают расти. Но я понимал, что они не могут расти вечно. Тогда я на время перестал инвестировать, но продавать бумаги в портфеле не стал. Свободные средства собирал на банковском вкладе. Когда настал кризис, начал покупать бумаги на деньги, которые накопил за три месяца ожиданий.

В целом благодаря серьезной диверсификации у меня нет ни разочарования от неудачных инвестиций, ни эйфории от удачных. В портфеле около 40 бумаг, и поэтому первую волну кризиса прошел более менее ровно и даже заработал.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

COVID и проблемы с 737 MAX. Как акции Boeing откатились на 3,5 года назад

Причина снижения: неисправность в авиалайнере Boeing серии 737 MAX и отмена полетов из-за COVID-19

Перспективы: эксперты полагают, что акции Boeing восстановятся не ранее, чем через 3-4 года

Boeing — один из крупнейших в мире производителей авиационной, космической и военной техники. Компания была создана в 1916 году, ее первым проектом стал гидроплан.

Сначала Boeing производил мебель, одежду и лодки, потому что его продукция не пользовалась популярностью. Дела пошли в гору во время Первой мировой войны, когда концерну заказали гидропланы для морского флота.

Сейчас Boeing входит в тройку ведущих подрядчиков военно-промышленного комплекса США — вместе с Lockheed Martin и Raytheon. В гражданской авиации Boeing делит лидерство с европейским Airbus. Кроме того, концерн предоставляет сопутствующие услуги для коммерческих авиакомпаний.

С января 2020 года компанию возглавляет Дэвид Калхун. Акции авиастроителя входят в индексы Dow Jones и S&P 500. Компания торгуется на Нью-Йоркской фондовой бирже, NASDAQ, Лондонской фондовой бирже.

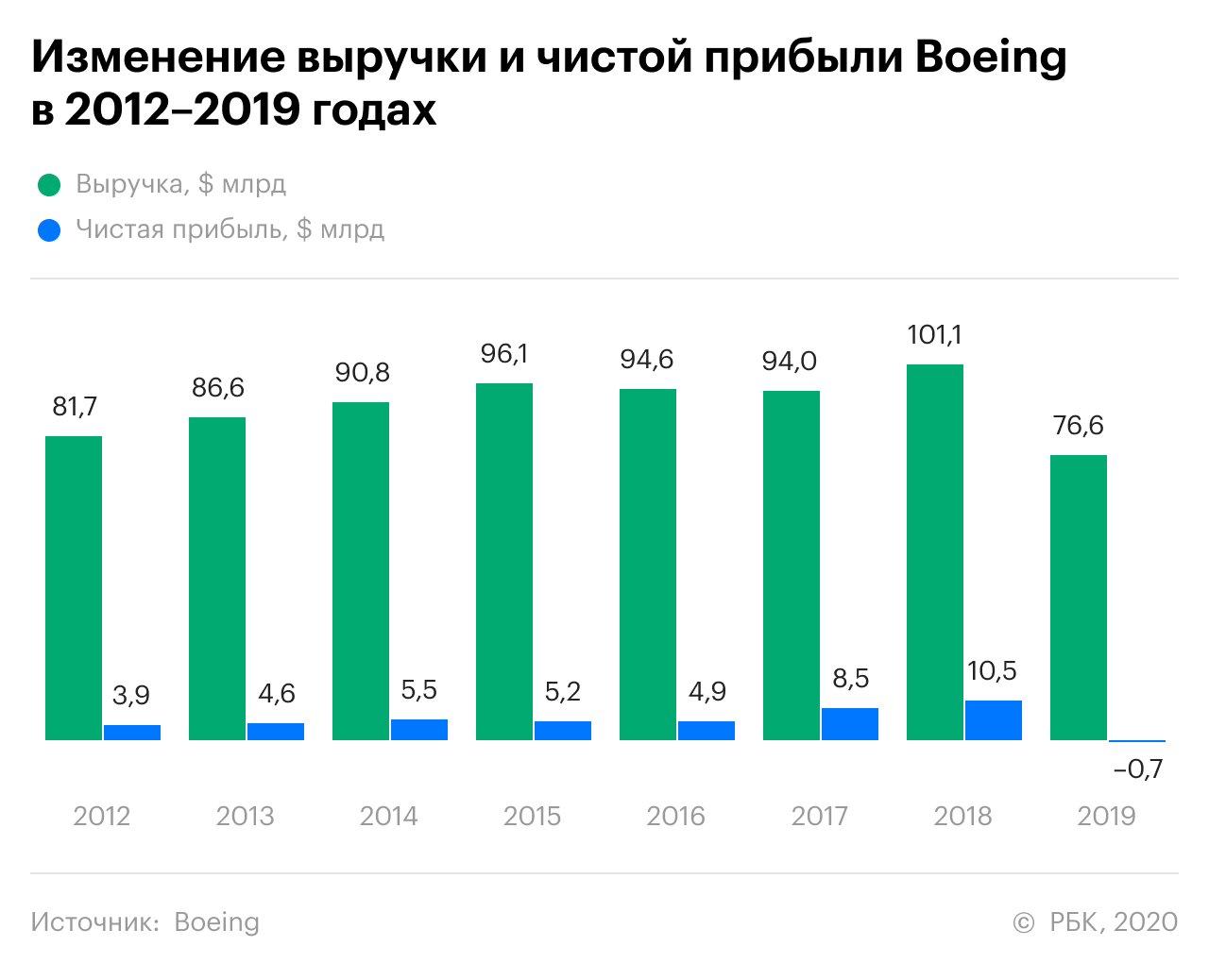

Акции Boeing в течение 10 лет выросли на 1450%. Однако в 2019 году котировки развернулись и за полтора года обрушились на 64%, до минимального уровня за 3,5 года. Мы выяснили, что случилось с компанией.

Почему обвалились акции Boeing

Один из крупнейших в мире производителей гражданских самолетов и военной техники с начала 2019 года находится в глубоком кризисе. К такому положению Boeing привели две причины.

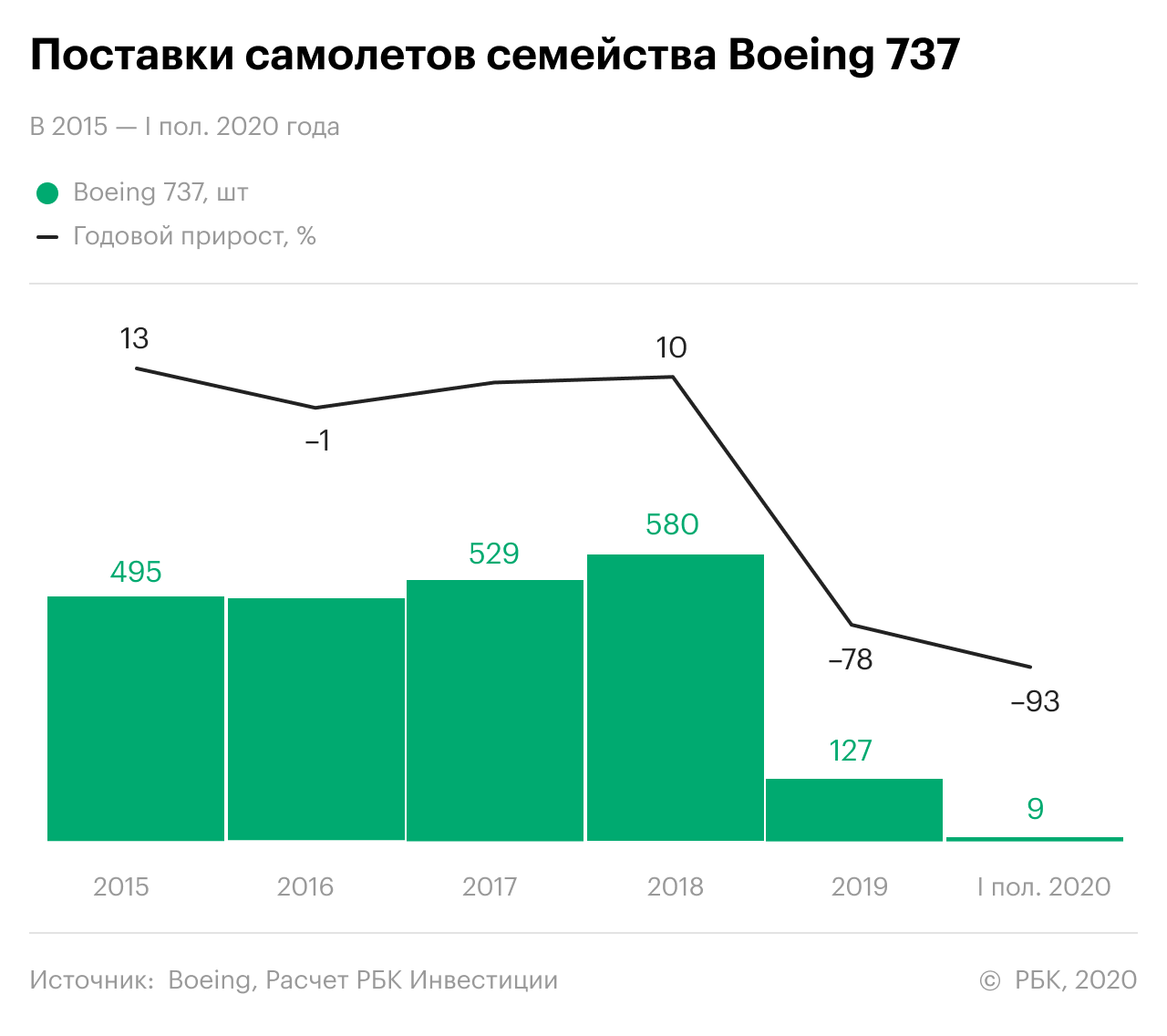

Boeing 737 MAX. Авиастроитель столкнулся с трудностями еще в 2019 году. Из-за двух крушений самолетов Boeing серии 737 MAX перевозчики по всему миру приостановили эксплуатацию этой модели самолета.

Первая катастрофа произошла 29 октября 2018 года в Индонезии, где разбился Boeing 737 MAX 8 авиакомпании Lion Air. Жертвами стали 189 человек. 10 марта 2019 года в Эфиопии разбился лайнер той же модели, принадлежащий Ethiopian Airlines. Погибли 157 человек.

Руководство Boeing признало, что причиной обоих катастроф стал сбой в работе системы MCAS (система улучшения маневренности — Maneuvering Characteristics Augmentation System). Репутация компании оказалась под вопросом.

В январе 2020 года Boeing приостановил производство лайнеров модели 737 MAX. Это решение компания приняла после того, как Федеральное управление гражданской авиации США (FAA) отказалось одобрить возобновление полетов лайнера до 2020 года.

Пандемия. Ситуацию усугубила вспышка коронавируса COVID-19. К февралю 2020 года вирус распространился по всему миру. Быстрый рост числа заболевших побудил страны перекрыть границы, остановить экономику и ввести карантин.

Следствием стало сильнейшее в мировой истории падение авиаперевозок. Авиакомпании поставили в ангар большую часть своего парка.

В совокупности за первые два квартала 2020 года клиенты Boeing отменили заказы на 382 самолета. За то же время концерн получил заказы всего на 59 лайнеров. Для сравнения за 2019 год клиенты заказали у Boeing 243 самолета.

Что предпринял Boeing

Починил 737 MAX. Весь прошлый год Boeing корректировал недостатки в конструкции и программировании 737 MAX. Сейчас профильный регулятор анализирует полученные данные.

Стремление вновь сертифицировать эту модель очень важно для концерна, отметил ведущий эксперт управляющей компании «Финам Менеджмент» Дмитрий Баранов.

Получение сертификата позволит не просто возобновить производство 737 MAX, но и поддержит ее многочисленных поставщиков. А также может остановить сокращение персонала.

По мнению экспертов, которых опросила The Wall Street Journal, Boeing 737 MAX полностью вернется в строй не ранее января-февраля 2021 года.

Отказался от дивидендов. На фоне падения доходов компания взяла курс на сокращение затрат. Его частью стал временный отказ от выплаты дивидендов. «Компания приостановит выплату дивидендов до дальнейшего уведомления», — заявило руководство Boeing в пресс-релизе от 20 марта.

Сократил штат. В конце мая Boeing сообщил о сокращении 12 тыс. сотрудников. В целом до конца года руководство авиастроителя запланировало уволить 10% персонала, насчитывающего 160 тыс. человек по всему миру.

Сокращения не только позволят компании сэкономить на зарплатном фонде. Это вынужденная мера, так как Boeing столкнулся с существенным снижением новых заказов и краткосрочными проблемами у клиентов, которые должны были забрать самолеты в этом году, прокомментировали положение в «БКС Брокер».

Прекратит производство Boeing 747. Сократить издержки также позволит отказ от строительства больших двухпалубных лайнеров серии 747, использующихся в дальних перелетах. Такое решение назревало давно, так как их производство не окупалось в течение последних нескольких лет.

К тому же из-за обвала авиаперевозок необходимость в знаменитых лайнерах с горбатым профилем резко упала.

Что еще поможет компании

Оборонные госконтракты. В сложившихся условиях компанию поддерживает на плаву ее оборонный бизнес. Продажи этого подразделения во втором квартале выросли на 9% по сравнению с первым кварталом 2020 года. Это ограничило падение совокупной выручки.

«Именно оборонные госконтракты способны обеспечить сохранение доходов Boeing, — пишет директор аналитического департамента ИК «Фридом Финанс» Вадим Меркулов. — С приходом Дональда Трампа объемы инвестиций в оборонную промышленность постоянно растут».

Если в 2019 году доля «оборонки» в выручке Boeing составляла 34%, а доля гражданских самолетов — 42%, то во втором квартале 2020 года соотношение изменилось в пользу военных заказов — 56% к 14%.

Восстановление туризма. Это один из ключевых факторов, который будет влиять на восстановление бизнеса Boeing. Однако не стоит ожидать скорого возврата авиаперевозок к докризисным уровням.

Что будет с акциями

У Boeing есть предпосылки для умеренного роста в этом году, так как компания системно значимая, а многие текущие и прошлые сложности, включая 737 MAX, с наибольшей вероятностью уже учтены в цене, полагает аналитик по международным рынкам General Invest Михаил Смирнов. По его мнению, второй квартал стал низшей точкой для авиаиндустрии, и в дальнейшем можно ожидать улучшения ситуации.

«В настоящий момент больших перспектив для роста акций Boeing, как и других авиапроизводителей, нет», — уверен руководитель аналитического департамента AMarkets Артем Деев.

Эксперты считают, что акции Boeing интересны для инвесторов в долгосрочной перспективе. Кирилл Комаров, к примеру, рекомендует инвестировать в Boeing на срок не менее трех лет.

«До конца года компания вряд ли восстановится, — предупредил эксперт. — И речь не столько о стоимости акций — все-таки ее как и любую другую могут разогреть и поднять (как Tesla, например). Дело в фундаментальных показателях».

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Свободный денежный поток. Средства, оставшиеся у компании после уплаты всех операционных расходов. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Инвестидея: Boeing, потому что так высоко летают только орлы

У меня есть спекулятивная идея: купить акции авиастроительного гиганта Boeing после их недавнего падения с расчетом на практически неизбежное восстановление.

Это плашка про коронавирус

Мы написали эту инвестидею до пандемии коронавируса, которая нарушила порядок работы многих отраслей. Нынешний уровень риска в этой идее слишком велик, поэтому описанные положительные факторы могут не сыграть той роли, на которую мы изначально рассчитывали.

Но эта идея по-прежнему представляет интерес: 95% информации остается актуальной и сейчас. Когда вирус будет побежден, можно будет вернуться к этой идее. А пока ее можно рассматривать как пример анализа бизнеса и поиска предпосылок для роста.

Потенциал роста: 7% годовых в долларах.

Срок действия: до 6 месяцев.

Почему акции могут вырасти: Boeing для США — слишком важное предприятие, поэтому ему не дадут закрыться. Значит, его будут спасать — через скрытое субсидирование или госконтракты. Но даже и без госпомощи бизнес компании достаточно крепок, чтобы пережить скандал.

Как действуем: ждем окончания скандала с некачественными самолетами, чтобы не пострадать от нового снижения котировок, а потом берем акции.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

На чем зарабатывает компания

Правильный ответ: скорее всего, на том, на чем вы летаете отдыхать за границу. Boeing — это одно из крупнейших авиастроительных предприятий мира. Еще компания ассоциируется с американской военщиной, но оборонные заказы дают только 23% ее выручки — почти 60% приходится на продажи самолетов. Остальное дает сервисное направление компании — то есть настройка и обслуживание ее продукции и другие виды услуг: от инженерных работ до аналитики.

В географическом плане 44% выручки дают США, 12% — страны Азии, 12% — КНР (Китай указан отдельно), почти 10% — Ближний Восток, далее идут менее крупные покупатели, самый большой из которых — Канада с ее 2,5% в структуре продаж.

Почему акции компании упали

Всему виной плохие самолеты. Меньше чем за год в Индонезии и Эфиопии разбились самолеты Boeing 737 MAX 8. Как выяснилось позже, виновными в трагедии были вовсе не пилоты, а ошибки в конструкции и программном обеспечении самолетов.

В итоге большая часть стран-покупателей решили «заземлить» компанию и запретить полеты MAX до выяснения обстоятельств и исправления обнаруженных проблем. Только в США к земле оказались прикованы свыше 500 самолетов. И это не говоря про отмененные заказы — например, авиакомпания из Саудовской Аравии решила не покупать самолеты Boeing на сумму почти 6 млрд долларов.

Почему акции могут вырасти

Есть и другие модели. Кроме MAX у Boeing есть и другие самолеты — причем их видов побольше, чем у Airbus. В сочетании с доминирующей долей Boeing на рынке пассажирских самолетов получается крепкая основа для восстановления бизнеса в обозримой перспективе. Заказы у компании расписаны на годы вперед, и с учетом ее производственных возможностей и широкой представленности на рынке ущерб от истории с MAX не выглядит неисправимым.

Административный ресурс. После начала скандала с самолетами Boeing выиграл несколько контрактов американского Минобороны на общую сумму 20,9 млрд долларов. Американский военный бюджет — самый большой в мире, и он продолжает расти. А крепкие связи компании с правительством США обеспечат ей заказы при любом сценарии: совсем недавно в кресле министра обороны США сидел бывший директор Boeing Патрик Шэнахэн.

Риски: долги, продолжение скандала и конкуренция

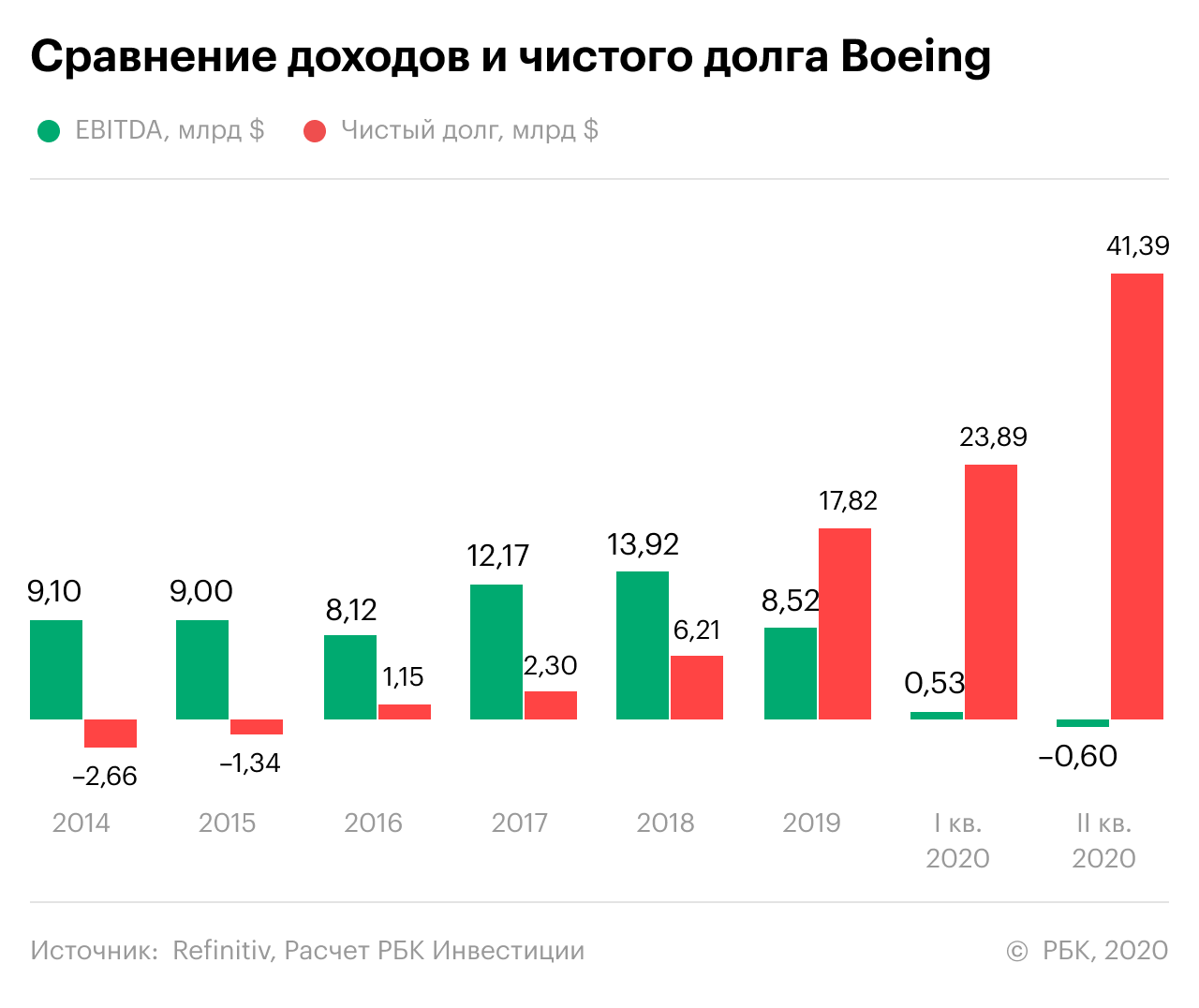

Долги с перспективами их дальнейшего увеличения. Сбой в логистических цепочках Boeing, вызванный приостановкой заказов на новые самолеты MAX, сам по себе стоил компании миллиард долларов, а еще и заказчики отказываются принимать и оплачивать построенные самолеты до исправления выявленных проблем.

По последнему отчету, общая сумма долгов компании составляет 83,6 млрд долларов, а денег на счетах Boeing — меньше 7 млрд долларов. Скорее всего, дальнейшие возможные неустойки и операции по оптимизации будут стоить компании больших денег, из-за чего ей придется влезать в дополнительные долги.

Скандал с MAX не окончен. Во всей этой истории самое неприятное то, что даже спустя три месяца продолжают всплывать новые подробности: например, про то, как Boeing вместо программистов с высокой квалификацией нанял программистов подешевле с понятными результатами.

Еще совсем недавно в ПО самолетов нашлись новые ошибки, которые совсем непросто исправить. Также стоит помнить про судебные иски: как со стороны семей погибших в авиакатастрофах, так и со стороны озабоченных граждан и регуляторов в самих США. Так что впереди у компании может быть немало нежданных финансовых выплат, которые подпортят отчетность.

Конкуренты не дремлют. На графике ниже можно увидеть, что на знаковых отраслевых событиях конкуренты компании вроде Airbus уже обгоняют Boeing по количеству заключенных контрактов. Репутационный ущерб, который нанесен Boeing сейчас, трудно оценить, но его многократно увеличивают постоянно всплывающие истории о халатности компании — как было с программистами. Может получиться так, что компания переживет кризис, но ее продажи будут расти медленнее или вообще упадут раз и навсегда и останутся на некоем «оптимально минимальном» уровне, необходимом для поддержания жизни предприятия.

В итоге

Стоит дождаться окончания скандала с MAX и получения сведений об исправлении проблем с самолетами. Пока компанию есть за что ругать — это будет сказываться на акциях.

У вас есть инвестидея? Расскажите, во что, по вашему мнению, стоит вложить свои кровные.

Куда полетят акции Boeing после отчета

Boeing (BA) более чем в три раза увеличил поставки коммерческих самолетов относительно результатов прошлого года. 200 самолетов 737 MAX были возвращены в строй. Но акции продолжают пятидневную серию снижения. Разберемся в отчетности Boeing и в том, куда дальше будут двигаться котировки.

Главное

— EPS и выручка оказались ниже прогнозов

— Долговая нагрузка снизилась

— Произошло заметное восстановление в сегменте коммерческих самолетов

— Внутренние перевозки лидируют в восстановлении

— Компания ожидает, что пассажиропоток вернется к уровню 2019 г. в 2023–2024 гг.

Основные финансовые показатели

Подробнее

Ведущим драйвером для роста общей выручки стали результаты сегмента коммерческих самолетов.

Риски

— Поставки 787 остаются под угрозой, продолжается взаимодействие с Федеральной авиационной администрацией.

— Поставки коммерческим авиакомпаниям восстановились по мере увеличения спроса на поездки, но восстановление происходит медленнее, чем ожидалось.

— Потенциальный рост капитальных затрат

Технический анализ

Что делать с акциями

Текущая динамика котировок для Boeing понижательная и она будет доминировать, если не произойдут важные события, которые смогут изменить текущую картину.

Потенциальным драйвером роста для Boeing является улучшение торговых отношений между США и Китаем, так как авиагигант стремится получить одобрение к концу текущего года для возобновления поставок в Китай самолетов 737 Max с начала 2022 г. Если результат будет положительным, стоит ожидать разворота котировок вверх.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Пятничный провал американского рынка акций. Что ждет инвесторов дальше? Прогноз до конца года

Кто сегодня в лидерах отскока

Рубль укрепляется опережающими темпами

5 идей в российских акциях: коррекция лишь увеличивает потенциал роста

АФК Система. Как изменился дисконт к дочкам

Энергетический кризис: откуда ты взялся и когда закончишься

Омикрон. Что известно про новый штамм коронавируса

Кто и как шортит российский рынок

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.