Почему упал озон акции

Бумаги Ozon упали после объявления о выпуске облигаций: чего испугались инвесторы

Что произошло

Начальная стоимость конвертации будет установлена с премией в размере 40-45% к средней рыночной цене ADS на торгах 17 февраля. Техническое размещение бумаг пройдет 24 февраля. Организаторами сделки выступают Morgan Stanley и Goldman Sachs.

После публикации этого сообщения бумаги компании, которая провела IPO на NASDAQ в конце прошлого года, упали в моменте на Мосбирже более чем на 5,5%, до 4511 рублей, но позднее немного отыграли падение. К 13:20 (мск) они торгуются по 4675 рублей за депозитарную расписку. До этого с утра 17 февраля они росли примерно на 2,5% после публикации отчета за четвертый квартал 2020 года.

Почему это важно

Для Ozon размещение именно конвертируемых бондов дает возможность занять дешевле по сравнению с «обычными» облигациями — судя по объявленному диапазону ставки примерно в 2-3 раза дешевле, сказал Forbes источник в одной из инвесткомпаний.

Аналитик Sova Capital Оксана Мустяца указывает, что размещение конвертируемых бондов не является чем-то экстраординарным, таким же способом ранее уже занимали деньги «Яндекс» и Mail.ru. «Следует обратить внимание, что компания может погасить облигации деньгами, ADR или комбинацией того и другого. То есть необязательно, что доля текущих акционеров может серьезно размыться», — сказала она. Русецкий добавляет, что конвертировать бонды можно будет через несколько лет, если цена акций Ozon окажется на 40-50% больше текущей цены. Условия выпуска, по его словам, предполагают размытие текущих акционеров на 6%, что «мало кого волнует».

Аналитик ГК «Финам» Леонид Делицын полагает, что Ozon нужно много денег, потому что у него крупные конкуренты. У всех интернет-магазинов сейчас есть опасность потерять лицо и лояльность, продолжает Делицын: потребители могут начать их сравнивать по скорости доставки и по ценам. По его словам, сейчас людям не так важно, где они получат свой товар — в Ozon, Wildberries или goods.ru. «При этом недавно «Сбер» объявил, что будет инвестировать в goods.ru 35 млрд рублей — приблизительно такую же сумму привлекает Ozon», — подчеркивает эксперт. При этом Ozon пока не является частью крупной экосистемы, если не считать АФК «Система», он выглядит отдельно стоящей компанией, указывает Делицын. Вместе с тем другие игроки акцентируют свою принадлежность к экосистемам. Поэтому тот факт, что Ozon упомянул в пресс-релизе «новые вертикали», является намеком — Ozon будет расширяться по другим направлениям, считает он.

Контекст

По итогам года оборот компании вырос на 140%, до 195 млрд рублей, количество выполненных заказов выросло в 2,32 раза, до 73,9 млн, сообщил Ozon в среду 17 февраля. Финансовые результаты за 2020 год Ozon опубликует 30 марта. В отчетах в преддверии IPO инвестбанки отмечали, что компания убыточна. В презентации «ВТБ Капитала», к примеру, указывалось, что операционной прибыли в 21,4 млрд рублей компания добьется только в 2024 году.

Сумма для обсуждения: о чьих деньгах говорили в 2020-м

Сумма для обсуждения: о чьих деньгах говорили в 2020-м

Что случилось с Ozon

Акции интернет-магазина Ozon почти безостановочно снижаются с пиковых значений конца апреля.

Менее чем за месяц бумаги потеряли свыше четверти стоимости. Негативный тренд можно связать как с глобальным снижением интереса на высокие технологии из-за боязни инфляции и роста кредитных ставок, так и с внутрикорпоративными событиями.

Фундаментальный кейс эмитента Ozon пока не может похвастаться прибыльностью деятельности. Трафик продаж через маркетплейс растет трехзначными темпами: стоимость товаров и услуг, реализованных через площадку, в 2021 г. выросла на 135% относительно I квартала 2020 г. При погодовом росте выручки показатель чистого денежного потока ухудшается на фоне высоких капитальных затрат. В I квартале 2021 г. компания отразила рост чистого убытка почти на 20%.

В таких показателях нет ничего удивительного: «компании роста» характеризуются наращением объемов, чтобы с течением времени количество переросло в качество, читай: прибыльность деятельности.

А раз финансовые результаты не были сюрпризом для рынка, то с чем связано опережающее падение акций, при том что бумаги не так давно были добавлены в состав MSCI Russia? По идее, это должно было привести к росту спроса на фоне ожидающегося притока наличности, исчисляемого сотней миллионов долларов, от пассивных фондов, которые ориентированы на индексного провайдера. Однако с 12 мая бумаги потеряли еще более 10%.

С технической точки зрения бумага пока ушла недалеко под поддержку, допуская спекулятивный возврат котировок. Однако учитывая распродажи американских фьючерсов, нисходящее движение вскоре может быть продолжено. Значимая поддержка — 3500 руб. Учитывая взрывную волатильность инструмента, даже такой масштаб амплитуды колебаний не вызовет удивления.

При этом оперативно проведенный анализ предела риска в бумагах Ozon по методу исторического моделирования показал, что с вероятностью 95% акции не опустятся ниже 2863 руб. в течение ближайшего месяца. Результаты расчетов представлены в таблице:

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Пятничный провал американского рынка акций. Что ждет инвесторов дальше? Прогноз до конца года

Кто сегодня в лидерах отскока

Рубль укрепляется опережающими темпами

5 идей в российских акциях: коррекция лишь увеличивает потенциал роста

АФК Система. Как изменился дисконт к дочкам

Энергетический кризис: откуда ты взялся и когда закончишься

Омикрон. Что известно про новый штамм коронавируса

Кто и как шортит российский рынок

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Почему я не буду покупать OZON ни на IPO ни после IPO?

Сегодня мы провели опрос в телеграмме @smartlabnews, где 185 человек выразили готовность купить OZON на IPO, против 911, которые сказали, что не будут участвовать (82%). На смартлабе проголосовало 407 человек, доля отказников чуть выше = 87%.

IPO OZON — сложный кейс. Я потратил много часов, прежде чем начать писать эту заметку. Но я даже близко не успел подойти к поиску объективной оценочной стоимости это компании. Тем не менее, у меня есть предчувствие, что это IPO должно быть интереснее, чем два предыдущих довольно скучных российских IPO: FLOT и SMLT.

Теперь напомню кое-какие обстоятельства.

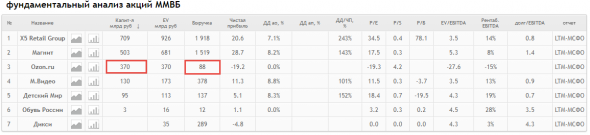

Сравнивать OZON с российским ритейлом смысла нет конечно. Но давайте попробуем на всякий случай, ради интереса.

Наиболее близкая компания к ОЗОН — это М.Видео. Чтобы дорасти до МВидео, ОЗОНу придется увеличить выручку в 4+ раз.

Но при этом капитализация по цене IPO OZON у них будет в 3 раза выше чем у М.Видео.

То есть видимо рынок закладывает, что выручка OZON будет в 12 раз превышать М.Видео.

Правда выручка OZON — это не совсем продажи. У ОЗОН есть маркетплейс.

✅С учетом продаж маркетплейса, суммарный оборот (GMV LTM) компании

152 млрд руб. То есть это надо вырасти 2,5 раза по выручке до MVID и потом еще в 3 раза, чтобы оправдать капитализацию.

Таким образом, покупая на IPO акции OZON, вы ставите на то, что компания как минимум нарастит продажи в 7,5 раз до 1,1 трлн руб что, в свою очередь, вероятно, позволит ей выйти на один уровень с М.Видео.

Блин, народ, я понимаю, что российский е-коммерс еще в зачаточном состоянии (всего 6-8% всего ритейла).

CAGR RU e-commerce = +26% в год. Да, OZON один из лидеров, но не единственный игрок.

Я понимаю, что рынок фрагментирован: Топ-3 игроков рос. рынка имеют долю всего 25%.

Ну допустим е-коммерс вырастет к 2025 году до 7,6 трлн руб (оценка ИнфоЛайна из проспекта ОЗОНа), доля топ-3 будет 40% = 3 трлн руб, а доля ОЗОН будет (33% против текущих 21%) Это дает как раз 1 трлн. выручки. Потенциал возникает, в случае, если е-коммерс вырастет больше, чем мы думаем, либо если доля ОЗОНа будет например не 33% а 50%. Я допускаю, что позитивные сюрпризы тоже возможны.

Но не забываем, что у OZON есть конкуренты, которые тоже сильны.

И не забываем, что расчет только к 2025 году!

Удержание акций OZON все эти годы будет давать ноль денежного потока против 8% дивидендов по MVIDEO.

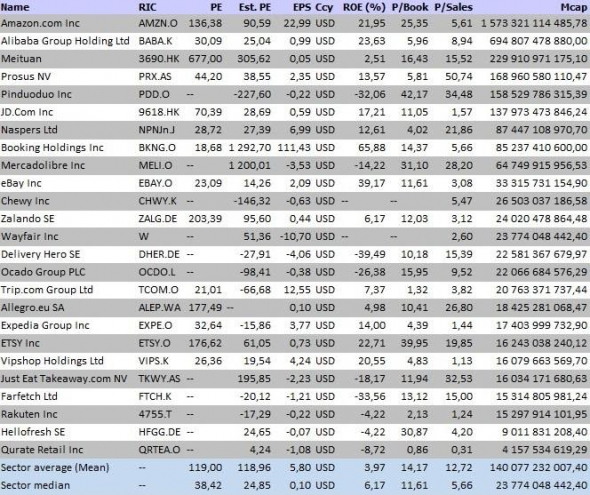

Аналитики особо не парились. Знаете как они оценили OZON? Они взяли выручку, посмотрели что зарубежные аналоги торгуются в среднем с коэффициентом PRICE/SALES=5,5 и получили капу под 400+ ярдов.

Тут важно отметить, что при разбросе мультипликатора от 0,3 до 51 никакую медиану брать нельзя, и надо рассматривать каждый случай в отдельности.

Почему IPO OZON сложный случай? Дело в том, что OZON — очень убыточная, но очень быстрорастущая компания.

На счет убыточности. В этом году Сбербанк выдавал кредит OZONу 6 млрд руб. под 15% годовых. Правда дело было в марте, возможно это сказалось на высокой ставке. Сейчас же у нас любой ВДО шлак торгуется с доходностью ниже 13% годовых. Но высокая ставка по кредиту отражает довольно высокий риск заемщика. Я просто хочу обратить внимания, что до привлечения денег в IPO Ozon по сути стоял на уровне самых рискованных ВДО по кредитному риску.

Убыток ОЗОНа обусловлен прежде всего огромными расходами на доставку и хранение (19млрд рублей).

Этот убыток вырос в 2 раза за год, потому что число посылок выросло на 127%.

И пока, масштабирование продаж не привело к сокращению убытка.

Убыток упал только относительно GMV (с 21% до 16%), но по-прежнему остается весьма существенным.

Пока нет никакой уверенности, что компания способна начать снижать этот убыток в будущем по мере роста продаж.

Кто-то надеется, что OZON станет вторым AMZN.

Возможно.

Но стоит напомнить, что OZON был основан в 1998 против 1994 для Amazon.

Amazon тоже был долго убыточен но с 2013 года уверенно стабильно работает в прибыль.

В этом смысле я думаю, что REWARD/RISK у этого IPO невероятно отстойный.

Ну а будет ли хайп, спекулятивный разгон — это уже к лотерейщикам.

так что ребят, кто завтра собрался тарить OZON на вторичном рынке, будьте аккуратны. Отдавайте себе отчет, что эта штука хорошо раздута и может сильно сходить в обратку.

Вопросы аналитикам по тегу «Ozon»*

Ozon в последнее время мог не пользоваться повышенным спросом у инвесторов из-за ралли в commodities и переориентации на сырьевые активы. Фактор сильного роста операционных и финансовых метрик и ожидания их дальнейшего увеличения отчасти был заложен в изначально высокую оценку акций в рамках IPO.

Очень сильно все будет зависеть от отчетов компании и изменения доли на рынке. Доля на рынке — на текущей стадии развития маркетплейса является по сути одним самых важных показателей, влияющих на настроения инвесторов (вместе с GMV). В этом сегменте бизнеса «большой», как правило, становится еще больше за счет эффекта масштаба, более низких издержек, улучшения логистики и т.п. Поэтому в ближайшие кварталы фокус на дальнейшую экспансию. Крайне важно расти не медленнее конкурентов (Wildberries, Яндекс, Сбербанк и др.).

По итогам III квартала Ozon остается на траектории роста, показав ускорение темпов роста выручки до 85% г/г против 53% во II квартале 2021 г. Позитивный момент — повышение прогноза по темпам роста GMV на текущий год.

Операционные метрики продолжают улучшаться, однако финансовые показатели все также под давлением активных инвестиций в развитие. Опережающими выручку темпами растут затраты на SG&A, доставку, фулфилмент. В итоге EBITDA и чистая прибыль остаются отрицательными. Это естественная ситуация для «истории роста», когда фокус смещен на занятие доли рынка в ущерб операционной эффективности и рентабельности. По мере выхода на масштабы компания должна будет начать концентрироваться на улучшении маржинальности

Долгосрочный взгляд на перспективы бумаг в целом положительный.

Не является индивидуальной инвестиционной рекомендацией.

С уважением,

БКС Экспресс, Василий Карпунин

Здравствуйте. Уже почти полгода продолжается падение в бумагах Озона. Продажа не прекращается несмотря на низкую цену. Как Вы думаете, чем это вызвано и где имеет смысл покупать Озон. Хотелось бы знать, также, Ваш взгляд на бумаги Яндекса и где его подбирать. Спасибо.

Ozon в последнее время мог не пользоваться повышенным спросом у инвесторов из-за ралли в commodities и переориентацией на сырьевые активы. Фактор сильного роста операционных и финансовых метрик и ожидания их дальнейшего увеличения отчасти был заложен в изначально высокую оценку акций в рамках IPO. Ближайшим стимулом к оживлению котировок может стать публикация финансовых результатов за III квартал, которая ожидается 16 ноября. На долгосрочном горизонте взгляд умеренно позитивный.

Очень сильно все будет зависеть от отчетов компании и изменения доли на рынке. Доля на рынке — на текущей стадии развития маркетплейса является по сути одним самых важных показателей, влияющих на настроения инвесторов (вместе с GMV). В этом сегменте бизнеса «большой», как правило, становится еще больше за счет эффекта масштаба, более низких издержек, улучшения логистики и т.п. Поэтому в ближайшие кварталы фокус на дальнейшую экспансию. Крайне важно расти не медленнее конкурентов (Wildberries, Яндекс, Сбербанк и др.).

С уважением,

БКС Экспресс, Василий Карпунин

Здравствуйте. Скажите по Озон какие перспективы на горизонте 6-10 месяцев?

Ozon в последнее время не пользуется повышенным спросом у инвесторов из-за ралли в commodities и переориентацией на сырьевые активы. Фактор сильного роста операционных и финансовых метрик и ожидания их дальнейшего увеличения отчасти был заложен в изначально высокую оценку акций в рамках IPO. Ближайшим стимулом к оживлению котировок может стать публикация финансовых результатов за III квартал, которая ожидается 16 ноября. На долгосрочном горизонте взгляд умеренно позитивный на фоне ожиданий сохранения высоких темпов роста бизнеса и в перспективе улучшения маржинальности.

С уважением,

эксперт БКС Экспресс, Дмитрий Пучкарёв

Здравствуйте. Что ждать от акций Озон в ближайшем будущем?

Ozon сейчас не пользуется повышенным спросом у инвесторов из-за ралли в commodities и переориентацией на сырьевые активы. Фактор сильного роста операционных и финансовых метрик и ожидания их дальнейшего увеличения отчасти был заложен в изначально высокую оценку акций в рамках IPO. Ближайшим стимулом к оживлению котировок может стать публикация финансовых результатов за III квартал, которая ожидается 16 ноября. На долгосрочном горизонте взгляд умеренно позитивный на фоне ожиданий сохранения высоких темпов роста бизнеса и в перспективе улучшения маржинальности.

Не является индивидуальной инвестиционной рекомендацией.

С уважением,

эксперт БКС Экспресс, Дмитрий Пучкарёв

Здравствуйте! Если ли перспективы роста в среднесрок акции Озон. Спасибо.

На горизонте от года в базовом сценарии видим перспективу постепенного возврата бумаг в сторону 5000 руб. Но стоит учесть, что очень сильно все будет зависеть от отчетов компании и изменения доли на рынке. Доля на рынке — на текущей стадии развития маркетплейса является по сути одним самых важных показателей, влияющих на настроения инвесторов (вместе с GMV). В этом сегменте бизнеса «большой», как правило, становится еще больше за счет эффекта масштаба, более низких издержек, улучшения логистики и т.п. Поэтому в ближайшие кварталы фокус на дальнейшую экспансию. Крайне важно расти не медленнее конкурентов (Wildberries, Яндекс, Сбербанк и др.).

Не является индивидуальной инвестиционной рекомендацией.

С уважением,

БКС Экспресс, Василий Карпунин

Здравствуйте. Что думаете про OZON.

На горизонте 12 мес. в базовом сценарии рассчитываем на постепенный возврат бумаг в сторону 5000 руб. Очень сильно все будет зависеть от отчетов компании и изменения доли на рынке. Доля на рынке — на текущей стадии развития маркетплейса является по сути одним самых важных показателей, влияющих на настроения инвесторов (вместе с GMV). В этом сегменте бизнеса «большой», как правило, становится еще больше за счет эффекта масштаба, более низких издержек, улучшения логистики и т.п. Поэтому в ближайшие кварталы фокус на дальнейшую экспансию. Крайне важно расти не медленнее конкурентов (Wildberries, Яндекс, Сбербанк и др.).

Не является индивидуальной инвестиционной рекомендацией.

С уважением,

БКС Экспресс, Василий Карпунин

Здравствуйте. Какова, на ваш взгляд, справедливая цена акций Ozon? И каков ваш таргет в среднесрочной перспективе? Спасибо.

На горизонте 12 мес. целевой ориентир аналитиков BCS Global Markets по бумагам Ozon находится на уровне 5100 руб.

С уважением,

БКС Экспресс, Администратор

На горизонте 12 мес. в базовом сценарии рассчитываем на постепенный возврат бумаг в сторону 5000 руб. Очень сильно все будет зависеть от отчетов компании и изменения доли на рынке. Доля на рынке — на текущей стадии развития маркетплейса является по сути одним самых важных показателей, влияющих на настроения инвесторов (вместе с GMV). В этом сегменте бизнеса «большой», как правило, становится еще больше за счет эффекта масштаба, более низких издержек, улучшения логистики и т.п. Поэтому в ближайшие кварталы фокус на дальнейшую экспансию. Крайне важно расти не медленнее конкурентов (Wildberries, Яндекс, Сбербанк и др.) Ожидания по АДР компании умеренно позитивные, учитывая снижения последнего времени.

Не является индивидуальной инвестиционной рекомендацией.

С уважением,

БКС Экспресс, Василий Карпунин

Почему упали акции Озон? И какая цена для входа?

Снижение могло быть связано с фактором ребалансировки, ведь бумаги были включены в индекс MSCI Russia. Вероятно, это локальное отклонение, которое не стоит воспринимать в качестве сигнала для дальнейшей распродажи. Волатильность в инструменте останется повышенной, но так уж сложилось, что наибольшее влияние на котировки, вероятно, будут оказывать общие тенденции и настроения в акциях высокотехнологичных компаний США.

С уважением,

БКС Экспресс, Василий Карпунин

Подобные уровни при стабильном внешнем фоне предположительно могут быть достигнуты на горизонте 6-12 мес. Подробнее о ситуации с бумагами писали в конце прошлой недели.

С уважением,

БКС Экспресс, Василий Карпунин

Здравствуйте. Подскажите что происходит с Ozon? Стоит ли покупать?

В данный момент волатильность бумаг остается высокой. На мой взгляд, подход к оценке фундаментально справедливых значений Ozon сейчас не играет большой роли. Бумаги могут как существенно расти, так и падать без каких-либо новостей. Это нормально для периода после IPO. Назвать компанию дешевой не получается, в цену уже заложены высокие темпы роста бизнеса в последующие годы. Бумаги АФК Системы, которая контролирует треть Ozon, сейчас выглядят более недооцененными с учетом стоимости своего пакета и перспектив IPO еще одного бизнеса Segezha Group.

С уважением,

БКС Экспресс, Василий Карпунин

Отчет Ozon по итогам 4 квартала и 2020 года ожидается 30 марта.

С уважением,

БКС Экспресс, Василий Карпунин

Добрый день! Каковы, на Ваш взгляд, перспективы акций OZON? Как текущие ценовые уровни коррелируют с результатами деятельности компании? Спасибо.

В данный момент волатильность бумаг остается высокой. На мой взгляд, подход к оценке фундаментально справедливых значений Ozon сейчас не играет большой роли. Бумаги могут как существенно расти, так и падать без каких-либо новостей. Это нормально для периода после IPO. Назвать компанию дешевой не получается, в цену уже заложены высокие темпы роста бизнеса в последующие годы.

С уважением,

БКС Экспресс, Василий Карпунин

Добрый день, что вы думайте о ozon и Яндекс? Какие перспективы, есть вероятность роста в ближайшие недели или стоит сейчас выходить. Яндекс покупал по 2100 и ozon по 3000.

В данный момент волатильность бумаг остается высокой. На мой взгляд, подход к оценке фундаментально справедливых значений Ozon сейчас не играет большой роли. Бумаги могут как существенно расти, так и падать без каких-либо новостей. Это нормально для периода после IPO. Назвать компанию дешевой не получается, в цену уже заложены высокие темпы роста бизнеса в последующие годы. На мой взгляд, в цену акций АФК Системы еще не заложен эффект от столь высокой оценки OZON, в котором компания имеет крупнейшую долю. По Яндексу нейтральный взгляд. Оценку компании сложно назвать заниженной, поэтому высоко оцениваю вероятность сохранения бумаг в широком диапазоне консолидации последних недель: 4950–5400 руб. Пока без каких-то локальных идей.

С уважением,

БКС Экспресс, Василий Карпунин

Здравствуйте, подскажите ситуацию по Ozony. Почему так растёт бумага? И стоит ли заходить на данных уровнях?

В данный момент волатильность бумаг остается высокой. На мой взгляд, подход к оценке фундаментально справедливых значений Ozon сейчас вообще не играет большой роли. Бумаги могут как расти на 5%, так и падать без каких-либо новостей. Это нормально для периода после IPO. Назвать компанию дешевой никак не получается, в цену уже заложены высокие темпы роста бизнеса в последующие годы.

С уважением,

БКС Экспресс, Василий Карпунин

Дд. Какие дивиденды у озон?

Пока речи о дивидендах Ozon не идет и вряд ли стоит рассчитывать на выплаты в ближайшие годы. Эта компания активно развивается и все средства реинвестирует обратно в бизнес. С точки зрения инвестора это позитивный момент, так как потенциальная маржинальность от инвестиций в проекты самой компании выше, чем условно безрисковые рублевые ставки. Я бы не ожидал дивиденды ни в следующем году, ни в 2022.

С уважением,

БКС Экспресс, Василий Карпунин

В данный момент волатильность бумаг остается чрезмерно высокой. На мой взгляд, подход к оценке фундаментально справедливых значений Ozon сейчас вообще не играет большой роли. Бумаги могут как расти на 10%, так и падать без каких-либо новостей. Это нормально для периода после IPO. Назвать компанию дешевой никак не получается, в цену уже заложены высокие темпы роста бизнеса в последующие годы.

С уважением,

БКС Экспресс, Василий Карпунин

Добрый день! Имеется ли какая-нибудь информация о дивидендной политике Ozon? Способна ли компания выплачивать дивиденды, и какие надежды? Спасибо!

Пока речи о дивидендах не идет и вряд ли стоит рассчитывать на выплаты в ближайшие годы. Эта компания активно развивается и все средства реинвестирует обратно в бизнес. С точки зрения инвестора это позитивный момент, так как потенциальная маржинальность от инвестиций в проекты самой компании выше, чем условно безрисковые рублевые ставки. Я бы не ожидал дивиденды ни в следующем году, ни в 2022.

С уважением,

БКС Экспресс, Василий Карпунин

В таком случае у вас нет ограничений по срокам продажи бумаг. Вы можете их продать тогда, когда захотите. Вчера расписки Ozon подскочили на 13,5% после заявления президента АФК Системы Владимира Чирахов о том, что компания не планирует продавать акции Ozon после истечения 180-дневного lock-up периода. На мой взгляд, столь бурный рост бумаг на таких новостях выглядит избыточным. В частности, это доказывает полное отсутствие соответствующей позитивной реакции в акциях самой АФК Системы.

С уважением,

БКС Экспресс, Василий Карпунин

Как повлияет включение Ozon с 18 декабря в состав базы расчета Индекса МосБиржи и Индекса РТС на акции АФК Системы?

Этот фактор является позитивным для бумаг, но его влияние на динамику акций крайне незначительное, учитывая небольшой объем средств в фондах, которые строго повторяют структуру индекса МосБиржи.

С уважением,

БКС Экспресс, Василий Карпунин

Зарегистрируйтесь

в БКС Экспресс

Рекомендованные новости

Пятничный провал американского рынка акций. Что ждет инвесторов дальше? Прогноз до конца года

Кто сегодня в лидерах отскока

Рубль укрепляется опережающими темпами

5 идей в российских акциях: коррекция лишь увеличивает потенциал роста

АФК Система. Как изменился дисконт к дочкам

Энергетический кризис: откуда ты взялся и когда закончишься

Омикрон. Что известно про новый штамм коронавируса

Кто и как шортит российский рынок

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.