Почему растут акции аэрофлота сегодня

Инвестидея: у акций «Аэрофлота» высокий потенциал роста

Акции «Аэрофлота» могут значительно вырасти в цене, полагают аналитики «Финама». Они рекомендуют «покупать» бумаги крупнейшего российского авиаперевозчика, ожидая их удорожания к концу 2022 г. до 116 руб. за штуку. Тогда по отношению к текущему уровню котировок (по цене закрытия 16 августа) доходность бумаг составит 73,7%.

Рост котировок акций «Аэрофлота» поддержит главным образом стабилизация ситуации с коронавирусом. На фоне вакцинации, которая набирает обороты во многих странах мира, у российского авиаперевозчика отличные возможности для роста, уверены в инвестиционной компании. Прогнозы аналитиков других инвесткомпаний скромнее.

Авиаперевозки растут

Мировые авиаперевозчики начинают постепенно оправляться от удара пандемии COVID-19. Вакцинация в глобальных масштабах вселяет надежду на то, что эпидемиологическая ситуация наконец стабилизируется, а вместе с тем восстановятся и прежние объемы авиаперевозок. Сроки окончательной победы над коронавирусом пока назвать сложно, но эксперты, пусть и с осторожным оптимизмом, заговорили о начале восстановления в мировой индустрии авиатранспорта.

В 2021 г. общее количество пассажиров достигнет 2,4 млрд против 1,8 млрд в 2020 г. И хотя до 4,5 млрд пассажиров, перевезенных в 2019 г., еще далеко, но тренд уже наметился, считают в IATA.

Поддержку отрасли окажет внедрение цифрового паспорта путешественника Travel Pass. Это позволит авиалиниям обеспечить безопасные условия полетов и контролировать распространение коронавирусной инфекции на бортах лайнеров, полагают аналитики «Финама». «Аэрофлот» в числе прочих авиакомпаний (British Airways, American Airlines, Lufthansa, Emirates Airlines, Qatar Airways, Etihad Airways, Singapore Airlines) намерен внедрять «паспорта здоровья». Компания уже приступила к тестированию мобильного приложения IATA Travel Pass.

Кроме того, мировые авиаперевозчики не только постепенно наращивают мощности и увеличивают частоту полетов, но и заключают контракты на поставку новых самолетов, что дает толчок и авиастроению, отмечают в инвесткомпании.

Растут пассажироперевозки и в России. По последним данным Росавиации, в июле российские авиакомпании перевезли 12,5 млн пассажиров, а это вдвое больше, чем в июле 2020 г. Больше всех пассажиров перевез «Аэрофлот» – 2,5 млн. Следующая за лидером авиакомпания «Сибирь» перевезла значительно меньше – 1,7 млн пассажиров, а замкнула тройку лидеров «Победа», услугами которой воспользовалось 1,5 млн человек.

Аналитики «Финама» отмечают, что наряду с восстановлением объемов перевозок «Аэрофлота» на внутреннем рынке наблюдается и частичное восстановление международного авиасообщения. В дополнение к рейсам в ОАЭ, на Мальдивы, в Египет, Белоруссию, Казахстан, Киргизию, Южную Корею, Японию, Сербию, Финляндию, Азербайджан, Армению и Индию с ограниченной частотой добавились рейсы на Сейшелы.

В «Финаме» считают, что акции «Аэрофлота», доля которого на внутреннем рынке достигает 41%, имеют лучшие перспективы для роста среди российских авиакомпаний.

Что говорят другие аналитики

Другие эксперты дают более осторожные прогнозы в отношении российской авиакомпании № 1 в России.

«Мы видим потенциал роста акций «Аэрофлота» более чем на 30% до 90 руб. на акцию. Мы считаем, что в III квартале «Аэрофлот» отработал хорошо и зарабатывал, а не «сжигал» денежные средства», – говорит руководитель управления машиностроения, транспорта, материалов в «ВТБ капитале» Елена Сахнова. По ее словам, рост котировок компании поддержат такие факторы, как снятие ограничительных мер в Европе, увеличение международных рейсов, прогрессирующая вакцинация в России и за рубежом, прибыльная бизнес-модель «Победы», которая становится основой стоимости «Аэрофлота». Сахнова также отмечает, что «Аэрофлот» активно наращивает полеты внутри страны. Если в I квартале у авиакомпании стояло на земле 25% парка, то сейчас летают практически все. По ее мнению, признание вакцины «Спутник V» в ЕС, которое ожидается этой осенью, позволит восстановить международные полеты при условии отсутствия следующих волн распространения коронавируса. «Хотя и они уже не являются большим препятствием – мы видим, что в среднем страны справляются с новыми волнами за 1–2 месяца», – указывает Сахнова.

У эксперта по фондовому рынку в «БКС мир инвестиций» Дмитрия Пучкарева ожидания по акциям «Аэрофлота» еще скромнее: потенциал годового роста бумаг не превышает 14%. В случае ослабления карантинных мер он допускает удорожание акций «Аэрофлота» до 74–80 руб. Но если ситуация с COVID-19 будет оставаться напряженной, бумаги останутся вблизи текущих уровней или даже скорректируются, предупреждает эксперт.

С точки зрения сезонности самым сильным для «Аэрофлота» всегда является III квартал, на который приходится пик туристической активности в стране, отмечает главный аналитик «Открытие брокера» по российскому рынку, эксперт «Открытие Research» Алексей Павлов. Даже в июле – сентябре прошлого года, когда международные перевозки практически прекратились, наш крупнейший авиаперевозчик сумел показать положительный результат на уровне EBITDA, развивает мысль эксперт. В текущем же году есть вполне обоснованные надежды на то, что количество трансграничных рейсов в летний сезон будет существенно больше. И именно этот момент может стать переломным для бизнеса «Аэрофлота», полагают в «Открытие Research».

В любом случае восстановление финансовых показателей и, как следствие, инвестиционной привлекательности авиакомпании будет возможно только по мере открытия границ и восстановления полетов за рубеж, резюмирует Павлов.

Но сегодня стоимость акций «Аэрофлота» уже сложно назвать низкой, предупреждает Павлов. «В прошлом году компания провела масштабную эмиссию, увеличив уставный капитал более чем в 2 раза. Значительная часть привлеченных средств уже была и еще будет потрачена на поддержку деятельности в условиях постковидного восстановления международного авиасообщения. А это значит, что текущие цены бумаг «Аэрофлота» эквивалентны примерно 150 руб. в доковидную эпоху, – поясняет Павлов. – В последний раз такие котировки наблюдались только в 2018 г., тогда как к моменту активного закрытия международных направлений весной 2020 г. бумаги «Аэрофлота» больше года торговались в диапазоне 90–120 руб. Таким образом, значительного апсайда здесь мы уже не видим».

Аэрофлот акции

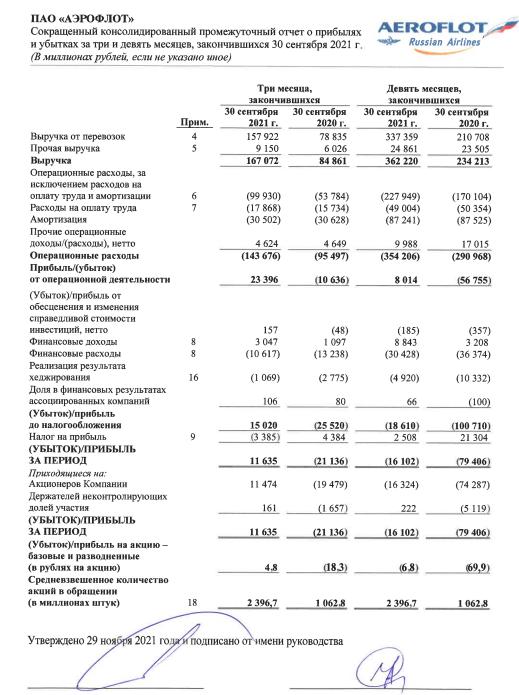

Сегодня вышли финансовые результаты Аэрофлота за 3 квартал 2021 по МСФО.

По сравнению с 3 кварталом 2020 года:

1. Выручка выросла в 2 раза и достигла 167.1 млрд руб.

2. EBITDA выросла в 2.7 раза и достигла 54.1 млрд руб.

3. Чистая прибыль составила 11.6 млрд руб. по сравнению с убытком в 21.1 млрд руб. годом ранее.

Хороший отчет вышел сегодня у Аэрофлота. Несмотря на тяжелый внешний фон, несмотря на рост стоимости топлива, несмотря на все ковидные

ограничения, компании удалось получить чистую прибыль по итогам квартала впервые с 2019 года! На самом деле это большое достижение.

Тем не менее, Аэрофлот продолжает оставаться одной из самых слабых бумаг нашего рынка и его перспективы в ближайшее время выглядят

не очень радужно в связи с текущей эпидемиологической ситуацией в мире.

✈️ Группа «Аэрофлот» сегодня опубликовала сокращенную консолидированную промежуточную финансовую отчетность за 9 месяцев 2021 года, подготовленную в соответствии с Международными стандартами финансовой отчетности

❓Аэрофлот, российская авиакомпания, основанная 27 июля 1992 года на базе одного из государственных социалистических предприятий советского Аэрофлота, является одной из старейших и самых узнаваемых авиакомпаний мира. Входит в 3-й по величине авиационный альянс «SkyTeam». Хабами, или узловыми аэропортами, являются Шереметьево (Москва) и Емельяново (Красноярск). Выполняет рейсы в 120 пунктов назначения. Размер флота 196 самолетов. Штаб-квартира находится в Москве. 3 года подряд признан самым сильным брендом среди авиакомпаний мира. Дочерние компании: «Аврора», «Победа», «Россия». Число сотрудников более 30 328 человек.

📃 Акции торгуются под тикером AFLT на Московской бирже. Капитализация 150 млрд. руб. Текущая цена акции 61,92 руб. в моменте. После выхода отчетности акции растут почти на +1,6% 💰

🧐 Посмотрим на отчет:

• За 9 месяцев 2021 года Группа «Аэрофлот» перевезла 34,1 млн. пассажиров, что на 48,0% выше результата аналогичного периода 2020 года. 👌

• Выручка Группы «Аэрофлот» за 9 месяцев 2021 года увеличилась на 54,7% по сравнению с аналогичным периодом 2020 года и составила 362 220 млн. руб. 📈

• Операционные расходы за 9 месяцев 2021 года увеличились на 21,7% и составили 354 206 млн. руб. 📈

• Коммерческие, общехозяйственные и административные расходы снизились на 5,1% по сравнению с аналогичным периодом прошлого года, до 14 379 млн. руб., за счет масштабных оптимизационных мер в отношении общехозяйственных, консультационных, маркетинговых расходов. 📉

• Показатель прибыли до вычета процентов, налогов, амортизации (EBITDA) составил 95 635 млн. руб. 💸

• Финансовые доходы за 9 месяцев 2021 года увеличились в 2,8 раза по сравнению с аналогичным периодом прошлого года, до 8 843 млн. руб., что в основном обусловлено ростом процентных доходов

в связи с увеличением среднего остатка денежных средств на банковских счетах по сравнению с аналогичным периодом прошлого года. 📈

• Чистый убыток Группы «Аэрофлот» за 9 месяцев 2021 года сократился на 79,7% по сравнению с аналогичным периодом прошлого года и составил 16 102 млн. руб., в частности в 3 квартале 2021 года Группа «Аэрофлот» получила чистую прибыль в размере 11 635 млн. руб. 📉

• Общий долг по состоянию на 30 сентября 2021 года увеличился на 4,2% по сравнению с показателем на 31 декабря 2020 года, до 783 836 млн. руб. 📈

• Объем денежных средств и краткосрочных финансовых инвестиций остался практически на уровне 31 декабря 2020 года и составил 93 275 млн. руб. 💰

⚡️ Вывод: опубликованные результаты за 3 квартал вновь подтверждают прогресс, достигнутый Группой «Аэрофлот» в 2021 году. Группа «Аэрофлот» впервые за 2 года получила квартальную чистую прибыль в размере 11,6 млрд. руб. Постепенное снятие ограничений в международном сегменте, возможности которого были максимально использованы Группой «Аэрофлот», также оказало положительное влияние на результаты. Показатель EBITDA, который вышел в положительную зону уже в первом квартале 2021 года, также продолжил восстановление и по итогам третьего квартала 2021 года составил 54,1 млрд. руб., что в 2,7 раза выше аналогичного периода 2020 года. Рентабельность по EBITDA составила 32,4%, что сопоставимо со значениями показателя до пандемии.

Стакан, свеча, Аэрофлот и лось

Бессмысленный и тусклый флет

Живи ещё хоть четверть века —

Всё будет так. Так повелось.

Сольешь — начнешь опять сначала

И повторится всё, как встарь:

Стакан, Аэрофлот 60 в канале

Аптека, улица, январь.

Авто-репост. Читать в блоге >>>

Аэрофлот – рсбу/ мсфо

2 444 535 448 обыкновенных акций

Free-float 40,7%

ir.aeroflot.ru/ru/securities/shares/

Капитализация на 29.11.2021г: 150,241 млрд руб

Общий долг на 31.12.2019г: 129,206 млрд руб/ мсфо 931,368 млрд руб

Общий долг на 31.12.2020г: 217,759 млрд руб/ мсфо 1,131.55 трлн руб

Общий долг на 30.06.2021г: 257,074 млрд руб/ мсфо 1,195.17 трлн руб

Общий долг на 30.09.2021г: 231,618 млрд руб/ мсфо 1,221.41 трлн руб

Выручка 2019г: 551,767 млрд руб/ мсфо 677,881 млрд руб

Выручка 9 мес 2020г: 176,950 млрд руб/ мсфо 234,213 млрд руб

Выручка 2020г: 229,766 млрд руб/ мсфо 302,182 млрд руб

Выручка 1 кв 2021г: 58,873 млрд руб/ мсфо 75,498 млрд руб

Выручка 6 мес 2021г: 149,898 млрд руб/ мсфо 195,148 млрд руб

Выручка 9 мес 2021г: 276,016 млрд руб/ мсфо 362,220 млрд руб

Прибыль 9 мес 2019г: 7,247 млрд руб/ Прибыль мсфо 20,305 млрд руб

Прибыль 2019г: 5,287 млрд руб/ Прибыль мсфо 13,512 млрд руб

Убыток 9 мес 2020г: 65,555 млрд руб/ Убыток мсфо 79,406 млрд руб

Убыток 2020г: 96,527 млрд руб/ Убыток мсфо 123,208 млрд руб

Убыток 1 кв 2021г: 24,902 млрд руб/ Убыток мсфо 25,143 млрд руб

Авто-репост. Читать в блоге >>>

Ебитда прям существенная, 54 ярда. Выше всех годов, за исключением 19-го.

Но при таком долге, это может быть обманчиво.

Посмотрим на другие показатели: операционная прибыль всего 23.4 ярда. В наилучший то квартал!

Для понимания, всего за 9 месяцев этого года фин часть (нетто финансовых доходов и расходов + хэдж) дали 26 ярдов убытков. За год будет ну 35 предположим.

То есть операционная прибыль лучшего квартала покрывает лишь две трети финансовых расходов за год. А остальные кварталы в сумме то операционно убыточны.

Резюмируя, радоваться нечему. Компания как была убыточной, так ей и осталась. Хотя бы в ноль скорее всего не выйдет даже в 22м году.

Тут главное помнить, что у а/к, по крайней мере в России, существенная сезонность.

3й квартал — основной, который кормит компанию (все на юга летят)

Аэрофлот отчитался за 9 месяцев по МСФО

Общий пассажиропоток +53%, международные авиаперевозки вообще X5 к 3Q20.

Но надо помнить, что сранение идёт с жутким ковидным годом, и такой рост никого не должен вводить в заблуждение.

Финансовые показатели потянулись за физическими.

Так, квартальная выручка почти удвоилась с 85 до 167 млрд по сравнеyию с 3Q2020.

Операционная прибыль наконец-то в третьем квартале стала действительно прибылью, а не лосём: + 23 млрд. рублей.

Что вытягивает операционную деятельность в плюс по итогам 9 месяцев в целом: + 8 млрд рублей.

Ну а дальше картину портят финансовые расходы — за 3 квартал по долгам нацпер уплатил 10 млрд рублей в 3 квартале, а за 9 месяцев солидные 30 млрд.

Долги Аэрофлот, кстати, набрал новые — по сравнению с 31 декабря 2020 года долг вырос на 4,2%.

Итого, по итогам 9 месяцев полёт пикирующий — 16 млрд убытка.

В 3 квартале проблеск надежды: +12 млрд чистой прибыли.

Радоваться ли первому прибыльному кварталу с 2019 года?

Я бы не советовал, потому что:

— 3 квартал — исторически самый сильный. Все возвращаются с югов, много как внешних, так и домашних перелётов. 4 квартал точно будет хуже.

— новый виток ковида может снизить и без того низкий пассажиропоток

— цены на авиакеросин не отстают от общей инфляции, а повышать цены на билеты уже некуда.

Поэтому единственная причина покупки Аэрофлота — ставка на конец ковида. А этого пока не предполагается.

За 9 месяцев Аэрофлот показал значительное сокращение чистого убытка, до ₽16 102 млн

Группа «Аэрофлот» впервые за два года получила квартальную чистую прибыль в размере 11,6 млрд рублей.

По итогам третьего квартала 2021 года пассажиропоток Группы «Аэрофлот» на внутреннем рынке превысил показатель аналогичного периода 2019 года на 27,4%.

Восстановление полётов обеспечило рост выручки до 167,1 млрд рублей в третьем квартале 2021 года.

Показатель EBITDA, который вышел в положительную зону уже в первом квартале 2021 года, также продолжил восстановление и по итогам третьего квартала 2021 года составил 54,1 млрд рублей, что в 2,7 раза выше аналогичного периода 2020 года.

Общий долг по состоянию на 30 сентября 2021 года увеличился на 4,2% по сравнению с показателем на 31 декабря 2020 года, до 783 836 млн руб.

Объём денежных средств и краткосрочных финансовых инвестиций остался практически на уровне 31 декабря 2020 года и составил 93 275 млн руб.

Авто-репост. Читать в блоге >>>

Аэрофлот Отчет МСФО за 9 месяцев

Аэрофлот Отчет МСФО за 9 месяцев

«Газпром», «Аэрофлот», Salesforce: за какими акциями следить на неделе

29 ноября, понедельник

В центре внимания: «Газпром» (GAZP)

Отрасль: нефтегаз

Рыночная капитализация: ₽7,7 трлн

Цена акции на 28 ноября: ₽326

Консенсус-прогноз: ₽450

Время отчета: 10:00 мск

Ожидания: EPS — ₽24,6 (прибыль на акцию), выручка — ₽2,44 трлн

Отрасль: авиаперевозки

Рыночная капитализация: ₽149 млрд

Цена акции на 28 ноября: ₽60,98

Консенсус-прогноз: ₽116

Время отчета: 10:00 мск

Ожидания: EPS — ₽3,7 (прибыль на акцию), выручка — ₽134 млрд

Другие важные отчеты 29 ноября:

30 ноября, вторник

В центре внимания: Salesforce (CRM)

Другие важные отчеты 30 ноября:

1 декабря, среда

В центре внимания: CrowdStrike (CRWD)

Другие важные отчеты 1 декабря:

2 декабря, четверг

3 декабря, пятница

На этот день не запланировано значимых корпоративных событий.

Отчет Аэрофлота. Сильные результаты, но помогут ли они котировкам

Аэрофлот опубликовал финансовые результаты по МСФО за III квартал 2021 г.

— Выручка: 167,1 млрд руб. (рост в 2 раза г/г)

— EBITDA: 54,1 млрд руб. (рост в 2,7 раза г/г)

— Чистая прибыль: 11,6 млрд руб. (-21,1 млрд руб. убытка годом ранее)

Комментарий Дмитрия Пучкарёва, эксперта БКС Мир инвестиций:

«Аэрофлот представил позитивные результаты в сложившихся реалиях, чистая прибыль компании превысила консенсус-прогноз почти на 40%. Авиаперевозчик сильно увеличил операционную прибыль на фоне ослаблений карантинных ограничений. Операционные издержки за исключением авиатоплива выросли лишь в 1,5 раза при двукратном увеличении выручки за тот же период. В III квартале опережающими темпами росли расходы на авиатопливо — рост в 2,4 раза г/г, на фоне удорожания нефти. В IV квартале давление должно лишь усилиться из-за эффекта временного лага.

Отчет должен поддержать настроения инвесторов в бумаге, однако текущая эпидемиологическая ситуация не дает поводов для оптимизма акционерам Аэрофлота. Пока на повестке остается новый штамм коронавируса, бумаги компании могут выглядеть хуже рынка, так как он может оказать сильное влияние на деятельность компании».

Андрей Чиханчин, заместитель генерального директора по коммерции и финансам Аэрофлота, отметил:

— Значительный вклад в улучшение финансового результата внес спрос и обеспеченный им рост объема внутрироссийских перевозок, на которые компания сделала ставку в высокий сезон.

— Постепенное снятие ограничений в международном сегменте оказало положительное влияние на результаты. Если в январе 2021 г. выставленные емкости Аэрофлота на международных линиях составляли только 15,4% от уровня сопоставимого периода 2019 г, то к сентябрю показатель восстановления перевозок достиг 43,1%.

— Рентабельность по EBITDA составила 32,4%, что сопоставимо со значениями показателя до пандемии, учитывая ее влияние и связанные с ней ограничения сроков бронирований билетов до вылета, доходность перевозок во внутреннем сегменте и занятость кресел.

— На конец отчетного периода объем денежных средств и краткосрочных финансовых инвестиций Аэрофлота составлял 93,3 млрд руб. Сезонное снижение против июня связано с исполнением обязательств по перевозке перед пассажирами по бронированиям, осуществленным до начала летнего сезона, и сопоставимо с исторической динамикой.

Подробнее

Выручка за III квартал увеличилась в 2,0 раза по сравнению с аналогичным периодом прошлого года, до 167,1 млрд руб. Выручка Аэрофлота за 9 месяцев 2021 г. увеличилась на 54,7% по сравнению с аналогичным периодом 2020 г. и составила 362,2 млрд руб.

Показатель EBITDA в III квартале составил 54,1 млрд руб., увеличившись в 2,7 раза г/г. Рентабельность по EBITDA составила 32,4% против 23,7% годом ранее. Показатель EBITDA за 9 месяцев вырос в 3,1 раза г/г до 95,6 млрд руб.

Чистая прибыль по итогам III квартала составила 11,6 млрд руб. (-21,1 млрд руб. годом ранее). Чистый убыток Аэрофлота за 9 месяцев 2021 г. сократился на 79,7% по сравнению с аналогичным периодом прошлого года и составил 16,1 млрд руб.

Чистый долг компании на конец III квартала 2021 г. составлял 690,6 млрд руб., что на 4,9% выше уровня на конец 2020 г.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Рубль укрепляется опережающими темпами

Кто сегодня в лидерах отскока

Отчет Газпрома за III квартал. Отличные результаты

5 идей в российских акциях: коррекция лишь увеличивает потенциал роста

АФК Система. Как изменился дисконт к дочкам

Энергетический кризис: откуда ты взялся и когда закончишься

Омикрон. Что известно про новый штамм коронавируса

Пик популярности соцмедиа в прошлом?

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Почему растет Аэрофлот и какой потенциал остается у акций?

Аэрофлот вырос на 10% за два дня на фоне снижения индекса МосБиржи на 1%. Основной катализатор данной динамики — снижение рублевой стоимости нефти. А потенциал переоценки акций авиакомпании еще не вполне реализован.

Нефть — наше все?

Резкое снижение стоимости нефти, а также ее рублевого эквивалента, уже можно назвать одним из самых значимых трендов IV квартала 2018 г. В первых числах октября рублевая бочка Brent стоила выше 5500 руб., но к текущему моменту ее цена просела на 26%.

Устойчивый тренд на рост нефти в рублях стартовал в середине 2017 г., за это время отраслевой индекс O&G прибавил 65%. Однако далеко не все сектора, представленные на нашем рынке, так позитивно реагируют на взлет данного индикатора. Причины этого кроются как в самом росте показателя, так и в вызвавших его факторах.

Устойчивому росту рублевой стоимости нефти со второго полугодия 2017 г. в основном способствовали два фактора: усиление санкционного давления со стороны США (два резких скачка USD/RUB произошли в апреле и августе) и покупки валюты по новому бюджетному правилу. Второй фактор привел к значительному снижению зависимости российской валюты от нефти, в результате рост последней практически не отражался на динамике курса рубля.

Получилась следующая ситуация: введение санкций или просто их угроза приводили к росту премии для российского рынка за риск. Для нефтегазовых компаний это компенсировалось увеличением рублевых доходов, а компании, ориентированные на внутренний спрос, оставались беззащитными. Вот такой парадокс, введением санкций США обогатили нефтяников, а «наказали» компании внутреннего спроса, услугами которых пользуется население.

Что касается бюджетного правила, то дополнительные доходы от роста налоговых сборов с нефтегазовых компаний поступали в резервы, минуя бюджет. Соответственно, пропорционального роста госрасходов, которые могли через мультипликативный эффект достаться ориентированным на внутренний сектор компаниям не происходило.

Говоря простыми словами, не нефтегазовый сектор «дивидендов» от роста нефти не получил, а дополнительные расходы, безусловно, понес, ведь топливные расходы косвенно присутствуют практически в любом бизнесе. Но есть компании, для которых топливные издержки занимают львиную долю всех операционных расходов. Им пришлось особенно тяжело.

Нефтяное проклятье Аэрофлота

Аэрофлот в середине 2017 г. столкнулся с резким ростом топливных расходов, который продолжался вплоть до начала IV квартала 2018 г. Доля топливных издержек в совокупных операционных расходах компании во II квартале перевалила за 30%. Данные за III пока не опубликованы, но, по нашим расчетам, она могла достичь 35%.

Во II кв. 2018г. топливные издержки увеличились на 52% г/г. при росте выручки на 16,8% за аналогичный период.

Авиакомпания традиционно имеет достаточно скромную операционную маржинальность, от 7,5% до 13,5% за последние три года, поэтому увеличение основной статьи расходов в 1,5 раза привело к тому, что авиаперевозчик стал работать на грани рентабельности. В I полугодии показатель ушел на отрицательную территорию.

Аэрофлот пострадал от роста нефти в рублях сильнее, чем другие представители транспортной отрасли из-за разницы в регулировании рынков авиатоплива и автомобильного горючего. Цены на бензин и ДТ, которые отражаются в расходах автотранспортной отрасли, сельского хозяйства и ритейла попадают в социально значимую категорию. К их росту очень чувствительна инфляция. Резкое увеличение цен на бензин приводит к недовольству широких слоев населения. Поэтому цены на автомобильное топливо искусственно сдерживаются путем непосредственных переговоров правительства и нефтяников.

Ценообразование на авиакеросин имеет гораздо более рыночный характер. Меры по компенсации потерь для авиаперевозчиков обсуждаются, но конкретного решения пока нет, как и сроков его возможного принятия. Согласно нашему анализу, средние квартальные издержки Аэрофлота на тонну авиатоплива тесно коррелируют со средней рублевой ценой барреля нефти Brent.

Таким образом Аэрофлот и остальные авиаперевозчики полностью принимают на себя негативный эффект от роста стоимости нефти. Увеличение цен на топливо стало одним из главных триггеров снижения акций Аэрофлота более чем в 2 раза с максимумов летом 2017 г.

Тренд разворачивается

В IV квартале 2018 г. произошел резкий разворот тренда на рынке нефти. Рублевая стоимость Brent потеряла около 25% с пиковых значений. Триггеры те же, что и в начале роста, только действуют теперь в противоположном направлении.

С конца августа ЦБ прекратил покупки валюты на рынке, что послужило постепенному восстановлению корреляции между рублем и нефтью. В результате российская валюта слабо реагировала на просадку Brent из-за серьезной перепроданности относительно сырья, которая накопилась за время работы бюджетного правила.

Вторую волну снижения нефти в рублях подтолкнули слухи о возможном переносе рассмотрения санкций на новый год. По данным источников, Конгресс США не примет решения ранее апреля-марта 2019 г. Рубль на этом фоне начал избавляться от санкционного дисконта, который появился в августе, и приблизился к уровням, соответствующим нормальной корреляции с ценами на нефть. Российская валюта за последние 2 недели выросла на 3%, тогда как нефть потеряла около 10%. Акции Аэрофлота отреагировали на новые реалии с некоторой задержкой. А потенциал восстановления, согласно нашим расчетам, еще не исчерпан.

Сколько должен стоить Аэрофлот

Справедливая стоимость акций зависит от множества факторов. Мы попытались выделить основные драйверы, влияющие на прибыль и денежный поток и проанализировать, как акции реагируют на их изменение. Факторы, влияние которых незначительно, или неочевидно, мы оставили в стороне от модели.

Главным образом прибыль авиаперевозчика зависит от выручки и операционной рентабельности бизнеса, на которую в свою очередь влияет величина расходов. Согласно нашим расчетам динамика выручки практически полностью зависит от роста пассажирооборота.

А основная статья расходов, как мы уже отмечали выше, цена на топливо. На остальные издержки в последний год рынок практически не обращает внимания из-за того, что их рост в сравнении с ростом топливных расходов выглядит незначимым. В частности, 70% в совокупном росте операционных издержек за год закончившийся во II кв. 2018г. занимал именно рост топливных расходов.

Мы оценили регрессию стоимости акций Аэрофлота от рублевой цены Brent и темпов роста пассажиропотока. Модель в целом и оба фактора в частности оказались значимыми. Факторы регрессии (нефть и рост пассажиропотока), согласно получившимся результатам, объясняют 80% динамики движения акций с начала 2017 г.

Мы качественно проанализировали все значимые расхождения между расчетной ценой, взятой из регрессии и рыночной ценой акций. Рыночная цена значительно опережала справедливую (по регрессии) в периоды с конца июня по конец июля 2017 г и с середины апреля по июль 2018 г. Оба раза причиной дивергенции становилось дивидендное ралли, плюс дополнительной поддержкой этим летом стал выкуп бумаг выше 140 руб.

Отставание рыночной цены от регрессии, как ни странно, тоже во многом объясняется дивидендным фактором. Оба раза оно являлось финалом эмоциональных распродаж после дивидендного гэпа из-за ожиданий снижения дивидендов за следующий период в результате негативных прогнозов по прибыли.

Текущее расхождение отчасти объясняется дисконтом из-за угрозы санкций против авиаперевозчика по «делу Скрипалей». Аэрофлота может коснуться запрет на полеты в США. Однако текущее расхождение сейчас составляет 35% и явно избыточно. Доля всего американского рынка (включая Южную Америку) в выручке компании составляет около 8%. Это означает, что цена акций сейчас полностью закладывает эффект от возможных санкций, не включая, конечно эмоциональные распродажи, которые в моменте обязательно случатся, если санкции все-таки будут приняты.

Спред между ценой акций Аэрофлота на бирже и ценой, рассчитанной по модели, на данный момент почти 40 рублей.

Это максимальное отклонение за последние 2 года. Стандартное отклонение данного показателя составляет 15 руб. Мы считаем сужение спреда до этого значения целевым уровнем. Это предполагает полную доходность около 20% в случае стабилизации нефти в рублях на текущих значениях.

Риски и драйверы

Для переоценки в большинстве случаев необходимо появление драйверов, которые «заставят» участников рынка заметить и воспользоваться имеющейся неэффективностью.

Ближайший драйвер — это публикация финансовых результатов по МСФО 30 ноября, которые могут оказаться лучше ожиданий, благодаря консолидации результатов Победы.

Риски также достаточно очевидны. Прежде всего они связаны с возможными санкциями по делу Скрипалей. Если их обсуждение будет отсрочено, как и пакет санкций против банков и ОФЗ, это может превратиться в краткосрочный драйвер для роста. Кроме того, Аэрофлот может не попасть под ограничения даже в случае введения санкций. США должны будут выбрать три из шести предложенных возможных мер. На мой взгляд, запрет на полеты Аэрофлота не самое популярное решение. Это может осложнить полеты американских компаний над нашей территорией, что нарушает один из главных принципов вводимых против России ограничений — не навреди отечественному бизнесу.

Если санкции все же введут, то акции с большой вероятностью попадут под эмоциональные распродажи. Цена может вернуться ниже 100 руб. в район октябрьских минимумов. Однако эта просадка создаст отличные возможности для открытия лонгов, так как дисконт будет чрезмерным. Авиаперевозчик сможет переориентировать свои североамериканские направления в другие регионы, пусть даже и со снижением рентабельности. Доля таких перевозок не превышает 5-7% от выручки.

Еще один риск — это возвращение рублевой стоимости нефти к пиковым уровням. Для полноценного восстановления акций Аэрофлота нужно закрепление данного индикатора на текущих значениях. Во-первых, этому может поспособствовать новое усиление санкционной риторики.

Во-вторых, угроза в 2019 г. будет исходить от возобновления покупок валюты Банком России. Если параметры сохранятся неизменными, а нефть вновь начнет расти, индикатор может начать возвращаться на пиковые уровни.

Когда входить в акции?

Это, пожалуй, самый творческий процесс. Многое зависит от инвестиционных горизонтов и целей. Потенциал роста до модельной цены указывает на значительный апсайд в случае входа на текущих уровнях. Долгосрочным инвесторам можно так и поступать.

Многих, однако, может смутить покупка после роста на 10% за 2 дня. Что говорит техника?

Акции сейчас находятся в среднесрочном восходящем канале, у его верхней границы. Рядом проходит диагональное сопротивление долгосрочного нисходящего тренда с июля 2017 г. После тестирования данного сопротивления можно ждать небольшого отката, возможно, в район уровня 103,5 руб., где можно попробовать открыть длинные позиции.

Однако стоит учесть, что акции Аэрофлота имеют высокую бету, что способствует взрывным безоткатным движениям. Поэтому корректироваться к обозначенным уровням акции не обязаны.

БКС Брокер

Последние новости

Рекомендованные новости

Рубль укрепляется опережающими темпами

Кто сегодня в лидерах отскока

Отчет Газпрома за III квартал. Отличные результаты

5 идей в российских акциях: коррекция лишь увеличивает потенциал роста

АФК Система. Как изменился дисконт к дочкам

Энергетический кризис: откуда ты взялся и когда закончишься

Омикрон. Что известно про новый штамм коронавируса

Пик популярности соцмедиа в прошлом?

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.