Почему падают акции самолет сегодня

Акции Самолёт инвесторы запустили в полёт на 7,5%, забыв захватить парашют

10% акций ГК Самолёт были выкуплены компанией «Киевская площадь». В результате чего акции Самолёт получили бонус к воодушевлению и +7,5% к росту цены акции.

Не прошло и года с момента IPO ГК Самолёт, как акции компании улетели выше собственных зданий. В ту осень 2020 года, девелопер решился на первичное своё размещение на бирже. Инвесторы и спекулянты так рьяно набросились на акции Самолёт, толкаясь друг с другом и между собой, что котировки образовали сразу две сопли, сосредоточившись в итоге в районе 950 рублей за акцию.

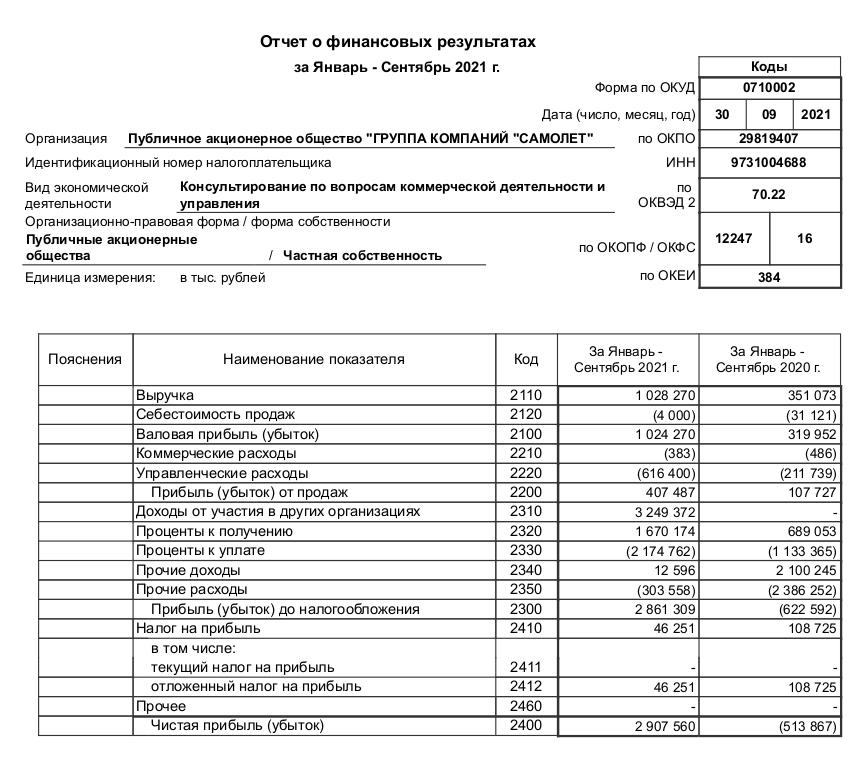

В IPO Самолёт 70% спроса пришлось на розничных инвесторов. И это на фоне чистого убытка за 9 месяцев 2020 года. Тогда в отчётности стояла цифра, обозначающая убыток в 513млн. рублей, а общий долг вырос до 17.886 млрд. рублей.

Далее, в декабре 2020 года, в бой вступает отважный ВТБ, который ответственно рекомендовал покупать акции Самолёт, с целью достижения уровня в 1600 рублей.

К концу 2020 года, акции Самолёт продолжают болтаться в районе 950 рублей за акцию. Но показатели за 2020 года что-то такое внушили инвесторам:

Люди противились, закрывали глаза, морщились, но продолжали покупать акции ГК Самолёт. Вера в кратный рост только начала туманить неокрепший инвесторский разум. Тем более, что он ещё не отошёл от новогодних праздников и развратов. Выход годового отчёта говорим прямо: на сегодняшний день, окупаемость составляет 80 лет. Ведь к моменту отчёта акции стоили уже 1500 пока ещё российских рублей. Но люди упорото продолжали скупать бумажки.

Всё это происходило и происходит до сих пор, видимо, что инвесторы могли перепутать эту контору с IT-компанией. Но выясняется что роста им, видите ил не хватает. Давайте ещё, на!

… и акции компании Самолёт даёт ещё 100% роста. Тут уже мне стало настолько интересно. Что пришлось временно переместить холодильник к монитору, чтоб надолго не отлучаться.

Прилетает отчёт за 2 квартал 2021 года и акции, которые до этого момента торговались по 110 летней окупаемости в 3400 рублей за акцию, вжарили ещё 23% роста за неделю.

И тут влетает в форточку подарок:

Bloomberg сообщает, что Самолёт рассматривает возможность SPO на Мосбирже. Поэтому Собрание акционеров ГК Самолёт рассмотрит вопрос о выпуски дополнительных акций.

Прогнозы по SMLT

Подписаться на идеи по SMLT

Подписаться на идеи по SMLT

Самолёт меня высадил по стопу при пробитии нижней границы треугольника в волне ((b)) of 4. Бычией настрой всё ещё сохраняю. Выставил стоп на возвращение в покупку по 5000. На данный момент, нет уверенности, что волна ((c)) of 4 завершена, поэтому заходить будут при пробое данного уровня или позже по рынку, если коррекция продолжится ниже.

Добрый день друзья. Как вам такая идея, Самолёт сделал импульс вверх,потом коррекцию и сейчас уже долгое время стоит в накоплении. Предполагаю ещё чуток и он полетит как ракета с не меньшими перспективами что и до этого. Очень интересно будет ваше мнения послушать. Спасибо.

📈 Тикер: MOEX:SMLT 🛒 Покупка выше = 5265.2 🎯 Цель 1 = 5711.8

1. Видно доминирование покупателя идет большой набор позиции; 2. Каждый откат выкупается сразу; 3. Если будет пробитие 5800 цена пойдет скорее всего верх; 4. Большие объемы закупок. 5. После 5800 пустота, цена не ограничена уровнями.

Доброе утро! MOEX:SMLT Самолет Лонг выше 5300 1. Закрытие под самый хай 2. Тренд Лонг 3. Круглое число уровня 5300 (усиление) 4. Уровень экстремальный хай 5. Выше пустота 6. Вышли из зоны накопления Закрытие под самый хай показывает нам, что сил в инструменте еще достаточно, чтобы двигаться дальше Круглое число показывает нам, что инструмент закрывается.

#SMLT #Самолет #Разбор 🛠Рубрика #ТехническииРазбор: В текущеи рубрике разбираем, возможные варианты развития событии. В предыдущем разборе, когда цена корректировалась к линии тренда, отрабатывая негативную новость о SPO, мы предполагали, что текущее движение, это обычный тех. отскок к глобальной линии тренда и снятие перекупленности. Предыдущий обзор.

Приветствую! Самолет Лонг выше 4730 1. Закрытие под самый хай 2. Тренд Лонг 3. Перекрыли попытку уйти вниз (3 дня назад) 4. Уровень экстремальный хай 5. Выше пустота 6. Круглое число Самолет продолжает переписывать максимумы, отрисовывая новые уровни. Пробой 4730 может дать хороший лонг. Может быть даже с открытия. Не забывайте про стопы и риск менеджмент.

Образовалась фигура «голова и плечи», ускорение тренда роста. Потенциально есть «топливо» для роста акций, так как хорошие фундаментальные показатели компании.

Основное движение российского рынка недвижимости я пропустил. Сейчас осторожно куплю Самолёт с целью отработать локальное движение. В общей разметке Самолёта пока уверенности нет, поэтому трейд локальный.

Покупка при пробое уровня сопротивления 970 стоп ниже 930

Самолет акции

За десять месяцев объем продаж превысил отметку в 600 тыс. кв. м, что превосходит значение за весь 2020 год, и к концу года мы планируем переступить порог в 750 тыс. кв. м

Объем продаж недвижимости вырос на 105% — до 94,4 млрд рублей с 45,9 млрд рублей за десять месяцев прошлого года. Прирост показателя в квадратных метрах составил 58% — с 381,6 тыс. кв. м до 603,9 тыс. кв. м

— член правления группы «Самолет» Андрей Пахоменков

Авто-репост. Читать в блоге >>>

Мы намерены сосредотачивать компании в сфере управления. К 2026 году мы планируем управлять более 12 млн кв.м жилья

— управляющий директор ГК Дмитрий Волков

Группа «Самолет» планирует выйти на вторичный рынок. Для этого группа стала совладельцем оператора недвижимости «Перспектива24».

Сеть офисов уже сейчас обеспечивает девелоперу представленность более чем в 100 городах России и странах СНГ. К 2025 году сеть планируется расширить до 500 офисов.

Группа «Самолет» вошла в состав учредителей управляющей компании «Перспектива24», которая является центром компетенций и управляет всеми офисами. Наша сделка – значимое событие на российском рынке недвижимости. Мы планируем получить синергетический эффект от подключения широкой региональной инфраструктуре «Перспективы 24» к многофункциональной онлайн-платформе «Самолета». Фактически «Самолет» теперь представлен более чем в 100 городах Росси и СНГ. «Перспектива 24» станет отдельным бизнес-юнитом и «физической» основой развития цифровой платформы группы «Самолет», через которую мы сможем предлагать существующим и новым клиентам беспрецедентно широкий спектр продуктов и услуг, связанных с недвижимостью

Авто-репост. Читать в блоге >>>

Впервые такое вижу, чтобы на такие мероприятия меня реклама с главной яндекса звала. Даже интересно, это так таргетинг настроили или из пушек по воробьям ребята палят?

Вот и ссылочка, начало в 14:30 по Москве:

Авто-репост. Читать в блоге >>>

📈Самолёт растёт на 2.8% в ожидании «Дня инвестора»

📈Самолёт +2.8% В 14:30 начинается «День инвестора», инвесторы покупают в ожидании хороших новостей. Кроме того, идёт активная поддержка телеграм каналов🤷♂️

Авто-репост. Читать в блоге >>>

сегодня ожидаем: День Стратегии

сегодня ожидаем: Investor Day

2022-й будет рекордным по погашению облигаций застройщиков:

ПИК 33 млрд, ЛСР 10 млрд

Самолет 7 млрд

При этом, ситуация на долговом за год кардинально изменилась, период снижения доходностей (с 17-го завершился в декабре 2020-го) и теперь перезанимать придётся по более высоким ставкам. Возможно, в 2022-м они будут не выше, чем сегодня, но хорошего тоже мало.

Другое дело, что для Самолет ситуация не так сильно ухудшилась (как у ЛСР/ПИК) :

11.2020 доходность облигаций SMLT составляла 8.7-9.1%

июль 2021 около 8-8.5%

11.2021 9-10%. (беру начало ноября, так как сейчас аномальная неделя была из-за ситуации Роснано/ОВК)

для сравнения: Доходности облигаций ПИК-ЛСР в ноябре 2020 года были в районе 6.8-7.3%. Сегодня (ноябрь 2021) доходности по долгам крупнейших застройщиков 9.5-10.5%.

«ГК «Самолет» Решения совета директоров

Решения совета директоров (наблюдательного совета)

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента: Публичное акционерное общество «Группа компаний «Самолет»

1.

Авто-репост. Читать в блоге >>>

«ГК «Самолет» Проведение заседания совета директоров и его повестка дня

Проведение заседания совета директоров (наблюдательного совета) и его повестка дня

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента: Публичное акционерное общество «Группа компаний «Самолет»

1.

Авто-репост. Читать в блоге >>>

Мы с самого начала договорились, что пойдем в этот проект вместе. Мотивация очень простая. Проект большой, капиталоемкий, с одной стороны, с другой стороны, он абсолютно в нише «ИНТЕКО» с точки зрения продукта. Это в известной мере естественное продолжение «Садовых кварталов», хотя проект, конечно, будет, на наш взгляд, значительно более привлекательным

— президент «Интеко» Александр Николаев

В августе участок в 4 га приобрела девелоперская компания «Интеко».

Ранее сообщалось, что «Самолет» планирует реализовать имеющийся опцион на приобретение 49% долей в проекте «Интеко» на Фрунзенской набережной.

Авто-репост. Читать в блоге >>>

Больше рейтингов на fapvdo.ru

Рейтинг-статистика финансового состояния компании с 2017 года. Финансовые показатели, уровень инвестиционного риска и рейтинг предприятия рассчитывался по данным бухгалтерской отчётности предоставленной в ФНС России. С подробным финансовым анализом предприятия по годам, можно ознакомиться в разделе ПАО ГК «Самолёт»

ИНН: 9731004688

Организация: ПАО «Группа компаний „Самолёт“

Авто-репост. Читать в блоге >>>

«ГК «Самолет» Проведение заседания совета директоров и его повестка дня

Проведение заседания совета директоров (наблюдательного совета) и его повестка дня

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента: Публичное акционерное общество «Группа компаний «Самолет»

1.

Авто-репост. Читать в блоге >>>

Девелопер «Самолет» принял решение реализовать право выкупа 49% в проекте компании «Интеко» на Фрунзенской набережной. Компании договорились о совместной реализации проекта на этапе участия в торгах по приобретению площадки. «Самолет» планирует реализовать опцион и войти в проект в ближайшие недели — после одобрения сделки Федеральной антимонопольной службой

Проект «Интеко» на Фрунзенской набережной — участок площадью около 4 га. На нем построят жилой комплекс премиум-класса. Его наземная часть составит 74 тыс. кв. м.

Авто-репост. Читать в блоге >>>

Группа Самолет выходит на рынок элитной недвижимости

Группа « Самолет » выкупает у «Интеко» примерно половину проекта элитного жилого комплекса на территории выставочного центра «Росстройэкспо» в Хамовниках.

Управляющий директор «Самолета» Владимир Комар подтвердил, что компания приняла решение реализовать опцион на приобретение 49% долей в этом проекте, который на текущий момент планируется реализовывать в партнерстве с «Интеко».

Сделку планируется закрыть в ближайшее время после получения одобрения Федеральной антимонопольной службы (ФАС), уточняет Комар.

Авто-репост. Читать в блоге >>>

ГК Самолет претендует на покупку девелоперской компании Интеко

ФАС России одобрила 5 компаний-претендентов на покупку девелоперской компании «Интеко».

Ранее банк „Траст“ выставил ГК „Интеко“ на торги в виде открытого электронного аукциона на повышение цены на площадке Российского аукционного дома с начальной ценой 37,4 млрд рублей.

Авто-репост. Читать в блоге >>>

[Переслано из Сигналы РЦБ]

#SMLT

⚡️ ФАС России одобрила покупку Интеко

Ходатайства о приобретении 100% голосующих акций застройщика в ведомство направили 5 потенциальных покупателей – Самолет Инт 1, Специализированный застройщик Второй, Смайнэкс Управление Активами, Логос и Ариеф.

ФАС России рассмотрела ходатайства и приняла решение об их удовлетворении.

По мнению ведомства, сделка не приведет к ограничению конкуренции на рынке строительства жилой и нежилой недвижимости г. Москвы.

Почему я не продаю акции, которые сильно выросли? Пример Самолет, ПИК и Магнит.

Многие удивляются почему я не продаю акции Самолет, которые выросли в 4 раза за год, и акции ПИК, которые выросли в 2 раза за год. Кому-то кажется, что раз акции сильно выросли, а новостной фон вроде не такой благоприятный (повышение ставки ЦБ, ужесточение льготной ипотеки), то пора уже фиксировать прибыль. Если коротко ответить на вопрос почему, то ровным счетом по тому же почему не превратился в спекулянта и не продал, когда эти акции выросли на 20%, на 50% и так далее, как это сделали другие, пропустив весь основной рост от инвестиций в эти акции. Но чтобы ответить более развернуто, приведу один старый пример в отношении акций Магнит.

В акции Магнита я начал инвестировать в 2008 году, когда прочитал интервью Галицкого в отношении перспектив и стратегии компании на будущее и побольше узнал о данной компании. С тех пор продолжал инвестировать в акции Магнит и не продавал их акции 8 лет, а только докупал. Акции Магнита стоили 700 руб., когда финансовый кризис раскрылся в полной мере, упали до 400 руб., но я продолжал докупать. Дальше стало видно, что Магнит имеет намного больше конкурентных преимущество, чем лидер рынка — X5 Retail Group с их Пятерочкой. В итоге на тот момент Магнит стал основной акцией в моем портфеле с долей вплоть до 40%. Происходили разные события, которые побуждали спекулянтов продавать акции Магнита, например, новости в желтой прессе об отравлениях от продуктов Магнита, волны возмущений в социальных сетях в отношении владельца, Крым и санкции и т.д. Но к реальному бизнесу Магнита это имело слабое отношение, поэтому я не продал ни одну акцию Магнита в течение этого периода. Однако в 2015-2016 годах стало видно, что рост Магнита выдыхается, смещенный лидер X5 Retail Group становится наоборот более эффективным и догоняет, а показатели Магнита стагнируют и даже сокращаются. Понаблюдав продолжительное время и убедившись, что особых перспектив дальше в акциях Магнита нет, в один день я продал все 40% моего портфеля акций Магнита по цене 10500 руб., которые выросли за 8 лет с 400-700 руб., а также по которым были получены пусть не такие большие на тот момент, но все же дивиденды. После этого бизнес Магнита стагнировал, Галицкий продал акции ВТБ, акции упали. Но кстати в 2021 году увидев, что ситуация в Магнит изменилась кардинально к лучшему, а также Магнит стабильно платит дивиденды на уровне 9-10% годовых, я снова купил акции Магнита на несколько процентов доли в своем портфеле.

Авто-репост. Читать в блоге >>>

Выручка у нас за этот период выросла практически на 90% — до 80 млрд рублей»

Выручка группы за 9 месяцев 2021 г. выросла относительно прошлого года на 88%,

EBITDA — на 179% (до 21,6 млрд рублей), что превзошло плановые значения за отчетный период и фактические показатели за весь 2020 год.

Валовая прибыль выросла на 120% — до 28,6 млрд рублей (13,0 млрд рублей годом ранее), рост относительно плана — 31%.

Авто-репост. Читать в блоге >>>

Общий долг на 31.12.2018г: 7,984 млрд руб/ мсфо 58,237 млрд руб

Общий долг на 31.12.2019г: 12,209 млрд руб/ мсфо 72,817 млрд руб

Общий долг на 31.12.2020г: 18,755 млрд руб/ мсфо 85,790 млрд руб

Общий долг на 30.06.2021г: 31,866 млрд руб/ мсфо 115,773 млрд руб

Общий долг на 30.01.2021г: 52,864 млрд руб

Выручка 2018г: 358,81 млн руб/ мсфо 38,718 млрд руб

Выручка 6 мес 2019г: 149,92 млн руб/ мсфо 23,415 млрд руб

Выручка 9 мес 2019г: 321,90 млн руб

Выручка 2019г: 448,46 млн руб/ мсфо 51,145 млрд руб

Выручка 6 мес 2020г: 235,07 млн руб/ мсфо 22,676 млрд руб

Выручка 9 мес 2020г: 351,07 млн руб

Выручка 2020г: 507,86 млн руб/ мсфо 60,183 млрд руб

Выручка 6 мес 2021г: 612,28 млн руб/ мсфо 33,276 млрд руб

Выручка 9 мес 2021г: 1,028 млрд руб

Прибыль 2018г: 443,40 млн руб/ Прибыль мсфо 2,418 млрд руб

Прибыль 1кв 2019г: 250,38 млн руб

Прибыль 6 мес 2019г: 128,12 млн руб/ Прибыль мсфо 477,15 млн руб

Прибыль 9 мес 2019г: 44,66 млн руб

Убыток 2019г: 98,36 млн руб/ Прибыль мсфо 864,30 млн руб

Убыток 1 кв 2020г: 159,75 млн руб

Убыток 6 мес 2020г: 431,10 млн руб/ Прибыль мсфо 688,15 млн руб

Убыток 9 мес 2020г: 513,87 млн руб

Убыток 2020г: 780,05 млн руб/ Прибыль мсфо 4,464 млрд руб

Убыток 1 кв 2021г: 39,63 млн руб

Прибыль 6 мес 2021г: 1,590 млрд руб/ Прибыль мсфо 3,154 млрд руб

Прибыль 9 мес 2021г: 2,908 млрд руб

www.e-disclosure.ru/portal/files.aspx?id=36419&type=3

Самолет Отчет РСБУ за 9 месяцев

Самолет Отчет РСБУ за 9 месяцев

http://www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1725223

IPO «Самолета»: стоит ли инвестировать в девелопера

Спустя всего 3 недели после IPO «Совкомфлота» на Московской бирже произойдет новое IPO: 29 октября начнут торговаться акции девелопера «Самолет». Разберемся, что это за бизнес и какие у него могут быть перспективы.

В первую очередь скажу, что не стоит проецировать не самое удачное IPO «Совкомфлота» на IPO «Самолета». Думаю, все профессиональные участники рынка усиленно работают, чтобы не допустить тех промахов, которые вызвали массовое недовольство инвесторов.

О компании

Группа компаний «Самолет» — достаточно молодой, но уже довольно крупный девелопер, основана в 2012 году. В основном работает в Московском регионе.

Компания специализируется на комплексном освоении территорий — фактически строит целые микрорайоны площадью от 300 тысяч квадратных метров, которые включают в себя не только жилые дома, но и всю необходимую инфраструктуру: детские сады, школы, поликлиники, магазины, рестораны.

Отдельно упомянем необычную бизнес-модель компании, которую она сама называет asset light: компания управляет проектом, занимается проектированием, маркетингом, продажами, но не занимается непосредственно строительством — его отдают на аутсорс. Таким образом компания снижает рыночные риски, попутно уменьшая инвестиции в основные фонды.

Аналогичный подход используется при приобретении земельных участков: компания старается не просто выкупать их, а снижать инвестиции на старте проекта, устанавливая долгосрочные партнерские отношения с собственниками земли. Они могут подразумевать долгосрочную аренду с постепенным выкупом, в том числе с оплатой в форме квартир, оплату в рассрочку под залог участка с привязкой к срокам проекта или создание совместных предприятий под операционным контролем «Самолета».

Компания старается строить долгосрочные отношения и с клиентами — покупателями квартир. Цель — создать экосистему вокруг клиента, повысить его комфорт, предоставить удобные сервисы. Для этого «Самолет» налаживает работу с малым бизнесом. Это также служит дополнительным источником дохода, в частности в виде арендных платежей от малого бизнеса.

Для достижения своей цели по экосистеме «Самолет» в 2019 году даже инвестировал в стартап «Вместе-ру» — и в 2020 уже запустил эту платформу для общения соседей.

Компания постепенно расширяет сферу своих проектов: появился проект бизнес-класса «Новоданиловская 8» в историческом районе Москвы. Еще компания вышла за пределы Московского региона через сотрудничество с «СПб Реновация», которая будет строить жилье под брендом «Самолет».

Рост компании в том числе связан с отличной рыночной конъюнктурой, спровоцировавшей бум в строительной отрасли: в последние полтора года ключевая ставка Банка России сильно упала и потянула за собой ставки по ипотеке.

А в апреле правительство ввело программу льготной ипотеки с субсидированием государством ставки выше 6,5% сроком до 1 ноября 2020, а затем продлило ее до 1 июля 2021 года. В результате объемы выдачи ипотеки значительно возросли.

Не стоит забывать и о вступившем в силу с 1 июля 2019 года законе о переходе финансирования долевого строительства на счета эскроу. Этот закон привел к тому, что у девелоперов возникли сложности в получении финансирования, — это способствует консолидации строительной отрасли. Согласно аналитике «Самолета», доля ведущих девелоперов по объемам текущего строительства неплохо выросла.

Финансовые показатели

Финансовые показатели «Самолета»

| Период | Выручка, млн рублей | Чистая прибыль, млн рублей | Net debt / EBITDA |

|---|---|---|---|

| 2017 | 42 445 | 3545 | 0,1 |

| 2018 | 38 717 | 2442 | 0,5 |

| 2019 | 51 145 | 864 | 1,8 |

| 2020, 6 месяцев | 22 676 | 688 | 2,06 |

Финансовые показатели «Самолета»

Подготовка к IPO

Еще в 2016 году «Самолет» объявил, что в 2018 году собирается на IPO. В 2020 планы компании наконец осуществляются.

Летом компания привлекла Cushman & Wakefield для оценки своих активов. Итог оценки: около 177 млрд рублей — рыночная стоимость земельного банка компании, а суммарная стоимость активов — около 200 млрд рублей.

В октябре утвердили дивидендную политику. По ее условиям, если мультипликатор «net debt / скорректированная EBITDA» меньше единицы, то на выплаты направят не менее 50% от чистой прибыли по МСФО, а если значение мультипликатора от 1 до 2 — то не менее 33%. При этом минимальная планка дивидендов — 5 млрд рублей.

Акционерный капитал

До момента IPO «Самолет» — частная компания. Ее конечными бенефициарами выступают несколько сооснователей и топ-менеджеров.

Схема IPO следующая: Михаил Кенин, Игорь Евтушевский и Павел Голубков продадут 1; 0,5; 3,6% акций компании соответственно, то есть суммарно в свободном обращении будет около 5%. При этом часть денег вернут в компанию для ее дальнейшего развития: Павел Голубков выкупит 2,5% акций, выпущенных в качестве допэмиссии. При этом ходят слухи, что в планах компании серьезно увеличить — аж до 40% — объем акций в свободном обращении, проведя SPO через год-полтора после IPO.

Компания объявила ценовой диапазон размещения в 950—1100 рублей за акцию — это соответствует суммарной капитализации 57—66 млрд рублей.

Инвестиции — это не сложно

Почему акции могут вырасти после IPO

Компания роста. Безусловно, «Самолет» — это история роста. Этому способствует и относительная молодость компании, и ее более гибкая, чем у конкурентов, бизнес-модель, и ипотечный бум. С учетом огромного земельного банка можно ожидать дальнейшего роста выручки и надеяться на то, что и чистая прибыль потянется за ней. Кроме того, компании есть куда расти, расширяя сферу своей деятельности в другие регионы страны.

Дивиденды. Принятие прозрачной дивидендной политики, да еще с фиксацией минимальной суммы дивидендов, — это положительный шаг для акционеров. К тому же отношение минимальной суммы дивидендов к ценовому диапазону размещения дает очень солидные 7—8% дивидендной доходности.

Долгосрочный проект формирования акционерной стоимости. Если у компании действительно в планах серьезно увеличить процент акций в свободном обращении, то крупные акционеры явно заинтересованы в том, чтобы компания стоила максимально дорого к моменту SPO. Ну а затем уже можно замахнуться на вхождение во всевозможные индексы акций, что, в свою очередь, еще сильнее накачает котировки акций компании.

Биржевой бум. Бум среди частных инвесторов на Московской бирже — одна из причин возобновившихся IPO. Вполне возможно, что многим частным инвесторам захочется инвестировать в известную компанию из вполне понятного и близкого простому обывателю строительного сектора. А не слишком большая ликвидность может быть причиной более резких скачков котировок, если возникнет настоящий ажиотаж.

Почему акции могут упасть после IPO

Дорогая оценка. Акционеры предпочитают проводить IPO по высоким ценам, не исключение здесь и акционеры «Самолета».

Мультипликаторы российских девелоперов

Источник: финансовые отчеты компаний за 6 месяцев 2020 года, котировки взяты на 27 октября 2020 года

| ПИК | ЛСР | «Эталон» | «Самолет» | |

|---|---|---|---|---|

| P / E | 11 | 18 | — (Убыток) | 41—58 |

| P / S | 1,4 | 0,9 | 0,6 | 1,3—1,4 |

Мультипликаторы российских девелоперов

Источник: финансовые отчеты компаний за 6 месяцев 2020 года, котировки взяты на 27 октября 2020 года

«Самолет» оценил себя дороже своих публичных конкурентов. При этом стоит учесть, что ПИК и ЛСР сами по себе сейчас стоят недешево, так как отличная конъюнктура положительно повлияла и на них.

Потенциальные проблемы с темпами роста. Сейчас у компании все неплохо, но вполне вероятно, что в среднесрочной перспективе конъюнктура изменится: закончится срок действия программы льготной ипотеки, поднимется ключевая ставка, а следом за ней — и средняя ставка по ипотеке. Рынок после нынешнего бума может стать перенасыщенным.

К тому же у «Самолета» есть амбиции стать федеральным игроком, но получится ли у него с той же эффективностью заниматься масштабированием, да еще в менее экономически благополучные регионы, чем Московский? А снижение темпов роста показателей — это классическая проблема для компаний роста. Как следствие, падают форвардные мультипликаторы, компания даже по ним становится очень дорогой. А за этим обычно следует значительная коррекция котировок акций.

С дивидендами все неоднозначно. Обычно компании стараются придерживаться своих дивидендных политик, но опыт этого года еще раз ярко показал, что в кризисных ситуациях компании могут серьезно снижать дивиденды или даже отменять их, несмотря на дивидендную политику. К тому же дивидендную политику «Самолета» только что приняли — у компании нет истории ее успешного исполнения. Более того, выше мы видели чистую прибыль компании за прошлые годы — и там даже близко не было суммы в 5 млрд рублей, а в последние годы — тем более.

Плохой фон от IPO «Совкомфлота». Что бы я ни писал в начале статьи о том, что не стоит проецировать неудачное IPO «Совкомфлота» на размещение «Самолета», боюсь, что очень многих, особенно частных инвесторов, предыдущее IPO расстроило и насторожило — и эти люди заведомо решили не участвовать в каких бы то ни было IPO, по крайней мере в ближайшее время.

Низкий free float. Выше я уже писал, что небольшой процент акций в свободном обращении может быть плюсом, но в целом это скорее минус — особенно в краткосрочной перспективе: в январе мы писали, что даже «Газпром-нефть» со своей огромной капитализацией, но с сопоставимым с «Самолетом» free float не может попасть в индексы акций и не очень интересна крупным институциональным инвесторам из-за недостаточной ликвидности — а это ограничение для роста котировок.

В итоге

«Самолет» — это молодая, но уже многого достигшая и амбициозная компания роста, настроенная и дальше развиваться и как бизнес, и как публичная компания. Необычная бизнес-модель и рыночная конъюнктура сейчас помогают ей в этом.

В ходе подготовки к IPO компания дорого оценила себя и поставила перед собой серьезные цели по дивидендным выплатам. Сможет ли «Самолет» поддерживать темпы роста, успешно масштабировать свой опыт, расширять географию регионов присутствия и обеспечивать дивидендные выплаты? Не ожидаетт ли строительную отрасль кризис перепроизводства в среднесрочной перспективе? Именно эти вопросы должен задать себе долгосрочный инвестор для решения об инвестиции в компанию, да еще по такой цене.

Краткосрочным инвесторам стоит учесть, с одной стороны, невысокий free float компании, который явно не позволит войти в основные индексы акций, негатив от недавнего IPO «Совкомфлота», общерыночные потенциальные потрясения, связанные с выборами в США и второй волной коронавируса, но с другой стороны — близость и широкую известность компании широким слоям населения и заинтересованность основных владельцев в среднесрочной перспективе разместить на бирже значительный пакет акций компании.