Почему падают акции нлмк в сентябре

Акции НЛМК упали до минимума за месяц. Что случилось?

Продавцом оказался крупнейший акционер НЛМК — Fletcher Group Holdings, связанный с миллиардером Владимиром Лисиным. Forbes считает Лисина самым богатым предпринимателем России.

Организатором размещения бумаг среди инвесторов выступил Goldman Sachs. На продажу через ускоренное размещение (ABB) выставили 158 млн акций. Это 2,6% капитала компании.

После сделки доля Владимира Лисина в компании составит 81%, сообщили в Goldman Sachs. По завершении продажи Fletcher Group Holdings обязался не продавать новые пакеты акций НЛМК в течение ближайших 90 дней.

Сколько денег получит компания

«С начала года компания прибавила в цене 18%. Это дает нам основания предположить, что вчерашнее размещение, возможно, было обусловлено ценовыми соображениями», — сообщила аналитик Sberbank CIB Ирина Лапшина.

Куда пойдут котировки

Акции НЛМК, вероятно, продолжат дешеветь в течение дня, но, как показывает история, они имеют шанс на быстрое восстановление благодаря росту ликвидности и потенциальному укреплению позиций в индексе MSCI, отметили в «Атоне».

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Ценная бумага, привязанная к акциям определенной компании и выпущенная банком (банком-депозитарием).Главная возможность, которую дает инвестору депозитарная расписка, это возможность практически владеть акциями иностранной компании, но при этом оставаться в рамках законодательства банка-депозитария. Например, американская депозитарная расписка (АДР) на акции российской компании — это, с одной стороны, американская ценная бумага, торговля которой регулируется американским законодательством, с другой стороны, она дает право на долю прибыли и право голоса на собрании акционеров российской компании Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP). Свободный денежный поток. Средства, оставшиеся у компании после уплаты всех операционных расходов. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее

Почему так слабо выглядят металлурги и кого можно подобрать на просадке

С начала сентября отраслевой индекс металлургии и добычи потерял более 9%, показав худший результат на российском рынке. Индекс МосБиржи за тот же период вырос на 4,6%. Интересно, что причины падения у представителей сектора различаются.

Черные металлурги

Наибольшее снижение акций с начала сентября у черных металлургов: НЛМК (-17,8%), Северсталь (-13,4%), ММК (-12%). Ключевых причин для слабой динамики три: снижение цен на сталь, ожидания роста капитальных затрат в связи с новыми налоговыми инициативами, а также прохождение дивидендных отсечек за I полугодие 2021 г.

Золотодобытчики

С начала осени слабо выглядят золотодобывающие компании: Полиметалл (-15,9%), Петропавловск (-13,2%), Полюс (-9,5%). Основная причина здесь — слабость в ценах на золото. Драгоценный металл за месяц потерял 3,2% и, что более важно, дальнейшие перспективы не вызывают оптимизма.

По итогам последнего заседания ФРС ключевая ставка и параметры QE остались на прежних уровнях, но риторика регулятора ужесточилась. Джером Пауэлл дал понять, что при сохранении сложившейся ситуации уже на следующем заседании может быть принято решение о сворачивании экстренных стимулирующих мер. Кроме того, ожидания повышения ключевой ставки были смещены на более ранний период. Половина членов FOMC считает, что это произойдет уже в 2022 г. Вариант сразу двух повышений не исключается. Рост инфляции, поддерживавший котировки в 2021 г., с июня начал замедляться, а глава ФРС подчеркивает, что разгон носит лишь временный характер.

Таким образом, драйверов для роста золота в ближайшей перспективе не просматривается. Более того, сформировавшаяся в 2020–2021 гг. премия в акциях золотодобытчиков относительно отрасли начала постепенно схлопываться вслед за падением интереса к золоту. Это обуславливает более сильное падение акций в сравнении с динамикой драгметалла.

Цветные металлурги

Акции Норникеля с начала сентября снизились на 11,8% из-за совокупности негативных факторов. Первый и ключевой — коррекция в ценах на металлы. С начала сентября палладий потерял 21,2%, никель — 7,5%, платина — 4,4%, медь — 1,5%. Сильное падение палладия обусловлено снижением спроса со стороны автомобильной отрасли. Производители столкнулись с дефицитом полупроводников, из-за чего были вынуждены сократить объемы производства.

Кроме того, давление на акции оказывают: ожидания роста налоговой нагрузки из-за увеличения НДПИ, позиция главы компании и крупнейшего акционера компании по дивидендам, ожидания роста капитальных затрат и снижения дивидендов, а также неопределенность из-за постепенно приближающегося окончания действия акционерного соглашения между Интерросом и РУСАЛом.

С начала сентября акции РУСАЛа выросли на 27,8%, но от пиков 13 сентября бумаги снизились более чем на 6%. Основной причиной нисходящего движения можно обозначить технический откат в бумаге. Ранее акции сильно выросли и были перегреты, что сподвигло инвесторов к фиксации прибыли вместе с остановкой ралли в алюминии. Дополнительным драйвером для коррекции стало снижение котировок Норникеля, в котором РУСАЛ контролирует 25,5% капитала.

Угольные компании

Лучше остальных выглядят акции угольных компаний: Мечела (+21,6% — привилегированные акции, +33,8% — обыкновенные акции) и Распадской (-0,4%). Цены на коксующийся уголь в мире остаются высокими, обуславливая повышенную устойчивость бумаг. Акции Распадской даже после ралли с середины августа нельзя назвать дорогими относительно сектора. Подъем выше 400 руб. за бумагу был бы оправдан.

В кейсе Мечела-ап основной фактор привлекательности — ожидания крупных дивидендов по итогам 2021 г. Лишь за I полугодие компания заработала 45,8 руб. на акцию, что соответствует около 16% дивидендной доходности по текущим котировкам. Финансовые результаты III квартала также ожидаются сильными: при сохранении благоприятной конъюнктуры дивдоходность может оказаться в районе 30%. На более долгосрочном горизонте взгляд на бумаги осторожный из-за рисков, связанных с недоинвестированием.

В обыкновенных акциях Мечела какой-либо однозначной инвестиционной идеи сложно обозначить. Даже при текущих ценах дивиденды по ним маловероятны в ближайшие годы. Инструмент пользуется повышенным спросом у спекулятивно настроенных участников рынка.

Что дальше

Среди черных металлургов обращают на себя внимание акции ММК за счет низкой интеграции в железную руду, а также благодаря росту free-float после SPO и ожиданиям возвращения в индекс MSCI Russia. Привлекательны бумаги Северстали, так как цены на сталь в Китае стабильны, что должно позитивно отразиться на конъюнктуре российского рынка.

Несмотря на не самые позитивные перспективы золота, удержание в портфеле бумаг золотодобывающих компаний может быть оправданно с точки зрения диверсификации и снижения общего риска портфеля. Здесь стоит обратить внимание на акции Полиметалла. Основной фактор привлекательности здесь — более дешевая оценка по мультипликаторам относительно Полюса. Бумаги Петропавловска также интересны, однако нужно принимать во внимание риски, связанные с корпоративным конфликтом в компании.

Среди цветных металлургов выделяется РУСАЛ. Несмотря на рост акций, компания оценена сравнительно дешево, учитывая принадлежащий ей пакет в Норникеле. РУСАЛ меньше других металлургов должен пострадать от налогового маневра в отрасли, а цены на алюминий удерживаются вблизи рекордных значений.

Из угольных компаний интересна Распадская, так как текущая оценка все еще привлекательна относительно сектора. Привилегированные акции Мечела могут предложить инвесторам высокую дивдоходность по итогам 2021 г., но риски повышенные.

НЛМК акции

НЛМК, Прогноз финансовых результатов за 4-й квартал 2021 года и дивидендов

t.me/self_investing/6

Константин Лебедев, Константин, огромное спасибо за работу. Один момент: не могу не отметить изменение вашего view на металлургический сектор — с позитивного летом на негативный сейчас. Это как-то связано с откатом в ММК, в котором судя по всему у вас была аллоцирована большая доля инвестиций? Или же какие-то другие факторы?

Спасибо!

НЛМК, Прогноз финансовых результатов за 4-й квартал 2021 года и дивидендов

t.me/self_investing/6

Валерий,

Причем, 12 руб на акцию (после удержания налога) упадут на счет в течение месяца…

АвтоВАЗ обратился к правительству РФ, в частности к министерству промышленности и торговли, продлить экспортные пошлины на металлы на 2022 год во избежание взрывного роста цен на эту продукцию и, как следствие, на автомобили, сообщил вице-президент по внешним связям и взаимодействию с акционерами АвтоВАЗа; Сергей Громак.

По металлургам сегодня ФАС скорее всего перенесет решение по штрафу НЛМК на день дивгэпа 6.12. и падение будет опять в три раза больше дивидендов. Тогда 180 увидим легко.

compasdv, Куда обратьится, чтобы на автоваз наехали, за гранту в 700 к. рублей))

Валерий,

Причем, 12 руб на акцию (после удержания налога) упадут на счет в течение месяца…

Последнее время меня не покидает ощущение о попытках манипулирования бумагой: её зажали на ограниченном уровне и держат там просто клещами.

Несмотря на обвальное снижение в других бумагах и рынка в целом, НЛМК за неделю снизилась всего на 2,34%: с 222,56 до 217,34 рублей.

Внимательный читатель заметил, что стоп по бумаге сработал (218 рублей), однако же никаких распродаж не последовало.

Скептики скажут, что высокая дивидендная доходность и ослабление рубля держат бумаги этого сектора MOEXMM.

Однако всё это кажется искусственной темой. Вероятнее всего бумага отыграет снижение рынка уже на этой неделе: уверенно и быстро.

Елена Moon, стоп у Вас сработал? Печально конечно, только кроме вашего стопа и пары спекулянтов-плечевиков у инвесторов стоп не стоит по акции, див доходность которой уже превышает 20% годовых. Да наплевать мне на сколько там вытряс идет, на следующий год точно отрастет, ну или через год — пускай лежит по 20% годовых мне сыпет.

Последнее время меня не покидает ощущение о попытках манипулирования бумагой: её зажали на ограниченном уровне и держат там просто клещами.

Несмотря на обвальное снижение в других бумагах и рынка в целом, НЛМК за неделю снизилась всего на 2,34%: с 222,56 до 217,34 рублей.

Внимательный читатель заметил, что стоп по бумаге сработал (218 рублей), однако же никаких распродаж не последовало.

Скептики скажут, что высокая дивидендная доходность и ослабление рубля держат бумаги этого сектора MOEXMM.

Однако всё это кажется искусственной темой. Вероятнее всего бумага отыграет снижение рынка уже на этой неделе: уверенно и быстро.

Последнее время меня не покидает ощущение о попытках манипулирования бумагой: её зажали на ограниченном уровне и держат там просто клещами.

Несмотря на обвальное снижение в других бумагах и рынка в целом, НЛМК за неделю снизилась всего на 2,34%: с 222,56 до 217,34 рублей.

Внимательный читатель заметил, что стоп по бумаге сработал (218 рублей), однако же никаких распродаж не последовало.

Скептики скажут, что высокая дивидендная доходность и ослабление рубля держат бумаги этого сектора MOEXMM.

Однако всё это кажется искусственной темой. Вероятнее всего бумага отыграет снижение рынка уже на этой неделе: уверенно и быстро.

Последнее время меня не покидает ощущение о попытках манипулирования бумагой: её зажали на ограниченном уровне и держат там просто клещами.

Несмотря на обвальное снижение в других бумагах и рынка в целом, НЛМК за неделю снизилась всего на 2,34%: с 222,56 до 217,34 рублей.

Внимательный читатель заметил, что стоп по бумаге сработал (218 рублей), однако же никаких распродаж не последовало.

Скептики скажут, что высокая дивидендная доходность и ослабление рубля держат бумаги этого сектора MOEXMM.

Однако всё это кажется искусственной темой. Вероятнее всего бумага отыграет снижение рынка уже на этой неделе: уверенно и быстро.

Последнее время меня не покидает ощущение о попытках манипулирования бумагой: её зажали на ограниченном уровне и держат там просто клещами.

Несмотря на обвальное снижение в других бумагах и рынка в целом, НЛМК за неделю снизилась всего на 2,34%: с 222,56 до 217,34 рублей.

Внимательный читатель заметил, что стоп по бумаге сработал (218 рублей), однако же никаких распродаж не последовало.

Скептики скажут, что высокая дивидендная доходность и ослабление рубля держат бумаги этого сектора MOEXMM.

Однако всё это кажется искусственной темой. Вероятнее всего бумага отыграет снижение рынка уже на этой неделе: уверенно и быстро.

Авто-репост. Читать в блоге >>>

АвтоВАЗ обратился к правительству РФ, в частности к министерству промышленности и торговли, продлить экспортные пошлины на металлы на 2022 год во избежание взрывного роста цен на эту продукцию и, как следствие, на автомобили, сообщил вице-президент по внешним связям и взаимодействию с акционерами АвтоВАЗа; Сергей Громак.

По металлургам сегодня ФАС скорее всего перенесет решение по штрафу НЛМК на день дивгэпа 6.12. и падение будет опять в три раза больше дивидендов. Тогда 180 увидим легко.

29.11.2021 00:13:47

Минпромторг не обсуждает продление экспортных пошлин на металлы для сдерживания цен авто

Минпромторг не видит необходимости в продлении экспортных пошлин на металлопродукцию для избежания роста цен на автомобили, следует из комментария пресс-службы министерства ТАСС.

«Формирование отпускных цен на автомобили зависит от многих факторов, в том числе и от цен на металлопродукцию, полупроводники, логистику и т. д., но решающим среди всех факторов в условиях товарного дефицита является баланс платежеспособного спроса и предложения. Что касается продления экспортных пошлин на металлопродукцию, то обсуждение этого вопроса в Минпромторге не идет»,- сказали в министерстве.

Ранее «Автоваз» обратился к Минпромторгу с просьбой продлить действие экспертных пошлин на металлопродукцию на 2022 год. Как заявил вице-президент по внешним связям «Автоваза» Сергей Громак, завершение действия экспортных пошлин на сталь приведет к подорожанию автомобилей.

Как отметили в Минпромторге со ссылкой на данные Росстата, по легковым автомобилям индекс потребительских цен октября 2021 года вырос на 11,5% к декабрю 2020-го.

С 1 августа по 31 декабря 2021 г. в России действуют пошлины на экспорт черных и цветных металлов, а также продукции металлургии за пределы Евразийского экономического союза. Пошлина состоит из базовой ставки в 15% и специфического компонента, который рассчитывается в долларах за тонну.

Информационное агентство России ТАСС

Черный Живоглот, ниже 200 не уйдет

Евгений, если построить нисходящий коридор то там вплоть до 185

Черный Живоглот, этот коридор влегкую за день куклом разворачивается. Версия Пилата насчет сюрприза от кукла вполне может сработать — отсечка на 123-125, дивгеп 6-7р, отскок на 220-222, дальше продолжение волы последних недель

Дмитрий Иванович, Если предположить квартальные дивы в 7 рублей, плюс текущий в 13 рублей, то это 34 рублей в год, при цене в 125 получится 27% годовых, причем кредиты банки дают под 20%, думаю кукл не сможет продавить до такой цены, к тому же снижение могло быть вызвано тем, что фонды продавали, а физики скупили хорошую дивидендную компанию и куклу продавать уже нечего стало

Черный Живоглот, ниже 200 не уйдет

Евгений, если построить нисходящий коридор то там вплоть до 185

Черный Живоглот, этот коридор влегкую за день куклом разворачивается. Версия Пилата насчет сюрприза от кукла вполне может сработать — отсечка на 123-125, дивгеп 6-7р, отскок на 220-222, дальше продолжение волы последних недель

Черный Живоглот, ниже 200 не уйдет

Евгений, если построить нисходящий коридор то там вплоть до 185

А мне главное чтоб дивы платили.

Один хрен отрастет, через месяц, через полгода, через три года…

Возьмём не пессимистический сценарий

пусть 185 это возможный нижний лой.

Чистые дивы 11,60 р

Тогда все что дороже 196,60 это банально дорого.

Без сомнения к майским дивам цена опять будет 235 р

но в январе?

Что будет в январе?

Акция НЛМК, Прогноз финансовых результатов за 3-й квартал 2021 года и справедливой цены за акцию

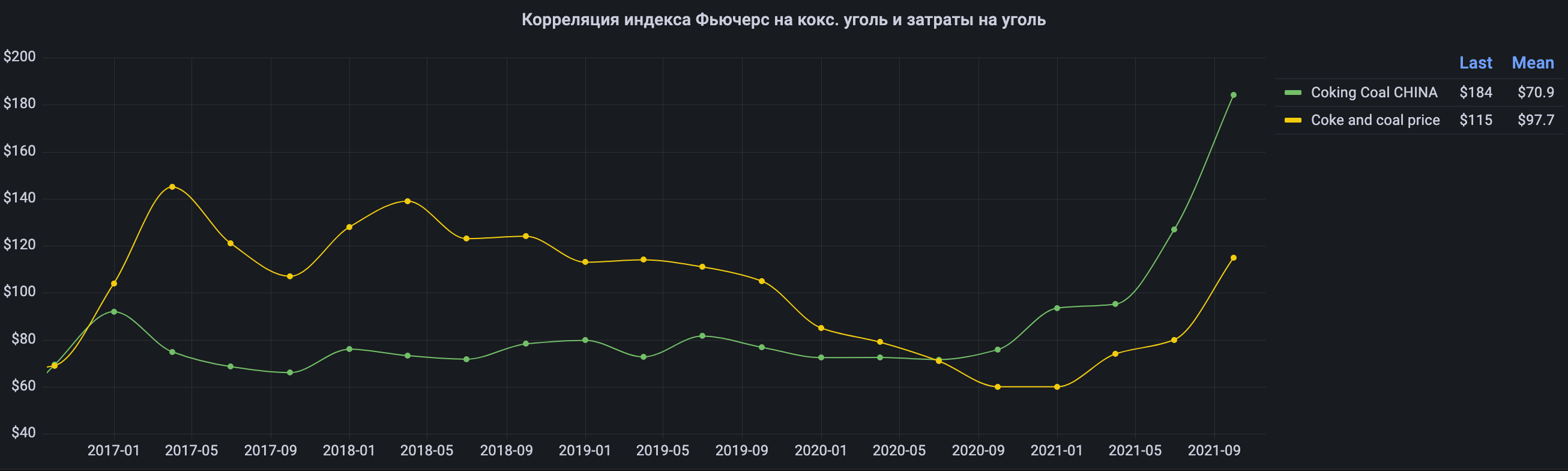

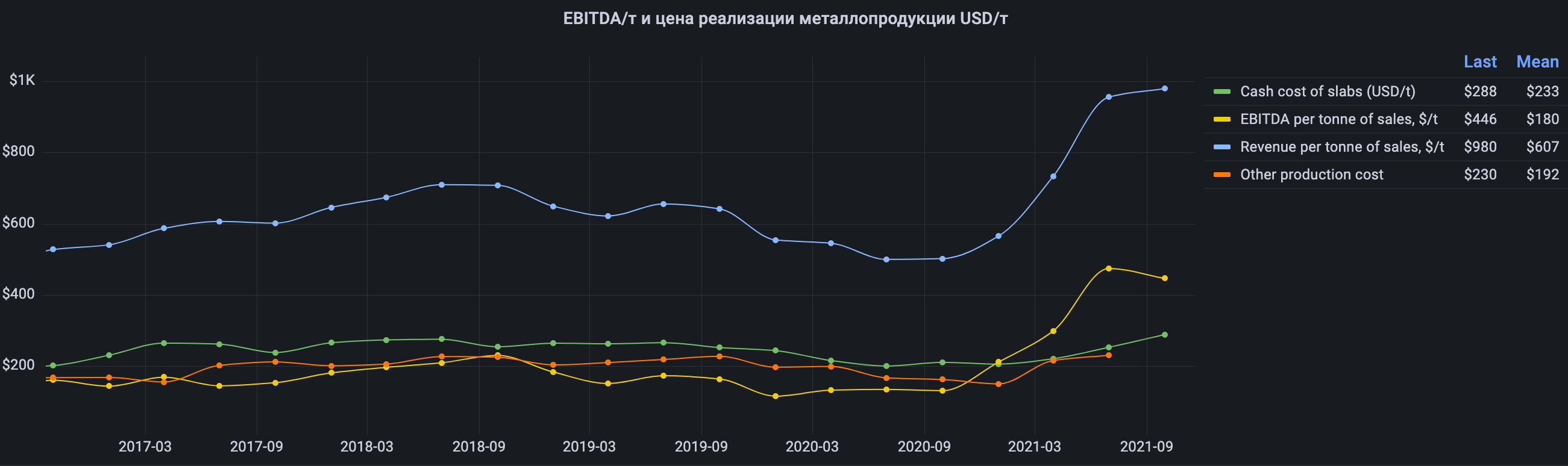

Прогноз на 3-й квартал строиться на том факте, что цена реализации имеет производственно-сбытовой лаг в два месяц к индексным ценам LME Steel HRC FOB China

Так же попробуем учесть следующие изменения:

Прогноз операционных результатов

Производство стали в районе 4,6 млн. тонн

Наблюдаем стабильный рост производства стали за счет реконструкций сталеплавильного производства и восстановление загрузки мощностей после перезапуска активов, остановленных в первую волну пандемии.

Продажи металлопродукции в районе 4,5 млн. тонн

Заложили небольшое дальнейшее незначительное увеличение на 8% экспорта слябов на рынки Ближнего Востока и ЕС

Долю продаж в Росси оставляем на уровне предыдущего квартала в районе 1,8 млн. тонн

По операционным результатам видно, что продажи отстают от производства и остается еще задел в 0,1 млн. тонн. для роста продаж.

Прогноз выручки за 3-й квартал

Вычисляем средневзвешенные цены реализации продукции, через корреляцию к индексной цене г/к проката FOB China с лагом в 2 месяца

С учетом ухода от экспортных пошлин за счет экспорта слябов на 6 месяцев вперед, в июле месяце перед началом действий пошлин.

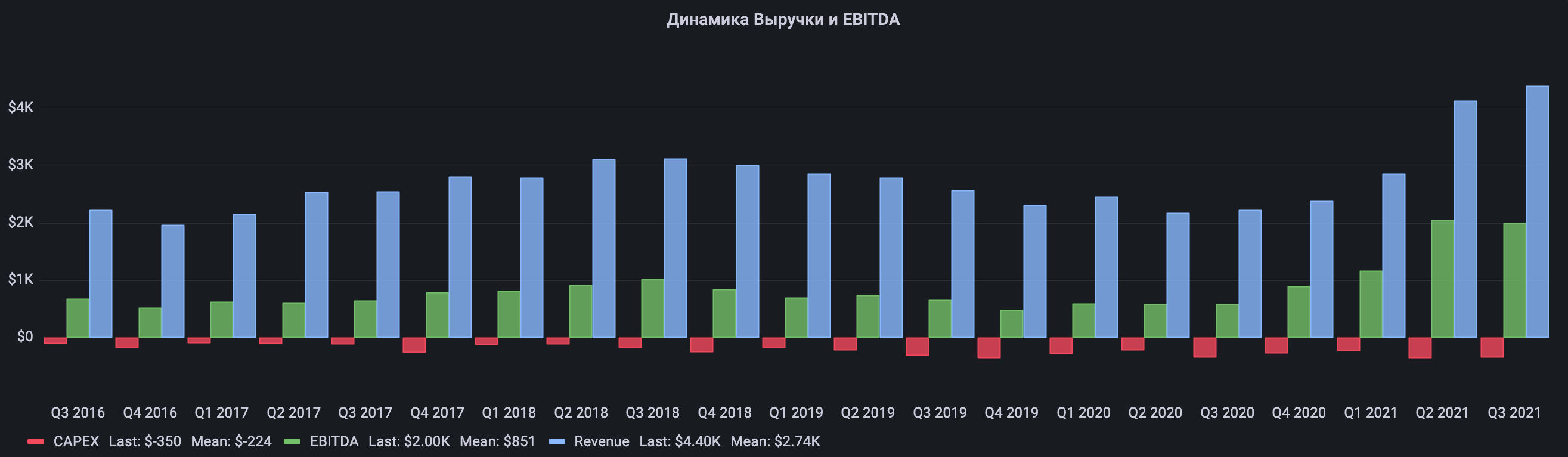

Прогноз EBITDA за 3-й квартал

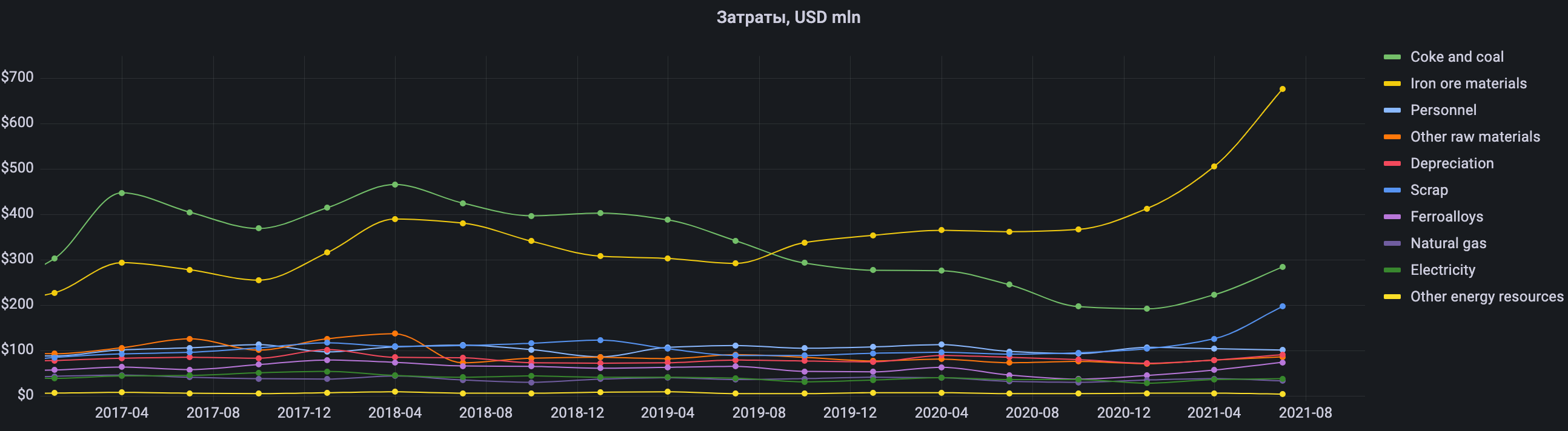

Вычисляем себестоимость реализации продукции, для этого смотрим состав затрат.

Наблюдаем значительный рост в затратах ЖРС, при 100% самообеспеченности консолидируется в постоянные затраты дивизиона добычи. Далее имеем переменные затраты на лом и коксующий уголь при отсутствии собственной добычи.

Прогноз дивидендов за 3-й квартал

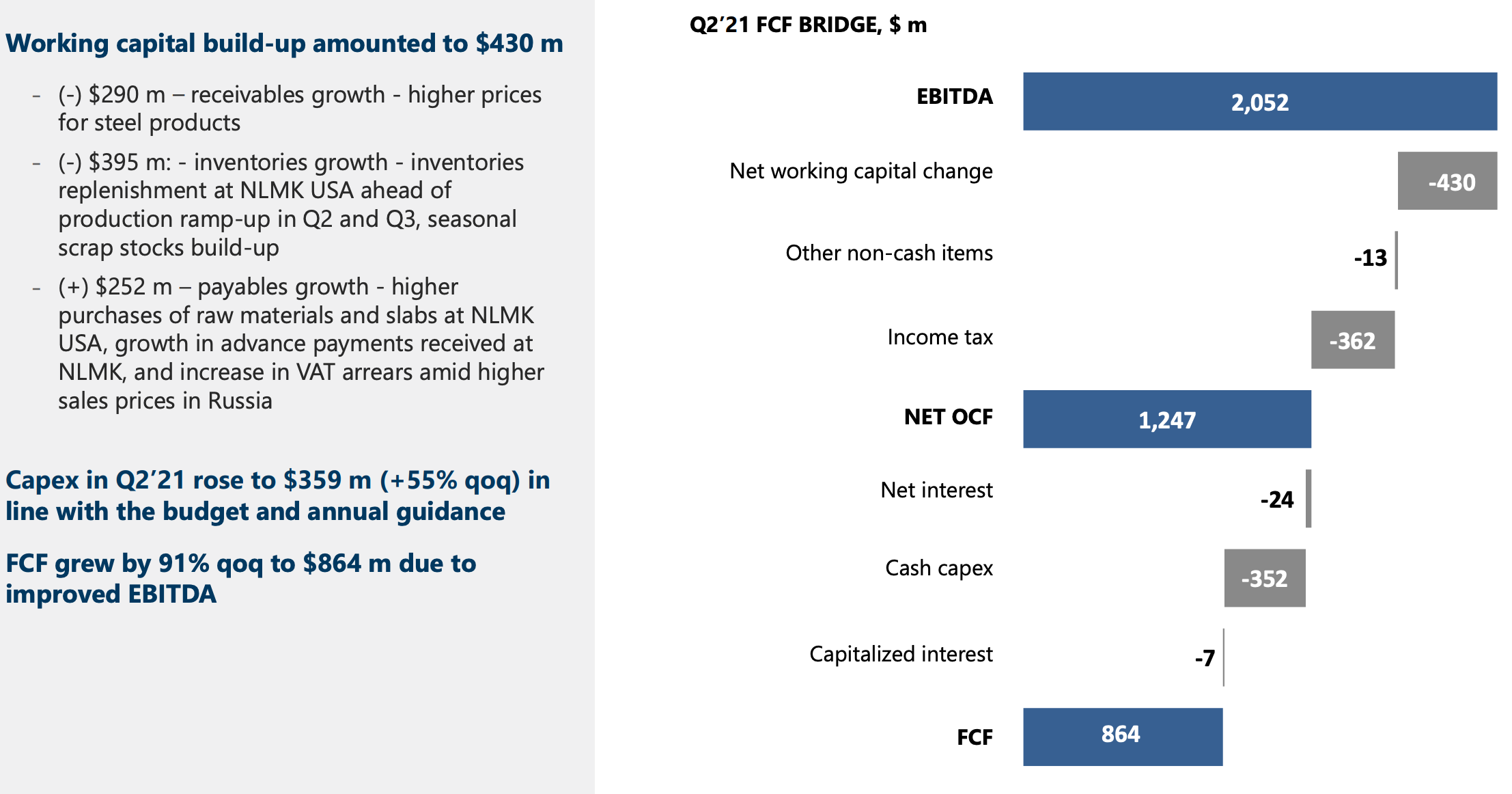

Дивидендная политика подразумевает выплату 50% от FCF, но по факту выплачивают весь свободный денежный поток в качестве дивидендов в последние годы

Посмотрим расчета FCF за 2-ой квартал из презентации

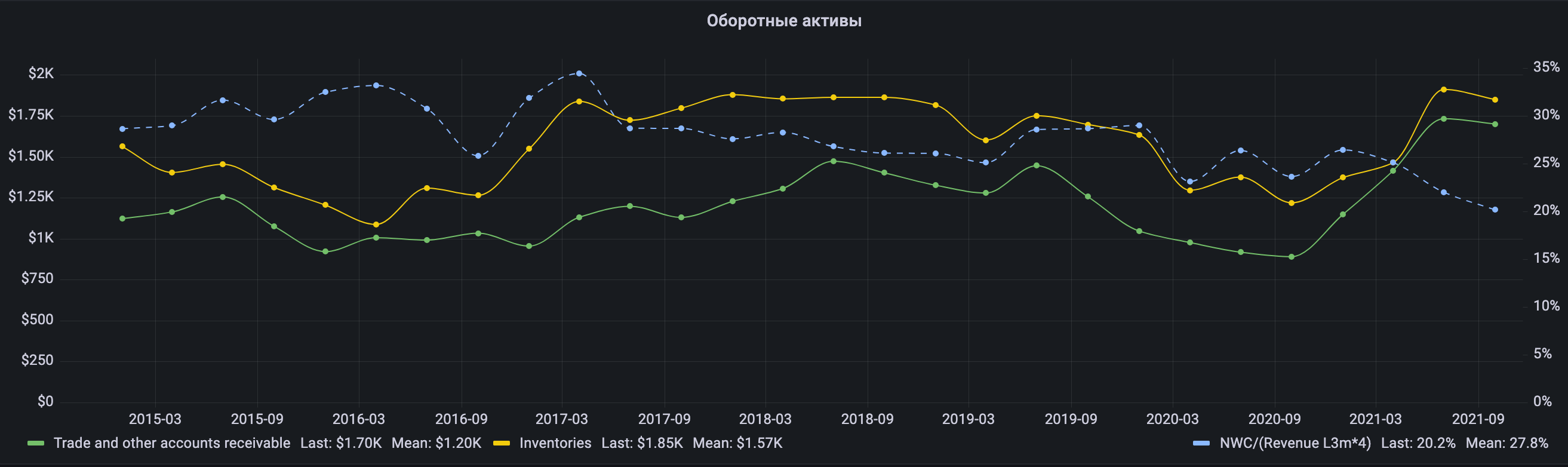

Изменение оборотного капитала +$50 млн, так как на конец 3-го кваратала цены на слябы не росли, а на ЖРС сзачительо снизились.

Во втором квартале было направленно на дивиденды

Прикинем финансовые показатели на несколько кварталов вперед

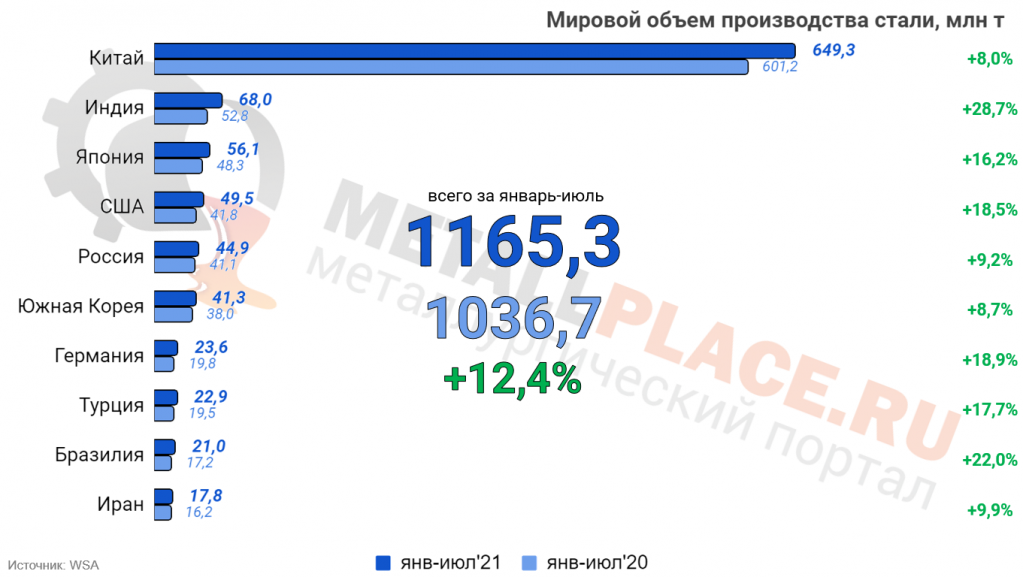

Так как мы сильно заглядываем вперед и не можем детально учесть все нюансы. То построим прогноз исходя из того, что текущие цены на г/к прокат диктуются балансом спроса и предложения, где по объему производства стали Китай занимает лидирующие позиции

И так же Китай намерен серьезно сокращать производство стали в 4-ом квартале 2021 и 1-ом квартале 2022 года в преддверии зимних Олимпийских игр в Пекине из-за правительственных ограничений, где уже третий месяц подряд сокращают выплавку стали.

Консервативно заложим снижение средней цены стали на 15% за 4-й квартала 2021 и еще 15% за 1-й квартал 2022 года

Продажи будет брать средние за 5 лет — 4329 тыс. тон с уменьшение на 5% ко 2-у кварталу и добавим 204 новых мощностей (2056+1550+519+204)

На перспективу через год после завершения сырьевого цикла получаем долларовую дивидендную доходность минимум 13% при текущей цена акции 221 руб. (7,1*4/221), соответственно можно сделать вывод, что текущая цена безопасная и средняя цена на через год не будте значительно ниже из-за увеличения производственных мощностей.

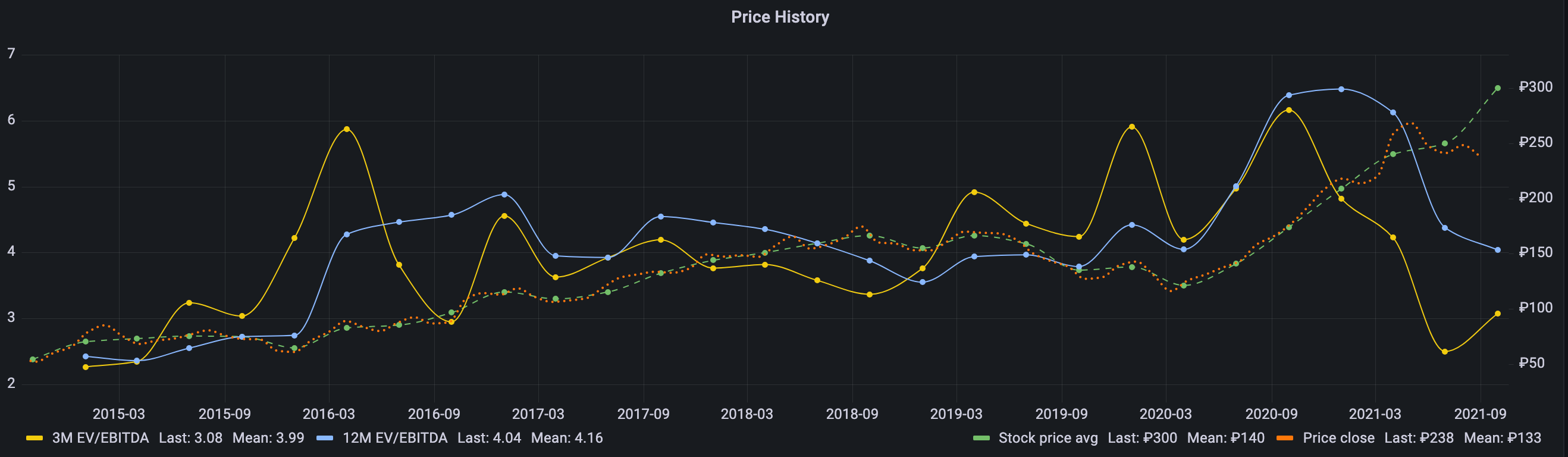

Анализ исторической цены

По статистике среднее значение мультипликатора EV/EBITDA составляла 4,16, при возвращении этого показателя ближе к средним значения, то форвардной капитализации стоимость акции может составить 300 руб., что дает апсайд в 35% при текущей цене акции 221 руб.

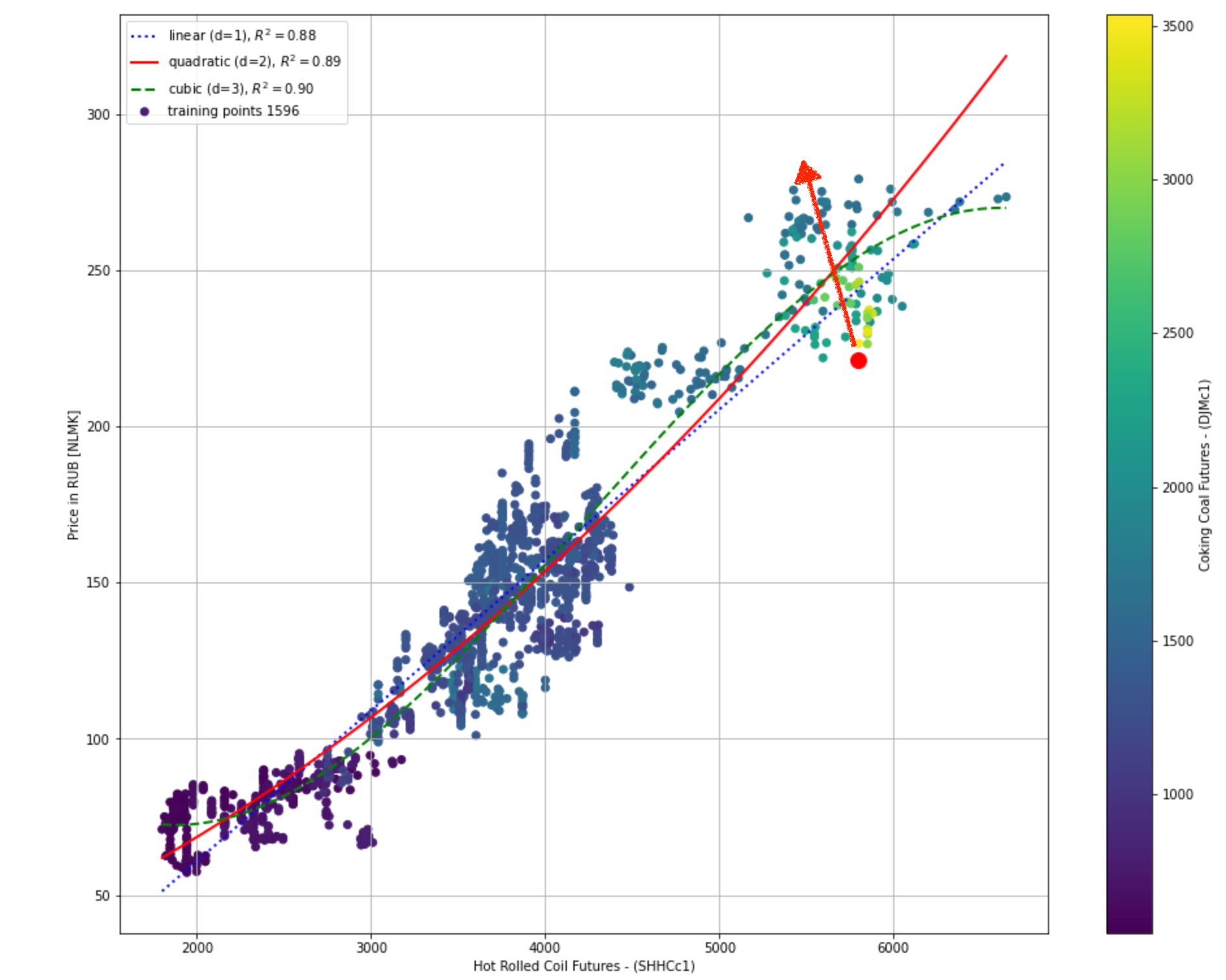

Цена акции хорошо коррелирует с ценой г/к проката FOB Китая, где

По оси X — Фьючерс г/к проката на Шанхайской бирже в юанях с 2015-го года

По оси Y — Дневные цены закрытия котировок акции НЛМК в рубля, так же с 2015-го года

Большая красная точка — это сегодняшний день, на момент поста 20-е сентября.

Красная линия — квадратичная функция регрессии с R^2 = 0,89 — имеет очень высокое значение близкое к единице.

Из графика видно, что текущая цена акции в 221 рубль находится значительно ниже функции квадратичной регрессии и с вероятностью 89% она будет следовать за ней дальше и стремиться быт ближе. Можно сделать вывод, что даже при цене г/к проката в районе 5400 юаней акция может стоить 280 руб. и к текущей цене имеет апсайд в 26%. Так же соответствует цене г/к проката в районе 4300, что на 25% меньше текущих цен на г/к прокат, что дает хороший запас прочности при покупке сейчас с целью получения двузначных дивидендов.

Анализ справедливой цены акции

Воспользуемся ресурсом finbox.com и для получения средней оценка справедливой стоимости по 14-и моделям — 336 руб.

Добавим свою оценку и получим справедливую стоимость акции в 305 руб. на неделю публикации отчета за 3-й квартал c 18-го до 29-го октября 2021 года (336+280+300)/3