почему не списываются бонусы в мой налог

Стартовый бонус и налоговый капитал для самозанятых: в чем разница и как использовать

Допустим, вы решили зарегистрироваться как самозанятый. В этом году у вас будет дополнительная денежная мотивация: во-первых, всем самозанятым при регистрации дают налоговый бонус в 10 000 рублей. Во-вторых, 2020 году к нему прибавили еще налоговый капитал в размере МРОТ.

Марат Самитов, директор компании «Авирта», рассказывает, в чем разница между этим двумя бонусами, как их получить и как они работают.

Навигация по материалу:

Стартовый налоговый бонус

В чем суть: любой человек, который в первый раз регистрируется как самозанятый, получает бонус в 10 000 рублей на уплату налога (пункты 1 и 2 статьи 12 Федерального закона от 27.11.2018 N 422-ФЗ).

За счет этого бонуса первое время самозанятый платит меньше налога, чем положено. Полностью налог этот бонус не покрывает, а только дает скидку.

Как это работает

Обычная ставка налога для самозанятого — 6% с доходов от юрлиц и ИП, 4% — с доходов от физлиц. Но пока есть бонус, самозанятый платит только 4% и 3% соответственно.

Пример. Вы зарегистрировались самозанятым и вам начислили стартовый бонус. В первый месяц вы заработали 75 000 рублей. Клиенты — юридические лица, поэтому ставка налога — 6%. Сумма налога по этой ставке — 4 500 рублей. Но пока не истрачен бонус, налог посчитают по ставке 4%, а значит, заплатить надо будет не 4 500, а 3 000 рублей. То есть вы получите скидку в 1 500 рублей и у вас останется только 8 500 рублей бонуса. И так будет до тех пор, пока весь бонус не израсходуется. После этого нужно будет платить по стандартным ставкам.

Самозанятому даже не нужно все это подсчитывать. Он должен только заносить доходы в приложение «Мой налог» и формировать чеки. Налог с учетом бонуса посчитается автоматически. В личном кабинете приложения вы увидите сумму налога к уплате с учетом скидки и остаток бонуса.

До конца 2020 года стартовый бонус работает по-другому. Об этом ниже.

Чтобы получить стартовый бонус, от вас не нужно никаких специальных действий. Когда человек регистрируется самозанятым, этот бонус начисляется автоматически и отражается в приложении «Мой налог».

Если вы зарегистрировались самозанятым, снялись с учета, а потом снова зарегистрировались, остаток бонуса с первой регистрации вам восстановят. А вот если полностью его потратите, то при повторной регистрации новый уже не дадут.

Налоговый капитал в размере МРОТ

Этот капитал самозанятым дают только в 2020 году в качестве поддержки во время пандемии.

Помимо стартового бонуса все самозанятые получают еще 12 130 рублей на уплату налога. Это не живые деньги, а тоже лишь бонус, за счет которого можно не платить налог. Причем уже полностью, а не частично, как в случае со стартовым бонусом. То есть пока налоговый капитал не израсходовали, с 1 июля по 31 декабря 2020 года налог вы не платите совсем (пункт 2.1 Федерального закона от 27.11.2018 N 422-ФЗ).

Для получения налогового капитала тоже ничего не нужно делать специально. Его начисляют автоматически всем самозанятым, которые уже были зарегистрированы или зарегистрируются до конца 2020 года. Вы увидите это в приложении «Мой налог». Для получения капитала не имеет значения, в какой отрасли работает самозанятый.

А теперь внимание! Стартовый бонус и налоговый капитал в 2020 году суммируют, и до конца 2020 года работают они оба одинаково — покрывают весь налог.

То есть если вы зарегистрируетесь самозанятым в 2020 году, получите 10 000 рублей стартового бонуса и 12 130 рублей налогового капитала. В сумме это 22 130 рублей. Если вы уже были зарегистрированы, то налоговый капитал в размере МРОТ прибавят к остатку стартового бонуса. Все это до конца года будет идти на погашение вашего налога.

Пример. Вы впервые зарегистрировались самозанятым в июле 2020 года, и вам начислили два вида бонусов, итого 22 130 рублей. В первый месяц вы заработали 48 тысяч рублей. Клиенты — физлица, значит, ставка налога — 4%, а сумма налога — 1 920 рублей. Но платить их вам не придется, потому что этот налог автоматически спишут за счет бонусов. После этого останется уже не 22 130, а 20 210 рублей бонуса. И так будет до тех пор, пока весь он не израсходуется или пока не закончится 2020 год. После этого придется платить налог в обычном порядке.

Тем, кто впервые зарегистрируется самозанятым в 2021 году, налоговый капитал уже не дадут, а начислят только стартовый бонус.

Что будет с остатком бонусов в 2021 году

Стопроцентная скидка на весь налог за счет бонусов действует только до конца 2020 года. Потом все вернется на круги своя.

Если до конца 2020 года вы не израсходуете оба бонуса, на 2021 год перейдет только стартовый или его остаток (пункт 2.2 Федерального закона от 27.11.2018 N 422-ФЗ). Сумма зависит от того, когда вы зарегистрировались.

Ситуация 1. Вы зарегистрировались до 1 июня 2020 года.

В этом случае на 2021 год перейдет только остаток стартового бонуса, который оставался у вас на 1 июня 2020 года. Если, конечно, вы в течение 2020 года его не истратили.

Пример. Вы уже были зарегистрированы как самозанятый, часть стартового бонуса уже успели потратить, и на 1 июня от него оставалось 6 000 рублей. Вам начислили налоговый капитал 12 130 рублей, всего у вас стало 18 130 рублей бонусов. До конца 2020 года вы их не израсходовали и осталось 9 000 рублей. На 2021 год перейдет только 6 000 рублей, и потом они будут давать только скидку на уплату налога. 3 000 рублей «сгорят».

Фото: Shane / Unsplash

Ситуация 2. Вы зарегистрировались после 1 июня 2020 года.

На 2021 год перейдет только стартовый бонус в пределах 10 000 рублей.

Пример. Вы зарегистрировались впервые в августе 2020 года и вам начислили 22 130 рублей бонусов. Заработки были небольшие, поэтому до конца года удалось израсходовать только 5 000 рублей, осталось 17 130 рублей. В 2021 году от них останется только 10 000 рублей, и они уже будут покрывать налог только частично, а не полностью. Если в 2020 году вы израсходуете все 22 130 рублей, с 2021 года никаких бонусов не будет, и вы будете платить налог по стандартным ставкам.

Таким образом, в этом году все самозанятые могут существенно сэкономить на налоге. А у тех, кто еще только подумывает о регистрации, есть уникальная возможность протестировать этот налоговый режим совершенно бесплатно. Самозанятые и так не платят страховые взносы, а пока есть бонус, можно до конца года работать официально и не платить налоги с доходов.

Налоговый бонус для самозанятых в 2020 году: как его можно использовать

Вот как это работает и чем новый бонус отличается от обычного вычета для самозанятых.

Что это за бонус

ФНС использует несколько терминов параллельно, из-за этого возникает путаница. Наведем порядок в понятиях для самозанятых.

Как выйти из тени

Как его получить

Дополнительный налоговый бонус автоматически предоставили всем самозанятым с 1 июня 2020 года. Сумма появилась в приложении и личном кабинете. Для этого ничего не нужно делать.

У тех, кто зарегистрируется в 2020 году, налоговый капитал тоже будет.

Как можно использовать бонус

Общую сумму вычета и капитала можно использовать только для уплаты налога на профессиональный доход. Ее нельзя вывести на карту или направить на уплату других налогов.

Суммарный бонус уменьшает налог по другим правилам — не так, как раньше работал налоговый вычет. Общий бонус можно полностью использовать для погашения начисленного налога, задолженности по налогу или пени.

Бонус будет автоматически применяться с 1 июля по 31 декабря 2020 года.

Если самозанятый зарегистрировался после 1 июня или раньше не получал доход и не использовал первоначальный вычет, в 2020 году он сможет легализовать до 553 250 Р дохода, не потратив ни рубля своих денег на налоги.

Считать все это не нужно, налоговая сама все сделает.

Что будет с бонусом после 31 декабря

После 31 декабря неиспользованный остаток дополнительного бонуса сгорит. Если эти 12 130 Р не списались в счет уплаты налога, дальше их использовать будет нельзя.

Остаток первоначального вычета сохранится. Он не может превышать ту сумму, что была на 1 июня 2020 года. С 2021 года вычет будет действовать по старой схеме, уменьшая ставку до 3 или 4%. То есть погашение снова будет частичным, а не полным.

Если за 2020 год потратить и первоначальный вычет, повторно его не предоставят.

Что с налогом, который начислен за май 2020 года

Налог за май самозанятые платят по старым правилам: дополнительный бонус на него потратить нельзя, а первоначальный погашает только часть начислений — 1 или 2% от дохода.

Та сумма, что отобразится в приложении в июне, будет для самозанятого реальными расходами.

Халява для самозанятых закончилась

Тут много скучных букв, поэтому кратко для ЛЛ:

Бонус для самозанятых теперь всего 10 тысяч рублей, а не 22, как я писал раньше, и оплатить им можно не только лишь всё.

В своем прошлом посте Ответ на пост «Вопрос самозанятым» я дал ложную информацию по поводу налоговых бонусов. Но сделал я это не потому что я диванный самозанятый и некопенгаген, а потому что сам находился в добросовестном заблуждении.

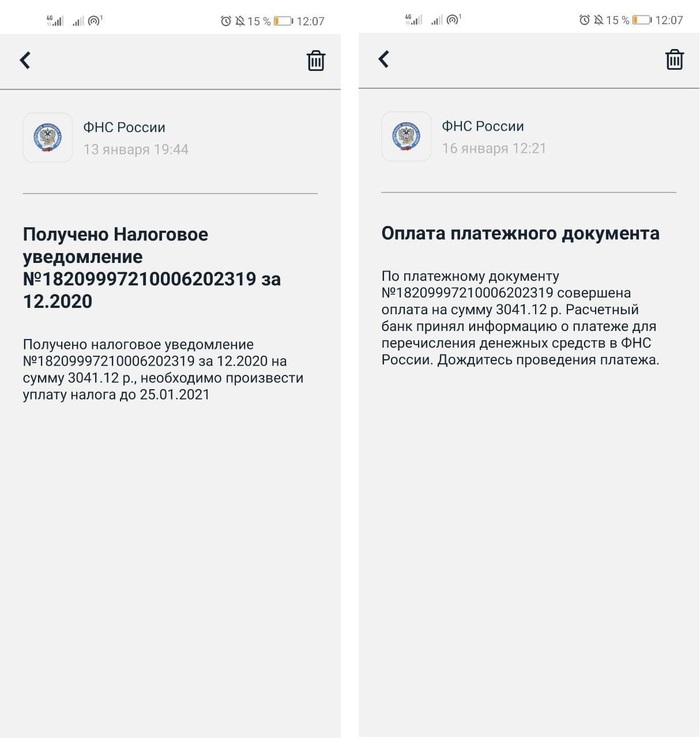

Я написал, что первое время после регистрации налогов платить не придется, потому что раньше мне в приложении мой налог раз в месяц приходили сообщения с текстом

В общем, налог начислялся и полностью погашался налоговым вычетом, реальных денег я не платил. А сегодня вечером пришло другое сообщение:

Уважаемые налогоплательщики! Обращаем Ваше внимание, что налоговый бонус в отношении доходов, полученных начиная с 1 декабря 2020 года, будет уменьшать ставку по налогу на 1 % в отношении доходов, полученных от физических лиц, и на 2 % в отношении доходов, полученных от юридических лиц.

Проще говоря, налоговый бонус теперь сокращает сумму к оплате примерно на треть. То есть с 10 000, полученных от юрлица, вам начислят налог 600 руб, на заплатить нужно будет 400, а с 10 000 от физика начислят 400, а платить придется 300. И так до тех пор, пока бонус не кончится.

Вообще, я решил посмотреть актуальную информацию насчет налоговых вычетов для самозанятых, и понял, что я сам дочь налогового инспектора, и у нас все неоднозначно.

Итак, существует 2 вида бонусов. Первый на 10 000 рублей дается при регистрации. С него можно уменьшать налоги на 1 или 2%, как я выше описывал.

В июне, в связи с пандемией, самозанятым дали ещё 1 налоговый вычет в размере 1 МРОТ (12 130 руб). Вот из этой суммы можно было покрывать налог полностью. Но хитрость этого бонуса в том, что он действует только в течение 2020 года. В январе 2021 года не истраченный остаток этого бонуса превратится в тыкву, останется только бонус в 10 000 (или то, что от него осталось).

Так вот, если вы зарегистрируетесь самозанятым прямо сейчас, вам дадут только один бонус в 10 000 рублей. А вот второй, даже если и выпишут, то использовать его вы не сможете, налог за декабрь будет начисляться и оплачиваться в январе, когда второй бонус использовать будет нельзя.

Дубликаты не найдены

Лига фрилансеров

1.3K поста 15.7K подписчика

Правила сообщества

Не забывайте поддерживать авторов плюсами!

— Добавлять нетематические посты, последнее решение за модератором

— Рекламировать какую-либо продукцию в виде постов

— Делится любыми интересными историями, связанными с фрилансом 🙂

Пипец, кровавое государство и жестокий обман. Ну как так можно-то?!

А ещё там самозанятым обещают трудовой стаж и пенсию.

а мне пофиг, я все эти бонусы еще в октябре потратил, так что сейчас для меня стало как было.

А я ленивый и работаю редко. У меня бонусы ещё есть.

Только если чек выдан.

Я целых 3 раза так радовался. 1 раз, когда зарегистрировался и увидел бонус в 10 000 (о, налогов меньше надо платить); 2 раз, когда в мае или июне вернулись налоги за прошлый год (на карту, живыми деньгами, без малейших телодвижений с моей стороны); и 3-й раз, когда ещё один бонус дали и налоги с него полностью можно было гасить.

Да и без плюшек вроде все хорошо.

Ну, 4-6% это поиметь по полной?

Главное начать. А там быстро гайки закрутят.

Самому пришлось засветиться, но только из-за работы с юрлицами

я лох? вчера стал самозанятый. Не знал, про бонус. Какой у меня будет бонус в 2021 году? или вообще не будет?

В приложении должен размер бонуса отображаться

Вот по этому я и не пойду на «свет», пока прожекторами не обложат.

Ходят слухи, что прожекторами уже обложили.

Давно уже. Просто если сейчас начинать грести всех по закону, страна опустеет.

Да и не очень интересно: с фрилансера, который зарабатывает себе на дошик и коту на вискас взять всё равно нечего, сколько штрафов ему не нарисуй. Но в принципе могут. Прямо сейчас.

Ну это пока насрать.

7 вопросов про налоги для самозанятых, чтобы перестать беспокоиться и начать жить спокойно

Какие налоги обязаны платить самозанятые?

Единственный налог, который платят самозанятые, — налог на профессиональный доход (НПД). Он похож на упрощённую систему налогообложения для предпринимателей, но отличается ставкой:

• 4% — за доходы от работы с физическими лицами;

• 6% — за доходы от работы с юридическими лицами или ИП.

Самозанятые платят НПД, если их годовой доход составляет не больше 2,4 млн рублей. Если превысить лимит, нужно оформить ИП. А если самозанятый уже работает как ИП (да, так тоже можно), то нужно выбрать другой налоговый режим.

Иногда самозанятые должны платить НДФЛ как обычные физические лица. Это правило относится к доходам:

• по трудовому договору;

• от бывших работодателей, на которых вы работали меньше двух лет назад;

• госслужащих, кроме сдачи квартиры в аренду;

• от продажи имущества.

Закон не запрещает платить часть налогов как самозанятым, а часть — как физическим лицам. Но есть видов деятельности, при работе по которым нельзя быть самозанятым. К ним относятся:

• работы по договорам поручения, комиссии или агентских договоров;

• продажи товаров с обязательной маркировкой или акцизами;

• продажи недвижимости и транспортных средств;

• работы по договору простого товарищества;

• курьерской доставки без онлайн-кассы;

• добычи и продажи полезных ископаемых;

• перепродажи товаров (сфера ритейла).

Также не могут быть самозанятыми адвокаты, нотариусы, арбитражные управляющие, нотариусы и медиаторы.

Пример. Евгений оформился как самозанятый и занимается юридическими услугами. Чтобы больше зарабатывать, он решил предлагать клиентам банковские услуги по агентскому договору. В мае Евгений привёл в банк трёх клиентов, банк перечислил ему 10 тыс. рублей на счёт.

Евгений внёс продажу в приложении «Мой налог» и отправил чек в банк. А через неделю получил уведомление от налоговой, что статуса самозанятого у него больше нет. Это из-за того, что самозанятым запрещено представлять чужие интересы в бизнесе.

Когда нужно платить налог на профессиональный доход?

Ежемесячно — не позднее 25 числа месяца. В текущем месяце уплачивается налог за предыдущий. Например, налог за май нужно уплатить не позднее 25 июня. Но если на 25 число выпадает праздник или выходной, тогда срок уплаты переносится на следующий рабочий день.

Приложение «Мой налог» присылает уведомления со сроком и суммой следующего платежа

Если вы только зарегистрировались в качестве самозанятого, первый налоговый период считают со дня регистрации и до конца следующего месяца. Например, при постановке на учет в июне уплатить налог нужно до 25 августа.

Что будет, если не платить налог с доходов самозанятого?

По закону налоговая инспекция вправе проверить доходы самозанятого, доначислить неуплаченные налоги и выписать штраф. Он составит 20% от суммы, которую вы должны были уплатить, но скрыли от налоговой. Штраф может вырасти до 100%, если вы снова уклонитесь от уплаты налогов в течение полугода с последнего нарушения.

На практике ситуация не так однозначна. Сами по себе инспекторы не видят никакие поступления на карты физических лиц и предпринимателей. Чтобы изучить доходы самозанятого, они обязаны проводить налоговую проверку. Но есть одна проблема: чтобы проверить самозанятого, инспектор должен запросить разрешение у центрального аппарата ФНС.

Важно: без веских причин и подозрений на сокрытие крупных доходов межрайонные инспекции это точно не сделают. Но не платить налоги всё равно плохо: кто знает, вдруг через месяц ФНС разрешит проверять всех самозанятых без разбора.

С самозанятыми ИП ситуация другая. Налоговая вправе самостоятельно проводить камеральные и выездные проверки предпринимателей, поэтому шанс получить штраф за уклонение от уплаты налогов становится выше.

Что делать, если доход в течение года превысил 2,4 млн рублей?

Если календарный год ещё не закончился, а доход уже превысил 2,4 млн рублей, самозанятость автоматически прекращается. Физические лица платят НДФЛ, а ИП выбирают новый налоговый режим.

Сложнее всего предпринимателям. Как только доход превышает лимит, они получают 20 календарных дней, чтобы поменять НПД на другой налоговый режим. Для этого нужно написать заявление и отправить в налоговую по месту регистрации заявление.

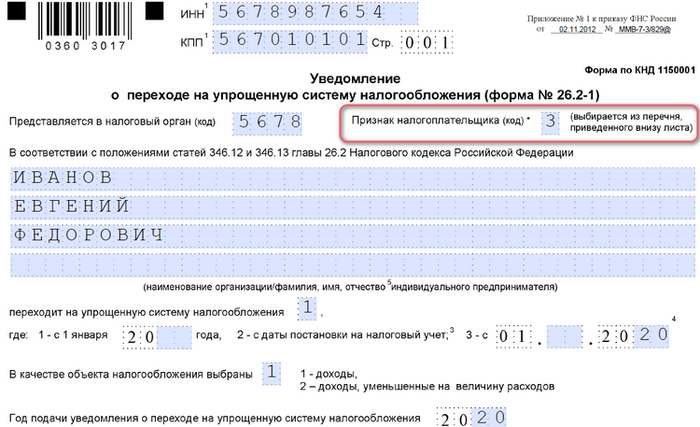

Вот формы заявления:

Важно: в заявлениях на УСН и ЕСХН в графе «Код признака налогоплательщика» нужно указать «3». Так налоговая поймёт, что вы переходите с другого налогового режима.

Подсказки по заполнению заявления есть прямо на бланке

Если не написали заявление или не уложились в 20 дней, произойдёт страшное — ИП автоматически перейдёт на общую систему налогообложения. Тогда со всех поступлений свыше 2,4 млн рублей придётся платить 13% НДФЛ.

Пример. Самозанятый юрист Евгений заработал с января по май 2021 года 3 млн рублей, но не успел подать заявление на УСН. За 2,4 млн он заплатил налог на профессиональный доход, а за остальной доход пришлось платить НДФЛ — 600 тыс. × 13% = 78 тыс. рублей. А если бы Евгений успел перейти на УСН «Доход», заплатил бы всего 600 тыс. × 6% = 36 тыс. рублей. В два раза меньше!

После того, как самозанятость аннулируют, снова перейти на НПД или другой налоговый режим можно только с 1 января следующего года.

Как добровольно платить взносы в ПФР, чтобы накопить трудовой стаж?

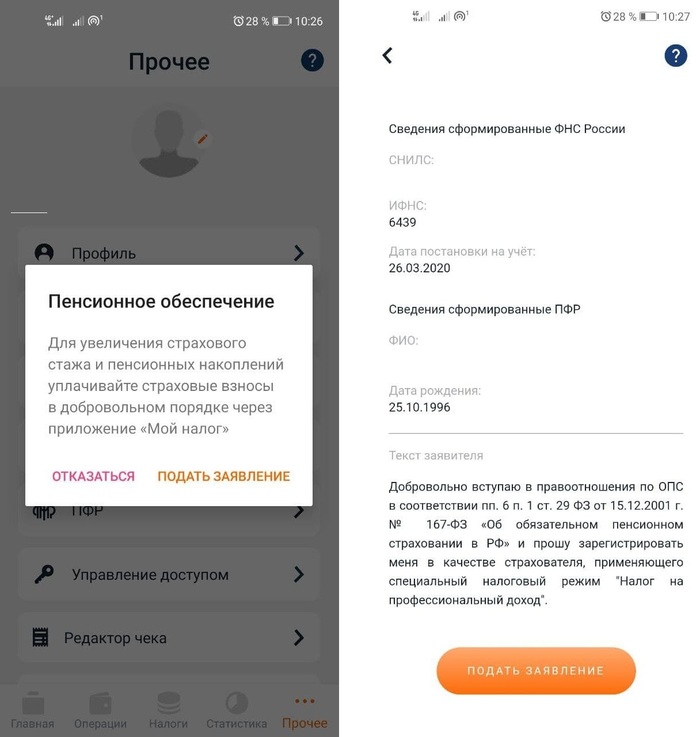

Самозанятые вправе не платить страховые и пенсионные взносы. Но если вы планируете накопить трудовая стаж и подстраховаться пенсией, вы можете платить взносы в ПФР добровольно.

Чтобы стать плательщиком пенсионных взносов, нужно сформировать и отправить заявление в ПФР. Вот как это сделать в приложении «Мой налог»:

1. Откройте экран «Прочее».

2. Выберите раздел «ПФР».

3. Нажмите «Подать заявление», затем — «Перейти».

4. Снова нажать «Подать заявление».

Заявление формируется автоматически по информации, которая уже есть у налоговой

Когда заявление обработают и примут, в приложении появится раздел «Платежи ПФР». С помощью него вы сможете платить взносы в пенсионный фонд. Это работает как для самозанятых физлиц, так и для ИП с налогом на профессиональный доход.

Стаж начисляется пропорционально уплаченной сумме — заплатить можно от 1 рубля. Чтобы получить полный год страхового стажа, за 2021 год нужно уплатить 32 448 рублей, за 2022 — уже 34 445 рублей.

Как добровольно платить взносы в ФСС, чтобы оформлять больничные и декрет?

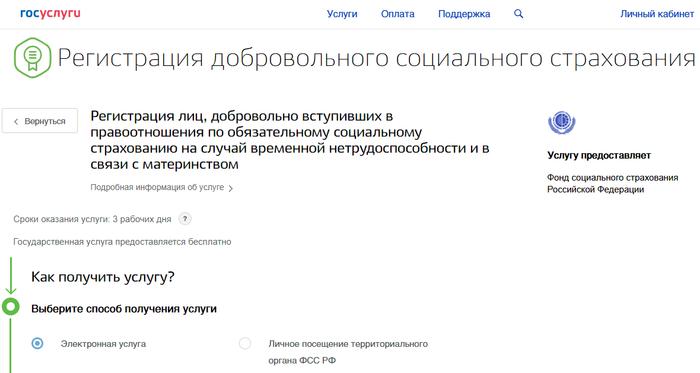

Страховые взносы помогут получить социальные гарантии от государства, например, больничные или декретные выплаты. Но добровольно платить взносы в ФСС могут только самозанятые ИП: физическим лицам такая возможность недоступна.

Чтобы перечислять страховые взносы, нужно зарегистрироваться в системе социального страхования. Подать заявление в ФСС можно через МФЦ или специальную страницу на Госуслугах. Заявление рассматривают не дольше двух рабочих дней.

Можно подать заявление электронно или записаться на приём в местное отделение ФСС

Размер взносов в ФСС всегда фиксированный. Он зависит от размера МРОТ в текущем году. Например, сейчас взносы составляют 2,9% от МРОТ. В 2021 году это 4 451,62 рублей. Платить можно как одним платежом, так и несколькими в течение года.

Важно: внести нужно полную сумму взносов за год. Если внести меньше, ФСС просто вернёт деньги и не покроет расходы предпринимателя на больничный или декрет.

Чтобы получить страховые выплаты, нужно обратиться в отделение ФСС по месту регистрации. Сделать это нужно не позднее шести месяцев после выхода с больничного или декрета. Но не раньше следующего года. Например, если уплатили взносы 25 октября 2021 года, получить выплаты можно только с 1 января 2022 года.

Как убедить партнёров, что им не придётся платить налоги за вас?

Не все юридические лица и предприниматели хотят работать с самозанятыми. Некоторые опасаются, что самозанятый аннулирует чек, внесет неверную сумму или не заплатит налоги. Это создаст лишние риски бизнесу: в лучшем случае придётся уплатить НДФЛ, в худшем — штрафы и ограничения от банков.

В действительности всё не так страшно. Есть несколько советов, которые помогут заказчикам не беспокоиться за работу с самозанятыми. Вот несколько основных правил, которые обязательно нужно рассказать вашим заказчикам:

• Нужно периодически проверять статус самозанятого. Для этого налоговая разработала специальный сервис. Пока партнёр числится самозанятым, можно смело переводить ему деньги и ждать чек. Если самозанятый утратил статус, придётся перезаключать договор как с физическим лицом или прекратить сотрудничество.

• Для работы с самозанятым подойдёт типовой гражданско-правовой договор, например, договор оказания услуг или универсальный договор-счёт-акт.

• В договоре должны быть прописаны статус самозанятого, обязанность самозанятого выдавать чеки и вовремя сообщать о снятии с режима НПД, а также то, что заказчик не платит НДФЛ и страховые взносы за физлицо.

• После каждой оплаты самозанятый должен сформировать чек в приложении «Мой налог» и отправлять его в установленный срок.

Чтобы ваши партнёры знали правила работы с самозанятыми, дайте им почитать нашу статью «Как принять на работу самозанятого» — в ней собраны все тонкости работы с самозанятыми и советы, как обезопасить себя от проблем с недобросовестными физлицами.

Три самозанятых истории

Обещал камрадам материал про самозанятых. Ноль теории – только практика!

Итак, когда только вся история с самозанятыми начиналась и народ радостно ринулся пользовать новую, предоставленную государством возможность налоговой оптимизации, я клиентам говорил «Парни, не торопитесь! Ну не для вас это сделано! Пусть хотя бы правоприменительная практика сложится!».

И она сложилась. Как было сказано в статье ранее

Собственно в этом и весь балет. Как не заехать под данные риски и не выхватить набор квалицирующих данное деяние признаков, мы здесь рассматривать не будем – для этого идите в предыдущий материал.

Здесь обратимся к практике. Нет, тётечки из инстаграма с тортиками нас не интересуют – речь будет идти о масштабе чуть большем.

История 1. Позитивная. Схематоз на коленке.

Началась она с анекдота: заходит президент в кабак и таким широким жестом:

— Всем выпивку за счет заведения!

В данном случае заведением была небольшая контора, которой с одной стороны запретили работать в эту псевдопандемийную вакханалию, а с другой стороны обязали никого не увольнять и платить зарплату за безделье сотрудников.

Выход – увольнение по собственному желанию сотрудников и мутация их в самозанятых. Что там кому понравилось, а что нет – дело шестнадцатое, но этот финт помог бизнесу выжить. Спустя время новые самозанятые делали тоже самое, что и обычно. На том же самом месте, в том же самом качестве, на тех же самых рабочих местах, вот только в новом юрлице и с +10-20%, а некоторым и 30% к зарплате.

Старый юрик был отправлен в спячку с нулевыми балансами, новый откуплен по случаю уже готовым у знакомых. В сухом остатке: люди сохранили рабочие места, увеличили свой доход, бизнес выжил и даже вырос за счет «сушки» налогов и поглощения клиентов менее расторопных конкурентов.

Налоговая несколько раз пыталась вступить в половую связь в особо извращенной форме с гендиректором старого юрика, но безрезультатно. К новому юрику претензий пока не было, так как оборот на самозянятых у него составляет существенно менее 10% всего оборота.

История 2. Негативная. Куда ведет кроилово.

Начала этой истории я не знаю. Не знаю кто, когда, как и зачем насоветовал сделать так, как было сделано, но факт есть факт. Началось с того, что налоговая запросила контору пояснить, мол, как так получилось, что в течении пары месяцев было уволено несколько человек, но им же, только в качестве самозанятых, юрлицо продолжило платить спустя какое-то время.

Жирный намёк понят не был, отвечать ничего не стали ни на первый, ни на второй раз. А на третий налоговики пришли уже самостоятельно. Вместе с полицией. В офисе все округлили глаза и чистосердечно пояснили, что они как работали, так и работают, а директор и бухгалтер «что-то там оформили по-другому». Показали свои постоянные рабочие места и объяснили свои должностные обязанности.

Чем это закончилось не в курсе, но главбух этой конторы приходила ко мне устраиваться на работу. Зная предысторию трудоустройства, в работе было отказано даже без собеседования.

История 3. Тоже негативная. Про фрагментарное знание закона без знания сути.

Эта история еще не кончилась, а пребывает в самом разгаре. Так что будет начало и середина, без финала.

Некто, изучив закон о самозанятых и помножив его на стоимость кэша для страждущих, решил, что он разработал гениальную схему: принять платеж от заказчика кэша на ИП – с ИП прокэшить 30% от поступления, остальное раскидать на самозанятых. Типа и волки сыты и овцы целы. Типа и вот они деньги, и требования 115-ФЗ формально соблюдены.

Традиционно, как в лучших сериалах про ментов, все дали чистосердечных показаний, сделав положение организатора безнадежным и подставив его не сильно мудрых клиентов.

Хватит? Про тортики из инстаграма в исполнении самозанятой тёти Маши я вам ничего не расскажу. Не моё это.

По прежнему все выдумано и. ну и так далее.

Инструкция по работе с самозанятыми

(Кто там просил? Получите!)

Как только приняли ФЗ «О налоге на профессиональный доход», многие находчивые предприниматели решили, что это идеальный способ оптимизации и снижения налоговой нагрузки. Но уж в части зарплатных налогов так точно.

Под что граждане-работники стали массово увольняться, регистрироваться самозанятыми и …. Возвращались к своим прежним должностным обязанностям на прежнем месте и в прежнем качестве. Вот только на работодателя налоговая нагрузка уже была не почти 50% от зарплаты работнику «на руки», а всего 6%.

Весь анализ построен на анализе ровно трех показателей:

3.Ранняя взаимосвязь самозанятого и работодателя.

А цель этого анализа ровно одна – доказать подмену трудовых взаимоотношений отношениями договора ГПХ (гражданско-правового характера) с последующей переквалификаций и доначислением налогов.

И участников/сторон данного мероприятия в интересующем нас аспекте всего три:

И задачи у них далеко не совпадающие:

— работнику важно сохранить рабочее место и повышенную зарплату (относительно той, что была),

— работодателю важно сохранить новые «отсхематозенные» трудовые отношения с целью меньшей налоговой нагрузки,

— ФНС хочет вернуть все назад и продолжать сосать зарплатные налоги в бюджет.

Причем, стоит помнить, что ст.15 Трудового Кодекса РФ прямо запрещает замену трудовых отношений гражданско-правовыми:

«Заключение гражданско-правовых договоров, фактически регулирующих трудовые отношения между работником и работодателем, не допускается».

Кроме того, стоит помнить, все работодатели пользующие труд самозанятых в региональных ИФНС что называется «на карандаше», то есть на особом контроле. И если же все вскроется и налоговиками будет доказана подмена одних отношений другими, то (опираясь на п.15 Обзора судебной практики Верховного Суда Российской Федерации N 3 от 14.11.2018):

Доначисления работодателю: НДФЛ за работника + страховые взносы.

Кроме того, будет проведена работа с работниками в части побудить их на претензии к работодателю по выплате в двойном размере отпусков, больничных и оплате работы в выходные.

Ладно, хватит кошмаров и прелюдий, пора переходить к конструктивной части. Ваша деловая цель и правильно составленный договор не будет никого интересовать, если вы пренебрегёте элементарными требованиями правовой и организационной гигиены. Что бы не было проблем чистите зубы и мойте руки обратите особое внимание на нижеследующие 8 пунктов:

1.Контрагенты. У вашего самозанятого вы не должны быть единственным контрагентом. Как этого избежать – смотрите сами, вариантов множество.

2.Рабочее место. А точнее его отсутствие. Не должно быть постоянного рабочего места у самозанятого. Если есть – значит это никакой не самозанятый, а работник.

3.Договор. Пишите его правильно, отражайте в нем максимум и не качайте типовой из интернета.

4.Общение и переписка. На это многие забивают. А зря. Если в переписке очевидно, что это не «сторона 1» обращается к «стороне 2» в рамках договора, а работодатель дает распоряжение работнику, то дела работодателя плохи. Как переписка попадет в руки налоговикам – отдельный вопрос. Но попадает регулярно.

5.Рабочий день. Его у самозанятого быть не может в принципе. А вот внутренним распорядком вашего предприятия, его системой пропуска и контроля, он руководствоваться может. Чувствуете разницу?

6.Бессистемность. Даже если какая-то система взаимоотношений есть, документарных следов она оставлять не должна. Платить надо дробно, нерегулярно, и разными суммами. Если есть учет входящих в здание и выходящих – тоже пусть всегда разное время. Ну и так далее.

7.Результат. Что в договоре, что в самом процессе взаимоотношений с самозанятым должен быть очевиден результат этих взаимоотношений. Для бухгалтера – сданный баланс и организованный бухучет, для дизайнера – утвержденный конкретный дизайн-макет, для моториста – починенный мотор. Сам по себе рабочий процесс результатом быть не может!

8.Реальность взаимоотношений. Вот это вообще конёк налоговиков, хотя частично и взаимноперекрывается с п.7. В этом вопросе они будут бить по ст.54.1 Налогового Кодекса РФ (запрещено уменьшать налоговую базу на расходы по сделкам, если их единственной целью является налоговая экономия), пытаясь доказать, что все это липа и цель одна – уменьшение налоговых выплат. Так что не стоит в этом вопросе заниматься очевидной фикцией – попадетесь.

На этом доклад закончил, на оригинальность и уникальность материала не претендую, спасибо за внимание.

Ой. Опять чуть не забыл: все вышеописанное к применению абсолютно необязательно, все риски выдуманы, указания на норм.акты «просто так совпало», практической ценности не несет никакой, а все собранные налоги тратятся исключительно на благо общества и мир во всем мире.