Почему не растут акции совкомфлота

▫️ Капитализация: 204 млрд

▫️ Выручка TTM: 115 млрд

▫️ EBITDA TTM: 62 млрд

▫️ Прибыль TTM: 5,6 млрд

▫️ fwd P/E 2021: 20

▫️ P/B: 0,72

▫️ fwd дивиденд 2021: 2,5%

👉Совкомфлот — один из мировых лидеров по морской транспортировке энергоносителей (сжиженного газа, нефти и производных).

👉У компании 136 собственных и зафрактованных судов, из них свыше 80 судов предназначены для работы в сложных климатических условиях, в арктике.

👉У СКФ стабильная див политика, она предусматриваетвыплату не менее 25% чистой прибыли по МСФО. Однако руководство заявляет, что намерено выплачивать не менее 50%.

👉 Сегменты выручки бизнеса

29% — перевозка нефти с шельфовых месторождений

12% перевозка газа (СПГ) и (СНГ)

37% от всей выручки перевозка сырой нефти

18% приходится на перевозку нефтепродуктов

✅Суда нового класса позволяют производить транспортировку грузов по северному морскому пути в любое время года. Уже весной 2021го года был совершен первый транзитный переход по северному морскому пути при неблагоприятных условиях, на два месяца раньше традиционного старта навигации. СМП — это идеальный обходной путь на маршруте Европа — Азия, который позволяет обойти Суэцкий канал, являющийся узким местом морских перевозок.

✅Средний возраст судов = 12 лет, при среднем показатели в отрасли = 20 лет, что заметно снижает износ и эксплуатационные риски.

✅Стратегия компании до 2025 года заключается в стремлении нарастить долю законтрактованной выручки от индустриального сегмента до 70%, это позволит избавиться от зависимости от рыночных тарифов и снизить волатильность выручки.

❌СКФ получает немалую часть прибыли от фрахта. Снижение рыночных ставок на фрактуре до рекордно низких привело к падению выручки в первом полугодии 2021 года на 14,4% до 56,4 млрд рублей и чистой прибыли на 96,7% до 525 млн рублей. Незначительный рост(+6,1% выручки год к году) показал лишь индустриальный сегмент, который менеджмент и планирует наращивать.

❌Рост цен на алюминий и прочие материалы — серьезная угроза для компании. У СКФ фиксированная цена по контрактам на постройку кораблей до 2023 года, однако, если цены сохранятся на высоком уровне, контракты на постройку судов в 2024-2025 году могут оказаться непомерно дорогими. Это неминуемо ведет к увеличению CAPEX, сокращению FCF и потенциальных выплат на этом отрезке времени.

❌Не смотря на восстановление цен на фрахт в сентябре-октябре 2021 года, потенциальная прибыль компании будет на уровне около 10 млрд, в таком случае оценкаfwd P/E 2021 = 20,5, что достаточно высоко. Дивиденд, в таком случае, сократится до 2,5%, против прошлогодних 7,2%.

❌ Все перспективы компании очень долгосрочные, а ситуация на рынке меняется достаточно часто. Также, тяжело оценить влияние изменения цен на фрахт в данной отрасли и их влияние на показатели компании.

Вывод:

Жду отчета 3кв2021, чтобы адекватно оценить влияние роста цен на компанию. На данный момент, компания может быть интересной при цене ниже 70 рублей за акцию. Данную цену вполне реально увидеть, учитывая весь сложившийся негатив за последний несколько кварталов.

Не является индивидуальной инвестиционной рекомендацией

«Совкомфлот» это по сути анти-Tesla»: почему акции госкомпании упали более чем на 12% в первый день IPO

Что случилось. Стоимость акций «Совкомфлота» в первый день торгов после IPO упала больше чем на 12% с 105 рублей до 92 рублей за первые неполные два часа с открытия биржи. На 15:10 по МСК бумага торговалась по цене 100,1 рублей. Такие уровни падения в первый день IPO случаются достаточно редко, говорит управляющий директор «Ренессанс капитала» Максим Орловский. Это размещение отчасти напоминает «народное» IPO ВТБ, когда акции продавались по 13,6 копеек, а потом упали до 2 копеек, и банку пришлось выкупить часть акций у инвесторов по цене размещения для сглаживания негатива, проводит аналогию Орловский.

Почему это важно. В последние годы ЦБ и Московская биржа проделали большую работу по привлечению частных инвесторов на фондовый рынок: количество физических лиц, имеющих брокерские счета, по итогам августа 2020 года достигло 6,2 млн человек. Организатор сделки «Совкомфлота» «ВТБ Капитал» отдельно отметил в своем релизе, что около 40 000 клиентов поучаствовали в IPO через мобильное приложение «ВТБ Мои инвестиции». «Видеть падение на 13% для розничных инвесторов — это ужас», — говорит Орловский.

О чем это говорит. Есть несколько версий, почему так могло произойти. Управляющий директор по инвестициям «ТКБ Инвестмент Партнерс» Владимир Цупров полагает, что многие инвесторы поставили слишком большую заявку на участие в IPO, ожидая переподписку. Это делается, чтобы не получить меньше бумаг, чем хотелось бы. Но когда выяснилось, что переподписки не было, инвесторы начали продавать лишние бумаги. Вторая версия — участие спекулянтов, которые надеялись на рост бумаг, типичный в первый день IPO. Но увидев, что размещение прошло по нижней границе и цена пошла вниз, они начали активно продавать акции.

С версией про спекулянтов соглашается Орловский. Он отметил, что за половину дня 7 октября оборот по торгам «Совкомфлота» составил более 4% от всех выпущенных компанией бумаг (82 млн против 1,967 млрд акций). «Увидев картину утром, 7 октября, инвесторы, судя по всему, сильно разочаровались», — говорит Орловский. Вряд ли акции продавали розничные инвесторы — они обычно реализуют долгосрочную стратегию, полагает начальник управления информационно-аналитического контента «БКС Мир инвестиций» Василий Карпунин. «В биржевом стакане мы видели достаточно большие объемы на продажу, что указывает на желание крупного участника выйти», — считает он.

В опубликованном в телеграм-канале «СберИнвестиции» посте динамика торгов в первые часы связывается с техническими факторами — бумага была недоступна для сделок в торговых системах у некоторых крупных брокеров. «Говорить о технической недоступности ценных бумаг, на мой взгляд, некорректно, поскольку отсутствие бумаг привело бы к обратному эффекту — некому было бы продавать», — говорит портфельный управляющий крупной УК. «Это полная чушь — это пишут те, кто пытается оправдать неудачное размещение», — добавляет второй собеседник Forbes с фондового рынка.

Спрос на акции «Совкомфлота» распределился поровну между российскими и зарубежными инвесторами, на розничных инвесторов пришлось около 15% заявок, согласно данным «ВТБ Капитал». В итоге розничные инвесторы приобрели акций компании примерно на 6 млрд рублей, говорил глава набсовета «Московской биржи» Олег Вьюгин на церемонии начала торгов. Совместными глобальными координаторами и букраннерами предложения выступают «ВТБ Капитал», Citigroup Global Markets, Sberbank CIB, J.P.Morgan и BofA Securities, со-менеджером является ING.

«Совкомфлот» на 100% принадлежал Росимуществу, после IPO доля государства снизилась до 82,8%. Входит в пятерку крупнейших танкерных компаний в мире. Собственный и зафрахтованный флот составляет 146 судов на 12,6 млн тонн.

Что теперь. Когда цена акций на размещении сильно падает, обычно включается механизм по стабилизации капитализации со стороны компании, говорит Орловский. Компания, на деньги, полученные от IPO выкупает акции, чтобы сбалансировать стоимость бумаг. Нигматуллин из «Открытие брокер« после снижения котировок по завершению IPO начал покупать акции на открытом рынке для клиентов, так как ценовые уровни, по его мнению, можно считать разумными. «Но это будет прививкой для новых инвесторов на рынке, которая заставит быть их менее доверчивыми и больше думать», — говорит он.

В следующий раз, когда будут размещаться государственные хорошие компании, инвесторы будут требовать все больший и больший дисконт, считает президент компании «Московские партнеры», профессор ВШЭ Евгений Коган. «Другой риск в том, что книга заявок будет формироваться очень и очень плохо. Ведь у инвесторов справедливо возникает вопрос: зачем? После истории с «Совкомфлотом» частные инвесторы, к сожалению, не будут заинтересованы в таком IPO», — заключил Коган.

Обзор Совкомфлота. Почему акции не всплывают через год после IPO

7 октября 2020 г. прошло IPO Совкомфлота — крупнейшей российской судоходной компании, одного из лидеров морской транспортировки энергоресурсов.

Разбираемся, на чем зарабатывает компания, почему акции упали в цене ниже уровня IPO и какие существуют перспективы.

На чем зарабатывает компания

Для целей управления бизнеса компания разделяет выручку на 2 основных сегмента с подсегментами.

• Индустриальный — около 41,5%. Шельфовые проекты и перевозка газа.

Подсегмент шельфовых проектов: перевозка челночными танкерами нефти с шельфовых месторождений, а также сопутствующие услуги — 29,2%.

Перевозка газа включает транспортировку сжиженного природного газа (СПГ) и сжиженного нефтяного газа (СНГ) — 12,3%.

• Конвенциональный — 54,5%. Перевозка сырой нефти и нефтепродуктов.

Крупнейший подсегмент сырой нефти составляет около 37% от всей выручки. 17,5% приходится на перевозку нефтепродуктов.

Еще порядка 4% — прочие виды доходов, включая вознаграждение за организацию услуг по сейсморазведке и обработку данных через сторонние компании; доходы от сдачи в аренду инвестиционной недвижимости и другие услуги.

Компания сотрудничает с большими игроками нефтегазовой отрасли, среди них: Газпром, НОВАТЭК, Лукойл, ExxonMobil, Chevron, Shell, BP, Total и многие другие.

Сейчас флот состоит из 168 судов с общим дедвейтом более 15 млн тонн.

Дедвейт — это основной массовый показатель судна, который учитывает общий вес перевозимого груза без учета массы судна.

Финансовые показатели

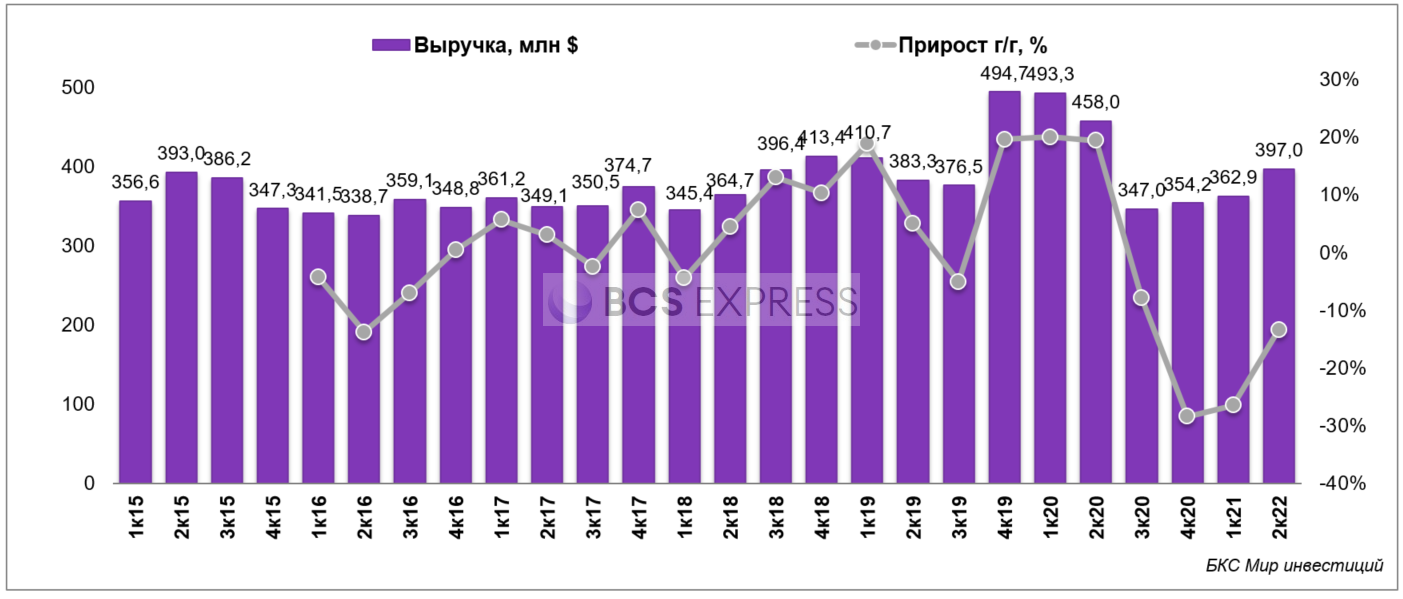

Выручка компании, как и другие финансовые показатели, начала заметно снижаться со II квартала 2020 г., когда грянула пандемия. Именно снижение спроса на нефть тогда негативно сказалось на результатах компании. В I полугодии 2021 г. выручка оказалась ниже показателя не только прошлого года, но и 2019 г.

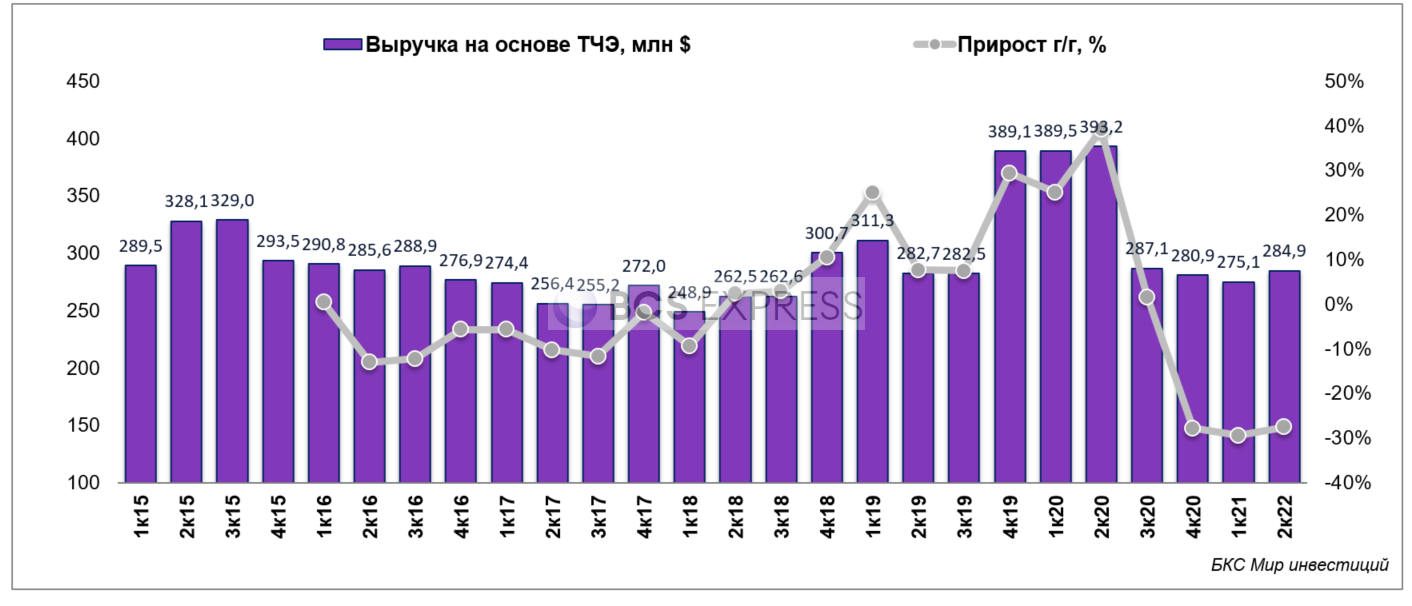

Выручка на основе тайм-чартерного эквивалента является более точным показателем, поскольку в нее не включаются различные расходы. Динамика этого показателя аналогична стандартной выручке: сокращение на 28,5% г/г в I полугодии 2021 г. и на 5,7% за тот же период в 2019 г.

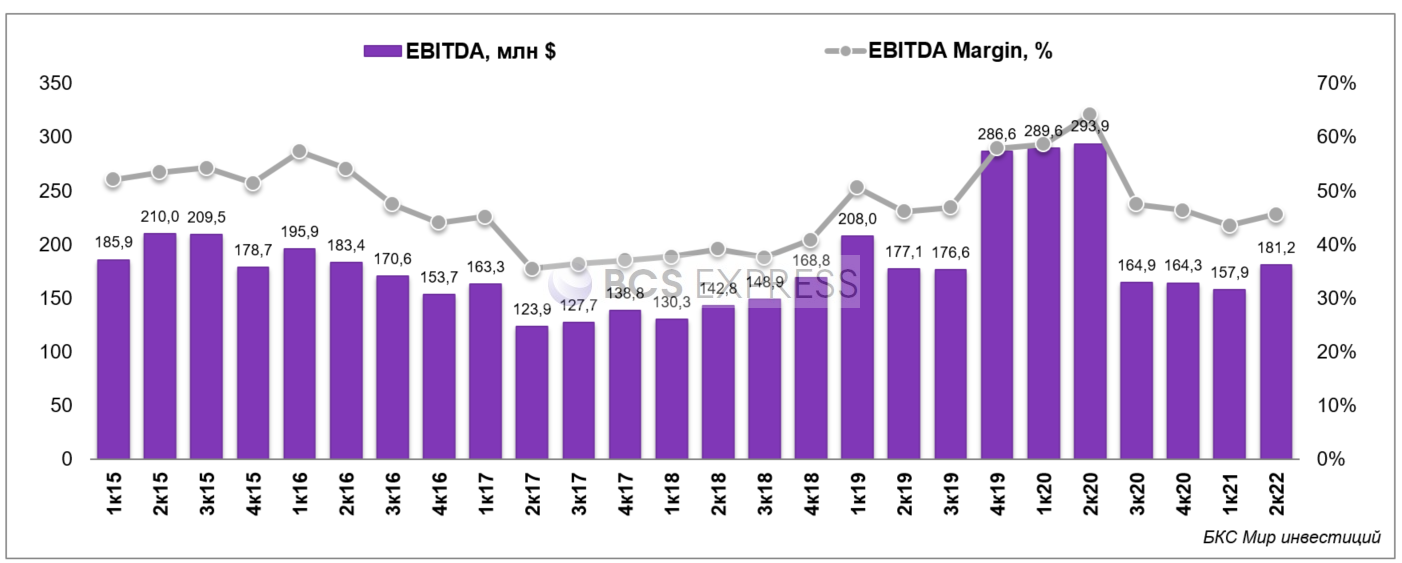

На фоне снижения выручки и сохранения высоких расходов снизился показатель EBITDA.

Это негативно повлияло на показатель чистого долга/EBITDA, составивший 3,5х во II квартале 2021 г. Чистый долг сохраняет тенденцию к снижению.

Свободный денежный поток, хотя и стал положительным после 2017 г., с момента IPO не имеет единой динамики и заметно ниже в 2021 г., чем в 2020 г.

Капитальные затраты в целом можно назвать стабильными, так как Совкомфлот продолжает строительство новых и модернизацию старых кораблей, за счет чего в будущем показатель может увеличиться.

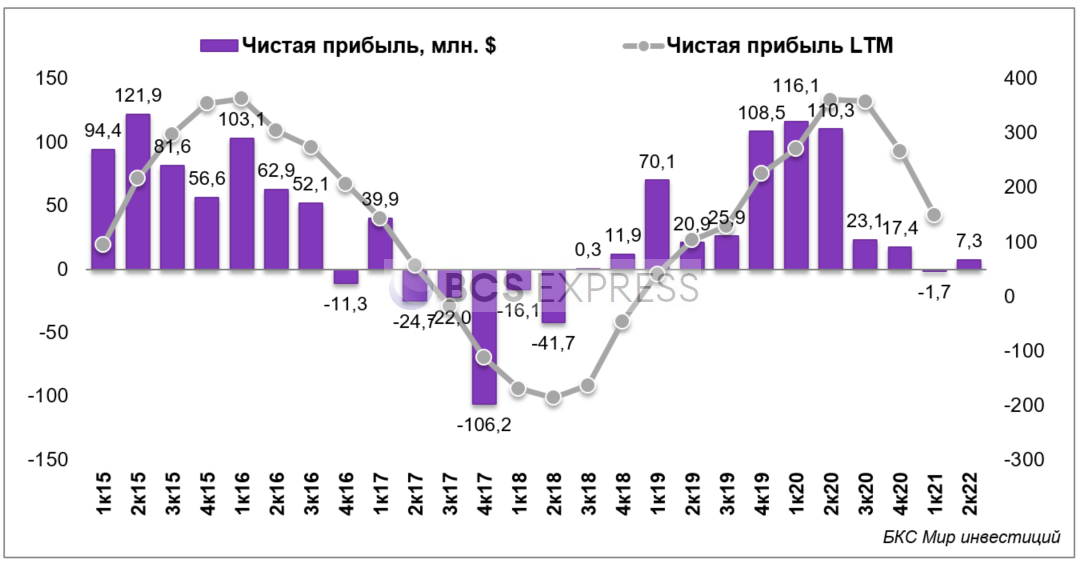

В конечном итоге сокращение выручки, при относительно высокой долговой нагрузке и сохранении высоких затрат, привело к существенному снижению чистой прибыли в последние четыре квартала.

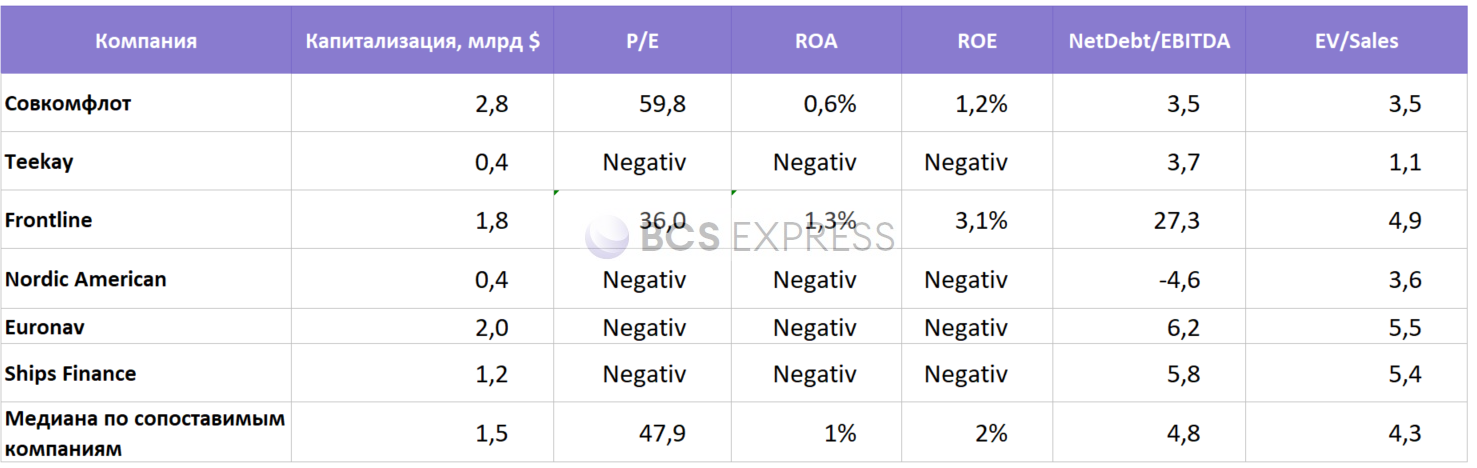

Сравнение с конкурентами

Несмотря на то, что динамика финансовых показателей в последнее время выглядит слабо, по мультипликаторам Совкомфлот является одной из самых дорогих компаний в секторе.

У большинства компаний многие показатели отрицательные из-за убытков за последние 4 квартала. У Совкомфлота самая низкая долговая нагрузка. Также присутствует некоторая недооцененность по EV/Sales. Низкая рентабельность и завышенный P/E — лишь временное явление из-за сокращения прибыли.

Какие перспективы

• Одним из самым важным рынком пока остается перевозка нефти. Восстановление спроса на данный ресурс позволит вернуться к траектории роста. Следует внимательно следить за уровнем добычи и использования, а также обращать внимание на заседания ОПЕК. Восстановление ставок фрахта способствует восстановлению ситуации в конвенциональном сегменте.

• На индустриальный сегмент пока приходится меньшая доля выручки, но руководство компании планирует увеличить его долю до 70% к 2025 г. Этому способствуют текущие долгосрочные контракты в Арктике, где существенной конкуренции у компании нет. Весьма долгосрочным, но маржинальным направлением станет перевозка СПГ: компания участвует по проектам Ямал СПГ и Арктик СПГ 2 и другим.

• У компании молодой и экологичный флот, что потенциально защищает от внушительных капитальных затрат. Много судов в процессе строительства, большинство из них являются газовозами.

• Компания получает доходы в долларах, что защищает инвесторов от девальвации рубля.

Если все хорошо, то почему падают акции

Завышенные ожидание на IPO. Когда компания выходила на биржу, был поднят большой новостной шум, что привлекло многих частных инвесторов. Через несколько дней тренд начал стремиться к снижению.

Отчеты в последние 2 квартала 2020 г. оказались слабыми, не спасла даже высокая дивидендная доходность, что и начало давить на акции. Акциям требовался более значимый драйвер для роста в самом начале, но его не оказалось.

Долгое ожидание. Спустя год акции спустились почти на 20%, приостановка была только на время выплаты дивидендов. Вероятно, инвесторы не готовы ждать, пока позиция продолжает снижаться. В этом ключ к пониманию ситуации: Совкомфлот — не «акция роста», для бурного подъема нужна череда позитивных событий. В течение года все происходит наоборот: результаты ухудшаются, краткосрочных драйверов нет, все ожидания долгосрочные.

Стоит ли инвестировать в Совкомфлот

Прямо сейчас в акциях не наблюдается большого интереса со стороны инвесторов. Во-первых, это связано со значительным ухудшением финансовых показателей и чистой прибыли в частности. Компания направляет на дивиденды не менее 25% по МСФО от чистой прибыли. В I полугодии чистая прибыль в рублях значительно сократилась, за II полугодие компания, скорее всего, не сможет заработать достаточно средств, чтобы данный показатель вышел на уровень 2020 г.

Во-вторых, прямо сейчас не наблюдается новых среднесрочных драйверов для роста.

В целом Совкомфлот — устойчивая, крупная компания, с хорошей стратегией и огромным потенциалом по СПГ проектам. В долгосрочном периоде это может дать свои плоды и поддержать рост акций, с улучшением финансовых показателей и увеличением дивидендов. Пока же на рынке есть другие компании, более интересные на короткой и средней дистанции.

Для целей спекуляции акции Совкомфлота не подходят. Для долгосрочного инвестирования — от года и более — бумаги можно рассмотреть для добавления в портфель, при этом нужно быть готовым к слабому окончанию 2021 г.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Ход торгов. Голубые фишки снова пользуются спросом

Отчет Газпрома за III квартал. Отличные результаты

Кто и как шортит российский рынок

Сегодня на СПБ. Производители вакцин остаются в топе

АФК Система. Как изменился дисконт к дочкам

Энергетический кризис: откуда ты взялся и когда закончишься

Омикрон. Что известно про новый штамм коронавируса

В каких акциях можно пересидеть новые локдауны

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Совкомфлот. Инвесторы забыли про морского волка, а зря

В октябре прошлого года Совкомфлот провел долгожданное IPO, которое по разным причинам стали считать провальным. С момента выхода на публичный рынок акции потеряли более 12,8%.

К причинам неудачи IPO обычно относят технические трудности, нехватку информации, спекулятивную составляющую и другие факторы. Однако с фундаментальной точки зрения снижение акций Совкомфлота не оправдано.

Почему рано списывать их со счетов

За 9 месяцев 2020 г. компания увеличила прибыль более чем в 2 раза, следует из отчета. Таким образом, за неполный 2020 г. было получено на 11,1% чистой прибыли больше, чем за весь 2019 г.

Компания получает выручку в долларах, значит Совкомфлот не привязан к курсу рубля, а изменение цены на нефть и другое сырье не оказывают негативного влияния на результаты компании.

О будущем

В 2020 г. финансовые результаты улучшились благодаря росту фрахтовых ставок. Это значительно снизило негативный эффект от пандемии, на фоне которой пострадали ключевые направления бизнеса: работа на шельфе, перевозка нефти и нефтепродуктов. На результаты IV квартала положительно повлияет сезонный эффект. Заглядывая в 2021 г., нужно отметить сохраняющиеся риски распространения коронавируса, которые могут продолжить давление на рынок нефти. Это может негативно сказаться на финансовых результатах.

Помимо нефтяного рынка, Совкомфлот занимается транспортировкой СПГ и обслуживает проекты Новатэка в Арктике. По данным Минэнерго РФ, потенциал России по добыче газа составляет около 1 трлн куб.м, а СПГ — 120–140 млн тонн в год. Учитывая низкий углеродный след, ожидается, что спрос на газ будет высоким ближайшие 25–30 лет и будет удовлетворен за счет СПГ.

Оба драйвера являются долгосрочными для Совкомфлота. Краткосрочный потенциал очень быстро пропадает из-за провального IPO. Но долгосрочный взгляд на «морского волка» остается умеренно позитивным.

Можно предположить, что собранный негатив в акциях со временем уйдет. Этому способствуют сильные финансовые результаты, новые проекты и контракты. С психологической точки зрения нужно вернуться на уровень цены IPO — 105 руб. Возможно, это вернет уверенность инвесторам, и начнется восходящий тренд, который фундаментально будет полностью оправдан. Для реализации такого сценария потребуется несколько месяцев.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Ход торгов. Голубые фишки снова пользуются спросом

Отчет Газпрома за III квартал. Отличные результаты

Кто и как шортит российский рынок

Сегодня на СПБ. Производители вакцин остаются в топе

АФК Система. Как изменился дисконт к дочкам

Энергетический кризис: откуда ты взялся и когда закончишься

Омикрон. Что известно про новый штамм коронавируса

В каких акциях можно пересидеть новые локдауны

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Обзор Совкомфлота. Почему акции не всплывают через год после IPO

7 октября 2020 г. прошло IPO Совкомфлота — крупнейшей российской судоходной компании, одного из лидеров морской транспортировки энергоресурсов.

Разбираемся, на чем зарабатывает компания, почему ее акции упали в цене ниже уровня IPO и какие существуют перспективы.

На чем зарабатывает компания

Для целей управления бизнеса компания разделяет выручку на 2 основных сегмента с подсегментами.

• Индустриальный — около 41,5%. Состоит из шельфовых проектов и перевозки газа.

Подсегмент шельфовых проектов включает перевозку челночными танкерами нефти с шельфовых месторождений, а также сопутствующие услуги — 29,2%.

Перевозка газа включает в себя транспортировку сжиженного природного газа (СПГ) и сжиженного нефтяного газа (СНГ) — 12,3%.

• Конвенциональный — 54,5%. Сюда включаются перевозки сырой нефти и нефтепродуктов.

Подсегмент сырой нефти является крупнейшим и составляет около 37% от всей выручки. 17,5% приходится на перевозку нефтепродуктов.

Еще порядка 4% приходится на прочие виды доходов, включающие в себя вознаграждение за организацию услуг по сейсморазведке и обработку данных силами сторонних компаний, доходы от сдачи в аренду инвестиционной недвижимости и других услуг.

Компания сотрудничает с большими игроками нефтегазовой отрасли, среди них: Газпром, НОВАТЭК, Лукойл, ExxonMobil, Chevron, Shell, BP, Total и многие другие.

Сейчас флот состоит из 168 судов с общим дедвейтом более 15 млн тонн.

Дедвейт — это основной массовый показатель судна, который учитывает общий вес перевозимого груза без учета массы судна.

Финансовые показатели

Выручка компании, как и другие финансовые показатели, начала заметно снижаться со II квартала 2020 г., когда грянула пандемия. Снижение спроса на нефть в это время главным образом негативно сказалось на результатах компании. В I полугодии 2021 г. выручка оказалась ниже показателя не только прошлого года, но и 2019 г.

Выручка на основе тайм-чартерного эквивалента является более точным показателем, так как в нее не включаются различные расходы. Динамика этого показателя аналогична стандартной выручке, сократившись на 28,5% г/г в I полугодии 2021 г., и на 5,7% за тот же период в 2019 г.

На фоне снижения выручки и сохранения высоких расходов снизился показатель EBITDA.

Это негативно повлияло на показатель чистого долга/EBITDA, составивший 3,5х во II квартале 2021 г. Сам же чистый долг сохраняет тенденцию к снижению.

Свободный денежный поток, хотя и стал положительным после 2017 г., с момента IPO не имеет единой динамики и заметно ниже в 2021 г., чем в 2020 г.

Капитальные затраты в целом можно назвать стабильными, так как Совкомфлот продолжает строительство новых и модернизацию старых кораблей, за счет чего в будущем показатель может увеличиться.

В конечном итоге сокращение выручки, при относительно высокой долговой нагрузке и сохранении высоких затрат, привело к существенному снижению чистой прибыли в последние четыре квартала.

Сравнение с конкурентами

Несмотря на то, что динамика финансовых показателей в последнее время выглядит слабо, по мультипликаторам Совкомфлот является одной из самых дорогих компаний в секторе. У большинства компаний многие показатели отрицательные из-за убытков за последние 4 квартала. У Совкомфлота самая низкая долговая нагрузка. Также присутствует некоторая недооцененность по EV/Sales. Низкая рентабельность и завышенный P/E — лишь временное явление из-за сокращения прибыли.

Какие перспективы

• Одним из самым важным рынком пока остается перевозка нефти. Восстановление спроса на этот ресурс позволит вернуться к траектории роста. Следует внимательно следить за уровнем добычи и использования, а также обращать внимания на заседания ОПЕК. Восстановление ставок фрахта способствует восстановили ситуации в конвенциональном сегменте.

• На индустриальный сегмент пока приходится меньшая доля выручки, но руководство компании планирует увеличить его долю до 70% к 2025 г. Этому способствуют текущие долгосрочные контракты в Арктике, где существенной конкуренции у компании нет. Весьма долгосрочным, но маржинальным направлением станет перевозка СПГ, где компания участвует по проектам Ямал СПГ и Арктик СПГ 2 и многим другим.

• У компании молодой и экологичный флот, что потенциально защищает от внушительных капитальных затрат. В процессе строительства находится еще много судов, из которых большинство являются газовозами.

• Компания получает доходы в долларах, что защищает инвесторов от девальвации рубля.

Если все хорошо, то почему падают акции

Завышенные ожидание на IPO. Когда компания выходила на биржу, был поднят большой новостной шум, что привлекло многих частных инвесторов. Через несколько дней тренд начал стремиться к снижению.

Отчеты в последние 2 квартала 2020 г. оказались слабыми, не спасла даже высокая дивидендная доходность, что и начало давить на акции. Акциям требовался более значимый драйвер для роста в самом начале, но его не оказалось.

Долгое ожидание. Спустя год акции спустились почти на 20%, приостановка была только на время выплаты дивидендов. Вероятно, инвесторы не готовы ждать, пока позиция продолжает снижаться. А в этом ключ к пониманию ситуации: Совкомфлот — не «акция роста», для бурного подъема нужна череда позитивных событий. За год все происходит наоборот: результаты ухудшаются, краткосрочных драйверов нет, все ожидания долгосрочные.

Стоит ли инвестировать в Совкомфлот

Прямо сейчас акции не представляют интереса к покупке. Во-первых, это связано со значительным ухудшением финансовых показателей и чистой прибыли в частности. Компания направляет на дивиденды не менее 25% по МСФО от чистой прибыли. В I полугодии чистая прибыль в рублях значительно сократилась, за II полугодие компания, скорее всего, не сможет заработать достаточно средств, чтобы чистая прибыль вышла на уровень 2020 г.

Во-вторых, прямо сейчас не наблюдается новых среднесрочных драйверов для роста.

В целом же Совкомфлот — компания устойчивая, крупная, с хорошей стратегией и огромным потенциалом по СПГ проектам. В будущем, но долгосрочном, это может дать свои плоды и поддержать рост акций, с улучшением финансовых показателей и увеличением дивидендов. Пока же есть другие компании, более интересные на короткой и средней дистанции.

Для целей спекуляции акции Совкомфлота не подходят. Для долгосрочного инвестирования — от года и более — бумаги можно добавить в портфель, при этом нужно быть готовым к слабому окончанию 2021 г. и дальнейшему снижению акций.