Почему акция падает перед отсечкой

Трейдинг акциями перед отсечкой

Ежегодно для каждой компании закрытие реестра для участия в ГОСА является важным и знаковым событием. То же самое касается биржевых трейдеров и акционеров. Дивидендная отсечка предоставляет возможность заработать всем участникам фондового рынка.

Известны несколько стратегий поведения в подобной ситуации. Одни трейдеры продают акции перед отсечкой, другие покупают. При этом все уверены, что заработают на совершаемой операции. Однако прежде чем разбирать конкретные торговые системы, давайте познакомимся с терминологией.

Основные понятия

ГОСА – годовое общее собрание акционеров.

Реестр – это список акционеров предприятия. Ежегодно он составляется и обновляется для каждого публичного акционерного общества. Ведь одни люди продают акции, а другие покупают.

Закрытие реестра для участия в ГОСА или отсечка (отсечение) представляет собой дату, на которую приходится составление списка акционеров компании, которые вправе принимать участие в этом собрании.

Однако, для рядовых держателей ценных бумаг значение имеет другой фактор. Если компания решила распределять полученную прибыль среди акционеров, то включение в реестр становится основанием для получения дивидендов.

Здесь у многих начинающих трейдеров встает законный вопрос: когда наступает крайний срок для покупки ценных бумаг? Для попадания в реестр приобрести акции нужно до момента завершения торгов на фондовой бирже на дату отсечки.

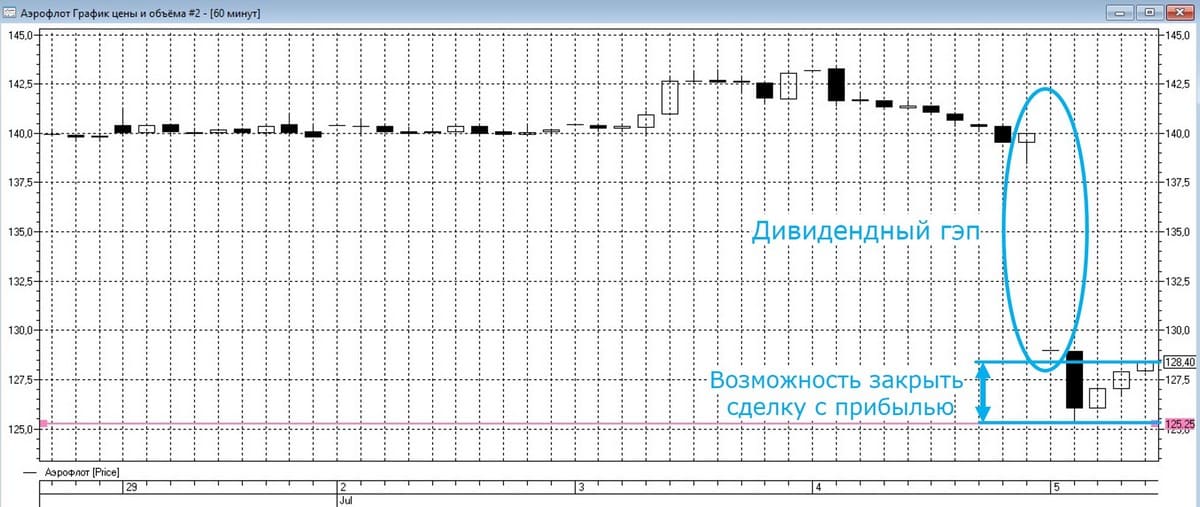

Для полного понимания ситуации давайте рассмотрим пример из жизни. В 2018 году отсечка по акциям ПАО Аэрофлот назначена на 4 июля. Таким образом, для включения в реестр и последующего получения дивидендов трейдеру в названную дату нужно купить рассматриваемые ценные бумаги не позднее окончания торговой сессии Московской Биржи.

Уже 5 июля акции можно продавать. Это никак не отразится на выплате дивидендов.

Что происходит после отсечки

На фондовой бирже существует механизм, отражающий поведение акций на следующий день после закрытия реестра для участия в ГОСА. Если говорить коротко, то цена любой ценной бумаги после отсечки понижается примерно на размер выплаченных дивидендов. Другими словами, котировки формируют дивидендный гэп, который всегда является медвежьим.

Давайте вернемся к нашему примеру. В 2018 году ПАО Аэрофлот заплатил держателям своих ценных бумаг щедрые дивиденды в размере 12,8 рублей на акцию. Таким образом, закрытие торгов рассматриваемого инвестиционного инструмента 4 июля прошло на отметке 140 рублей. А открытие на следующий день 5 июля произошло на уровне 129 рублей.

Естественно, такие значительные колебания котировок, происходящие одномоментно, не проходят мимо биржевых трейдеров. Они пытаются заработать на этом движении цен. Для рассматриваемой ситуации существуют два диаметрально противоположных подхода или модели трейдинга. И каждый из них имеет право на существование.

Покупка акций

Эта стратегия предельно проста. Трейдер покупает пакет ценных бумаг перед днем отсечки. Действуя таким образом, он оказывается в реестре выбранной компании. Следовательно, трейдер получит дивиденды, размер которых известен заранее.

При этом на следующий день после отсечки у него есть 2 варианта работы с купленными накануне акциями. Продавать или держать. Проблема такого подхода в том, что котировки акций сформируют дивидендный гэп или попросту упадут. И размер просадки будет сопоставим с прибылью по дивидендам.

Здесь у новичков снова появляется вопрос: какой тогда смысл в подобной операции на фондовом рынке?

Трейдеры, работающие по данной стратегии, исходят из принципа, что каждый дивидендный гэп закрывается. Как показывает практика, котировки акций в большинстве случаев отыгрывают такую просадку в течение 1–3 месяцев. Иногда это и вовсе происходит за несколько дней. Примером этому может служить ситуация с дивидендным гэпом обычных акций ПАО Сбербанк, который был сформирован и закрыт в июне 2018 года.

Как мы видим из приведенного графика, 22 июня на дату отсечки торговая сессия закрылась на уровне 214,43 рубля. На следующий день торги обычными акциями ПАО Сбербанк, очистившимися от дивидендов, стартовали от показателя 204,5 рубля. И уже 29 июня рассматриваемый медвежий гэп оказался закрыт.

Однако, в этой торговой системе прибыль также не гарантирована. Дело в том, что некоторые дивидендные гэпы не закрываются годами. В такой ситуации трейдеру остается или зафиксировать убытки, или смириться с долгосрочным нахождением в своем инвестиционном портфеле ценных бумаг конкретной компании. Примером такой ситуации может служить дивидендный гэп, сформированный в июле 2016 года обычными акциями ПАО Ростелеком.

Как мы видим из приведенного графика, 6 июля на дату отсечки торговая сессия закрылась с показателями 92,01 рубля. По состоянию на середину лета 2018 года данный гэп не закрыт. Обычные акции ПАО Ростелеком торгуются в диапазоне 70–75 рублей.

Означают ли 2 предыдущих абзаца, что заработать на рассмотренной стратегии нельзя? Конечно, нет. Просто трейдер, который решит ей пользоваться, должен уметь правильно выбирать компании для покупки ценных бумаг. Но это уже совсем другая история.

Продажа акций

Благодаря кредитному плечу, предоставляемому брокером, трейдеры имеют возможность открывать короткие позиции или по-другому шорты даже в той ситуации, когда у них в портфеле нет ценных бумаг конкретной компании. Другими словами, в рамках этого раздела нужно рассматривать 2 ситуации.

Во-первых, у трейдера есть акции и он хочет продать их перед дивидендной отсечкой.

Во-вторых, биржевой спекулянт хочет открыть короткую позицию или зашортиться, заняв ценные бумаги у брокерской компании.

В первом случае мотивацией трейдера выступает нежелание терять деньги на просадке акций во время дивидендного гэпа. Однако, это спорная позиция. Ведь фактически все потери компенсируются дивидендами. Поэтому если трейдер по каким-то своим причинам держал акции до отсечки, то продавать ценные бумаги непосредственно перед ней бессмысленно.

Второй случай смотрится куда интересней. Действительно, огромным соблазном выглядит открытие шорта перед гарантированным падением котировок на дивидендном гэпе. Однако, не все так просто.

В ситуации переноса короткой позиции через дату отсечки брокерская компания автоматически списывает с торгового счета трейдера эквивалентную дивидендам сумму. То есть спекулятивно заработать здесь получится лишь в том случае, если после образования медвежьего гэпа акции продолжат дешеветь. В этой ситуации своевременно закрытый шорт позволит трейдеру получить прибыль.

За примером далеко ходить не придется. Давайте вернемся к рассмотренной выше ситуации с дивидендным гэпом акций ПАО Аэрофлот.

Как видите, после открытия торговой сессии ценные бумаги продолжили дешеветь. Нижней точкой просадки стали 125,25 рубля. После этого началось планомерное восстановления котировок. При этом трейдер-шортовщик еще в течение нескольких часов имел возможность закрыть короткую позицию с прибылью.

Краткие итоги

Торговые стратегии, созданные для работы с дивидендными отсечками, имеют право на жизнь и активное использование. При этом трейдеру следует уделять много внимания выбору акционерного общества, на ценных бумагах которого он собирается зарабатывать.

Блог компании УРАЛСИБ Брокер | Почему лучше откупить короткую позицию перед датой закрытия реестра акционеров?! Режим расчета сделок (T+2).

Коллеги, добрый день!

В преддверии «дивидендного периода» специалисты брокера «УРАЛСИБ Кэпитал-Финансовые услуги» решили напомнить об особенностях режима расчета сделок (покупка акций перед дивидендами) и типичной ситуации, характерной для новичков, желающих заработать на падении акции после выплаты дивидендов.

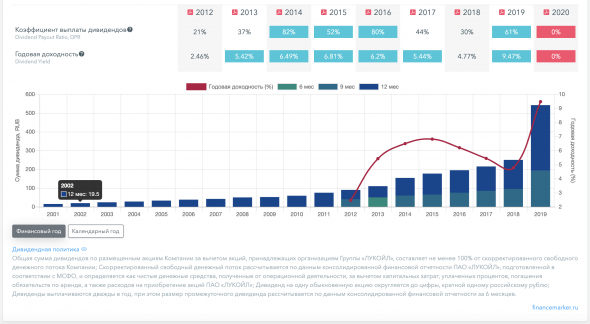

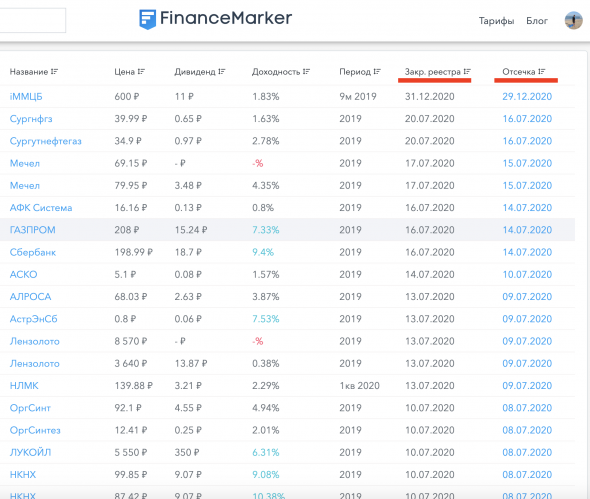

Как показывает практика работы на фондовом рынке, многие инвесторы, покупающие ценные бумаги- при принятии решения о покупке той или иной ценной бумаги принимают в расчет прогнозы о возможных дивидендных выплатах. Такая информация публикуется в открытых источниках под авторством ряда именитых специалистов в области финансовой отчетности и оценки компаний. Исходя из полученной информации, инвесторы сравнивают полученные прогнозы и приобретают акции тех компаний, по ценным бумагам которых ожидаются высокие дивиденды. Как правило, упомянутые прогнозы выходят практически перед датой закрытия реестра акционеров.

И тут важно учитывать особенности режима расчета сделок на Московской бирже, так как формально собственником ценных бумаг инвестор станет только по завершении расчетов по сделке, а не в момент ее заключения. При этом, в соответствии с действующим законодательством, те физические лица, которые не попали в реестр акционеров- то есть, не являются собственниками ценных бумаг на дату формирования реестра- не имеют права получения части прибыли компании в виде дивидендов.

Режим расчетов сделок на фондовом рынке Московской биржи, определенный в Правилах торгов – “T+2”.

Суть “T+2” в том, что полный расчет по сделке производится на второй рабочий день с момента заключения сделки. Данная модель расчетов является общепринятой во всем мире. Фактический переход прав собственности на ценные бумаги осуществляется в дату расчетов, то есть на второй рабочий день после дня заключения сделки. Таким образом, если совет директоров утвердил закрытие реестра, к примеру, 18 февраля, для того, что бы попасть в реестр акционеров, необходимо заключить сделку по покупке ценных бумаг этой компании не позднее 16 февраля. В этом случае, дата расчетов и дата закрытия реестра совпадают, и инвестор на дату закрытия является полноправным акционером. Следует учитывать, что выходные и праздничные дни не являются датами расчета. Учитываются только рабочие дни.

Опасность, поджидающая при открытии короткой позиции перед “отсечкой” (закрытием реестра акционеров).

Как показывает практика торгов, после закрытия реестра акционеров- фиксирование эмитентом списка акционеров для получения дивидендов- котировки акции данной компании существенно падают. Начинающие инвесторы могут рассматривать такую ситуацию как возможность заработать легкие и быстрые деньги на фондовом рынке. Но, к сожалению, это не так. Фондовый рынок сложный “организм” с массой нюансов и подводных камней.

Дело в том, что начиная “шортить”, Вы продаете ценные бумаги, которых у Вас нет. Брокер обеспечивает Вам такую возможность, давая пользоваться чужими ценными бумагами. При этом, фактически собственник этих бумаг не собирался продавать их и рассчитывает получить дивиденды. Для урегулирования данной ситуации на рынке действует правило, по которому неполученные дивиденды возвращаются. Это зафиксировано в Правилах торгов Московской биржи и брокерских регламентов.

Таким образом, Вы, безусловно, сможете заработать на падении акции после закрытия реестра акционеров, но при этом, брокер спишет с вашего клиентского счета сумму дивидендов. На практике это может выглядеть следующим образом:

Представим, что на общем собрании акционеров акционерами было решено выплатить 1 рубль дивидендов на одну обыкновенную акцию. Ожидая падения стоимости, инвестор открыл “шорт” на 200 акций и откупил их на падающем рынке. Стоимость акции проседает, примерно, на размер дивидендов. Ваш заработок составит 200 рублей, при этом брокер заблокировал и списал с Вашего счета 200 рублей в счет “компенсации” фактическому собственнику акций неполученных им дивидендов- эти 200 рублей будут зачислены на его брокерский счет.

Ваш финансовый результат в этом условном примере нулевой, а учитывая комиссию брокера- отрицательный.

Чтобы не попадать в такие ситуации, лучше закрывать свою короткую позицию перед закрытием реестра акционеров; при этом необходимо учитывать режим расчета по сделкам на фондовом рынке ( T+2).

Надеемся, что данная информация напомнит Вам о существующих «подводных камнях».

Будем рады Вашим вопросам в комментариях к данной записи.

Когда можно продавать акции, чтобы получить дивиденды

Пассивный заработок на ценных бумагах – цель многих инвесторов. Однако он невозможен без понимания процессов начисления дивидендов, а также колебаний стоимости акции. Чтобы вы смогли обеспечить себе подобный доход, давайте разберемся, как ведут себя ценные бумаги до начисления дивидендов и после них, и когда стоит их покупать, чтобы получить гарантированные выплаты.

Разбираемся с терминами

Для начала определим основные понятия, о которых пойдет речь. Это отсечка, формула Т+2, дивидендный гэп. Они должны быть понятны каждому трейдеру.

Отсечка

Этот термин обозначает дату закрытия реестра акционеров. В этот день компания формирует перечень лиц, которые должны получить дивиденды по акциям. Акционерное общество может проводить отсечку раз в год, полгода или квартал. Поскольку этот срок отличается у различных компаний, потенциальному инвестору следует уточнять его перед покупкой ценных бумаг. В противном случае он может не попасть в список акционеров на ближайшие месяцы. Соответственно, прибыль по своим акциям получит не ранее чем через полгода-год.

Т+2

Это режим торгов, используемый на многих мировых биржах, в том числе и на Московской бирже. Согласно ему, человек становится владельцем акций только через 2 дня после покупки. Если в этот период произойдут дивидендные выплаты, то их получит предыдущий собственник ценных бумаг. Приведем пример. Человек приобрел пакет акций на бирже 23-го числа. 24 произошла отсечка. Соответственно, выплаты по ценным бумагам получил прошлый владелец.

Обратите внимание: в эти два дня не входят праздники и выходные. К примеру, если дата отсечки выпадает на 5-е число (понедельник), сделку нужно закрыть не третьим, а первым числом. В противном случае на момент расчёта дивидендов акции будут числиться за прошлым владельцем. Вы же в этой ситуации прибыли не получите.

Дивидендный гэп

Этим термином обозначают снижение стоимости акции на сумму дивидендов. Он приходится на следующий торговый день после даты фактической отсечки. Восстановление цены происходит в период от нескольких дней до нескольких месяцев. Все зависит от потенциала компании и экономической ситуации на рынке ценных бумаг.

Как ведут себя акции перед выплатой дивидендов и после?

Обычно ценные бумаги растут в цене за 2–3 недели до отсечки, а сразу после ее проведения теряют в стоимости. Такая схема считается общей для различных компаний. Но в нее могут быть внесены коррективы. На стоимость акций могут дополнительно повлиять следующие факторы:

Также на стоимость акций могут влиять другие факторы: судебные производства, выход акционеров, смена правления компании. Их необходимо мониторить, если вы планируете приобрести пакет ценных бумаг.

Когда покупать акции, чтобы получить дивиденды?

Гарантированные выплаты по ценным бумагам получают те собственники, которые успели их приобрести за два рабочих дня до дивидендной отсечки. К примеру, компания закрывает реестр акционеров ежеквартально 5-го числа. Соответственно, потенциальному инвестору следует прибрести ценные бумаги 1–3 числа, чтобы гарантировано попасть в списки акционеров.

Однако такая стратегия работы с акциями обычно не приносит существенного дохода. Ведь за пару дней до выплат ценные бумаги дорожают всегда. Чтобы получить максимальный доход, трейдеру стоит приобрести их за 2–3 недели до отсечки. А вот сразу после ее проведения заключать сделки по акциям не стоит. Они традиционно падают в цене. Но тут во внимание нужно принимать цель приобретения ценных бумаг. Низкая цена может оказаться выгодной для долгострочных стратегий инвестирования.

Сколько нужно держать акции, чтобы получить дивиденды?

Каждый трейдер самостоятельно решает, как долго держать ценные бумаги той или иной компании. Руководствоваться в этом случае лучше своей стратегией работы, а не конкретными датами. Технически можно продать акции на следующий день после покупки. Если трейдер привяжет этот срок к дате отсечки, то сможет получить свои выплаты. Однако провести сделку в этот период будет непросто. В этот период цены на них упадут, а потенциальные инвесторы будут откладывать покупку и наблюдать за динамикой экономических показателей по компании: уровнем прибыли, позицией в рейтинге и прочими факторами

Когда можно продавать акции после выплаты дивидендов?

Технически провести подобную сделку можно на следующий день после получения дивидендов. Но если вы хотите получить повышенную прибыль, нужно подождать. За 2–3 недели до отсечки вы сможете лучше проанализировать предстоящую сделку с учетом позиций компании и ожидаемой суммы дивидендов и, соответственно, заключить более выгодный контракт, если решитесь продавать ценные бумаги.

Пример стратегии покупки дивидендных акций

Перейдем к тактике работы с ценными бумагами. Для примера выберем компанию, которая имеет стабильные показатели роста, заключает новые контракты и платит акционерам по 10 рублей за каждую акцию. Представим, что ее ценные бумаги стоят по 100 рублей.

При медвежьем тренде на бирже эти акции могут просесть до 70 рублей за единицу. При этом по ним сохранятся выплаты в 10 рублей. В этом случае акции надо покупать. До просадки они приносили владельцу 10% доходности, после – 14 % годовых. Такой процент могут предложить далеко не все инвестиционные фонды. При вложении 70 тысяч рублей в такие акции вы получите 10 тысяч прибыли в год. При дальнейшем росте цены на такие акции (а он неизбежно будет, поскольку компания не теряет свои позиции на рынке), ценные бумаги можно будет успешно продать.

Обратите внимание: эту стратегию можно использовать только для работы с ценными бумагами крупных компаний, показывающих стабильный рост. В противном случае вы рискуете вложить средства в акции, которые быстро потеряют в цене и в дальнейшем не восстановятся.

Имеет ли смысл шортить акцию или фьючерс на нее во время отсечки?

Продавать акции и фьючерсы на них в период отсечки бессмысленно, поскольку они оба в этот период проседают в цене. Некоторые трейдеры предпочитают держать на руках ценные бумаги в этот период, но продавать фьючерсы на них. Однако на такие сделки идут не все покупатели. Дело в том, что спрогнозировать дальнейшие позиции фьючерса крайне проблематично. Он может резко упасть в цене после отсечки. Исключение составляют только крупные компании, на ценные бумаги которых всегда есть спрос. В РФ это Газпром и Сбербанк. На мировом уровне лидерами 2019 оказались Amazon, Netflix. А вот популярные компании MD, Apple, Facebook не попали в список лидеров, поскольку их ценные бумаги, несмотря на высокий спрос, не принесли владельцам повышенной прибыли. Предполагается, что в 2020 эта тенденция сохранится.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Спрашивали – отвечаем: Как торговать «дивидендными бумагами» и другие актуальные вопросы про дивиденды

Сезон дивидендных выплат в самом разгаре. Мы собрали наиболее важные и распространенные вопросы наших читателей на эту актуальную тему. Ответы подготовили эксперты БКС Экспресс.

Подскажите, что такое «Закрытие реестра для участия в ГОСА»?

Закрытие реестра или «отсечка» — это дата, на которую составляется список владельцев акций компании для участия в собрании акционеров. Если в повестку дня собрания включен вопрос по распределению прибыли и, в частности, по выплате дивидендов, то включение в реестр означает, что вы получите дивиденды. Чтобы попасть в реестр, достаточно купить бумагу до окончания торгов в день «отсечки». В ожидании закрытия реестра бумаги могут показывать положительную динамику. Для примера: 23 апреля закрывался реестр для участия в ГОСА Газпром нефти и получения дивидендов. Бумаги росли на ожиданиях хороших выплат, но уже на следующий день мы увидели серьезную просадку по акциям.

Почему на следующий день после отсечки, как правило, бумага уходит гэпом вниз ровно на величину дивидендов?

Отвечая на этот вопрос, стоит взглянуть на всю ситуацию чуть шире. Стоит понимать, что если бы дивидендного гэпа не было, то каждый инвестор покупал бы акцию в день отсечки, а уже на следующее утро, когда он станет полноправным претендентом на выплаты от компании, продавал бы актив, не неся никаких рисков и потерь. Подобную неэффективность рынка как раз сглаживает фактор провала котировок на следующий день после закрытия реестра. Таким образом, дивиденды оказываются интересны только тем инвесторам, которые держат бумаги на протяжении длительного периода времени.

Поскольку шортить дивидендную бумагу во время отсечки, как правило, бессмысленно, напрашивается простое решение — зашортить фьючерс на нее. Почему же все так не делают и в чем здесь хитрость?

Ответ на ваш вопрос достаточно простой. Проблема для заработка предложенным образом ограничена самой стоимостью фьючерса перед отсечкой. То есть зачастую в день отсечки сам фьючерс на бумагу стоит дешевле как раз на тот самый размер предполагаемого дивиденда. Соответственно, на следующий день, когда акция открывается с гэпом вниз, фьючерсный контракт практически не изменяется, так как в нем уже давным-давно всё заложено. Подобная ситуация называется бэквордацией, когда базовый актив стоит дороже, чем фьючерсный контракт на него.

Реально ли остаться при своих дивидендах при продаже обыкновенных акций Газпрома после отсечки 13 мая?

Если на момент закрытия реестра вы являетесь владельцем акций, а уже на следующий день все распродаете, то вы все равно остаетесь претендентом на дивиденды, которые должны быть выплачены через некоторое время после ГОСА. Здесь проблема в другом: на следующий же день после дивидендной отсечки акции компании с самого открытия торгов проваливаются примерно на размер тех самых дивидендов (+/-). Избежать последивидендного провала и в то же время получить выплаты от компании в моменте никак не получится.

В какое время происходит отсечка по реестрам при выплате дивидендов? Например, если по Газпрому закрытие реестра планируется 13 мая, то акции я должен держать до которого часа, чтобы попасть в реестр?

Для того, чтобы быть в реестре акционеров Газпрома, претендующих на получение дивидендов, вам необходимо являться владельцем акций на закрытии торгов 13 мая. В любом случае вы не сможете «засветиться» в реестре и в то же время успеть продать акции до классического утреннего дивидендного гэпа.

Все акции (Сургут-преф, Лукойл и т.д.) после отсечки (выплаты дивидендов) падают на величину этих самых дивидендов. Какой смысл тогда их покупать в расчёте на дивиденды?

Покупая дивидендные истории, вы гарантируете себе регулярный (в зависимости от частоты выплат) денежный поток от владения акциями. То есть даже при снижении рынка и падении стоимости бумаг вы можете рассчитывать на определенный размер прибыли компании при сохранении прежнего количества акций.

Если рассматривать долгосрочные инвестиции, а не спекуляции на короткую дистанцию, то преимущество дивидендных бумаг становятся гораздо заметнее. К тому же гэпы после закрытия реестров могут быть очень быстро отыграны.

Если я куплю акции компании в день отсечки за минуту до конца торгов, например, в 18ч 44мин, я получу дивиденды?

Традиционно закрытие реестров российских эмитентов осуществляется по состоянию на 24:00 часа обозначенного дня, поэтому, купив акции даже в 18ч 44мин торговой сессии этого же дня, вы попадете в список лиц, имеющих право на участие в годовом собрании акционеров и получение дивидендов. В то же время в корпоративной практике были случаи, когда эмитент закрывал реестр и в другое время (Татнефть, 8:00). В этом смысле важно понимать, на какую дату определена отсечка, чтобы не пропустить момент. Хотя в целом «дивидендная игра» на рынке начинается гораздо раньше: игроки пытаются создать определенную подушку безопасности, входя несколько раньше в бумаги, на случай обвала котировок на следующий день на величину, соответствующую дивидендным выплатам, что весьма часто встречается в ходе дивидендной поры.

Вот почему нельзя продавать (шортить) акции перед дивидендами

Сегодня будем говорить про то, что вам никогда не стоит делать на фондовом рынке, а именно продавать (шортить) акции перед дивидендами.

Кому удобнее есть видео-формат:

Дивиденды и реестр акционеров

В первую очередь пару слов о том, что вообще такое дивиденды. Дивиденды — это способ компании выплатить часть прибыли. Для частных инвесторов — это отличный способов получения дополнительной доходности на фондовом рынке не просто от переоценки тех активов, которые вы купили, а от участия в той прибыли, которую генерирует компания.

Когда компания объявляет выплату дивидендов, назначается определенный день, на который составляется так называемый реестр акционеров, то есть список людей, кто в этот день числится как держатель акций.

Именно эти люди получат в итоге дивиденды. Из-за этого возникает ситуация, при которой, если вы сегодня покупаете акции, вы получаете дивиденды, а если вы, завтра покупаете акции, вы дивиденды уже не получаете.

Дивидендный гэп

И, конечно же, это должно быть учтено в рыночной цене. Здравый смысл говорит о том, что если сегодня я покупаю акцию за 100 рублей, но получу дивиденды 10 рублей, то завтра я за эти же акции 100 рублей точно не заплачу, потому что уже дивиденды уже не получу.

Это изменение заложено в цену, и выражается в таком явлении, как дивидендный гэп — в первый день, когда акции торгуются уже без дивидендов, цена падает примерно на размер этих самых дивидендов.

На фоне этого может возникать целый ряд разных дивидендных стратегий, когда мы будем действовать по-разному в зависимости от того, какую стратегию мы выбрали.

Дивидендные стратегии

Самая простая — это просто купить акции, попасть в дивидендную отсечку, получить дивиденды.

Другая стратегия — мы покупаем акции сразу в первый день после отсечки, когда они торгуются уже без дивидендов. То мы покупаем по более низкой цене в расчете на то, что дивидендный гэп будет закрываться.

Как правило, достаточно часто он действительно закрывается. Фактически, это позволяет другим способом получить не гарантированную, но вероятную доходность.

Ещё одна стратегия, когда мы за несколько месяцев до отсечки покупаем акции в расчете на то, что с каждым днем все больше инвесторов будет покупать данные акции (инвесторы будут хотеть получить дивиденды). Спрос будет повышаться и ближе к дивидендной отсечке будет подрастать цена.

При этом мы также продаем до дивидендной отсечки, то есть сам дивиденд мы не получаем, а получаем прибыль за счет увеличенного спроса и повышения цены акции.

Стратегий может быть очень много. Нельзя однозначно сказать какая из них лучше, какая хуже. Для разных акций все может быть по-разному. Дивидендный гэп может закрываться быстро, а может вообще не закрываться.

Здесь гарантированная прибыль будет только непосредственно от самого дивиденда. Но вы можете получить дивиденд, а после дивидендной отсечки акции обвалятся. То есть идеальной стратегии нет.

Продажа акций (шорт) перед дивидендами

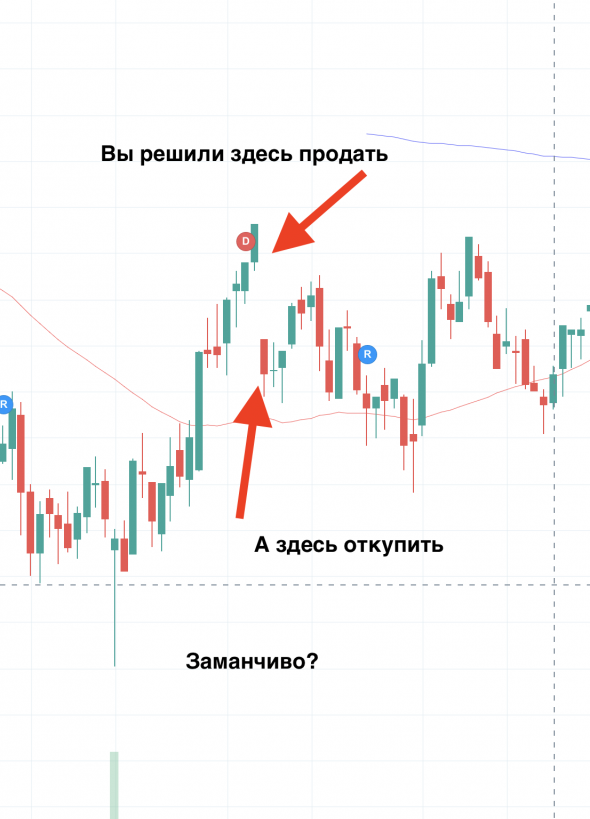

Наконец, мы подбираемся к самому интересному. Это стратегия, когда вы думаете, что можете продать акции перед дивидендной отсечкой, а на следующий день после гэпа откупить обратно дешевле.

Чтобы вам продать акции, вам нужно, чтобы они у вас как-то оказались. Поэтому, когда вы продаете акции, вы фактически их занимайте у своего брокера. Он данные акции начисляет вам на брокерский счет. Далее их уже продаете вы.

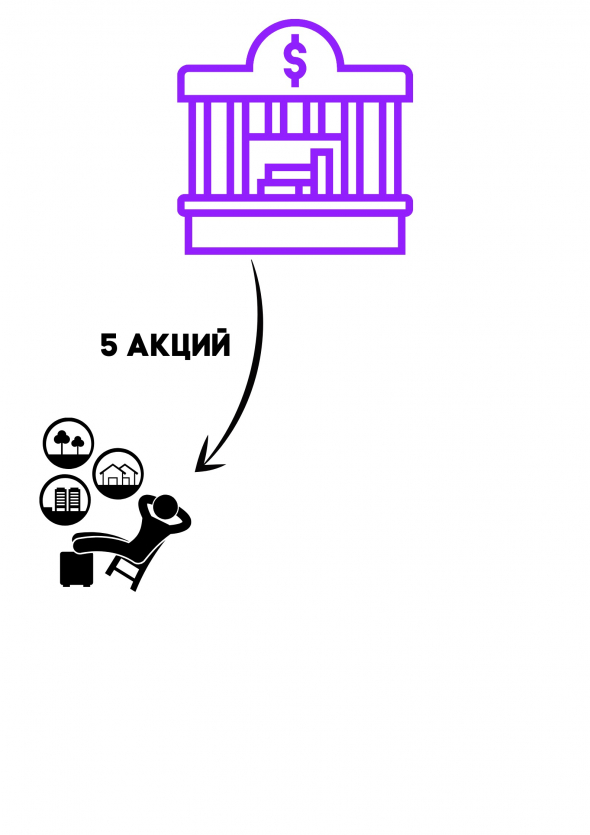

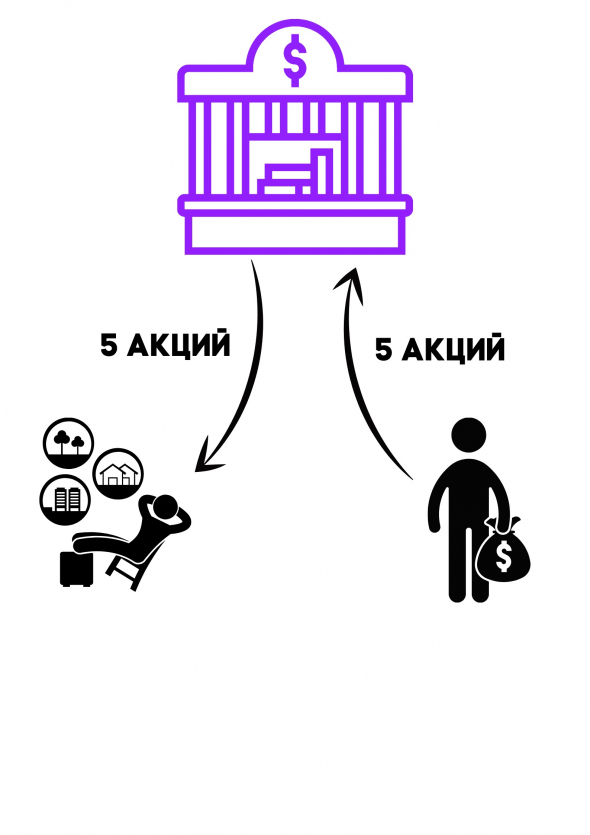

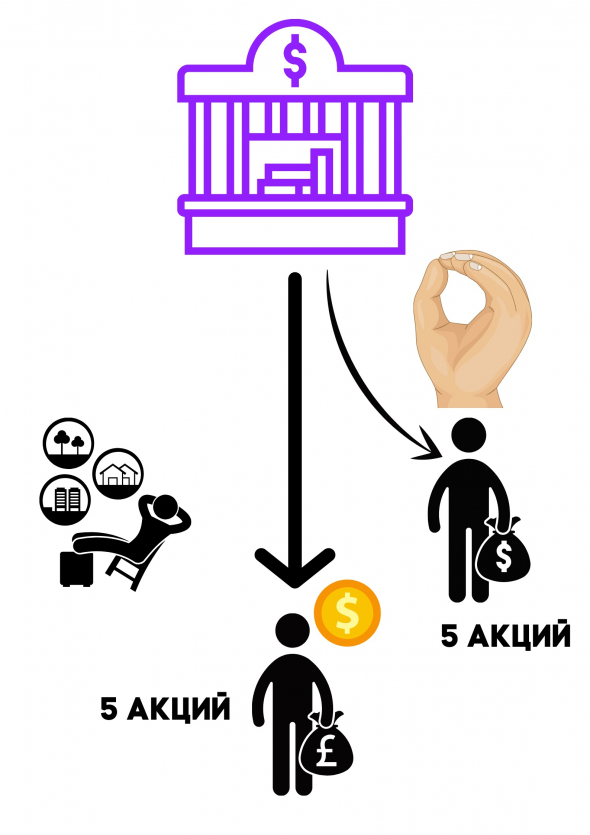

Чтобы вам брокер одолжил акции, он их должен у кого-то взять. Скажем у нас есть человек А, который хочет получить дивиденды по данным акциям, которые он купил сегодня или заранее. Он их держит и хочет получить дивиденды. Брокер занимает акции у человека А зачисляет их на ваш брокерский счет.

А вы их продаете человеку Б, который точно также хочет получить дивиденды. Единственное что он не покупал акции заранее, а пришел на рынок сегодня, в последний день, когда можно купить акции с дивидендами.

Возникает ситуация, при которой у нас и человек А, который покупал акции заранее (и держит их до дивидендной отсечки) должен получить дивиденды (он же не знает, что брокер их перезанял), и человек Б купил акции и также будет акции держать до отсечки.

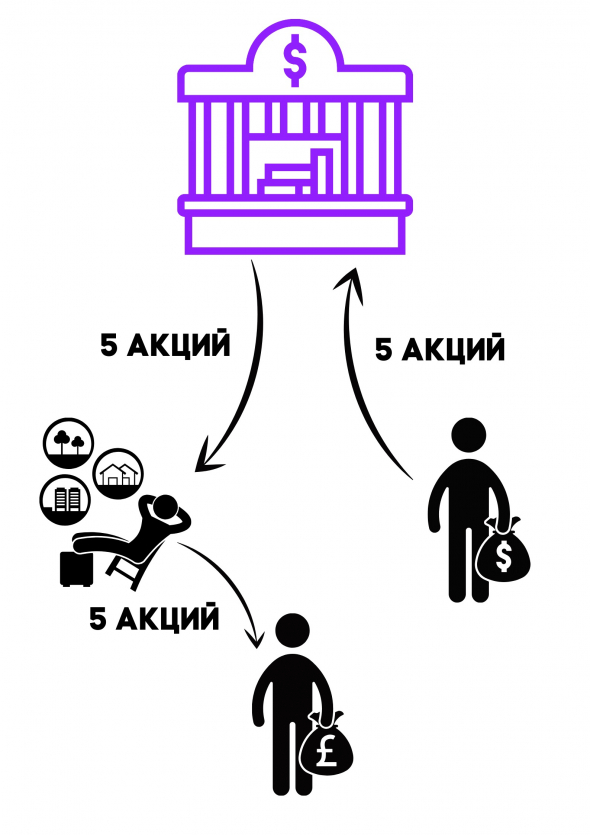

Но фактически, если это были 5 акций человека А и 5 акций человека Б, в сумме оба эти человек получат дивиденды как за 10 акций. Но схема такая, что это одни и те же акции и их всего 5.

Что происходит дальше? Настает новый день, вы обратно откупайте акции и возвращаете заем своему брокеру. Брокер возвращает акции человеку А. Вы получили доход благодаря дивидендному гэпу, то есть вы продали дороже, откупили дешевле. Человек А получил назад свои акции, человек Б также имеет свои акции.

Кульминация и развязка

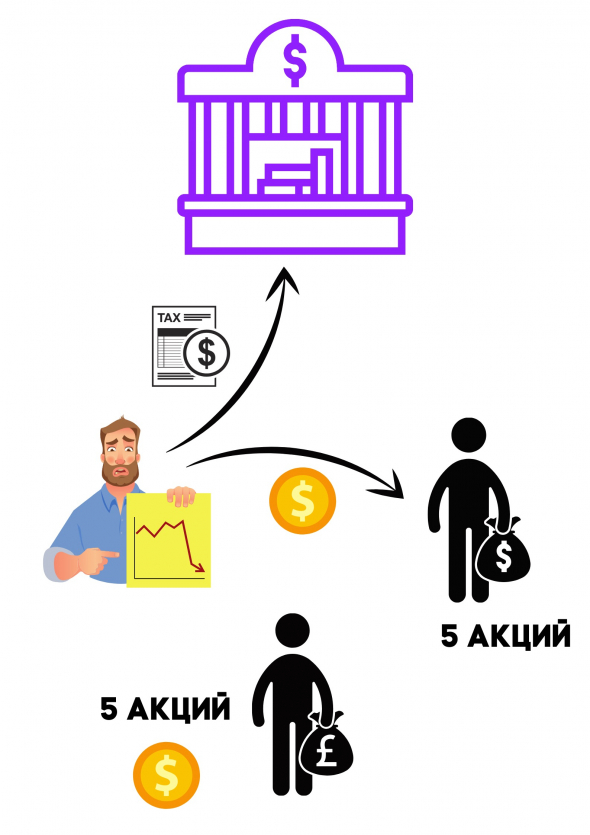

Дальше происходит самое интересно. Непосредственно компания, согласно своему реестру акционеров, начинает выплачивать те дивиденды, которые причитаются. У компании в реестре акционеров есть человек Б, но человека А у нее нет.

Его нет потому что его акции были отданы в заем вам, и вы их перепродали человеку Б. От компании дивиденды получает только человек Б. Брокер за него удерживает налог, начисляет дивиденды и так далее.

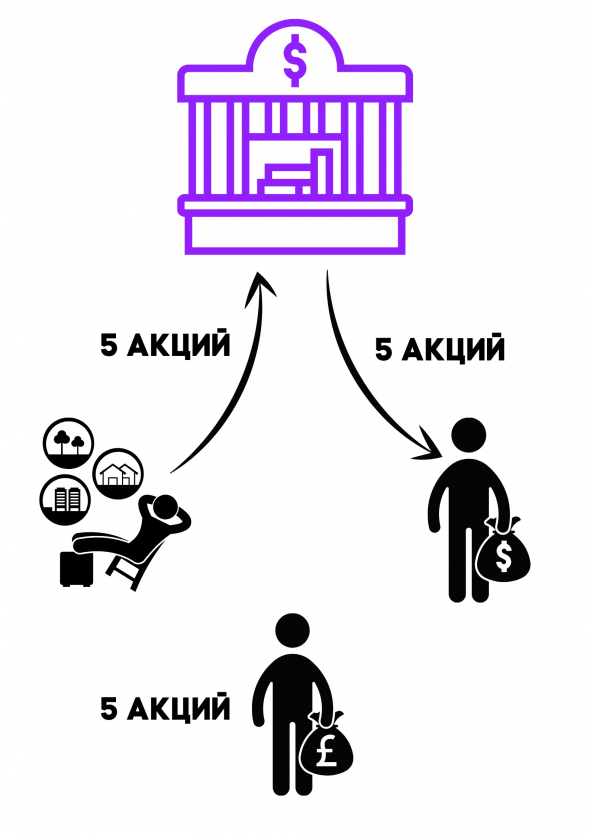

А человеку А дивиденд должны заплатить теперь именно вы, и брокер будет удерживать эти деньги с вас.

Главное, что вы заплатите не просто дивиденд, но еще и налог. Потому что с дивидендов платится налог 13%.

Теперь получается такая ситуация:

Теперь посчитаем ваш минус.

Вот такая ситуация, поэтому, как мы уже и говорили ранее, ни в коем случае не стоит продавать (шортить) акции перед дивидендами. Как правило, брокеры если не дают своим клиентам проводить такие операции, то как минимум предупреждают их о последствиях. Но если нет — за все будете платить вы.

А вы что об этом думаете? Знали про такой нюанс фондового рынка?