Почему акции северстали растут сейчас

Акции Северсталь. Стоит ли инвестировать?

ПАО «Северсталь» — российская вертикально интегрированная сталелитейная и горнодобывающая компания, владеющая вторым по величине сталелитейным комбинатом России и рядом активов за рубежом.

Занимает 37 место в мире по объему производства

Северсталь: история компании

Появление компании датируется 1955 годом, когда начал работу Череповецкий металлургический комбинат и был получен первый череповецкий чугун.

Через три года, в 1958, завод произвел первую череповецкую сталь, и еще не остывший слиток прокатился по городу в праздничной колонне.

В 1993 году предприятие Череповецкий металлургический комбинат было акционировано, а позже приватизировано.

С этого момента начинается активное развитие АО “Северсталь”: в ее состав вошли предприятия, связанные с производством метизов, труб большого диаметра, добычи угля, железной руды и других минералов.

Под конец нулевых Северсталь приобрела активы даже в США и Канаде. Правда проекты оказались неудачными и позже пришлось от них избавиться, зафиксировав убытки.

Северсталь: суть бизнеса

В любом случае, из одного сталелитейного завода Северсталь превратилась в полноценный вертикально-интегрированный холдинг.

Такая бизнес модель естественным образом защищает компанию от сезонных колебаний цен на сырье и помогает поддерживать высокую для отрасли рентабельность. По заявлениям самой Северстали у компании самая низкая себестоимость производства стали в мире.

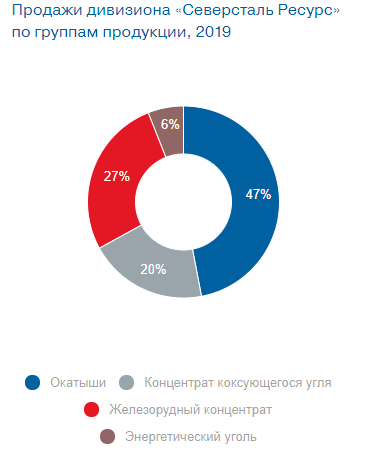

Добычей сырья занимается производственный дивизион “Северсталь Ресурс”. Он практически полностью покрывает потребность компании коксующемся угле (на 80%) и в железной руде (на 130%), а также продает сырье внешним клиентам.

Все активы дивизиона расположены в России, а большая часть добываемых ресурсов приходится на железорудные окатыши:

Рис.1 Соотношения добываемых ресурсов дивизионом “Северсталь Ресурс”

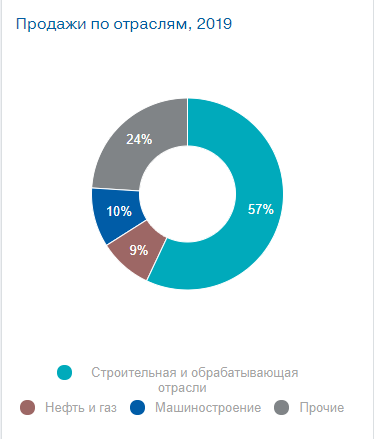

Собственно производством готовой продукции занимается “Северсталь Российская сталь”

Специализируется дивизион на изготовлении стального проката для строительной отрасли:

Рис. 2 Продажи готовой продукции по отраслям. 57% продаж приходится на строительный сектор.

А примерно половина всех продаж приходится на горячекатаный прокат. Это важно понимать для отслеживания динамики цен.

Помимо этого, Северсталь владеет различными логистическими, сбытовыми и сервисными предприятиями по всей стране и за рубежом (В Европе, Украине, Беларуси)

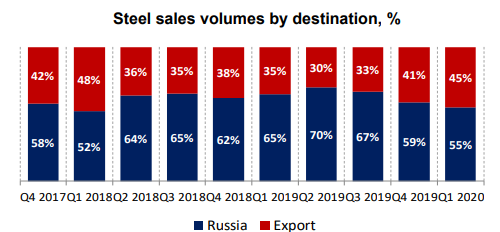

Продажи осуществляются как на внутреннем рынке, так и за рубежом.

В первом квартале компания сумела довести экспортную выручку до 45%:

Рис.3 Динамика соотношения экспортной выручки и продаж на Российском рынке. Сейчас компания пытается работать на экспорт

А во втором квартале ожидается рост доли экспорта до 48-50%, причем большая часть экспорта приходится на Европейский рынок.

Переориентация продаж связана с серьезным падением спроса на отечественном рынке, а также проводится с целью извлечения большей выгоды от девальвации рубля.

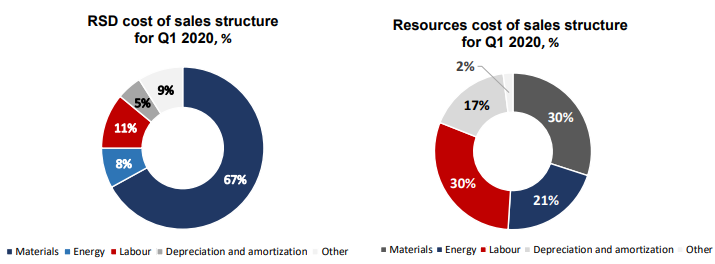

Теперь немного про расходы и высокую маржинальность бизнеса.

Рис.4 Соотношения затрат двух дивизионов. 67% всех расходов “Российская сталь” составляет закупка сырья.

Получается, что если при неизменных или даже снижающихся ценах на готовую продукцию цены на сырье растут, то “Российская сталь” теряет в маржинальности, но “Ресурс” наоборот прибавляет.

Примерно такую картину мы наблюдали в первом полугодии 19 года, и для Северстали это проблемой не стало. Поэтому, еще раз отметим, что вертикальная интеграция позволяет компании показывать наибольшую в секторе маржинальность и является важным конкурентным преимуществом.

А теперь собственно о ценах на сталь. Ни для кого не секрет, что проблемы для сталеваров начались уже в 19 году. Все-таки сектор циклический, а значит мы не можем наблюдать постоянного роста спроса на продукцию:

Рис. 5 Отпускные цены на сталь. Снижение началось уже в 2019 году. Цены на горячекатаный лист упали на 10%

В первом квартале 20 года ситуация еще усугубилась. У Северстали средняя цена реализации всей стальной продукции снизилась на 6% к предыдущему кварталу.

Как это отразилось на финансах компании?

Северсталь: финансовое положение

В первую очередь страдает выручка. Цены снижаются, объем продаж не растет, денег компания зарабатывает меньше.

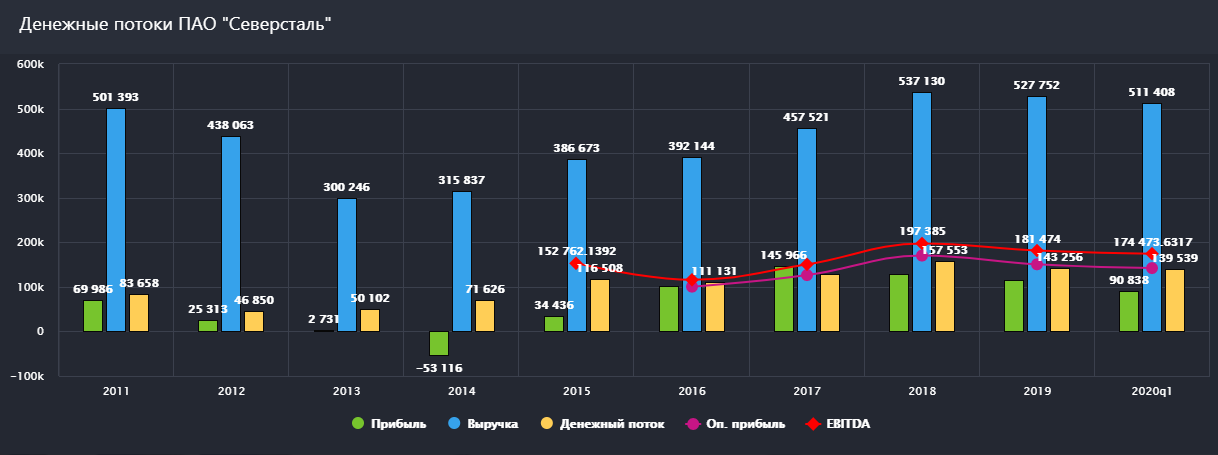

Видим плавное снижение показателей в 2019 году и в 2020 TTM:

Рис. 6 Денежные потоки Северстали. Слабые показатели прибыли в начале десятилетия связаны с наличием неэффективных зарубежных активов

Если посмотреть на данные за весь период представленный на графике, то видим что динамика не особо позитивная, в 2014 наблюдался убыток, а выручка за 2018 и 2019 года едва превышают выручку за 2011 год.

Это связано с тем, что в 14 году компания окончательно распродала свои неэффективные активы за рубежом и начала работать над повышением рентабельности своих проектов и вложений.

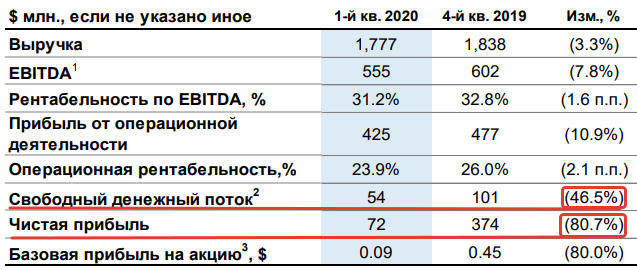

Падение выручки влечет за собой снижение остальных показателей, но особо сильно бросается снижение FCF и чистой прибыли в сравнении с результатами прошлого квартала:

Рис. 7 Результаты деятельности за первый квартал 2020 года. При снижении EBITDA на 7,8% рентабельность EBITDA держится на отличном уровне.

FCF по сравнению с 4 кв. снизился на 46,5%, а по сравнению с 1 кв. 19 года вообще на 86%.

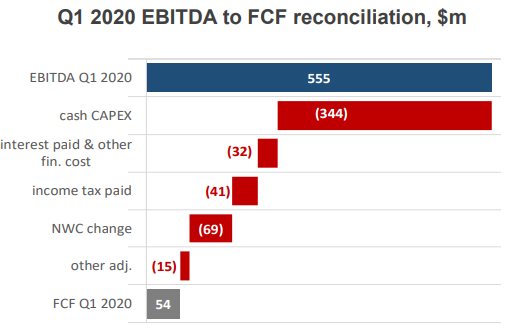

Напомним, что FCF представляет собой операционный денежный поток (все те деньги, что реально поступили в компанию) за вычетом капитальных расходов (тех денег, что компания направила на инвестиции).

Так вот, начиная с 19 года Северсталь принялась наращивать CAPEX, что разумеется привело к снижению FCF, особенно сейчас когда операционный денежный поток падает, а кап. затраты остаются на достаточно высоком уровне:

Рис. 8 Факторный анализ свободного денежного потока. Немалое влияние на снижение показателя оказала увеличившаяся потребность в оборотном капитале (NWC change)

Изначально компания планировала направить 1,7 млрд. долларов на CAPEX в 2020 году, но в связи с кризисом было принято решение снизить сумму на 15% до 1,45 млрд., но сохранить по мере возможности дивидендные выплаты.

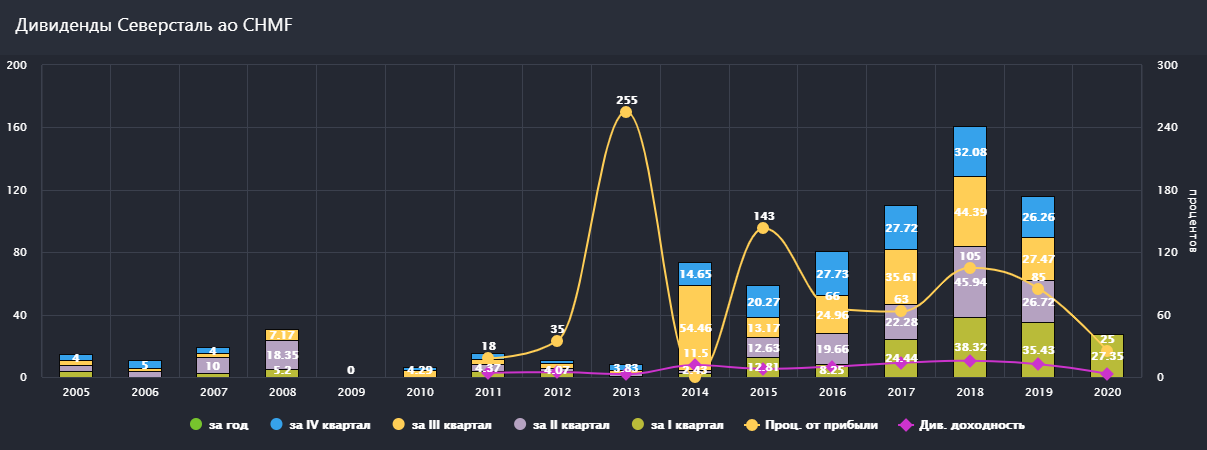

По результатам 1 квартала показатель находился на уровне 0,57 и компания направила и уже выплатила 27,35 руб. на акцию, что эквивалентно 307,5 млн. долларов.

Очевидно, что деньги пришлось брать из долга или кубышки, ведь за первый квартал FCF составил всего 54 млн. долларов. Это в свою очередь увеличивает Net Debt/ EBITDA примерно до 0,66 и все еще позволяет направлять весь FCF на выплаты.

За 2019 год компания выплатила 115,88 рублей, а за последние 12 месяцев 107,8 руб. на акцию:

При текущей цене в 877 руб. див. доходность составляет 12,3% годовых

И еще пару слов про кап. затраты. Приличная их часть будет направлена на увеличение самообеспеченности углем, то есть усиление вертикальной интеграции, а средняя внутренняя норма доходности по ожиданиям менеджмента будет составлять 30%.

Ситуация в секторе

Спрос на сталь скорее всего продолжит расти. Материал почти полностью подлежит переработке, что важно в свете все большей заинтересованности общества и государств в устойчивом развитии, а сфера применения стали постоянно расширяется.

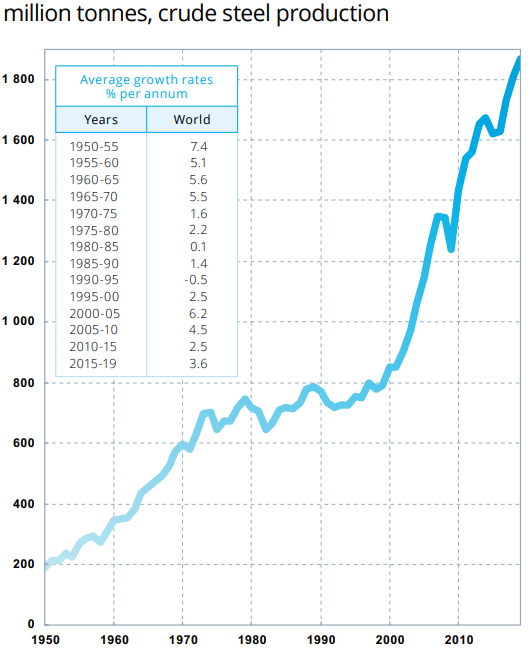

В период с 15 по 19 года средние темпы роста производства стали составили 3,6%:

Рис. 10 Рост мирового производства стали. Отрицательный показатель наблюдался только в 90-95 годах.

В 2019 году сектор находился на дне производственного цикла. Кризис усугубил ситуацию и разрушил надежды на скорое восстановление

Аналитики ожидают, что мировой спрос на сталь начнет плавно реабилитироваться в третьем квартале, но по итогам года все-равно сожмется на 6,4%. Китайский рынок восстановится быстрее всех, а вот Европейский и Российский рынки, куда идет большая часть продаж компании, будут аутсайдерами в этом восстановлении.

Тем не менее строительный сектор, куда приходится большее потребление стали держится хорошо. Больше всех пострадала автомобильная промышленность.

Менеджмент Северстали заявил, что поставки во втором квартале сократятся всего на пару процентов, но выручка окажется под серьезным давлением в связи с падением цен на продукцию.

Подведем итоги:

Против:

Инвестируя в компанию, нужно быть достаточно осторожным. Пока все складывается лучше ожиданий и у Северстали хватает сил преодолеть кризис, но если мы увидим новые волны заражений, а заводы остановят свое производство высокие дивиденды могут быстро испарится.

Северсталь акции

По данным Минпромторга, ведомство не обсуждает продление экспортных пошлин на металлопродукцию — действующие пошлины останутся в силе до конца 2021 года (15% для черных и цветных металлов). После этого планируется увеличить налоговую нагрузку на добычу руды. Запрос о продлении пошлин во избежание роста цен на автомобили поступил от АвтоВАЗа.

Авто-репост. Читать в блоге >>>

29.11.2021 00:13:47

Минпромторг не обсуждает продление экспортных пошлин на металлы для сдерживания цен авто

Минпромторг не видит необходимости в продлении экспортных пошлин на металлопродукцию для избежания роста цен на автомобили, следует из комментария пресс-службы министерства ТАСС.

«Формирование отпускных цен на автомобили зависит от многих факторов, в том числе и от цен на металлопродукцию, полупроводники, логистику и т. д., но решающим среди всех факторов в условиях товарного дефицита является баланс платежеспособного спроса и предложения. Что касается продления экспортных пошлин на металлопродукцию, то обсуждение этого вопроса в Минпромторге не идет»,- сказали в министерстве.

Ранее «Автоваз» обратился к Минпромторгу с просьбой продлить действие экспертных пошлин на металлопродукцию на 2022 год. Как заявил вице-президент по внешним связям «Автоваза» Сергей Громак, завершение действия экспортных пошлин на сталь приведет к подорожанию автомобилей.

Как отметили в Минпромторге со ссылкой на данные Росстата, по легковым автомобилям индекс потребительских цен октября 2021 года вырос на 11,5% к декабрю 2020-го.

С 1 августа по 31 декабря 2021 г. в России действуют пошлины на экспорт черных и цветных металлов, а также продукции металлургии за пределы Евразийского экономического союза. Пошлина состоит из базовой ставки в 15% и специфического компонента, который рассчитывается в долларах за тонну.

Информационное агентство России ТАСС

🏆 Сегодня «Северсталь» стала лауреатом премии ComNews Awards 2021 в номинации «Лучшее цифровое решение в металлургии»

Победу принес проект «цифрового цеха» на площадке ЧерМК в Колпине: благодаря комплексу моделей на базе машинного обучения удалось увеличить производительность стана 5000 на 5,2%, а в ближайшем времени ожидается рост на дополнительные 1,5%.

FeO + CO = Fe + CO2 — вот так без слов можно описать то, что происходит при доменном производстве стали.

Здесь CO2 — это выбросы углекислого газа, объем которых мы постоянно и поэтапно снижаем.

Уже существует решение, при котором выбросов CO2 не будет вообще. Если заменить углерод на водород, то на финальном этапе производства будет получаться только сталь и вода:

3H2 + Fe2O3 = 2Fe + 3H2O

Но не все так просто и мало просто найти решение. Нужно сделать его доступным и выгодным. Подробнее — в новой статье в сообществе «Вместе»: vmeste.severstal.com/sustainability/budushchee-dekarbonizatsii-metallurgii-vyzovy-i-resheniya/

Его нынешняя версия не предусматривает никаких дамб и, как заявляет Vale, минимизирует нагрузку на окружающую среду. Производственная мощность предприятия уменьшена до 14 млн. т в год, срок его функционирования составит 29 лет.

Авто-репост. Читать в блоге >>>

Всем, привет мельком пробежался по обзору финансовой стабильности 2-3кв от ЦБ

Который зафиксировал значительный приток физиков на фоне хронический отток нерезидентов на рынке акций.

В этом ЦБ видит возрастание зависимости рынка от поведения физиков.

Когда физики пукупали:

Что физики покупали:

Авто-репост. Читать в блоге >>>

Luminary,

готов у тебя выкупит акци северстали по 1000 рублей за штуку.

Если индекс МосБиржи не сможет удержаться у 3900 пунктов, то вероятно развитие его снижения к отметке 3700 пунктов, способной выступить более надежной опорой рынку, — прогнозирует Жильников: — В ближайшие дни, поддержка индексу может прийти от металлургов, — мы ждем, что этот сегмент может выглядеть «лучше рынка» ввиду стабильных цен на реализуемое сырье (а, например, на сталь и растущих), а также дороговизны доллара, от чего конвертационные доходы компаний увеличиваются»

Индекс МосБиржи, начинавший ноябрь вблизи исторических максимумов, спикировал на 3,6% за день и 8% с прошлого четверга, за три дня стерев в пыль почти два месяца роста. Его значение на конец торгов — 3827,7 пункта — стало минимальным с 26 августа.

SeverStal Imoex Clr 22.11.2021

929.30

Авто-репост. Читать в блоге >>>

👉 Расположенный на территории непризнанной Луганской народной республики (ЛНР) Алчевский металлургический комбинат (АМК) 21 ноября возобновил работу цеха по прокату толстолистовой стали

👉 До конца ноября комбинат планирует произвести более 10 000 т проката. В декабре производство планируется увеличить до 40 000–45 000 т проката в месяц с перспективой дальнейшего наращивания. Как заявляли в июне 2021 г. главы ДНР и ЛНР Денис Пушилин и Леонид Пасечник, теперь предприятие, как и другие металлургические активы республик, находится под контролем «нового инвестора»

👉 Это может привести к падению внутренних цен на стальной прокат

Авто-репост. Читать в блоге >>>

А тем временем пригласили принять участие в электронном голосовании ВОСА. Голосую за дивы уверенной рукой!

PS. Проголосовал «за» и рука не дрогнула.

Если посмотреть на цены акций Северстали, НЛМК, ММК за последние полгода, то видно, что акции держатся примерно на том же уровне. При этом последние полгода инвесторы продолжают получать дивиденды около 5% в квартал, что соответствует 20% годовым. Возникает вопрос как долго это продержится и какие дальнейшие перспективы Северстали, НЛМК, ММК.

Сразу стоит сказать, что прибыль этих компаний, а также выплачиваемые дивиденды, больше всего зависит именно от цен на сталь. Конечно в зависимости от других параметров тоже что-то меняется, но не так сильно: падают цены на железную руду – проигрывает Северсталь и ММК (у них 100% своей руды), выигрывает ММК, растут цены на уголь – выигрывает Северсталь (100% своего угля), проигрывает НЛМК (нет своего угля), немного проигрывает ММК (мало своего угля), а также если введут повышенный налог на прибыль при больших дивидендах через пару лет – у ММК ничего не изменится, немного потеряет НЛМК, больше потеряет Северсталь. В итоге все эти параметры влияют на прибыль и дивиденды на значения в несколько десятков процентов, но больше всего влияет именно цены на конечный продукт — сталь. В итоге я даже перестал пытаться как-то сильно выделять какую-то одну компанию из этой тройки и стараюсь инвестировать во все три компании – в зависимости от коньюктуры кто-то из них обязательно выигрывает, главный вопрос куда движется вся отрасль производителей стали.

Авто-репост. Читать в блоге >>>

Подобное снижение обуславливается снижением спроса на руду в Китае, который является крупнейшим её импортером и производителем наибольших объемов стали в мире: страна закупает около 70% мировых объёмов морских поставок железной руды и производит около 50% мировой стали.

Правительство Китая в середине года опубликовало предписания о необходимом сокращении темпов промышленного производства, согласно которым объём производства в 2021 г. не должен быть выше показателя 2020 г., равного рекордным 1,06 млрд стали.

Авто-репост. Читать в блоге >>>

Северсталь разработала Климатический меморандум

К Климатическому меморандуму «Вместе к низкоуглеродному будущему» уже присоединились Schneider Electric и Air Liquide, и Северсталь

Меморандум состоит из пяти принципов и рекомендаций по их выполнению:

— Внедрять климатическую повестку в практику корпоративного управления;

— Оценивать выбросы парниковых газов и устанавливать цели для их снижения;

— Управлять климатическими рисками и адаптироваться к климатическим изменениям;

— Поддерживать развитие и внедрение низкоуглеродных технологий;

— Выстраивать климатически ответственное взаимодействие с заинтересованными сторонами.

Авто-репост. Читать в блоге >>>

сегодня ожидаем: ФАС рассмотрит дело по ценам на прокат

Даже с учетом имеющихся рисков акции отраслевых эмитентов остаются интересным активом, а во время коррекций становятся еще более интересными. Мы полагаем, что при каждой серьезной просадке акции производителей базовых материалов будут выкупаться.

Калачев Алексей

ФГ «Финам»

Авто-репост. Читать в блоге >>>

Слишком активно покупают, лучше не шортить

Diamond,

Индекс метала, изменил траекторию, готовится к локальном росту в границах большой коррекции

Сева готовится закрывать августовский дивидентный геп

Цель 1750 (+4,5%)

Дмитрий, не факт. РБК второй день пускает в эфир бла-блу про металлургов, причем выпуск тот же, а название сегодня поменяли, и вчера же чудесным образом синхронно начали расти все металло папиры. так что могут развернуть в любой момент также как и начали

Дмитрий Иванович,

На графике М 30 сигналы к продаже до уровня 1646.

Американские металлурги сегодня скорректировались после роста.

После этой коррекции, на открытие Nasdaq, начнётся отскок. И в рост

Это чисто техническая картина

Ночью и утром Китай уйдёт в коррекцию после сегодняшнего бурного роста

Дмитрий, совпали, по моим ощущениям аналогично, должна откатить в диапазон 1640-1650. Вопрос только когда, насчет среды не уверен. Какой смысл им второй раз эфир проплачивать во вторник вечером, разве что пакетом шло, а в среду об хомяков позу закрывать будут…

Дмитрий Иванович,

Ну вот и дошли до 1650

Куда теперь?

Судя по предстоящим впереди распродажам, линия поддержки чуток ниже: 1635

Дмитрий, сори, выпал из контекста, командировка. За это время успела сходить ниже прогнозного, даже не рискнул сразу позу набрать. Думаю до отсечки еще просадят пару раз, но не ниже 1620-1630, народ откупать будет.

Дмитрий Иванович,

Согласен. Из всех металлургов Сева самый надёжный партнёр 🤓➕⤴️

Доллар рубль

ошибки смартлаба

Сбербанк

ИнтерРАО

Юниметрикс

Банк Санкт-Петербург

X5 Retail Group

Акрон

Realty Income

ПАО «Северсталь» (ИНН 3528000597) — международная горно-металлургическая компания — концентрирует своё производство на продуктах с высокой добавленной стоимостью. Компания имеет опыт приобретения и интеграции активов в Северной Америке и Европе. Ей также принадлежат горнодобывающие предприятия в России, обеспечивающие сырьём производства компании. Акции компании котируются на российских торговых площадках РТС и ММВБ, глобальные депозитарные расписки представлены на Лондонской фондовой бирже.

Рекомендованные дивиденды за три месяца, завершившихся 30 июня 2018 года, составляют 45.94 рублей на акцию.

Акции сталеваров показывают мощный рост. Как долго он может продолжаться?

Акции российских производителей стали подорожали за последние полтора месяца. С начала марта котировки «Северстали» и ММК прибавили 19%, НЛМК — 14,8%. О том, почему дорожают бумаги и как долго может продолжаться рост, — в обзоре «РБК Инвестиций».

Почему дорожают сталевары

Рост цен на сталь

Аналитик ГК «Финам» объясняет рост цен на сталь несколькими причинами: рост экономики крупнейшего в мире потребителя стали — Китая, мягкая политика мировых центробанков и общее восстановление мировой экономики.

Сейчас начал восстанавливаться спрос в обрабатывающей и строительной отраслях, что привело к глобальному дефициту стали, говорит управляющий директор сектора металлургии аналитического управления «Открытие Research» Даниил Каримов. О том, насколько долго продлятся текущие тенденции, сказать сложно, но, вероятно, цены будут оставаться высокими во втором квартале 2021 года, считает он.

Слабость российской валюты

Еще один фактор роста акций сталеваров — ослабление рубля, написала руководитель управления инвестиционного консультирования General Invest Татьяна Симонова.

Пара доллар-рубль с начала апреля стабильно торгуется выше ₽76. А на торгах в среду, 7 апреля, курс доллара впервые за пять месяцев превысил ₽78. При этом еще совсем недавно — с середины февраля по середину марта — рубль оставался в районе ₽73.

На этом фоне интерес инвесторов сместился к компаниям-экспортерам, бизнес которых выигрывает от ослабления рубля. К таковым относятся российские металлурги.

Высокая дивидендная доходность

Интерес инвесторов к российским сталелитейным компаниям также вызывает высокая дивидендная доходность их акций.

«При текущих ценах на сталь наши черные металлурги имеют m2m дивидендную доходность (дивдоходность, которую они генерируют при текущих ценах на сталь за 12 месяцев) на уровне 25–27%. Это значит, что даже при коррекции цен на сталь, например на 20%, дивидендная доходность черных металлургов все равно останется двузначной», — пояснил Сергей Кауфман.

Перекуплены ли акции?

Краткосрочно все три бумаги — «Северсталь», НЛМК и ММК — выглядят перекупленными, но веских причин для их продажи, кроме рисков коррекции, сейчас нет, считает аналитик инвесткомпании «Велес Капитал» Елена Кожухова.

Акции металлургов не перекуплены, а просто отыгрывают происходящее на рынке стали, считает Сергей Кауфман. «Основной риск в такой ситуации — ужесточение политики ФРС, которое неизбежно приведет к коррекции на всех сырьевых рынках, в том числе на рынке стали, — объяснил он. — Однако пока [глава ФРС] Джером Пауэлл убеждает весь мир в том, что до ужесточения политики как минимум несколько лет».

Акции сохраняют потенциал роста

Татьяна Симонова из General Invest полагает, что бумаги российских сталеваров сохраняют потенциал к росту. «Самый высокий потенциал у акций ММК, который может выиграть в результате ориентации на внутренний рынок, а также более низкой вертикальной интеграции, если цены на железную руду начнут наконец корректироваться», — рассуждает она.

Вертикальная интеграция означает, что компания производит сталь полным производственным циклом — начиная с добычи руды и заканчивая выплавкой стали и изготовления горячекатаного проката.

Аналитик управления торговых операций на российском фондовом рынке инвесткомпании «Фридом Финанс» Александр Осин допускает, что по итогам текущей недели акции «Северстали», ММК и НЛМК могут скорректироваться, попав под влияние общерыночных факторов — роста инфляционных опасений и санкционных рисков.

Однако в среднесрочном периоде акции ММК и НЛМК сохраняют значимый потенциал роста, утверждает эксперт. Об этом говорят статистика рынков сбыта и операционные данные компаний. «Акции «Северстали» выглядят несколько дороже, но прогнозы по ним, возможно, будут повышены после выхода статистики за первый квартал (16 апреля)», — ожидает он.

Целевые цены ИК «Фридом Финанс» по компаниям на конец 2021 года составляют:

«Сейчас, в условиях слабого рубля, комфортных цен на металлы и высоких ожидаемых дивидендов в среднем по сектору, именно такие истории [металлургов] выбирают многие инвесторы, — резюмирует эксперт «БКС Экспресс» Василий Карпунин. — Фокус внимания инвесторов вновь сместится в сторону внутренних историй (банки, ретейл, некоторые энергетики) лишь в случае более устойчивого укрепления рубля при спуске доллара ниже ₽76–₽77».