Стратегия уоррена баффета акции

«Принцип 80/20» в инвестициях: что это и почему ему следует Уоррен Баффет

Что такое «принцип 80/20» и как он работает в инвестициях

«Принцип 80/20» был предложен итальянским экономистом Вильфредо Парето в 1897 году. Принцип состоит в том, что 20% усилий дают 80% результата, а остальные 80% усилий — лишь 20% результата.

Конкретные цифры степени неравномерности могут быть любыми, поэтому их нельзя считать безусловно точными (например, значения расхождений могут быть 75/25 или 69/31). В названии принципа числа 20 и 80 появились после того, как Парето обнаружил дисбаланс в урожае гороха — лишь 20% стручков гороха принесли ему 80% всего урожая. После этого он заметил данную пропорцию и в итальянской экономике, где лишь 20 процентам семей принадлежало 80% всей земли в стране.

Поскольку правило не применимо для чего-то конкретного, его стали использовать в самых разных областях. Так, в разные времена во многих социальных сообществах оказывалось, что лишь небольшая группа людей обладает огромным капиталом, или, например, в гардеробе у вас всегда есть примерно пятая часть вещей, которые вы наденете в 80% случаев. В сфере финансов и инвестиций «принцип 80/20» тоже работает. Его можно рассмотреть в финансовых потоках разных компаний, где основной доход приносит лишь малая часть выпускаемой продукции.

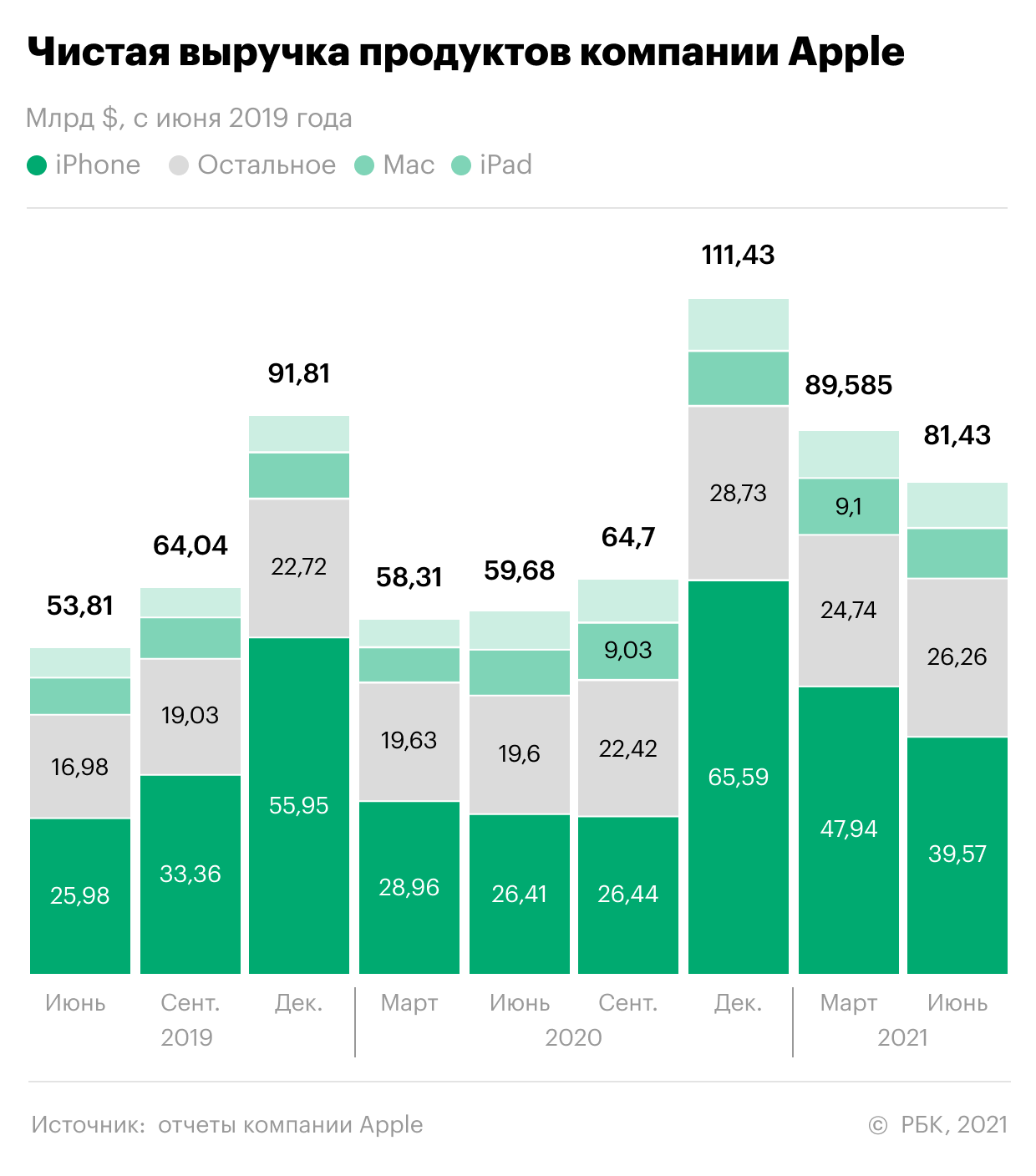

Например, с июня 2019 года основная часть чистой выручки компании Apple приходится на продажи iPhone и стабильно превышает выручку от продажи Mac и iPad вместе взятых. В декабре 2019 года доля от продаж смартфонов в чистой выручке корпорации составила 64,09%, в декабре 2020 — 69,88%. Средняя доля iPhone в чистой выручке компании за последние два года составила 52,34% и превысила суммарные доходы от всех остальных продуктов и услуг «яблочного» гиганта.

Такие значительные расхождения в источниках дохода можно наблюдать и в других крупных корпорациях. Например, один из крупнейших платежных сервисов PayPal получает 51,3% общей выручки из США. На остальные 200 стран мира, в которых работает PayPal, приходится только 48,7%. Проявления «принципа 80/20» можно найти и в рейтингах богатейших людей. Например, в списке богатейших американцев 2021 года находится 104 инвестора, но состояние одного лишь Уоррена Баффета ($102 млрд) превышает суммарное состояние последних 29 инвесторов из этого списка ($99,5 млрд).

Почему Уоррен Баффет избегает излишней диверсификации и следует «принципу 80/20»

Согласно ежегодному письму акционерам Berkshire Hathaway, за последние 56 лет акции холдинга Уоррена Баффета выросли на 2 810 526%, притом что индекс S&P 500 (с учетом реинвестирования дивидендов) за тот же период прибавил 23 454%. Баффет никогда не был поклонником диверсификации портфеля и во время собрания акционеров Berkshire Hathaway в 1995 году он заявил, что «диверсификация имеет мало смысла для тех, кто знает, что они делают».

« Диверсификация — это защита от невежества. Если вы умеете анализировать и оценивать бизнес, иметь акции 50 или 40 компаний — безумие. Замечательных компаний, которые понятны одному человеку, не так много. Великие состояния были сделаны на владении одним прекрасным бизнесом. Если вы понимаете бизнес, вам нет нужды владеть несколькими», — отметил Баффет.

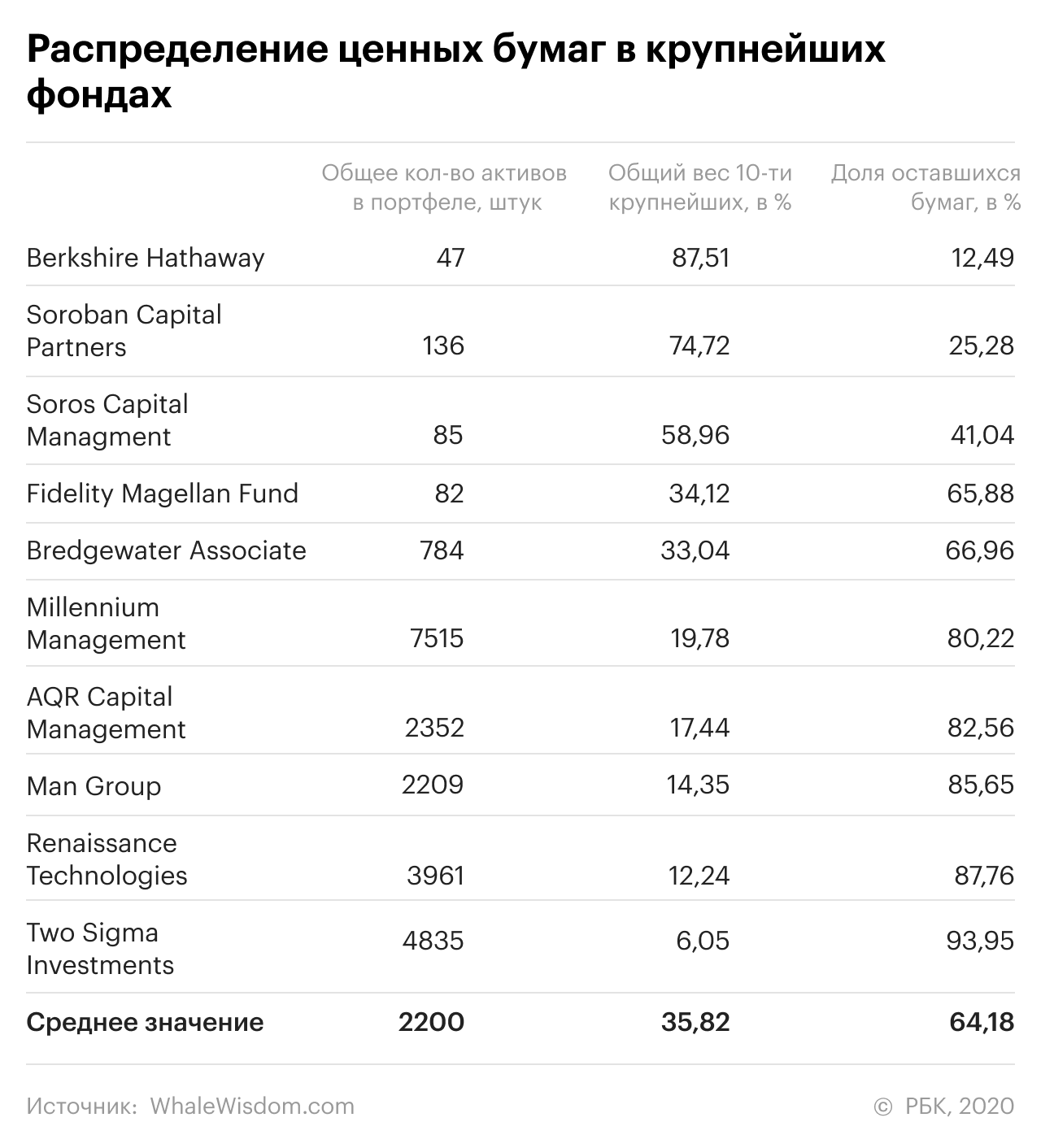

Финансовые активы в портфелях крупных фондов имеют различный вес, поэтому основная доходность будет зависеть от веса той или иной ценной бумаги в портфеле. По данным WhaleWisdom, сегодня среднее количество активов в портфелях 10 крупнейших инвестиционных фондов составляет 2200. На долю десяти крупнейших бумаг в среднем приходится около 35,82% инвестированных средств фондов. Можно сделать вывод, что большая часть бумаг в фондах присутствуют для корреляции портфеля, а реальную доходность приносят лишь несколько из них.

Портфель Уоррена Баффета, где распределение капитала имеет самую высокую концентрацию в конкретных акциях, является подтверждением эффективности «принципа 80/20». На долю двух крупнейших активов в портфеле холдинга — акций Apple и Bank of America — приходится 55,68% всего портфеля, а на 10 крупнейших активов — 87,51%. Помимо прочего, число инвестиционных активов в Berkshire Hathaway является самым низким — 47 компаний, что почти в 50 раз ниже среднего показателя списка (2,2 тыс. компаний). Более половины вложений сделаны лишь в 4,5% от общего числа активов — и такой подход оказывается эффективнее динамики широкого рынка.

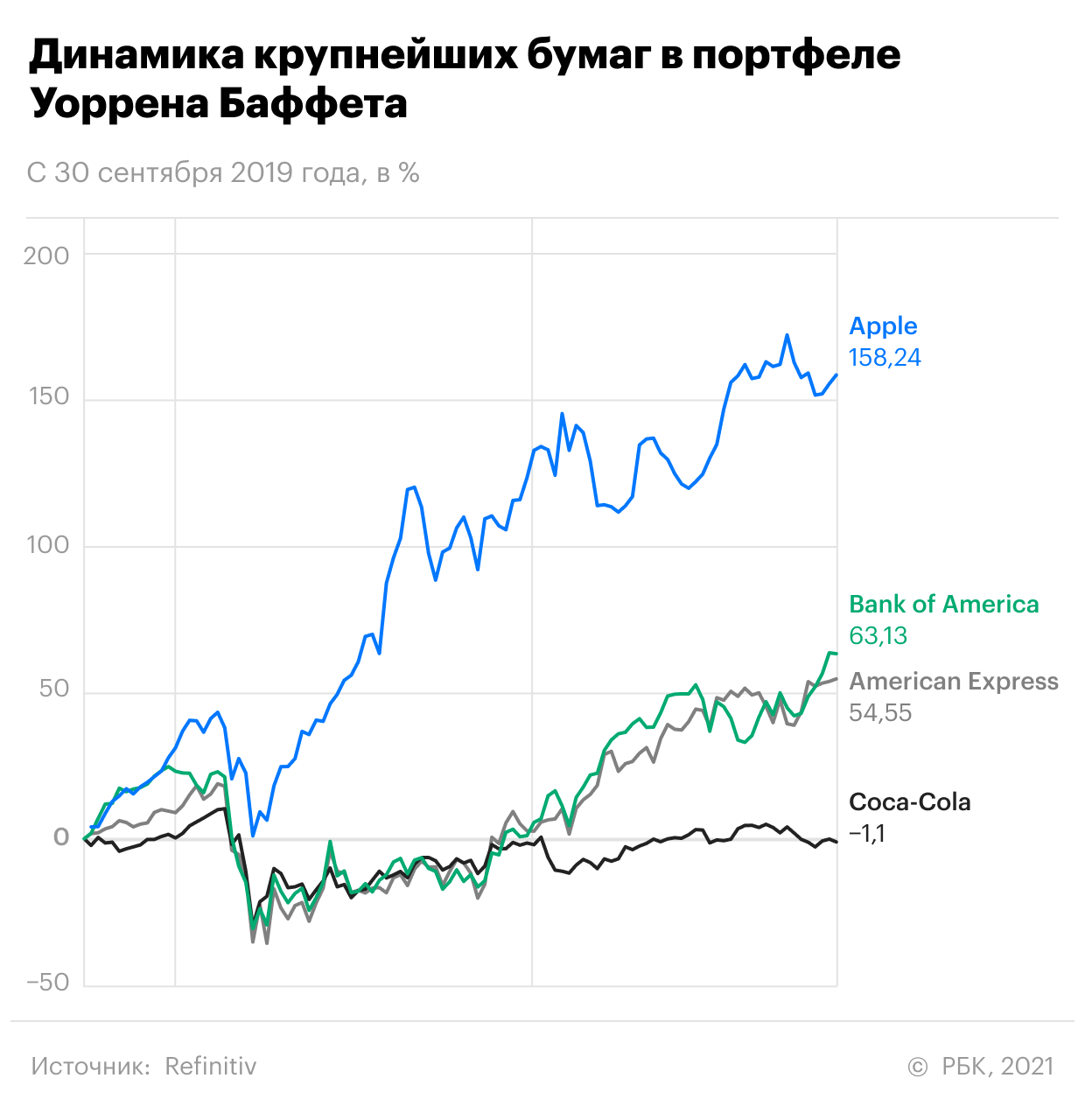

За последние два года доходность четырех крупнейших активов Berkshire Hathaway существенно отличается. С октября 2019 года акции Apple выросли на 158% и превзошли совокупную доходность Bank of America, American Express и Coca-Cola. За счет стремительного роста лишь одной акций с наибольшей долей в портфеле доходность компании Баффета до сих пор опережает рынок.

За 60 лет Уоррен Баффет доказал эффективность самой простой стратегии в мире

Buy and Hold (Купи и держи) как это делает Уоррен Баффет

Одной из самых распространенных стратегий, с которых начинается инвестирование, стала стратегия Buy and Hold.

Этим подходом пользуется сам великий Уоррен Баффет.

Суть стратегии заключается в том, что мы определяем момент продажи акций как “никогда”

Или, по другому говоря, мы не собираемся продавать акции этих компаний если дела у них будут идти достаточно хорошо.

Это путь настоящего инвестора, а именно они зарабатывают хорошие деньги на фондовом рынке.

Вся суть заключается в том, чтобы подходить к покупке бизнеса, а не бумажки с тикером. Когда вы покупаете бизнес, вы не можете купить его на день, месяц или год, вы делаете это навсегда.

И если посмотреть на индекс, отражающий динамику Американского рынка “S&P-500”, – эта стратегия была невероятно эффективна последние 50-100 лет.

Каждый инвестированный доллар 20-30 лет назад в американские акции превратился в целое состояние за это время.

В 1956 году Баффет основал компанию Buffett Associates Ltd, которая потом трансформировалась в Buffett Partnership и в конечном счете именно эта компания стала основой для фонда Berkshire Hathaway, которая и по сей день является одной из самых эффективных управляющих компаний в мире.

За 60 лет Уоррен Баффет доказал эффективность самой простой стратегии в мире.

Он на порядок превзошел по доходности основные биржевые индексы. И рассказывая о своих секретах в инвестировании он всегда опирался на несколько ключевых частей его магической формулы инвестирования:

Вот письмо которое написал Уоррен Баффет своим акционерам в 2014 году:

“Нашим инвестиционным результатам помог потрясающий попутный ветер. В период 1964 – 2014 гг., S&P500 вырос с 84 до 2059 пунктов, что, вместе с реинвестирование дивидендов, принесло совокупную доходность 11’196%, показанную на Стр. 2. Одновременно с этим покупательная способность доллара снизилась на ошеломляющие 87%. Это снижение означает, что в настоящее время вы можете купить на 1 доллар то, что в 1965 г. можно было купить на 13 центов (по данным индекса потребительских цен).

В этой разнонаправленной эффективности между акциями и долларами заключен важный посыл для инвестора. Вспомните наш годовой отчет за 2011 г., где мы определяли инвестиции как «передачу другим лицам нынешней покупательной способности с обоснованным расчетов получить более высокую покупательную способность – после уплаты налогов на доходы – в будущем».

Непопулярный, но неизбежный вывод, который можно сделать по результатам последних пятидесяти лет, заключается в том, что намного безопаснее инвестировать в диверсифицированный набор бизнесов США, чем вкладывать деньги в ценные бумаги – к примеру, такие как казначейские векселя – ценность которых привязана к валюте США. Это было столь же верно и в предыдущие полвека, в период, включивший Великую депрессию и две мировые войны. Инвесторам стоит прислушаться к этой истории. В том или ином виде это почти наверняка повторится в течение следующего века.

Цены на акции всегда будут гораздо более изменчивы, чем вложения в денежные эквиваленты. В долгосрочной перспективе, однако, инструменты, привязанные к валюте, являются более рискованными инвестициями – намного более рискованными инвестициями, чем портфели из акций с широкой диверсификацией, которые покупаются с течением времени и находятся в собственности в порядке, подразумевающем лишь символические вознаграждения и комиссионные. Этот урок нечасто преподается в школах бизнеса, где волатильность почти повсеместно используют в качестве меры для риска. Несмотря на то, что это академическое предположение облегчает обучение, оно в корне неверно: волатильность – далеко не синоним риска. Популярные формулы, которые отождествляют эти два понятия, вводят студентов, инвесторов и руководителей в заблуждение.

Это, конечно, верно, что владение акциями в течение дня, недели или года более рискованно (как в номинальном выражении, так и в смысле покупательной способности), чем вложения в денежные эквиваленты. Это верно и по отношению к некоторым инвесторам – скажем, инвестиционным банкам – чья жизнеспособность оказывается под угрозой при снижении цен на активы, и которые могут оказаться вынуждены продавать ценные бумаги во время депрессивных рынков. Кроме того, любое лицо, у которого может возникнуть существенная краткосрочная потребность в средствах, должно держать соответствующие суммы в казначейских векселях или на застрахованных банковских депозитах.

Однако, подавляющее большинство инвесторов, которые могут – и должны – инвестировать с горизонтом в несколько десятилетий, снижение цен не должно волновать. Их внимание должно быть сосредоточено на достижении существенного роста покупательной способности в течение своего инвестиционного горизонта. Для них диверсифицированный портфель акций, формируемый в течение длительного времени, окажется гораздо менее рискованным, чем ценные бумаги, привязанные к доллару.

Если же инвестор, вместо этого, опасается волатильности цен, ошибочно считая ее мерой риска, он, по иронии судьбы, в конечном итоге, поступает очень рискованно. Вспомните ученых мужей, которые шесть лет назад сетовали на падение цен на акции и советовали инвестировать средства в «безопасные» казначейские векселя или банковские депозитные сертификаты. Люди, которые вняли этой проповеди, сейчас зарабатывают гроши на суммы, которые могли бы обеспечить их комфортный выход на пенсию (S&P500 тогда был ниже 700, сейчас он около 2100 пунктов). Если бы не их бессмысленный страх перед колебанием цен, эти инвесторы могли бы обеспечить себе хороший доход на всю жизнь, просто купив индексный фонд с очень низкими издержками, чьи дивиденды будет расти на протяжении многих лет вместе с основным капиталом (с множеством взлетов и падений, конечно).

Инвесторы, конечно, могут, по своему усмотрению, превратить владение акциями в крайне рискованное занятие. И многие из них так и поступают. Активный трейдинг, попытки «ловить моменты» движений рынка, недостаточная диверсификация, оплата высоких и ненужных сборов управляющих и советников, а также использование заемных средств, могут уничтожить ту вполне достойную отдачу, которой мог бы насладиться долгосрочный инвестор в акции. Воистину, заемным средствам нет места среди инструментов инвестора: все, что угодно может произойти в любое время на рынках. И никакой советник, экономист, или телевизионный комментатор – и, определенно, ни Чарли, ни я – не смогут вам сказать, когда случится хаос. Предсказатели рынка наполняют ваши уши, но никогда не наполнят ваш бумажник.

Совершение инвестиционных грехов, перечисленных выше, не ограничивается «маленьким человеком». Громадные институциональные инвесторы, рассматриваемые как группа, уже очень давно проигрывают инвесторам в бесхитростный индексный фонд, который просто бездействует на протяжении десятилетий. Основная причина – издержки. Многие учреждения платят значительные суммы консультантам, которые, в свою очередь, рекомендуют менеджеров с высокими гонорарами. И это игра для дураков.

Конечно, есть небольшое количество инвестиционных менеджеров, которые очень хороши – хотя в краткосрочной перспективе трудно определить, являются ли их рекорды следствием удачи или таланта. Большинство советников, однако, намного успешнее генерируют высокие издержки, чем высокую прибыль. На самом деле, их основная компетенция – это умение продавать. Вместо того чтобы слушать эти песни сирен, инвесторам – как крупным, так и мелким – следовало бы прочитать «Руководство разумного инвестора» (The Little Book of Common Sense Investing) Джека Богла.

Несколько десятилетий назад Бен Грэхем точно определил ответственного за провалы в инвестициях, используя цитату из Шекспира: «Вина, дорогой Брут, не в наших звездах, а в нас самих»”

Я думаю вам тоже очень понравится эта статья. Только вдумайтесь, эта простая идея купить и держать позволила ему стать одним из богатейших людей в мире и привести к такому богатству вместе с собой огромное количество людей.

Всего 3 простых принципа, как это делает Уоррен Баффет…

Но это слишком скучно для большинства людей, которые задумываются о теме инвестирования. Для большинства инвестирование в фондовые рынки должно быть похоже чем-то на прыжки с парашютом или битвой со львом, но это не так, далеко не так….

Инвестирование не обязательно должно быть похоже на опасную игру. Выбор каким будет ваша инвестиционная стратегия зависит только от вас.

Больше статей c подпиской PRO Paradoxe

Уоррен Баффет Уоррен Баффет Уоррен Баффет Уоррен Баффет Уоррен Баффет Уоррен Баффет Уоррен Баффет Уоррен Баффет Уоррен Баффет

Правила инвестирования Уоррена Баффетта

Инвестируйте на долгий срок

«Если вы не готовы владеть акциями в течение десяти лет, даже не думайте о том, чтобы владеть ими в течение десяти минут», — говорит он. Покупать акции, потому что у компании будет хороший квартал или потому что в следующем году выйдет горячий новый продукт, просто не в стиле Баффетта.

Торговая активность — враг доходности. Если вы постоянно покупаете и продаете акции, комиссии будут пожирать вашу прибыль.

Покупайте акции только качественных компаний

Покупать правильно — это значит выбирать качественные компании. Никогда не идите на компромисс в этом отношении.

«Намного лучше купить отличную компанию за неплохую цену, чем неплохую компанию за отличную цену», — уверен Баффетт.

Но чтобы оценить перспективы компании, придется немного попотеть и понять, как оценивать бизнес.

Инвестируйте в то, что вы хорошо знаете

Если вы заинтересованы в компании, о которой ничего не знаете, но много о ней слышите, сначала изучите ее. Следование чужому мнению — рецепт долгосрочного провала.

В свое время Баффетт не вкладывал в акции технологических компаний, благодаря чему избежал убытков после «краха доткомов».

Составьте список критериев для покупки акций

Цена акций не должна быть единственным критерием. Зачастую хорошая, качественная компания дешевеет вслед за рынком или сектором.

Сам Баффетт считает, что компания должна принадлежать отрасли, о которой инвестор имеет представление, иметь долгосрочные экономические характеристики и грамотный менеджмент. При этом цена акций должна быть привлекательной.

Различайте цену акций и стоимость компаний

Цена акций компании не всегда зависит от реального состояния бизнеса. «Цена — это то, что вы платите. Стоимость — это то, что вы получаете», — утверждает Баффетт.

Во время финансовых кризисов инвесторы панически сбрасывают акции, хотя компании в это время могут укреплять бизнес и наращивать свой потенциал.

Не беспокойтесь о ежедневных колебаниях рынка

Если вы долгосрочный инвестор, нет смысла терять сон и аппетит из-за незначительных колебаний акций. Не обращайте внимания на новости о торговых войнах, уходе правительства или утечке газопровода.

Вместо этого сосредоточьтесь на изучении возможностей для потенциального роста вашей компании.

Продавайте в правильное время

Когда компания перестала соответствовать критериям, по которым вы ее выбирали, наступает время продавать. Если вы, к примеру, хотели, чтобы котировки акций были выше средней цены за два года, а она упала ниже — продавайте.

Но помните, что решение продать акции должно быть взвешенным. Не идите на поводу у своих эмоций из-за колебаний цен. Уже завтра все может измениться в вашу пользу.

Инвестирование — это не ракетостроение

«Вам не нужно быть ученым-ракетостроителем. Инвестирование — это не игра, в которой парень с IQ 160 побеждает парня с IQ 130», — говорит Уоррен Баффетт.

В то же время на рынке нет «простой кнопки», которая может генерировать потрясающие результаты. Инвестирование — искусство, которое требует обдумывания и не должно быть легким.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

Стратегия уоррена баффета акции

Стратегия Уоррена Баффета: инвестируйте и реинвестируйте в реальные ценности

Баффет ищет компании, длительное время демонстрирующие хорошие финансовые результаты, эффективный менеджмент, имеющие множество конкурентных преимуществ и выпускающие высококачественные продукты широкого потребления под популярной торговой маркой. Иными словами, компании, генерирующие устойчивый денежный поток и способные реинвестировать его в собственный рост и развитие.

Обладая редкой независимостью мышления, Баффет часто покупал акции той или иной компании даже тогда, когда другие инвесторы выжидали или считали сделку заведомо убыточной.

Далее мы рассмотрим две основные стратегии Уоррена Баффета: приобретение акций нестабильных, но перспективных компаний и приобретение акций во время общего кризиса фондового рынка.

Приобретение акций нестабильных, но перспективных компаний

Покупка компании, испытывающей серьезные финансовые трудности, требует глубокого понимания сути ее бизнеса и правильной оценки причин этих трудностей.

Приобретение акций во время общего кризиса фондового рынка

Эволюция стратегии инвестирования Баффета

Подыскивая подходящий объект инвестирования, Баффет обращал внимание на те ценные бумаги, которые продавались по номинальным ценам или по ценам, рассчитанным на основе объема продаж выпустившей их компании. Он считал показатели финансовой отчетности главным критерием выбора и стал родоначальником основанной на них стратегии инвестирования. Чтобы застраховаться от возможных ошибок, Баффет формировал диверсифицированный портфель ценных бумаг (акций и облигации).

Баффет инвестирует на длительный срок, поскольку убежден в невозможности в течение нескольких лет извлечь всю потенциальную выгоду от покупки. Средний срок владения акцией составляет 10 лет.

Простые правила инвестирования от Уоррена Баффета

Успех приходит к тем, кто терпелив, хорошо знает фондовый рынок и бизнес в целом, а также отличается высокой самодисциплиной. Кроме этого, необходимо знать восемь основных правил инвестирования от Уоррена Баффета.

2. Проявляйте достаточную гибкость: если какие-либо обстоятельства или новая информация значительно изменяют ситуацию, внесите изменения в свой план действий.

3. Изучите динамику объема продаж и прибыли компании. Проанализируйте источники их получения.

4. Сосредоточьтесь на потенциальном объекте инвестирования. Тщательно проанализируйте номенклатуру выпускаемых компанией продуктов или предоставляемых услуг, ее позиции в отрасли в целом и по сравнению с ближайшими конкурентами.

5. Соберите как можно больше информации о людях, управляющих компанией.

6. Если вы нашли великолепный объект для инвестирования, не обращайте внимания на неблагоприятные прогнозы динамики рынка или экономики в целом.

7. Не инвестируйте только для того, чтобы вложить деньги. Если подходящих объектов нет, сохраняйте свой капитал в денежной форме. Многие слишком эмоциональные инвесторы, не найдя идеального объекта для инвестирования, приобретают лучшее из имеющегося и впоследствии жалеют об этом.

Поиск компании с устойчивой динамикой роста объема продаж и прибыли

Баффет с опаской относится к акциям, курс которых «ракетой» взмывает вверх, поскольку считает, что и упасть он может так же быстро. Его в большей степени привлекают ценные бумаги, демонстрирующие устойчивый, но умеренный рост. Как правило, он покупает для того, чтобы держать их у себя не менее десяти лет. Поэтому ему нужна уверенность в том, что и в последующие десять или больше лет курс акций компании будет повышаться.

Конечно, прошлое не всегда является гарантией будущего, но тем не менее долговременный и устойчивый рост основных финансовых показателей дает некоторую уверенность.

В таблице показана прибыль на акцию двух компаний А и В с 1990 по 1998 годы. Исходя из вышеизложенного, можно понять, почему Баффет предпочел вложить средства в компанию А.

Прибыль на собственный капитал и чистый денежный поток

Инвестиционная мантра Баффета звучит так: «Покажите мне прибыль и живые деньги». Он покупает акции компаний, способных генерировать достаточный денежный поток для расширения собственного бизнеса, своего рода «дойных коров», избегая при этом «собак» наподобие горнодобывающих компаний, требующих огромных капиталовложений лишь для поддержания оборудования в рабочем состоянии.

Стандартный показатель чистого денежного потока рассчитывается как чистая прибыль на акцию плюс амортизация на акцию. Последняя представляет собой неденежный вычет из прибыли на возобновление основных средств и других необоротных активов в результате физического и морального износа.

Баффет также использует данную методику расчета денежного потока, но с одной особенностью: из денежного потока вычитаются капитальные затраты, т.е. затраты на модернизацию и поддержание в рабочем состоянии производственных мощностей. Он назвал этот показатель чистой прибылью акционера. Все необходимые данные для расчета этих показателей можно получить непосредственно из годовых финансовых отчетов.

Денежный поток на акцию = Чистая прибыль на акцию + Амортизация на акцию

Иногда чистую прибыль акционера называют показателем чистого денежного потока. По сути он представляет собой сумму средств, которые менеджеры могут направить на те или иные цели, например на разработку и освоение новых продуктов, рекламу и маркетинг, обратный выкуп акций компании. Чтобы учесть это обстоятельство, иногда из чистого денежного потока вычитают и дивиденды, выплаченные акционерам на руки. Хотя дивиденды выплачиваются не всегда, но обычно акционеры ожидают их выплаты более или менее регулярно. По крайней мере, это касается компаний с хорошей «дивидендной историей». Чтобы рассчитать чистый денежный поток, надо вычесть выплаченные акционерам дивиденды из показателя чистой прибыли акционера по Баффету.

Поиск компании с высоким уровнем рентабельности продаж

Чистая рентабельность продаж = (Прибыль после уплаты налогов) / (Объем продаж)

Показатель рентабельности продаж можно также рассчитать на основе прибыли от операционной деятельности, т.е. прибыли от ведения операций по производству и продаже товаров, предоставлению услуг и т.п. (разность объема продаж и себестоимости реализованной продукции, сбытовых административных и прочих операционных расходов).

Рентабельностьоперационной деятельности = Прибыль от операционной деятельности (до вычета налогов, амортизации и процентов) / (Объем продаж)

Значение этого показателя за отчетный год полезно сравнить с данными за предыдущие годы, а также с результатами основных конкурентов. Поскольку рентабельность продаж в различных отраслях и за различные годы варьируется в широких пределах, полезно сравнить этот показатель для данной компании со среднеотраслевым значением, а также проанализировать его в динамике.

Анализ динамики собственного капитала

Чтобы рассчитать величину собственного капитала, из общей суммы активов компании (имущество компании) надо вычесть общую сумму обязательств (задолженность компании). Иногда вычитают также стоимость привилегированных акций, поскольку в случае банкротства их владельцы имеют право первоочередного удовлетворения своих требований. Собственный капитал на акцию определяется делением величины собственного капитала на количество выпущенных акций. Размер собственного капитала можно получить непосредственно из финансовых отчетов.

Доходность собственного капитала — важный фактор выбора

ROE = (Чистая прибыль после уплаты налогов) / (Собственный капитал)

Обычно, если показатель ROE равен или превышает 15%, то это считается очень неплохим результатом. Но в любом случае окончательные выводы можно делать лишь после сравнения с динамикой этого показателя за предыдущие годы и с данными по другим компаниям. Наряду с этим показателем инвесторы также учитывают динамику общей доходности вложенного капитала или доходности активов (Return On Investments — ROI).

В рамках своей стратегии Баффет стремится приобретать акции компаний, постоянно поддерживающих высокий уровень ROE, особенно если они реинвестируют значительную часть своей прибыли, чтобы создать основу для позитивной динамики этого показателя в будущем. В то же время от компаний с высокими издержками и низким ROE он предпочитает держаться подальше.

Задолженность как фактор выбора

В бизнесе умелое управление задолженностью способно принести компании большую выгоду. Один из способов оценить уровень задолженности состоит в расчете коэффициента задолженности к капитализации (отношение долгосрочной задолженности к сумме долгосрочной задолженности и собственного капитала). Собственный капитал и долгосрочная задолженность включают в себя обычные и привилегированные акции, выпущенные облигации и прочую долгосрочную задолженность. Коэффициент задолженности к капитализации используется многими инвесторами. Его основное значение состоит в том, что он отражает структуру постоянного капитала компании.

Коэффициент задолженности к капитализации = (Долгосрочная задолженность) / (Долгосрочная задолженность + Собственный капитал)

Данные для расчета этого коэффициента также берутся из финансового отчета. Уровень долгосрочной задолженности считается нормальным, если значение этого коэффициента не превышает 0,33. При этом надо учитывать, что его значения сильно отличаются в зависимости от отрасли и особенностей деятельности конкретной компании. Особенно сильно на него влияет политика компании в области финансирования деятельности.

Адекватную оценку эффективности управления задолженностью можно дать лишь на основе анализа причин ее возникновения, уплачиваемых процентов, динамики объема продаж и прибыли и целого ряда других обстоятельств. В периоды роста процентных ставок по кредитам компании с низким уровнем задолженности к капитализации будут иметь меньше проблем, чем те компании, которые сильно зависят от заемных средств.

Обзор методик расчета коэффициента «цена/прибыль»

Баффет не раз отмечал, что инвесторы, вложившие средства в компании с высоким значением коэффициента «цена/прибыль», могут потерпеть убытки в краткосрочной перспективе, но безусловно выиграют в долгосрочной. Однако это не значит, что можно не обращать внимания на цену таких акций. Коэффициент «цена/прибыль» рассчитывается как частное от деления текущей цены акций на прибыль на одну акцию (берется прибыль за последние 12 месяцев). Такой коэффициент еще называется замыкающим. Он показывает, какую цену инвесторы способны заплатить за каждый доллар прибыли на акцию и каковы их ожидания относительно перспектив развития компании. Кроме того, приводятся относительные значения этого коэффициента, рассчитанные как отношение коэффициента «цена/прибыль» компании к его среднему значению по всем анализируемым компаниям.

При благоприятной динамике фондового рынка инвесторы, как правило, согласны платить более высокую цену за акции. Коэффициент «цена/прибыль» относительно выше при низких темпах инфляции и низких процентных ставках, в условиях экономического роста и значительного денежного предложения на рынке. В 1999 году, когда инфляция была очень низкой, его среднее значение по 500 компаниям, входящим в рейтинг Standard & Poor 500, превысило 36. В конце 1940-х годов, а также в 1974-1981 годах, отмеченных высокими темпами инфляции, среднее значение по тем же 500 компаниям упало до 7.

В статье использованы материалы из книги «Уроки Уолл-стрит», Никки Росс, 2005 г.