Стратегии заработка на бирже акций начинающему

ТОП-7 рабочих торговых стратегий на фондовом рынке

Здравствуйте, уважаемые читатели!

45 лет назад трейдер и инвестор Ричард Деннис заключил пари с другом Вильямом Экхардом. Можно ли обучить прибыльно торговать на фондовой бирже обычного человека с улицы, если следовать определенным правилам?

Эксперимент продлился 5 лет. За это время ученики Денниса превратили 23 миллиона доллара в 175. Это была легендарная стратегия черепах, показывающая насколько важен выбранный четкий свод правил в биржевой торговле. Поэтому в статье рассмотрим торговые стратегии на фондовом рынке.

Важность торговой стратегии

Выбранная стратегия вложения средств определяет риски, которые инвестор готов взять на себя, и временной горизонт инвестирования.

Если расчет на вложения крупных сумм с целью сохранения капитала и осторожного увеличения в пределах немногим больше, чем банковский депозит, — прямая дорога в стратегии долгосрочных инвестиций на фондовом рынке.

Что отличает спекулянта от инвестора

Под спекуляциями понимается торговля с многократной покупкой и продажей активов с удержанием позиции от нескольких секунд до нескольких недель — попытка заработать на колебаниях цены на коротких промежутках времени. Торговые спекуляции возможны как на росте стоимости (длинная позиция, long), так и на падении (короткая позиция, short).

Инвестор покупает актив на фондовом рынке с целью получения прибыли от роста и получения дивидендов.

Сроки инвестиционных стратегий — от года до десятков лет.

Классификация спекулянтов

Классификация инвесторов

Предупреждение о Forex и бинарных опционах

Бинарные опционы — это пари на движение стоимости. В названии зашит алгоритм — все или ничего, выигрыш или полный проигрыш денег, которые вы поставили. БО в условиях российского рынка — это не стратегия, а рулетка, не имеющая никакого отношения к фондовому рынку. «Питательная среда» для торгового мошенничества. В ряде стран они запрещены, в других находятся под контролем регулирующих органов.

Форекс — международный межбанковский рынок обмена валюты. Дыры в законодательстве нашей страны позволяют существовать компаниям, спекулирующим на этой теме.

Виды торговых стратегий

Ниже рассмотрим некоторые виды торговых стратегий на фондовом рынке.

Asset Allocation

Стратегия инвестиций с различными классами инструментов. Нет единой торговой схемы, жестко оговаривающей, — этого 5%, того 7,5% и ни граммом больше. Формирование инвестиционного портфеля в этой стратегии похоже на подход художника — много зависит от вдохновения и поставленных целей.

Главное — диверсификация рисков. Идеальная ситуация — когда активы портфеля не коррелируют между собой, корреляция отрицательная. При этом движение одного не тянет автоматически цену другого. Но в реальности это невозможно: корреляцию учитывают, по возможности сводят к минимуму.

Нет строгого списка активов для формирования портфеля на фондовом рынке. Это:

Список можно расширять до бесконечности. Подход к формированию портфеля гибкий. Общий момент торговой стратегии — распределение рисков и ожидаемой доходности.

Дивидендная стратегия

Основана на выплате дивидендов компаниями. Нас интересуют те, кто платят дивиденды регулярно. Размер и сроки выплат определяют акционеры. Это происходит раз в год, реже — полгода или три месяца.

Технология получения дивидендов:

Таблица дивидендных выплат за 2017 год в нефтегазовой и банковской сферах. Компании торгуются на ММВБ.

Средний размер — от 1 до 9%.

Обычная практика дивидендных акций на рынке — перед отсечкой рост стоимости, после нее — падение. Если вы покупали перед самой отсечкой на росте, затем продали — размер дивидендов может не покрыть эти прыжки. Это всегда дополнительный риск на фондовом рынке.

Как выбирать бумаги c лучшими дивидендами

Эмитенты обязаны выкладывать информацию о «существенных фактах». Сюда попадают решения совета директоров.

За 55 дней до собрания, на котором определяется дата отсечки, решают о выплате или отсутствии дивидендов, предварительных размерах. Это дает время для анализа и покупки заранее. Кроме этого, от собрания по решению даты до самой отсечки проходит две-три недели. Это дополнительный срок для раздумываний — стоит ли участвовать в дивидендной гонке фондового рынка.

Стоимостная стратегия

Стратегия, построенная на недооцененных активах рынка. Горизонт торгового инвестирования — год и более. Критерии оценки ниже рынка инвестор определяет сам — исходя из опыта, инсайда или фундаментальных показателей. Последний торговый подход основан на коэффициентах фундаментального анализа.

Стратегия роста

Основана на предположении роста стоимости ценных бумаг на фондовом рынке. Отправной точкой для принятия решения могут быть:

Решение о покупке может быть принято при фундаментальных коэффициентах, показывающих переоценку торговых активов на рынке.

Трейдинг

На графике показан теоретический вариант входов и закрытия с переворотом, часовые свечи.

Не остаться внакладе: финансовые стратегии на бирже

После того, как мы опубликовали первый пост на Geektimes, в паблике Вконтакте произошла дискуссия о том, является деятельность на бирже торговлей или игрой. На самом деле, это работа, основанная на продуманной «линии поведения», которая называется стратегией. Именно стратегия определяет характер действий участника биржевой торговли, структуру и доходность его инвестиционного портфеля. Вряд ли возможно навскидку сказать, хорошая или плохая та или иная стратегия — это осознанный выбор и каждый получает результат, максимально приближенный к ожиданиям. Но, как известно, финансы — это не только математика и деньги, это расчёт, поэтому формирование финансовой стратегии на бирже превратилось в серьёзный аналитический процесс, о котором мы немного расскажем.

Вслед за акциями VW двинулись акции и других автомобильных компаний, которые ни в чём виновны не были и дизельные фильтры не подкручивали. Например, вы можете видеть падение акций концерна BMW AG.

Однако даже на этих двух графиках можно видеть, что акции BMW свою цену начали более активно отыгрывать и вот уже на скандале можно заработать по простому принципу: на волне негатива купить дешевеющие акции концерна, не понёсшего репутационные потери и продать их, когда рынок зафиксирует высокую цену. Рисковая, но прибыльная стратегия инвестирования. Рисковая, потому что портфель не диверсифицирован, прибыльная, потому что получен спекулятивный доход, стратегия, потому что инвестор предусмотрел примерное развитие событий и спрогнозировал рост. Кажется, можно отправляться на биржу и начинать работать с инвестиционными инструментами и ценными бумагами. Но есть но, причём не одно. Обо всём по порядку.

Стратегии инвестирования

Если мы обратились к автомобильной тематике, то вспомним о стилях вождения: кто-то водит агрессивно и по правилам, кто-то нарушает все мыслимые ПДД, а кто-то спокойно едет, соблюдая скоростной режим, пропускает пешеходов и в итоге приезжает первым. Так и в работе с ценными бумагами на бирже существует несколько инвестиционных стратегий, которые зачастую определяются именно склонностью самого частного инвестора к риску.

Консервативный инвестор во главу угла ставит надёжность своих активов, за которую он готов платить меньшей доходностью. Зато риск потери первоначальной суммы инвестиций минимален — в самой неблагоприятной ситуации он окажется «при своих интересах». Его инвестиции больше похожи на стратегию банковского депозита: если не приумножить, то хотя бы сохранить изначальный капитал.

Умеренный инвестор — это как раз стратег и аналитик, который взвешивает все аспекты, тщательно вникает в политическую и экономическую конъюнктуру и старается уловить даже самые незначительные сигналы рынка. Его риск, как правило, тщательно взвешен и оправдан, а инвестиционный портфель диверсифицирован, то есть включает инструменты разного уровня риска. Такой инвестор больше тяготеет к приумножению, нежели к сбережению, но и в случае фиаско части активов остаётся с небольшим выигрышем.

Агрессивный инвестор — рисковый игрок фондового рынка, нацеленный исключительно на доходность. Он практически игнорирует надёжность вложений. Его основная задача — вырастить первоначальную сумму в несколько раз.

Очевидно, что стратегия умеренного инвестора кажется более привлекательной именно за счёт диверсифицированного портфеля активов. В таком наборе инструментов сочетаются активы разной степени рисковости и за счёт этого можно выйти хотя бы без потерь в любой меняющейся конъюнктуре рынка. Почему это важно?

Уже в 30-е годы XX века финансист, а ранее бухгалтер, Ральф Эллиотт описал движение цен на биржевых рынках с помощью математической модели и создал волновую теорию, которую здорово можно отследить на старых данных. Согласно Эллиотту движение цен на рынках можно свести к пяти волнам, среди которых есть движущие, а сеть коррекционные. Волны Эллиотт описал набором свойств, которые можно применить к данным торгов. Однако волновая теория в дальнейшем неоднократно подвергалась критике. Тем не менее, сегодня многие трейдеры продолжают использовать этот инструмент для диагностики ситуации на бирже, анализа и принятия решения, правда, со значительными поправками на современные тенденции и с высокой доли субъективности.

Как видите, ни одна математическая модель так и не смогла до конца справиться с валом факторов воздействия на фондовом рынке. Понимание того, как работать на рынке, приходит через несколько лет глубокого анализа — тогда игрок на бирже учится «чувствовать» момент и выигрывать на сочетании знаний, опыта, анализа, математики и интуиции.

Что делать новичкам?

Мы в БКС давно озадачились, как же изначально формировать у новых трейдеров понимание рынка и умение видеть эффективные инструменты для умеренного портфеля? Выход нашёл наш эксперт Максим Шеин, который умеет подбирать идеальные финансовые стратегии. Он показывает, как можно выиграть порой на самых невероятных активах. Например, на акциях игрушечного концерна Hasbro.

Обратите внимание на динамику роста котировок этой компании. Этот инструмент воспринимается нетрадиционно — мы все привыкли к игрокам из мира технологий, энергетики и автомобилестроения. Между тем, корпорация Hasbro развивается гигантскими темпами и это обусловлено, например, такими факторами:

Однако читателям Geektimes технологии всё равно ближе, поэтому мы предлагаем посмотреть выпуск передачи Максима, в котором он рассказывает о том, какую стратегию можно построить на текущей ситуации с камерами GoPro.

Как работает Финансовая Стратегия, предложенная БКС?

Мы не просто выбираем красивые истории с потенциалом и катализатором роста, которые можно предоставить потенциальному частному инвестору, мы берём те идеи, в которые верим сами. При этом, если какой-то инструмент перестаёт работать, мы его заменяем на более перспективный. Чтобы достичь результата, мы ежедневно находимся в поиске возможностей заработать на различных активах в России и за рубежом и отбираем лучшие решения для формирования стратегии. Три принципа финансовых стратегий БКС нерушимы.

По итогам работы за год было закрыто 29 идей в рублях и 28 в долларах, средняя доходность в рублях составила 12% годовых, в долларах — 5% (прибавьте к этому значению колоссальный рост курса доллара). Таким образом, можно видеть, что все выбранные стратегии работают, в основном, на благо умеренного инвестора и нацелены на достижение положительной доходности.

Если вас заинтересовал такой способ частного инвестирования, мы предлагаем прочитать новую наиболее актуальную инвестиционную идею.

Инвестидея: Как заработать вместе с одним из лидеров фармацевтического рынка?

Главными бенефициарами на этом рынке являются крупные глобальные корпорации, что могущество только увеличиваются за счет торговых соглашений между ведущими мировыми державами.

Компания выплачивает неплохие дивиденды, доходность по которым составляет порядка 3%.

Как вы смогли увидеть, существует огромное количество стратегий инвестирования, которые зависят от биржи, региона фондового рынка и даже личностных характеристики инвестора. Однако одна из самых рисковых и неудачных финансовых стратегий — держать деньги в рублях при себе (дома, под подушкой, в цветочном горшке с секретом или даже в сейфе в вашей собственной квартире). В таком случае деньги не просто не работают, они съедаются инфляцией и вы получаете стабильно убыточный результат. А это стратегия потерь.

ООО «Компания БКС», лицензия № 154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия.

ООО «Компания БКС» не обещает и не гарантирует эффективности работы (доходности вложений) на фондовом рынке. Результативность работы следует понимать как итог точного незамедлительного следования всем рекомендациям на примере смоделированных экспертами ООО «Компания БКС» портфелей «Биржевой Гуру». Решения принимаются инвестором самостоятельно. ООО «Компания БКС» не несет ответственности за результат таких решений и не гарантирует доходность и эффективность деятельности на фондовом или ином рынке.

Доходность инвестиционных портфелей, «Биржевой Гуру» смоделированная экспертами ООО «Компания БКС» с учетом комиссионных расходов за сделку в размере 0,03% от объема сделки по данным торгов на ОАО Московская биржа, не учитывает расходы на оплату депозитарных услуг, подачи поручений по телефону и иных расходов, подлежащих оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Результат инвестирования в прошлом не определяет дохода в будущем. ООО «Компания БКС» не несет ответственности за результаты деятельности по данным рекомендациям.

Торговые рекомендации «Биржевой Гуру» предоставляются исключительно в информационных целях и не могут рассматриваться как, или быть использованы в качестве, предложения или побуждения сделать заявку на покупку или продажу, или вложение в ценные бумаги, или другие финансовые инструменты. ООО «Компания БКС» может не предпринимать каких-либо шагов к тому, чтобы убедить кого-либо в том, что ценные бумаги, указанные в торговых рекомендациях, являются подходящими для того или иного инвестора.

Заинтересовавшимся, но еще не вляпавшимся – краткий ликбез про трейдинг.

Предисловие

Пишу, в первую очередь, для своей дочери, которая увидела предложение от Сбера в мобильном приложении Сбера по покупке акций Сбера и рекламное обещание заработка на этом, и задала мне простой вопрос – «почему бы не купить и не заработать?». Поэтому, когда будете комментировать, пожалуйста, учтите, что это будет читать молодая девушка, которая ничего не знает о трейдинге и инвестициях. Также данный пост будет полезен всем тем, кто просто интересуется, но ничего еще не знает про реалии трейдинга.

Я не буду касаться экзотических видов торговли и инструментов (алго- и высокочастотный роботрейдинг, опционы, депозитарные расписки, арбитраж и др.), а лишь классические виды торговли и инструменты. Это не учебное пособие и не советы про трейдинг, а просто краткий ликбез для общего понимания.

Сразу отмечу мою личную позицию – я настоятельно никому не рекомендую связываться с любой разновидностью трейдинга без фундаментальной подготовки. Даже простое инвестиционное «купить и держать» требует некой базовой подготовки инвестора к реалиям, и далеко не каждый образованный финансовый консультант способен обеспечить безопасность и эффективность инвестирования своего клиента. Думать надо всегда своей головой! Поэтому, если после прочтения всего ниженаписанного будет очень сильное желание «попробовать», тогда надо будет начать с чтения нескольких книг про интересующий вид трейдинга или инвестирования, анализа и управления капиталом из ТОП-100 книг, которые удачно расположены в соответствующем разделе Смарт-Лаб.

Термины и определения

Инструменты для трейдинга

Самыми распространенными инструментами для трейдинга (базовыми активами) являются акции и облигации, далее по популярности идут валюты и отдельным направлением – товары.

Еще стоит упомянуть расчетные фьючерсы на биржевые индексы, которые также являются популярным и удобным инструментом для спекуляций и хеджирования.

Рынки для трейдинга

Разновидности трейдинга

В общем плане можно обозначить 4 вида торговли на фондовом рынке:

Опытные трейдеры, как правило, совмещают позиционную и инвестиционную торговлю в своей торговой системе, но это уже уровень профессионала со стажем, что помимо опыта подразумевает и существенный размер депозита (от десяти млн руб).

Риск менеджмент трейдера

Ключевой аспект трейдинга – это разработка системы риск-менеджмента под каждый вид торговли, рынок и вид инструмента. Есть одна аксиома – трейдер может управлять (читай — контролировать) только своими рисками, но не доходами. В торговом терминале можно построить миллион графиков, подключить автоматическую аналитику, использовать 100500 фильтров и индикаторов, но в итоге единственное, на чем следует фокусировать свое внимание – это на рисках каждой сделки, так как, по факту, трейдер ничего другого контролировать не может. Только риски. Поэтому выходить на рынок живыми деньгами можно только после разработки собственной системы управления рисками и выработки жесткой дисциплины соблюдения этих параметров (про дисциплину скажу отдельно ниже).

Сам по себе риск-менеджмент (РМ) нужен не для минимизации потерь трейдера при ошибочных сделках (типа срабатывания СТОП), а для сохранения депозита. То есть правила РМ позволяют сохранить то, что было нажито непосильным трудом, но никак не гарантируют прибыль торговой системы трейдера.

Система РМ выставляет различные параметры для контроля рисков в торговой системе, такие как: лимит на убыток при входе в сделку, лимит на размер позиции, лимит на дневной убыток и т.д. Например, при скальпинге могут быть такие параметры:

Для других инструментов и стилей торговли нужно выставлять другие параметры рисков. При этом важным разделом системы РМ являются общие лимиты трейдера, такие как лимит убытка в день, лимит убытка в неделю, лимит просадки в сделке, лимит на суммарный размер позиций, лимит на количество сделок в единицу времени, правила вывода прибыли и т.д.

Рабочий график трейдера

Рабочее место трейдера должно обеспечивать не только комфортную работу, но и надежную работу с учетом особенностей вида торговли (например, для интрадея: высоконадежное подключение к серверу брокера, достаточная площадь для визуализации анализируемой информации, высококачественные манипуляторы для ввода информации, резервированное электрообеспечение терминала).

Вне зависимости от итогов торгового дня трейдер должен четко соблюдать рабочий распорядок и переключаться на иные виды активностей, но никак не пытаться «доторговать до плана» или «отбить убытки».

Рабочий распорядок трейдера является частью торговой системы трейдера.

Дисциплина трейдера

Отдельно хочу сказать пару слов про дисциплину трейдера — никакие правила управления рисками не спасут депозит, если трейдер не умеет три вещи на уровне безусловных рефлексов:

Основные враги трейдера

Журнал сделок трейдера

Ну и еще пара слов про домашнее задание. Как уже понятно из всего написанного выше, очень важно готовиться к торговой сессии и анализировать итоги сессии после ее окончания. На это обязательно надо выделять отдельное время в своем распорядке дня. Также очень важно постоянно дорабатывать собственную систему управления рискам, так как на нее влияет постоянная изменчивость рынка, изменение размера депозита, полученные уроки от рынка, изменение собственного психоэмоционального фона.

Поэтому очень важно вести учет собственных сделок для последующего расчета риска и его контроля (как минимум — дата, время, цена и объем входа в позицию, доборы, уровни СТОП и ТЕЙК, время и цена закрытия позиции). Также такой журнал нужен для анализа торгового дня, своей торговой системы, качества системы риск-менеджмента. В таком журнале, помимо автоматического расчета различных значений, можно строить и другую аналитику — по доходности, эффективности, обороту и т.д.

Послесловие

Сейчас я торгую только на фондовом рынке фьючерсами (внутри дня) и акциями (внутри квартала). В перспективе планирую заняться еще облигациями, но пока нет достаточного размера депозита для них.

Так что не стоит обольщаться на скорый результат в торговле на бирже, каким бы простым и понятным не казался трейдинг, или сколько бы ни стоил эксклюзивный интенсив от гуру околорынка. Трейдер становится трейдером только через боль личных потерь и титаническую стойкость характера.

Торговые стратегии для фондовой биржи — обзор простых

В этой статье различные техники и методы выполнения сделок. Рассмотрим базовые 5 стратегий, которые являются прибыльными. Главное, чтобы инвестор пользовался ими грамотно.

Введение в торговые стратегии

Существует сотни различных стратегий. Все они работают с разной эффективностью для каждого финансового актива. Это связано со спецификами каждого инструмента. Например, курсы валют редко подвержены длительному тренду. Чаще всего они колеблятся в зажатом диапазоне.

Глобально можно выделить следующие подходы к торговле на бирже:

Активным стратегии можно поделить на два вида:

При этом важно ещё и время использования стратегии. Например, в периоды трендовых движений лучше всего использовать трендовые варианты, чем контртрендовые. Но заранее определить будет ли сейчас тренд невозможно.

Трейдеров можно поделить на два лагеря:

Рассмотренные стратегии в этой статье будут одинаково работать как для быков, так и медведей.

Ниже описанные рабочие классические торговые стратегии, их подходы не являются какими-то секретными знаниями. Однако не каждому дано успешно торговать на фондовой бирже, поэтому очень важно ещё развивать психологическую составляющую, соизмерять риски, которые каждый готов взять на себя. Немало важным моментом ещё является опыт, который можно приобрести только в процессе трейдинга.

Стратегия №1. На основе скользящих средних

Скользящие средние отображают среднее значение цены за предыдущий период, который выберет трейдер. Выделяют два основных типа линии:

Лучше пользоваться экспоненциальным видом, поскольку они лучше учитывают недавние данные, а значит имеют больше актуальности.

Разница между SMA и EMA можно отследить на следующим графике:

Какую информацию могут дать скользящие средние инвестору:

Самым классичесским вариантом использования является пересечение скользящих средних.

Когда быстрая скользящая пересекает снизу вверх медленную, то это сигнал на покупку. Аналогично с продажей: когда быстрая пересекает медленную сверху вниз. Вот как это выглядит на примерах

Но есть ещё один вариант использования скользящих. Вход в позицию после того, как 200 дневная EMA начала закругляться на верх. При этом хорошим дополнением к сигналу является увеличение объёма торгов. Часто это является одной из самых лучших точек входа. Поэтому такую позицию можно удерживать ещё несколько лет, а может даже и оставить навсегда.

Существуют ещё два более редких типа скользящих средних: линейно-взвешенная LWMA (Linear Weighted Moving Average) и сглаженная SMMA (Smoothed Moving Average). Это специфические варианты. Возможно, они хорошо могут дополнить некоторые торговых стратегий.

Стратегия №2. Дивергенция и конвергенция индикаторов

Дивергенция и конвергенция — это ситуация на рынке, когда цена обновила новый экстремум, а индикатор нет. Точные определения звучат так:

Иногда бывают тройные и даже четверные локальные экстремумы.

Торговая стратегия подразумевает открытие позиции против тренда. Поэтому иногда будут не самые удачные моменты для входа, поэтому стоит использовать защитные ордера стоп-лосс.

Какие индикаторы могут подойти для работы по торговой стратегии дивергенций и конвергенций:

Редко, но иногда используют ещё индикаторы объема (Volume), Stochastic или CCI.

Дивергенции и конвергенции является одним из самых точных сигналов, которые могут помочь трейдерам и инвесторам совершить успешную сделку по очень хорошим ценам.

Пример дивергенция и конвергенция на практике. График котировок Сбербанка:

Этот класс стратегии на основе дивергенций любит Александр Эдлер. Автор книги «Как играть и выигрывать на бирже». Он интересно и доступно преподнес материал. Советую начинающем прочитать книгу или хотя бы посмотреть его выступления в youtube (они бесплатны).

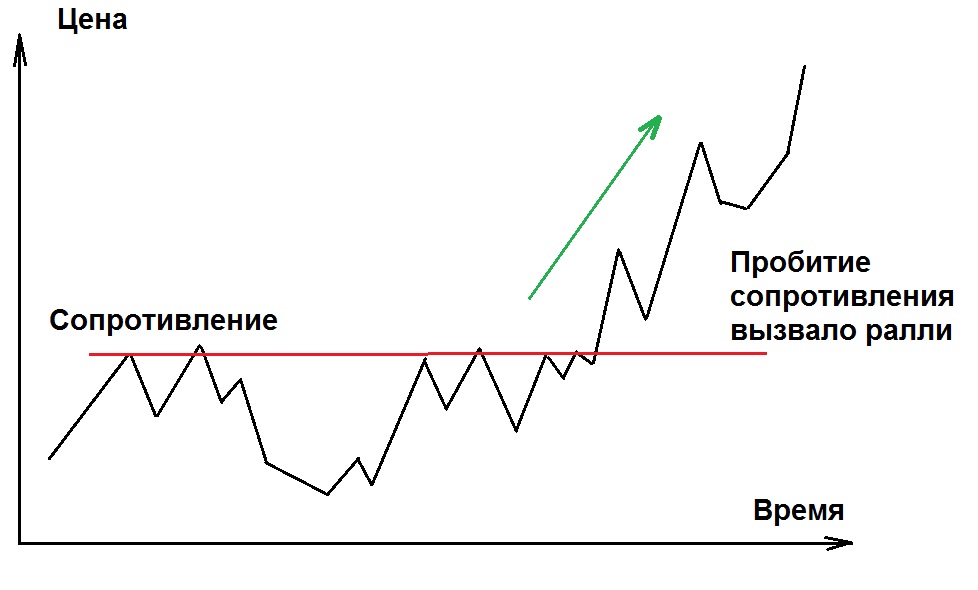

Стратегия №3. Пробой уровней поддержки и сопротивления

Стратегии пробой уровней поддержки и сопротивления по факту можно назвать одной из самых эффективных. Одним из её важных плюсов является быстрота получения результата.

Как правило, биржевые котировки после преодоления уровня быстро начинают либо продолжат тенденцию, либо откатываются назад тем самым теряя свою силу.

На всех рынках есть ценовые диапазоны, где цена часто разворачивается или находится длительное время во флэте (проторговке). При пробитии уровня чаще всего происходит мощный импульс по направлению движения. Обычно его мощь основана на тех, кто заходит в сделку по тренду и тех, кто закрывает свои позиции по стоп-лоссам.

После пробоя биржевые котировки зачастую проходят путь в 5-10% буквально за пару дней, а может быть даже и в течении одного дня. Бывают и значительно более сильные пробития. Всё зависит от того, как долго был флэт и насколько важен уровень цены.

Вот как это выглядит в реальных торгах:

Стратегия №4. Свечные модели и паттерны

На финансовых рынках регулярно происходят схожие модели роста и падения. Поэтому трейдеры придумали часто встречающие паттерны, которые сигнализируют о смене тенденции.

Как показывает практика, паттерны работают очень даже неплохо. Их можно совмещать с ранее рассмотренными стратегиями, тем самым увеличивая шансы на успешный вход.

Чем выше таймфрейм, тем надёжнее сигнал.

Подробно рассматривать каждую свечную модель в этой статье мы не будем. Описание всех существующих паттернов можно найти в статье:

Рассмотрим несколько примеров.

Помимо паттернов есть ещё графические фигуры. Но такие стратегии подразумевают более глубокий технический анализ, которые освоили опытных трейдеров. Подробнее можно прочитать в статье:

Стратегия №5. Выкуп просадок или покупка по тренду

Если мы говорим про фондовый рынок, а точнее про акции, то они склонны к росту на большом промежутке времени. Можно пользоваться этим фактом в своей торговой стратегии. Мы просто будем выкупать все просадки.

Что значит выкупать просадки? Как только рынок упал на 5-10%, то можно совершать вход в сделку. Точнее, сказать: добирать свою позицию. Конечно, рынок может упасть и больше. Например, в истории уже были случае падения фондового рынка на 30-70% в периоды финансовых и экономических кризисов. Никто не знает когда это случится.

Также можно просто открыть дневной график, нанести 200 дневную EMA и покупать когда рынок касается этой линии или уходит под неё.

Говоря «рынок», мы имеем в виду значение фондового индекса.

Фондовый индекс отражает совокупную динамику рынка акций. Можно назвать его бенчмарком.

Если покупать отдельные акции на просадках, то инвестор берёт риски, поскольку возможно падение связано с проблемами в бизнесе. Поэтому стоит изучать динамику фондового индекса, чтобы принимать решения где покупать.

На скриншоте ниже показаны выкупу просадок при нахождении цены ниже 200 EMA и в зоне перепроданности по RSI:

Как купить фондовый индекс? Для этого есть хороший вариант в виде ETF фондов. На индекс московской бирже можно покупать следующее фонды (указана комиссия):

Подробнее про ETF можно прочитать в статьях: