Стратегии для акций сбербанка

СБЕРБАНК. ЕЩЁ ОДНА ПРОСТАЯ ТОРГОВАЯ СТРАТЕГИЯ.

Добрый день. Предлагаю ознакомиться с ещё одной совершенно простой торговой стратегией, основанной на индикаторе MA Envelope. Этот индикатор придумал Элдер. Он выдвинул теорию о том, что скользящая средняя это нормальная цена актива, к которой актив постоянно стремится вернуться. Но есть волатильность в виде отклонений вверх или вниз от этой средней. Он стал откладывать на графике ещё две средние, но с отклонением, которое подбирал чисто визуально в зависимости от поведения актива. Т.е. чем сильнее отклонялся от нормальной цены актив, тем большее отклонение Элдер брал. Суть идеи в том, что всякий раз когда цена выходила за рамки конверта (так он назвал индикатор), то следовал возврат внутрь конверта, с первой целью восстановиться до нормальной цены, а потом может быть и уйти к противоположной границе конверта. Это контртрендовая стратегия при выходе за границы, и трендовая в случае возможности присоединиться к возникшему тренду на откате внутрь конверта. Смотрите график сбера за конец вчера и начало сегодня. Конверт у меняс периодом 20 и с отклонением 7.

Вчера при выходе цены за верхнюю границу конверта дважды можно было заработать на шорте копеек по 60, точка входа на максимуме свечи, ну свеча, вышедшая за конверт, двигаться вверх перестаёт, вот тут сразу вход в шорт, стоп ставить близко на максимуме, который покажет цена после начала реверса. Реверс бывает практически всегда: либо на этой же свече, либо на следующей. Если у вас на истории за конвертом остаются три-четыре свечи, тогда увеличивайте отклонение в настройках. Фиксироваться при приближении к ЕМА-20. А сегодня с утра по этой стратегии можно было и больше взять, учитывая фиксацию прибыли вчерашними игроками. Это контртренд. В это же время для любителей тренда у линии ЕМА-20 можно было присоединяться, потому что выход за верхнюю границу может говорить о силе тенденции. Сам Элдер кстати в этих точках переворачивался (если мне память не изменяет:)) давно читал его).. Вот всё просто. Эту стратегию можно использовать не только новичкам, но и профессионалам. Кстати, простота решений чаще всего очень украшает профессионала, не всем же быть мастером многоходовочек:))

Реальный инвестиционный кейс или как я зарабатываю на Сбербанке 30 000 рублей в месяц

Я инвестор. Инвестирую очень давно, еще с 1997-го года. Инвестиции позволяют мне наращивать капитал быстрее инфляции и дают мне пассивный источник дохода.

Читайте до конца, и вы узнаете, каким образом мне удается зарабатывать на Сбербанке 30000 рублей в месяц. Покажу все расчеты. Приведу доказательства.

Почему Сбербанк?

Все мы, конечно, знаем, что Сбербанк является основным выгодоприобретателем от развернувшейся кампании отзыва лицензий у банков, которая стартовала с приходом на пост председателя ЦБ Эльвиры Набиуллиной, потому что, зачастую именно Сбербанк выплачивал застрахованные АСВ денежные средства вкладчикам банков, чьи лицензии были отозваны. И во многих случаях эти деньги вместе с вкладчиками оседали в Сбербанке. Поэтому, на фоне частого отзыва лицензий у различных других банков, доверие к Сбербанку только крепло. И это отражалось на росте клиентской базы как физических, так и юридических лиц. Кстати, до сих пор подобный эффект от данной кампании по отзыву лицензий у банков не исчерпан.

Кроме того, Сбербанк в последние годы показывает рост эффективности бизнеса, прибыли и выручки. Это связано с почти монопольным положением на рынке и качественным управлением команды Германа Грефа.

Мне очевидно, что почти все услуги и продукты Сбербанка дороже, чем у конкурентов, а процентные ставки по вкладам одни из самых маленьких. Это возможно благодаря общему имиджу бренда и широчайшему охвату населения. Поэтому Сбербанк показывает отличные результаты по прибыли и эффективности банковского бизнеса.

Собственно, поэтому я владею акциями Сбербанка, но не пользуюсь его услугами.

Моя история со Сбербанком

Акции Сбербанка я начал накапливать еще в 2014 году. Потом, при снижении курса акций в 2015 году, я увеличил свой пакет акций довольно существенно. На уровнях 75-80 рублей за обыкновенную акцию. Это были хорошие уровни. Видно по графику. В последующие годы, на всех коррекциях и снижениях курса акций Сбербанка, я увеличивал количество этих бумаг в своем портфеле, если были свободные инвестиционные деньги. В последний раз я это сделал в 2018 году на новостях о санкция против российских госбанков.

Сбербанк акции обыкновенные:

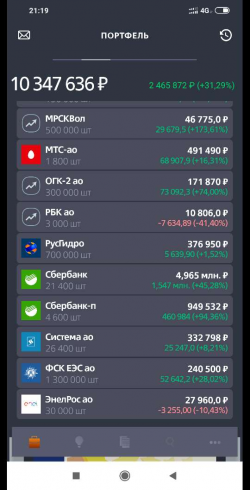

21400шт. по текущему курсу это = 4,9млн. руб.

Сбербанк акции привилегированные:

4600 шт. по текущему курсу это = 0,9 млн. руб.

Это скриншот моего инвестиционного портфеля в приложении ВТБ Мои инвестиции:

На моем канале вы можете посмотреть ролик, где я показываю дивидендную и общую доходность по моему портфелю акций на ИИС:

Так вот, как же мне удается зарабатывать ежемесячно по 30000руб на Сбербанке?

Летом 2019 года Сбербанк выплатил своим акционерам дивиденды за 2018год в размере 16 руб. на одну акцию. И на обыкновенную, и на привилегированную. Привилегированные акции дешевле. Но дивиденды по тем и другим платятся одинаковые.

Сбербанк акции обыкновенные:

21400шт. * 16 руб. = 342400 руб.

Сбербанк акции привилегированные:

4600 шт. * 16 руб. = 73600руб.

Всего: 416000 руб. – 13% = 361920руб.

13% налога автоматически вычел мой брокер ВТБ. И, таким образом, я получил чистыми на свой счет 362000руб.

Если разделить полученную сумму на 12 месяцев получится, что Сбербанк заплатил мне дополнительный доход, который можно считать пассивным в размере 30000руб в месяц. Вот так я зарабатываю на Сбербанке 30000 рублей в месяц. Что, кстати, сравнимо с получением дохода от аренды квартиры в Москве. При этом, вложенная сумма существенно меньше стоимости подобной квартиры. И никаких забот по поиску арендаторов.

Сейчас я предлагаю вам дочитать статью до конца, и вы узнаете:

Есть ли смысл в наше время покупать акции Сбербанка, чтобы получать пассивный дивидендный доход?

Очевидно, чтобы получать эти деньги, мне пришлось вложить немалую сумму денег. Но и совсем не ту сумму, которую мы с вами рассчитали по текущей стоимости акций. За время инвестиций акции Сбербанка росли в цене. И начальная сумма инвестиций была существенно меньше.

Кроме того, дивидендная доходность к текущей цене обыкновенных акций Сбербанка составляет почти 7% годовых. Сейчас не везде можно открыть вклад с такой процентной ставкой. А дивидендная доходность привилегированных акций – 7,7% годовых, что еще интереснее.

Прогноз по дивидендной выплате на одну акцию за 2019 год составляет 20-22рубля, вместо 16 рублей годом ранее. А это рост дивидендного дохода более, чем на 20%.

И не забываем, что бизнес Сбербанка растет и процветает, и вместе с ним росли и растут акции.

Конечно же, я просто обязан сказать и о рисках инвестиций в акции Сбербанка, а то как-то все слишком хорошо и гладко получается.

Минусы, риски, слабые стороны:

Таким образом, возможно, что лучшие времена для держателей этого актива уже прошли.

Вы также можете посмотреть обзор моего счета ИИС, в нем я расскажу об активах на моем ИИС.

Это моя история владения акциями Сбербанка и мое личное инвестиционное мнение относительно будущего бумаги. И конечно же, данная статья не является рекомендацией.

Если вам понравилось статья, то ставьте лайк.

Желаю вам удачных инвестиций.

И да пребудет с вами сила сложного процента!

Сбербанк потерял более 20% стоимости с октября. Стоит ли покупать акции

Среда, 8 декабря, отметилась масштабными распродажами на российском фондовом рынке — индекс Мосбиржи потерял более 2%. Больше всего из бумаг крупных российских компаний просели акции Сбербанка — по итогам дня обыкновенные акции обвалились на 5,88%. Это самое значительное снижение бумаг с марта 2020 года. Привилегированные акции потеряли 4,13%.

На основной торговой сессии 9 декабря котировки обыкновенных акций отскочили, отыграв часть потерь предыдущего дня. На 15:00 мск акции росли на 2,3%, до ₽303,85 за бумагу. Привилегированные акции дорожали на 0,84%, до ₽283,07 за бумагу.

«РБК Инвестиции » спросили экспертов, что происходит с акциями и не пора ли покупать их на спаде.

Почему обвалились акции

По данным «Сбера», 44% держателей акций — это иностранные юридические лица. А доля частных инвесторов и российских юрлиц всего лишь 3,7% и 1,9% соответственно. Остальные 50% + 1 акция — у российского Минфина.

Аналитик финансовой группы «Финам» Игорь Додонов сообщил со ссылкой на данные Института международных финансов (Institute of International Finance, IIF), что нерезиденты еще с конца ноября начали уходить из активов развивающихся стран. И на этот раз Россия не осталась в стороне. А резко усилившаяся санкционная риторика придала дополнительный импульс продажам.

Эксперт также отметил, что надежды на переговоры глав США и России, которые состоялись 7 декабря, по большому счету не оправдались. «В начале стали поступать сообщения о каком-то «конструктиве», однако затем стало ясно, что прогресса в отношениях между странами не наметилось», — отметил Додонов.

В частности, пресс-секретарь Владимира Путина Дмитрий Песков заявил, что говорить об улучшении отношений по итогам встречи не приходится и «особого повода для оптимизма пока нет». На этом фоне инвесторы, прежде всего иностранные, продолжили избавляться от российских акций, говорит Додонов.

Старший аналитик инвесткомпании «Атон» Михаил Ганелин считает, что иностранцы не очень понимают специфику происходящего и поэтому выходят из российских акций.

«Они читают газеты и видят, что два президента поговорили, а что дальше — непонятно. Между тем [в иностранных СМИ] продолжают выходить сообщения о том, что на Россию будут наложены санкции. При этом предполагается, что особенно сильное давление будет оказано на российскую банковскую систему», — описывает ситуацию аналитик. В то же время Ганелин не считает, что распродажи в среду носили массовый характер, так как в этом случае наблюдалась бы девальвация рубля.

По итогам торговой сессии 8 декабря курс доллара снизился против российской валюты на 0,6%, до ₽73,59. В четверг днем рубль остается недалеко от достигнутых уровней — на 16:00 мск доллар стоит ₽73,66.

Пора ли начинать покупать акции «Сбера» на спаде?

Котировки обыкновенных акций «Сбера» упали на 23,4% с исторических максимумов середины октября, привилегированные — на 21,2%. Эксперты позитивно оценивают дальнейшие перспективы акций «Сбера»

В «Атоне» повысили целевую цену акций «Сбера» с ₽385 до ₽400 за бумагу с учетом хороших результатов и благоприятного прогноза на 2022 год. Кроме того, в инвесткомпании изменили рекомендацию с «нейтрально» до «выше рынка». «На наш взгляд, бумага пойдет в рост, как только политические риски ослабеют», — заключили эксперты «Атона».

Акции Сбербанка. Какие технические индикаторы работают лучше всего

Ликвидные акции лучше остальных подчиняются законам технического анализа. Поэтому выявление самых результативных паттернов и индикаторов для конкретных бумаг открывает неплохие возможности заработка для трейдеров и обеспечивает выгодные точки входа (фиксации позиции) для инвесторов.

В серии статей рассматриваем, какие технические инструменты показывают самый высокий результат на голубых фишках российского рынка ценных бумаг. Сегодня — это акции Сбербанка. С опубликованными исследованиями можно ознакомиться по ссылке.

Для простоты анализа мы взяли индикаторы со стандартными настройками. Увеличение временного периода любого показателя делает его надежнее, но менее чувствительным к изменениям цены. Обратная ситуация с уменьшением временных параметров — «менее надежно», но потенциально «более выгодно». Опытные трейдеры используют этот принцип для настройки индикаторов под себя. Поэтому популярные скользящие средние останутся за рамками обзора, поскольку всегда настраиваются индивидуально в зависимости от ситуации.

В качестве таймфрейма мы взяли дневной график, сигналы на котором являются достаточно надежными, но не подавляются фундаментальными факторами, оказывающими прямое влияние на направленность движения на недельном и месячном таймфрейме. Сигналы на дневном графике позволяют формировать позицию как на короткой, так и на относительно длинной дистанции.

Alligator

Трендовый индикатор Alligator состоит из трех скользящих средних с разными периодами, при этом линии сдвинуты на разное количество периодов вперед — вправо относительно текущей цены. Специфика показателя позволяет определить момент смены тренда.

Сигнал на покупку поступает, когда зеленая линия пересекает красную снизу. Для большей надежности можно дождаться, когда синяя линия опустится ниже других. Тогда считается, что аллигатор полностью «проснулся», и восходящий тренд набирает обороты. Зеркальное расположение линий формирует сигнал на продажу.

На дневном графике Сбербанка сигналы на вход в сделку возникали на свечах, обведенных эллипсом. Эти свечи смещены относительно сигналов по Alligator на три периода влево. Поиск сигнальной свечи происходит по зеленой линии, поскольку красная и синяя кривые «идут» с большим опережением цены.

9 из 10 последних сигналов реализовались успешно. В случае боковика необходимо дождаться надежного сигнала, то есть не только пересечения зеленой и красной линий, но и смещения синей линии ниже всех (выше при сигнале на продажу). В нашем случае таких сигналов было 3 из 10, и все сработали удачно. В самом боковике сигналы по Alligator традиционно игнорируются.

MACD

Один из самых распространенных трендовых индикаторов MACD показывает неплохую результативность на акциях Сбербанка. В отличие от Alligator он подает меньше ложных сигналов, однако сигналы поступают реже и несколько позже (обычно на одну свечу позднее).

Что касается еще одного популярного трендового индикатора ADX, то он подает слишком много ложных сигналов и не подходит для работы с данными бумагами на дневном таймфрейме. На графиках с меньшими временными интервалами показатель также неэффективен.

TRIX

Triple Exponential Exchange (TRIX) представляет собой процентное изменение тройной экспоненциальной скользящей средней, которая находится следующим образом:

1) на график накладывается обычная экспоненциальная скользящая средняя (EMA1);

2) по значениям EMA1 строится скользящая средняя EMA2;

3) по значениям EMA2 строится итоговая скользящая средняя EMA3, которая и является так называемой тройной EMA.

Сигнал на покупку возникает при пересечении нуля снизу-вверх, сигнал на продажу — при пресечении нулевой отметки сверху-вниз. Несколько этапов сглаживания исключают возможность резкого изменения индикатора, поэтому такие сигналы в принципе являются достаточно надежными.

TRIX является более запаздывающим по отношению к MACD и Alligator, обеспечивая точки входа по менее выгодным ценам. На дневном графике Сбербанка сигналы по TRIX обычно возникают, когда ценой пройдено около половины локального тренда, поэтому могут использоваться осторожными трейдерами для подтверждения чувствительных сигналов. Надежность сигналов по TRIX в теории выше многих трендовых индикаторов, на для акций Сбербанка сопоставима с MACD.

Среди классических осцилляторов Chande Momentum Oscillator (CMO) лучше всего показывает себя на бумагах Сбербанка. Stochastic является слишком чувствительным и генерирует много ложных импульсов, в то время как RSI слишком грубый, и большая часть потенциально прибыльных сделок просто упускается.

Однако дивергенции, выступающие самыми сильными сигналами по осцилляторам, лучше прослеживаются на графике RSI. То есть в этом плане CMO менее эффективен по отношению к RSI. Stochastic часто упускает дивергенции, так как больше всех приближен к динамике котировок.

В процессе исследования был проведен анализ всех индикаторов, который доступен в базовом наборе показателей QUIK.

БКС Брокер

Последние новости

Рекомендованные новости

Итоги торгов. Еще одна неделя в минусе

Прогноз по S&P 500 на 2022

Рынок нефти 2022. Сколько будет стоить баррель в новом году

Как зарабатывать на облигациях в период изменения ставок

Главное за неделю. Скок-отскок

Банк России повысил ключевую ставку до 8,5%

Акции, которые обеспечат будущее вашим детям

В погоне за трендами. Роскосмос тянется к IPO?

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Сбербанк: глубоко ли уйдет

Воспользуемся моделирующим риск-подходом для определения уровней, ниже которых бумаги Сбербанка вряд ли уйдут до конца 2021.

Факт и ожидания

Фактические фундаментальные вводные Сбербанка всем известны: рентабельность капитала — под 25%, чистая годовая прибыль достигнет или превысит 1,2 трлн руб., норматив дивидендных выплат — от 50%, темп роста дивидендов — более 40%.

10 октября акции взлетают к 388 руб., после чего начинается общерыночная коррекция. В последние недели темп снижения бумаг банка ускорился, переходя в обвальное падение на рекордных оборотах. Менее чем за 2 месяца с исторического пика Сбер потерял 25%. От +43% с начала года осталось пока всего +7% прироста.

Вмешался геополитический фактор. Рупор Запада, Bloomberg, по сути, донес перечень ограничительных мер к России. В списке угроз фигурировал финансовый рынок. А значит, банковские акции вставали под прицел.

Если не принимать во внимание агрессивную риторику западных партнеров, то резкое падение акций можно было бы рассматривать как возможности для инвестирования. Рынок все-таки ожидает событий, способных изменить уже фундаментальные вводные кредитной организации. И пока они негативные. Именно с этим и связан мощнейший выход из акций и неспособность оперативного отскока.

Техническая картина

На волне панических распродаж акции достигают области спроса на 290 руб. Весной и летом район становился трамплином для нового витка роста. Вероятно, сейчас наблюдаем чисто технический момент отработки поддержки.

Волатильность инструмента сейчас очень высокая, что говорит о возможности широких движений внутри дня. В рамках снятия перепроданности не исключены попытки отскока, но для взятия планки на 320 руб. факторов пока не просматривается. Среднесрочная картина улучшится лишь по факту закрепления над 330 руб.

Внизу следующими поддержками выступают области спроса через каждые 10 рублей — 290/280/270/260. Ориентир на круглые цифры завязан и на высокой текущей изменчивости инструмента, когда точные отметки цена может перелетать либо не достигать в силу высокой маржинальности торгов.

Что говорит статистика

Статистические модели не занимаются прогнозированием будущих исходов. С их помощью можно очертить уровни риска, за которые вероятность выхода инструмента стремится к минимуму.

Рассчитаем пределы потерь в обыкновенных акциях Сбербанка, исходя из исторического опыта волатильности и доходности инструмента за последний год. Прогнозный период точно выпадает на конец 2021 г. Закономерно, что отправная точка по модели — 30 ноября. Результаты в таблице:

Ориентиром до конца года выступают два предела. С вероятностью в 95% бумаги не должны уйти ниже 281 руб., глубина потерь на месяц была ограничена 11%. При минимуме среды в 291,57 руб., до границы еще остается порядка 9 руб., или 3%. Пока все укладывается в предел.

Учитывая резкий скачок волатильности, нужно иметь в виду и максимальный барьер по риску — 264 руб. Из 16% допустимого отклонения пока выбрана лишь половина. Вероятность ухода под данный уровень статистика оценивает лишь в 1%.

Таким образом, вероятностные модели на основе прошлого опыта поведения цен с высокой степенью достоверности диагностируют пределы, уход за которые имеет мало шансов в обозначенном временном периоде. Однако они не могут гарантировать ни само движение цены, ни пусть и незначительную вероятность несрабатывания крайне негативного исхода.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Итоги торгов. Еще одна неделя в минусе

Прогноз по S&P 500 на 2022

Рынок нефти 2022. Сколько будет стоить баррель в новом году

Как зарабатывать на облигациях в период изменения ставок

Главное за неделю. Скок-отскок

Банк России повысил ключевую ставку до 8,5%

Акции, которые обеспечат будущее вашим детям

В погоне за трендами. Роскосмос тянется к IPO?

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.