страховка жизни возврат налога

Как получить налоговый вычет за страхование жизни

Добровольное страхование жизни – очень популярная услуга за последние несколько лет. Поскольку на сегодняшний день существует возможность оформить накопительную страховку, которая позволит близким страхователя получить выплаты после его смерти, личное страхование начинает интересовать все больше людей. К сожалению, ещё не всем известно, что личное страхование позволяет получить часть денег по страховке обратно.

Когда можно получить налоговый вычет на страхование жизни

Вычет – это возврат НДФЛ, 13% от вашего дохода, его обычно платит за вас наниматель. Говоря простым языком, вычетом на ДСЖ будет возврат части подоходного налога. Вычет доступен только тем, кто платит подоходный налог.

Налоговая льгота в виде вычета на ДСЖ предоставляется лишь один раз в год, при подаче налоговой декларации. Получить льготу за текущий год можно при подаче налоговой декларации в период с 1 января до 30 апреля. Обратите внимание, что возврат НДФЛ возможен только по тем взносам, которые оплачиваются с 1 января 2015 и позднее.

Пример: По договору ваш страховой полис был оформлен на срок с 2014 по 2020 год, значит вам положена ежегодная налоговая льгота, начиная с 2015 года.

У вас в запасе есть три года с момента прекращения действия страхового полиса, чтобы потребовать льготу с государства.

Налоговый вычет по ДСЖ вам положен лишь в случае заключения договора сроком от пяти лет и дольше. Данный полис должен быть самостоятельным видом страхования, то есть он не может идти «в комплекте» с договором займа или, например, ипотечного кредита. Вернуть получится лишь часть расходов, понесенных на содержание страхового полиса, а именно – 13% от внесённой суммы по страховке за год.

Получить вычет большего объёма, чем заплачено налогов – нельзя. Налоговые вычеты касаются лишь тех доходов, которые облагаются НДФЛ. Общая сумма выплат ограничена 120 000 российских рублей. При этом договор на оказание страховых услуг можно заключать не только на себя, но также на супругов, родителей или детей.

Иными словами, для того, чтобы получить государственную льготу за ДСЖ, нужно соответствовать одновременно четырем критериям:

Обратите внимание, что возврат вычета возможен лишь по взносам, покрывающим страховку. Это означает, что комбинированная страховка позволит вам получить вычет только с суммы, затраченной на непосредственное страхование жизни. Если вы – обладатель именно такого полиса, то для получения налогового вычета вам придется взять в СК справку с указанием назначения каждого взноса.

Выбор страховой компании

Страховое соглашение вы можете заключить с любой СК, которая вас устраивает. У организации обязательно должна быть лицензия на оказание страховых услуг.

Как заключать договор

Покупая страховку, вы должны убедиться, что в вашем договоре присутствуют существенные условия ДСЖ:

Оформить ДСЖ вы можете в любое удобное для вас время – даже в середине года. Главным условием для получения соответствующего вычета остается длительность договора на срок не менее пяти лет.

Для оформления страховки вы должны обратиться в удобную для вас СК, где вам предоставят перечень необходимых документов. Когда вы соберёте все бумаги, агент оформит с вами страховой полис. Обратите внимание, что при страховании третьего лица (супруга или родителя) потребуется согласие и подпись этого человека.

Стоимость страховки

Стоимость страховки может быть любой – все зависит от ваших финансовых возможностей. На сумму налогового вычета размер страховки влияет пропорционально, но в пределах максимальной суммы, которой ограничивается общая сумма социальных выплат.

Пример: Ваш полис стоит 50 000 рублей, а государство может возместить вам 13% от этой суммы. Значит, после подачи декларации вы получите 6 500 рублей. Если ваш полис стоит 185 000 рублей (больше ста двадцати тысяч), то вы получите 24 050 рублей, то есть 13% от максимальной суммы социальных выплат.

Где получить вычет

Получить свою законную льготу вы можете двумя способами:

Если вы официально трудоустроены в компании или у ИП, вам достаточно будет лишь написать заявление установленного образца у себя на работе, а остальное бухгалтерия сделает за вас. Если же вы работаете на себя и исправно оплачиваете НДФЛ, то вам придётся самостоятельно оформить и подать налоговую декларацию в инспекцию.

Вычет через ИФНС

Для того чтобы получить свой вычет в ИФНС, проще всего зайти на официальный сайт Федеральной Налоговой Службы nalog.ru и пройти в раздел «Меня интересует». Там нужно выбрать графу «Получение налогового вычета» и подробно изучить информацию, касающуюся налоговых льгот. В личном кабинете на сайте вы сможете легко заполнить электронную декларацию (либо помочь своему родственнику с заполнением) и предоставить пакет документов в налоговую в электронном виде.

Если электронный вариант вам не подходит, придется лично отнести в налоговую весь пакет документов:

Вычет через работодателя

Для того чтобы получить налоговый вычет за страхование жизни с помощью своего работодателя, вы должны написать заявление, приложить копию полиса и, при страховании третьего лица, документы, подтверждающие ваше родство. Форму конкретного заявления нужно уточнять у своего непосредственного работодателя.

Документы для вычета

Список документов для оформления вычета

Для того чтобы оформить налоговый вычет на страхование жизни, понадобятся следующие документы и информация:

Примечание: если за год Вы работали в нескольких местах, то потребуются справки от всех работодателей.

Примечание: если в договоре по страхованию жизни указаны реквизиты лицензии страховой компании, то предоставление лицензии не является обязательным.

Заметка: в письме от 19.07.2016 №БС-4-11/12961@ ФНС разъяснила, что подтверждением платежа также может быть справка об уплаченных страховых взносах, выданная страховой организацией.

При оформлении налогового вычета за детей дополнительно предоставляется:

При оформлении налогового вычета за супруга дополнительно предоставляется:

При оформлении налогового вычета за родителей дополнительно предоставляется:

Следует отметить, что во избежание задержек и отказов лучше обращаться в налоговую службу с максимально полным пакетом документов.

Как заверить копии документов?

По закону все копии документов должны быть заверены нотариально или самостоятельно налогоплательщиком.

Для того чтобы самостоятельно заверить Вы должны подписать каждую страницу (а не каждый документ) копии следующим образом: «Копия верна» Ваша подпись /Расшифровка подписи/ Дата. Нотариального заверения в этом случае не требуется.

Как работает налоговый вычет на примере программы «ЗащитаЖизни»

| Налоговый вычет | + 15 600 руб. | + 15 600 руб. | + 15 600 руб. | + 15 600 руб. | + 15 600 руб. | + 15 600 руб. | + 15 600 руб. | + 15 600 руб. | + 15 600 руб. | + 15 600 руб. |

| Ежегодный взнос | 125 600 руб. | 125 600 руб. | 125 600 руб. | 125 600 руб. | 125 600 руб. | 125 600 руб. | 125 600 руб. | 125 600 руб. | 125 600 руб. | 125 600 руб. |

| Налоговый вычет | + 46 800 руб. | + 46 800 руб. | + 46 800 руб. | + 15 600 руб. | ||||||

| Ежегодный взнос | 125 600 руб. | 125 600 руб. | 125 600 руб. | 125 600 руб. | 125 600 руб. | 125 600 руб. | 125 600 руб. | 125 600 руб. | 125 600 руб. | 125 600 руб. |

Ваша доходность дополнительно может составить до 156 000 руб.

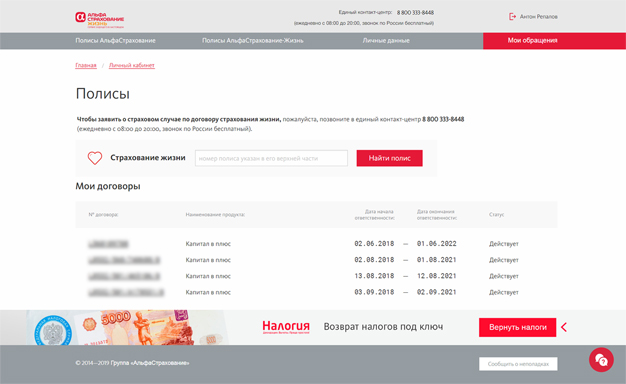

Через личный кабинет

Личным обращением в ФНС

При выплате Вам денежных (выкупных) сумм в случае досрочного расторжения договора добровольного страхования жизни ООО «АльфаСтрахование-Жизнь» обязано удержать сумму налога на доходы физических лиц, исчисленную с суммы дохода, равной сумме страховых взносов, уплаченных Вами по этому договору, за каждый календарный год, в котором Вы имели право на получение социального налогового вычета, указанного в подп. 4 п. 1 ст. 219 НК (в связи с вступлением с 01.01.2015 в силу Федерального закона № 382-ФЗ от 29.11.2014).

При предоставлении Вами справки, выданной налоговым органом, подтверждающей неполучение Вами социального налогового вычета либо подтверждающей факт получения Вами суммы предоставленного социального налогового вычета, указанного в подп. 4 п. 1 ст. 219 НК, ООО «АльфаСтрахование-Жизнь» не удерживает сумму налога либо исчисляет сумму налога, подлежащую удержанию. Сроки предоставления справки и комплект документов, необходимые для получения справки, страхователю необходимо запрашивать в налоговом органе по месту жительства.

Налоговый вычет

Физические лица, заключившие договор добровольного страхования жизни на срок от 5 лет, могут ежегодно получать социальный налоговый вычет по НДФЛ с суммы уплаченных страховых взносов. Государство возвратит до 13% оплаченных взносов за ответственное отношение к своему будущему и благополучию близких.

Если у Вас есть действующий договор страхования жизни (а именно «Премиум», «Солнышко», «Комфорт», «Гардиа», «Глориа», «Оптим», «Виталити», «Эгида», «Капитал», «Звёздочка») или пенсионного страхования («Гранде» и «Перспектива»), заключенный в свою пользу или пользу близких родственников*, а также Вы получаете доход облагаемый налогом по ставке 13%, то Вы можете претендовать на налоговый вычет.

Как получить социальный налоговый вычет по договору страхования жизни?

Способ №1

По окончании календарного года обратитесь в налоговую инспекцию по месту регистрации/прописки. Документы, которые необходимо предоставить в инспекцию:

Как вы можете подать документы в налоговую инспекцию?

Способ №2

Налоговый вычет может быть предоставлен до окончания налогового периода при обращении с письменным заявлением к работодателю.

Перед тем, как обратиться к работодателю, Вам необходимо подтвердить свое право на получение вычета. Для этого подайте в налоговый орган письменное заявление по утвержденной форме, и документы:

В течение 30 дней налоговая инспекция выдаст уведомление о праве на получение социального налогового вычета, которое необходимо представить работодателю вместе с письменным заявлением. На основании него работодатель будет выплачивать заработную плату, не удерживая НДФЛ до тех пор, пока сумма предоставленного вычета не достигнет размера, указанного в подтверждении от налоговой инспекции права на получение социальных налоговых вычетов. Налоговый вычет таким способом предоставляется только в том случае, если размер вашего годового дохода будет достаточен для его предоставления. Социальный вычет предоставляется только по доходам, полученным от работодателя, к которому Вы обратились за вычетом.

Страховка жизни возврат налога

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Письмо Минфина России от 30 апреля 2020 г. N 03-04-05/35928 О предоставлении социального налогового вычета по НДФЛ в части уплаченных налогоплательщиком страховых взносов по договору добровольного страхования жизни

Департамент налоговой политики рассмотрел обращение о порядке предоставления социального налогового вычета по налогу на доходы физических лиц в части уплаченных налогоплательщиком страховых взносов по договору добровольного страхования жизни и сообщает, что в соответствии с регламентом Минфина России, утвержденным приказом Минфина России от 14.09.2018 N 194н, в Минфине России, если законодательством не установлено иное, не рассматриваются по существу обращения по оценке конкретных хозяйственных операций.

В соответствии с пунктом 4 части 2 статьи 942 Гражданского кодекса Российской Федерации при заключении договора личного страхования между страхователем и страховщиком должно быть достигнуто соглашение о сроке действия договора.

Таким образом, срок действия договора личного страхования является существенным условием договора. Его изменение должно осуществляться по соглашению сторон в соответствующей письменной форме.

Согласно пункту 3 статьи 210 Кодекса для доходов, в отношении которых предусмотрена налоговая ставка, установленная пунктом 1 статьи 224 Кодекса, налоговая база по налогу на доходы физических лиц определяется как денежное выражение таких доходов, подлежащих налогообложению, уменьшенных на сумму налоговых вычетов, предусмотренных статьями 218-221 Кодекса.

Таким образом, право на получение социального налогового вычета по налогу на доходы физических лиц возникает у налогоплательщика, если одновременно соблюдаются следующие условия, а именно, договор добровольного страхования жизни заключен налогоплательщиком со страховой компанией на срок не менее пяти лет, застрахованным лицом (если выгодоприобретатель в договоре не указан), выгодоприобретателем по договору является сам налогоплательщик и (или) члены его семьи и близкие родственники, поименованные в подпункте 4 пункта 1 статьи 219 Кодекса (супруг, родители, дети), страховые взносы по договору уплачены налогоплательщиком за счет собственных средств, при представлении документов, подтверждающих его фактические расходы по добровольному страхованию жизни.

При этом социальный налоговый вычет предоставляется за тот налоговый период, в котором были понесены соответствующие расходы.

Одновременно сообщается, что настоящее письмо Департамента не содержит правовых норм, не конкретизирует нормативные предписания и не является нормативным правовым актом. Письменные разъяснения Минфина России по вопросам применения законодательства Российской Федерации о налогах и сборах, направленные налогоплательщикам и (или) налоговым агентам, имеют информационно-разъяснительный характер и не препятствуют налогоплательщикам, налоговым органам и налоговым агентам руководствоваться нормами законодательства Российской Федерации о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

| Заместитель директора Департамента | Р.А. Саакян |

Обзор документа

Право на социальный вычет по НДФЛ возникает, если одновременно соблюдаются следующие условия:

— договор добровольного страхования жизни заключен налогоплательщиком со страховой компанией на срок не менее 5 лет;

— застрахованным (если выгодоприобретатель в договоре не указан), выгодоприобретателем по договору является сам налогоплательщик и (или) члены его семьи и близкие родственники;

— страховые взносы уплачены налогоплательщиком за счет собственных средств;

— представлены документы, подтверждающие фактические расходы по добровольному страхованию жизни.

При этом социальный налоговый вычет предоставляется за тот год, в котором были понесены расходы.

(1).jpg)