Страхование гражданской ответственности перед третьими лицами авто

Страхование гражданской ответственности перед третьими лицами авто

Статья 4. Обязанность владельцев транспортных средств по страхованию гражданской ответственности

Перспективы и риски споров в суде общей юрисдикции. Ситуации, связанные со ст. 4

1. Владельцы транспортных средств обязаны на условиях и в порядке, которые установлены настоящим Федеральным законом и в соответствии с ним, страховать риск своей гражданской ответственности, которая может наступить вследствие причинения вреда жизни, здоровью или имуществу других лиц при использовании транспортных средств.

(в ред. Федерального закона от 01.12.2007 N 306-ФЗ)

(см. текст в предыдущей редакции)

Обязанность по страхованию гражданской ответственности распространяется на владельцев всех используемых на территории Российской Федерации транспортных средств, за исключением случаев, предусмотренных пунктами 3 и 4 настоящей статьи.

Владелец транспортного средства, зарегистрированного в иностранном государстве и въезжающего на территорию Российской Федерации, обязан иметь договор страхования гражданской ответственности, заключенный на условиях настоящего Федерального закона или в рамках международных систем страхования.

(абзац введен Федеральным законом от 01.05.2019 N 88-ФЗ)

2. При возникновении права владения транспортным средством (приобретении его в собственность, получении в хозяйственное ведение или оперативное управление и тому подобном) владелец транспортного средства обязан застраховать свою гражданскую ответственность до совершения регистрационных действий, связанных со сменой владельца транспортного средства, но не позднее чем через десять дней после возникновения права владения им.

(в ред. Федеральных законов от 01.07.2011 N 170-ФЗ, от 03.08.2018 N 283-ФЗ)

(см. текст в предыдущей редакции)

3. Обязанность по страхованию гражданской ответственности не распространяется на владельцев:

а) транспортных средств, максимальная конструктивная скорость которых составляет не более 20 километров в час;

б) транспортных средств, которые не предназначены для движения по автомобильным дорогам общего пользования и (или) не подлежат государственной регистрации;

(пп. «б» в ред. Федерального закона от 01.05.2019 N 88-ФЗ)

(см. текст в предыдущей редакции)

в) транспортных средств Вооруженных Сил Российской Федерации, других войск, воинских формирований и органов, в которых предусмотрена военная служба, за исключением автобусов, легковых автомобилей и прицепов к ним, иных транспортных средств, используемых для обеспечения хозяйственной деятельности Вооруженных Сил Российской Федерации, других войск, воинских формирований и органов;

(пп. «в» в ред. Федерального закона от 23.06.2003 N 77-ФЗ)

(см. текст в предыдущей редакции)

г) транспортных средств, зарегистрированных в иностранных государствах, если гражданская ответственность владельцев таких транспортных средств застрахована в рамках международных систем страхования;

(в ред. Федеральных законов от 01.12.2007 N 306-ФЗ, от 21.07.2014 N 223-ФЗ)

(см. текст в предыдущей редакции)

д) принадлежащих гражданам прицепов к легковым автомобилям;

(пп. «д» введен Федеральным законом от 01.12.2007 N 306-ФЗ)

е) транспортных средств, не имеющих колесных движителей (транспортных средств, в конструкции которых применены гусеничные, полугусеничные, санные и иные неколесные движители), и прицепов к ним.

(пп. «е» введен Федеральным законом от 21.07.2014 N 223-ФЗ)

4. Обязанность по страхованию гражданской ответственности не распространяется на владельца транспортного средства, риск ответственности которого застрахован в соответствии с настоящим Федеральным законом иным лицом (страхователем).

5. Владельцы транспортных средств, застраховавшие свою гражданскую ответственность в соответствии с настоящим Федеральным законом, могут дополнительно в добровольной форме осуществлять страхование на случай недостаточности страховых сумм, установленных статьей 7 настоящего Федерального закона, для полного возмещения вреда, причиненного жизни, здоровью или имуществу потерпевших, а также на случай наступления ответственности, не относящейся к страховому риску по обязательному страхованию (пункт 2 статьи 6 настоящего Федерального закона).

(в ред. Федерального закона от 28.03.2017 N 49-ФЗ)

(см. текст в предыдущей редакции)

6. Владельцы транспортных средств, риск ответственности которых не застрахован в форме обязательного и (или) добровольного страхования, возмещают вред, причиненный жизни, здоровью или имуществу потерпевших, в соответствии с гражданским законодательством. При этом вред, причиненный жизни или здоровью потерпевших, подлежит возмещению в размерах не менее чем размеры, определяемые в соответствии со статьей 12 настоящего Федерального закона, и по правилам указанной статьи.

(в ред. Федерального закона от 21.07.2014 N 223-ФЗ)

(см. текст в предыдущей редакции)

Лица, нарушившие установленные настоящим Федеральным законом требования об обязательном страховании гражданской ответственности владельцев транспортных средств, несут ответственность в соответствии с законодательством Российской Федерации.

7. Обязанность по страхованию гражданской ответственности владельцев прицепов к транспортным средствам, за исключением принадлежащих гражданам прицепов к легковым автомобилям, исполняется посредством заключения договора обязательного страхования, предусматривающего возможность управления транспортным средством с прицепом к нему, информация о чем вносится в страховой полис обязательного страхования.

(п. 7 введен Федеральным законом от 21.07.2014 N 223-ФЗ)

Страхование ответственности перед третьими лицами

Страхование гражданской ответственности перед третьими лицами позволит предприятию компенсировать непредумышленный вред, причиненный как собственным сотрудникам, так и клиентам. Множество программ покрывают разные типы рисков: производственные аварии, преступные действия третьих лиц, предоставление некачественных услуг, повлекших причинение ущерба покупателям, и т.д.

Виды страхования ответственности юридического лица перед третьими лицами

СК возместит за организацию ущерб, который нанесен по ее вине (в процессе перевозки) имуществу, здоровью или жизни пассажиров. ОСГОП необходимо для всех организаций, осуществляющих перевозку людей, кроме такси и метрополитена.

Без необязательного страхования общей гражданской ответственности перед третьими лицами компания может осуществлять свою деятельность. Однако эта услуга поможет избежать значительных финансовых и, что самое главное, репутационных потерь.

Итак, добровольное страхование ответственности перед третьими лицами могут оформить:

Чтобы более подробно узнать об этих услугах и их стоимости, вы можете посетить посвященные им страницы сайта или позвонить менеджерам компании. Наши специалисты владеют самой актуальной информацией по страхованию риска гражданской ответственности перед третьими лицами и другим программам.

Страхование гражданской ответственности перед третьими лицами авто

Купите ОСАГО онлайн

Простое оформление за 5 минут

Купите ОСАГО онлайн

Простое оформление за 5 минут

Путешествуйте по России и миру

c туристическим полисом

Путешествуйте с комфортом

Год онлайн-консультаций

врачей и психологов за 1800 рублей

Врачи онлайн за 1800 рублей

Антикризисное предложение

опытным агентам

Антикризисное предложение

опытным агентам

Страхование от несчастных случаев

Защитите себя и своих близких

на случай непредвиденных ситуаций

Страхование от несчастных случаев

Добровольное медицинское

страхование

Сохраните здоровье вместе с РЕСО-Гарантия

Добровольное медицинское страхование

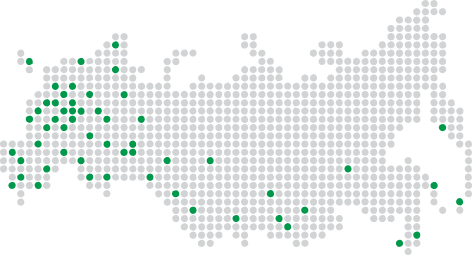

АГЕНТ РЯДОМ – найдите своего страхового консультанта

Мы ищем агентов рядом с вами на основе геоданных. Чтобы воспользоваться сервисом, разрешите нам отслеживать ваше местонахождение.

Лента новостей

РЕСО-Гарантия выплатила 14,3 млн рублей за сгоревший дом в Ленинградской области

Филиал РЕСО-Гарантия получил благодарность «Омской торгово-промышленной палаты»

Знаменитый путешественник – клиент РЕСО-Гарантия вернулся из очередной экспедиции

Отслеживайте статус страхового случая в приложении РЕСО Мобайл

Автострахование от РЕСО-Гарантия

РЕСО-Гарантия © – универсальная страховая компания. В числе наших приоритетов автострахование (как автоКАСКО, так и страхование ОСАГО), добровольное медицинское страхование, страхование имущества (в т.ч. страхование недвижимости), страхование ответственности (в т.ч. добровольная автогражданка) и грузов. Для определения стоимости страховых полисов на калькуляторах сайта вы можете произвести расчет КАСКО (страхование рисков «Хищение», «Ущерб»), рассчитать стоимость полиса ОСАГО и дополнительного страхования АГО, «Зеленая карта» и таких услуг, как ипотечное страхование, страхование квартиры, страхование дачи, ДМС, страхование путешественников, страхование жизни.

Страхование ответственности

Страхование гражданской ответственности

Страхование гражданской ответственности – это обязательство одного лица перед другим возместить ущерб при фиксации факта нанесения такого ущерба. Подобные обязательства возникнут при условии определенных упущений или действий, ставших причиной нарушения благ конкретного лица. Страхование гражданской ответственности разрабатывается и применяется с целью максимального возмещения нанесенного ущерба различных видов и степени тяжести. Застрахованная гражданская ответственность делает жизнь среднестатистического жителя развитого государства более спокойной, стабильной и безопасной.

Обязательное страхование ответственности

Обязательное страхование ответственности появилось сравнительно недавно, немногим более века назад. Основная функция механизма – помочь застрахованному лицу возместить ущерб, нанесенный третьему лицу при неблагоприятном стечении обстоятельств. Благодаря регулярным взносам от клиентов страховая компания получает необходимый финансовый ресурс, позволяющий взять ответственность за возмещение ущерба в отдельных случаях. В свою очередь у застрахованного лица также появляется возможность возмещать нанесенный ущерб пострадавшему лицу без непредвиденных затрат в особо крупных размерах.

Страхование ответственности владельцев транспортных средств

Страхование ответственности владельцев транспортных средств направлено на защиту интересов страхователя в соответствии с законодательством РФ.

Страховым случаем считается любая ситуация, которая требует компенсации убытка из-за вреда, нанесенного в процессе использования транспортного средства третьими лицами.

Благодаря обязательному страхованию ущерб при ДТП в большинстве случаев покрывается за счет страховых компаний. Процесс регламентируется федеральным законодательным актом №40, который вступил в силу 25.04.2002 года.

Договор страхования ответственности

Договор страхования ответственности – основной документ, который регламентирует взаимоотношения страховой компании и застрахованного лица. Основные принципы формирования договорных документов в сфере страхования прописаны в законе «Об организации страхового дела в РФ», а также в главе 48 гражданского кодекса.

Фактически договор страхования – это соглашение универсального характера, которые подписывают страховщик и страхователь. На основании соглашения страховщик обязан выплатить компенсацию при наступлении страхового случая. Страхователь, в свою очередь, обязуется своевременно перечислять в пользу страховой компании взносы установленного размера.

Правила страхования ответственности

Правила страхования ответственности действуют на основании федерального законодательства РФ. Фактически правила – это перечень условий и норм, на основании которых страховщик заключает договор, обеспечивающий погашение ущерба, который застрахованное лицо наносит третьим лицам. По договору страхования допускается выдача полиса не только страхователю, но и другому лицу. В случае страховки профессиональной ответственности конкретного лица, его данные указываются в договоре страхования.

Закон страхования ответственности

В соответствии с федеральным законом, страхование ответственности выделяют, как отдельный сегмент страхования. При этом ГК РФ считает страхование ответственности одной из нескольких отраслей имущественного страхования. Предмет страхования ответственности – возмещение вреда, который причинило виновное физическое или юридическое лицо. В самых распространенных случаях вред причиняют здоровью, жизни, имуществу или окружающей среде. Вред нередко имеет место в процессе производства, а также в ходе других видов деятельности или в результате бездействия.

Страхование гражданской ответственности предприятий

Субъектами страхования гражданской ответственности предприятий считаются компании, которые работают с оборудованием, веществами или другими потенциальными источниками опасности высокого уровня. Как правило, такие организации в процессе деятельности используют яды сильного действия, взрывчатые или легковоспламеняющиеся вещества, атомную или электрическую энергию, а также всевозможные механизмы и оборудование.

За вред, причиненный подобным источником, всегда несет ответственность предприятие. Исключение составляют случаи, когда причинение вреда случилось по преднамеренному умыслу пострадавшей стороны, а также в случаях, когда предотвратить и предвидеть подобные действия не представляется возможным.

Страхование ответственности производителей товаров

Страхование ответственности производителей товаров – считается новшеством на рынке страховых продуктов РФ. Ответственность перед потребителями и другими третьими лицами несут не только изготовители, но и продавцы. Страховым случаем считается вред, причиненный здоровью, жизни, а также имуществу в процессе использования товара, реализованного с браком или другими недостатками. Ответственность предусмотрена также за неисполнение обязанностей, возложенных на потребителей и производителей товара законодательством РФ. В упрощенном варианте этот вид страхования известен как ответственность за качество.

Программы страхования

Ярким примером программы страхования в РФ считается базовая программа ОМС, утвержденная Правительством. Документ разработан в рамках программы, гарантирующей гражданам РФ бесплатную медицинскую помощь. В документе сформулированы основные обязанности и права застрахованных лиц, которые получают бесплатную медицинскую помощь на всей территории РФ. Также в программе перечислены объемы и виды медицинской помощи, которые гражданин имеет право получить на всей территории государства без учета привязки к конкретному субъекту федерации при наступлении заболевания. В документе также прописаны общие требования к программам ОМС, действующим на территориальном уровне.

Страхование ответственности работодателя

Тема 7. Страхование ответственности

Цели – раскрыть содержание, значение и необходимость страхования ответственности. Определить основные проблемы и перспективы развития страхования ответственности в нашей стране.

1. Рассмотреть основные виды страхования ответственности и общие условия.

2. Раскрыть содержание и значение страхования ответственности владельцев автотранспортных средств на добровольной основе.

4. Рассмотреть зарубежные системы страхования гражданской ответственности владельцев автотранспортных средств. Система «Зеленая карта».

5. Дать характеристику страхования гражданской ответственности перевозчика. Изучить перспективы развития.

6. Раскрыть содержание и значение различных видов страхования профессиональной ответственности.

Оглавление

1. Классификация видов и основные условия страхования ответственности

Страхование ответственности, в соответствии с Гражданским кодексом РФ и федеральным законом «Об организации страхового дела в Российской Федерации» (в редакции от 7 марта 2005 г. № 12-ФЗ) относится к имущественному страхованию вместе со страхованием имущества и страхованием предпринимательских рисков.

Под ответственностью понимается обязательство возмещения ущерба, причиненного одним лицом другому лицу (третьему лицу), в том случае, если такой ущерб возник при наличии определенных действий или бездействия со стороны одного лица по отношению к другому.

При заключении договора страхования ответственности страховщик либо в силу закона (обязательное страхование или деликтное (внедоговрная ответственность, определяемая ст. 931 ГК РФ)), либо по договору (добровольное страхование ответственности договорная ответственность, определяемая в соответствии со ст. 932 ГК РФ) берет на себя обязательство возместить ущерб, причиненный страхователем (застрахованным лицом) третьему лицу. При этом преследуется цель сохранения материального благосостояния и интересов как причинившего ущерб, так и потерпевшего (третьего лица).

Объектом страхования гражданской ответственности является предусмотренная законом или договором мера государственного принуждения, применяемая для восстановления нарушенных прав потерпевшего (третьих лиц), удовлетворения его за счет нарушителя.

Через страхование ответственности возмещается имущественный вред, причиненный третьим лицам, но при этом страхователь не освобождается от уголовной или административной ответственности за причиненный ущерб третьим лицам.

Отношения между страхователем и страховщиком можно обозначить как отношения покрытия. Покрытие не идентично ответственности, которая может быть возложена на страхователя, оно охватывает не все притязания ответственности. Страхователь отвечает в неограниченном размере, а покрытие предлагается лишь в пределах страховой суммы.

Страхование ответственности предназначено для компенсации любого ущерба, нанесенного застрахованным третьему лицу. В ст. 15 ГК РФ так раскрывается право на возмещение причиненного ущерба: «Лицо, право которого нарушено, может требовать полного возмещения причиненных ему убытков, если законом или договором не предусмотрено возмещение убытков в меньшем размере. Под убытками, понимаются расходы, которые лицо, чье право нарушено, произвело или должно будет произвести для восстановления нарушенного права, утрата или повреждение его имущества (реальный ущерб), а также неполученные доходы, которые это лицо получило бы при обычных условиях гражданского оборота, если бы его право не было нарушено (упущенная выгода)».

Условия предъявления иска по гражданской ответственности. Для предъявления иска по гражданской ответственности необходимо наличие трех условий:

Ущерб может быть физическим, моральным, финансовым, материальным и т. д.

Физический ущерб: смерть, физическая и умственная инвалидность, временная нетрудоспособность, затраты по уходу, эмоциональный ущерб.

Материальный ущерб: полное повреждение или частичное уничтожение, порча, незаконное расходование имущества или вещей.

Финансовый ущерб это лишение будущих доходов, возможной прибыли, права пользования чем-либо и т. д.

Моральный вред заключается в нарушении деловой репутации, авторских прав, разглашении тайны частной жизни, врачебной тайны, временном ограничении каких-либо прав и т. д. Согласно ст. 151 ГК РФ: «Если гражданину причинен моральный вред (физические или нравственные страдания) действиями, нарушающими его личные неимущественные права либо посягающими на принадлежащие гражданину другие нематериальные блага, а также в других случаях, предусмотренных законом, суд может возложить на нарушителя обязанность денежной компенсации указанного вреда».

При урегулировании страхового случая при страховании ответственности важной особенностью является отношение треугольника между страхователем, страховщиком и потерпевшим (рис. 1).

Пострадавший заявляет о своих правах на возмещение ущерба, предъявляя иск к страхователю. Страхователь, в свою очередь, предъявляет иск к своей страховой компании, требуя выплаты страхового возмещения в соответствующей сумме. Непосредственно правового отношения между страховщиком и потерпевшим нет. Страховщик на основе договора страхования с лицом, причинившим ущерб, должен либо отклонить, либо удовлетворить претензию. Страховщик имеет полномочия вступать в переговоры с потерпевшим за своего клиента и давать от его имени все необходимые объяснения. Если, по мнению страхователя и его страховщика, претензия является необоснованной, то страховщик должен вести судебный процесс от имени страхователя и за свой счет. Но при этом в договоре страхования может быть предусмотрено собственное участие страхователя в покрытии судебных издержек.

Страховая сумма, устанавливаемая в договоре при страховании ответственности, имеет определенный размер, который называется лимитом ответственности страховщика (может быть установлен по отдельному страховому риску, либо по страховому случаю). То есть определяется предельная сумма (в силу закона или по договору), в пределах которой страховщик выплачивает страховое возмещение третьему лицу, понесшему ущерб.

Договором страхования ответственности может быть установлено несколько лимитов ответственности (за груз, багаж и т. п.), а также общий лимит ответственности на срок действия договора страхования. Могут быть установлены лимиты ответственности на определенные периоды срока действия договора, на один страховой случай и т. д.

В случае, если застрахованное лицо заранее не известно, то договор оформляется в пользу третьего лица. Застрахованное лицо вправе предъявить требования о возмещении вреда в пределах страховой суммы непосредственно страховщику.

Договор страхования ответственности за нарушение договорных обязательств считается заключенным в пользу «потерпевшей» стороны (выгодоприобретателя), т. е. лица, перед которым страхователь должен нести ответственность за нарушение договора, даже если договор страхования заключен в пользу другого лица, либо в нем не указано, в чью пользу он заключен.

Основными являются следующие виды страхования ответственности:

2. Страхование гражданской ответственности владельцев автотранспортных средств

Страхование гражданской ответственности владельцев транспортных средств осуществляется в двух формах:

Как при добровольном, так и при обязательном страховании, страхованию подлежит гражданская ответственность, которую несет владелец транспортного средства перед третьими лицами (физическими и юридическими) за вред, причиненный им при эксплуатации транспортного средства.

Автомобиль является источником повышенной опасности, поэтому его владелец обязан возместить нанесенные потерпевшему убытки, за исключением случаев, когда причинение вреда явилось следствием действия обстоятельств непреодолимой силы или умысла потерпевшего.

Цель данного вида страхования предоставление финансовых гарантий возмещения убытков страхователя, возникших вследствие обязанности возместить вред, причиненный страхователем третьему лицу.

Субъекты страхования: страховщик, страхователь и потерпевший. Договор страхования заключается в письменной форме и является двусторонним: его стороны страхователь и страховщик.

Страхователь владелец транспортного средства или лицо, заинтересованное в компенсации убытков владельца транспортного средства (например, родственник).

Страховщик должен обладать лицензией на осуществление данного вида страхования.

Потерпевший не является стороной договора страхования, но признается субъектом страхового правоотношения, т. к. является лицом, в пользу которого заключается договор страхования выгодоприобретателем.

Объект страхования имущественные интересы владельца транспортного средства, связанные с его обязанностью возместить вред, причиненный третьим лицам при эксплуатации транспортного средства. Страховыми рисками являются следующие события, связанные с причинением ущерба:

Все вышеперечисленное относится как к обязательному, так и к добровольному страхованию гражданской ответственности владельцев транспортных средств.

Добровольное страхование

Объекты страхования и объем обязательств уточняются при заключении договора, в том числе описывается предмет страхования, например автомобиль (марка и номер, технические характеристики и т. д.), а также перечень лиц, имеющих право на вождение автотранспортного средства. В договоре устанавливается срок действия договора и срок страховой выплаты по страховому случаю.

Страховой случай факт возникновения обязанности страхователя возместить вред потерпевшему, но только вред, который подлежит возмещению страховщиком по договору страхования.

Страховая сумма это максимальный размер выплаты страхового возмещения по договору в связи с наступлением ответственности в объеме договорных обязательств, но договором страхования понятие страховой суммы должно быть четко определено. Обычно это максимальный размер страховых выплат, оговоренный в договоре добровольного страхования или регламентированный законом в договоре обязательного страхования. В договоре добровольного страхования ответственности страховая сумма определяется соглашением сторон (ст. 947 ГК РФ) и зависит от финансовых возможностей страхователя уплатить страховую премию, а также финансовых возможностей страховщика принять риск на страхование. Ограничений размера подлежащего возмещению вреда в денежной оценке не существует.

Страховая премия при добровольном страховании определяется на основе страховых тарифов со 100 руб. страховой суммы или применяется страховой тариф с объекта страхования.

Страховой тариф определяется исходя из оценки страхового риска, принимаемого на страхование. Для его оценки используют следующие сведения:

Премия выплачивается единовременно или в рассрочку (сроки определяются договором). Неуплата премии страхователем является основанием для отказа страховщиком в исполнении обязательств и прекращения договора. Договор вступает в силу с момента уплаты страховой премии или ее первого взноса.

Выплата по договору добровольного страхования осуществляется страховщиком потерпевшему лицу (п. 3 ст. 931 ГК РФ) или страхователю, если возмещаются произведенные расходы в связи с возмещением вреда потерпевшему в порядке досудебного решения вопроса об обязанности страхователя возместить вред.

Если достигается досудебное соглашение о страховой выплате, при составлении страхового акта, целесообразно привлекать экспертов. Если согласия не достигнуто либо не представляется возможным определить факт страхового случая, то спор решается в суде, и основанием для осуществления страховой выплаты является решение суда.

Система «Зеленая карта»

При поездках за рубеж для страхования ответственности владельцев автотранспортных средств используется так называемая система «Зеленая карта» как обязательное страхование гражданской ответственности. Международные договоры об обязательном страховании гражданской ответственности владельцев автотранспортных средств заключаются на основе соглашения о «Зеленой карете», которая получила свое название по цвету и форме страхового полиса. Международный договор о «Зеленой карете» (МДЗК) был подписан между 13 странами-участницами в 1949 г. В настоящее время участницами договора является 31 страна, которые признают на своей территории страховые полисы системы «Зеленая карта», выписанные в других странах.

В России оформление «Зеленой карты» необходимо при поездках по европейским странам. Национальные бюро стран-участниц МДЗК организуют контроль (на оборудованных пограничных переходах) за наличием страхования гражданской ответственности владельцев автотранспортных средств в международном автомобильном сообщении. Национальные бюро совместно со страховыми компаниями внутри страны и за рубежом решают вопросы урегулирования заявленных претензий третьих лиц по фактам страховых случаев. Общее руководство осуществляет Международное бюро «Зеленой карты», расположенное в Лондоне. В РФ продажу «Зеленых карт» осуществляют многие страховые компании.

Обязательное страхование

При дорожно-транспортных происшествиях (ДТП) и в других областях деятельности человека может возникать ущерб в достаточно большом размере, возмещение которого одному лицу может быть не под силу. Поэтому возникает необходимость обязательного страхования.

Обязательное страхование гражданской ответственности владельцев транспортных средств распространено за рубежом. В России такое страхование вступило в силу с 1 июля 2003 г. в соответствии с Федеральным законом РФ «Об обязательном страховании гражданской ответственности владельцев транспортных средств». Этим законом определяются правовые, экономические и организационные основы обязательного страхования гражданской ответственности владельцев транспортных средств.

Основными принципами Обязательного страхования (ОСАГО) являются следующие, установленные Федеральным законом РФ «Об обязательном страховании гражданской ответственности владельцев транспортных средств»:

В соответствии с законом:

Владельцем транспортного средства считается:

Автогражданская ответственность страхуется владельцами транспортных средств до регистрации транспортного средства, но не позднее 5 дней после возникновения права владения транспортным средством.

Автогражданская ответственность не страхуется владельцами следующих транспортных средств:

Основные страховые риски, страхуемые по обязательному страхованию, перечислены выше. Из страхового покрытия исключаются следующие риски:

Страховая сумма по обязательному страхованию установлена в законе и составляет на сегодняшний день 400 тыс. руб., которые распределяются следующим образом:

Страховые тарифы по обязательному страхованию автогражданской ответственности устанавливаются Правительством РФ (Постановление от 7 мая 2003 г. № 264 «Об утверждении страховых тарифов по обязательному страхованию гражданской ответственности владельцев транспортных средств, их структуры и порядка применения страховщиками при определении страховой премии» см. Приложение 1, Практикум № 5). Страховые тарифы, согласно Постановлению № 264 состоят из базовых ставок и коэффициентов.

Базовые ставки устанавливаются в зависимости от технических характеристик, конструктивных особенностей и назначения транспортных средств.

Коэффициенты, входящие в состав страховых тарифов, устанавливаются в зависимости от территории использования транспортного средства, наличия или отсутствия страховых выплат за предыдущие годы, иных обязательств. Также коэффициенты учитывают число лиц, допущенных к управлению транспортным средством, водительский стаж, возраст и иные персональные характеристики водителя, период сезонного использования транспортного средства. Они могут быть как повышающими, так и понижающими (см. Приложение 1, Практикум № 5).

Величина страховой премии с учетом коэффициентов не может превышать трехкратный размер базовой ставки, а при использовании повышающих коэффициентов пятикратный размер.

Если транспортное средство предоставлено инвалидам через органы социального обеспечения, то им предоставляется компенсация в размере 50 % от уплаченной страховой премии.

При наступлении страхового случая страхователь-участник дорожно-транспортного происшествия обязан сообщить другим участникам указанного происшествия сведения о договоре обязательного страхования, по которому застрахована гражданская ответственность владельцев этого транспортного средства. Страхователь обязан также сообщить о наступлении страхового случая страховщику в установленные сроки. Если потерпевший намерен воспользоваться своим правом на страховую выплату, он обязан при первой возможности уведомить страховщика о наступлении страхового случая.

Размер и порядок страховой выплаты определяется после осмотра страховщиком и независимыми экспертами поврежденного имущества с целью его оценки, в срок не более чем пять рабочих дней со дня обращения потерпевшего. Экспертиза может быть проведена по месту нахождения поврежденного имущества.

Если страховщик не осмотрел поврежденное имущество и (или) не организовал его независимую экспертизу (оценку) в установленный срок, потерпевший вправе самостоятельно обратиться за такой экспертизой (оценкой), не представляя поврежденное имущество страховщику для осмотра. Стоимость независимой экспертизы (оценки), на основании которой произведена страховая выплата, включается в состав убытков, подлежащих возмещению страховщиком по договору обязательного страхования. В законе предусмотрено также проведение независимой экспертизы для установления обстоятельств наступления страхового случая, а также технологии, методов и стоимости ремонта транспортного средства. Правила проведения независимой автотехнической экспертизы утверждаются Правительством РФ или в установленном им порядке.

Страховщик должен рассмотреть заявление в течение 15 дней со дня получения, произвести страховую выплату или дать мотивированный отказ. Страховщик может также по согласованию с потерпевшим организовать и оплатить ремонт поврежденного имущества.

Если при наступлении страхового случая страховые выплаты должны быть произведены нескольким потерпевшим и сумма их требований к страховщику на день первой страховой выплаты по этому страховому случаю превышает страховую сумму по обязательному страхованию, то страховые выплаты производятся пропорционально отношению страховой суммы к сумме требований потерпевших.

Страховщик имеет право предъявить регрессное требование к страхователю, иному лицу, риск ответственности которого застрахован по договору обязательного страхования, в размере страховой выплаты, если:

При этом страховщик также вправе требовать от указанного лица возмещения расходов, понесенных при рассмотрении страхового случая.

Компенсационные выплаты в счет возмещения вреда жизни или здоровью потерпевших производятся в том случае, если страховая выплата по договору обязательного страхования не может быть осуществлена в следующих случаях:

Право на получение компенсационных выплат имеют граждане РФ, иностранные граждане и лица без гражданства, постоянно находящиеся на территории РФ. Иск по требованиям потерпевших об осуществлении компенсационных выплат может быть предъявлен ими в течение 2 лет.

3. Страхование гражданской ответственности перевозчика

Перевозчик – это транспортное предприятие, которое выдает перевозочный документ (например, коносамент, билет и др.) и осуществляет перевозку грузов и/или пассажиров.

Страхование ответственности перевозчиков проводится на основании требований международных соглашений, регулирующих условия перевозок в соответствии с видом используемого транспорта.

Этот вид страхования основывается на единых международных принципах, определяющих границы ответственности перевозчиков:

Основными международными соглашениями, определяющими основные понятия и условия международных перевозок грузов, являются:

При страховании ответственности перевозчиков в гражданской авиации:

По договору страхования ответственности перевозчика страховщик оплачивает суммы, которые страхователь (т. е. авиаперевозчик) обязан выплатить по закону в качестве возмещения за нанесение телесных повреждений или причинение ущерба имуществу третьих лиц в результате страхового события, связанного с действием воздушного судна или выпадением из него какого-либо лица или предмета. Аналогично проводится страхование гражданской ответственности перевозчика перед пассажирами, а также за сохранность груза.

На морском транспорте проводится страхование ответственности судовладельцев, которое рассматривается в качестве самостоятельной отрасли страхования.

На страхование принимаются: обязательства судовладельца, связанные с причинением вреда жизни и здоровью пассажиров, членов судового экипажа, лоцманов, грузчиков в порту и т. п.

Объектом страхования здесь выступают обязательства, связанные с причинением вреда имуществу третьих лиц. В перечень имущества входят другие суда, грузы, личные вещи членов экипажа, пассажиров и иных лиц, портовые сооружения (причалы, портовые краны, средства навигационной безопасности в акватории порта и др.).

К числу рисков, принимаемых на страхование ответственности перевозчиков, также относятся обязательства:

Страхование ответственности судовладельцев осуществляется через клубы взаимного страхования. Впервые они возникли в Англии в XVIII в. с целью покрытия рисков на бесприбыльной основе. С середины XIX в. в связи с тем, что 25 % возможного убытка, причиненного столкновением судов, подлежало возмещению самим судовладельцем, этот вид страхования получает широкое распространение.

В настоящее время в мире действует около 70 клубов взаимного страхования, преимущественно в Великобритании, Швеции, Норвегии, США. Ведущие клубы защиты и возмещения являются членами международной группы клубов P&I (Protecting and Indemnity club – защита и возмещение). Их насчитывается всего 16, но на их долю приходится 90 % рынка.

На автомобильном транспорте проводится страхование ответственности автоперевозчика на случай возникновения убытков, связанных с эксплуатацией автотранспорта как перевозочного средства и обусловленных претензиями о компенсации причиненного вреда со стороны лиц, заключивших с перевозчиком договор о перевозке грузов. Условия наступления и объем ответственности автоперевозчика определяются национальными законодательствами каждой страны, а также нормами международного права.

Страхование ответственности автоперевозчика относится к добровольным видам страхования. В договор страхования ответственности автоперевозчика в международном сообщении обычно включаются следующие основные риски:

4. Страхование профессиональной ответственности

Страхование профессиональной ответственности предусматривает обязанности страховщика по страховым выплатам в размере полной или частичной компенсации ущерба, нанесенного объекту страхования имущественным интересам застрахованного физического лица, которые связаны с обязанностью последнего в порядке, установленном законодательством, возместить ущерб, нанесенный третьим лицам, в связи с осуществлением застрахованным лицом профессиональной деятельности:

В России практикуется как добровольное, так и обязательное страхование профессиональной ответственности для некоторых категорий специалистов. Рассмотрим некоторые из них подробнее.

Страхование профессиональной ответственности нотариусов

В соответствии со ст. 18 Основ законодательства Российской Федерации о нотариате осуществляется обязательное страхование профессиональной ответственности нотариусов. Договоры страхования профессиональной ответственности нотариусов заключаются на основании письменного заявления нотариуса и при наличии лицензии на право заниматься нотариальной деятельностью. В заявлении на страхование должны быть указаны следующие данные: фамилия, имя, отчество заявителя; домашний адрес; дата начала и окончания страхования; страховая сумма; номер лицензии и организация, ее выдавшая.

Объектом страхования являются имущественные интересы нотариуса в связи с обязанностью возместить ущерб, нанесенный третьим лицам при осуществлении профессиональной деятельности.

Не подлежит страхованию ущерб, причиненный нотариусом вследствие:

Страховая сумма по договору должна составлять не менее 100 МРОТ.

На размер страхового взноса влияет величина страховой суммы, стаж работы в должности нотариуса, вид совершаемых нотариальных действий, информация о предыдущих страховых случаях.

Договоры страхования ответственности нотариусов заключаются как по месту основной деятельности застрахованного, так и по месту жительства. Срок действия договора определяется в каждом конкретном случае, но обычно он составляет 1 год. Договор страхования вступает в силу с момента поступления страховых взносов на расчетный счет страховщика и заканчивается в установленный в договоре срок. Если по договору было выплачено страховое возмещение, то, как правило, договор сохраняет свою силу до конца срока, но в размере разницы между страховой суммой и произведенными выплатами.

Условия прекращения договора страхования профессиональной ответственности нотариусов следующие:

В выплате страхового возмещения может быть отказано в случаях, если:

Страхование ответственности риэлтеров

Страхование ответственности специалистов по сделкам с недвижимым имуществом является добровольным видом страхования.

Страхователи по этому виду страхования лица, занимающиеся предпринимательской деятельностью в сфере недвижимости в соответствии с действующим законодательством.

Объект страхования имущественные интересы, лиц, занимающихся риэлтерской деятельностью, в случае причинения ущерба третьим лицам при осуществлении их профессиональной деятельности.

Услуги, предоставляемые риэлтерами:

Страховыми случаями по данному виду страхования считаются следующие события:

Страховыми случаями не считаются:

Страховая сумма определяется в договоре страхования по согласованию между страхователем и страховщиком; могут быть определены также и страховые суммы по видам ущерба.

Страховщики вправе потребовать от страхователя дополнительно любые сведения, которые имеют значение для оценки страхового риска, но он обязан соблюдать конфиденциальность в отношении представленных сведений.

Страхование профессиональной ответственности врачей

Договоры страхования могут быть заключены с врачами и другими медицинскими работниками, осуществляющими деятельность на основе дипломов и других необходимых документов, дающих право ею заниматься.

Объект страхования имущественные интересы страхователя на случай причинения вреда третьим лицам в результате небрежности или неумышленной ошибки, допущенной врачами, медицинскими работниками в процессе выполнения ими своих профессиональных обязанностей.

Страховым случаем является событие, повлекшее за собой причинение вреда третьим лицам в процессе медицинской деятельности.

Страховыми случаями могут быть:

В договоре страхования, как правило, устанавливается лимит выплат на один страховой случай и на весь срок действия договора.

Сумма страхового возмещения определяется по согласованию с потерпевшими лицами на основании документов компетентных органов (врачебно-трудовых экспертных комиссий, органов социального обеспечения, суда и т. д.), а также с учетом справок, счетов и иных документов, подтверждающих произведенные расходы. При наличии разногласий размер страхового возмещения определяется судом. В него включаются:

Страховыми случаями не являются такие действия, как разглашение страхователем медицинских сведений, умышленные действия врача и т. д.

Договор заключается на основании письменного заявления, где должны быть указаны сведения, позволяющие страховщику оценить возможный риск и определить размер тарифной ставки: данные об образовании, прохождении курсов повышения квалификации, участие в научных семинарах и конференциях, стаж работы по специальности, предыдущие претензии и т. д.

Выводы

Таким образом, в теме была рассмотрена основная специфика проведения страхования ответственности, заключающаяся в отношениях «треугольника», которые заключаются в том, что в договоре страхования присутствует, так называемое «третье лицо» в пользу которого заключается договор страхования ответственности и, которое неизвестно до наступления страхового случая. Также в теме рассмотрены особенности организации и проведения страхования гражданской ответственности владельцев автотранспортных средств как на примере нашей страны, так и основываясь на зарубежном опыте проведения такого вида страхования. Рассмотрены основные моменты организации страхования ответственности перевозчиков и страхования профессиональной ответственности как в обязательной, так и добровольной формах.