Стабильный заработок на акциях складчина

Сергей Заботкин

Сергей Заботкин – финансист и спекулянт, занимающийся покупкой и продажей валюты на фондовой бирже. Он регулярно мониторит рынок ценных бумаг и криптовалют, а также предлагает обучающие курсы. Мы изучили методы работы Заботкина Сергея. О том, можно ли доверять трейдеру, читайте в нашем обзоре.

Сергей Заботкин обзор, прогнозы

Найти информацию о трейдере Сергее Заботкине в сети довольно проблематично. Поэтому обнаружить лицензии или другую документацию, подтверждающую официальную деятельность трейдера, не удастся. Это явный признак того, что спекулянт ведет мошенническую деятельность. Зато, по личным утверждениям аналитика, он достаточно опытен, чтобы из копеечного депозита на ценных бумагах сколотить целое состояние. Но кроме слов трейдера, никаких других доказательств его успешности на финансовом рынке не существует.

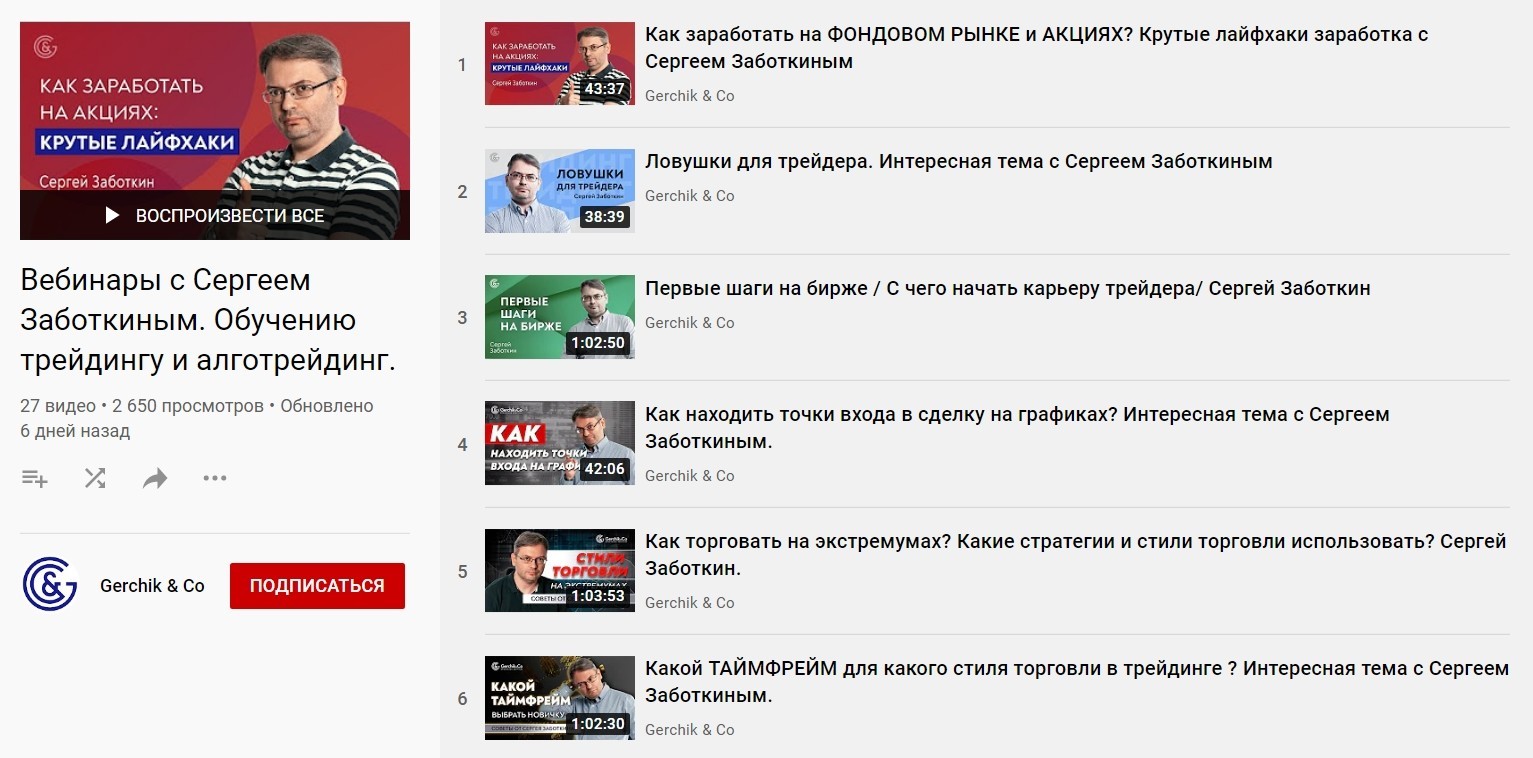

Сергей ведет свой канал на Ютубе, где размещает видео с якобы легальными способами инвестиций и трейдинга. За время существования, канал обзавелся более чем 90.000 подписчиками. В роликах рассказывается, что обучение от Сергея Заботкина позволит через месяц зарабатывать 2 и более тысячи долларов. В реальности, продаваемые курсы никакой пользы клиентам не принесут.

Ресурс трейдера

Кроме торговли на фондовой бирже спекулянт предлагает купить платное обучение на сервисе Cartel. В торговле ценными бумагами есть несколько этапов, вызывающих сомнения. Это касается выбора акций с высоким риском и торговли при помощи сомнительных систем автоматизации сделок.

Общий курс Сергея Заботкина обойдется клиентам в 750 долларов, а персональное обучение в 1 500 долларов. За немалые деньги, учитывая, что программа является лохотроном, пользователь получает бесполезный материал, состоящий из:

Также автор проекта предлагает услугу домашних заданий, в которую входят рекомендации по торговле криптовалютами.

Верификация трейдера

На обучающей платформе автора проекта можно найти только положительные отзывы о трейдере Сергее Заботкине. Однако на сторонних ресурсах ситуация кардинально меняется. В комментариях реальных пользователей много негатива и обвинений спекулянта в мошенничестве.

Отзывы о трейдере

Тщательно исследовав различные ресурсы, наши специалисты пришли к однозначному выводу, что проект спекулянта – очередной лохотрон. Мошенник разводит доверчивых пользователей на деньги. На это указывают следующие факты:

Мы не советуем покупать его бесполезные обучающие курсы. Если у вас есть опыт сотрудничества с аферистом, делитесь им в комментариях.

Настал и мой черед написать свой отзыв о трейдере Заботкине, который на самом деле никакой не заботкин. То есть не то что не заботится о деньгах пользователей, но присваивает их себе. А взамен выдает курсы сомнительного качества. Такого добра полно и в интернете бесплатно. Никаких доказательств своей успешной работы он клиентам не представляет. Все только своим умом нужно делать. Сергей Заботник- мошенник и точка.

Файз Кашкаров 25.06.21

Поверил в рекламу и отзывы о Сергее Заботкине. В сети сейчас много курсов по трейдингу и инвестициям, очень сложно в них сориентироваться. Решил попробовать вебинары Заботкина. Обещает, что клиент сам начнет успешно торговать уже через месяц. Естественно, ни о каком заработке, основанном на его курсах, уже через месяц речи не идет. Сергей Заботник-развод.

Курс Сергея Заботкина «Стабильный заработок на акциях»

Для кого этот курс?

Данный курс для тех, кто хочет торговать акциями в любом торговом терминале по индивидуальному торговому алгоритму и стабильно зарабатывать.

Программа курса

Варианты обучения

Курс можно пройти в группе или индивидуально.

Вы новичок на рынке акций и не знаете, с чего начать? У вас есть опыт в трейдинге, но нет стабильной прибыли? Хотите научиться контролировать эмоции в трейдинге? Планируете применять торговые роботы и советники на рынке акций?

Приступайте к обучению сейчас, и через месяц вы «прокачаете» свои знания о рынке акций и научитесь на нем зарабатывать!

В декабре идет набор на групповое обучение

на январь 2021 года.

На индивидуальное обучение в январе-феврале

Сергей Александрович Заботкин — трейдер с 2012 года, торгует на фондовом, валютном и криптовалютном рынках. Алготрейдер и разработчик советника Advanced LP. С 2018 года — постоянный ведущий обзора рынков акций и криптовалют, Достижения в торговле: завершил 2018 год с доходностью 101% при просадке 2%, а показатель «прибыль/риск» по его сделкам достигает 26:1.

Завершил 2019 год с доходностью более 11 000 пунктов на рынке акций со средним соотношением риск / прибыль 1 к 8.

Обучение и общение в команде единомышленников

Поддержка автора курса на протяжении всего обучения

Ежедневные домашние задания. Цель — научиться выбирать прибыльные акции и точки входа в сделки

Индивидуальная поддержка преподавателя в Skype/Telegram во время торговли

Помощь в привлечении инвесторов

Приоритетный доступ к торговым разработкам автора курса

Ежедневный список инструментов с европейских и американских бирж с указанием точки входа, рекомендованной цены Stoploss и Takeprofit

Бонусы и скидки для Подписчиков

Закрытая группа в Телеграмм для обсуждения потенциальных инструментов и «Домашки»

Комментарии:

Хочу поблагодарить Сергея за ноябрьский групповой курс. После прохождения базы у Александра Михайловича этот курс стал для меня детальным дополнением к базе в спокойной атмосфере. 3 дня в неделю в течении месяца были очень познавательными и продуктивными. Мы прошди все детали торговых стратегий по Герчику и я поняла что это как раз то, что мне не хватало-пошаговой конкретики! Группа была интересной, общение и домашние задания как основа алгоритма просто бесценны. Могу только посоветовать всем, кто хочет научиться прибыльно и просто торговать пройти этот курс.

Sergej Lagoda.

27.12.2019

Всем желаю хорошо провести Новогодние праздники. До свидания.

Всем привет!

Я прошел индивидуальный курс у Сергея с 21.04.2020 по 24.05. 2020.

Хочу поблагодарить Сергея за профессионализм и доходчивость в изложении материала. У Сергея я занимался после прохождения теоретического курса «60 дней от А до Я» от А.М. Герчика и семинара в Киеве.

Невзирая на теорию, торговля у меня не совсем получалась, я не совсем понимал, какой стиль торговли для меня более понятный, да и алгоритмы после курсов были громоздкие, с большим содержанием теории, без конкретики. Наблюдая по стримам, за торговлей Сергея, я понял, что его стиль торговли мне понятен. Вот тогда, я и обратился к Сергею за индивидуальной учебой. Месяц учебы пролетел быстро, все занятия были по графику, понятны и эффективны. На вопросы, которые у меня возникали, Сергей давал исчерпывающие ответы. В итоге, после всего курса, у меня есть четкий, рабочий алгоритм, без ненужной воды и с пониманием принципов торговли. Курс от Сергея, это тот штрих в торговле, которого мне не хватало после теоретической базы от А.М. Герчика

Очень рекомендую индивидуальный курс у Сергея, он отличный преподаватель!

Еще раз огромное спасибо Сергей!

Добрый день!

Не мог не оставить свой отзыв по завершению обучения у Сергея. Деятельностью в сфере рынка ценных бумаг занимаюсь не первый год, правда торговля больше носила либо эпизодический характер, поскольку особых результатов не было, либо инвестиционный – buy&hold. В текущие и «мутные» времена нынешнего кризиса, инвестиционная стратегия начала доставлять много беспокойства в виду того, уровень риска по сделкам стал не адекватен ожидаемому фундаментально потенциальному росту. Эти не простые условия, а также регулярные просмотры стримов Сергея на YouTube и поспособствовали принятию решения пройти у него индивидуальный курс обучения. Была ли от этого обучения польза? Безусловно да. Не смотря на то, что о многих вещах я уже имел достаточно хорошее представление, так как сам пришел к ним эмпирическим путем, но занятия с Сергеем позволили объединить все эти «обрывки» знаний в целостную систему, расставить правильные акценты, а в некоторых моментах дополнить. В результате картина трейдинга стала более полной и понятной, за что я ему очень благодарен. Мой месседж предназначен тем, кто только пытается заняться трейдингом, а также тем – кто пытается овладеть этими знаниями самостоятельно. Не тратьте свое время и не теряйте напрасно деньги. Лучше понести ожидаемые и плановые затраты на обучение, чем нести неконтролируемые потери в своих поисках грааля. Удачи всем и профита!

Училась на групповом курсе с 25/05/2020 у Сергея. Очень довольна и признательна Сергею! Курс полезный, с большим количеством практики и заданий, отличной качественной обратной связью. По результату у меня вышла эффективная, лаконичная и работающая торговая система. Рекомендую. Удачи всем!

Потрясающий курс! Очень доволен! Сергей хороший учитель, внимание к каждому студенту. Теперь есть своя система торговли, проверенная профессионалом! Рекомендую!

Приветствую, друзья!

Внесу свою лепту в знак благодарности Сергею Заботкину за знания, за доходчивость изложения материала, за открытость и индивидуальный подход к каждому участнику нашей группы обучения в сентябре 2020.

Я получил конкретные знания, инструкции, модели, как step by step нужно грамотно по алгоритму отрабатывать торгующую модель. Сергей четко и развернуто ответил на мои вопросы, возникающие в процессе обучения, поделился опытом и знаниями, рассказал и показал на примерах каждую модель. Выполняя домашние задания потребуется внимательность, упорство, время. К тому же, во время обучения были и приятные бонусы (но об этом никому, ни ни!)))

Мне понравилось и я доволен, появилась уверенность, теперь я вооружен винтовкой с оптическим прицелом, пора и на охоту. К тому же конкурс трейдеров на демо-счетах как раз с 15 сентября 2020 позволит закрепить приобретенные знания.

В Апреле 2021 закончил индивидуальный курс с Сергеем по среднесроку. Результат: более 10 личных созвонов по часу и более, 6 стратегий и алгоритмов, которые я написал под чутким руководстом Сергея. Рекомендую всем, кто СЕРьЕЗНО хочет подойти к теме, готов слушать (ся), делать домашку. Я уже успел успешно протестировать несколько стратегий и начать зарабатывать. Тем, кто учился/знаком с методой А.М. Герчика- будет намного легче и продуктивнее. Кто не знаком- советую сначала прочитать книжку Герчика. Тогда сможете на созвонах эффективно изучать стратегии Сергея, а не возвращаться в 1-й класс «что такое/зачем стоп лосс», «что такое уровень.» Сергей максимально серьезно относится к теме. После курса подключил меня к закрытому телеграмм каналу с его ежедневными рекомендациями по акциям, что облегчает найти первые сделки. БЫЛО ВСЕ СУПЕР, СПАСИБО ВАМ.

Хочу сказать большое спасибо Сергею за учебу.

Курс построен очень грамотно. Без воды. Весь курс записывается все можно пересматривать.

Сергеи отвечал на все заданные вопросы и рассказывал пока всем было понятно. Выдержка железная!

Если хотите торговать в средний срок акции то вам сюда 100%.

Всем добрый день. Хочу оставить свой отзыв по курсу обучения от Сергея Заботкина.

У Сергея я начал своё групповое обучение в начале августа.

Месяц пролетел, я его и не заметил.

Мы проходили групповое обучение три раза в неделю через скайп, где получали как базовые так и практические знания. Была определённая тема, объяснение темы, мы задавали вопросы, что было непонятно, Сергей отвечал нам.

Сергей досконально разбирал каждый вопрос, пока до каждого из нас не дойдёт.

После прохождения обучения, мы получали домашнее задание, которое мы должны были подготовить и сделать к последующей лекции, скинув в чат группы.

В конце курса я написал свой алгоритм торговли, а Сергей его проверил.

Курс будет полезен как новичкам так и тем кто имеет опыт торговли на финансовых рынках и решил попробовать торговать на фондовом рынке.

Сергей как профессионал своего дела расскажет и покажет что нужно делать и чего не нужно делать для заработка на бирже.

Очень рекомендую индивидуальный курс у Сергея, он отличный преподаватель!

Лично от себя благодарность Сергею

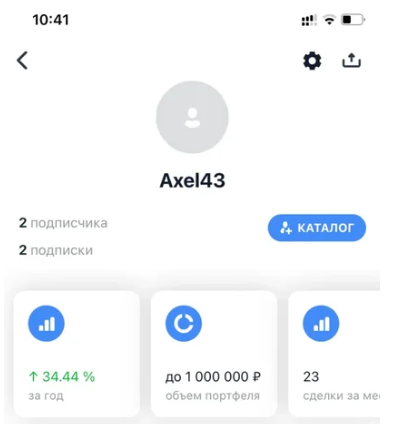

Я инвестирую в акции каждую неделю. Результат за 1 год

Привет, поделюсь своим опытом за первый год инвестирования, сразу скажу не я не профессионал в этой сфере и меня нет профильного образования. Задумываться о инвестициях я начал чуть больше года назад, около месяца сравнивал брокеров и условия и первые вложения сделал в 2019 году. В тот момент все активно росло, но уже в марте 2020 был минус 40% на портфель, я ничего не продавал и по итогу в первый год инвестирования получил доход в 34% годовых.

Скриншот из приложения

Да, есть кейсы с 80%,100, 200% годовых но для меня такие результаты связаны с большим риском и ежедневной вовлеченностью в торговлю, как полноценный рабочий день.

Моя основная цель сохранить и приумножить заработанные деньги и каждый день не волноваться о том, как дела на бирже и уделять этому максимум полчаса в неделю.

Зачем я инвестирую

Примерно до 24 лет, у меня в принципе не было никаких накоплений все что зарабатывал на основной работе или подработках тратил в ноль. Как говорится «от зарплаты до зарплаты». Но с повышением дохода, я начал думать, как же накопить хоть какие-то деньги.

Основная проблема это инфляция, то есть подорожание всего. В 2014 году я хотел собственную квартиру и однушка 35 квадратов стоила примерно 1 100 000 р., а в 2015 году точно такая же квартира уже 1 200 000 р., то есть инфляция была в районе 10%.

Каждый год все мои накопления уменьшаются на 10% и мне нужно дополнительно зарабатывать 100 000 руб. чтобы купить ту же самую квартиру.

Официальная инфляция за 2020 в России по данным Росстата 4,9%, но по моим ощущения это где то процентов 10-15%. Поэтому какая бы сумма у меня не была, сохранить её дома или в банке почти нереально т.к. ставки по вкладам в районе 4-5%. Поэтому первая причина хотя бы сохранить то что есть.

Вторая причина — это конечно заработать, чтобы деньги работали, а не просто лежали. Когда я только начинал инвестировать моей целью было хотя бы 10% годовых, в итоге получилось 34%. и для меня это отличный результат т.к. я смог не только сохранить свои деньги, но и заработать.

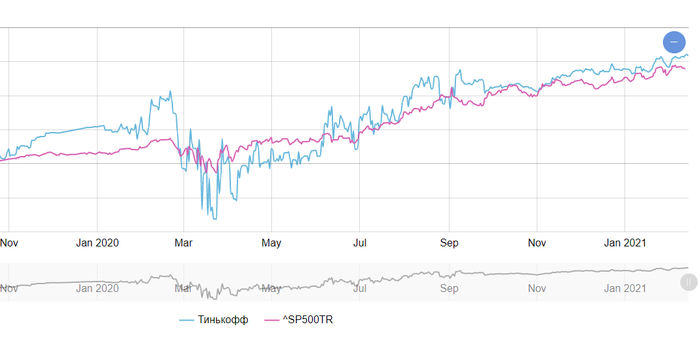

Сравнение доходности портфеля с индексом S&P500

Сейчас я инвестирую 30% от дохода каждый месяц, но рекомендую начинать примерно с 10%, в случае просадок, это не сильно скажется на обычной жизни. Если у вас есть потребительский кредит или вы планируйте крупную покупку в ближайшее время, то лучше отложить идею с инвестициями.

Также обязательно держите на карте хотя бы 2 месячный запас наличных, бывают непредвиденные обстоятельства, когда срочно нужны деньги. Если снимать и возвращать их на брокерский счет, то каждый раз при выводе вам придется платить 13% c дохода, поэтому лучше иметь подушку безопасности и не трогать вложенные деньги.

Начинать можно с любой комфортной суммой 3-5-10 тысяч рублей в месяц. Моя первая покупка была как раз на 5 000 руб и я раз по 10 в день заходил в приложение и смотрел как там дела.

В самом приложении сотни разных акций, фондов облигация и т.д. Есть всем известные Apple, Microsoft, Facebook, Сбербанк или Яндекс. Конечно, по началу у меня просто разбегались глаза и в первые пару месяцев я купил с десяток компаний, изучал отчетность и прислушивался к гуру в телеграм каналах и каждый день тратил на это около часа.

Выбрать растущие компании из сотни вариантов достаточно трудно и по статистике только 5-7% инвесторов обыгрывают индекс (т.е. зарабатывают больше, чем растет фондовый рынок в целом). Поэтому в октябре 2020 года я продал практически все акции и перешел к индексному инвестированию в ETF фонды.

Управляющие таких фондов за вас будет собирать портфель и покупать или продавать ценные бумаги, за что берут комиссию за управление. У меня есть фонды от 2 компаний и их комиссия за управление

Тинькофф = от 0,8% до 1%

Также ETF не платят дивиденды, а реинвестируют их обратно, что дает небольшой профит в доходности или сглаживает просадки.

Всего у меня 8 фондов и доля каждого составляет от 5 до 15%.

FXUS — Американские компании. Amazon, Tesla, Coca-Cola и другие.

FXDE — Немецкие компании.

FXCN — Китайские компании.

Где-то фонды дублируют друг друга, но меня это полностью устраивает т. к. на дистанции у всех приемлемая доходность и разные стратегии управления.

Трейдинг или инвестирование

Каждую неделю пополняю брокерский счет на одну и туже сумму, покупая 3-4 позиции из набора фондов. Я ничего не продаю и на колебания в течении недели не обращаю внимания т.к. на горизонте 3-5 лет, все скачки сглаживаются и не имеют значения.

Риск потерять деньги

Существует риск потерять большую часть денег, но мы теряем их только тогда, когда продаем с убытком, пока они лежат на брокерском счете минус только в приложении. Если компания глобально развивается, то разумней будет держать позиции и подождать восстановления.

Так получилось с Боингом, я активно покупал его в январе-феврале 2020 года, а потом он упал сразу на 40%. Сейчас я заморозил в нем свои деньги, но верю, что со снятием ограничений полеты возобновятся и компания восстановится.

Маленькие шаги к большой цели

Я совершаю покупки раз в неделю, пробовал делать это реже, раз в 2 недели или раз в месяц, но мне не хватает обратной связи.

Совершая регулярные покупки каждую неделю, я формирую привычку инвестировать и получаю мотивацию зарабатывать больше.

Моя цель на этот год в 26% годовых или рост портфеля на 0,5% каждую неделю и за последние 4 месяца, когда я перешел на ETF фонды я иду с опережением и сейчас это рост 0,7% в неделю без учетом пополнений.

Например, если в портфеле

300 000 руб. = каждую неделю я получаю доход в 2 100 руб.

500 000 руб. = каждую неделю я получаю доход в 3 500 руб.

1 000 000 руб. = каждую неделю я получаю доход в 7 000 руб. или 30 000 руб. пассивного дохода в месяц, затрачивая всего полчаса в неделю.

Моя ключевая метрика — это минимум 0,5% роста каждую неделю. Если я получаю такую доходность или выше, то это обратная связь, что я все делаю правильно и могу продолжать.

Бывают просадки минус 2-3% в неделю, но для долгосрочной стратегии это наоборот плюс, т.к. я могу купить фонды по более низкой цене, рассчитывая что в итоге, все равно получу доходность 26% годовых.

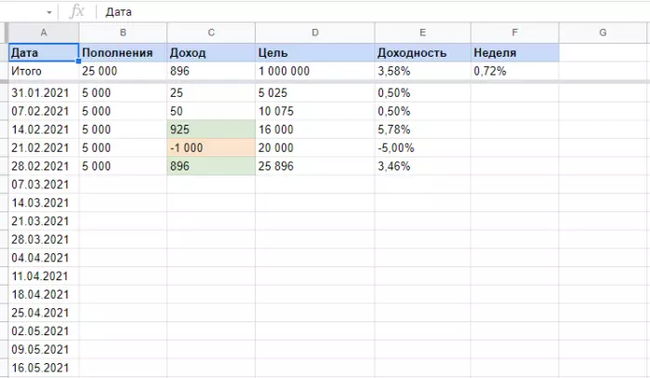

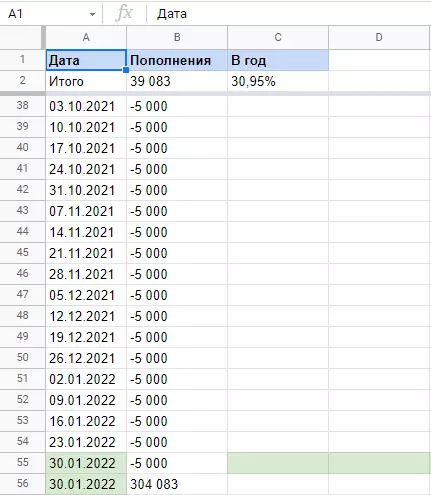

Шаблон для инвестора

Каждое воскресенье я подбиваю итоги недели в шаблоне в Google Таблице

Таким образом вижу результат недели, среднюю доходность и ключевую метрику за 3-6 месяцев. Среднегодовую доходность считаю по XIRR на отдельной странице.

Непростым получился первый год инвестирования, я наделал много ошибок, но и многому научился. Нашел свою стратегию и планирую придерживаться ей в будущем, получая постоянно растущий доход и не волноваться об этом каждый день.

Я хочу сделать свою жизнь более продуктивной и наполненной. Поэтому делюсь своим опытом в Telegram и Youtube канале. Спасибо что дочитали до конца, буду рад обратной связи в комментариях.

все очень сложно и непонятно но держите плюсек

@moderator, тут партнерские ссылки в посте, плюс само реклама себя любимого на ютубах с телегами

Я использую приложение Тинькофф Инвестиции (партнерская ссылка), лично для меня оно самое удобное т.к. у меня есть их дебетовая карта.

Спасибо большое Олег, но нет!

После покупки какие-то документы присылают? Иначе это просто цифры на экране.

ЦБ снова пересчитал всех физиков на рынке. Свежий обзор аналитики за III квартал 2021

Сегодня вышел свежий обзор ключевых показателей профессиональных участников рынка ценных бумаг за III квартал от Центрального банка России.

Документ интересный, с хорошим набором статистики и графиков. Для тех кому лень штудировать 27 листов презентации ЦБ привожу ниже краткий свод того, что показалось мне наиболее интересным.

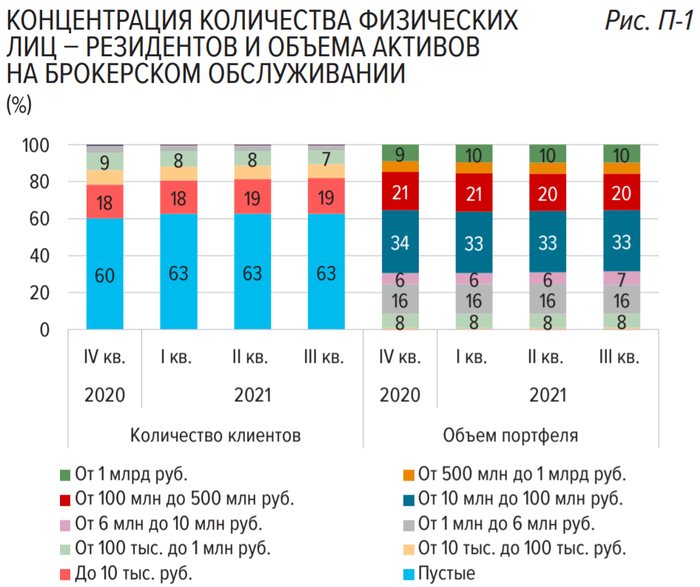

ПРО КОЛИЧЕСТВО ФИЗЛИЦ НА РЫНКЕ И ОБЪЕМЫ ИХ АКТИВОВ

Темп роста числа клиентов на брокерском обслуживании в III квартале 2021 г. продолжал замедляться. Количество клиентов достигло 17,1 млн человек (+15% к/к и +124% г/г), а квартальный темп роста находится у минимальных значений за два года. Продолжает снижаться и активность клиентов.

Доля уникальных инвесторов достигла 19% экономически активного населения страны. Региональное распределение клиентов существенно не изменилось, при этом среди топ-5 регионов опережающие темпы роста клиентской базы наблюдались в Краснодарском крае (18% против 15% в целом по стране).

Чистый приток средств физических лиц на фондовый рынок с исключением эффекта колебания валютных курсов и рыночных котировок в III квартале 2021 г. составил 421 млрд руб., что соответствует притоку за аналогичный период прошлого года.

Интерес к иностранным акциям среди розничных инвесторов сохраняется, несмотря на отрицательную курсовую и рыночную переоценку в целом по портфелю. Также сохранялся спрос на ETF, причем выросла их региональная диверсификация: основной приток пришелся на фонды, ориентированные на китайский рынок.

Количество квалифицированных инвесторов – физических лиц продолжало расти и достигло 301 тыс. лиц (+18% к/к и + 149% г/г). В целом доля квалифицированных инвесторов составляет менее 2% от общего числа клиентов и 70% от объема активов.

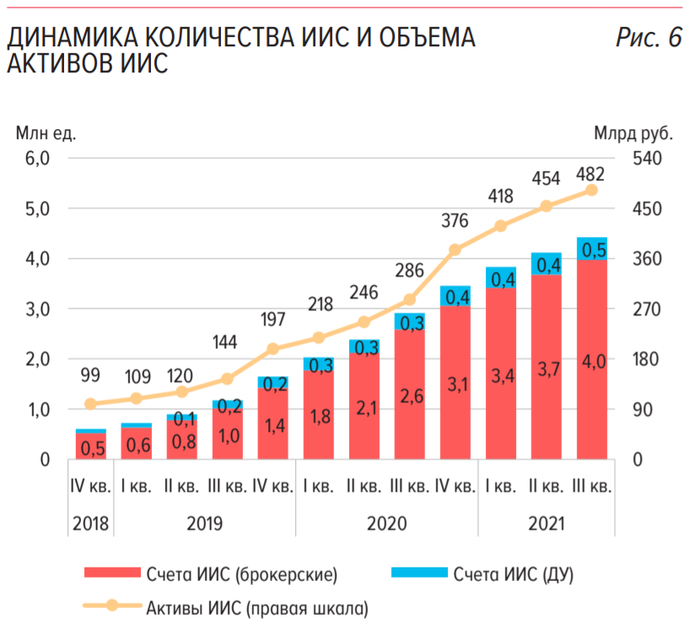

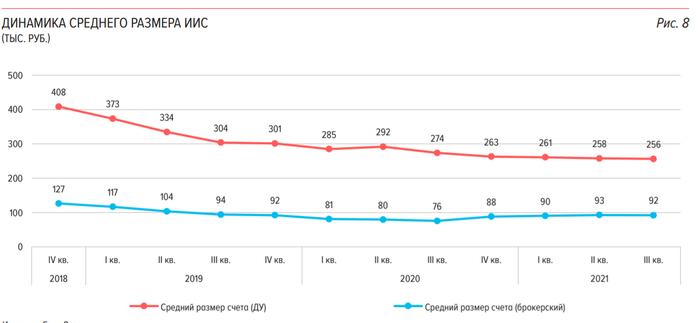

На фоне замедления темпов роста числа клиентов на брокерском обслуживании и ускоренного закрытия ранее открытых счетов квартальный темп роста количества ИИС в III квартале 2021 г. оставался у минимальных за историю существования этого инструмента значений.

По состоянию на конец квартала число ИИС составило 4,4 млн ед. (+8% к/к и +54% г/г, рис. 6). Лишь каждый восьмой брокерский счет открывался как ИИС (годом ранее – каждый четвертый). Поскольку новые инвесторы преимущественно приобретают акции и ориентируются на краткосрочный доход, то ИИС для них менее привлекателен ввиду необходимости «заморозки» средств на три года.

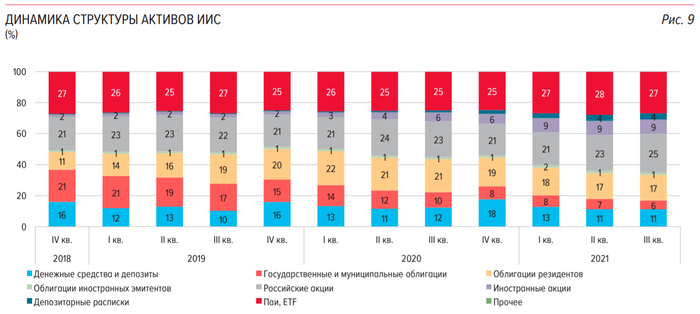

Структура активов ИИС (в рамках брокерского обслуживания и доверительного управления) в III квартале 2021 г. продолжала смещаться в сторону долевых инструментов, прежде всего российских. Доля облигаций снизилась до 24%, а доля акций и депозитарных расписок выросла до 38%. При этом за прошедший квартал доля акций резидентов выросла с 23 до 25%, доля акций и ДР нерезидентов (включая квазинерезидентов) осталась на уровне 13%. Доля паев и ETF снизилась с 28 до 27%.

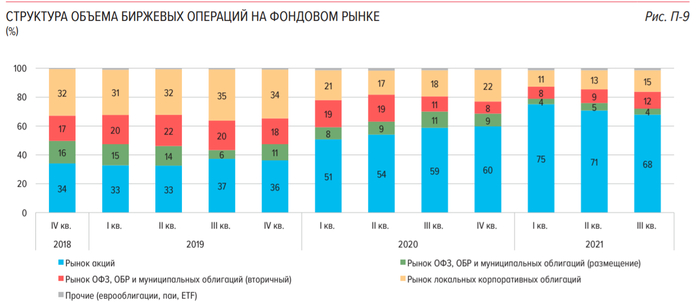

ПРО ДОЛЮ РОЗНИЧНЫХ ИНВЕСТОРОВ В СТРУКТУРЕ ТОРГОВ

Объем торгов на фондовом рынке (сделки покупки и продажи) не изменился по сравнению с предыдущим кварталом и составил 35 трлн руб. (+26% г/г). При этом доля акций и депозитарных расписок в структуре торгов составила 68% (кварталом ранее – 71%, годом ранее – 59%). Доля физических лиц в структуре биржевых торгов акциями и депозитарными расписками выросла до 46% (кварталом и годом ранее – по 44% соответственно).

На фоне возросшего интереса физических лиц к иностранным акциям доля Санкт-Петербургской биржи в структуре торгов акциями и депозитарными расписками в III квартале 2021 г. составила 47% (кварталом ранее – 45%, годом ранее – 35%) и практически сравнялась с долей Московской Биржи. При этом в сегменте иностранных акций (без учета акций квазинерезидентов) доля Санкт-Петербургской биржи превышает 96%.

Увеличение объемов маржинальной торговли привело к росту объемов сделок репо, используемых профучастниками для переноса непокрытых позиций. Объем таких сделок в интересах физических лиц в III квартале 2021 г. составил рекордные 9 трлн руб. (кварталом ранее –8 трлн руб., годом ранее – 3 трлн руб.), а объем задолженности физических лиц по сделкам репо на 30.09.2021 составил порядка 100 млрд рублей. При этом объем сделок распределен примерно поровну между Московской Биржей и Санкт-Петербургской биржей и, соответственно, российскими и иностранными бумагами.

ПРО ОБЪЕМЫ ПОКУПОК

По данным бирж, на нетто-основе (покупки минус продажи) розничные клиенты брокеров приобрели в III квартале 2021 г. ценных бумаг на 424 млрд руб. (-1% к/к и +18% г/г), или 333 млрд руб. с учетом погашенных облигаций резидентов. При этом около трети объема нетто-покупок было сосредоточено в сегменте российских акций (включая бумаги квазинерезидентов), 30% – в сегменте иностранных акций, 27% – в сегменте локальных облигаций (с учетом погашений). Во всех сегментах объемы нетто-покупок превышали уровни аналогичного периода прошлого года.

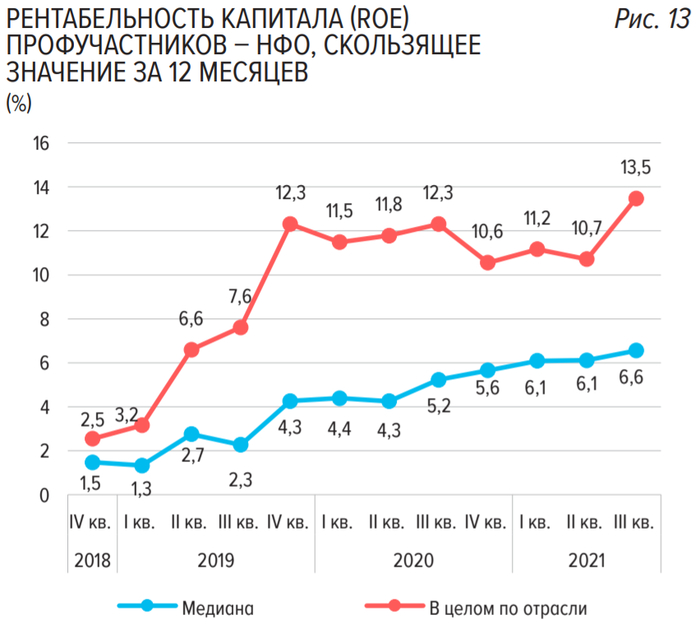

Рост количества обслуживаемых клиентов и объемов операций профучастников потребовали роста расходов на персонал и информационные системы. Конкуренция за квалифицированных работников, которые в условиях пандемии стали более мобильными, вынуждает профучастников увеличивать расходы на них. В результате расходы на персонал выросли до 49 млрд руб. (+44% г/г), а общие и административные расходы – до 26 млрд руб. (+34% г/г). При этом число штатных сотрудников профучастников – НФО росло меньшими темпами (до 18 тыс. человек, +10% г/г). Это указывает на значительный рост средней заработной платы работников компаний.

Несмотря на рост расходов, темпы роста чистой прибыли были высокими, а рентабельность – у максимальных значений. Чистая прибыль в отрасли выросла до 37,3 млрд руб. (+52% г/г), а капитал и резервы – до 420 млрд руб. (+35% г/г). Скользящее значение рентабельности капитала (ROE) в целом по отрасли1 составило 13,5%, а медианное значение2 – 6,6%.

Число физлиц на рынке растет, доля уникальных и квалифицированных инвесторов растет, прибыль брокеров растет и даже заплата их сотрудников растет!

На сем откланяюсь. Благодарю за внимание!

О своих личных финансах и том, как я пытаюсь их сохранить и приумножить, рассказываю в своем блоге.

Роснано расплатилось по долгам

На прошлой неделе писал о том, что происходит с Роснано: Роснано: «У нас очень много денег!»

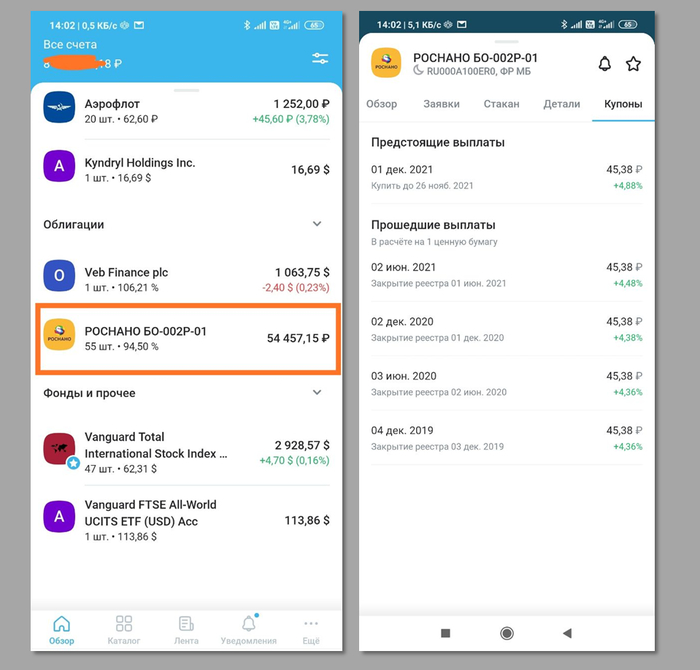

▪️ У меня в моем личном мини-пенсионном фонде облигации АО Роснано выпуска БО-002P-01 с погашением сегодня, 1 декабря 2021 г.;

▪️ Количество: 55 штук (55000₽ при условии погашения по номиналу);

▪️ Дата покупки: 25.06.2019;

▪️ Купонная доходность: около 9% годовых, купоны приходили исправно весь срок.

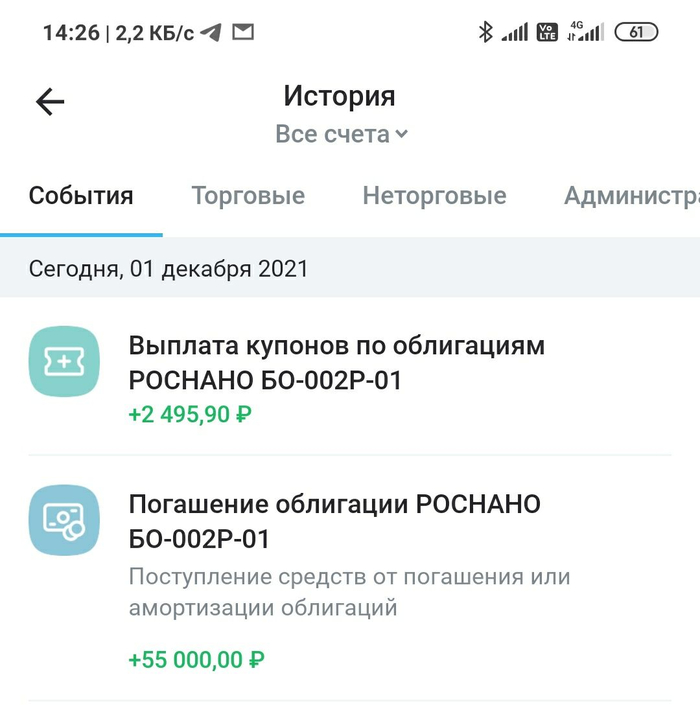

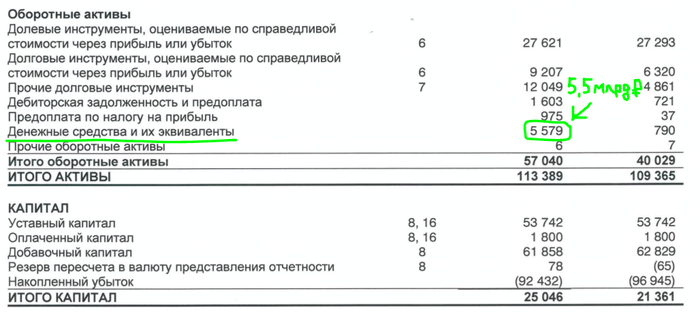

Сегодня пришли радостные (и ожидаемые) новости об успешном погашении облигаций данного выпуска. Вот ссылка на сообщение от НРД о погашении номинала (1000₽), а вот ссылка на сообщение от НРД о выплате финального купона (45,38₽).

Вот так это выглядело с утра:

А вот так это выглядит после обеда:

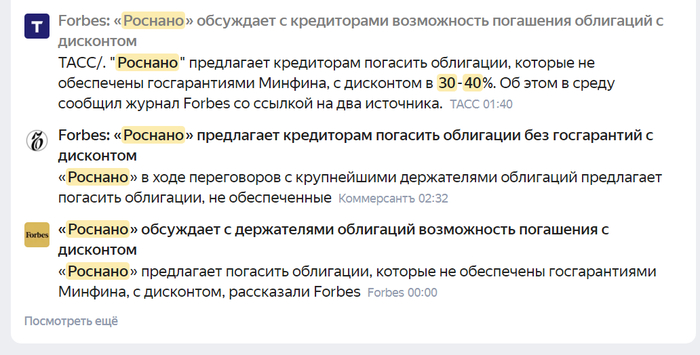

В последние дни распространялись вбросы о том, что конкретно этот выпуск погасят с частичной выплатой номинала:

С другой стороны, были прекрасные возможности продать за 95% от номинала, и с учетом НКД 44₽ выручить по 994₽ за облигацию, не дожидаясь погашения. И наверное, в таких стрессовых ситуациях действительно есть смысл снижать риски и фиксировать несущественные потери. Стоит подумать над этим. Это также выглядело бы разумным.

Держателям других выпусков без госгарантии я не позавидую сейчас. Скорее всего, эти информационные спекуляции о реструктуризации и дисконте 30% имеют отношение к этим выпускам. Так что нервы эти облигации своим держателям ещё потреплют.

Собственно, акции уже сейчас занимают 90% от мини-пенсионного фонда, а из облигаций остались только евробонды и фонд на евробонды, и в совокупности это всего 1% от мини-пенсионного фонда.

О своём пути и управлении собственным мини-фондом пишу в своём блоге, этот пост оттуда. Облигации мои, тег моё.

Как я начал (и закончил) спекулировать на фондовом рынке

В марте 2021 года я выделил 75000 рублей (примерно 1000$), чтобы попытаться обогнать рынок путем покупки акций с высоким риском, но потенциально высоким апсайдом (до 100% за 1 год).

Скорее всего, многие из моих читателей задаются сейчас следующими вопросами:

Как же так получается? Ты на пути к FIRE, пишешь о том, что покупка индекса — оптимальная стратегия для большинства инвесторов, приводишь данные исследований, где утверждается, что большинство активных трейдеров и активно управляемых фондов на длинном временном отрезке не могут превзойти результаты индекса и в то же самое время сам пытаешься спекулировать, чтобы превзойти рынок? Что-то здесь не так…

Почему я решил перейти на темную сторону, какие цели я ставил, каких результатов добился и какие выводы сделал — читайте ниже.

Что может знать веган о мясе, если он его никогда не пробовал? Можно прочитать книгу «1000 рецептов блюд из мяса», но это не поможет ощутить вкус мяса. Можно сколь угодно долго рассказывать дальтонику о цветах, но ничто не заменит ему реального опыта созерцания “цветного мира”.

Основная цель заключалась в приобретении опыта. Я готов был заплатить 1000$ (но ни копейкой больше), чтобы посмотреть какие эмоции я буду испытывать во время бурного роста акций в портфеле или крупного падения, как я буду с этим всем справляться, какие решения принимать и вообще насколько мне будет комфортно в шкуре биржевого спекулянта. Отмечу, что я направил на спекуляции незначительный процент от общего капитала, чтобы это не сильно повлияло на мое общее финансовое положение, но вполне достаточный для того, чтобы переживать за судьбу этой суммы.

Я пишу этот пост только сейчас, потому что мой эксперимент подошел к концу. В планах было поделиться своими результатами, какими бы они ни были, но я очень не хотел публично подавать плохой пример, делая отчеты в процессе. 22 ноября 2021 года я продал последние акции, вывел все деньги со счета и теперь могу открыто поделиться результатами.

Биржевой спекулянт. Начало.

Я искал компании с хорошими отчетами, неплохими фундаментальными показатели, но акции которых ещё не успели вернуться к доковидным уровням. Если гиганты вроде ExxonMobil и Chevron достаточно быстро отскочили вслед за нефтью, то вот мелкие нефтяные компании ещё находились в районе дна. Отмечу, что это были среднесрочные спекуляции, то есть я не занимался торговлей внутри дня.

Все компании, которые успели побывать в моем спекулятивном портфеле, торговались на Нью-Йоркской бирже (NYSE). Для покупки акций я использовал брокера Финам, где у меня был активирован статус квалифицированного инвестора, позволяющий покупать акции на иностранных биржах.

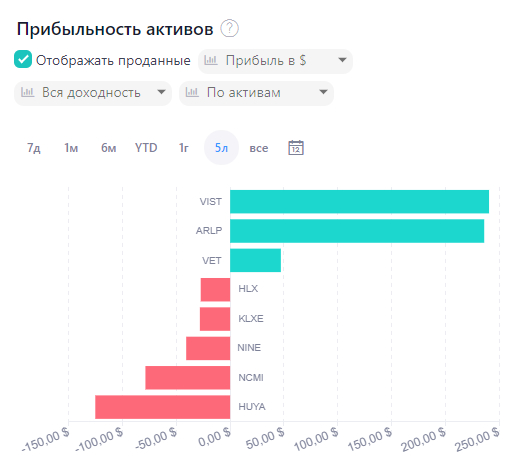

Vista Oil & Gas, S.A.B. de C.V (VIST) — прибыль +99,8% (+240,72$)

Alliance Resource Partners (ARLP) — прибыль +92,1% (+225,54$)

Vermilion Energy (VET) — прибыль +37,1% (+47,16$)

Графически все это будет выглядеть так:

Сравнение результата с S&P500

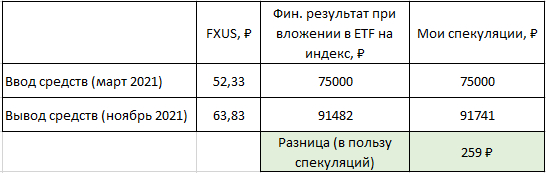

А что если я бы эту сумму (75000₽) в марте 2021 года направил не на покупку высокорисковых акций с целью обогнать рынок, а просто купил ETF на американские акции (например FXUS)?

На счет я заводил 75000₽ в марте, а вывел 91741₽ в ноябре (минус НДФЛ, но в расчетах я не буду это учитывать).

Грубо говоря, итоговый результат моих спекуляций совпал с доходностью вложений в ETF на индекс. Но если посмотреть на график доходности за этот период, то получим следующую картину:

Можно заметить, что практически 80% времени мой спекулятивный портфель уступал в доходности обычному индексному инвестированию.

На этом графике индекс S&P500 в конечном итоге обгоняет мой портфель, так как формула расчета учитывает покупку акций и их продажу (в соответствующие даты покупку и продажу индекса). Но если сравнивать покупку и удержание индекса на всем временном отрезке с результатом моих спекуляций, то разница составляет 259₽ в пользу спекуляций, которой можно пренебречь (скриншот выше).

Я целиком и полностью приписываю такой неплохой финансовый результат именно удаче, а не своему мастерству выбора отдельных акций. Мне просто повезло и я получил доходность на уровне рынка. Я покупал акции с целью продать их дороже позже, но, как вы видите, пришлось фиксировать как прибыль, так и убытки.

Если честно, то мне было очень некомфортно держать эту 1000$ в таких рисковых активах. Это всё равно что сдать в аренду свою квартиру не внушающим доверия людям, которые обещали платить больше рыночной цены. Каждый день заходишь и проверяешь — а не вынесли ли они полквартиры, пока тебя не было. Это всё при условии, что я изначально смирился с тем, что плачу эту сумму за опыт и не стану убиваться, если всё потеряю. У меня не было плечей, я не торговал на последние деньги и всё равно мне не нравились те эмоции, которые у меня вызывал этот спекулятивный счет.

В тот момент когда моя бумажная доходность обогнала рыночную в 2 раза, я немного успокоился. Но у меня не было понимания когда нужно фиксировать прибыль. Если фиксировать, то в какие бумаги перекладывать деньги? А вдруг они упадут или вырастут не так сильно, как те бумаги, из которых я вышел? Если одни акции падают, а другие растут, то может зафиксировать убыток и переложиться в более перспективные акции? Стало возникать слишком много вопросов, на которые я не хотел искать ответы и тратить своё время. Если в казино можно получать удовольствие от самого процесса, то вот в биржевой торговле лично я удовольствия не нашел.

Боюсь представить что было бы с моим эмоциональным состоянием, будь у меня 100% капитала в спекулятивных бумагах или наличие плеч.

Биржевой спекулянт. Конец.

На прошлой неделе произошла коррекция на российском фондовом рынке. И вот у меня возник вопрос: зачем мне держать свои деньги в каких-то мусорных бумагах, судьба которых туманна, если можно взять ТОП-2 компании России (Газпром и Сбербанк) по хорошей скидке? Ранее я говорил о том, что планирую начать собирать вручную индекс Московской биржи, так почему бы не начать это делать в “Черную пятницу”?

Я распродал все акции со спекулятивного счета, перевел деньги на основной счет и купил согласно индексной стратегии акции Газпрома и Сбербанка.

Психологический комфорт: +100.

Для себя сделал следующий вывод: психологический комфорт мне гораздо важнее, чем потенциально высокая доходность. Покупая акции из индекса на долгий срок и придерживаясь своей стратегии, я ощущаю такой же уровень комфорта, как и при вложении денег на банковский вклад. Трейдинг и спекуляции точно не для меня.

Я получил такой опыт абсолютно бесплатно (получив доходность на уровне индекса S&P500 или +16000₽), но это только благодаря удаче. Можно сказать, что “ненадежные люди выехали из моей квартиры, оставили за собой порядок, но заплатили обычную рыночную ставку за 8 месяцев аренды”.

Зачем я вообще все это делаю?

Если сравнивать мой опыт спекуляций на фондовом рынке с поездкой в Лас-Вегас, то я — тот игрок, который пару раз сыграл на рулетке, выиграл сумму на билеты обратно, обменял фишки на деньги и вернулся домой, в свою зону комфорта (в долгосрочные инвестиции).

Некоторое время назад я вместе со своей женой принял решение копить на собственную пенсию самостоятельно, откладывая ежемесячно некоторую часть своей зарплаты. Банковские вклады дают достаточно маленькую доходность, которой не хватает, чтобы покрыть хотя бы инфляцию.

Покупка акций крупных компаний (без спекуляций!) видится мне оптимальным вариантом сохранения и приумножения своих накоплений по соотношению доходность/риск. Если всё будет ок, то я могу выйти на пенсию (обеспечить своей семье доход от капитала) в возрасте 40-45 лет.

Если вам интересна эта тема, можете почитать множество интересных и полезных статей у меня в профиле на Пикабу или же в блоге, который я веду в Телеграм (можно найти в поиске, вбив @wkpbro).

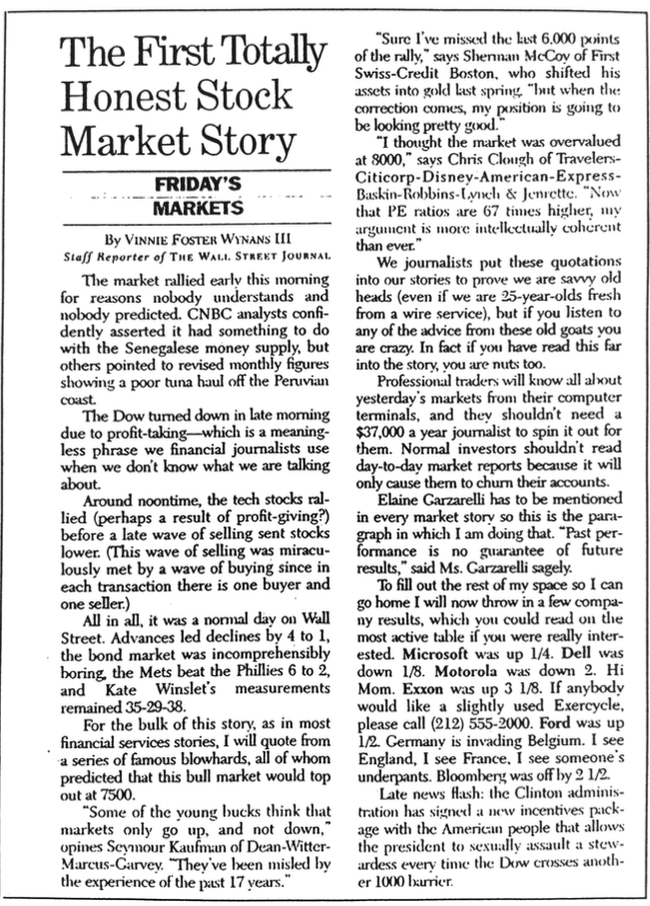

Первая абсолютно честная сводка новостей о фондовом рынке

Нашел на просторах интернета одну сатирическую заметку из газеты середины 1990-х годов. Забавно, что всё описанное в этой заметке было смешно ещё тогда и остается смешным даже сейчас. Только газеты сменились новостными сайтами.

FRIDAY’S MARKETS (перевод)

Сегодня рано утром фондовый рынок вырос по причинам, которые никому непонятны и которых никто не предсказывал. Аналитики CNBC уверенно утверждают, что это как-то связано с денежной массой Сенегала, но другие аналитики указывают на пересмотр ежемесячных данных, свидетельствующих о плохом улове тунца у перуанского побережья.

Рано утром индекс Dow Jones упал из-за фиксации прибыли — это бессмысленная фраза, которую мы, финансовые журналисты, используем, когда не знаем, о чем говорим.

Около полудня акции технологических компаний начали расти (возможно, в результате получения прибыли?), прежде чем последняя волна продаж привела к падению акций. (Эта волна продаж была чудесным образом встречена волной покупок, поскольку в каждой сделке участвует один покупатель и один продавец).

В общем, это обычный день на Уолл-стрит. Рост, который привел к падению, скукота на рынке облигаций, команда Mets обыграла Phillies со счетом 6-2, а показатели Кейт Уинслет остались 35-29-38.

Как и во всех новостях о фондовом рынке, я должен процитировать ряд известных болтунов, которые предсказывали, что этот бычий рынок достигнет своего максимума на отметке 7500 пунктов.

«Некоторые молодые люди думают, что рынки только растут и не падают. Опыт последних 17 лет вводит их в заблуждение», — считает Сеймур Кауфман из Dean-Witter-Marcus-Carvey.

«Да, я пропустил последние 6000 пунктов этого ралли, — говорит Шерман МакКой из First Swiss-Credit Boston, который прошлой весной перевел свои активы в золото, — но когда наступит коррекция, моё положение будет довольно выгодным».

«Я думал, что рынок переоценен на отметке 8000 пунктов», — говорит Крис Клаф из Travelers-Citicorp-Disney-American-Express-Baskin-Robbins-Lynch & Jenrette. «Сейчас, когда коэффициенты PE в 67 раз выше, мои аргументы последовательны как никогда».

Мы, журналисты, вставляем эти цитаты в свои истории, чтобы доказать, что мы тоже соображаем. Если вы прислушаетесь к любому совету от этих старых козлов, то вы сошли с ума. На самом деле, если вы дочитали эту статью до конца, то вы тоже сошли с ума.

Профессиональные трейдеры будут знать все о вчерашних рынках благодаря своим терминалам и им нет нужды читать что об этом думают журналисты с зарплатой в 37000$ в год. Нормальным инвесторам не следует читать ежедневные рыночные новости, потому что это приведет только к уменьшению средств на их счетах.

Имя Элейн Карцарелли нужно упоминать в каждой истории о фондовом рынке, так что в этом абзаце я так и поступлю. «Прошлые показатели не являются гарантией будущих результатов», — мудро сказала госпожа Карцарелли.

Мне нужно заполнить оставшуюся часть колонки в газете, чтобы я мог пойти домой, поэтому я сейчас добавлю результаты нескольких компаний, которые вы могли бы и так найти в списке самых популярных акций за сегодня, если бы действительно этим интересовались. Microsoft поднялась на 1/4. Dell упал на 1/8. Motorola упала в 2 раза. Привет, мама. Акции Exxon выросли на 3 и 1/8. Если кому-то нужен немного бэушный велотренажер, звоните по телефону (212) 555-2000. Ford вырос на 1/2. Германия вторгается в Бельгию. Я вижу Англию, я вижу Францию, я вижу чьи-то трусы. Блумберг отстал на 2 и 1/2.

За 30 лет ничего не изменилось: по-прежнему никто не знает будущего, но огромная масса аналитиков/журналистов/блогеров/копирайтеров создает бесполезный информационный шум.

Взято из моего блога в Telegram, где я пишу о своем личном опыте достижения ранней пенсии и финансовой независимости в условиях нашей страны.

Универсального инвестиционного совета не существует!

Меня всегда пугали вопросы: «Какие акции купить?», «Какую инвестиционную стратегию выбрать?», «У какого брокера открыть счет: отечественного или зарубежного?» и т.д. Ещё больше меня пугают люди, которые без уточняющих вопросов дают, как им кажется, единственно верные ответы. И речь сейчас даже не о банальных вещах: горизонте инвестирования, принятии риска и конечной цели инвестора, а немного о других, менее очевидных моментах. Сегодня я ещё раз убедился в том, что не существует единственно правильной инвестиционной стратегии и не стоит слепо доверять советам из интернета.

Покупать индексный фонд, который реинвестируют дивиденды или дивидендные акции?

Покупать VOO через зарубежного брокера с комиссией (Expense ratio) 0,03% без возможности воспользоваться ЛДВ (льгота на долгосрочное владение ценными бумагами) или покупать FXUS через российского брокера с комиссией в 0,9% (в 30 раз больше) с возможностью воспользоваться ЛДВ?

Такие вопросы очень похожи на уравнения с 10-ю неизвестными, где нет единственного верного решения. Точнее решения могут разными и все они могут быть верными. На этапе накопления капитала, проживая в России, я выбрал для себя стратегию покупки отдельных акций из индекса S&P500 и считаю это наиболее комфортным способом накопления капитала ЛИЧНО для себя. Мне не нравится стратегия покупки дивидендных акций, но это не означает, что эта стратегия плохая и не подойдет другому инвестору.

Когда иметь дивидендные акции в портфеле гораздо выгоднее, чем индексный фонд, который не выплачивает дивиденды?

На днях я наткнулся на историю одного парня (Артема), который достиг FIRE и живет в данный момент в Португалии (Лиссабон). Вот что пишет Артем о налоговом режиме этой страны:

Сразу скажу, что в Португалии все-таки не самый благоприятный в Европе и тем более в мире налоговый режим для жизни на пассивный доход и вам потребуется внимательное налоговое планирование.

Для новых резидентов в течение первых десяти лет жизни в Португалии действует особый налоговый режим, который освобождает от налогов большую часть дивидендов или арендных платежей, получаемых из-за границы.

Это хорошая новость. Плохая новость заключается в том, что прирост капитала по-прежнему облагается налогом в 28%, поэтому необходимо заранее продумать свою стратегию изъятий из портфеля. В идеале, если вы можете жить во время пребывания в Португалии исключительно на заграничные дивиденды и арендный доход, тогда местные налоги вообще платить не придется.

Полный текст истории Артема о жизни в Лиссабоне можно прочитать здесь.

В данном случае ежегодные изъятия капитала в размере 4% путем продажи акций или паев фонда не кажется оптимальной стратегией для жизни с капитала. А вот иметь в портфеле дивидендные акции или фонд, выплачивающий дивиденды — вполне разумный выбор.

Находясь на этапе накопления и проживая в России, я должен строить свою инвестиционную стратегию, принимая во внимание местные законы, налоговый режим, налоговые льготы (вычет по ИИС, ЛДВ) и даже нюансы наследования активов. То что будет правильно и выгодно для меня, может быть абсолютно невыгодно для Артема или любого другого инвестора, который преследует другие цели или имеет отличные от моих исходные данные.

Категоричность или гибкость

«Не покупайте биткоин». «Инвестируйте только в индекс». «Имейте подушку безопасности на полгода жизни». «Не берите ипотеку». «Не инвестируйте в российские компании».

Как часто вы слышите это от авторитетных блогеров? Во всех этих предложениях мне не нравится категоричность. Не всегда и не во всех случаях такие рекомендации одинаково полезны. Я предпочитаю узнать авторитетное мнение интересных мне людей, но не считаю разумным считать их слова аксиомой и слепо следовать их рекомендациям. Мне нравится проявлять гибкость мышления и рассматривать не только общепринятую точку зрения, но и противоположную.

Взято из моего блога в Telegram, где я пишу о своем личном опыте достижения ранней пенсии и финансовой независимости в условиях нашей страны.

Есть ли защита от инфляции?

Инфляция по Росстату: 8,1%

Инфляция по разным оценкам диванных экспертов: 15-30%

Прибыль Сбер: +28,3% | выручка Сбер: +13,4% | Стоим. акций Сбер: +48%

Прибыль Северсталь: +639% | выручка Севст: +70.5% | Стоим. акций Севст: +73%

Прибыль Новатэк: +194% | выручка Новатэк: +69% | Стоим. акций Новатэк: +42%

Прибыль Магнит: +41% | выручка Магнит: +27% | Стоим. акций Магнит: +38%

Прибыль Фосагро: +119% | выручка Фосагро: +64% | Стоим. акций Фосагро: +108%

Прибыль Детский Мир: +84% | выручка ДМ: +14% | Стоим. акций ДМ: +22.5%

Прибыль Фикс Прайс: +83% | выручка ФП: +18% | Стоим. акций ФП: торгуется менее года

Прибыль Хэд Хантер: +130% | выручка ХХ: +155% | Стоим. акций ХХ: +135%

Список можно продолжать. Взяты известные компании из России, которые есть у меня в моём личном пенсионном портфеле. Если взять американские компании, то там всё примерно так же. Данные по чистой прибыли и выручке взяты по международным стандартам фин. отчётности, сравнивался 3 квартал (июль-сентябрь) 2021 года с 3 кварталом 2020 года. Данные по стоимости акций взяты с учетом выплаченных за период дивидендов.

Такие крупные компании как Газпром и Лукойл ещё не показали свои результаты, поэтому их здесь нет.

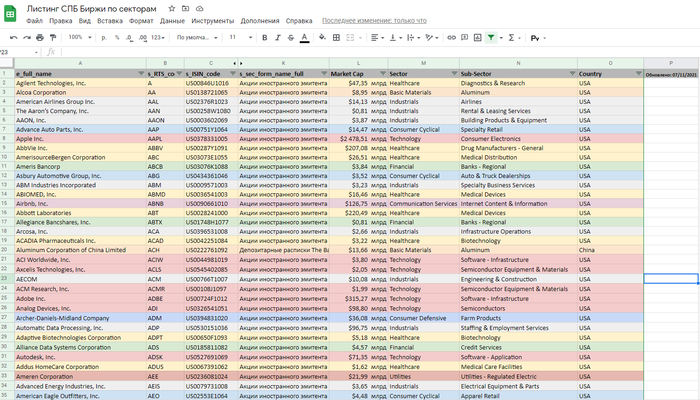

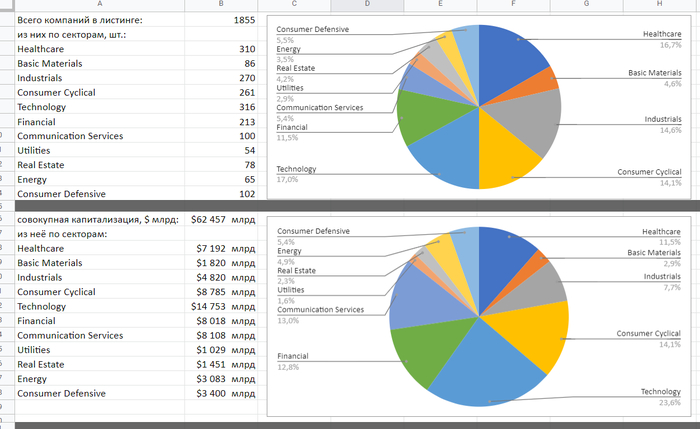

Все компании, допущенные к торгам через российскую СПБ Биржу в одной таблице

Доступ к таблице получить нетрудно.

Если вам просто посмотреть, то можно использовать эту ссылку.

По секторам это преимущественно акции технологических компаний (316 шт.) и компаний из сектора Здравоохранения (310 шт.).

В таблице для каждой компании указаны не только сведения о стране и секторе экономики, но и сведения о под-секторе. Пользуясь фильтрами, можно к примеру отфильтровать только «Железные дороги» или только «Производителей алюминия» и посмотреть, что доступно.

Примеры использования привёл в формате небольшого видео: https://youtu.be/VsddnTY_uGI

Упрощение уплаты налогов с дивидендов иностранных акций (Ура Товарищи!)

Мосбиржа подготовила поправки в Налоговый кодекс, благодаря которым брокеры и депозитарии смогут выполнять функции налогового агента по дивидендам иностранных ценных бумаг, выплачиваемым частным инвесторам из России. Об этом газете «Известия» рассказал управляющий директор по взаимодействию с эмитентами и органами власти Мосбиржи Владимир Гусаков.

В Мосбирже пояснили газете, что если брокеры и депозитарии смогут выполнять функции налогового агента, то траты компаний на консультантов сократятся. Кроме этого, изменения в Налоговом кодексе помогут сократить ставку налога в отдельных случаях с 43% до 13%, а инвесторов освободят от обязанности отчитываться перед налоговой службой РФ.

Согласно данным газеты, проект документа сейчас находится на рассмотрении в НФА и НАУФОР, а затем будет внесен в комитет Госдумы по финрынку.

Отмечается, что в официальном порядке в Банк России данная инициатива не поступала. Однако в регуляторе рассказали «Известиям», что в целом поддерживают предложения по упрощению фискального администрирования операций с ценными бумагами для инвесторов. В БКС, «Финаме», «Фридом Финанс», Сбербанке, МКБ и Совкомбанке подчеркнули, что поправки облегчат жизнь частным инвесторам, так как им не нужно будет самостоятельно заполнять формы и сдавать отчетность в ФНС. В Сбербанке изданию отметили, что у клиентов возникают сложности со сбором и заполнением документов, и законодательная инициатива сможет им помочь в этом. В Санкт-Петербургской бирже рассказали «Известиям», что поддерживают нововведения, так как они позволят профессиональным участникам предложить удобный для клиентов сервис и повысить привлекательность российского рынка международных акций.

По данным газеты, НАУФОР не только поддерживает предлагаемые поправки, но и вместе с Мосбиржей их инициировал. В пресс-службе НФА сообщили «Известиям», что в целом поддерживают концепцию законопроекта, но некоторые аспекты инициативы требуют доработки. В Минфине не ответили на вопросы «Известий» касательно предлагаемых изменений в Налоговый кодекс.

П.С. Учитывая тренд на автоматизацию процессов, закон будет принят в том или ином виде.

Машина времени и будущая доходность акций

Так или иначе все частные инвесторы, которые поставили себе цель достичь финансовой независимости, рассчитывают на то, что фондовый рынок поможет сохранить и приумножить вложенные средства. Глядя на график индекса S&P500, как-то не очень верится в то, что какой-нибудь “черный лебедь” вообще может появиться и разрушить наши планы.

Как показал 2020 год, этот самый “черный лебедь” появляется оттуда, откуда совсем не ждешь. Потеря капитала не так страшна, как потеря здоровья или жизни. Заранее предугадать как поступить сегодня, чтобы через 20 лет оказаться “в шоколаде”, невозможно. Именно поэтому многие приверженцы FIRE по-прежнему продолжают использовать индексные фонды, как основной способ достижения своих целей. Это работало последние 100 лет, поэтому есть вера (но не уверенность) в то, что и в следующие десятилетия это окажется оптимальным способом накопления капитала.

Сегодня хочу поделиться переводом интересного поста из блога Джима Коллинза, который начал инвестировать в 1975 году и уже давно достиг финансовой независимости. Мне всегда интересно читать посты людей, которые не в теории, а на практике осуществили то, к чему я только стремлюсь.

Переводы других постов Джима Коллинза можно глянуть по ссылкам ниже:

Машина времени и будущая доходность акций (перевод поста, оригинал тут)

В наши дни распространено мнение, что в следующие несколько десятилетий нам следует ожидать более скромной доходности от акций, чем в предыдущие десятилетия. На самом деле это мнение моего личного героя, основателя Vanguard и создателя индексных фондов Джека Богла. Но давайте вместе проведем небольшой мысленный эксперимент.

Предположим, что мы все вместе собрались за пивом или кофе в далеком 1975 году. Я выбрал 1975 год, потому что именно в этом году я начал инвестировать и в этом же году мистер Богл учредил первый индексный фонд. К тому же временной период получается в 40 лет (1975-2015).

Предположим, что кто-то из вас вздыхает и говорит что-то вроде этого:

Я только что прочитал статью об этом парне Богле. Кажется, он только что создал такую штуку, которая называется индексным фондом. Идея заключается в том, что он будет покупать и удерживать все акции из индекса S&P 500, и просто отслеживать изменения в составе и весах, не прилагая усилий для того, чтобы превзойти сам индекс. Интересно, как это будет работать в течение следующих 40 лет?

Так получилось, что я только что вернулся из 2015 года, воспользовавшись машиной времени. Интересно послушать что же произошло за эти 40 лет?

Как вы все знаете, президент Никсон отказался от привязки курса доллара к золоту, что увеличило рост инфляции. Оказывается, стало намного хуже, а в сочетании с застоем в экономике это привело к тому, что кто-то придумал новый термин: стагфляция. Ужасное название.

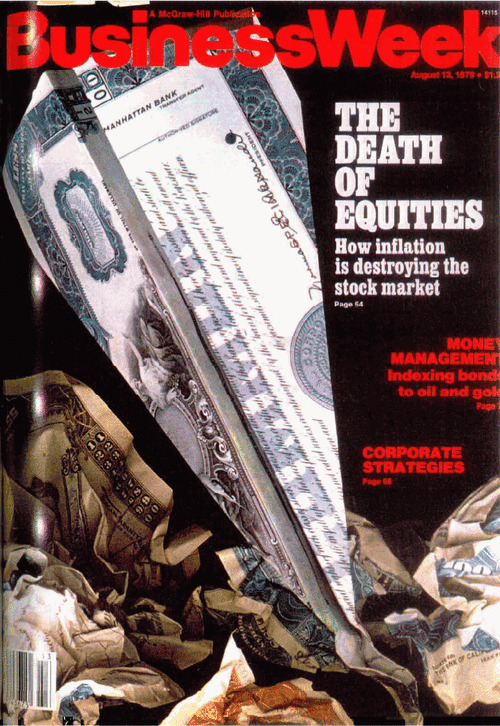

Состояние фондового рынка было настолько ужасным, что в 1979 году издание Business Week заявило о его крахе:

К началу 1980-х годов ставки по ипотеке превышали 15%.

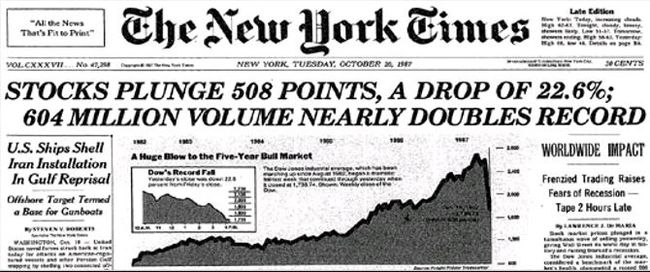

Но затем, примерно в 1982 году, рынок акций развернулся и начал довольно удивительную бычью гонку. По крайней мере, до осени 1987 года и Черного понедельника…

Это было одно из крупнейших процентных падений в истории рынка. Это привело к довольно неприятной рецессии, которая продлилась до 1990-х годов.

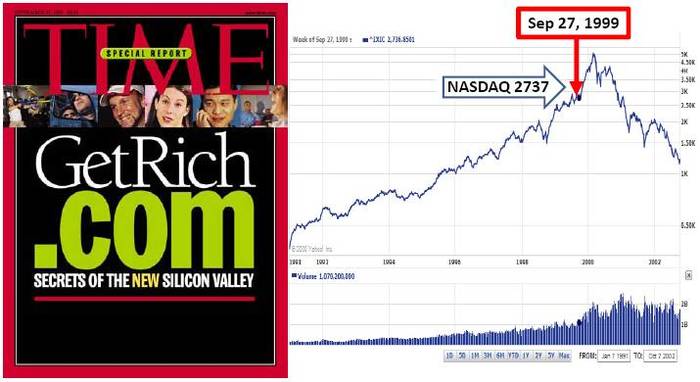

Далее на рынках начали происходить события, которые впоследствии привели к пузырю доткомов.

Как видите, это закончилось довольно плачевно.

Но все это было не так ужасно, как события 11 сентября 2001 г. (самое ужасное нападение на США со времен Перл-Харбора):

В свою очередь, это привело к тому, что США оказались втянутыми в две очень дорогостоящие (как в деньгах, так и в жертвах) войны – в Афганистане и Ираке, которые все еще продолжались, когда я сел в свою Машину времени в 2015 году.

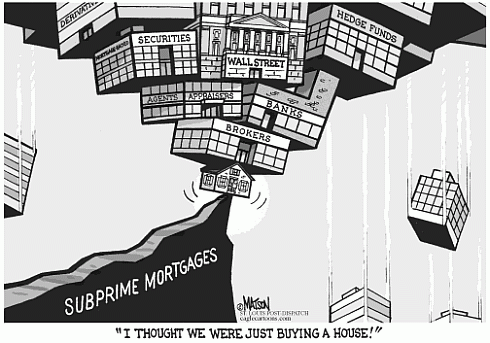

В период между крахом доткомов, 11 сентября и последующими войнами экономика сильно пострадала. В ответ на это процентные ставки были снижены еще больше, и кредит стал еще более доступным.

Понадобится целая книга (или даже 12 книг), чтобы рассказать вам о том, что сделала со всем этим финансовая индустрия.

Достаточно сказать, что это привело к невероятному росту цен на жилье и ипотечному кризису 2008 года. Произошел крупнейший обвал фондового рынка со времен Великой депрессии…

Тогда рынок упал более чем на 50%, и казалось, что дна мы никогда не увидим. Но в 2009 году началось восстановление.

В 2015 году, когда я решил отправиться на Машине времени к вам, рынок снова растет.

Вау! Какой ужасный 40-летний период!»

Да, действительно это так.

Я полагаю, что новый индексный фонд S&P500 показал себя не лучшим образом за это время. Лучше держаться от него подальше.

Фактически, с 1975 по 2015 год он имел среднегодовую доходность чуть менее 12%.

Несмотря на весь этот хаос? Ни за что не поверю! Теперь мы знаем, что ты просто подшучиваешь над нами, Джим.

Итак, прогнозирую ли я 12% доходности в следующие 40 лет? Нет, конечно нет. Но я полагаю, что 12% годовых не требуют идеального Золотого Века. Процветание возможно, даже если на этом пути будут различные потрясения, войны, горе и экономические кризисы.

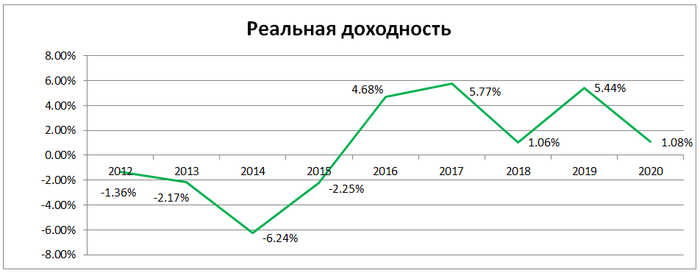

Дополню Джима Коллинза и скажу, что за период с 2015 по 2021 средняя годовая доходность индекса S&P500 составила более 12% без реинвестирования дивидендов и более 14% с реинвестированием дивидендов, не смотря на коронакризис. Но эта доходность без учета инфляции, а реальная доходность окажется скромнее.

Также как и Джим, я не считаю, что нужно рассчитывать и строить свои планы, опираясь на доходность в 12% годовых. Но стоять в стороне и бояться покупать индекс сейчас из-за возможных кризисов в будущем — это очень неразумно, особенно если принять во внимание опыт за последние 45 лет, о котором написал Джим.

Лучшего способа для сохранения своих накоплений от инфляции, чем покупка акций или индексных фондов, я для не вижу. Способы может и есть, но тот риск, который в них заложен, меня не устраивает. Но для кого-то риск инвестиций даже в индексные фонды слишком велик (обычно эти люди приводят в пример индекс японского рынка Nikkei 225). Поэтому принимать решения и нести за них ответственность нужно каждому самостоятельно.

Взято из моего блога в Telegram, где я пишу о своем личном опыте достижения ранней пенсии и финансовой независимости в условиях нашей страны.

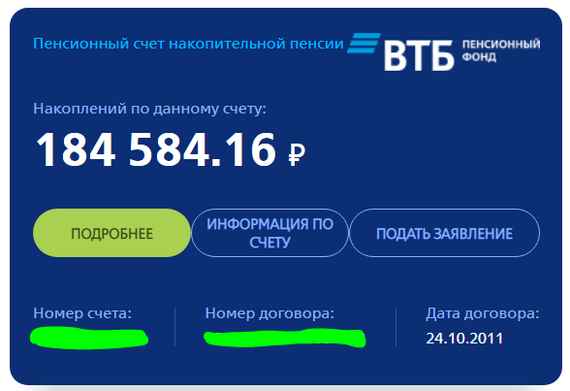

Негосударственный пенсионный фонд. Продолжаю считать свою накопительную пенсию

НПФ ВТБ, где у меня хранится скромная «замороженная» накопительная часть пенсии, прислал гордое письмо:

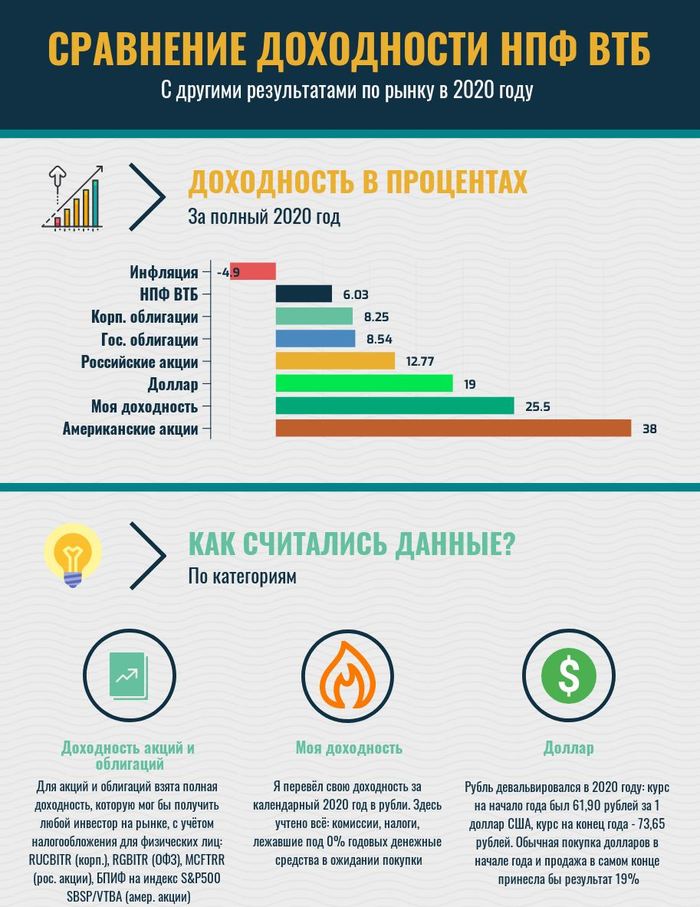

ВТБ Пенсионный фонд уведомляет о начислении на Ваш пенсионный счет инвестиционного дохода, полученного от управления Вашими пенсионными накоплениями в 2020 году в рамках договора об обязательном пенсионном страховании в размере 6,03%

Ого, целых 6,03%! Я сравнил эту доходность с инфляцией за 2020 год, с индексами облигаций, к которым по всей видимости привязан НПФ, с доходностью российских и американских акций, простой покупкой доллара, своей доходностью в пересчёте на рубли (полной, с учётом неэффективных лежавших просто в кеше денег, комиссий и налогов). У меня после моего поста на Пикабу Негосударственный пенсионный фонд. Считаю свою накопительную пенсию не было иллюзий по поводу того, что наши НПФ управляются крайне неэффективно. Но возможно, у кого-то ещё сохраняются эти иллюзии.

Добавляю данные в свои расчёты за 2020 год:

Объявленная доходность даже ниже, чем у фонда «молчунов» (6,87%), ну ничего, ВТБ ещё покажет таланты в управлении 😀 Не забываем об инфляции:

Чуть-чуть я накосячил с формулой расчета реальной доходности в июне 2020, когда считал цифры для 2012-2019, исправляюсь, теперь формула правильная:

Что ж, НПФ ВТБ стабильно плох («зато стабилен!», скажут защитники стабильности). Стабильно он выдает +1% реальной доходности на диапазоне 9 полных лет. Это значит, что мой прогноз по прибавке «замороженной накопительной пенсии» в размере 800 рублей в месяц актуален 💩

Это было одной из причин, почему я создал «частный семейный пенсионный фонд», и управляю им самостоятельно вот уже третий год. Никто обо мне не позаботится, если я сам о себе не позабочусь.

1. Зарабатывай больше, чем тратишь.

3. Инвестируй во что угодно, главное не в откровенное говно.

4. Не продавай 10 лет.

Следить за моим глобальным экспериментом можно здесь, на Пикабу (возможно, здесь когда-нибудь всё-таки решат проблему с оповещениями для подписчиков, потому что я уже не раз получал обратную связь, что просто мои посты не появляются в ленте) или в моем блоге в Telegram

Счет в НПФ мой, расчеты мои, тег моё.

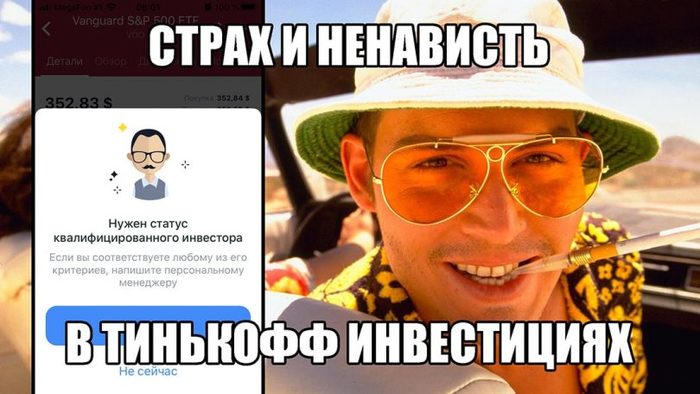

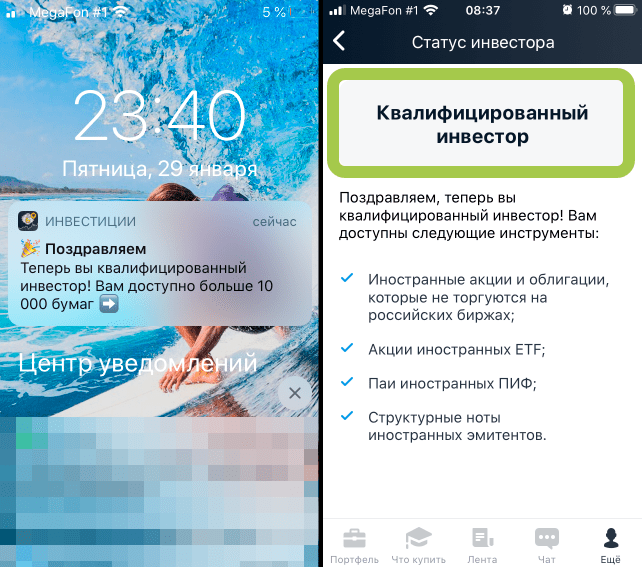

Страх и ненависть в Тинькофф Инвестициях или как я получал статус квалифицированного инвестора

Я являюсь клиентом банка Тинькофф с 2014 года. В то время процент на остаток по дебетовой карте был 8%, а банк назывался “Тинькофф Кредитные системы”. Договор на брокерское обслуживание я заключил ещё в 2017 году, когда Тинькофф предоставлял выход на биржу не самостоятельно, а через БКС брокера. Очень многим своим знакомым и друзьям я рекомендовал и банк и брокера, потому как сервис был действительно на высоком уровне.

Но с какого-то момента, пользуясь продуктами Тинькофф, я начал сталкиваться с не очень приятными ситуациями. Довольно долгое время высокая репутация Тинькофф по инерции сглаживала все шероховатости и острые углы. Но всегда есть последняя капля, которая разливает чашу терпения. Этой каплей стало получение статуса квалифицированного инвестора у брокера АО “Тинькофф Банк”, о котором я подробно расскажу ниже.

На официальном сайте Тинькофф есть следующая информация: Статус квалифицированного инвестора можно получить только на тарифе «Премиум». Это бесплатно.

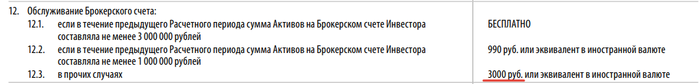

Только вот сам тариф “Премиум” стоит 3000 ₽ / месяц, если, конечно, у вас нет на брокерском счете 3.000.000₽ (в этом случае тариф предоставляется бесплатно).

Получается, что для получения статуса квалифицированного инвестора у брокера Тинькофф нужно обязательно подключить тариф “Премиум”, в то время как другие популярные брокеры (ВТБ, Открытие, Финам, БКС) могут присвоить этот статус на любом своем тарифе и там это действительно бесплатно. Неприятно, конечно, но пережить можно.

К моему счастью, покопавшись в интернете, я нашел маркетинговую акцию от Тинькофф, которая дает возможность попробовать тариф “Премиум” бесплатно в течение одного месяца. Если кратко, то для участия в акции необходимо наличие 1.000.000 ₽ на счетах в банке Тинькофф или на брокерском счете. Суммы на ИИС, к сожалению, не учитываются.

Имея более 1 млн. ₽ на своих счетах, я решил воспользоваться этой акцией и подключил себе тариф “Премиум”. Оформлю статус “квала” и заодно посмотрю какое же оно на самом деле Премиальное обслуживание от брокера Тинькофф – подумал я.

Одно из требований Банка России для признания физического лица квалифицированным инвестором:

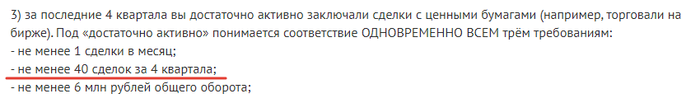

2.1.3. Физическое лицо совершало сделки с ценными бумагами и (или) заключало договоры, являющиеся производными финансовыми инструментами, за последние четыре квартала в среднем не реже 10 раз в квартал, но не реже одного раза в месяц. При этом совокупная цена таких сделок (договоров) должна составлять не менее 6 миллионов рублей.

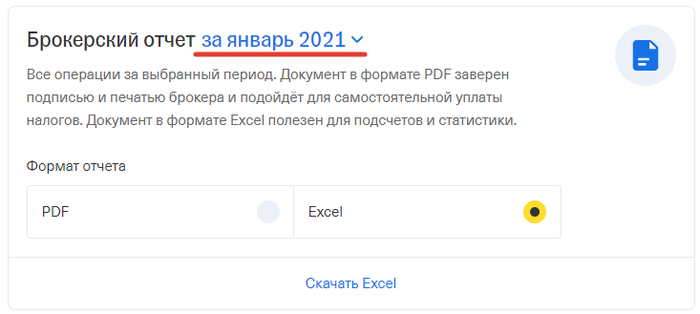

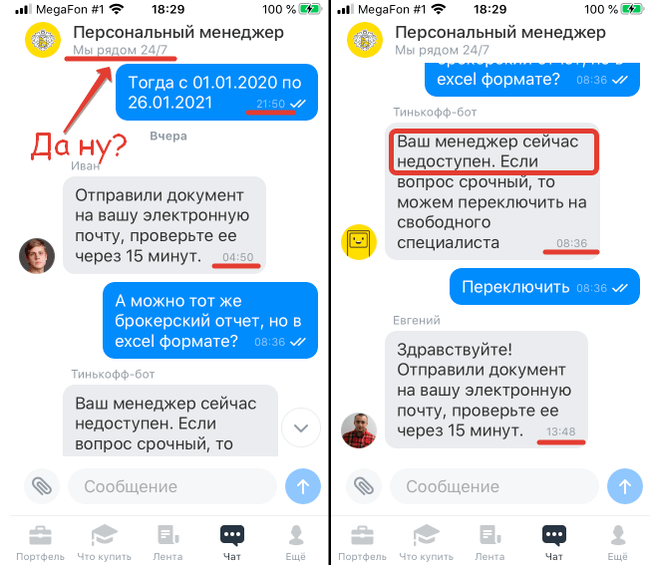

Просматривая свой брокерский отчет я обнаружил, что в IV квартале 2020 года у меня было 9 сделок, но в сумме за все 4 квартала сделок было больше 40.

Прежде чем обратиться в чат для получения статуса квалифицированного инвестора я решил уточнить этот момент. В моем понимании фраза “в среднем” означает, что в одном квартале я мог совершить 5 сделок, а в другом 20 сделок и получится, что в среднем у меня (20+5)/2 = 12,5 сделок за два квартала. Я попробовал поискать информацию на этот счет в интернете и в одном из блогов на сайте banki.ru нашел подтверждение своим предположениям:

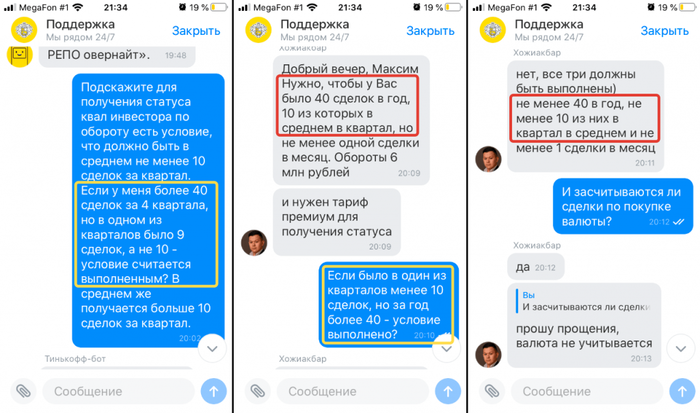

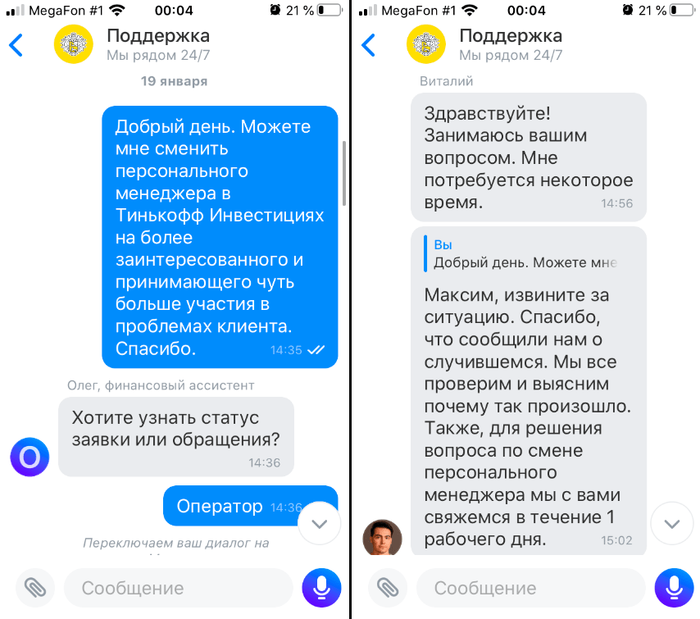

Но решил уточнить этот момент в чате поддержки брокера Тинькофф:

В телефонном разговоре менеджер Тинькофф уже в 4-ый(!) раз сообщил мне, что я должен совершить в среднем не менее 10 сделок в квартал. Но после 5-ти минут разговора, приводя различные доводы и ссылаясь на другие информационные источники, я всё-таки добился нужного мне ответа: “Да, при таких условиях вы удовлетворяете требованиям ЦБ РФ для получения статуса”.

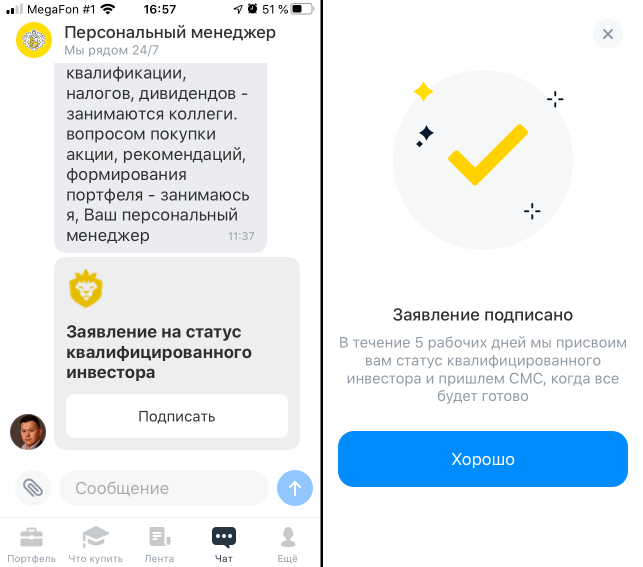

12 января 2021 года я через чат прошу подключить мне тариф “Премиум” (по акции 1 месяц – бесплатно) и после подключения тарифа сразу же сообщаю менеджеру, что желаю получить статус квалифицированного инвестора.

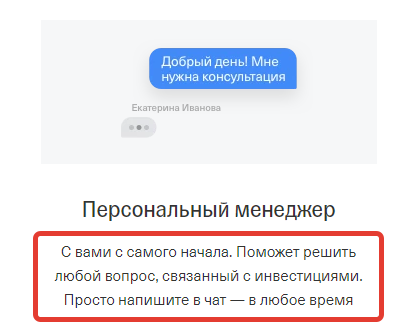

На сайте Тинькофф и в подробных условиях по тарифам указано следующее: В рамках тарифа «Премиум» клиент получает поддержку персонального менеджера. Отличная новость, подумал я, ведь теперь моими вопросами будет заниматься компетентный персональный менеджер. Возможно, что после тестового периода тарифа я уже не смогу отказаться от премиального обслуживания и буду согласен платить 3000 ₽ в месяц, чтобы получать качественную и быструю поддержку от одного человека, который в курсе моих вопросов. Как же сильно я ошибся.

Стараюсь писать только факты и без эмоций. Но насколько же я был разочарован, когда узнал, что в качестве персонального менеджера мне назначили того же сотрудника, который мне 4 раза подряд (меняя порядок слов) пересказывал требование ЦБ, не отвечая на мой прямой вопрос. Думаю, ладно – мне всего-лишь нужно получить “квала” и какая разница кто будет заниматься этим вопросом, главное же результат.

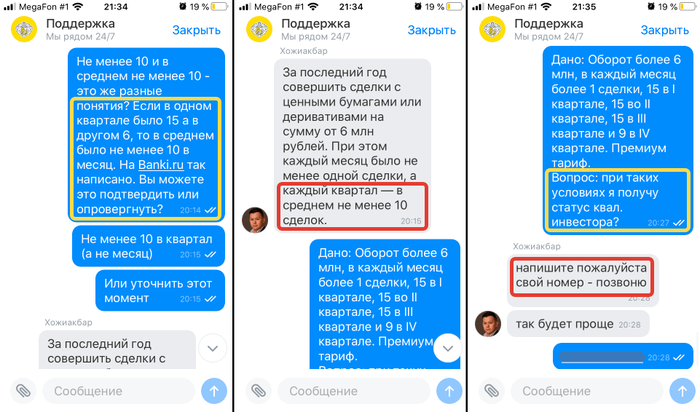

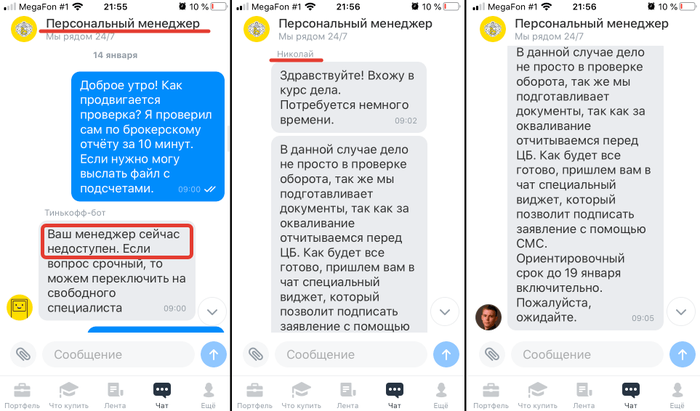

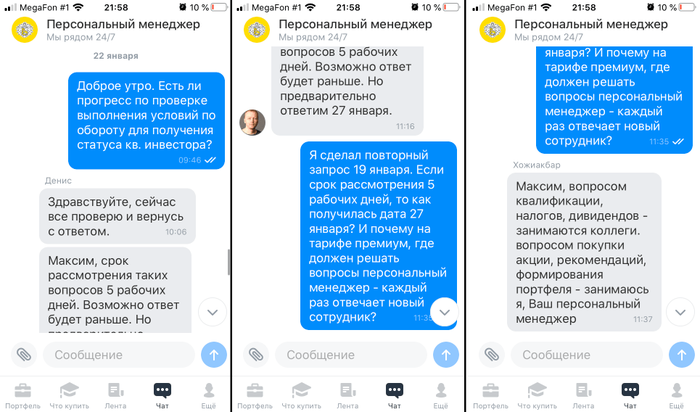

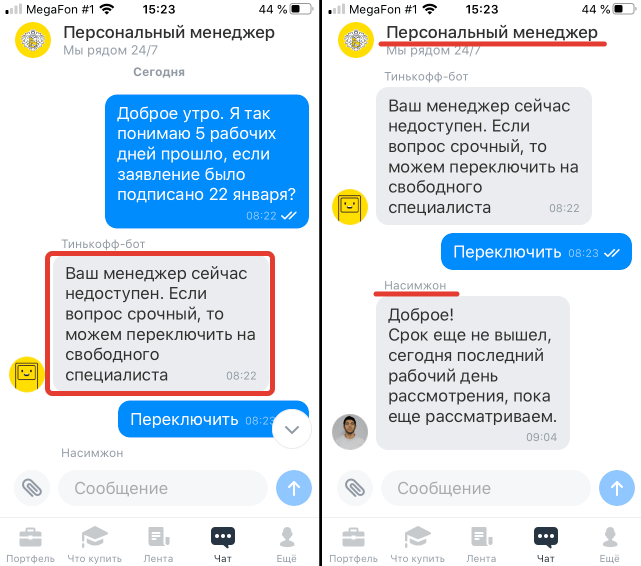

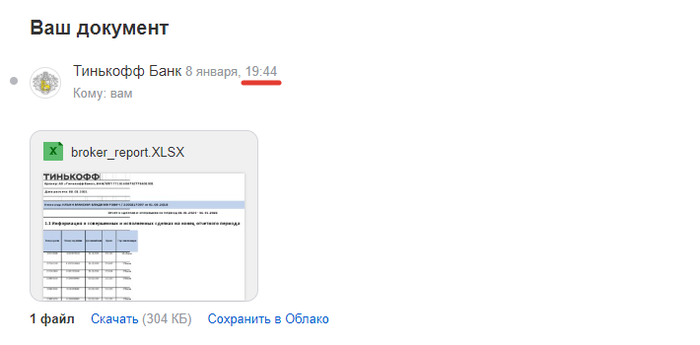

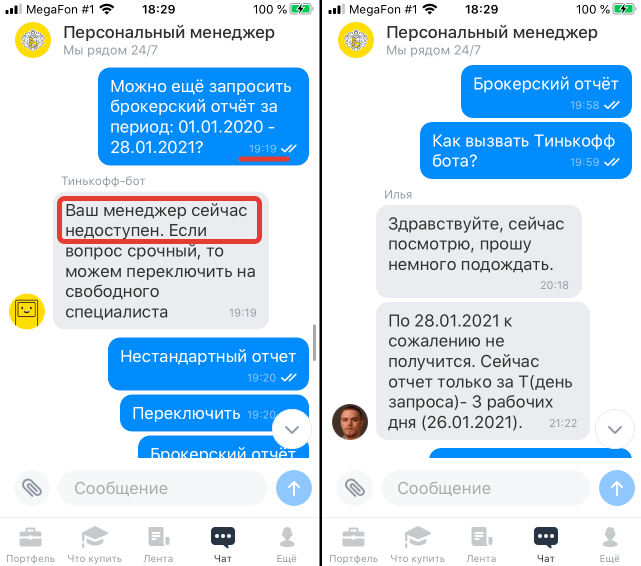

14 января 2021 года я решаю узнать о ходе проверки документов. Мой персональный менеджер оказался недоступен и на вопрос отвечает другой менеджер.

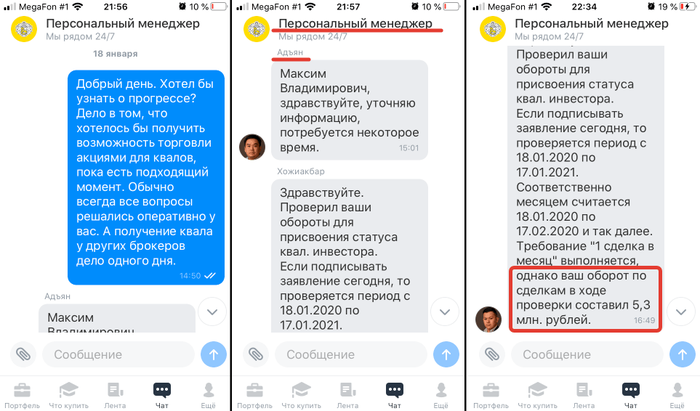

18 января 2021 года я не побоялся показаться навязчивым и снова решил поинтересоваться о ходе проверки. Сперва мне ответил уже 3-ий по счету менеджер, а после – основной персональный менеджер сообщил о том, что торговый оборот составляет 5,3 млн. ₽. А для присвоения статуса необходимо иметь 6 млн. ₽ торгового оборота за год.

Моя оплошность в том, что я доверился цифрам по торговому обороту в приложении Тинькофф Инвестиции. На момент моего обращения торговый оборот за год в приложении составлял 6,2 млн. ₽. Но как оказалось – он не бьется с брокерским отчетом, ведь согласно нему оборот 5,3 млн. ₽.

Риторический вопрос: неужели проверка брокерского отчета на тарифе “Премиум”, который стоит 3000 ₽ / месяц может занимать 6 дней?

19 января 2021 года я провел несколько сделок по покупке/продаже фонда от Тинькофф TRUR (который торгуется без комиссий за покупку/продажу), сделав торговый оборот с запасом, а именно более 1 млн. ₽, после чего написал своему менеджеру в чате. Прошло около 1 часа после моего обращения, но никакого ответа в чате я так и не дождался.

Может быть дело всё-таки именно в конкретном менеджере, который совсем не желает заниматься моими вопросами? Просто не повезло с сотрудником, такое же бывает? Окей, пишу в чате банка Тинькофф и прошу сделать мне замену персонального менеджера.

Через некоторое время в тот же день мне звонит персональный менеджер Хожиакбар. Видимо до него дошло мое обращение и он решил выяснить чем же я недоволен и почему хочу заменить его. Общий смысл диалога постараюсь восстановить по памяти (не дословно, но общий смысл не потерян):

Менеджер: Коллеги сообщили, что вы недовольны тем, что я не принимаю достаточного участия в ваших вопросах. Расскажите с чем именно это связано?

Я: Я написал в чате больше часа назад, но ответа от вас так и не получил.

Менеджер: Я же вам ответил, что отправил заявку на повторную проверку документов.

Я: Странно, но у меня в чате нет никаких сообщений от вас, но сейчас ещё раз проверю. *Захожу в чат и по-прежнему не вижу никакого ответа*.

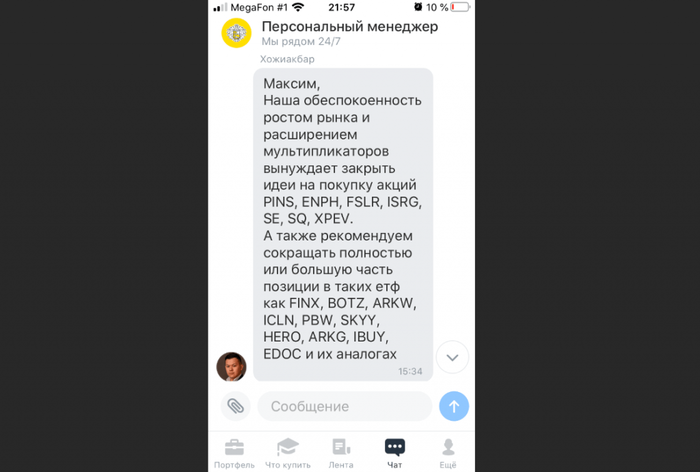

Менеджер: Да, действительно, я забыл вам ответить, но я выполнил ваше поручение по повторной подаче документов на проверку. Максим, понимаете, у меня таких как вы – много. Я не могу каждому из вас звонить с утра и спрашивать как дела и интересоваться вашими инвестиционными делами. Но я могу иногда присылать рекомендации по покупке и продаже акций.

Я: Вы, наверное, не так меня поняли. Я не прошу, чтобы вы мне звонили и спрашивали как у меня дела. Всё что я хочу – это получать адекватную поддержку в чате в разумные сроки.

После разговора с менеджером я получаю от него в чате некоторые инвестиционные рекомендации. Правда зачем они мне – не знаю, в моем портфеле нет ни одного из этих тикеров. Если персональный менеджер нужен только для того, чтобы давать такие рекомендации, то даже за бесплатно мне такое не нужно, не говоря уже о плате в 3000₽ / месяц.

22 января 2021 года я снова пишу в чат, чтобы узнать как продвигаются дела с проверкой документов. И снова мне отвечает новый менеджер, уже 4-ый по счету.

Выясняется, что персональный менеджер в Тинькофф занимается вопросами формирования портфеля клиента, а остальными вопросами занимаются коллеги. Получается, что информация на странице тарифа “Премиум” на сайте Тинькофф просто маркетинговая уловка, которая не соответствует действительности.

Я по-прежнему не желаю разочаровываться в сервисе Тинькофф и списываю всё на неопытность менеджера. Ещё раз звоню в Тинькофф и прошу заменить мне персонального менеджера. Меня вежливо просят объяснить с чем связано такое желание. Я описываю всю ситуацию, после чего сотрудник банка обещает, что мой вопрос будет решен и со мной свяжутся на следующий день. Напоминаю, что это уже вторая попытка сменить персонального менеджера.

В этот же день в чате я получаю виджет для подписания заявления на получение статуса квалифицированного инвестора. Подписание происходит через ввод смс-кода, высланного на телефон.

23 января 2021 года я получаю пуш-уведомление о том, что мой вопрос был рассмотрен, консультация менеджера по мнению Тинькофф была проведена корректно, поэтому в замене менеджера отказано. Это какой-то абсурд, честное слово. Причиной моего обращения было именно желание заменить персонального менеджера, так как его обслуживание меня не устраивает. Но банк считает иначе, ему же виднее. Отличный у вас премиальный тариф, Тинькофф, где я не могу поменять специалиста, который занимается решением моих вопросов.

29 января 2021 года решаю напомнить о себе. Всё-таки пошел уже 6-ой рабочий день с момента подписания заявления.

Я уже не удивляюсь тому, что персональный менеджер это любой доступный менеджер на том конце провода. Но меня возмущает тот факт, что я пытаюсь получить этот статус с 12 января (прошло 18 дней).

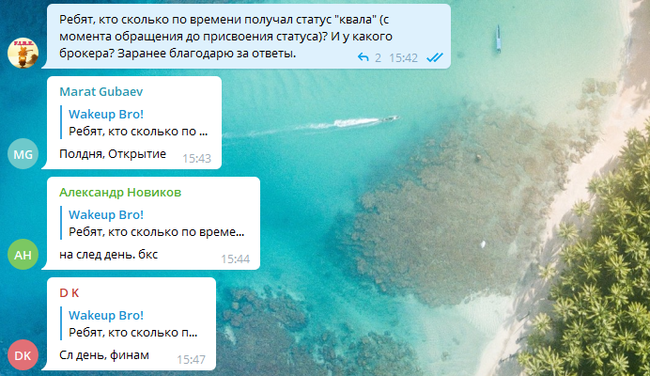

Поспрашивав инвесторов в одном из чатов в Telegram, я ещё раз убедился в том, что брокер Тинькофф (казалось бы №1 по удобству и сервису) просто игнорирует меня, как клиента. А может быть не только меня, но за всех говорить не стану.

Кстати, для получения статуса квалифицированного инвестора можно выполнить требования у одного брокера (к примеру сделать необходимый оборот) и, предоставив необходимые документы, получить этот статус у другого брокера, даже если у другого брокера не было ни одной сделки и нулевой счет. Именно так я и решаю поступить и пытаюсь скачать брокерский отчет за год в Тинькофф. Захожу в личный кабинет и не вижу такой возможности. Можно скачать только за отдельно взятый месяц. Неужели это так сложно реализовать, Тинькофф?

Если вы мне хотите сказать, что брокерский отчет за год можно запросить в чате, то читайте дальше.

Тинькофф-бот vs Персональный менеджер

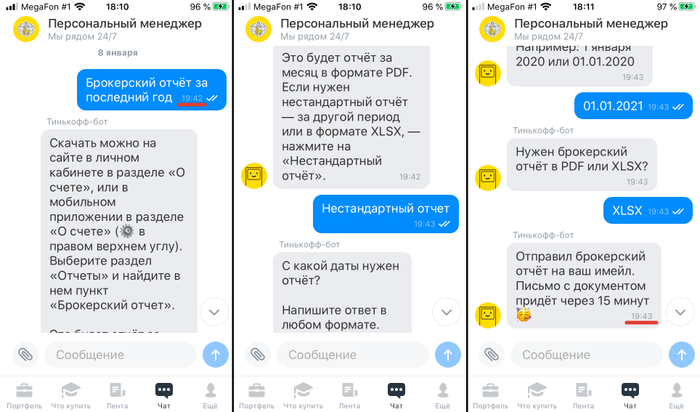

До того как меня перевели на тариф “Премиум” я запрашивал брокерский отчет за последний год в чате. Я написал боту Тинькофф нужный период и через пару минут (буквально) получил брокерский отчет на свою электронную почту.

После того, как мне подключили тариф “Премиум”, моими вопросами стал заниматься якобы персональный менеджер (хотя мы уже выяснили, что это не соответствует действительности), а Тинькофф-бота отключили. А теперь почувствуйте разницу в работе бота на бесплатном тарифе и персонального менеджера на тарифе за 3000₽ / месяц. Обратите внимание на время реагирования менеджеров (5-7 часов)!

• Запрос отчета в нужном формате через бота: 2 минуты.

• Запрос отчета в нужном формате на тарифе Премиум: 18 часов 30 минут.

Присвоение статуса квалифицированного инвестора

Поздним вечером 29 января 2021 года мне пришло уведомление о присвоении статуса квалифицированного инвестора. Свершилось чудо!

Мое мнение о брокере Тинькофф

Тинькофф изначально продвигал себя как брокер, с которым инвестировать сможет даже домохозяйка. В итоге мы получили брокера исключительно для домохозяек. Причем я всегда был в рядах тех, кто доказывал всем остальным, что Тинькофф – это ТОП-брокер, с максимально удобным приложением, где любой вопрос решается через чат. Но отбросим эмоции в сторону и взглянем фактам в глаза:

• Тинькофф – единственный брокер, где получение статуса “квала” доступно только на платном тарифе. Чтобы покупать ценные бумаги, доступные только “квалам”, необходимо перейти на платный “Премиум” тариф за 3000₽ / месяц;

• Тинькофф-бот решает вопросы в сотни раз быстрее реального менеджера;

• Персональный менеджер на “Премиум” тарифе – это не какой-то конкретный человек, который готов решить любой ваш вопрос 24/7, как заявляет брокер. По факту – вам будет отвечать тот менеджер, который доступен в данный момент времени;

• Скорость реагирования менеджера на тарифе “Премиум” не отличается от бесплатных тарифов. В моем случае скорость реагирования на “Премиуме” оказалось даже хуже, чем на бесплатном тарифе;

• При желании сменить менеджера, который вас не устраивает – вам могут отказать, если Тинькофф посчитает, что вам оказана должная поддержка. При этом вы платите за такой подход 3000 рублей в месяц;

• Получение статуса “квала” в Тинькофф заняло 18 дней, в то время как у других брокеров это вопрос одного-двух дней;

• Уровень компетенции и качество поддержки Тинькофф брокера на порядок уступает конкурентам;

• Комиссия на базовом тарифе в 0,3% от суммы сделки – самая высокая на рынке и на данный момент времени она ничем не оправдана;

• У Тинькофф брокера внебиржевые бумаги, доступные квалифицированным инвесторам, можно купить на минимальную сумму в 3000$, в то время как конкуренты дают возможность покупать минимальными лотами, хоть по 1$.

После такого “шикарного” тест-драйва тарифа “Премиум” от Тинькофф у меня появилось желание перенести все свои активы к другому брокеру.

Тинькофф организовывает масштабные компании по привлечению клиентов (с раздачей подарочных акций), но вот с предоставлением достойного сервиса и поддержки имеются большие проблемы. Если раньше “решение проблем через чатик” – было преимуществом брокера, то с наплывом клиентов – это превратилось в “игнорирование вопросов через чатик”.

Бессилие и разочарование.

Источник: https://t.me/wkpbro (здесь я пишу о своем личном опыте пребывания на фондовом рынке).

РУКОВОДСТВО ПО РОЗНИЦЕ ДЛЯ «ЭЛЕКТРОВЕНИКОВ» ( ЧАСТЬ 4 )

Памятник Челнокам которые заполнили рынок товарами ( центральный рынок в г. Набережные Челны )

А о том как их потратить на бизнес связанный с розницей и постараться не просрать их в первые же пару месяцев после открытия я постараюсь рассказать в своих последующих постах.