Среднесрочная торговля акциями что это

Что такое среднесрочная торговля

Существует условное подразделение стиля торговли трейдера в зависимости от того в течение какого количества времени он предпочитает удерживать свои позиции открытыми. Другими словами, на каком таймфрейме трейдер предпочитает анализировать ценовой график (если говорить о трейдере использующем в своей работе технический анализ).

Среднесрочной торговлей условно называется такой стиль торговли трейдера, когда открытые позиции удерживаются им от одного дня до нескольких недель.

Среднесрочная торговля предполагает использование меньшего по размеру кредитного плеча, нежели, например, та же внутридневная торговля. Это связано с тем, что диапазоны движения цены в каждой открытой позиции, значительно больше. И если использовать большое плечо, то велик риск закрытия сделки по маржин-коллу.

К среднесрочной торговле, как правило, приходят те трейдеры, которые будучи новичками, умудрились не слить весь свой депозит (и не растерять мотивации к занятию трейдингом) в краткосрочной внутридневной торговле.

По моему глубокому убеждению, именно в среднесрочной торговле трейдер может полностью раскрыть свой потенциал. Поскольку долгосрочная торговля, это уже скорее инвестиции, а не трейдинг (априори подразумевающий собой спекуляции на разнице курсов). Ну а краткосрочный, внутридневной трейдинг слишком уж смахивает на игру в рулетку.

Плюсы и минусы среднесрочной торговли

Для того чтобы лучше понять, что собой представляет среднесрочный трейдинг, давайте просто рассмотрим основные плюсы и минусы этого типа торговли.

Плюсы

Минусы

Как видите плюсов здесь гораздо больше, а минусы, если есть, то вполне решаемые.

Среднесрочная торговля на : прибыльный путь опытного трейдера

По популярности среди трейдеров среднесрочная торговля занимает второе место после внутридневной торговли (дэйтрейдинга). Такая популярность обусловлена хорошим отношением полученной прибыли к вложенному в торговлю времени. Попросту говоря, по сравнению с дэйтрейдером, трейдер, практикующий среднесрочную торговлю, тратит меньшее количество времени при ощутимой доходности.

Суть среднесрочного трейдинга

Для среднесрочной торговли необходимо знание как технического, так и фундаментального анализа, поскольку открытый ордер удерживается несколько дней, ориентирован на определенный тренд, а цена, в течение этого времени, может быть подвержена фундаментальному давлению. Однако, отсутствие спешки при принятии торгового решения и возможность четкого планирования своей торговой тактики дает свой позитивный эффект на результаты торговли.

Среднесрочный трейдер, с учетом величины возможной просадки должен обладать минимальным депозитом в 500-1000 долларов, однако появление практически у всех брокеров центовых счетов, в принципе, нивелирует это требование, давая возможность торговать в среднесрок с депозитом 100-200 долларов.

Стоит отметить, что среднесрочный вид торговли, как никакой другой, развивает глобальное мышление трейдера и приучает его к неукоснительному соблюдению трейдерской дисциплины. Это не борьба за каждый пункт, которая является сутью скальпинга, цели в среднесрочной торговле составляют от 100 пунктов и выше. Избавленный от необходимости спешить, среднесрочный трейдер получает возможность провести полноценный анализ ценовых графиков нескольких валютных пар, разработав четкий торговый план, тем самым значительно увеличив точность входа в рынок, а, соответственно, и размер полученной прибыли.

Обратите внимание, что в среднесрочной торговле позиции открыты в течение нескольких дней. Не секрет, что ситуация на валютном рынке может измениться в течение нескольких минут или даже секунд. Как правило, по закону подлости, это происходит в момент отсутствия трейдера у монитора. Поэтому при среднесрочной торговле трейдеру очень важно уметь прогнозировать тренды, а также правильно устанавливать ордера стоп-лосс и тейк-профит.

Преимущества среднесрочной торговли

Недостатки среднесрочной торговли

Так как хороший тренд по торговому инструменту, как правило, длится несколько дней, а может, и дольше, то среднесрочная торговля позволяет трейдеру охватить максимум ценового движения, что при соблюдении правил манименеджмента обернется ощутимой прибылью всего с одной закрытой сделки при минимуме затраченного времени.

Существует множество видов трейдинга. Как правильно сделать выбор

Остановимся на некоторых, наиболее распостранённых:

1. Скальпинг. Трейдер совершает большое количество супер коротких по длительности сделок, вылавливая малейшие изменения цены инструмента.

Сделки могут длиться буквально минуту или даже несколько секунд. Входя в сделку, скальпер может поймать разницу в десятые или сотые доли цены и при этом заработать с учётом большого объёма взятого инструмента.

Недостатки: Такой вид трейдинга связан с большой концентрацией, огромной психоэмоциональной нагрузкой. Трейдер проводит перед монитором огромное количество времени, не отрываясь, без перерыва. К тому же достаточно сложный, технически, вид трейдинга.

Преимущества: Многих привлекает в данном виде возможность моментального получения прибыли и возможность проводить огромное количество сделок в течении биржевой сессии. Скальпер может за день заработать доход, который инвестор зарабатывает год.

3. Инвестирование. Сомневаюсь, стоит ли называть этот вид деятельности трейдингом, но, в любом случае, это является альтернативой среднесрочному трейдингу и поэтому можно сравнивать. Инвестор вкладывает свои деньги всерьёз и надолго. Срок ожидания прибыли достаточно длительный. Пол года, год, более года- всё зависит от вашей выдержки и поставленных целей. На основании проведённого фундаментального анализа, инвестор покупает акции компаний, которые, по его мнению, должны показать рост и удерживает их до получения прибыли. Нужно признать, что инвестор зачастую может найти удачную компанию с ростом в сотни и даже тысячи процентов от цены покупки.

Преимущества: Достаточно спокойный вид биржевой деятельности. Позволяет заниматься торговлей параллельно с другим видом деятельности. Не требует ежедневного присутствия и контроля и не требует высокой технической подготовки.

Недостатки: Меньший, по сравнению с другими видами трейдинга, доход. А так же, большая зависимость инвестпортфеля от многих факторов геополитики. Кризисы на финансовых рынках, изменения глобальных цены на сырьё, политические конфликты и много других факторов могут заставить вас попасть в достаточно сильную и долгую просадку по депозиту. Инвестирование так же требует хотя бы базового знания экономики, финансов и бухгалтерского анализа.

Мы просто торгуем вместе! Прибыльно!

Как определять срок удержания позиции

Вопрос времени удержания позиции очень многогранный и в то же время допускает простой и лаконичный ответ: позицию стоит удерживать до тех пор, пока инвестор считает ее перспективной.

Однако, чтобы воспользоваться таким простым решением стоит еще до входа в сделку сформировать четкое видение того, какое поведение инструмента будет соответствовать удержанию сделки, а какое — ее немедленному закрытию.

Важность наличия торгового плана перед сделкой отмечают практически все гуру фондового рынка. В рамках подготовки такого плана стоит задать себе вопросы: «Могу ли я ориентироваться на время? Если сделка не реализуется за N времени, снижает ли это вероятность успеха? А если потенциал реализуется, но раньше ожидаемого срока, стоит ли удерживать позицию дальше?».

В зависимости от торгового подхода временной фактор может проявлять себя по-разному. Предлагаем следующее видение этого момента для различных стилей торговли.

Скальпинг

Традиционный скальпинг предполагает короткие импульсные сделки со сроком удержания позиции не больше нескольких минут. Сделки открываются по сигналам кратковременного дисбаланса на рынке и через некоторое время закрываются вне зависимости от результата. Длительное удержание при данном подходе неэффективно, оно увеличивает риски повышенного убытка или потери прибыли.

Внутридневной трейдинг — интрадэй

В России его часто также называют скальпингом, хотя это все-таки чуть-чуть другой подход. Основное правило — не переносить сделки через ночь, чтобы иметь возможность использовать максимальное кредитное плечо, контролируя при этом риски. Обычно позиция удерживается не более 2-3 часов, хотя бывают сделки и на весь день.

Как правило, интрадей-трейдеры стараются как можно детальнее формализовать основания для удержания позиции, чтобы в случае их отсутствия быстро зафиксировать прибыль (убыток), которую дал рынок.

В зависимости от конкретного паттерна и средней волатильности инструмента трейдер перед входом сразу прикидывает, на какую прибыль можно рассчитывать в данной сделке. Также сразу оценивается уровень допустимого риска. Этот торговый план и становится ориентиром при последующем управлении сделкой.

Для анализа обычно используется графическая картина и ситуация в биржевом стакане. В расчет могут приниматься интенсивность покупок/продаж в ленте сделок, наличие/отсутствие крупных заявок в стакане, наличие тренда на младших таймфреймах (обычно 1- и 5-минутном), ближайшие технические уровни и их пробои, внешний фон, динамика рынка в целом, динамика валюты и сырья.

Качество оценки трейдером потенциала сделки возрастает с опытом. В зависимости от волатильности, сентимента и других факторов план действий в конкретной сделке может существенно различаться.

Если трейдер по ходу движения начинает сомневаться в своей позиции и не может однозначно решить, стоит ли держать позицию до цели, он может зафиксировать часть прибыли и снизить риски.

В общем случае наиболее важным показывает себя правило «быстро режь убытки и давай прибыли расти». Поэтому минусовые сделки внутри дня лучше закрывать сразу, а вот с закрытием прибыльной сделки рекомендуется не торопиться.

Свинг-трейдинг

Срок удержания позиции от одного до нескольких дней. Для поиска сигналов трейдеры отдают предпочтение техническому анализу, но, в отличие от внутридневной торговли, большее внимание уделяется информационному фону и публикуемым новостям.

В этом стиле вполне допустимым выглядит закрытие сделки просто потому, что при наличии оснований инструмент слишком долго не идет в нужном направлении. Например, трейдер открывал сделку в расчете на выкуп просадки, но несмотря на позитивный фон бумага несколько дней стоит на том же месте. Или технический сигнал, который раньше почти сразу давал хорошие результаты, в этот раз уже пару дней остается без внимания рынка.

Сформировать корректные ожидания по сроку реализации сделки при свинг-трейдинге помогают регулярные наблюдения и статистика. Если вы ставите на закрытие гэпа, то проанализируйте на истории, за какой срок закрывались разрывы такого размера в сопоставимых рыночных условиях. Если вы выкупаете панические распродажи в надежде на восстановление, то внимательно изучите причину распродаж и найдите похожие ситуации в прошлом.

При этом не стоит быть слишком строгим к себе. Часто трейдеры ошибаются и выходят слишком рано, или наоборот, перетягивают сделку, в результате чего теряют часть прибыли. Это нормальное явление. Стоит расценивать это лишь как повод аккуратно пересмотреть свой торговый план в следующей подобной сделке.

Среднесрочная торговля

Пожалуй, самая широкая ниша в трейдинге. Под среднесрочной может подразумеваться сделка как на две-три недели, так и на несколько месяцев. Большинство проблем и вопросов, связанные со временем удержания позиции, возникают именно здесь.

Относительно долгий цикл сделки делает сложным формирование подробного торгового плана, который мог бы учесть все возможные сценарии развития движения. Кроме того, очень сложно оценить скорость учета в котировках фундаментальных факторов, так как каждая ситуация по-своему индивидуальна.

Дополнительные проблемы лежат в плоскости торговой психологии. Некоторые спекулянты пренебрегают составлением плана в принципе и открывают сделку на эмоциях, держа в голове лишь положительный вариант развития событий и забывая об альтернативах.

В такой ситуации, как только что-то начинает идти не по плану, трейдер сталкивается с неопределенностью. Не имея готового плана действий очень сложно принять осознанное решение, особенно если сделка находится в минусе. Психологические эксперименты, представленные в книге нобелевского лауреата Д. Канемана «Думай медленно…Решай быстро», говорят о том, что в ситуации выбора между гарантированным убытком и вероятным выходом в ноль человек скорее предпочтет второе. Риски увеличения убытка из-за сохранения позиции психикой обычно игнорируются.

Так трейдер обзаводится «зависшими» убыточными позициями в своем портфеле, которые на протяжении многих месяцев могут не давать ему покоя. Если это акции хороших компаний, купленные без кредитного плеча на разумную сумму по более-менее адекватным ценам, то в принципе такие позиции можно переквалифицировать из спекулятивных в инвестиционные и оставить на более долгий срок.

Но если это позиции по акциям третьего эшелона со смутными перспективами, по фьючерсам или короткие позиции, то время обычно играет не на стороне инвестора. Если вы не понимаете, что происходит с инструментом и что от него ждать, лучше начать постепенно закрывать проблемную позицию, по возможности используя более выгодные цены.

Иногда случается другая ситуация — позиция находится в плюсе и уже достигла цели, но по-прежнему выглядит перспективной. Или не выглядит, но трейдер начинает жадничать и ищет повода подождать еще. Порой действительно сложно отличить одно от другого. Тогда также появляется вопрос, а стоит ли ждать дальнейшего движения и, если да, то сколько?

Можно предложить следующий вариант решения: большую часть позиции (2/3, 3/4, 4/5 или др.) стоит закрыть, а оставшуюся часть подержать, но сформировать четкий план выхода с прибылью или ограничением убытка.

Если же перспективы роста выглядят уж очень привлекательными, и временные рамки трейдера не стесняют, то можно подумать над переквалификацией позиции из спекулятивной в инвестиционную.

Долгосрочная торговля — инвестирование

Под инвестированием стоит понимать покупку акций перспективных компаний на срок более 1 года. Основным инструментом инвестора выступает тщательный и аккуратный фундаментальный анализ эмитента и рынка в целом.

При таком подходе срок удержания позиции ограничен лишь личными планами инвестора по использованию средств. В целом можно рекомендовать держать акции до тех пор, пока на рынке не появится что-то более перспективное и сулящее более высокую доходность. Или до тех пор, пока актуальная фундаментальная идея инструмента, а риск по портфелю остается на приемлемом для инвестора уровне.

Можно сравнить инвестирование с ездой в плотном потоке автомобилей. Средняя скорость потока — это средняя доходность всего рынка. Периодически некоторые ряды едут быстрее среднего, а некоторые — медленнее. Выбор перспективной акции — это попытка встроиться в тот ряд, где машины едут быстрее остальных. Пройденный путь — рост капитала. Выход в кэш — парковка на обочине. Перекладка в ОФЗ или другие облигации — пересадка на общественный транспорт.

При таком взгляде становится очевидным, что лишний раз тасовать акции в портфеле — прыгать между рядами на дороге — может быть неэффективным и даже вредным. Инвестору менять акции в портфеле имеет смысл лишь в том случае, когда потенциальная доходность новых бумаг выглядит более высокой.

Если же все более привлекательные бумаги уже присутствуют в вашем портфеле и расширять их долю вы не хотите, то можно ориентироваться на актуальность той инвестиционной идеи, из-за которой вы купили данную бумагу. До тех пор, пока драйвер остается в силе, бумагу стоит держать.

Но если драйвер уже исчерпал себя или появились новые обстоятельства, способные перекрыть весь позитивный эффект, то в целях сокращения рисков имеет смысл задуматься над продажей бумаги и размещением свободных средств в другие акции или временно в ОФЗ. Всегда стоит помнить, что как и на дороге, в случае «аварии» вы можете потерять больше, чем выиграть от «лихой езды».

Заключение

Чтобы более корректно определять срок удержания позиции прежде всего определитесь со своими личными планами. Как скоро вам понадобятся вложенные деньги и какого стиля торговли вы в принципе планируете придерживаться? В зависимости от этого нужно подбирать конкретные инструменты.

Внутри дня время в позиции не важно — гораздо важнее технические сигналы, которые скажут вам о моменте выхода. Единственное ограничение состоит в том, что к концу торгов все сделки должны быть закрыты. Это позволит бесплатно использовать максимальное кредитное плечо и получить высокую доходность от используемого капитала. Убыточные позиции лучше не удерживать — успешные трейдеры обычно очень быстро фиксируют убытки.

Если вы придерживаетесь более спокойной спекулятивной торговли на горизонте от нескольких дней до нескольких месяцев, то используйте статистику и исторические данные для формирования ожиданий по времени. При этом не забывайте, что в реальности ситуация может развиваться дольше, чем планировалось. Поэтому всегда необходимо иметь под рукой торговый план, в котором будут отмечены условия для удержания или закрытия позиции до достижения цели.

В случае долгосрочных инвестиций рекомендуется держать акцию до тех пор, пока на рынке не появится более выгодный вариант для вложений, или до тех пор, пока риск по портфелю остается на приемлемом уровне.

БКС Брокер

Последние новости

Рекомендованные новости

Прогнозы и комментарии. Теперь все то же самое, но наоборот

Сбербанк. Цена отработала сигналы бычьей дивергенции

Премаркет. Рациональное поведение

Старт дня. Продают банки, нефть и газ

Заседание Банка России. Прогнозы

Rivian. Публичный квартальный отчет — первый и провальный

Adobe: акции падают на 9% после сильного отчета. Что происходит?

Иностранные инвесторы скупают госдолг США. Кто финансирует Вашингтон

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Лучшие среднесрочные стратегии: разбор стратегии Ларри Вильямса, основанной на Скользящих средних

Содержание статьи

Данную стратегию Ларри Вильямс описал в своей книге «Долгосрочные секреты краткосрочной торговли». Торговать по ней можно как на рынке Форекс, так на других финансовых рынках. А вот с таймфреймами ситуация обстоит несколько сложнее. Технически, стратегия подходит для торговли на периодах от M1 до MN, но так как от открытия до закрытия позиции может проходить не более одной свечи, то вести по ней торговлю на небольших таймфреймах может быть абсолютно невыгодно из-за спреда, если он фиксированный, как это бывает на рынке Форекс.

Рабочий стол торговой стратегии Ларри Вильямса

Экспликация рабочего стола:

В результате мы получаем канал, в котором и будем работать по определенному алгоритму в сторону преобладающей тенденции. А преобладающей тенденцией считается та, в сторону которой было последнее обновление локальных экстремумов Скользящих средних: если произошло обновление локальных максимумов, то тенденция считается восходящей, а если произошло обновление локальных минимумов, то тенденция считается нисходящей.

Сигналы на покупку по стратегии

Ларри Вильямс предлагает следующие условия для покупок: если тенденция на рынке восходящая, то нужно открывать позицию во время касания ценой Скользящей средней, построенной методом Simple по ценам Low, а закрывать позицию при следующем касании Скользящей средней, построенной методом Simple по ценам High. Как только одна сделка завершена, можно совершать вторую. И так до тех пор, пока не произойдет смена тенденции с восходящей на нисходящую. Если сигнал на покупку совпал со сменой тенденции, то такой сигнал следует пропустить. И начать покупать только уже тогда, когда тенденция снова станет восходящей.

Пример сигналов на покупку:

Обратите внимание, что на изображении указан ряд возможностей на покупку, но не забывайте, что должна быть открыта только одна позиция, лишь после закрытия которой можно покупать еще раз.

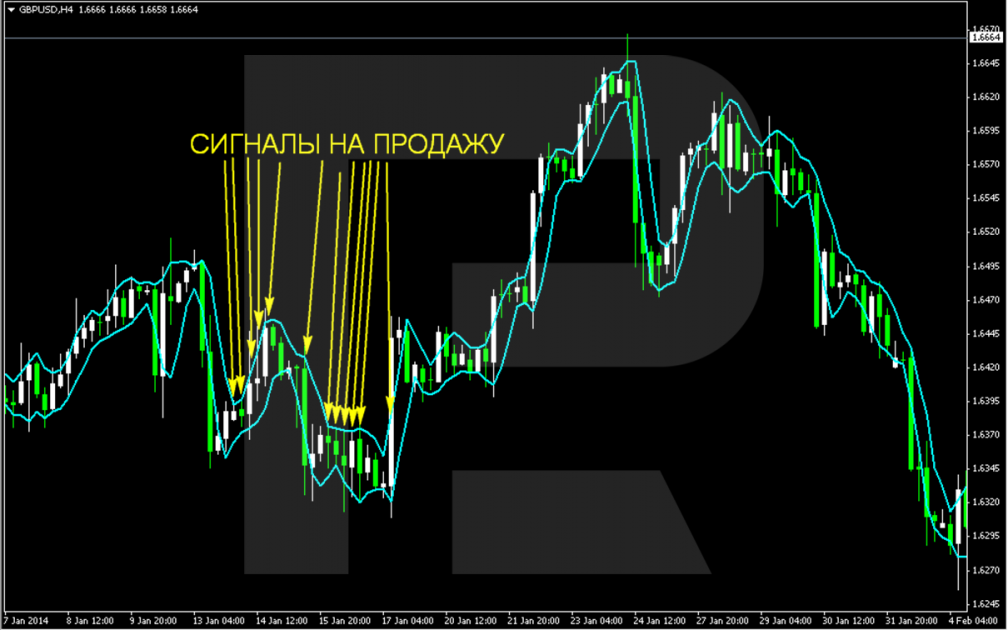

Сигналы на продажу по стратегии

Для того, чтобы можно было продавать, главенствующей тенденцией на рынке должна быть нисходящая. Продавать следует при первом же касании ценой Скользящей средней, построенной методом Simple по ценам High. Закрывать позицию, соответственно, при следующем касании ценой Скользящей средней, построенной методом Simple по ценам Low. Как только одна сделка закрыта, можно совершать следующую по такому же алгоритму. Если сигнал на продажу совпал с выполнением условий смены тенденции с нисходящей на восходящую, то такую продажу следует пропустить. И начать продавать только уже тогда, когда тенденция снова станет нисходящей.

Пример сигналов на продажу:

Важно не забывать, что должна быть открыта только одна позиция, лишь после закрытия которой можно открывать следующую позицию на продажу.

Стоп Лосс и Тейк Профит в торговой стратегии Ларри Вильямса, основанной на Скользящих средних

В данной торговой стратегии Стоп Лосс не устанавливается. По крайней мере, автор ничего об этом не пишет в своей книге. В роли Стоп Лосс выступают условия, при которых происходит смена тенденции и возникает противоположный сигнал на вход. То есть, предположим, что вы находитесь в восходящей тенденции и открыли длинную позицию при касании цены уровня Скользящей средней, построенной методом Simple по ценам Low, но тенденция сменилась на нисходящую. Тогда свою длинную позицию вы сможете закрыть при первом же сигнале на продажу, для которого необходимо касание ценой уровня Скользящей средней, построенной методом Simple по ценам High.

Тейк Профит в этой стратегии не устанавливается так же, как и Стоп Лосс.

Управление капиталом в торговой стратегии Л. Вильямса

Если учитывать, что у нас нет Стоп Лосса, то торговать стоит, ориентируясь на определенный размер лота, т.к. рисковать жестким процентом от депозита не получится в виду особенностей торговой стратегии.

Пример торговли по стратегии Ларри Вильямса

Заметьте, что все торговые операции на этом отрезке могли быть закрыты в плюс! То есть можно смело утверждать, что данная торговая стратегия может быть настолько же доходной, насколько она является простой. Главное, устанавливать достаточно большой временной период графика, чтобы вся прибыль оставалась вам, а не съедалась спредом и комиссиями.

Единственный минус торговой стратегии Ларри Вильямса в том, что нужно постоянно находиться у торгового терминала, чтобы вовремя закрыть как прибыльную, так и убыточную сделку. Но если учитывать то, насколько продолжительна может быть череда успешных сделок, то это того стоит.