справка о доходах физического лица код дохода

Коды доходов в 2‑НДФЛ в 2020 и 2021 году

Платите налоги в несколько кликов!

Платите налоги, взносы и сдавайте отчетность, не выходя из дома! Сервис напомнит обо всех отчетах.

Справка 2-НДФЛ рассказывает об источниках дохода работника, зарплате и удержанных налогах. Каждый источник дохода или налоговый вычет имеет собственный код. Эти коды утверждены Приказом ФНС РФ от 10.09.2015 №ММВ-7-11/387@. В конце 2017 года налоговая служба изменила список кодов (Приказ от 24.10.2017 № ММВ-7-11/820@). Эти коды действуют с 1 января 2018 года по настоящее время. В статье мы расскажем, какие коды проставлять в справке 2-НДФЛ за 2020 год в 2021 году.

Коды доходов, которые облагаются НДФЛ всегда

Код дохода 2611 — списанные безнадежные долги с баланса..

Коды доходов, которые облагаются НДФЛ при превышении лимита

Коды доходов 2-НДФЛ на 2021 год, введенные в последней редакции приказа

Последний раз список кодов доходов ФНС собирается дополнить с 2021 года. Проект с изменениями подготовлен ФНС от 20 ноября 2020 года — Приказ О внесении изменений в приложения № 1 и № 2 к приказу ФНС России от 10.09.2015№ ММВ-7-11/387@ «Об утверждении кодов видов доходов и вычетов». Ввели новые коды доходов и вычетов, а также отменили и скорректировали часть действующих кодов.

ФНС сообщает, что новые коды не нужно будет применять при составлении 2-НДФЛ за 2020 год, даже если Минюст зарегистрирует приказ и он вступит в силу в декабре 2020 года. Это время организации смогут потратить на обновление программного обеспечения. Но при аналогичной ситуации в конце 2016 года ФНС обязала всех заполнять отчетность с учетом изменений.

Новая редакция приказа отменит коды 1400 и 2400, которые предназначены для доходов от сдачи в аренду, но взамен добавит семь новых кодов видов дохода:

Код дохода 1401 — доходы, полученные от сдачи в аренду или иного использования жилого недвижимого имущества.

Код дохода 1402 — доходы от сдачи в арекнду или иного использования имущества, кроме доходов, относящихся к группе 1401.

Код дохода 1500 — доходы по договорам купли-продажи (мены) ценных бумаг, которые облагаются налогом на основании абз. 2 п. 1 ст. 226 НК РФ.

Код дохода 2004 — ежемесячные денежные вознаграждения из средств федерального бюджета педагогам — классным руководителям из государственных и муниципальных общеобразовательных организаций.

Код дохода 2017 — суточные свыше 700 рублей за каждый день нахождения в служебной командировке по РФ и не более 2 500 рублей за каждый день командировки за пределами РФ.

Код дохода 2763 — суммы матпомощи, оказываемой организацией, осуществляющей образовательную деятельность по основным профессиональным образовательным программам, студентам (курсантам), аспирантам, адъюнктам, ординаторам и ассистентам-стажерам.

Код дохода 3011 — выигрыши от участия в лотерее.

Также скорректируют описание трех кодов:

Формируйте справку 2-НДФЛ автоматически в онлайн-сервисе Контур.Бухгалтерия. Здесь вы можете вести учет, начислять зарплату и сдавать отчетность.

Коды доходов в справке 2‑НДФЛ

Каждому виду дохода присваивается свой код. Их перечень утвержден в Приказе ФНС №ММВ-7-11/387@ от 10.09.2015 г. Последний раз справочник номеров был обновлен Приказом ФНС №ММВ-7-11/633@ от 22.11.2016 г. Далее расскажем, какие коды указываются в 2-НДФЛ.

Доходы, облагаемые НДФЛ в полном размере

Самый популярный код — 2000. Это зарплата сотрудника. Сюда также включают надбавки за вредные условия и работу в ночь.

В специальный код выделено вознаграждение членов Совета директоров. Роль совета может выполнять другой управленческий орган. Вознаграждение его участников укажите по коду 2001 в справке 2-НДФЛ.

Отдельный код выделили для премий за достигнутые в работе результаты. Обозначается он номером 2002.

Работники могут получать деньги из чистой прибыли компании. Обычно это собственники и топ-менеджеры. Такие доходы помечаются кодом 2003. Сюда же включаются целевые поступления и средства спецназначения.

В компании могут работать лица, привлеченные по договору ГПХ. Их доход сопровождается кодом 2010. К данной категории не относятся авторские договоры.

Доход в виде отпускных указывайте с кодом 2012. А вот компенсации за неотгуленный отпуск проходят по коду 2013. Выходное пособие — 2014.

Больничные также облагаются подоходным налогом. Поэтому в справке для них есть код 2300. А вот декретные и детские пособия НДФЛ не облагаются, и значит в справку их не вписывают.

Сотрудник может дать процентный займ. Сумма заработка от получения процента — это его доход. Сопровождается номером 2610 в 2-НДФЛ.

Физлицо, распологающее имуществом, может сдавать его в аренду. Например, сдавать гараж или квартиру. Для таких доходов код 1400. Сюда не попадает выручка от сдачи в аренду транспорта, средств связи и компьютерных сетей. Для них выделен отдельный код 2400 в 2-НДФЛ.

Сотруднику можно простить долг. Тогда с него удерживают НДФЛ, так как по сути это уже его доход. Код в справке — 2611.

Для доходов по процентам с облигаций отечественных фирм есть код 3021.

Дивидендные доходы указывайте с номером 1010.

Редко, но бывают ситуации, когда у дохода нет установленного номера. Это начисленные доплаты сверх облагаемых налогом суточных или доплаты к больничным. Эти доходы облагаются НДФЛ, а в справке есть универсальный код — 4800.

Есть и другие коды, но встречаются они реже. Например, призы в денежной форме — номер 2750. При наличии заработка с операций с инвалютой, указывайте его совместно с кодом 2900. Код дохода есть даже для выигрышей в тотализаторе — 3010. Ознакомьтесь с полным перечнем доходов и вычетов по справке 2-НДФЛ.

Доходы, подпадающие под подоходный налог частично

Зарплата и полученные дивиденды полностью облагаются НДФЛ. Но есть доходы, на которые установлены лимиты. И под налог попадают только суммы, превышающие базу.

Например, подарки до 4000 рублей не облагаются налогом. Но если стоимость подарка равна 5000, то удержите НДФЛ с 1000 рублей. Для подарков код 2720 и одновременно с ним идет код вычета 503.

Второй пример — материальная помощь работнику, вышедшему на пенсию. Лимит также как и у подарков — 4000 рублей. Код помощи — 2760, код вычета аналогичен подаркам — 503.

Работодатель может дать выплату при рождении ребенка. Лимит значительно больше — 50 000 рублей на двух родителей. Подоходный налог взимается только с превышения. Код дохода 2762 в 2-НДФЛ, а вычета — 504.

Доходы, не облагаемые налогом

Далеко не все доходы облагаются налогом. К таким относятся:

Полный перечень смотрите в статье 217 НК РФ.

Коды доходов и вычетов по НДФЛ в 2020 году: таблица

Также см:

Сдача 2-НДФЛ в 2020 году

Все организации и ИП, которые выплачивают доходы физлицам, должны сдавать справки 2-НДФЛ в налоговую инспекцию (п. 1 ст. 226, п. 2 ст. 230 НК РФ).

Отчитываться по НДФЛ за год придется на месяц раньше. Крайний срок сдачи 2-НДФЛ в 2020 году перенесли на 1 марта. Прежде срок сдачи годовых отчетов был – не позднее 1 апреля.

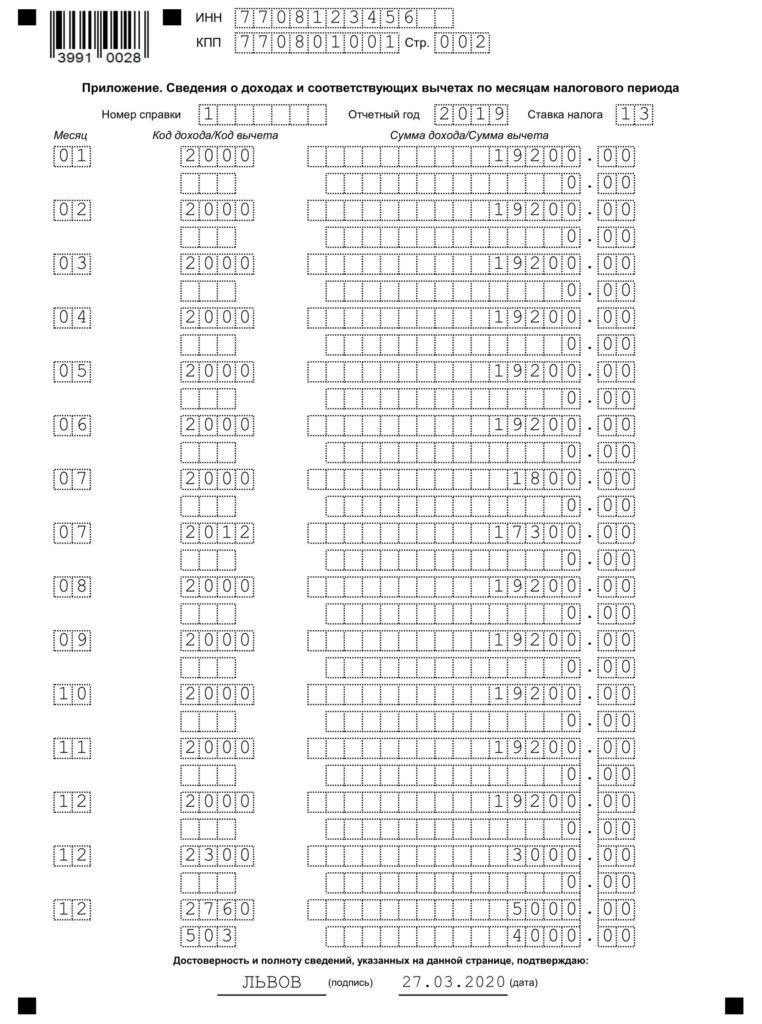

Приложение к справке 2-НДФЛ в 2020 году

Приложение к справке 2-НДФЛ нужно заполнять отдельно для каждой ставки налога (п. 1.19 Порядка заполнения справки 2-НДФЛ). В нем указываются:

Поля Приложения к справке заполняются так:

Вот пример:

Коды доходов для 2-НДФЛ в 2020 году: расшифровка

Вот основные коды доходов, которые нужно отразить в справке 2-НДФЛ:

Полный перечень с расшифровкой приведен в Приложении N 1 к Приказу ФНС России от 10.09.2015 N ММВ-7-11/[email protected]

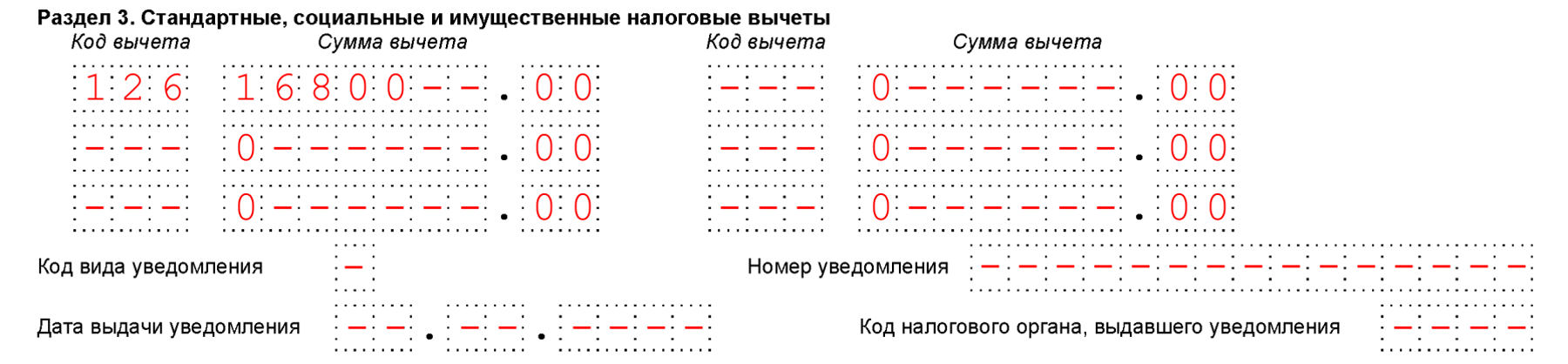

Коды вычетов в разделе 3 справки

В разд. 3 справки 2-НДФЛ отражаются стандартные, имущественные, социальные вычеты и данные по уведомлениям, выданным налоговым органом. Коды вычетов нужно выбирать из Приложения N 2 к Приказу ФНС России от 10.09.2015 N ММВ-7-11/[email protected] Приведем примеры:

Вот пример отражения вычетов в разделе 3 справки:

Коды расходов для 2-НДФЛ в 2020 году: расшифровка

Некоторые доходы, указанные в ст. 217 НК РФ, облагаются только в части, превышающей определенный лимит. Этот необлагаемый лимит в справке 2-НДФЛ называется вычетом. Коды таких вычетов нужно указывать в Приложении к справке в соответствии с Приложением N 2 к Приказу ФНС России от 10.09.2015 N ММВ-7-11/[email protected], например:

Приложение N 2. Порядок заполнения формы сведений о доходах физических лиц и суммах налога на доходы физических лиц «Справка о доходах и суммах налога физического лица» (форма 2-НДФЛ)

Приложение N 2

к приказу ФНС России

от 02.10.2018 г. N ММВ-7-11/566@

Порядок заполнения формы сведений о доходах физических лиц и суммах налога на доходы физических лиц «Справка о доходах и суммах налога физического лица» (форма 2-НДФЛ)

1.2. Форма Справки заполняется налоговым агентом на основании данных, содержащихся в регистрах налогового учета.

1.3. Не допускается исправление ошибок с помощью корректирующего или иного аналогичного средства.

1.4. Не допускается двусторонняя печать формы Справки на бумажном носителе и скрепление листов Справки, приводящее к порче бумажного носителя.

1.5. При заполнении формы Справки используются чернила черного, фиолетового или синего цвета.

1.6. Каждому показателю формы Справки соответствует одно поле, состоящее из определенного количества знакомест. В каждом поле указывается только один показатель.

1.7. Заполнение полей формы Справки значениями текстовых, числовых, кодовых показателей осуществляется слева направо, начиная с первого (левого) знакоместа.

1.8. Не допускается заполнение Справки отрицательными числовыми значениями.

1.9. При заполнении полей формы Справки с использованием программного обеспечения значения числовых показателей выравниваются по правому (последнему) знакоместу.

1.10. Заполнение текстовых полей формы Справки осуществляется заглавными печатными символами.

1.11. В случае отсутствия какого-либо показателя, во всех знакоместах соответствующего поля проставляется прочерк. Прочерк представляет собой прямую линию, проведенную посередине знакомест по всей длине поля.

1.12. В случае если для указания какого-либо показателя не требуется заполнение всех знакомест соответствующего поля, то в незаполненных знакоместах в правой части поля проставляется прочерк.

1.14. При заполнении формы Справки используются коды видов доходов налогоплательщика, коды видов вычетов налогоплательщика, коды видов документов, удостоверяющих личность налогоплательщика (приложение N 1 к настоящему Порядку) и коды форм реорганизации и код ликвидации организации (приложение N 2 к настоящему Порядку).

1.15. Справки в электронной форме формируются в соответствии с форматом представления сведений о доходах физических лиц и суммах налога на доходы физических лиц по форме 2-НДФЛ «Справка о доходах и суммах налога физического лица» (на основе XML) (Приложение N 3 к настоящему приказу).

1.16. При отсутствии значения по суммовым показателям указывается ноль («0»).

1.17. В форме Справки заполняются все реквизиты и суммовые показатели, если иное не предусмотрено настоящим Порядком.

1.18. Справка о доходах физического лица, которому налоговым агентом был произведен перерасчет налога на доходы физических лиц за предшествующие налоговые периоды в связи с уточнением его налоговых обязательств, оформляется в виде корректирующей Справки.

1.19. В случае если налоговый агент начислял физическому лицу в течение налогового периода доходы, облагаемые по разным ставкам налога, Разделы 1, 2 и 3 (при необходимости), а также Приложение «Сведения о доходах и соответствующих вычетах по месяцам налогового периода» заполняются для каждой из ставок.

1.20. В форме аннулирующей Справки заполняется заголовок, а также показатели Раздела 1, указанные в представленной ранее Справке. Разделы 2 и 3, а также Приложение «Сведения о доходах и соответствующих вычетах по месяцам налогового периода» формы Справки не заполняются.

1.22. В случае если Справка не может быть заполнена на одной странице, заполняется необходимое количество страниц, располагающихся до Приложения «Сведения о доходах и соответствующих вычетах по месяцам налогового периода».

1.23. На второй и последующих страницах, заполняемых при необходимости, в поле «Стр.» формы Справки указывается номер страницы Справки, заполняются поля «ИНН», «КПП», «Номер справки», «Отчетный год», «Признак», «Номер корректировки», «Представляется в налоговый орган (код)», а также иные необходимые поля Справки. Остальные поля Справки заполняются прочерками.

1.24. В поле «Достоверность и полноту сведений, указанных в настоящей Справке, подтверждаю» указывается цифра:

1.25. В полях «фамилия, имя, отчество» и «подпись» указываются фамилия, имя, отчество (при наличии) уполномоченного лица, представившего Справку, и его подпись.

1.26. Поле «Наименование и реквизиты документа, подтверждающего полномочия представителя налогового агента (правопреемника налогового агента)» заполняется в случае представления Справки представителем налогового агента (правопреемника налогового агента).

II. Заполнение общей части формы Справки

2.2. В случае если Справка представляется организацией, имеющей обособленные подразделения, в данном поле после ИНН указывается КПП по месту нахождения организации по месту нахождения ее обособленного подразделения.

2.3. В случае если Справка представляется правопреемником налогового агента, в данном поле указывается идентификационный номер правопреемника налогового агента (ИНН) и код причины постановки на учет (КПП) по месту нахождения организации согласно Свидетельству о постановке на учет в налоговом органе.

2.4. В поле «Номер справки» указывается уникальный порядковый номер Справки в отчетном налоговом периоде, присваиваемый налоговым агентом.

2.5. При представлении корректирующей либо аннулирующей Справки налоговым агентом взамен ранее представленной в поле «Номер справки» указывается номер ранее представленной Справки. При представлении корректирующей либо аннулирующей Справки правопреемником налогового агента взамен ранее представленной Справки налогового агента в поле «Номер справки» указывается номер ранее представленной Справки налоговым агентом.

2.6. В поле «Отчетный год» указывается налоговый период, за который составляется Справка.

2.7. В поле «Признак» проставляется:

2.8. В поле «Номер корректировки»:

при составлении первичной Справки проставляется «00»;

при составлении корректирующей Справки взамен ранее представленной указывается соответствующий номер корректировки (например, «01», «02» и так далее);

при составлении аннулирующей Справки взамен ранее представленной проставляется цифра «99».

2.9. В поле «Представляется в налоговый орган (код)» указывается четырехзначный код налогового органа, в который налоговый агент представляет Справку.

В случае представления Справки правопреемником реорганизованной организации в поле «наименование налогового агента» указывается наименование реорганизованной организации либо обособленного подразделения реорганизованной организации.

В случае представления Справки физическим лицом, признаваемым налоговым агентом, в поле «наименование налогового агента» указывается полностью, без сокращений, фамилия, имя, отчество (при наличии) в соответствии с документом, удостоверяющим его личность. В случае двойной фамилии слова пишутся через дефис.

2.11. В поле «Форма реорганизации (ликвидация) (код)» указывается код в соответствии с приложением N 2 к настоящему Порядку.

В поле «ИНН/КПП реорганизованной организации» указывается соответственно ИНН и КПП реорганизованной организации или обособленного подразделения реорганизованной организации.

В случае если представляемая в налоговый орган Справка не является Справкой за реорганизованную организацию, то поля «Форма реорганизации (ликвидация) (код)» и «ИНН/КПП реорганизованной организации» не заполняются.

Поле «Форма реорганизации (ликвидация) (код)» обязательно для заполнения при заполнении поля «Признак» значением «3» или «4».

2.12. Поле «ИНН/КПП реорганизованной организации» обязательно для заполнения при заполнении поля «Признак» значением «3» или «4» и при заполнении поля «Форма реорганизации (ликвидация) (код)» значением, отличным от «0».

2.13. В поле «Код по ОКТМО» указывается код муниципального образования, на территории которого находится организация или обособленное подразделение организации.

Коды по ОКТМО содержатся в «Общероссийском классификаторе территорий муниципальных образований» ОК 033-2013 (ОКТМО). При заполнении показателя «Код по ОКТМО», под который отводится одиннадцать знакомест, в свободных знакоместах справа от значения кода в случае, если код ОКТМО имеет восемь знаков, никакие символы не проставляются.

Индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, и другие лица, занимающиеся в установленном законодательством Российской Федерации порядке частной практикой и признаваемые налоговыми агентами, указывают код по ОКТМО по месту жительства.

Индивидуальные предприниматели, признаваемые налоговыми агентами, которые состоят на учете по месту осуществления деятельности в связи с применением системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности и (или) патентной системы налогообложения, в отношении своих наемных работников указывают код по ОКТМО по месту своего учета в связи с осуществлением такой деятельности.

Правопреемник налогового агента указывает код по ОКТМО по месту нахождения реорганизованной организации или обособленного подразделения реорганизованной организации.

2.14. В поле «Телефон» указывается телефонный код города и номер контактного телефона налогового агента, по которому, в случае необходимости, может быть получена справочная информация, касающаяся налогообложения доходов физических лиц, а также учетных данных этого налогового агента.

3.1. В Разделе 1 указываются данные о физическом лице.

3.4. Для иностранных граждан фамилию, имя и отчество допускается указывать буквами латинского алфавита.

3.5. В поле «Статус налогоплательщика» указывается код статуса налогоплательщика:

3.6. В поле «Дата рождения» указывается дата рождения (число, порядковый номер месяца, год) путем последовательной записи данных арабскими цифрами.

3.7. В поле «Гражданство (код страны)» указывается числовой код страны, гражданином которой является налогоплательщик. Код страны указывается согласно Общероссийскому классификатору стран мира (ОКСМ).

При отсутствии у налогоплательщика гражданства в поле «Код страны» указывается код страны, выдавшей документ, удостоверяющий его личность.

3.8. В поле «Код документа, удостоверяющего личность» указывается код вида документа, удостоверяющего личность, в соответствии с приложением N 1 к настоящему Порядку.

3.9. В поле «Серия и номер» указываются реквизиты документа, удостоверяющего личность налогоплательщика, соответственно, серия и номер документа, знак «N» не проставляется.

IV. Заполнение Раздела 2

«Общие суммы дохода и налога по итогам налогового периода»

4.1. В Разделе 2 отражаются общие суммы начисленного и фактически полученного дохода, исчисленного, удержанного и перечисленного налога на доходы физических лиц по соответствующей ставке, указанной в поле «Ставка налога» раздела 2.

На второй и последующих страницах формы Справки заполняются поля «ИНН», «КПП», «Номер справки», «Отчетный год», «Признак», «Номер корректировки», «Представляется в налоговый орган (код)», Раздел 2 и при необходимости Раздел 3. Остальные поля формы Справки заполняются прочерками.

4.3. В поле «Общая сумма дохода» указывается общая сумма начисленного и фактически полученного дохода, без учета вычетов, указанных в разделе 3 и в Приложении «Сведения о доходах и соответствующих вычетах по месяцам налогового периода».

4.4. В поле «Налоговая база» указывается налоговая база, с которой исчислен налог. Показатель, указываемый в данном поле, соответствует сумме дохода, отраженной в поле «Общая сумма дохода», уменьшенной на сумму вычетов, отраженных в Разделе 3 и в Приложении «Сведения о доходах и соответствующих вычетах по месяцам налогового периода».

В случае если сумма вычетов, отраженных в Разделе 3 и в Приложении «Сведения о доходах и соответствующих вычетах по месяцам налогового периода», превышает общую сумму дохода, в поле «Налоговая база» указывается цифры «0.00».

4.5. В поле «Сумма налога исчисленная» указывается общая сумма налога исчисленная.

4.6. В поле «Сумма налога удержанная» указывается общая сумма налога удержанная.

4.7. В поле «Сумма фиксированных авансовых платежей» отражается сумма фиксированных авансовых платежей, принимаемая к уменьшению суммы исчисленного налога.

4.8. В поле «Сумма налога перечисленная» указывается общая сумма перечисленного налога.

4.9. В поле «Сумма налога, излишне удержанная налоговым агентом» указывается не возвращенная налоговым агентом излишне удержанная сумма налога, а также сумма переплаты налога, образовавшаяся в связи с изменением налогового статуса налогоплательщика в налоговом периоде.

4.10. В поле «Сумма налога, не удержанная налоговым агентом» указывается исчисленная сумма налога, которую налоговый агент не удержал в налоговом периоде.

4.11. При заполнении формы Справки с признаком 2 или 4:

в поле «Общая сумма дохода» указывается сумма начисленного и фактически полученного дохода, с которой не удержан налог налоговым агентом, отраженная в Приложении «Сведения о доходах и соответствующих вычетах по месяцам налогового периода»;

в поле «Сумма налога исчисленная» указывается сумма налога исчисленная, но не удержанная;

в полях «Сумма налога удержанная», «Сумма налога перечисленная» и «Сумма налога, излишне удержанная налоговым агентом» указывается ноль («0»);

в поле «Сумма налога, не удержанная налоговым агентом» указывается исчисленная сумма налога, которую налоговый агент не удержал в налоговом периоде.

V. Заполнение Раздела 3

«Стандартные, социальные и имущественные налоговые вычеты»

5.1. В Разделе 3 отражаются сведения о предоставляемых налоговым агентом стандартных, социальных и имущественных налоговых вычетах, а также о соответствующих уведомлениях, выданных налоговым органом.

5.2. В поле «Код вычета» указывается код вычета, выбираемый в соответствии с «Кодами видов вычетов налогоплательщика»*.

* Пункт 1 статьи 230 Налогового кодекса Российской Федерации

5.3. В поле «Сумма вычета» указываются суммы вычетов, соответствующие указанному коду.

5.4. При предоставлении налогоплательщику в течение налогового периода вычетов, соответствующих разным кодам, заполняется необходимое количество полей «Код вычета» и «Сумма вычета».

В случае если количество предоставленных в течение налогового периода вычетов превышает количество отведенных для их заполнения полей, налоговым агентом заполняется необходимое количество страниц формы Справки. На последующих листах Справки заполняются поля «ИНН», «КПП», «Стр.», «Номер справки», «Отчетный год», «Признак», «Номер корректировки», «Представляется в налоговый орган (код)», «наименование налогового агента», «Код вычета», «Сумма вычета». Остальные поля заполняются прочерками.

При непредставлении налогоплательщику в течение налогового периода вычетов по доходам, облагаемым по соответствующей ставке, поля «Код вычета» и «Сумма вычета» не заполняются.

5.5. В поле «Код вида уведомления» указывается:

5.6. В полях «Номер уведомления», «Дата выдачи уведомления», «Код налогового органа, выдавшего уведомление» заполняются номер и дата уведомления, а также код налогового органа, выдавшего уведомление.

5.7. В случае если уведомления получены неоднократно, налоговым агентом заполняется необходимое количество страниц формы Справки.

На последующих листах Справки заполняются поля «ИНН», «КПП», «Стр.», «Номер справки», «Отчетный год», «Признак», «Номер корректировки», «Представляется в налоговый орган (код)», «Код вида уведомления», «Номер уведомления», «Дата выдачи уведомления» и «Код налогового органа, выдавшего уведомление». Остальные поля заполняются прочерками.

При отсутствии уведомлений поля «Код вида уведомления», «Номер уведомления», «Дата выдачи уведомления» и «Код налогового органа, выдавшего уведомление» не заполняются.

VI. Заполнение Приложения «Сведения о доходах и соответствующих вычетах по месяцам налогового периода»

6.2. При заполнении формы Справки с признаком 1 или 3 в Приложении к справке указываются в соответствующих полях порядковые номера месяцев, коды доходов, суммы всех начисленных и фактически полученных доходов.

6.3. При заполнении формы Справки с признаком 2 или 4 в Приложении к справке указывается сумма фактически полученного дохода, с которой не удержан налог налоговым агентом.

6.4. Стандартные, социальные и имущественные налоговые вычеты в Приложении к справке не отражаются.

6.5. В полях «Номер справки», «Отчетный год» и «Ставка налога» указываются соответствующие номер справки, отчетный год и ставка налога, с применением которой исчислены суммы налога, отраженные на соответствующем листе Справки.

6.6. В поле «Месяц» в хронологическом порядке указывается порядковый номер месяца налогового периода, за который был начислен и фактически получен доход.

6.7. В поле «Код дохода» указывается код дохода, выбираемый в соответствии с «Кодами видов доходов налогоплательщика»*.

6.8. В поле «Сумма дохода» отражается вся сумма начисленного и фактически полученного дохода по указанному коду дохода.

6.9. По соответствующим видам доходов, в отношении которых предусмотрены соответствующие вычеты, или которые подлежат налогообложению не в полном размере, указывается код вычета, выбираемый в соответствии с «Кодами видов вычетов налогоплательщика» *.

6.10. В поле «Код вычета» указывается код вычета, выбираемый в соответствии с «Кодами видов вычетов налогоплательщика»*. Код вычета указывается при наличии суммы соответствующего вычета.

6.11. В поле «Сумма вычета» отражается сумма вычета, которая не должна превышать сумму дохода, указанную в соответствующей графе «Сумма дохода».

6.12. По доходам, особенности налогообложения которых определяются в соответствии со статьями 214.1, 214.3, 214.4 Кодекса, в отношении одного кода дохода может быть указано несколько кодов вычетов. В этом случае первый код вычета и сумма вычета указывается ниже соответствующего кода дохода, а остальные коды вычетов и суммы вычетов указываются в соответствующих графах строками ниже. Поля «Месяц», «Код дохода» и «Сумма дохода» напротив таких кодов вычетов и сумм вычетов заполняются прочерками.

* Пункт 1 статьи 230 Налогового кодекса Российской Федерации