Сплит акций количество акций

Сплит акций: что это такое и как нём не заработать инфаркт?

Сплит акций (в переводе с английского «дробление») — процесс снижения стоимости одной бумаги с одновременным увеличением их количества. Проводится после согласования советом директоров и определения коэффициента разделения. Например сплит 1к100 означает, что цена снизится в 100 раз, а количество акций в 100 раз увеличится.

Для чего нужен сплит акций?

На рынке можно встретить ценные бумаги, стоимость которых является недоступной многим инвесторам. Например, в 2007 году акция сбера стоила 107 000 и купить её могли далеко не все. Такая ситуация приводит к снижению спроса и притока инвесторов. Чтобы исправить ситуацию, эмитент прибегает к дроблению. Так компания APPLE за последние десять лет уже несколько раз проводила сплит.

В результате котировки становятся привлекательными, люди активнее покупают и докупают компанию, реинвестируют дивиденды. Представьте, что у вас есть инвестиция в акции, которые стоят 100 000 рублей за штуку, а дивиденды составили 10%. Вот на счету 10 000, а реинвестировать вы не можете, потому что цена одной бумаги 100 000.

После сплита имея акции на стоимостью 1 000 рублей за штуку, на общую сумму 100 000 и получив 10 000 выплаты по ним, вы легко докупите ещё 10 штук. Красота! Вот для этого вся процедура и была задумана.

Последствия сплита для инвесторов

Для акционеров последствий, кроме вышеописанных положительных, никаких нет. Была одна акция за 100 000, стало 100 акций по 1 000. Размер портфеля не изменился от слова совсем. Принято думать, что падение котировок приведет к росту спроса и бумаги подорожают, поэтому многие, узнав о надвигающемся сплите, стараются открыть сделку на покупку.

Идея здравая и интересная, однако проанализировав множество примеров из истории фондового рынка, найти прямую связь не удалось. То есть бывал рост, а бывало, что рынок реагировал ровно. Сплит говорит о том, что компания развивается, подразумевает продолжение роста и заинтересована в притоке инвесторов, а значит перспективы хорошие. Эти факторы влияют, а сам по себе сплит не особо.

Почему сплит может стать большим стрессом для инвестора?

Нужно понимать, что технически процесс дробления не является таким уж простым занятием. Нужно сначала принудительно снизить цену на необходимый коэффициент, Затем увеличить количество бумаг в обращении и наконец добавить недостающее их число в портфели инвесторов. Тут то и начинается прикол.

Вот такие скрины мне присылали многие мои клиенты, которые просто зашли в приложение и обнаружили там совершенно неадекватный минус. Первая реакция — шок. Имея на брокерском счете 82 000 рублей человек видит, что он должен брокеру 6 с лишним миллионов. И здравый смысл может отключиться. К слову именно этот мой клиент был в курсе происходящего и скрин прислал просто так, чтоб посмеяться.

Но и я сам, прекрасно зная что такое сплит, на своём опыте впервые с ним столкнулся 7 октября 2021 года, когда проходило дробление ETF FXRL. На моём счету управляющего было 1 500 долларов, большая часть из которых деньги клиентов. Выйдя из парикмахерской я увидел минус 2 500 долларов и честно сказать всё же немного струсил.

Знаете как бывает в таких случаях, ты точно всё знаешь и понимаешь, но сомнения не дают покоя. Вдруг я болван, всё не так понял, ошибся, перепутал и стоимость акций просто снизится, а количество не прибавится?! Тем более у меня выбило вторую сделку, поэтому пришлось писать в поддержку и просить разобраться. К счастью менеджеры Just2Trade быстро отреагировали и закрытую по ошибке сделку вернули.

Любопытно, что сам Финам справился с задачей хуже. Там спустя два дня всё ещё висел минус в несколько миллионов. Но это естественная ошибка терминала, деньги лежат нетронутые, никакого минуса нет, снизу видно, что свободные 1 400 так и остались нетронуты. Невероятные цифры отображаются только по сделке с акцией, по которой проходит сплит. Вот такой фокус, который нужно знать, чтобы раньше времени не умереть от инфаркта=))

Вместо итога

Делаем вывод, что сплит это очень крутая штука, которая позволяет эмитенту привлечь новых инвесторов, а действующие получают увеличить свою долю в бизнесе, потому что каждая акция становится доступнее. А на технические ошибки терминала лучше не обращать внимания, потому что это не приводит ни к каким нарушениям по самому счету. Это всего лишь некорректное отображение в терминале. Но об этом надо знать.

Если у кого есть интересная история связанная с многомиллионными «убытками» в терминале по причине сплита или не связанных с ним, делитесь, будет интересно почитать=))

Что такое сплит акций и с чем его едят

На рынке США торгуется более 4 тыс. компаний из всевозможных отраслей и секторов. Покупая акции корпорации, инвестор, по сути, становится владельцем малой части бизнеса организации, на справедливую стоимость которой непосредственно влияет ее операционная деятельность, а как следствие, финансовые результаты.

Однако рынок зачастую нерационален, и инвесторы без должного понимания нефинансовых событий (события, не влияющие на стоимость акций или финансовые результаты холдинга) закладывают ожидания в будущую динамику ценных бумаг.

Одним из таких нефинансовых явлений выступает дробление капитала публичной компании или сплит. В связи с этим, мы решили разобраться, что такое сплит, как ведут себя акции компании во время сплита, и что делать с ценными бумагами.

В статье мы рассмотрим:

Сплит акций — нефинансовый зверь

Сплит акций и обратный сплит — это важные корпоративные нефинансовые события для компании, в рамках которых существующее количество выпущенных акций делится (в случае сплита) или консолидируется (в случае обратного сплита) в определенных пропорциях без влияния на финансовые результаты компании.

Зачем это компаниям?

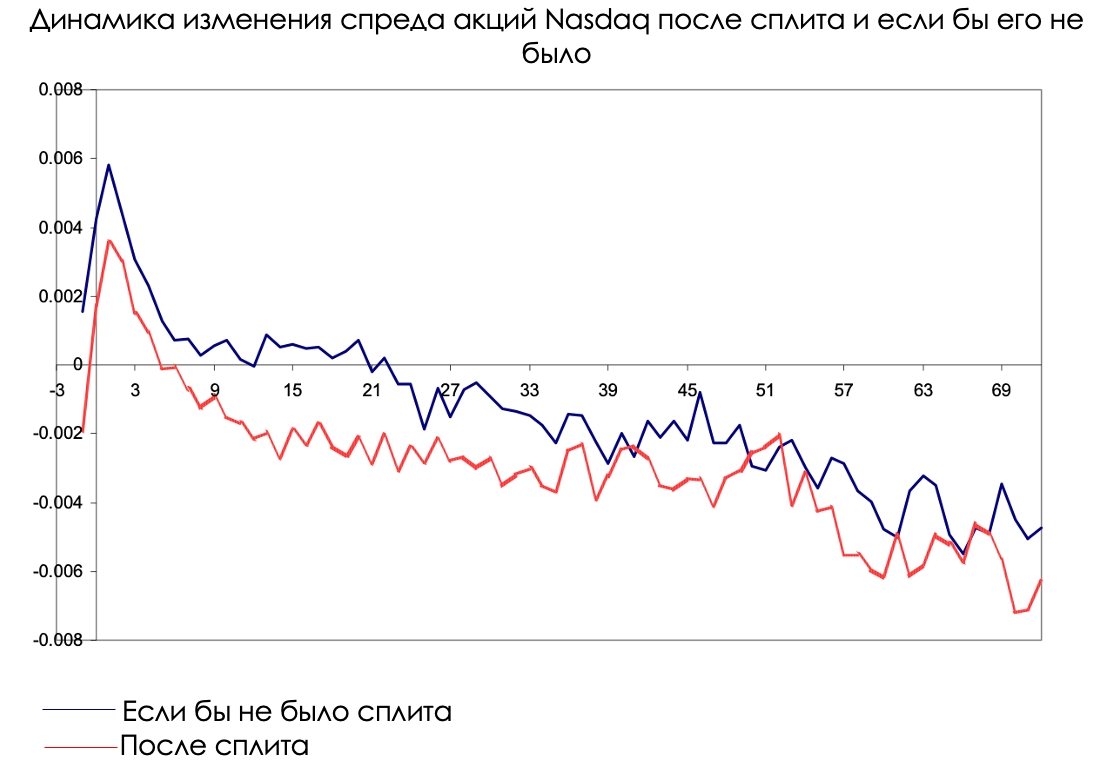

Основная причина сплита — это повышение собственной ликвидности на фондовом рынке. После сплита компания расширяет диапазон розничных инвесторов, для которых акция становится более «доступной». Например, Крейг Холден (2006 г.) в своей статье показал, что в долгосрочном периоде спрэд между покупкой и продажей акций из индекса NASDAQ после сплита значительно снизился.

Однако за ростом ликвидности непременно следует и увеличение волатильности, так как в игру вступает психологический фактор. Розничные инвесторы начинают скупать акции без понимания, что на финансовые результаты бизнеса рассматриваемое событие не повлияло.

Акции компании показывают сильную динамику до сплита, затем происходит консолидация

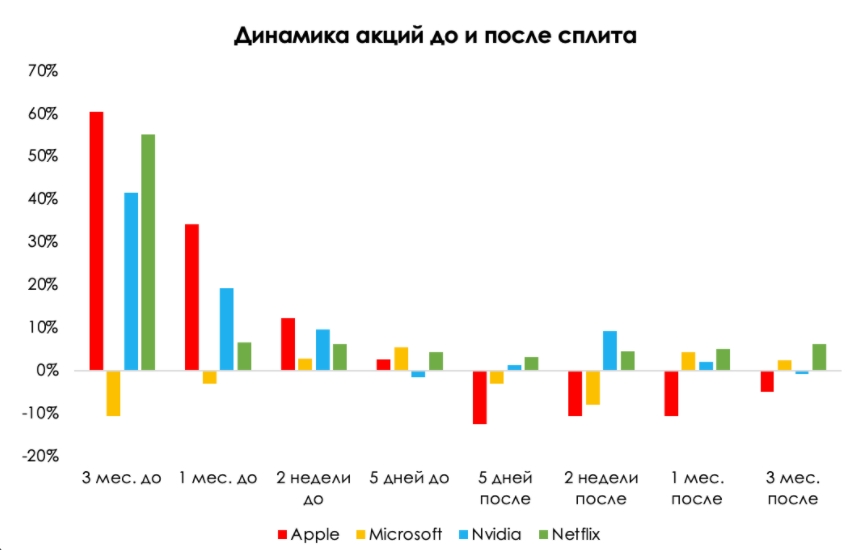

Для анализа реакции движения котировок во время сплита мы рассмотрели наиболее популярные компании, торгующиеся на фондовом рынке США:

За свою торговую историю совет директоров этих компаний принимал решение о дроблении количества акций не менее трех раз (исключение — Tesla (NASDAQ: TSLA ): только один раз). В связи с тем, что периоды объявления сплита не соответствуют друг другу, было принято решение проследить динамику ценных бумаг на 8 временных диапазонах в зависимости от последней даты дробления бумаг.

Акции компаний в абсолютном большинстве показывают сильную положительную динамику до официальной даты сплита, однако затем динамика переходит в консолидацию, которая длится минимум 3 месяца. В первую очередь это связано с тем, что крупные институциональные инвесторы начинают фиксировать прибыль по позиции путем продажи уже «доступной» ценной бумаги розничному инвестору. Сильно выбиваются из общей картины акции Apple. Довольно внушительный рост ценных бумаг до даты сплита был обусловлен аномальным 2020 годом ввиду высокого уровня «дешевой» ликвидности на рынке и веры инвесторов в непрекращающийся рост.

Что делать с ценными бумагами?

В наиболее нейтральном положении находятся инвесторы, осуществляющие торговую деятельность напрямую через американские фондовые площадки. Это связано с тем, что в день торговли «новыми» ценными бумагами брокер просто зачисляет недостающий объем на лицевой счет без приостановки торгов и принудительного закрытия коротких позиций.

Однако в российских условиях необходимо быть максимально осторожным. Для инвесторов с открытой длинной позицией принципиально ничего не изменится, а брокер сам установит дату зачисления дивидендов в виде ценных бумаг. Однако инвесторам в короткой позиции стоит ожидать принудительного закрытия шортов, как это было с акциями Tesla и Apple в августе 2020 года. Иными словами, чем ближе отсечка сплита, тем опасней держать открытый шорт. Более того, провайдер останавливает торговлю акциями эмитентов в объявленный день.

Процедура обратного сплита или консолидации акций — также редкий гость, но очень важный. Зачастую при объявлении коэффициента консолидации инвесторы имеют на лицевом счете дробное новое значение ценных бумаг. В таком случае необходимо внимательно следить за разъяснением процедуры консолидации не только со стороны компании, но и брокера. Это связано с тем, что дробное количество акций с высокой долей вероятности округлится в меньшую сторону, а остаток зачислится в виде денежных средств.

Вывод

Сплит — это важное корпоративное нефинансовое событие для компании, не имеющее влияние на финансовые результаты холдинга. Розничному инвестору стоит понимать, что покупка более «доступных» и одновременно «дорогих» акций (по стоимостным мультипликаторам) несет в себе высокие риски потери капитала. Более того, российскому инвестору не стоит забывать, что короткие позиции с высокой долей вероятности могут быть закрыты брокером. Это несет в себе дополнительный риск потери капитала.

Мы ожидаем, что после сплита акции NVIDIA, скорее всего, уйдут в боковик, и событие сплита уже отыграно. Также акция ушла выше своей фундаментальной цены. В свою очередь, для тех, кто шортит ценную бумагу на российском рынке, сплит — негативное событие, так как с высокой долей вероятности короткие позиции могут быть закрыты принудительно брокером.

Статья написана в соавторстве с аналитиком Андреем Кураповым

Исследуем, как ведут себя акции до и после дробления

В последнее время наблюдаем большое количество ситуаций, когда компании принимают решение о дроблении собственных акций. На рынке такой процесс принято называть сплитом (от англ. split).

Чтобы исследовать закономерность поведения акций, мы отобрали 61 компанию из индекса S&P 500 и рассмотрели их сплит-историю за последние 20 лет. Всего в подборку вошел 101 сплит. Также мы собрали статистическую информацию, как вели себя акции за 14 дней до корпоративного события и через 30, 90 дней после него. Полученные данные сопоставлены с динамикой индекса S&P 500 за тот же промежуток времени для каждого отдельного сплита.

Представленные результаты помогут оценить влияние сплитов на динамику акций относительно рынка.

Немного теории

Сплит — это процесс дробления (увеличения) количества акций с уменьшением их стоимости. В этом случае не происходит увеличение капитализации и выпуск новых акций. Собственно акций на рынке становится больше, а их цена — дешевле. Такой процесс чаще всего применяется для снижения порога входа в бумаги, что делает их доступнее более широкой массе инвесторов.

Пропорция сплита задается менеджментом компании. В нашем исследовании чаще встречался коэффициент 2 к 1.

До сплита

В качестве периода для исследования мы взяли 14 дней до начала сплита. За этот отрезок индекс S&P 500 в среднем рос на 0,05%, а акции, в которых ожидался сплит, на 2,1%. Таким образом, акции показали опережающую динамику над индексом — на 2%. Всего таких случаев было 61 из 101 (60,4%).

При этом стоит учесть, что за 14 дней положительную динамику показало 65 сплит-историй.

Среднегодовая доходность (CAGR) индекса S&P 500 с 2000 по 2019 гг. составила 3,9% (без учета дивидендов и корректировки на инфляцию). Если сопоставить эту доходность со средним ростом акций (2,1%) в течение 14 дней до сплита, то инвестор получит существенную премию всего за 2 недели торгов — 54% от среднегодового прироста индекса.

Через месяц

Для исследования мы взяли 30 дней после начала сплита. За этот отрезок индекс S&P 500 в среднем снижался на 0,33%, а акции росли на 0,3%. Таким образом, акции показали несущественную опережающую динамику над индексом. Всего таких случаев было 48 из 101 (47,5%).

При этом стоит учесть, что за эти 30 дней положительную динамику показало 54 сплит-историй.

Через три месяца

В качестве исследуемого периода мы взяли 90 дней после начала сплита. За этот отрезок индекс S&P 500 в среднем рос на 0,1%, а акции, в которых прошел сплит, росли на 1,2%. Всего таких случаев было 52 из 101 (47,5%).

При этом стоит учесть, что за эти 30 дней положительную динамику показало 56 сплит-историй.

И что мы имеем

Акции чаще растут в течение 14 дней до даты сплита. При этом в большинстве случаев инвестор получит премию за этот промежуток времени против динамики индекса S&P 500. Через месяц после сплита положительная динамика есть, но она настолько незначительна, что выглядит как статистическая погрешность. Все зависит от наличия драйверов для продолжения роста.

Через 90 дней после сплита наблюдается рост. Однако следует учитывать, что сплит проводят крупные компании, которые значительно выросли в цене и хотят, чтобы их акции стали доступнее. В долгосрочной перспективе — все, что растет, продолжит рост. Такой вывод мы сделали в одном из наших прошлых исследований.

Опираясь на полученные данные, можно сделать общий вывод, что закономерности в поведении цены акций после сплита не существует. Каждая сплит-история индивидуальна. При этом до сплита цена чаще растет и это можно использовать как кратковременную инвестидею — как только становится известно, что компания проводит дробление акции, то с большей вероятностью можно рассчитывать на опережающую динамику относительно индекса S&P 500.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Итоги торгов. Российский рынок намерен продолжить рост

Встань и иди. Кто из аутсайдеров рынка США имеет наибольшие шансы отыграться в 2022

Дивидендные ETF и фонды облигаций: сколько платят сейчас, какие прогнозы

Дивидендный гэп в Лукойле. Ждать ли быстрого закрытия

Заседание Банка России. Прогнозы

Adobe: акции падают на 9% после сильного отчета. Что происходит?

Иностранные инвесторы скупают госдолг США. Кто финансирует Вашингтон

Космоnews: Рогозин поднимает акции РКК Энергия и другие события

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Что такое сплит акций и какие последствия он несет для акционеров

Инвесторы иногда сталкиваются с тем, что ценных бумаг в портфеле становится больше без их ведома, а цена уменьшается. Новички могут испугаться, если не будут знать, что такое сплит акций. В статье ответим на этот вопрос, а также разберем, кто и для чего проводит процедуру дробления, какие последствия она несет для инвестора.

Понятие и цель дробления акций

Например, одна акция стоила 10 000 руб. Эмитент решил провести дробление в пропорции 10 к 1. Следовательно, вместо одной появилось 10 штук по 1 000 руб. Общая сумма капитала инвестора осталась неизменной, не изменилась и капитализация компании.

Если ничего не меняется, то зачем акционерное общество проводит такую процедуру? Основная цель – повышение привлекательности ценных бумаг компании для частного инвестора. Возьмем пример Транснефти. 26.12.2020 рыночная стоимость одной акции равнялась 141 800 руб. Согласитесь, не многие могут позволить себе приобрести ее в портфель.

Я сейчас говорю об обычных покупателях, число которых последние месяцы бьет все рекорды на российском фондовом рынке. В большинстве своем это люди, которые могут инвестировать несколько тысяч рублей в месяц. Даже если они накопят на одну бумагу Транснефти, ее доля в портфеле может превысить доли всех остальных ценных бумаг. Тем самым нарушится принцип диверсификации, а также оптимизации доходности и риска.

Если бы компания провела разделение, то доступность инструмента повысилась бы. Частные инвесторы стали бы активнее покупать бумаги Транснефти, разгонять ликвидность на рынке и способствовать росту котировок и капитализации эмитента.

Эмитенты часто прибегают к дроблению ценных бумаг. Некоторые не по одному разу за историю своего публичного существования. Но есть такие, кто принципиально отказывается от процедуры разделения.

Процедура консолидации вызывает меньше доверия, чем процедура разделения. Снижение стоимости, которое приводит к необходимости увеличения цены актива, может свидетельствовать о проблемах в компании. Инвестор задает вопрос, почему акции не пользуются спросом на фондовом рынке или почему их активно распродают. Делает свои выводы и тоже начинает продавать бумаги, вызывая еще больший обвал.

Отображение сплита на графике

Инвесторы смотрят графики котировок на специальных сайтах. Например, TradingView или Investing. Я уже сказала, что при разделении цена актива уменьшается в несколько раз. На графике это должно быть показано резким падением кривой.

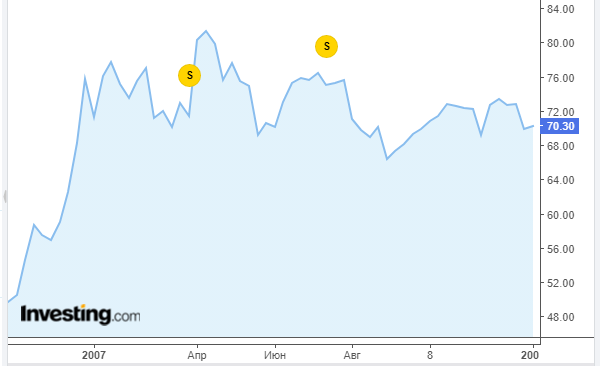

Посмотрите, например, график бумаг Сбербанка. В 2007 году он 2 раза проводил дробление: 30 марта 2007 г. и 20 июля 2007 г. (желтая буква S):

Первый сплит проводился в пропорции 1 006 к 1, а второй – 1 000 к 1. То есть стоимость актива с каждым разом снижались в 1 000 раз. Но никакого резкого падения цены на кривой мы не видим. Почему?

Дело в том, что отображение сплита на графиках идет по адаптированной цене. Стоимость до дробления уменьшают на коэффициент – мы видим обычную кривую со своими подъемами и падениями, но без обвала в 1 000 раз.

Это придумали для удобства восприятия графической информации инвестором и ограждения их от ошибок. Представьте ситуацию, когда новичок увидит, что его активы в портфеле резко подешевели. Он может не обратить внимание на их количество, запаниковать и на эмоциях распродать весь пакет. Если таких новичков будет много, то на рынке случится обвал, котировки резко снизятся. Чтобы этого избежать, придумали адаптированную цену.

Этапы проведения сплита

В российской практике stock split проводят в несколько этапов:

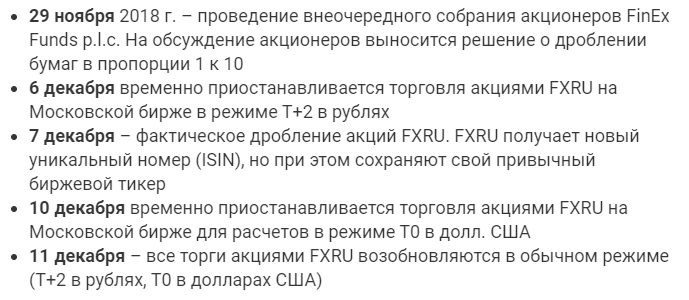

Вся процедура занимает несколько дней. На примере компании FinEx и ее индексного фонда FXRU это выглядело так.

Последствия для инвестора

В результате разделения в портфеле инвестора увеличивается количество ценных бумаг, но на стоимости всех активов это никак не сказывается. Было 100 акций по цене 1 000 руб., а стало 500 по цене 200 руб. Общая оценка в 100 000 руб. не изменилась.

Последствия для акционеров могут выражаться в том, что дробление ценных бумаг привлекает к их покупке новых людей, которые ранее не могли себе этого позволить. Рост спроса на фондовом рынке приводит к росту котировок, следовательно растет и стоимость инвестиционного портфеля и его доходность.

Некоторые трейдеры пытаются заработать на stock split. Они покупают активы в момент получения информации о предстоящем разделении и продают на волне роста цены после завершения процедуры. Но, например, исследование брокера БКС о том, как ведут себя акции до и после дробления, показало, что каждая история индивидуальна и общих закономерностей выявить не удалось. Они анализировали показатели за последние 20 лет.

Примеры дробления на российском и американском рынке

На российском рынке примеров дробления немного:

На американском рынке сплит и консолидация проводятся значительно чаще. Наиболее яркие примеры:

Как узнать о сплите

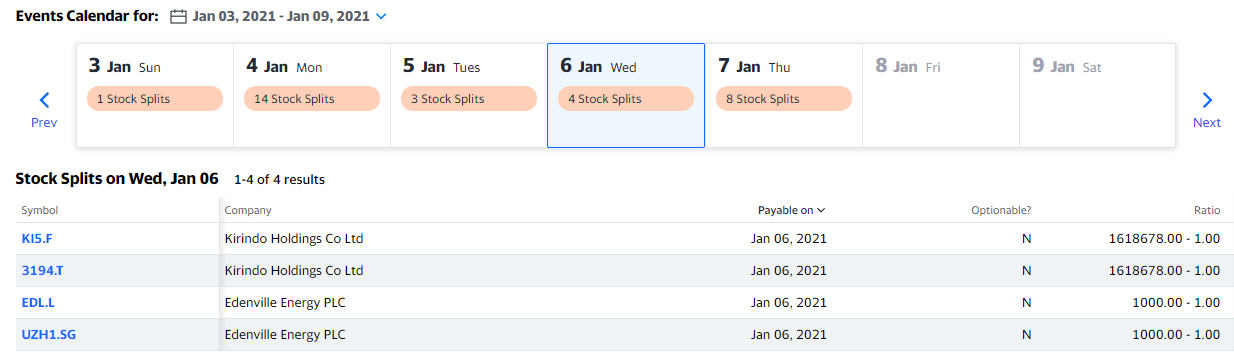

Инвестор узнает о предстоящем сплите из уведомления от своего брокера. Компания обязательно размещает новости о дроблении на своем сайте. Информация об уже состоявшихся и предстоящих в течение ближайшего месяца stock split есть на сайте finance.yahoo.com.

На сайте investing.com тоже есть календарь сплитов. Можно посмотреть информацию за последние 30 и 7 дней, в том числе и об обратном stock split.

Заключение

Ничего страшного в процедуре разделения акций ни для инвестора, ни для акционерного общества нет. Каждый получит свою выгоду. А знание о том, что это значит, поможет избежать необдуманных действий и сохранит ваш портфель в целости и сохранности.

С уважением, Чистякова Юлия

С 2000 года преподаю экономические дисциплины в университете. В 2002 году защитила диссертацию на присуждение ученой степени кандидата экономических наук.

Обладаю врожденной способностью планировать и управлять личными финансами. С 2017 года повышаю финансовую грамотность других людей, перевожу сложные термины на человеческий язык.

Что значит спилит акций и каковы его последствия

Представьте, что, открыв терминал, вы обнаружили на своем счету в 10 раз больше бумаг одного эмитента, чем было раньше. Казалось бы, невероятная ситуация, но на самом деле такое реально может произойти. Причина этого – сплит акций. Существует также и обратный процесс, в результате которого количество активов сократится. Обсудим, зачем это нужно эмитенту и как подготовиться к такому событию.

Что такое сплит акций и зачем он нужен

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Сплит акций (Stock Split) – это дробление ценных бумаг компании на несколько частей. При этом не происходит дополнительной эмиссии, а капитализация остается неизменной.

С точки зрения инвестора это выглядит так же. Например, у вас есть одна акция. Если будет произведен сплит 1:2, на вашем счету автоматически образуется две бумаги, если 1:10 – десять. За этот процесс отвечает депозитарий, в котором учитываются ваши активы. Никаких дополнительных действий от владельца бумаг не требуется.

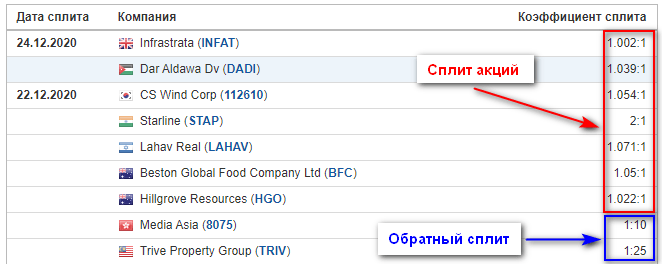

На практике компании могут прибегать и к обратному сплиту (Reverse Stock Split) или консолидации, т. е. уменьшению количества акций, формирующих уставной капитал акционерного общества. Эта процедура также происходит кратно коэффициенту, выбранному эмитентом. Ниже на рисунке представлено схематическое изображение обоих процессов:

Главная задача, которая решается с помощью сплита и обратного сплита, – приведение цены акций к оптимальному значению. При увеличении количества бумаг и снижении их стоимости повышается ликвидность. Чем дешевле актив, тем больше трейдеров могут принять участие в торгах. Дорогой инструмент менее интересен, он доступен меньшему числу инвесторов. Например, чтобы стать владельцем одной акций Транснефти, нужно более 135 тыс. руб. Даже если вы управляете портфелем в 1–2 млн руб., включение в него этой позиции усложнит диверсификацию.

Ревальвация валюты и ее роль в доходности инвестиций

Ревальвация национальной валюты: что она означает?

Принимая решение об обратном сплите и увеличении стоимости акций, эмитент может преследовать две цели:

Процедура сплита и примеры

Согласно законодательству, сплит акций на российском рынке осуществляется следующим образом:

Сплит фактически не несет рисков для инвестора. Вероятность того, что в процессе конвертации произойдет сбой, и бумаги будут неверно учтены, минимальна. Иная ситуация с обратным сплитом. В сложном положении оказываются те, у кого на счете находится число акций, некратное выбранному эмитентом соотношению. Например, компания хочет укрупнить свои бумаги в пропорции 10:1, а у вас только семь акций. В этом случае будет безопаснее либо заблаговременно продать их, либо докупить недостающие.

Если инвестор этого не сделает, то дальнейшее будет зависеть от выбранного им брокера. Например, Открытие в такой ситуации готово разделить акцию между своими клиентами. В результате им начисляются дробные доли, пропорциональные количеству бумаг, принадлежавшему им до консолидации. Тинькофф же предпочитает списывать активы со счетов тех, кто владел небольшим количеством акций, и зачислять полные лоты тем, кому недоставало нескольких бумаг до целого числа. Пример – ситуация с компанией Chesapeake (CHK), произошедшая на бирже NYSE в мае 2020 г. Денежный эквивалент утраченных акций на счета инвесторов не поступил.

Что такое стагфляция и чем она грозит

В России возможно начало стагфляции?!

Практика показывает, что ведущие компании достаточно часто прибегают к сплиту. Наиболее интересные примеры:

Дробить можно не только акции, но и паи ETF. Пример на российском рынке – FXRU от компании FinEx. В 2018 году количество бумаг этого фонда увеличилось в 10 раз. При этом на графиках нельзя увидеть момент, в который произведён сплит. Ниже приведена картина изменения цены FXRU за декабрь 2018 г. Сплит состоялся 7 числа.

Предыдущие котировки пересчитываются в соответствующей пропорции и линия остается плавной. Это сделано для удобства инвесторов, чтобы в будущем им не нужно было проверять, по какой причине произошел резкий скачок цены.

Как узнать о сплите

Информацию о предстоящем сплите эмитент размещает на своем официальном сайте. Также уведомление приходит на e-mail и/или телефон инвестора. Такую рассылку проводит брокер. Кроме того, существуют специальные календари сплита, которые можно периодически просматривать. Лучший пример – finance.yahoo.com/calendar/splits/.

Как мы уже выяснили, главный риск связан не со сплитом, а с консолидацией. Дело в том, что между объявлением коэффициента и запуском процесса может пройти слишком мало времени. Например, Chesapeake дала своим акционерам всего 12 часов на то, чтобы получить уведомление и подготовиться. Не все инвесторы успели прочитать информацию, разосланную брокером.

Можно ли заработать на сплите? Формально такое дробление не влияет на доходность акций, т. к. не изменяет фундаментальных показателей актива. Однако вследствие того, что бумага стала более ликвидной и доступной, на нее может повыситься спрос, что приведет к росту котировок сразу после дробления.

Поэтому некоторые инвесторы пытаются открыть позицию тут же после получения информации о предстоящем событии. В этом случае можно выиграть только на возникшем ажиотаже. Если повышенный интерес приведет к тому, что бумага окажется перекупленной, быстро произойдет коррекция. Вместе с тем, рост цены после разделения не гарантирован. Если эмитент в принципе малоинтересен рынку, сплит может пройти незамеченным.

Модель оценки долгосрочных инвестиций CAPM

Как определить риск инвестиций в компанию по модели CAPM

Подводим итоги

Сплит акций никак не ухудшает положение инвестора. Его главная задача – сделать бумагу более ликвидной, что, в свою очередь, может привести к росту стоимости. Но заработать на этом удаётся не всегда. Повышенное внимание нужно уделять обратному сплиту. Во время его проведения могут возникнуть сложности, особенно если ситуация с дробными лотами плохо отработана брокером.

Расскажите в комментариях: случались ли в вашей практике сплиты, какие были у них последствия?