Список шортовых акций втб

Список маржинальных ценных бумаг брокеров. Обзор.

Стоит разнообразить торговлю в связи с высокой волатильностью.

Фондовый рынок предоставляет больше возможностей, чем срочный благодаря большему количеству ликвидных инструментов.

Поэтому решил выяснить, какие бумаги можно шортить и покупать с плечом.

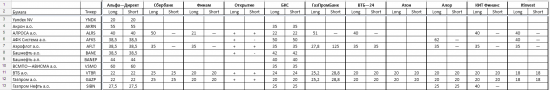

Получилась такая табличка:

При формировании списка учитывались параметры для клиентов – физических лиц с ПОВЫШЕННЫМ уровнем риска. Дисконтирующие коэффициенты указаны в %. Например, ставка дисконта в 25% означает плечо 1:4.

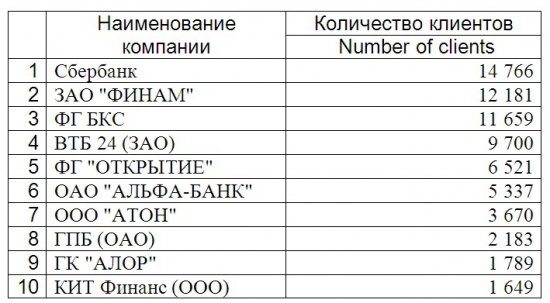

Для создания перечня брокеров была взята статистика активных клиентов основного рынка: http://moex.com/a1186

ТОП 10 за декабрь 2014г. выглядит так:

Ссылки на источники:

В списке присутствует «Мособэлсеть а.о.» 🙂

«Открытие». Данных в открытом доступе нет. По телефону мне сказали, что если являешься клиентом, то риски можно посмотреть в личном кабинете. Список бумаг: http://open-broker.ru/ru/trading/services/margin-lending/

Этот брокер хоть и не присутствует в топе, но дает неплохие ставки.

У этого брокера 40 бумаг, поэтому решил добавить и его (табличка на сайте с косяком: после №19 идет №22). Хотя шортить можно только 18.

Больше всего бумаг в Альфа-Директе – 52. Второе место БКС – 49 бумаг. Остальные брокеры предоставляют гораздо меньше акций, поэтому смысла их ранжировать нет.

Стоит учесть, что брокер может понижать ставки на свое усмотрение.

Как шортить в ВТБ Мои Инвестиции

Привычная схема заработка для большинства долгосрочных или начинающих инвесторов – купил и держи, пока цена не станет выше. Но фондовый рынок позволяет идти и другим путем – делать ставки на понижение и получать доход на падающем рынке. Как шортить в ВТБ Мои Инвестиции и в чем риск таких сделок, расскажет аналитик сервиса Бробанк.

Что такое шорт акций

Чтобы получить выгоду на падающем рынке, когда активы дешевеют, инвесторы открывают короткие непокрытые позиции – шорт.

Непокрытые или необеспеченные позиции – это такие сделки, на проведение которых использованы заемные средства брокера. В случае в шортом, в долг берут не деньги, а ценные бумаги – акции или облигации. Сделки с заемными деньгами или ценными бумагами брокера называют маржинальными.

Кредитное плечо при сделках шорт – это количество бумаг, которые может выдать брокер при открытии необеспеченной сделки. К примеру, на инвестиционном счете 500 тысяч рублей, а плечо 1:2 означает, что брокер может выдать активов еще на 500 тысяч. «Плечо» подключается автоматически в ВТБ Инвестициях. И, если провести сделку, на которую будет недостаточно своих денег, недостающая сумма будет взята взаймы, о чем инвестору придет уведомление.

Короткие сделки проходят в два этапа:

Разница между ценой покупки и продажи становится прибылью инвестора. Но за пользование бумагой брокер возьмет процент. Кроме того, он спишет комиссию при проведении сделок продажи и покупки актива. Маржинальные сделки позволяют инвесторам значительно увеличить размер прибыли, однако при таких операциях возможны и слишком большие убытки.

Обратите внимание, с 1 октября 2021 года изменился порядок доступа к маржинальным сделкам, так как они связаны с повышенным риском. Если вы никогда до этого не открывали необеспеченные позиции, то для начала придется пройти специальный тест. Вопросы для тестирования разработаны Банком России. Если допустили ошибку в ответах, тест можно пройти еще раз. Количество попыток не ограничено. Если хотите торговать в шорт и лонг, придется сдать тест для каждого вида сделок. Но после успешной сдачи операции будут доступны навсегда.

Что такое уровень достаточности средств

При открытии необеспеченной сделки в личном кабинете или в приложении ВТБ Мои Инвестиции появится раздел «Уровень достаточности средств». Там видна информация о том, достаточно ли залога для проведения маржинальных операций. Индикатор может быть трех цветов:

Если не реагировать на желтый индикатор и он станет красным, брокер может принудительно закрыть позиции, после того как направит инвестору маржин-кол – специальное уведомление.

Правила расчета маржинальных показателей для сделок шорт и лонг в ВТБ Инвестиции описаны по этой ссылке.

В чем риск сделок на понижение

При сделках на понижение цены потери инвестора могут быть бесконечными. Поэтому такой вид маржинальной торговли считается самым рискованным.

Допустим, клиент взял взаймы у брокера акцию, которая на момент открытия короткой позиции стоила 1000 рублей. Но расчет о снижении цены оказался неверным. То есть цена не только не упала, но и продолжила расти. Через 10 дней стоимость акции поднялась до 2000 рублей. Если клиент в этот момент примет решение закрыть позицию, ему придется покупать акции по цене в 2 раза выше, чем он продал активы при открытии шорта. Убыток уже составит 100%. Но акции могут расти до 3-5 тысяч и до бесконечности, а, значит, максимальный убыток инвестора не ограничен. Кроме того, брокер спишет проценты за каждый день, когда пока будет переносить непокрытую позицию. Поэтому убыток шортиста окажется еще выше, и продолжит увеличиваться каждый день, если котировки не начнут падать.

При открытии лонга – длинных позиций, которые рассчитаны на рост цены акций, риск у инвестора органичен. По ним убыток не может быть больше, чем 100%. Акции не могут стоить меньше 0. К примеру, акция куплена за 1000 рублей с расчетом на рост цены. Но прогноз не оправдался и актив начал дешеветь. В итоге компания обанкротилась и акции обесценились. Но даже при таком развитии событий инвестор не может потерять больше, чем 1000 рублей, которые он потратил на покупку акции плюс процент брокера за перенос непокрытой позиции.

Как застраховаться от рисков

Необеспеченные позиции – одна из самых частых причин банкротства инвесторов и трейдеров. Если не ограничивать максимально допустимый убыток, можно обанкротиться. Чтобы этого избежать страхуйте сделки при помощи уведомлений, которые можно установить, чтобы они приходили, когда цена достигнет критичного для вас значения. С этой же целью установите стоп-лосс. Это специальные заявки, которые брокер ВТБ проведет автоматически, когда цена достигнет установленного вами уровня.

Обратите внимание, что иногда стоп-лоссы могут не сработать. Это происходит из-за эффекта «проскальзывания», когда цена слишком быстро перескочила с одного уровня на другой и минула показатель, который был установлен вами. Всегда просматривайте личный кабинет или мобильное приложение, если открывали необеспеченные сделки, так вы сможете избежать маржин-колов.

Какие акции можно шортить в ВТБ

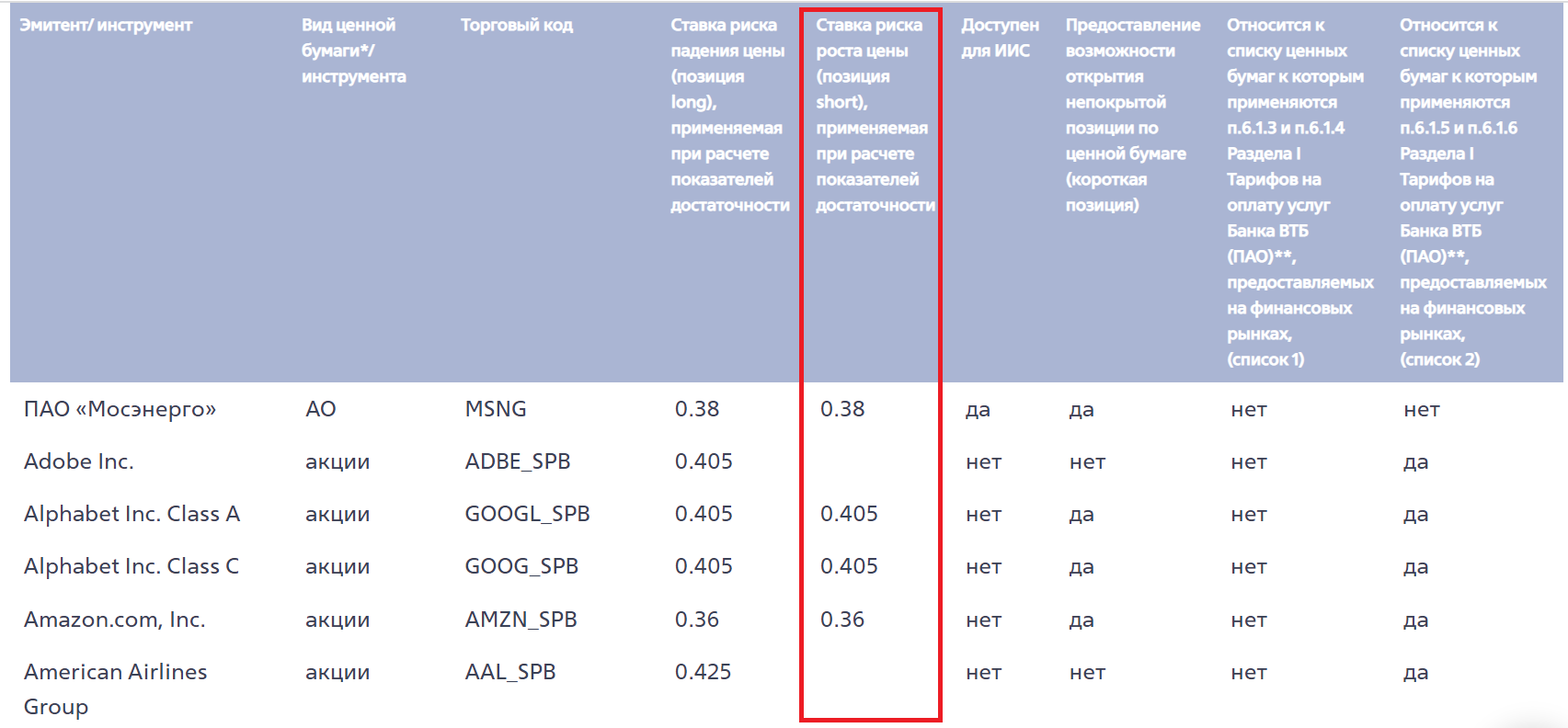

Брокеры ограничивают перечень бумаг, которые инвесторы могут шортить. Поэтому играть на понижении получится только с активами из разрешенного списка. Полный перечень акций и облигаций, которые можно шортить у брокера ВТБ опубликован по этой ссылке. Ставку риска шорт смотрите в 5 столбце таблицы «Список ликвидных финансовых инструментов».

Чем лучше ликвидность у актива и больше объем торгов, тем вероятнее, что ВТБ включил бумагу в список для шорта. У самых популярных активов на рынке более низкие риски и ниже ставка для открытия короткой сделки. Если у бумаги минимальный объем торгов, скорее всего, шорт по ней будет недоступен. Список активов регулярно обновляется на сайте брокера. Поэтому актуальные значения ставок риска шорт и доступность коротких сделок смотрите непосредственно перед тем, как открывать позицию.

Комиссии ВТБ брокера за маржинальную торговлю в шорт

За перенос необеспеченных сделок на следующий торговый день брокер ВТБ берет комиссию:

| Тип сделки | Ставка кредитования, в % годовых |

| Ценные бумаги в рублях | 13% |

| Ценные бумаги в иностранной валюте | 9% |

| Иностранная валюта под обеспечение рублей | 13% |

| Иностранная валюта под обеспечение ценных бумаг. Такие операции переносятся двумя сделками по разным ставкам | Покупка валюты за рубли – 13% Покупка рублей за бумаги – 16,8% |

Подробнее о тарифах брокера можно узнать по ссылке. Для сделок лонг у ВТБ брокера предусмотрены другие комиссии.

Какие уровни риска у клиентов ВТБ брокера

В ВТБ инвестору могут присвоить один из двух уровней риска:

Условия для присвоения повышенного уровня риска:

При выполнении любого из условий активируется автоматически статус клиента с повышенным уровнем риска. Если вы хотите его сменить на стандартный уровень, подайте письменное заявление в любом офисе ВТБ, в котором оказывают инвестиционные услуги.

Что может стать поводом для открытия короткой сделки

Чаще всего предпосылками для открытия шорта становятся:

Нет никаких гарантий, что выбранная стратегия принесет результат. Любой прогноз даже самого опытного аналитика или инвестиционного агентства может не оправдаться. Поэтому очень важно осознавать, что игра на понижении всегда связана с риском. Рынок может продолжить рост, цена на акции компании не упадут до уровня конкурентов, а новости об открытии подтвердятся, что укрепит позицию бизнеса. Однако приведенные варианты – это наиболее частые поводы для открытия коротких позиций, которые используют шортисты для увеличения доходности.

Как открыть и закрыть шорт в ВТБ Мои инвестиции

Открыть короткую позицию у ВТБ брокера можно в личном кабинете на сайте, в торговом терминале QUIK или в мобильном приложении ВТБ Мои Инвестиции. Самый простой вариант – мобильное приложение:

На вкладке «Главный» вы увидите акции, которые проданы в шорт со знаком минус. Для закрытия позиции просто купите нужное количество акций. Никаких дополнительных действий не требуется. Шорт у ВТБ брокера закроется автоматически.

Дополнительные нюансы коротких сделок

Чтобы доходы от шорта были выше расходов, обратите внимание на несколько нюансов при открытии необеспеченных сделок:

Не используйте маржинальную торговлю, если не готовы рисковать. Помните, что риск по коротким позициям неограничен. Если допустить просчет и не установить стоп-лоссы по шортам, можно потерять слишком много.

Cписок акций, разрешенных в шорт

Как вообще определяется список акций, разрешенных в шорт? Все начинается с регулятора фондового рынка России (Федеральной Службы по фин. рынкам, ФСФР), который разрабатывает нормативную базу для корректного функционирования данной сферы.

Одним из документов ФСФР является Положение о критериях ликвидности ценных бумаг от 07.03.2006 № 06-25/пз-н, которое предписывает требования к акциям и облигациям с тем, чтобы они могли называться ликвидными.

На основании данного положения главная фондовая площадка России (Объединенная Московская биржа) формирует реестр абсолютно всех бумаг, которые соответствуют критериям данного положения и каждый квартал публикует данный перечень на своем сайте. Чтобы найти самый свежий список, необходимо воспользоваться поиском справа на сайте фондовой биржи ММВБ-РТС.

Затем скачать Excel-файл, в котором и будет нужная информация.

Перечисленные ценные бумаги пригодны для осуществления всех маржинальных сделок, т.е. и операций шорт (или коротких продаж без покрытия) и операций лонг с плечом (покупка на кредитные деньги). Но при этом отдельно взятый брокер может сформировать собственный список, но при условии, что он не будет выходить за рамки списка ФСФР.

Перечень акций, разрешенных в шорт у Вашего брокера

Чтобы узнать, какие акции можно шортить, достаточно обратиться к Вашему брокеру, и он даст нужный реестр. Компания «ФИНАМ», например, публикует такой список на собственном сайте в разделе «Тарифы», там под пунктом №7 дан перечень маржинальных ценных бумаг, причем списка там два, один из которых как раз акции шорт, а другой – покупка на кредитные средства. Ниже приведен реестр бумаг, доступных для осуществления коротких продаж без покрытия (данный список может меняться, актуальный перечень ищите на сайте ФИНАМа).

Как правило, шортить разрешено те акции, которые являются самыми популярными и наиболее торгуемыми на бирже, а таких бумаг на рынке РФ не так много (порядка 20-25). Поэтому перечни акций, разрешенных в шорт у разных брокеров, очень похожи и различаются всего на 1-2 наименования.

Иногда операцию шорт могут запрещать законодательно и возможность продавать инструмент, фактически им не владея, на какое-то время пропадает, но такое случается довольно редко, в основном в периоды экономических кризисов. Все-таки если шорт по акциям запрещен, можно воспользоваться другим инструментом, запретить шорт по которому в принципе невозможно, речь идет о фьючерсах.

Какие акции сейчас шортят особенно сильно

Один из интересных, но непростых инструментов для анализа рынка это данные о коротких позициях по бумагам. В открытых источниках можно найти как минимум два ключевых индикатора по торгуемым компаниями: объем проданных акций без покрытия и коэффициент шорта. Сейчас, когда весь рынок лихорадит, полезно узнать, какие акции давно к этому шли.

Процент проданных бумаг без покрытия (short interest)

Акции с наибольшим процентом шорта имеют максимально негативные ожидания со стороны инвесторов. Доля коротких сделок для отдельных компаний может превышать 20% и даже доходить до 40%. Эти бумаги — основные кандидаты на падение в период роста рынка. Но они же отскакивают первыми, когда весь рынок летит на дно.

У каждой акции, как правило, есть фундаментальный предел падения — цена, ниже которой она долго держаться не может. Также в период обвального падения рынка срабатывает эффект фиксации прибыли, когда продавцы, дождавшись, наконец, сильного снижения, массово выкупают бумаги обратно, поскольку не рассчитывают на продолжение даунтренда.

Акции с максимальными ставками на продажу

Из тех акций, которые торгуются в России и при этом имеют заметный объем сделок на СПБ Бирже (входят в топ-1000), можно назвать несколько ярких представителей с реально высоким short interest. В таблице приведена доля акций в шорте, а также динамика этих бумаг за последние сутки и неделю.

Учитывая, что рынок за день потерял около 2%, а за неделю почти 3%, бумаги, которые входят в топ по объему коротких сделок, либо завершают падение, либо уже развивают отскок, который они начали на несколько дней раньше. Данную закономерность можно использовать в спекулятивных стратегиях, когда ожидается быстрый разворот в основных индексах.

Коэффициент коротких сделок (short interest ratio)

Это более глубокий показатель, он выводится из первого путем деления на средний дневной объем сделок. Получается индикатор, который можно интерпретировать так: сколько дней потребуется шортистам, чтобы закрыть весь свой объем сделок через покупку акций.

Сейчас ситуация далека от шорт-сквизов, тем не менее посмотрим на акции, которые набрали максимальный short ratio. Среди тех, что торгуются на СПБ, есть такие, которые медведям пришлось бы выкупать почти месяц подряд. Их стоит иметь в виду, когда рынки окончательно восстановятся. Чем менее ликвидна бумага, тем сильнее может быть эффект сквиза, поэтому в нашем списке много малоизвестных имен.

Падение голубых фишек

Выше приведены примеры высокоспекулятивных историй, но на этой неделе, как мы видим, падает весь рынок, причем голубые фишки теряют столько же или даже больше, чем малоликвидные бумаги. Карта рынка густо окрашена в красный цвет, и особенно сильно в районе крупнейших и наиболее торгуемых компаний.

Чтобы оценить то, насколько рынок был готов к такому повороту, опять же можно посмотреть данные по short interest и short ratio. И мы увидим: инвесторы еще несколько недель назад не планировали продавать голубые фишки. А значит, то, что мы сейчас наблюдаем, это паническая реакция на новостной фон. Даже BlackRock, сильно завязанная на проблемный Китай, падает на эмоциях, а не под давлением методично работающих медведей.

Выводы

Инвесторам полезно следить за объемом коротких позиций в тех акциях, которые они покупают. Большой размер шорта на растущем рынке должен настораживать, на падающем — можно использовать в спекулятивных целях, например, докупая просевшие бумаги. Нынешняя коррекция показывает, что отскок в малоликвидных акциях происходит раньше и сильнее, чем в голубых фишках.

Short ratio — еще один полезный индикатор, который помогает прицельно брать бумаги, способные выстрелить из-за избытка коротких позиций. Это стратегия несет в себе еще более высокие риски, чем первая. Однако следить за коэффициентом шорта стоит всем инвесторам. В частности сейчас он показывает, что распродажа крупных компаний не связана с навесом коротких позиций. А значит, возврат покупателей неизбежен.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Итоги торгов. Российский рынок намерен продолжить рост

Встань и иди. Кто из аутсайдеров рынка США имеет наибольшие шансы отыграться в 2022

Дивидендные ETF и фонды облигаций: сколько платят сейчас, какие прогнозы

Дивидендный гэп в Лукойле. Ждать ли быстрого закрытия

Заседание Банка России. Прогнозы

Adobe: акции падают на 9% после сильного отчета. Что происходит?

Иностранные инвесторы скупают госдолг США. Кто финансирует Вашингтон

Космоnews: Рогозин поднимает акции РКК Энергия и другие события

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Мы отправим вам письмо со ссылкой

для сброса пароля

Пользователь с такой почтой не зарегистрирован

Пользователь с таким e-mail уже существует.

Войти с этой почтой

Регистрация

Регистрация

Шорт: как заработать на понижении цены акций

Классическая схема заработка на акциях — купить бумаги, а затем продать, когда цена выросла. Разница между ценой покупки и продажи и есть заработок инвестора. Но эта схема заработка — не единственная. Получать прибыль можно, даже если акция падает в цене. Как это сделать, разбираем в нашем материале.

Продать и выкупить

Инвесторы, которые хотят заработать на понижении цен акций, открывают короткие позиции. Это название произошло от биржевого термина short selling, который переводится как «короткая продажа». Еще это называют «шорт» или «игра на понижение».

Принцип следующий: вы берёте акцию в долг, продаёте акцию по высокой цене, а через некоторое время после её падения покупаете и возвращаете владельцу. Разница в цене и будет ваша прибыль.

То есть вы взяли 750 000 ₽, а вернули 700 000 ₽ — 50 000 ₽ заработали на том, что курс упал.

Но где взять акцию перед тем, как продать и выкупить обратно? Взять в долг у брокера. Он даёт акции в долг под процент, который начисляется каждый день, пока короткая позиция открыта.

Риски игры на понижение

Если зарабатывать на понижении цены акций, убыток от сделки может быть неограниченным.

Предположим, инвестор занял акцию у брокера в тот момент, когда она стоила 100 ₽. За продажу он выручил 100 ₽. Через некоторое время цена на акцию не только не упала, но и стала расти. Через неделю она достигла 200 ₽ — если закрыть короткую позицию, то есть выкупить и вернуть акции, убыток инвестора уже составит более 100 %:

200 — 100 + % брокеру за каждый день открытой короткой позиции.

Таким образом, каждый день роста акции приносит шортисту убыток. Инвестор может не закрывать короткую позицию и переждать убыток, надеясь на падение. В худшем случае цена акции может продолжать рост, и тогда убыток может существенно превысить 100 %.

Если зарабатывать на росте акций, убыток не может быть выше 100 %. Предположим, вы купили акцию по 100 рублей, а её цена вскоре упала до нуля — ваш убыток составил 100 процентов, но больше вы уже не потеряете.

Какие бумаги можно шортить

Брокер даёт инвестору в долг далеко не все акции. Перечень бумаг, которые можно зашортить, их ещё называют маржинальными бумагами, обычно есть на сайте брокера.

Операции по открытию коротких позиций доступны не по всем ценным бумагам, которые представлены на биржах. Чтобы клиент смог открыть короткую позицию по бумаге, он должен её занять у брокера.

Список ценных бумаг, по которым доступны короткие позиции, как правило, публикуется на сайте брокера. Например, в ВТБ Мои Инвестиции перечень бумаг находится в таблице «Список ликвидных финансовых инструментов».

Высоколиквидные акции со значительным объёмом в обращении и торговым оборотом получают первые места в списке шортовых бумаг. Сектор компаний повышенного инвестиционного риска, как правило, не включается в список бумаг, по которым брокер может предоставить шорт. Этот список определяет биржа.

Чем более популярна ценная бумага среди инвесторов и чем меньше её риски, тем более вероятно, что она будет доступна для открытия коротких позиций.

эксперт Управления торговых операций ВТБ Капитал Инвестиции

Когда продавать акции в шорт

Шорт инвесторы открывают тогда, когда считают, что цены упадут. Часто это происходит если:

Цены сильно выросли на позитивных новостях. Например, вышла новость, что компания создала вакцину против смертельного вируса, и инвестору кажется, что её акции стали неоправданно дорогими. Качество вакцины под вопросом, не факт, что конкуренты не сделают такую же, и он ожидает, что рынок «остынет» и цена откатится.

Инвестор ожидает кризиса на рынке в целом. Поэтому он открывает шорт в расчёте на то, что акции повалятся на следующих негативных новостях. Либо инвестор считает, что конкретная компания окажется в неудачном положении в ближайшем будущем, а другие участники рынка этого почему-то не замечают.

Инвестору кажется, что две компании похожи друг на друга, однако одна сильно выросла, а другая нет. Инвестор решает, что в будущем отстающая компания догонит лидера или акции лидера упадут, поэтому покупает акции отстающей компании, а акции лидера шортит.

Все эти стратегии не обязательно работают. Как и в других ситуациях на бирже, всегда есть риск, что акция продолжит расти, кризиса не будет, а одна из двух компаний так и останется лидером. Однако это типичные ситуации, в которых инвесторы задумываются о сделках шорт.

Эксперт ВТБ Капитал Инвестиции

Как открыть короткую позицию

Открыть короткую позицию можно через мобильное приложение. Например, в ВТБ Мои Инвестиции это можно сделать парой кликов:

Выбираем ценную бумагу в разделе и кликаем по ней. В опции «Продать» отмечаем количество лотов и цену. Продавать нужно количество акций, которое превышает число этих бумаг в вашем портфеле.

Жмем «Продать» и подтверждаем действие.

Во вкладке «Ваш портфель» появится строка «Минус Х акций компании», где Х — количество акций компании, которые вы зашортили.

Как закрыть короткую позицию

Просто купите то количество акций, которое вы зашортили в приложении ВТБ Мои Инвестиции.

О чём ещё нужно знать начинающему шортисту

О дивидендной отсечке. Дивидендная отсечка — заранее определённая дата, после которой вы уже не можете купить акцию и рассчитывать на ближайший дивиденд. Обычно через два рабочих дня после этой даты, в зависимости от условий расчётов, определяется список владельцев акций, которым выплачивают дивиденды, — реестр акционеров.

После дивидендной отсечки акции компании почти всегда падают в цене примерно на размер выплачиваемых дивидендов.

У многих неопытных инвесторов возникает соблазн зашортить акции компании перед отсечкой и заработать на падении после даты отсечки. Однако в этом случае с инвестора будет списана сумма в размере дивидендов, которые причитаются по проданным акциям. Поэтому заработать вряд ли получится.

О тарифах брокера. Брокеру надо будет заплатить проценты за пользование бумагами и комиссию за сделку — обычно это процент от оборота.

Важные моменты о коротких позициях

Благодаря шорт-операциям зарабатывать можно не только на росте стоимости ценных бумаг, но и на падении.

Сделки шорт более рискованные, чем традиционный заработок на повышении.

Для коротких позиций инвестор занимает акцию у брокера. Предмет займа именно акция, а не её стоимость на момент продажи. Брокер берёт процент за каждый день открытой короткой позиции.

Поделиться в соцсетях

Вам понравилась статья?

Спасибо за Ваш голос!

Эксперт ВТБ Капитал Инвестиции

Маржинальное кредитование: инвестируем чужие деньги — зарабатываем свои

4 способа инвестировать в недвижимость

ESG-инвестиции: почему стоит стать ответственным инвестором

Как выбрать хорошего брокера

Начальник управления розничных продаж ВТБ Капитал Инвестиции

Какие книги надо прочитать инвестору-новичку: топ-5

Два стиля инвестирования: компании роста и дивидендные аристократы

IPO: как покупать акции из первых рук

Эксперт ВТБ Капитал Инвестиции

Какие книги надо прочитать инвестору-новичку: топ-5

Трейдер и инвестор: разница

Что такое ETF и как на них заработать

Как выбрать хорошего брокера

Начальник управления розничных продаж ВТБ Капитал Инвестиции

Маржинальное кредитование: инвестируем чужие деньги — зарабатываем свои

Хочу знать больше

Что такое облигации

Инвестиции в недвижимость через фонды (ЗПИФ): интервью

4 способа инвестировать в недвижимость

Что выгоднее: ИИС или вклад

Как снизить риски на бирже: 6 советов начинающим инвесторам

9 причин инвестировать в фонд недвижимости

Как работает биржа

Подушка безопасности VS инвестиции

Не пропустите важные подборки

Во что и как можно инвестировать

Зачем вообще инвестировать

Если хочется начать, но лень глубоко разбираться

Что надо знать, чтобы торговать как профи

Будьте в курсе новостей Школы

Что-то пошло не так

Добро пожаловать!

На вашу почту отправлено письмо со ссылкой для подтверждения регистрации

Пользователь с такой почтой не зарегистрирован

Согласие на обработку персональных данных

Действуя свободно, своей волей и в своём интересе, а также подтверждая свою дееспособность, я даю свое согласие Банку ВТБ (ПАО) (далее — Банк), расположенному по адресу Дегтярный переулок, д. 11, лит. А, г. Санкт-Петербург:

В указанных целях Банк вправе осуществлять передачу моих персональных данных в объёме, необходимом для достижения указанных в Согласии целей, третьим лицам на основании заключённых с ними договоров, в том числе операторам связи, организациям, входящим в группу компаний ВТБ, Партнёрам Банка.

Согласие дается на обработку следующих персональных данных: фамилия, имя, адрес электронной почты, файлы cookie, иные пользовательские данные в объёме, необходимом для достижения указанных в Согласии целей.

Согласие действует до достижения целей обработки персональных данных и может быть отозвано мной или моим представителем путём направления письменного заявления Банку по электронному адресу info@vtb.ru или направления письменного заявления Банку в любое отделение Банка в соответствии с законодательством Российской Федерации.

Регистрация

Регистрация