Совкомфлот перспективы роста акций

▫️ Капитализация: 204 млрд

▫️ Выручка TTM: 115 млрд

▫️ EBITDA TTM: 62 млрд

▫️ Прибыль TTM: 5,6 млрд

▫️ fwd P/E 2021: 20

▫️ P/B: 0,72

▫️ fwd дивиденд 2021: 2,5%

👉Совкомфлот — один из мировых лидеров по морской транспортировке энергоносителей (сжиженного газа, нефти и производных).

👉У компании 136 собственных и зафрактованных судов, из них свыше 80 судов предназначены для работы в сложных климатических условиях, в арктике.

👉У СКФ стабильная див политика, она предусматриваетвыплату не менее 25% чистой прибыли по МСФО. Однако руководство заявляет, что намерено выплачивать не менее 50%.

👉 Сегменты выручки бизнеса

29% — перевозка нефти с шельфовых месторождений

12% перевозка газа (СПГ) и (СНГ)

37% от всей выручки перевозка сырой нефти

18% приходится на перевозку нефтепродуктов

✅Суда нового класса позволяют производить транспортировку грузов по северному морскому пути в любое время года. Уже весной 2021го года был совершен первый транзитный переход по северному морскому пути при неблагоприятных условиях, на два месяца раньше традиционного старта навигации. СМП — это идеальный обходной путь на маршруте Европа — Азия, который позволяет обойти Суэцкий канал, являющийся узким местом морских перевозок.

✅Средний возраст судов = 12 лет, при среднем показатели в отрасли = 20 лет, что заметно снижает износ и эксплуатационные риски.

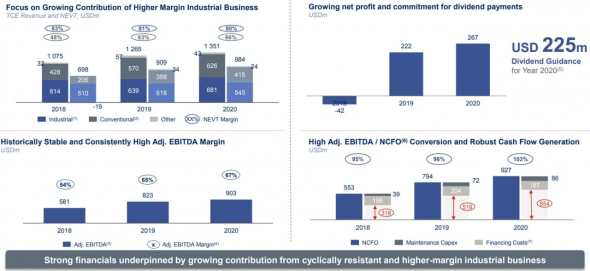

✅Стратегия компании до 2025 года заключается в стремлении нарастить долю законтрактованной выручки от индустриального сегмента до 70%, это позволит избавиться от зависимости от рыночных тарифов и снизить волатильность выручки.

❌СКФ получает немалую часть прибыли от фрахта. Снижение рыночных ставок на фрактуре до рекордно низких привело к падению выручки в первом полугодии 2021 года на 14,4% до 56,4 млрд рублей и чистой прибыли на 96,7% до 525 млн рублей. Незначительный рост(+6,1% выручки год к году) показал лишь индустриальный сегмент, который менеджмент и планирует наращивать.

❌Рост цен на алюминий и прочие материалы — серьезная угроза для компании. У СКФ фиксированная цена по контрактам на постройку кораблей до 2023 года, однако, если цены сохранятся на высоком уровне, контракты на постройку судов в 2024-2025 году могут оказаться непомерно дорогими. Это неминуемо ведет к увеличению CAPEX, сокращению FCF и потенциальных выплат на этом отрезке времени.

❌Не смотря на восстановление цен на фрахт в сентябре-октябре 2021 года, потенциальная прибыль компании будет на уровне около 10 млрд, в таком случае оценкаfwd P/E 2021 = 20,5, что достаточно высоко. Дивиденд, в таком случае, сократится до 2,5%, против прошлогодних 7,2%.

❌ Все перспективы компании очень долгосрочные, а ситуация на рынке меняется достаточно часто. Также, тяжело оценить влияние изменения цен на фрахт в данной отрасли и их влияние на показатели компании.

Вывод:

Жду отчета 3кв2021, чтобы адекватно оценить влияние роста цен на компанию. На данный момент, компания может быть интересной при цене ниже 70 рублей за акцию. Данную цену вполне реально увидеть, учитывая весь сложившийся негатив за последний несколько кварталов.

Не является индивидуальной инвестиционной рекомендацией

Перспективы компании Совкомфлот

Попробуем оценить перспективы компании и интересные цены для покупки.

Совкомфлот развивает достаточно перспективное направление — Северный морской путь. Это кратчайший морской путь между Европейской частью России и Дальним Востоком, для сравнения, расстояние от Санкт-Петербурга до Владивостока по нему составляет около 14 тыс. км (а через Суэцкий канал — около 23 тыс. км). Транспортировка грузов, в первую очередь нефти, нефтепродуктов и СПГ занимает меньше времени и стоит дешевле, а следовательно, это направление является достаточно перспективным, если смотреть в долгосрок.

Подробнее с бизнесом мы знакомились, когда оценивали компанию перед IPO.

Совкомфлот зарабатывает на 2 крупных сегментах — конвенциональный, куда входит транспортировка нефти и нефтепродуктов, а также индустриальный, который включает транспортировку СПГ и обслуживание шельфовых проектов. По итогам 2020 года распределение выручки от данных сегментов составило примерно 50/50%. Наиболее перспективным выглядит индустриальный сегмент, здесь компания имеет долгосрочные контракты с Новатэком (Ямал СПГ и Арктик СПГ 2), Газпромом, BP, SHELL, Total и прочими компаниями. Серьезных конкурентов в сфере транспортировки СПГ и нефти в Арктической зоне у компании пока нет. К 2025 году по прогнозам менеджмента, доля индустриального сегмента в выручке должна увеличится до 70%.

Развитие Арктики продолжается, Новатэк своими крупными проектами дал хороший импульс развитию этого направления, в перспективе присоединится Роснефть с проектом «Восток Оил». Развитие Арктики и Северного морского пути может стать новым драйвером роста для отдельных компаний в перспективе 5-10 лет, у Совкомфлота есть все шансы забрать львиную долю рынка перевозок по этому направлению.

С точки зрения финансовых результатов, конвенциональный сегмент имеет приличную волатильность из-за изменения ставок на фрахт. В 1 полугодии 2020 года ставки на фрахт были на максимумах, а начиная с третьего квартала 2020 года, наблюдалась коррекция рынка под влиянием сезонных факторов и падения спроса на нефть и нефтепродукты в условиях пандемии.

Компанию удачно вывели на IPO, несмотря на не очень позитивную рыночную конъюнктуру во второй половине года, первое полугодие было ударным, что и привлекло многих инвесторов в данный бизнес.

Николай Колесников, первый заместитель генерального директора – финансовый директор ПАО «Совкомфлот», прокомментировал:

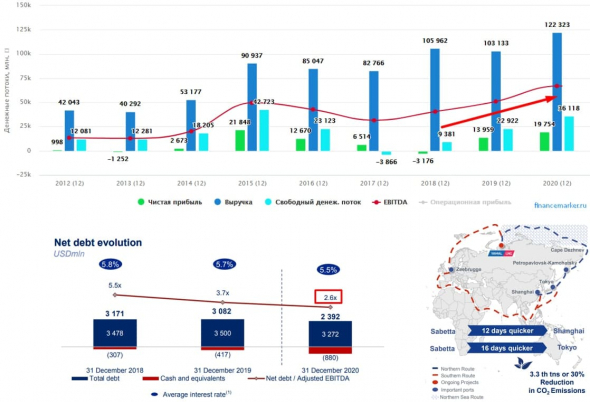

«Группа СКФ показала внушительные финансовые результаты в 2020 году, достигнув самого высокого в истории показателя EBITDA, который составил 903,4 млн долл. США. Октябрь 2020 года стал важной вехой в истории СКФ: компания вышла на рынки публичного акционерного капитала и привлекла более 500 млн долл. США в ходе первичного публичного размещения акций (IPO) на Московской бирже. Докапитализация способствовала укреплению структуры баланса и финансовой устойчивости группы: соотношение размера чистого долга к показателю EBITDA сократилось до 2,6. Компания обладает достаточным инвестиционным потенциалом для осуществления крупномасштабных проектов и дальнейшего укрепления позиций в ключевых для себя сегментах транспортировки сжиженного газа и обслуживания шельфовых проектов.»

Несмотря на относительно высокую долговую нагрузку, Совкомфлот платит еще дивиденды своим акционерам в размере не менее 50% чистой прибыли по МСФО, хотя в див. политике прописано не менее 25% от ЧП по МСФО. По итогам 2019 года заплатили 50% от ЧП по МСФО, а по итогам 2020 года планируют выплатить 84%. Годовой дивиденд составит 6,66 руб. на акцию или к текущим ценам ДД составит около 7,4% годовых. Но нужно понимать, что это достаточно высокая выплата в % от ЧП и это на фоне позитивной рыночной ситуации, как будут обстоять дела в ближайшие пару лет пока сказать сложно. Ограничение объемов добычи нефти негативно влияет на цены транспортировки, что мы видим, начиная с 3 квартала прошлого года.

На долгосрок компания имеет очень интересные перспективы, на мой взгляд. Транспортировка СПГ будет постепенно вытеснять нефть из структуры выручки компании, там есть понятные и долгосрочные отношения с крупнейшими компаниями из отрасли. Газ является достаточно перспективным и относительно зеленым (по сравнению с углем и нефтью) видом топлива. Я планирую добавить акции СКФ в свой портфель, но по ценам не выше 70-75 рублей. На мой взгляд, это более-менее фундаментально обоснованная цена с учетом текущей долговой нагрузки, потенциальным ростом капекса и сильной зависимостью от рыночной конъюнктуры. Буду продолжать следить за трансформацией бизнеса.

⚠️Не является индивидуальной инвестиционной рекомендацией!

@investokrat

Следить за всеми моими обзорами можете здесь: Telegram, Смартлаб, Вконтакте, Instagram

Совкомфлот акции

Чувствую себя ВДВшником прыгнувшим с самолета.

Дмитрий Артмеладзе, дёргай за кольцо

Чувствую себя ВДВшником прыгнувшим с самолета.

Николай, тоже смотрю за ним и мечтаю чтобы шлепнулся пониже

Разбор акции Совкомфлот. Фундаментальный анализ и перспективы компании на предмет целесообразности инвестирования в ее акции. Инвестиционная идея Совкомфлот.

Исходя из чего Совкомфлот получают прибыль? Кто конкурент компании на воде? Почему никто в совете директоров не владеет акциями компании и куда делась рентабельность капитала?

Авто-репост. Читать в блоге >>>

«РОСТ» не остановить… интересно как компания собирается возвращать инвесторов в бумагу… падает ГОД…

Алексей Сухомлинов, а это «успешные госменеджеры». Премия капает и ладно, бумага пофиг. Лишние хлопоты. Проценты на дивиденды и не подумают увеличить.

«РОСТ» не остановить… интересно как компания собирается возвращать инвесторов в бумагу… падает ГОД…

“Совкомфлот” Проведение заседания совета директоров и его повестка дня

Проведение заседания совета директоров (наблюдательного совета) и его повестка дня

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента: Публичное акционерное общество «Современный коммерческий флот»

1.

Авто-репост. Читать в блоге >>>

Беседа с финансовым директором «Совкомфлота»

Всем 🖐

2 декабря гостем 12-го выпуска #MOEX_Hometalks станет первый заместитель генерального директора — финансовый директор «Совкомфлота» Николай Колесников.

⠀

На встрече обсудим результаты компании за третий квартал, перспективы новых проектов и то, как «Совкомфлоту» удается совмещать принципы устойчивого развития с перевозкой энергоносителей.

⠀

Прямой эфир состоится в этот четверг в 16:00 на сайте Московской биржи и на официальном YouTube-канале биржи.

⠀

Оставляйте вопросы гостю в комментариях.

Авто-репост. Читать в блоге >>>

Фундаментальный анализ по «Совкомфлот»

Выкладываю фундаментальный анализ по Совкомфлот.

Мое мнение и дополнения в самом низу.

Всем приятного просмотра и прочтения.

02 12 2021 Московская биржа проведет MOEX Home Talks с финансовым директором «Совкомфлота» Николаем Колесниковым

Тема — как зарабатывают на рынке танкерных перевозок, анализ показателей деятельности компании по итогам 3 кв, перспективы дальнейшего развития

Прямой эфир встречи состоится 2 декабря в 16:00 на сайте Московской биржи и на официальном YouTube-канале биржи.

www.moex.com/n38219/?nt=106

Задать вопросы вы можете уже сейчас, отправив их на адрес Moexhometalks@moex.com.

В конвенциональном сегменте выручка зависит от ставок фрахта танкеров. В 3 кв 2021 они достигли абсолютных минимумов, опустившись ниже 5 тыс долл в день. У Совкомфлота они почти в 2 раза выше, но все равно на минимумах — снижение на 10-20% даже относительно слабого 2 квартала. В октябре-ноябре произошел некоторый отскок, потому менеджмент излучает скромный оптимизм.

Как известно, лучшее лекарство от низких цен — низкие цены. В случае с рынком аренды танкеров это также может сработать. С одной стороны, наблюдается рост стоимости новых танкеров из-за мировой инфляции, с другой — перевозчики лишены инвестиционных ресурсов из-за низких ставок. В результате заказы на новые танкеры на минимумах с 1996 г.

Стратегия совкомфлота заключается в сокращении доли нестабильного конвенционального сегмента в пользу предсказуемого и прибыльного индустриального (СПГ, шельфовые проекты) до 30% к 2025 г (в 2010 было 78%).

В целом актив уникальный, но имеет проблемы с генерированием дохода для акционеров. Есть понятные драйверы роста бизнеса, но по текущим ценам нет «маржи безопасности». Сидеть в бумаге надо 3-5 лет, что при дивидендах 2% довольно сложно.

В ноябре 2021 года Группа компаний «Совкомфлот» стала победителем

международной отраслевой премии Seatrade Awards. Победа компании была

присуждена в номинации «Сделка года» за успешный выход на рынок публичного

акционерного капитала (IPO) в 2020 году. Сделка состоялась в виртуальном

формате и, несмотря на пандемию, стала крупнейшим в судоходной отрасли

размещением по рыночной капитализации и крупнейшим IPO в России, начиная с

2017 года. Суммарный объем средств, привлеченных компанией в ходе IPO,

составил 42,9 млрд руб. (эквивалентно 550 млн долл. США на момент размещения).

После размещения акции компании были включены в международные индексы

FTSE Global Index и MSCI Russia Small Cap.

Совкомфлот отчитался за 3 квартал и 9 месяцев 2021 года.

При этом эксплуатационные расходы (читай — себестоимость) особо не снизились.

Это привело к снижению операционной прибыли почти на 20% по итогам 9 месяцев.

Обращает на себя внимание существенный рост амортизации на 11% с 312 до 347 млн. долл.

Компания явно была щедра на CAPEX в успешном 2020 году, а теперь вынуждена терпеть возросшие расходы при падающей выручке.

Курсовые разницы сослужили добрую службу Совкомфлоту.

На переоценке компания заработала 7 млн долларов за 9 месяцев против убытка 19 млн годом ранее.

Но всё это конечно крохи, и по итогу:

Менеджмент всё так же обещает отправлять на дивиденды 50% от чистой прибыли, да вот есть один нюанс — прибыли нет.

Сергей, с такими цифрами акция должна бы гэпнуть вниз, но что-то не заметно. Всё уже в цене? Жаль, если так — я б на долгосрок пониже докупила.

Ирина Чернецова, я не эксперт по FLOTу, но мне кажется, что да — умные люди заложили такое развитие событий в цену ещё в момент IPO — компания аномально заработала из-за удачно сложившихся внешних событий и очень здраво рассудила, что на хаях надо разместиться, ибо потом никто не купит. Шалость удалась, как говорится. Думаю, сильно падать уже не будут, «большие дяди» примерно этого и ожидали.

В конвенциональном сегменте выручка зависит от ставок фрахта танкеров. В 3 кв 2021 они достигли абсолютных минимумов, опустившись ниже 5 тыс долл в день. У Совкомфлота они почти в 2 раза выше, но все равно на минимумах — снижение на 10-20% даже относительно слабого 2 квартала. В октябре-ноябре произошел некоторый отскок, потому менеджмент излучает скромный оптимизм.

Как известно, лучшее лекарство от низких цен — низкие цены. В случае с рынком аренды танкеров это также может сработать. С одной стороны, наблюдается рост стоимости новых танкеров из-за мировой инфляции, с другой — перевозчики лишены инвестиционных ресурсов из-за низких ставок. В результате заказы на новые танкеры на минимумах с 1996 г.

Стратегия совкомфлота заключается в сокращении доли нестабильного конвенционального сегмента в пользу предсказуемого и прибыльного индустриального (СПГ, шельфовые проекты) до 30% к 2025 г (в 2010 было 78%).

В целом актив уникальный, но имеет проблемы с генерированием дохода для акционеров. Есть понятные драйверы роста бизнеса, но по текущим ценам нет «маржи безопасности». Сидеть в бумаге надо 3-5 лет, что при дивидендах 2% довольно сложно.

Дилетант, спасибо за обзор! Скажите пожалуйста — какая цена на ваш взгляд привлекательна на долгосрок?

В конвенциональном сегменте выручка зависит от ставок фрахта танкеров. В 3 кв 2021 они достигли абсолютных минимумов, опустившись ниже 5 тыс долл в день. У Совкомфлота они почти в 2 раза выше, но все равно на минимумах — снижение на 10-20% даже относительно слабого 2 квартала. В октябре-ноябре произошел некоторый отскок, потому менеджмент излучает скромный оптимизм.

Как известно, лучшее лекарство от низких цен — низкие цены. В случае с рынком аренды танкеров это также может сработать. С одной стороны, наблюдается рост стоимости новых танкеров из-за мировой инфляции, с другой — перевозчики лишены инвестиционных ресурсов из-за низких ставок. В результате заказы на новые танкеры на минимумах с 1996 г.

Стратегия совкомфлота заключается в сокращении доли нестабильного конвенционального сегмента в пользу предсказуемого и прибыльного индустриального (СПГ, шельфовые проекты) до 30% к 2025 г (в 2010 было 78%).

В целом актив уникальный, но имеет проблемы с генерированием дохода для акционеров. Есть понятные драйверы роста бизнеса, но по текущим ценам нет «маржи безопасности». Сидеть в бумаге надо 3-5 лет, что при дивидендах 2% довольно сложно.

Дилетант, спасибо за обзор! Скажите пожалуйста — какая цена на ваш взгляд привлекательна на долгосрок?

В конвенциональном сегменте выручка зависит от ставок фрахта танкеров. В 3 кв 2021 они достигли абсолютных минимумов, опустившись ниже 5 тыс долл в день. У Совкомфлота они почти в 2 раза выше, но все равно на минимумах — снижение на 10-20% даже относительно слабого 2 квартала. В октябре-ноябре произошел некоторый отскок, потому менеджмент излучает скромный оптимизм.

Как известно, лучшее лекарство от низких цен — низкие цены. В случае с рынком аренды танкеров это также может сработать. С одной стороны, наблюдается рост стоимости новых танкеров из-за мировой инфляции, с другой — перевозчики лишены инвестиционных ресурсов из-за низких ставок. В результате заказы на новые танкеры на минимумах с 1996 г.

Стратегия совкомфлота заключается в сокращении доли нестабильного конвенционального сегмента в пользу предсказуемого и прибыльного индустриального (СПГ, шельфовые проекты) до 30% к 2025 г (в 2010 было 78%).

В целом актив уникальный, но имеет проблемы с генерированием дохода для акционеров. Есть понятные драйверы роста бизнеса, но по текущим ценам нет «маржи безопасности». Сидеть в бумаге надо 3-5 лет, что при дивидендах 2% довольно сложно.

Выкладываю фундаментальный анализ по Совкомфлот.

Мое мнение и дополнения в самом низу.

Всем приятного просмотра и прочтения.

Обзор Совкомфлота. Почему акции не всплывают через год после IPO

7 октября 2020 г. прошло IPO Совкомфлота — крупнейшей российской судоходной компании, одного из лидеров морской транспортировки энергоресурсов.

Разбираемся, на чем зарабатывает компания, почему акции упали в цене ниже уровня IPO и какие существуют перспективы.

На чем зарабатывает компания

Для целей управления бизнеса компания разделяет выручку на 2 основных сегмента с подсегментами.

• Индустриальный — около 41,5%. Шельфовые проекты и перевозка газа.

Подсегмент шельфовых проектов: перевозка челночными танкерами нефти с шельфовых месторождений, а также сопутствующие услуги — 29,2%.

Перевозка газа включает транспортировку сжиженного природного газа (СПГ) и сжиженного нефтяного газа (СНГ) — 12,3%.

• Конвенциональный — 54,5%. Перевозка сырой нефти и нефтепродуктов.

Крупнейший подсегмент сырой нефти составляет около 37% от всей выручки. 17,5% приходится на перевозку нефтепродуктов.

Еще порядка 4% — прочие виды доходов, включая вознаграждение за организацию услуг по сейсморазведке и обработку данных через сторонние компании; доходы от сдачи в аренду инвестиционной недвижимости и другие услуги.

Компания сотрудничает с большими игроками нефтегазовой отрасли, среди них: Газпром, НОВАТЭК, Лукойл, ExxonMobil, Chevron, Shell, BP, Total и многие другие.

Сейчас флот состоит из 168 судов с общим дедвейтом более 15 млн тонн.

Дедвейт — это основной массовый показатель судна, который учитывает общий вес перевозимого груза без учета массы судна.

Финансовые показатели

Выручка компании, как и другие финансовые показатели, начала заметно снижаться со II квартала 2020 г., когда грянула пандемия. Именно снижение спроса на нефть тогда негативно сказалось на результатах компании. В I полугодии 2021 г. выручка оказалась ниже показателя не только прошлого года, но и 2019 г.

Выручка на основе тайм-чартерного эквивалента является более точным показателем, поскольку в нее не включаются различные расходы. Динамика этого показателя аналогична стандартной выручке: сокращение на 28,5% г/г в I полугодии 2021 г. и на 5,7% за тот же период в 2019 г.

На фоне снижения выручки и сохранения высоких расходов снизился показатель EBITDA.

Это негативно повлияло на показатель чистого долга/EBITDA, составивший 3,5х во II квартале 2021 г. Чистый долг сохраняет тенденцию к снижению.

Свободный денежный поток, хотя и стал положительным после 2017 г., с момента IPO не имеет единой динамики и заметно ниже в 2021 г., чем в 2020 г.

Капитальные затраты в целом можно назвать стабильными, так как Совкомфлот продолжает строительство новых и модернизацию старых кораблей, за счет чего в будущем показатель может увеличиться.

В конечном итоге сокращение выручки, при относительно высокой долговой нагрузке и сохранении высоких затрат, привело к существенному снижению чистой прибыли в последние четыре квартала.

Сравнение с конкурентами

Несмотря на то, что динамика финансовых показателей в последнее время выглядит слабо, по мультипликаторам Совкомфлот является одной из самых дорогих компаний в секторе.

У большинства компаний многие показатели отрицательные из-за убытков за последние 4 квартала. У Совкомфлота самая низкая долговая нагрузка. Также присутствует некоторая недооцененность по EV/Sales. Низкая рентабельность и завышенный P/E — лишь временное явление из-за сокращения прибыли.

Какие перспективы

• Одним из самым важным рынком пока остается перевозка нефти. Восстановление спроса на данный ресурс позволит вернуться к траектории роста. Следует внимательно следить за уровнем добычи и использования, а также обращать внимание на заседания ОПЕК. Восстановление ставок фрахта способствует восстановлению ситуации в конвенциональном сегменте.

• На индустриальный сегмент пока приходится меньшая доля выручки, но руководство компании планирует увеличить его долю до 70% к 2025 г. Этому способствуют текущие долгосрочные контракты в Арктике, где существенной конкуренции у компании нет. Весьма долгосрочным, но маржинальным направлением станет перевозка СПГ: компания участвует по проектам Ямал СПГ и Арктик СПГ 2 и другим.

• У компании молодой и экологичный флот, что потенциально защищает от внушительных капитальных затрат. Много судов в процессе строительства, большинство из них являются газовозами.

• Компания получает доходы в долларах, что защищает инвесторов от девальвации рубля.

Если все хорошо, то почему падают акции

Завышенные ожидание на IPO. Когда компания выходила на биржу, был поднят большой новостной шум, что привлекло многих частных инвесторов. Через несколько дней тренд начал стремиться к снижению.

Отчеты в последние 2 квартала 2020 г. оказались слабыми, не спасла даже высокая дивидендная доходность, что и начало давить на акции. Акциям требовался более значимый драйвер для роста в самом начале, но его не оказалось.

Долгое ожидание. Спустя год акции спустились почти на 20%, приостановка была только на время выплаты дивидендов. Вероятно, инвесторы не готовы ждать, пока позиция продолжает снижаться. В этом ключ к пониманию ситуации: Совкомфлот — не «акция роста», для бурного подъема нужна череда позитивных событий. В течение года все происходит наоборот: результаты ухудшаются, краткосрочных драйверов нет, все ожидания долгосрочные.

Стоит ли инвестировать в Совкомфлот

Прямо сейчас в акциях не наблюдается большого интереса со стороны инвесторов. Во-первых, это связано со значительным ухудшением финансовых показателей и чистой прибыли в частности. Компания направляет на дивиденды не менее 25% по МСФО от чистой прибыли. В I полугодии чистая прибыль в рублях значительно сократилась, за II полугодие компания, скорее всего, не сможет заработать достаточно средств, чтобы данный показатель вышел на уровень 2020 г.

Во-вторых, прямо сейчас не наблюдается новых среднесрочных драйверов для роста.

В целом Совкомфлот — устойчивая, крупная компания, с хорошей стратегией и огромным потенциалом по СПГ проектам. В долгосрочном периоде это может дать свои плоды и поддержать рост акций, с улучшением финансовых показателей и увеличением дивидендов. Пока же на рынке есть другие компании, более интересные на короткой и средней дистанции.

Для целей спекуляции акции Совкомфлота не подходят. Для долгосрочного инвестирования — от года и более — бумаги можно рассмотреть для добавления в портфель, при этом нужно быть готовым к слабому окончанию 2021 г.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Ход торгов. Голубые фишки сегодня оказались в фаворитах

Дивидендный гэп в Лукойле. Ждать ли быстрого закрытия

Дивидендные ETF и фонды облигаций: сколько платят сейчас, какие прогнозы

Космоnews: Рогозин поднимает акции РКК Энергия и другие события

Заседание Банка России. Прогнозы

10 российских акций с самыми высокими дивидендами в 2022

Итоги заседания ФРС. Подробный разбор ситуации

Баффет против Вуд: Акции стоимости против акций роста. Кто победил

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.