Собрать портфель акций для дивидендов

Дивиденды — часть прибыли, которую компания выплачивает акционерам. Чтобы получать дивиденды, нужно купить акции или долю в инвестиционном фонде, при этом далеко не все компании и фонды платят дивиденды.

Если хотите узнать об этом больше, загляните в наши материалы:

Получать пассивный доход с помощью дивидендов вполне реально. Минус в том, что дивидендные выплаты со временем могут меняться, то есть доход может оказаться нестабильным. Кроме того, важно выбрать подходящие активы.

Как это работает

Если у компании есть прибыль, она может ее часть или даже всю прибыль целиком отдать акционерам. Компании не обязаны платить дивиденды: некоторые делают это десятилетиями, некоторые не платят вообще. Также есть инвестиционные фонды, которые платят дивиденды владельцам доли в фонде.

Компании и фонды обычно платят дивиденды 1—4 раза в год. Если вам важно получать дивиденды именно каждый месяц, понадобится инвестиционный портфель из акций разных компаний: чтобы каждый месяц кто-то платил. Или можно поискать бумаги с ежемесячными выплатами, такие тоже встречаются.

Другой вариант — получать дивиденды несколько раз в год, а деньги тратить постепенно. Такой портфель проще собрать, но важна дисциплина, чтобы растянуть полученные деньги на несколько месяцев.

Акции с дивидендами в долларах можно купить на Санкт-Петербургской бирже. Кое-что есть и на Московской: например, золотодобывающая компания Polymetal выплачивает дивиденды в долларах.

Множество дивидендных акций, а также ETF и фонды недвижимости REIT можно найти на зарубежных биржах. Для доступа туда можно открыть счет у иностранного брокера.

Доступ к бумагам на зарубежных биржах можно получить и через российского брокера, но понадобится статус квалифицированного инвестора. Для него требуется определенное образование, или опыт работы, или 6 млн рублей активов, или объем сделок за год должен быть равен 6 млн рублей.

Сколько нужно денег

Чем больше дивидендная доходность выбранных ценных бумаг, тем меньше денег нужно вложить, чтобы получать определенную сумму.

Дивидендный портфель: как заработать более 20% прибыли в год

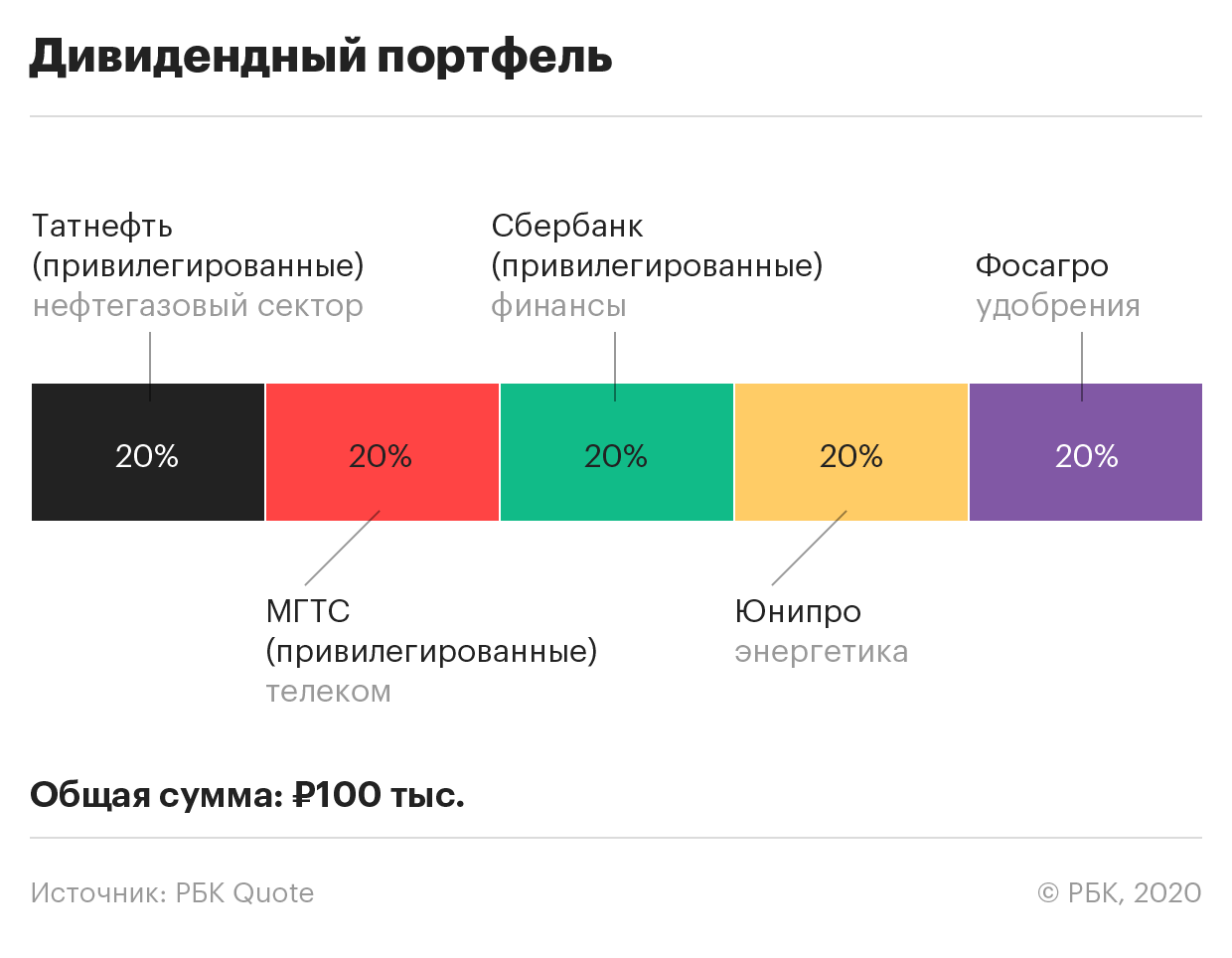

Дивидендный портфель нужен в первую очередь для получения дополнительной прибыли. Наша цель — получить процент выше депозита. Всего я вложил ₽100 тыс. в акции пяти компаний. Деньги разделил по 20% на каждую компанию. Дивидендная доходность предположительно составит 7%. К этому прибавим потенциальный рост цены на акцию 15%. По итогам года планирую получить 22% годовых.

При выборе акций я смотрел на величину дивидендных выплат. Также обязательно нужно диверсифицировать портфель, чтобы обезопасить свои вложения. Поэтому бумаги я купил из разных секторов экономики. Мой выбор пал на нефтегазовый сектор, телеком, финансы, энергетику и удобрения. Из пяти бумаг три привилегированные. Я выбрал их, потому что по привилегированным акциям часто дивиденды выше, чем по обычным. Как в случае с этими бумагами. Вот какие компании я в итоге купил:

Экономика растет и падает неравномерно. Почему я выбрал «Татнефть», а не, например, «Сургутнефтегаз»? Особой разницы не вижу, в целом обе бумаги довольно надежные и генерируют неплохую дивидендную доходность. Часто бывает, что в одной отрасли у нескольких бумаг похожие показатели. В таких случаях я просто выбираю любую из них.

Также и с МГТС. Кроме этой компании в телекоммуникационном секторе есть еще один лидер — МТС. Обе компании стабильно выплачивают хорошие дивиденды. В данном случае у МГТС по прогнозам на следующий год выше дивиденды. У «Фосагро» есть конкурент в лице «Акрона», но я думаю, что дивиденды по «Фосагро» тоже будут выше. А «Юнипро» выбрал, потому что имеет неплохую дивидендную историю.

Почему я не купил ММК или «Норникель»? Тут вопрос еще в количестве денежных средств. Если бы вложил в портфель 300 тыс. руб., можно было бы купить дополнительно бумаг — до семи — десяти. «Норникель» тоже очень неплохая бумага, но сейчас, как мне кажется, сильно переоценена.

Мы продолжим следить вместе с инвестором за тем, что происходит с дивидендным портфелем. При необходимости будем продавать и покупать акции, реинвестировать дивиденды и делиться успехами. Следующий выпуск — весной.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Высоконадежные и самые ликвидные акции на рынке со стабильными показателями доходности. Компании — «голубые фишки» — это лидеры в своей индустрии. Как правило, изменение цен на акции «голубых фишек» определяет настроение рынка. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

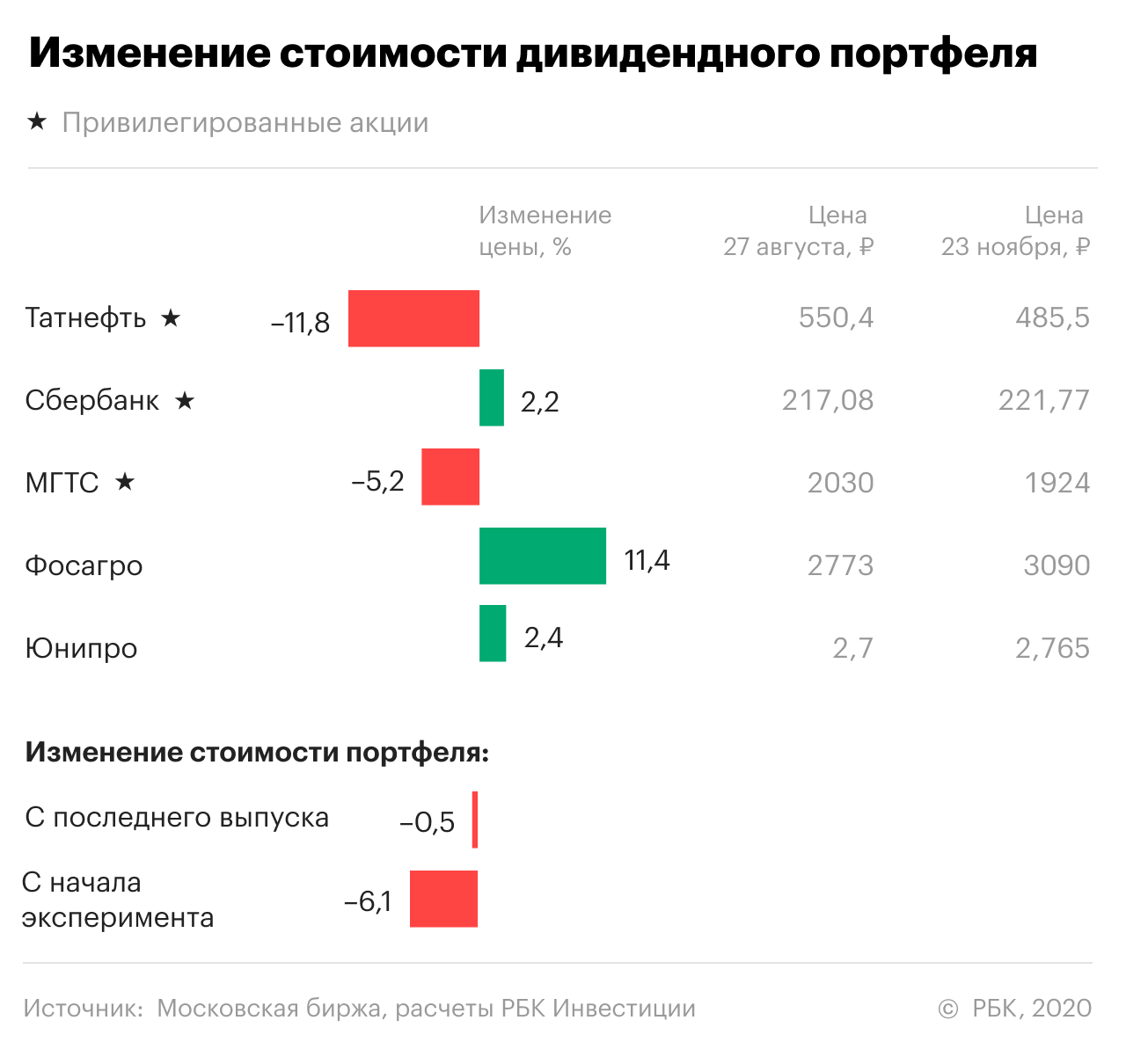

Дивидендный портфель: как пережить кризис и выйти в плюс

Это седьмой выпуск эксперимента, который «РБК Инвестиции » проводит вместе с частным инвестором Петром Каном. Он инвестировал более десяти лет и считал, что долгосрочная инвестиционная стратегия — беспроигрышный вариант. А мы решили это проверить. 31 января 2020 года Петр Кан собрал дивидендный портфель из пяти акций на ₽100 тыс. Доли распределил в портфеле равномерно — по 20% на каждую бумагу. С тех пор пропорции не менялись.

Один из принципов долгосрочного инвестирования — стабильно откладывать определенный процент от своих доходов. Поэтому в предыдущем выпуске мы впервые внесли на счет ₽10 тыс. в дополнение к изначальным ₽100 тыс. и купили на них акции. Как если бы обычный частный инвестор зарабатывал в месяц ₽50 тыс. и откладывал каждый раз 20%. Поскольку мы покупали бумаги еще до обвала котировок, акции в нашем дивидендном портфеле прошли проверку на прочность. Благодаря диверсификации убыток во время кризиса оказался минимальным.

В наш портфель вошли бумаги из этого списка, а также привилегированные акции МГТС, которые скоро тоже появятся в каталоге «РБК Инвестиций».

Петр Кан, частный инвестор

Несмотря на вторую волну коронавируса, с бизнесом компаний из нашего портфеля все в порядке. А продажи, как ни странно, даже растут. У нас только российские компании, и в данном случае это позитивный фактор. Несмотря на большое количество заболевших, власти России пока не планируют вводить жесткий локдаун, как в некоторых странах Европы. Для экономики это хорошо. К тому же все возможные сценарии развития событий, скорее всего, уже учтены в цене акций. И наметился даже некоторый рост.

По нашей стратегии, мы докупаем наиболее подешевевшую бумагу. Когда в прошлый раз мы проверяли портфель, такой бумагой оказалась «Татнефть». 27 августа мы купили 18 привилегированных акций нефтяной компании по ₽550 за штуку и потратили ₽9900. В следующем выпуске будет новая бумага.

Что происходит с дивидендами компаний

По итогу 2019 года «Татнефть» выплатила инвесторам по привилегированным акциям всего ₽1 на акцию — это 0,18% доходности. Но в первом полугодии 2020 года решила сгладить вину за очень маленький размер и начислила ₽9,94, что составило 2,19% доходности. «ФосАгро» обычно платила дивиденды раз в год, но в 2020 году неожиданно выплатила акционерам нераспределенную прибыль за три и шесть месяцев. Также «ФосАгро» вместе с «Юнипро» планируют под Новый год поделиться прибылью за девять месяцев 2020 года. Дивидендная доходность энергетической компании составит 4%, производителя удобрений — 3,99%.

Под конец эксперимента мы подсчитаем все выплаченные дивиденды. И даже если из-за кризиса в 2020 году доходность портфеля будет в минусе, то этот минус могут компенсировать выплаты. Так или иначе, я думаю, пандемия в скором времени пойдет на спад. И после этого начнется полное восстановление экономики, бизнеса и котировок. Мне также кажется, что акции тех компаний, которые в пандемию подскочили, не будут снижаться по мере того, как пандемия будет сходить на нет. Даже наоборот — в перспективе я ожидаю их рост. Объем продаж должен только вырасти.

Петр Кан ведет чат в телеграме, где обсуждает с другими инвесторами главные новости фондового рынка, делится своим опытом и стратегией

Как я выбираю дивидендные акции на Московской бирже

И почему меня не волнуют кризисы

Я формирую пассивный доход, который обеспечил бы мне жизнь на пенсии.

Одним из источников такого дохода я вижу долгосрочные вложения в акции российских компаний. Я инвестирую в российский фондовый рынок, так как он относительно дешев по сравнению с тем же американским, а потому и доходность тут выше. К тому же для меня, как для гражданина РФ, он более доступный и понятный.

Сначала мне нравился стоимостный подход, которого придерживается Уоррен Баффетт. Я перелопатил кучу отчетностей компаний с Московской биржи, рассчитал по ним мультипликаторы, нашел недооцененные акции и собрал из них портфель. Но со временем я столкнулся с проблемой: что делать, если все недооцененные акции уже в портфеле и почти все из них подорожали? Мне психологически сложно докупать акции по более высоким ценам, а продавать тоже не хочется, так как на вырученные деньги надо опять что-то покупать — получается замкнутый круг. Если же купленные акции подешевели, то тут вообще одно расстройство и нужна валерьянка.

В итоге я стал выбирать дивидендные акции и перестал волноваться. В статье расскажу, почему и как я их выбираю.

Как инвестировать в акции и не прогореть

Почему я покупаю дивидендные акции

Я рассуждал логически: какие российские компании есть на бирже? В основном это осколки советского наследия и естественные монополии: заводы, нефтепроводы, добывающие отрасли, энергетика, транспорт. Расти этим компаниям особенно уже некуда, инновациями они тоже не блещут, но получают немаленькую прибыль.

И конечным бенефициарам, а в основном это государство или олигархи, нужно как-то эту прибыль получать. Законный способ без отмывания — если компания будет платить дивиденды. И миноритарии в этом случае тоже получат кусочек прибыли.

Я рассматриваю дивидендные акции как машинки по генерации денег. Цены на эти машинки меняются каждый день, но на рынке почти всегда есть акции с хорошей дивидендной доходностью. Для меня хорошая — 8% и больше.

Мне нравится, что не надо думать про продажу дивидендных акций, как это было с акциями роста. Чтобы заработать на акциях роста, нужно их купить дешево, а потом продать дороже — налицо разовая история. Дивидендные акции можно просто держать и получать дивиденды теоретически неограниченное время — по крайней мере пока жива компания.

У дивидендов есть автоматическая поправка на инфляцию: их платят из прибыли от хозяйственной деятельности, а компании во время этой деятельности быстрее реагируют на изменения цен в экономике, чем, например, банки со ставками по депозитам. Поэтому в здоровой ситуации у дивидендов есть тенденция к росту пропорционально инфляции.

Какой план я составил

Я хочу к 2032 году ежемесячно получать от дивидендов 50 тысяч рублей в ценах 2018 года. Я исхожу из того, что инфляция в следующие годы будет 5%. Поэтому в реальности вместо 600 тысяч в год мне в 2032 нужно будет получить 1 187 958 Р дивидендного дохода. Эта сумма вычисляется по формуле сложного процента:

Доход в 2032 = Доход в 2018 × (100% + 5%) (2032 − 2018) = 600 000 × 1,05 14

Каждый месяц я покупаю дивидендные акции на 35 тысяч рублей. Основной критерий выбора — статистика выплат дивидендов и цена: предполагаемые дивиденды должны давать не меньше 8% годовых от цены покупки акции. Если подходящих акций нет, я покупаю ОФЗ, чтобы деньги не простаивали, и возвращаюсь к выбору в следующем месяце. Все полученные дивиденды я реинвестирую.

Я составил таблицу, с помощью которой можно посчитать, на какие дивидендные доходы я могу рассчитывать.

На вкладке «Параметры» можно менять данные: ожидаемую инфляцию и сумму ежемесячного пополнения.

Я начал с 35 тысяч в 2018 году: в декабре купил привилегированные акции «Башнефти». Дивиденды от «Башнефти» в 2019 году составили 3 тысячи рублей, плюс 420 тысяч ежемесячных взносов — итого 423 тысячи совокупных взносов в 2019 году. Далее процесс повторяется каждый год: я планирую вносить те же 420 тысяч плюс дивиденды, которые с каждым годом будут увеличиваться. По такому плану в 2032 году помимо 420 тысяч своих взносов я реинвестирую около миллиона рублей от дивидендов.

Чтобы рассчитать сумму дивидендных выплат, я исхожу из такого соображения: чем раньше я купил акции, тем большую дивидендную доходность я по ним получу в моменте. Основная причина в том, что компании стремятся увеличивать свою прибыль год от года. Поэтому в среднем дивидендные выплаты год от года для одной компании должны расти. Если при этом цена акции растет вслед за выплатами, то акции, купленные в прошлые годы, становятся все доходнее и доходнее.

Разумеется, это правило может нарушаться, если у компании наступают тяжелые времена и вместо прибыли случаются убытки. Но для меня тут важно поведение всего портфеля, составленного из акций многих компаний. Правило должно работать именно на портфеле.

Для своей таблицы я принял, что акции прошлых периодов будут приносить на 0,5 процентного пункта больше доходности с каждым годом. В моей таблице для этого есть колонки с 3 по 16 — они отражают мой прогноз. Например, я ожидаю, что акции, купленные в декабре 2018, будут приносить 15% годовых в 2032 году (колонка 16). А акции, купленные в 2019, — 11% доходности в 2025 году (колонка 8).

В результате таблица считает дивидендные доходы:

Например, в 2026 году я получу 447 тысяч рублей дивидендов. С учетом инфляции это будет то же самое, что получить 302 тысячи в 2018 году.

Как я ищу акции

Заранее неизвестно, как поведет себя та или иная акция, поэтому единственное, что можно сделать, — это иметь акции всех компаний в портфеле и поддерживать такое положение на протяжении жизни.

Разумеется, это всего лишь план. Время внесет в него свои корректировки, и я это осознаю. Вполне вероятно, что случится кризис и стоимость акций «сложится» вдвое. Может быть, дивидендная доходность моего портфеля в какие-то годы будет ниже запланированной. Но я точно не собираюсь ничего продавать, а буду просто держать купленные акции. Если какие-то компании разорятся, то их место в моем портфеле должны занять новые.

Я уже писал, что мне интересны для покупки акции с дивидендной доходностью в районе 8%. Тут нужно определиться, как именно считать будущую дивидендную доходность: ведь это прогноз. Есть несколько вариантов расчета доходности:

Мне ближе и понятнее третий вариант, на нем я и остановился. Для расчета я решил использовать последние 7 лет: это компромисс между 10 и 5 годами. 5 лет я считаю слишком коротким сроком, чтобы полученным расчетам можно было доверять. 10 лет лучше, но штука в том, что многие российские компании начали платить дивиденды после 2010 года. Если взять период 10 лет, то может оказаться, что никаких исторических данных нет. Ну и если компания просуществовала 7 лет на российском рынке и платит дивиденды, то это говорит о ее стабильности.

Итак, для поиска дивидендных акций на Московской бирже мне нужно рассчитать среднюю дивидендную выплату по каждой из них за последние 7 лет. После этого достаточно взять текущую цену каждой акции и получить среднюю доходность:

Средняя дивдоходность = Средняя диввыплата за 7 лет / Текущая цена акции × 100%

Но есть несколько нюансов, из-за которых полученному расчету иногда нельзя доверять: нерегулярность и разброс дивидендных выплат, инфляция. Для примера возьмем три акции:

Для начала — вот дивидендные выплаты каждой из трех компаний.

Дивиденды МТС, «Центрального телеграфа» и «Нижнекамскнефтехима» по годам, в рублях

| Год | MTSS | CNTLP | NKNCP |

|---|---|---|---|

| 2013 | 19,82 | 0,095 | 2,78 |

| 2014 | 24,8 | 0,523 | 1 |

| 2015 | 25,17 | 0,581 | 1,52 |

| 2016 | 26 | 0,024 | 4,34 |

| 2017 | 26 | 0,008 | 0 |

| 2018 | 26 | 0,03 | 0 |

| 2019 | 28,66 | 7,41 | 19,94 |

| Среднее | 25,21 | 1,238 | 4,25 |

МТС и «Центральный телеграф» платили дивиденды каждый год. А вот «Нижнекамскнефтехим» в 2017 и 2018 годах вообще их не платил. Поэтому расчет средней выплаты для «Нижнекамскнефтехима» менее надежен, чем для первых двух компаний. Это и есть нерегулярность дивидендных выплат. Чтобы учесть этот фактор, я рассчитываю показатель YC, yield count, — количество ненулевых дивидендных выплат за последние 7 лет.

Расчет YC — количества дивидендных выплат за последние 7 лет

Мне комфортно, когда компания из семи лет платила минимум шесть, то есть YC ≥ 6. В соответствии с этим критерием я исключаю «Нижнекамскнефтехим». Если в дальнейшем они будут регулярно платить дивиденды, то рано или поздно снова попадут на мои радары. Ну или если я пересмотрю свои требования к YC.

Рассчитанная средняя дивидендная выплата не учитывает инфляцию. Понятно, что 100 рублей в 2013 году по покупательной способности выше, чем в 2019. Значит, нужно привести рубли прошлых лет к нынешним. Для этого я взял инфляцию по годам из данных Росстата и для каждого прошедшего года посчитал коэффициент перевода рубля 2019 года в рубли этого прошедшего года. Например, для 2017 года коэффициент равен (100% + 4,27%) × (100% + 2,52%) = 1,069. То есть мы как бы берем 1 рубль в 2019 и открываем вклад «в прошлое», ставка по которому каждый год равна инфляции.

Коэффициенты приведения рубля 2019 к рублям прошлых лет

| Год | Инфляция | Коэффициент приведения |

|---|---|---|

| 2019 | 3,54% | 1 |

| 2018 | 4,27% | 1,043 |

| 2017 | 2,52% | 1,069 |

| 2016 | 5,38% | 1,126 |

| 2015 | 12,91% | 1,272 |

| 2014 | 11,36% | 1,416 |

| 2013 | 6,45% | 1,508 |

| 2012 | 6,58% | 1,607 |

| 2011 | 6,1% | 1,705 |

| 2010 | 8,78% | 1,855 |

Видно, что по покупательной способности 1 Р в 2010 году — это все равно что 1,855 Р в 2019. Применим эти коэффициенты к истории дивидендных выплат МТС.

Поправка дивидендных выплат на коэффициент инфляции кроме влияния на динамику дает еще два эффекта: приятный и не очень.

Приятный эффект — это рост среднего значения дивидендных выплат. В таблице ниже приведен расчет средних дивидендных выплат с поправкой на инфляцию для МТС и «Центрального телеграфа». Видно, что средние для приведенных выплат немного выше неприведенных.

Сравнение дивидендов с поправкой на инфляцию и без нее, в рублях

| Год | Неприведенная выплата MTSS | Приведенная выплата MTSS | Неприведенная выплата CNTLP | Приведенная выплата CNTLP |

|---|---|---|---|---|

| 2013 | 19,82 | 30 | 0,095 | 0,143 |

| 2014 | 24,8 | 35 | 0,523 | 0,741 |

| 2015 | 25,17 | 32 | 0,581 | 0,739 |

| 2016 | 26 | 29 | 0,024 | 0,027 |

| 2017 | 26 | 28 | 0,008 | 0,009 |

| 2018 | 26 | 27 | 0,03 | 0,031 |

| 2019 | 28,66 | 29 | 7,41 | 7,41 |

| Среднее | 25,21 | 29,98 | 1,238 | 1,3 |

Неприятный эффект приведения — это возможное повышение степени разброса дивидендных выплат. Степень разброса позволяет мне обнаруживать аномальные выплаты, из-за которых можно купить или «акции-выскочки», или акции компаний, которые платят то нормально, то копейки.

По истории выплат «Центрального телеграфа» видно, что в 2019 году компания выплатила аномально большие дивиденды: 7,41 Р против 3 копеек в 2018. Если покопаться, то можно найти причину этого: в 2019 году «Центральный телеграф» продал здание на Тверской напротив Кремля, а вырученные деньги направил на дивиденды. То есть это просто проедание активов — на такие дивиденды в будущем рассчитывать не приходится.

Для оценки степени разброса я использую CV, coefficient of variation — коэффициент вариации. Это простой статистический показатель, ниже скриншот того, как он считается в гугл-таблице или экселе.

Для примера я посчитал коэффициент вариации для МТС, «Центрального телеграфа» и «Мечела».

Расчет CV для дивидендов с поправкой на инфляцию

По значению CV можно сказать, что дисциплина у МТС гораздо выше, чем у «Мечела» и «Центрального телеграфа» — то есть разброс в величине дивидендов у МТС небольшой. Мне спокойней иметь в портфеле акции МТС, чем «Мечела» или «Центрального телеграфа». Для себя я решил, что ищу акции с коэффициентом вариации менее 100%.

Когда приходит время покупать акции, я открываю эту таблицу и провожу вот такие манипуляции:

Это основа алгоритма. Его можно использовать «из коробки» или докрутить по своему усмотрению. Например, перед покупкой можно посмотреть уровень долга компании по мультипликатору Debt / EBITDA. Можно посмотреть, находится акция на хаях или торгуется в серединке. Можно оценить динамику по графику приведенных выплат. Можно даже рассчитать потенциальные дивиденды и их тоже учесть.

С этим алгоритмом я обрел спокойствие и больше не дергаюсь, как это было с акциями роста. Если какие-то акции подешевели, то я радуюсь, так как это позволит мне купить их дешевле, а доходность только увеличится. Если акции подорожали, но их средняя дивидендная доходность по-прежнему в районе 8%, то я не сомневаюсь и покупаю их. В какой-то момент мне даже стала безразлична оценка стоимости моего портфеля.

Мой дивидендный портфель

Это все была теория, а теперь немного практики. Я стал собирать дивидендные акции с декабря 2018. Каждый месяц я искал и покупал акции на 35 тысяч рублей по описанной методике. Вот как выглядят мои покупки на январь 2020.

Как ежемесячно получать пассивный доход

Какой человек не мечтает жить на проценты? Финансовая независимость, свобода распоряжаться временем по своему усмотрению или просто небольшая прибавка к зарплате без дополнительных усилий — все это может обеспечить источник пассивного дохода. Рассмотрим, каким образом такая стратегия инвестирования может быть реализована с помощью инструментов фондового рынка.

Собираем облигационный портфель

Облигации представляют из себя консервативный вид вложений с регулярными процентными выплатами, именуемыми купонами. Для получения регулярной прибавки к зарплате необходимо сформировать портфель из облигаций таким образом, чтобы купоны выплачивались каждый месяц.

На российском рынке большинство бумаг обеспечивают полугодовые и реже поквартальные выплаты. Соответственно, необходимо собрать портфель из бумаг с разными датами выплат таким образом, чтобы купоны приходили каждый месяц.

Вот пример, как можно собрать такой портфель из ОФЗ, используя капитал в 1 млн рублей:

При вложении 1 млн руб. мы получаем ежемесячный доход около 5 720 руб., который свободен от НДФЛ. Такая сумма не позволит жить только за счет пассивного дохода, но будет прибавкой к основному источнику дохода. Использование в портфеле исключительно государственных облигаций позволяет обеспечить максимальный уровень надежности.

Облигации подобраны таким образом, чтобы покупку можно было произвести по цене около номинала. За счет этого номинальная стоимость портфеля будет сохраняться со временем. Модифицированная дюрация портфеля находится на уровне 3,5 лет, что дает умеренную чувствительность его стоимости к изменению процентных ставок на рынке. Со временем облигации постепенно погашаются, что дает возможность при необходимости извлечь средства или реинвестировать их в другие инструменты.

Аналогичный портфель можно скопировать для любой суммы, подобрав нужное количество облигаций каждого выпуска в соответствующих пропорциях. Кроме того, помимо ОФЗ можно добавить в него муниципальные или надежные корпоративные бумаги, которые обеспечат более высокую доходность.

В то же время в данном варианте есть свои минусы. Номинальная стоимость капитала будет сохраняться, но инфляция со временем будет потихоньку «съедать» такой портфель, если все купоны будут расходоваться на личные нужды. Вариантом решения может быть реинвестирование части купонного дохода или пополнение портфеля из различных разовых источников дохода.

Также можно рассмотреть использование облигаций, доходность которых привязана к уровню инфляции. В частности, очень удобными могут быть индексируемые на размер инфляции ОФЗ-ИН.

Собираем портфель дивидендных акций

Использование акций в качестве источников пассивного дохода имеет ряд особенностей, которые необходимо учитывать:

В зависимости от рыночной ситуации цена акции может колебаться в широком диапазоне. Соответственно, цена портфеля в какой-то момент может опуститься ниже вложенных средств и в случае изъятия денег привести к убыткам.

При построении доходного портфеля из дивидендных акций необходимо планировать свои финансы таким образом, чтобы вы могли без проблем переждать периоды снижения стоимости, не извлекая деньги из портфеля.

В долгосрочной перспективе цена акции стремится к стоимости приходящихся на нее чистых активов: P/Bv=1. Регулярная переоценка активов корректирует их на величину инфляции, что защищает ваши вложения и дает дополнительные преимущества, по сравнению с облигационным вариантом.

При этом чистые активы общества также могут снизиться из-за обесценения или финансовых проблем компании. Необходимо отдавать предпочтения финансово-устойчивым компаниям с хорошим менеджментом и большим запасом прочности.

Мы можем лишь предполагать будущий размер дивидендов, отталкиваясь от прогноза по прибыли и дивидендной политики. Также помогает изучение истории дивидендных выплат, которая может подсказать, как ведет себя менеджмент в той или иной ситуации и чего можно ожидать в дальнейшем.

Подобрать акции так, чтобы дивиденды приходили каждый месяц, будет проблематично. Поэтому желательно заранее ориентироваться, что в какие-то месяцы платежей поступать не будет. В целом лучше отдать предпочтение более надежной акции с более высокой доходностью, чем акции с оптимальным месяцем выплат.

Для удобства при формировании дивидендного портфеля можно выписать интересующие бумаги в отдельную таблицу, перечислив наиболее интересные параметры. В простейшем виде это может выглядеть вот так:

Такая таблица позволит сделать первичный отбор и сфокусироваться на изучении наиболее интересных эмитентов. При принятии окончательного решения обязательно изучите перспективы каждой компании и определите ту цену акций, которая может обеспечить вам комфортный уровень дивидендной доходности. В этом вам может помочь специальный материал: Как оценить акции, исходя из их дивидендов. Применяем метод DDM

Если, по вашему мнению, на рынке слишком мало акций, которые торгуются по справедливой цене, вы можете временно часть средств разместить в краткосрочных облигациях, ожидая подходящей возможности для покупок.

БКС Брокер

Последние новости

Рекомендованные новости

Ход торгов. Голубые фишки сегодня оказались в фаворитах

Дивидендный гэп в Лукойле. Ждать ли быстрого закрытия

Дивидендные ETF и фонды облигаций: сколько платят сейчас, какие прогнозы

Космоnews: Рогозин поднимает акции РКК Энергия и другие события

Заседание Банка России. Прогнозы

10 российских акций с самыми высокими дивидендами в 2022

Итоги заседания ФРС. Подробный разбор ситуации

Meta Platforms (Facebook): акционеры требует перемен. Что ждать инвесторам

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.