Смысл сложного процента в акциях

Объясните, как работает сложный процент в инвестициях?

Откуда берется сложный процент при инвестициях в ETF или в компании, не платящие дивиденды? Когда и в каких случаях сложный процент появляется?

И есть ли смысл инвестирования в акции, если корпоративные облигации дают большую доходность и, соответственно, прирост сложного процента, чем дивиденды?

Сложный процент — это начисление процентов и на основную сумму, и на проценты за предыдущее время.

Простой пример — банковский вклад с ежемесячной капитализацией процентов. Проценты за первый месяц начисляются на основную сумму вклада, во втором месяце проценты начисляются на сумму вклада и проценты за первый месяц и т. д. Чем выше доходность и чем дольше работает сложный процент, тем сильнее эффект.

Реинвестирование дохода

На фондовом рынке сложный процент тоже работает.

По облигациям выплачен купон — на него можно купить дополнительные облигации. В следующий раз купон будет с большего числа облигаций. По акциям выплачены дивиденды — покупаем еще акции, в следующий раз получаем больше денег в виде дивидендов.

Вложение дохода от инвестиций называется реинвестированием. Если хотите побыстрее создать капитал, старайтесь реинвестировать прибыль. Если у вас открыт ИИС с вычетом на взносы типа А, то возвращенный НДФЛ тоже имеет смысл вложить в ценные бумаги.

Правда, не все компании и фонды платят дивиденды. Но это не значит, что сложный процент не работает.

Прибыль, развитие и дивиденды

Компания может по-разному использовать прибыль. Можно отдать ее акционерам в виде дивидендов или потратить все на развитие компании. Можно часть денег направить на дивиденды, а часть — на развитие бизнеса.

Компания может закупить оборудование, сырье, организовать научные исследования и заказать рекламу. Логично выделить деньги на это из прибыли, а не брать кредит.

Если компания успешно развивает свой бизнес, ее акции могут вырасти в цене. Например, у компании было пять фабрик, она заработала много денег и построила на них шестую фабрику. У компании теперь больше активов, производство масштабнее. Объем продаж вырастет, и можно рассчитывать на рост прибыли. Весьма вероятно, что акции подорожают.

Если компания вместо выплаты дивидендов тратит прибыль на развитие, она сама реинвестирует деньги — без участия инвестора. Ему надо только продать подорожавшие акции.

Правда, цена акций может повыситься не сразу. На цену влияет много факторов, и увеличение активов и прибыли — лишь один из них, хотя и очень важный. Кроме того, не всегда компания правильно использует прибыль: можно развить компанию, а можно впустую потратить деньги.

Преимущество дивидендов в том, что инвестор может делать с ними что хочет: потратить их на жизнь, купить акции этой компании или другой, вложить в облигации или золото.

Минус в том, что дивиденды надо самостоятельно реинвестировать, то есть совершать сделки, платить комиссии. Еще с дивидендов удерживается налог, а доход от продажи акций облагается налогом не всегда.

Доходность акций и облигаций

В случае с акциями можно заработать на дивидендах и росте цен. Иногда цена акций повышается на десятки процентов за год, правда, и падения не редкость. А вот по облигациям обычно стоит рассчитывать только на купоны.

По исследованиям, среднегодовая реальная доходность акций как класса активов на несколько процентных пунктов выше, чем доходность облигаций.

Доходность активов за 1900—2017 гг. Credit Suisse Global Investment Returns Yearbook, февраль 2018PDF, 4 МБ

Если для краткосрочных вложений лучше выбрать депозиты или надежные облигации, то для долгосрочных стоит подумать об акциях. Это более рискованный вариант инвестиций, но и потенциальная доходность заметно выше.

Хорошее решение — создать портфель, в котором будут и акции, и облигации: первые могут дать высокую доходность, вторые снизят риск. При составлении портфеля обязательно учитывайте цель вложений, на какой срок вкладываете деньги и свою готовность к риску.

На облигациях, кстати, тоже можно потерять деньги. Будьте внимательны.

Кратко

Реинвестирование купонов и дивидендов запускает механизм сложного процента. Это ускоряет рост капитала, и этим стоит пользоваться.

Если компания развивает свой бизнес, ее акции могут дорожать. И рост цены акций, и дивиденды означают рост капитала частного инвестора, но есть нюансы, в том числе с налогообложением.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Сила сложного процента, Самый Большой Обман в Инвестициях. Мои ошибки инвестирования

Приветствую друзья. Меня зовут Иван, хочу поделиться с Вами о простых вещах, которые мне было сложно понять. О том, как работает и работает ли сила сложного процента на финансовых рынках?!

Ни для кого не секрет, что деньги должны работать, пассивно лежа в тумбочке или подушкой они не умножаются. Капитал приумножается, в активной среде, когда выгодно его инвестируешь, а в дальнейшем реинвестируешь и самое главное, сложный процент, в связке с регулярными взносами, дает наилучший результат.

Несмотря на то, что процент называется «Сложным», ничего особо сложного в нем нет. Итак, сложный процент — это процент, начисляемый не только на сумму вклада, но и на те проценты, которые были начисленные на данный вклад ранее. То есть, инвестор, получив прибыль со своего вложения, не выводит ее, а еще раз пускает в дело вместе с основным капиталом, и в следующий раз прибыль начисляется не только на основную сумму вклада, но и на доход полученный ранее.

Инвестирование предполагает эффективное накопление и приумножение капитала. Сложный процент в инвестировании — это один из основных инструментов грамотного инвестора, позволяющий заметно прибавить темп роста капитала. Мощь сложного процента хорошо заметна на длинных дистанциях. Первые один или два цикла результат не впечатляет, но с течением времени, и по мере того как вы продолжаете регулярно производить взносы, разница становится очевидной.

Снятие средств и пополнения заметно влияют на баланс счета. Сложный процент в связке с регулярными взносами дают наилучший результат. Снятие средств напротив, ослабляет эффект от капитализации процентов.

Работает ли сила сложного процента на финансовых рынках, на самом то деле?

Это все отлично работает в математических моделях, калькуляторах и примерах. Но, нужно и понимать так же такую вещь что, держа деньги под подушкой, таким образом их не сбережешь и не преумножишь. Все-таки, необходимо создавать для них активную среду, где вложения сегодня, станут в будущем больше или хотя бы для того что идти в ногу с инфляцией.

Таким образом запускается автоматический инвестиционный механизм, приносящий прибыль от прибыли, вложение полученные от операций прибыли называют реинвестированием или капитализацией. Сложный процент в инвестировании — обязательно включает в себя реинвестирование полученного дохода.

Инвестировать под сложный процент и получать доход можно практически с любого фондового актива, приносящего прибыль: акций, облигаций, валюты и т.д. Но так ли это, на самом деле? Работает ли сила сложного процента на финансовых рынках в акциях?!

Давайте разберем на примере акций: покупаю я акцию по 100р через год эта акция стала стоить 110р я ее продаю и заново я уже эту акцию не куплю за те же 100р. Да, хорошо, что я получил дивиденды, прибыль от роста акции, и регулярно пополнял равными долями счет, каждый месяц в течении года. Капитал мой увеличился. Но, в таком примере механизм силы сложного процента не работал, это были мои физические действия, привычка регулярно пополнять депозит. В итоге прибыль я получил от спекуляции с учетом дивидендов, капитал вырос. Но акция уже стоит 110р.

Для того что бы механизм силы сложного процента запустился, мне нужно всегда покупать эту акцию по 100 либо менее 100 рублей, и покупать ее так же на те деньги, которые я регулярно доношу на депозит.

И быть уверенным что через год я ее снова продам за 110р и более рублей. Что на фондовом рынке в акциях повторить такие манипуляции, каждый равный временной период невозможно. Механизм силы сложного процента на акциях запустить практически сводиться к нулю.

Но можно же купить другую акцию по 100р и еще одну акцию по 100р. Тогда запускается механизм диверсификации. Общий экономический фон, похожим образом влияет на настроения спекулянтов и инвесторов, который приводит к тому, что различные акции движутся более или менее синхронно. Такая взаимная зависимость задает определенное ограничение на эффективность всего портфеля в целом. Конечно, эта корреляция далеко не полная, иначе и смысла бы не было вести разговор о диверсификации.

Но прибыль же растет. Да, прибыль растет от спекуляции и дивидендов и от регулярных пополнений. И не в той геометрической прогрессии как это получается на калькуляторах и примерах силы сложного процента.

Необходима единая отправная цена для накопленных средств, разницы полученной прибыли в хорошем случае с дивидендами, от которой будут происходить инвестиции, и это происходило стабильно весь промежуток времени на который инвестор запланировал свои инвестиции. Каждый раз покупая акцию по одной или менее цене, уже с накопленными средствами, и полученной прибыли ранее, от своих действий.

Считаю, что в акциях этот механизм процента, запустить сложно, необходимы регулярные взносы, хоть и действия инвестора, будут происходить по разным ценам.

Однако в течение длительных периодов, счет с капитализацией процентов, в конечном итоге, будет иметь больший баланс, чем счет, использующий «простой» процент, то есть без капитализации.

А как на счет валюты? Работает ли сила сложного процента здесь? Исходя из своего опыта, мое текущее понимание и принятия решений, говорит, что это тоже самое что и в акциях, здесь нет той одной, единой отправной точки, с которой, разница полученной прибыли будет отправляться на реинвестирование с каждого нового временного периода. То есть нужен один фундамент с которого будет происходить реинвестирование и с теми средствами, которые я доносил.

Валюта же отличный инструмент, для создания подушки безопасности. А подушка безопасности необходимый инструмент для инвестора. Так как инвестирование начинается с нее. Что это такое? Это накопления, которые формируются из заработной платы или прочих доходов. Это сумма денег в размере от 3 и более месяцев, расходов семьи, необходимая на восстановление уровня дохода в случае, если доходы упали. Самое главное в финансовой подушке — это быстрый доступ к деньгам.

Про Облигации – консервативный инструмент с предсказуемой доходностью и минимальными рисками. Доходность по облигации складывается от купона- процент, который платит эмитент за пользование деньгами и разница от купли продажи. Цена на облигацию тоже меняется, но не так сильно, как на акции. Облигации грозит только банкротство эмитента, в сравнении с акциями. Доходность по акциям всегда выше, и рисков больше. Помимо банкротства, это падение прибыли, падение стоимости акции, отсутствие дивидендов.

Облигации — это то, что нам подходит для создания механизма сложного процента, но инфляция также растет по экспоненте.

Простой пример — банковский вклад с ежемесячной капитализацией процентов. Проценты за первый месяц начисляются на основную сумму вклада, во втором месяце проценты начисляются на сумму вклада и проценты за первый месяц и т. д. Чем выше доходность и чем дольше работает сложный процент, тем сильнее эффект.

Обогащение через банковские сложные проценты — просто красивая сказка. Еще никто так не разбогател и ни у кого не получится это сделать в будущем. Иначе самые богатые люди в мире могли бы просто положить свой капитал на депозит.

Инфляция также растет по экспоненте. Банковские ставки всегда были и будут на уровне инфляции (чаще даже ниже инфляции, если банк считается надежным)

Депозиты — это прямой путь к очень медленному обесцениванию денег. Хотя уровень инфляции для своих вкладов каждый должен считать отдельно.

Все же, сложный процент или капитализация процентов – это одно из самых важных понятий, которое необходимо знать при управлении личными финансами. Это то, что делает возможным быстрый рост капитала и отличает инвестирование от банального накопления.

Сумма, с которой вы начинаете, не влияет на механизм капитализации процентов. Независимо от того, начинаете ли вы с 5000р или 1 млн. Прибыль будет больше, если вы начнете с большой суммы, но вы также останетесь в плюсе если начнете с малого.

Помните, дисциплина в инвестировании играет немаловажную роль. Регулярные взносы, процентная ставка и время сделают свое дело. Будущая сумма на вашем счете – это результат вашего намеченного курса и времени.

Воспользуйтесь преимуществами сложного процента, здесь только мешает сложное терпение.

Иногда, грамотное чужое мнение может быть полезно, мое желание, это представить текущее понимание и принятия решений, сложившееся под влиянием своего опыта. Все принятые мною решения и взгляды могут кардинально отличаться от чьих-то взглядов, не претендую на истину. Мне просто будет приятно осознавать, что я своими действиями могу внести некой ясности человеку, в данной сфере.

Спасибо за просмотр, от Вас жду обратной связи в комментариях.

Что такое сложный процент и как инвестору на нём заработать

Команда мобильного приложения «БКС Премьер» рассказывает о том, как увеличить доход от инвестиций с помощью сложного процента.

Оценивая доходность вложений, большинство из нас смотрит на ставку годовых. Но опытные инвесторы знают секрет: важен не только размер, но и метод начисления процентов. Даже небольшая сумма может стать колоссальной, если задействовать всю силу сложного процента.

Это процент, который начисляется на начальную сумму вложений и на проценты, накопленные за предыдущие периоды. Чтобы применить сложный процент, достаточно реинвестировать доход. Вот как это работает на примере банковского вклада.

Предположим, вы положили в банк 50 000 рублей под 10% годовых. Через год ваш доход составит 5 000 рублей. Если вы закроете вклад и снова откроете его на тех же условиях, прибавив к основной сумме заработанные 5 000 рублей, в следующем году ваш доход составит 10% от 55 000 рублей, то есть 5 500 рублей. Ещё через год доход вырастет до 6 050 рублей. Это и есть сложный процент, в банковских вкладах его называют капитализацией.

Благодаря сложному проценту накопления растут как снежный ком: ваши инвестиции приносят доход, а затем этот доход приносит новый доход и так далее.

Сравним, как будет расти вклад при начислении простого и сложного процента в течение нескольких лет.

Из примера очевидно, что сложный процент приносит максимальный эффект на длинной дистанции. Чем раньше вы начнете инвестировать, тем больше сможете заработать к намеченной дате.

Рассчитать сложный процент можно по формуле:

где Sₙ — размер вашего капитала в конце срока инвестирования, Р — процентная ставка, S — начальная сумма вложений, а N — количество периодов реинвестирования.

Чтобы не считать вручную, воспользуйтесь калькулятором сложного процента. Просто скопируйте таблицу на свой гугл-диск и укажите свои условия инвестирования.Как сложный процент работает в инвестициях

Эффект сложного процента применим не только к банковским вкладам, но и к другим инвестиционным инструментам. Рассмотрим, как его использовать при вложениях в облигации и акции.

Владельцы облигаций получают процент от вложений — купонный доход. Он выплачивается раз в квартал, полгода или год. Инвестируя в облигации с фиксированным купоном, вы можете спрогнозировать денежный поток и заранее подумать о том, как его использовать. Если вы не планируете жить на купонный доход, лучшее решение — вложить его в покупку той же или похожей облигации. Это позволит существенно увеличить заработок в долгосрочной перспективе.

Реинвестировать купонный доход получится только в том случае, если его хватает на покупку дополнительных ценных бумаг. Если вы купили одну ОФЗ-ПД 26227 и получили по ней купон в размере 36,9 рублей, приобрести ещё одну такую же облигацию федерального займа не удастся — на данный момент бумага стоит 1070 рублей. Но совсем другое дело, если у вас 50 шт. ОФЗ-ПД 26227. Годовая купонная выплата по ним составит 3 690 рублей. На эти деньги можно купить ещё 3 таких же ОФЗ и увеличить следующий купонный доход. Схему можно повторять сколько угодно, получая от сложного процента максимум выгоды.

Доходность облигаций с учетом реинвестирования купонов называется эффективной доходностью. Считать её вручную необязательно — гораздо проще воспользоваться облигационным калькулятором на сайте Мосбиржи. Например, эффективная доходность ОФЗ-ПД 26227 на данный момент составляет 7,54%.

Покупать облигации и реинвестировать купонный доход ещё выгоднее на ИИС — так вы можете не только повысить доходность вложений, но и получить налоговый вычет в размере 13% от внесенной на счет суммы. Открыть ИИС можно в приложении БКС Премьер. Это быстро, бесплатно и полностью онлайн.

Аналогичным образом сложный процент работает и при инвестировании в дивидендные акции. Допустим, вы вложили 1000 рублей в акции со стабильной годовой доходностью 10%. В случае с простым процентом ваша доходность всегда будет 10% — вы удвоите свой капитал за 10 лет. Если же вы будете реинвестировать полученные дивиденды в те же акции, в будущем получите ещё больше дивидендов, а удвоить капитал удастся примерно за 7 лет. Но обратите внимание: приведенный пример достаточно условен, в реальности доходность акций будет меняться в зависимости от экономической ситуации и финансовых результатов компании.

Многие инвесторы предпочитают держать капитал в акциях с умеренной, но стабильной дивидендной доходностью, а на полученные дивиденды покупать ценные бумаги с высоким потенциалом роста. Такая схема позволяет достичь баланса между защитой капитала и возможностью увеличить доход за счет высокорисковых инструментов.

Применять сложный процент можно не только при получении дивидендов. Если вы зарабатываете на росте стоимости акций — покупаете дешевле, а продаете дороже, — вы также можете реинвестировать прибыль в покупку новых ценных бумаг, увеличивая тем самым доходность вложений. Но в этом случае результат инвестирования сложно предсказать — он будет зависеть от того, насколько выгодно вы продаете и покупаете акции и в какие бумаги реинвестируете прибыль.

Чтобы зарабатывать на инвестициях больше, задействуйте механизм сложного процента. Для этого достаточно реинвестировать полученный доход в те же или другие финансовые инструменты. Например, вы можете потратить купонный доход на покупку дополнительных облигаций или вложить полученные дивиденды в новые акции того же эмитента. Такой подход позволит значительно увеличить капитал в долгосрочной перспективе и гораздо быстрее достичь финансовых целей.

Эта статья не является инвестиционной рекомендацией.

Сложные проценты и инвестиции часть 1

Как гласила надпись на окне одного банка, «мало-помалу вы накопите здесь достаточную сумму… но не раньше, чем начнете».

Секрет медленного, но надежного накопления богатства заключается в чуде сложных процентов. Дело в том, что доход генерируют не только первоначально вложенные средства, но и накопленные реинвестированные проценты. Сложные проценты часто называют секретом богатых людей, когда деньги сами делают деньги, без вашего участия.

В чем же заключается это чудо и как оно работает?

Сущность расчета сложных процентов заключается в том, что проценты, начисленные за период по инвестированным средствам, в следующем периоде присоединятся к основной сумме, в результате чего в следующем периоде проценты будут начислены и на основную сумму, и на добавленные проценты. При этом происходит капитализация процентов по мере их начисления и база, с которой начисляются проценты, постоянно возрастает.

Сложно для понимания? Погодите, сейчас все будет понятно, да так понятно, что дух захватит от мысли: «почему я этого раньше не знал?!».

Давайте рассмотрим силу сложных процентов на примерах.

Такова магия сложных процентов.

Не впечатляет?! Не спешите делать выводы…

Посмотрим, что происходит с этой суммой дальше по истечении времени:

В истории есть немало примеров, доказывающих магическую силу сложных процентов.

Со сложными процентами связано так называемое правило 72 — с его помощью можно легко определить, сколько времени потребуется на удвоение суммы, на которую начисляются сложные проценты.

Сложный процент

Сложным процентом принято называть эффект, когда проценты прибыли прибавляются к основной сумме и в дальнейшем сами участвуют в создании новой прибыли.

Формула сложного процента — это формула, по которой рассчитывается итоговая сумма с учётом капитализации (начислении процентов).

Простой расчет сложных процентов

Чтобы лучше усвоить расчет сложных процентов, давайте разберём пример.

Представим, что вы положили 10 000 руб в банк под 10 процентов годовых.

Через год на вашем банковском счету будет лежать сумма SUM = 10000 + 10000*10% = 11 000 руб.

Ваша прибыль — 1000 рублей.

Вы решили оставить 11 000 руб на второй год в банке под те же 10 процентов.

Через 2 года в банке накопится 11000 + 11000*10% = 12 100 руб.

Прибыль за первый год (1000 рублей) прибавилась к основной сумме (10000р) и на второй год уже сама генерировала новую прибыль. Тогда на 3-й год прибыль за 2-й год прибавится к основной сумме и будет сама генерировать новую прибыль. И так далее.

Этот эффект и получил название сложный процент.

Когда вся прибыль прибавляется к основной сумме и в дальнейшем уже сама производит новую прибыль.

Формула сложного процента:

SUM = X * (1 + %) n

где

SUM — конечная сумма;

X — начальная сумма;

% — процентная ставка, процентов годовых /100;

n — количество периодов, лет (месяцев, кварталов).

Расчет сложных процентов: Пример 1.

Вы положили 50 000 руб в банк под 10% годовых на 5 лет. Какая сумма будет у вас через 5 лет? Рассчитаем по формуле сложного процента:

SUM = 50000 * (1 + 10/100) 5 = 80 525, 5 руб.

Сложный процент может использоваться, когда вы открываете срочный вклад в банке. По условиям банковского договора процент может начисляться например ежеквартально, либо ежемесячно.

Расчет сложных процентов: Пример 2.

Рассчитаем, какая будет конечная сумма, если вы положили 10 000 руб на 12 месяцев под 10% годовых с ежемесячным начислением процентов.

SUM = 10000 * (1+10/100/12) 12 = 11047,13 руб.

ПРИБЫЛЬ = 11047,13 — 10000 = 1047,13 руб

Доходность составила (в процентах годовых):

% = 1047,13 / 10000 = 10,47 %

То есть при ежемесячном начислении процентов доходность оказывается больше, чем при начислении процентов один раз за весь период.

Если вы не снимаете прибыль, тогда начинает работать сложный процент.

Формула сложного процента для банковских вкладов

На самом деле формула сложного процента применительно к банковским вкладам несколько сложнее, чем описана выше. Процентная ставка для вклада (%) рассчитывается так:

% = p * d / y

где

p — процентная ставка (процентов годовых / 100) по вкладу,

например, если ставка 10,5%, то p = 10,5 / 100 = 0,105;

d — период (количество дней), по итогам которого происходит капитализация (начисляются проценты),

например, если капитализация ежемесячная, то d = 30 дней

если капитализация раз в 3 месяца, то d = 90 дней;

y — количество дней в календарном году (365 или 366).

То есть можно рассчитывать процентную ставку для различных периодов вклада.

Формула сложного процента для банковских вкладов выглядит так:

При расчете сложных процентов нужно принимать во внимание тот факт, что со временем наращивание денег превращается в лавину. В этом привлекательность сложных процентов. Представьте себе маленький снежный комок размером с кулак, который начал катиться со снежной горы. Пока комок катится, снег налипает на него со всех сторон и к подножию прилетит огромный снежный камень. Также и со сложным процентом. Поначалу прибавка, создаваемая сложным процентом, почти незаметна. Но через какое-то время она показывает себя во всей красе. Наглядно это можно увидеть на примере ниже.

Расчет сложных процентов: Пример 3.

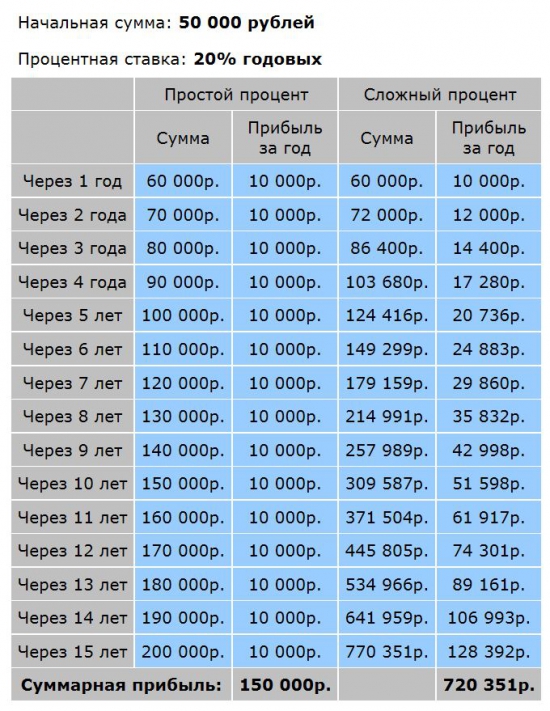

Рассмотрим 2 варианта:

1. Простой процент. Вы инвестировали 50 000 руб на 15 лет под 20%. Дополнительных взносов нет. Всю прибыль вы снимаете.

2. Сложный процент. Вы инвестировали 50 000 руб на 15 лет под 20%. Дополнительных взносов нет. Каждый год проценты прибыли прибавляются к основной сумме.

|

Комментарии, как говорится, излишни. Вложения с использованием сложного процента НА ПОРЯДОК выгоднее, чем с простым процентом. Чем больше проценты прибыли, чем дольше срок инвестирования, тем ярче проявляет себя сложный процент.

В случае простого процента график увеличения капитала получается линейный, поскольку вы снимаете прибыль и не даёте ей работать и приносить новую прибыль. В случае сложного процента график получается экспоненциальным, с течением времени кривая увеличения капитала становится всё круче, всё больше стремится вверх. Это происходит оттого, что из года в год прибыль накапливается и создаёт новую прибыль.

На графике ниже показано как вырастет капитал, если вложить 50 000 руб на 15 лет под 10%, 15% и 20%.

|

Как видите, на длительном промежутке времени очень важным становится то, под какой процент вы инвестируете деньги.

Через 15 лет при 10% годовых 50 тысяч рублей превратятся в 200 тысяч, при 15% — уже в 400 тысяч, а при 20% годовых — в 780 тысяч.

Таким образом, сложный процент является мощным орудием по увеличению капитала на длительных промежутках времени.

Из формулы расчёта сложного процента можно выразить процентную ставку и количество лет (месяцев).

Процентная ставка:

Расчет сложных процентов: Пример 4.

Какая процентная ставка должна быть, чтобы за 10 лет 50 000 рублей превратились в 100 000 рублей?

% = (100000 / 50000) 1/10 — 1 = 0,0718 = 7,18 % годовых

Количество периодов (месяцев, лет):

n = log(1+0,4) (1000000 / 50000) = 8,9 лет