Сложно ли заработать на акциях

Как я чуть было не слил депозит. Опыт работы на бирже за 3 года. Новичкам и не только

Данный рассказ адресован всем, кто хочет начать торговать на бирже, только что начал торговать на ней и просто желает почитать очередной рассказ о том, как новички сливают свои депозиты.

Думаю, что начать этот рассказ надо издалека. Мысли о том, как заработать в наше непростое время начали одолевать меня еще очень давно. Если не ошибаюсь, был 2008 г. Тогда многие потеряли, но только не я. Тогда у меня ничего не было, поэтому и терять было нечего.

Именно тогда мне пришла в голову мысль попробовать себя в трейдинге. О фондовой бирже речь не шла, зато процветала реклама форекс. Открыл депозит в Форекс-клубе, завел туда 100 долларов через Qiwi кошелек… плечо 100… результат предсказуем. Думал научился, снова залил деньги, увеличил депозит в два раза… снова слил.

Недавно разговаривал с другом. Он спрашивал меня, что я думаю о бинарных парах, можно ли заработать на них. Отвечу на этот вопрос всем – нет нельзя. И это не только мое мнение.

Я не буду рассказывать здесь о форекс кухнях (этот рассказ о другом), скажу лишь одно – если не хотите слить депозит, не связывайтесь с ними. Поверьте – шансов заработать и вывести деньги практически нет. Не верьте рекламе и тем, кто рассказывает вам о том, что разбогател на этом – врут! У вас низкая зарплата? Хотите инвестировать? Хотите научиться работать на бирже? – Ваш выбор фондовая биржа. О ней и пойдет речь.

В период с 2008/2009 мысли о форексе или о бирже время от времени посещали меня. Но только в мае 2018 г. я решил открыть брокерский счет. Решение было связано с появлением ИИС и желанием получить более высокую прибыль чем по депозиту в банке. Я не буду рассказывать, что такое ИИС (но кто не знает, советую почитать и воспользоваться щедрым предложением нашего государства).

В мае 2018 г. я открыл ИИС (через некоторое время ИИС завела и жена), завел на него деньги… Через некоторое время открыл и простой брокерский счет… Тут, собственно говоря, и начинается сам рассказ.

1. Аккуратные инвестиции. Расчет был простой: получить от государства за 3 года 300 тыс. руб. через налоговый вычет + купонный доход от облигаций. И правда, что может быть проще. Нужно выбрать облигации, ведь покупая их ты ничем не рискуешь. И это правда. При условии, если ты владеешь краткосрочными облигациями ОФЗ или облигациями таких крупных компаний, как Сбербанк, ВТБ, Северсталь и др. Но доходность в 7-8% меня не устраивала, хотелось большего. Первая ошибка и первая потеря. Оказывается, недостаточно выяснить доход купона, дату погашения… крайне важна дата оферты. Купил я на 25% от депозита облигаций одной компании и в один момент смотрю. а они резко упали в цене процентов на 10. Стал разбираться в чем дело. Оказывается, эмитент перед офертой на следующий период объявил, что купонный доход до конца погашения облигации будет составлять 0% годовых. Оферту я пропустил… требовать выкупа от компании я больше не могу. Фактически получалось, что я кредитую компанию бесплатно. Вывод, если покупаете облигации, смотрите внимательно перед офертой на новый % купонного дохода – он может измениться ( https://www.rusbonds.ru/authfailed.asp смотреть информацию по облигациям можно на этом сайте). В итоге продал, потеряв 10%.

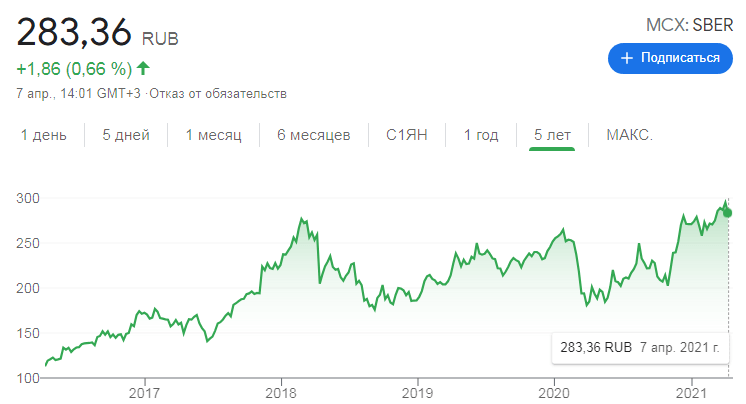

2. Переход к торговли акциями. Радует одно… я начал торговлю акциями в мае 2018 г., а не в феврале 2018 г. О чем я говорю (кто не знает) можно понять, посмотрев на график акций Сбербанка. Я очень быстро забыл об аккуратной и стал приторговывать акциями (хотя об облигациях тоже не забывал). При торговли акциями совершал стандартные ошибки: 1) не ставил стопы; делал все вручную; ЖУТКО переживал, когда терпел убыток; 2) не давал профиту расти. Впрочем, оглядываясь назад, могу сказать, что сначала я делал все более или менее верно. Я дико переживал, но лося резал почти-что сразу (не давал убыткам расти). Так, например я вовремя продал акции Аэрофлота, когда они стоили 124 руб. Да и заработать тогда на лонге (покупка акций) было сложно – весь рынок валился вниз.

3. Первые серьезные ошибки: плечи; отсутствие стопов; метания; терпел убыток, но не давал расти прибыли.

Так получилось, что торговать я начал Сбером (эх. Почему же я не стал торговать ГМК Норникель). Сбер тогда падал. Затем от 200 руб. неожиданно начал расти (перед встречей Путина и Трампа) до 232. Затем резко пошел вниз. Тут я его по 220 и купил… а он пошел вниз. Убыток был копеечным, всего несколько тысяч рублей. Основные средства у меня были в облигациях. Но очень не хотелось терять деньги. Поэтому при падении на рубль- два я докупал. (Купил по 220, затем на ту же сумму по 219, затем по 218, затем уже на плечи по 217). Никаких стопов (для того, чтобы минимизировать убыток в программе ставиться «стоп» — если цена доходит до уровня стопа, бумага автоматически продается), разумеется, не было. Так из держателя облигаций я превратился в держателя акций Сбера да еще и с плечами (у меня 400 тыс., взял у брокера в долг еще 400 тыс. – т.е. если цена упадет на 5%, мой депозит сократиться на 10%). И, как водится в таких ситуациях, цена сразу же пошла вниз. В чем была ошибка? Ошибок было две: 1) нельзя было усредняться при падении цены в один рубль. Что произошло? – цена упала на 1%, а я докупил акций на 300%. Надо было ждать, чтобы цена упала на 5% и тогда докупить немного, потом подождать чтобы цена упала еще на 10% и докупить уже больше. В этом случае удалось бы существенно снизить среднюю стоимости бумаги. А так… я остался со средней ценой в 219 руб. и одним плечом 2) нельзя было брать плечи (новичкам о плечах надо просто забыть); 3) нужно ставить стопы (их надо ставить всегда, но если БЕРЕТЕ ПЛЕЧИ, ИХ НУЖНО СТАВИТЬ ОБЯЗАТЕЛЬНО).

В итоге произошло то, что и должно было произойти. Я как завороженный несколько дней смотрел на то, как опускается цена… об убытке в 2 тыс. (с которого все и началось) я уже мечтал, как о сказке… фиксировать убыток в 20 тыс. я уже не мог, убыток в 30 тыс. тем более, о том чтобы зафиксировать убыток в 40 тыс. уже не могло идти и речи… При такой ситуации мы уехали с дачи в город справлять день рождения дочки. Когда я оказался у монитора и увидел, что цена Сбера опустилась до 208 руб. и убыток составил уже 90 тыс. я опомнился и зафиксировал его. После этого цена акции упала еще немного, а затем благополучно пошла вверх. Вообщем… стандартная ситуация.

Дальше много чего было. Я спекулировал Сбером… Я и покупал его и продавал… использовал активно плечи… Один раз мне повезло с Русалом (цена за день выросла на 13%) … Иногда в день я совершал по 10-20 сделок. За один из дней я заработал 12 тыс. из них комиссия брокера составила 8 тыс. Какие я совершал ошибки? Все те же, но к ним прибавилась еще одна. Я не давал прибыли расти. Вижу, что заработал 4 тыс. – фиксирую прибыль – а цена шла в нужном мне направлении. Причем я фиксировал прибыль при изменении цены на 0,5%, при этом терпел, пока убыток не доходил до 2%- 3%. Сейчас понимаю, что у подобной стратегии мог быть только один финал.

Тем не менее мне повезло. Когда цена Сбера была уже 195 руб. и многие говорили, что это дно мне почти удалось восстановить свой депозит до первоначального уровня. Но, случилось то что случилось. Сбер пошел на 180. Я потерял около 30 тыс. руб. за день (то, что я заработал за предыдущий день). Я расстроился, запаниковал, начал метаться, начал совершать хаотичные сделки. К тому времени я вывел с депозита заначку… разместил ее на брокерском счете… Общая сумма моих средств составляла уже около 1 млн. руб.

Как я говорил я паниковал. Заканчивался август… Когда цена опустилась в очередной раз до 180 я купил акции Сбера на весь депозит + плечи, поставил стоп на 174 и ушел в лес. Когда пришел через несколько часов – мой стоп сработал… цена болталась уже в районе 175… Я потерял около 6 % от депозита. К вечеру цена вернулась на 180. Это была последняя капля. На этом с акциями я решил завязать.

В чем была ошибка: 1) нельзя торговать на эмоциях; 2) нельзя идти против рынка; 3) уже тогда я верил в Сбер, считал, что уже и так дно. Что надо делать в такой ситуации? Во-первых никаких плеч (а если берешь плечи, должен понимать, что сможешь донести деньги); во-вторых, придерживайся принципа – купи и держи.

4. Как я не слил весь депозит. Преимущество акций Сбера и других крупных компаний в том, что слить депозит невозможно при использовании одного плеча (если ты торгуешь у крупного брокера, больше чем 2 плеча он тебе просто не даст). Но я решил снова перейти на облигации… и купил облигации компании Фин Авиа (это дока компании Ютейр). Они тогда торговались с дисконтом, по 65 руб., а их номинальная стоимость была 100 руб. + не плохой процент. Короче… не покупайте облигации непонятных компаний… В итоге летом 2019 г. Финавиа отказалась платить вообще. Оказывается, эмитент может просто взять и не заплатить, при этом избежать банкротства. Кому интересно, зайдите на ветку компании Ютэйр на смартлэбе – почитайте. Потерял еще около 80 тыс. руб. Но тогда эту потерю я воспринял уже спокойно. Спасибо брокеру – он не дал мне тогда купить эти облигации на всю сумму.

5. И снова акции Сбера. Осенью 2018 г. я купил акции Сбера по 180 руб. они пошли вверх… Я докупал на плечи, затем плечи сбрасывал когда цена подходила к линии сопротивления. Ставил стопы на плечи. Давал прибыли расти (и это главное)… Вообщем, делал все правильно. Так цена благополучно добралась до 220 руб. А дальше полетела вниз на 200. И… я опять запаниковал. Все продал по 202 и. встал в шорт. Цена чуть-чуть поднялась… я взял плечи в шорт (и не одни). На следующий день Сбер открылся гэпом вверх на 1%. А у меня 3 плеча. Затем цена выросла еще на 1,5% — итого я теряю 2,5%. Умножаем эту сумму на 3 (у меня же плечи) и получаем убыток в 7,5% от депозита. Ошибки: 1) нельзя паниковать, я же не хотел продавать Сбер, хотел сидеть в нем до дивидендов – надо было сидеть дальше. Я же покупал его по 180 руб., цена была 200 – все было хорошо; 2) никакого шорта, тем более на плечи (многие не согласятся со мной); 3) нужно было поставить стоп на шорт – я этого не сделал.

Сбер пилил (ходил вверх — вниз) от 202 до 208 несколько месяцев. Я немного заработал на все этом… А затем акции Сбербанка пошли резко вверх, затем немного вниз… и я снова стал в шорт по 225 руб. и опять без стопа. Затем по 226 добавил плечи… пришел домой… а цена была уже 228. Я выставил стоп на 232 и на следующий день стоп благополучно сработал. Сбер же ушел вверх на 247. Там я снова начал метаться… но получив небольшую прибыль закрыл позицию. Результат всего этого еще минус 100- 200 тыс. руб. точно не помню.

Дальше было лето 2019 г. По итогам второй половины 2019 г. я заработал около 10% от депозита. Дальше был 2020 г. с его коронавирусом… Но это был форс-мажор. Падение цены я использовал для того, чтобы улучшить свои позиции. В один момент я был в минусе на 600 тыс. руб. Но особо себя тогда даже не ругал, так как предсказать, например, провал сделки по ОПЕК и падение Сбера на 10% было невозможно… Настроение было тяжелое, но лучше, чем во время описанных событий.

Главное, если теряете на бирже деньги, не перевешивайте это на родных и близких. Не стоит их расстраивать понапрасну.

Что я понял для себя: 1) никакого шорта (особенно первые два-три года). Просадку можно высидеть шорт нельзя; 2) никаких плеч; если берешь плечи, ставь стоп и уже не снимай его; 3) давай прибыли расти, убытки на плечи надо резать сразу; 4) используй дивиденды (да, когда компания выплачивает дивиденды цена акции падает. Но если компания их платит исправно, цена все равно вырастит, и эти дивиденды все равно будут твоими), а количество акций компании у тебя останется все то же; 5) не иди против рынка (если ты видишь, что все падает, зафиксируй убыток, подожди, не торопись… пусть падает дальше – купишь попозже, покупай лесенкой; 6) для работы на бирже нужно терпение; 7) торгуй большими интервалами – движение цены на 2% — 3% ничего не значит, ты же хочешь получить 10% — 20% прибыли.

Самые большие убытки я понес из-за использования плеч.

Не могу сказать, что сам использую все эти правила сейчас. Но плечи я практически не использую. Шорт не открываю, торгую от лонга. Даю прибыли расти. Получаю дивиденды. Со стопами сложнее.

Я давно хотел написать этот рассказ. Но ждал, когда смогу возместить все убытки. На данный момент все убытки с лихвой возмещены. Кроме того, я получил очень неплохие дивиденды, кроме дивидендов еще 300 тыс. руб. с двух ИИС за 3 года (мой и жены), которые истекают в декабре. ИИС закрывать не буду, но теперь, если понадобятся деньги, я могу их закрыть в любой момент.

Доход от работы на бирже за 2020 г. практически сравнялся с моей зарплатой за этот же период времени (немного повезло, конечно, но я ждал этого «везения» целый год).

Надеюсь, что мне удалось, хотя бы немного, передать свое эмоциональное состояние. Не допускайте моих ошибок. Всем здоровья, счастья, любви и удачи.

Новичку: 4 правила успешного инвестирования

Как составить портфель ценных бумаг, чтобы не прогореть

Говорят, до 95% новичков теряют деньги в течение первого года на фондовой бирже.

Это вполне может быть правдой, особенно если человек совершает импульсивные сделки и торгует с кредитным плечом. Долгосрочному инвестору не стоит переживать по этому поводу, если он соблюдает четыре правила:

Что означают эти правила и как их придерживаться, я и расскажу в этой статье.

Инвестиции начинаются с цели, которую ставит перед собой инвестор; горизонта, то есть срока вложений, и допустимого уровня риска. От этого будут зависеть все дальнейшие действия.

Предположим, вы хотите инвестировать какую-то сумму, но знаете, что через пять лет она вам точно понадобится. В таком случае лучше выбирать более консервативный подход и делать ставку на низковолатильные инструменты, например государственные облигации: с ними меньше риска потерять деньги.

Волатильность — то, как изменяется доходность актива. Например, акции более «капризны» и их котировки могут изменяться на несколько процентных пунктов в день. А облигации не испытывают таких сильных перепадов цены, поэтому они считаются менее рисковым активом. Именно волатильность и служит мерой риска на фондовом рынке. Если в вашем портфеле преобладают акции, то ваш портфель более рисковый, но и потенциально более доходный, чем портфель из облигаций. Любая инвестиционная стратегия должна учитывать этот момент.

Здесь все зависит от терпимости инвестора к риску: какие просадки портфеля для вас допустимы, чтобы не испытывать стресс и не совершать импульсивных поступков? Если снижение портфеля на 20—30% заставляет человека в панике распродавать активы, то он вряд ли достигнет своей цели.

Другие ограничения. На инвестиционную стратегию могут влиять и другие факторы: налогообложение того или иного актива, юридические ограничения, например для госслужащих и военнослужащих в РФ, а также этические соображения — например, если инвестор принципиально не хочет инвестировать в табачные или каннабисные компании.

Минусы отсутствия финансового плана. Без плана инвесторы часто строят свои портфели снизу вверх, то есть покупают точечно понравившиеся бумаги, не видя, как портфель работает в целом.

Согласно современной теории портфеля, общую доходность и риск во многом определяют не показатели отдельных активов, а степень корреляции, то есть взаимосвязи между ними. И может оказаться так, что даже качественные по отдельности активы не будут соответствовать потребностям инвестора.

О том, какие существуют секторы и как они проявляют себя в разных фазах делового цикла, я писал в статье про секторальное деление экономики.

Если не придерживаться стратегии, инвестор будет больше подвержен принятию эмоциональных решений. Так, многие инвесторы покупают активы, которые уже выросли в цене, и сокращают позицию во время падения котировок, хотя это самое удачное время для покупок. Подобное неэффективное поведение, в частности, образует на рынке так называемый фактор моментума: актив, растущий в последние месяцы, в среднесрочной перспективе, скорее всего, тоже продолжит рост.

Фокус на моментум-фактор — MSCIPDF, 3,15 МБ

Этот паттерн «покупай дорого, продавай дешево» диктуется эмоциональной реакцией инвесторов — страхом или жадностью. Вот как он отражен на графике объемов инвестиций в американские взаимные фонды.

Сложно ли заработать на акциях

Определить прибыльную акцию не так сложно. В открытом доступе есть котировки акций различных компаний, причём большинство из них доступны в ретроспективе: вы можете посмотреть на колебания курса за период в месяц, год, а иногда даже в три года или за весь период существования акций эмитента. Это полезная информация, она даст первичное представление о тех активах, которые вы собираетесь приобрести.

Однако очень неудобно ходить по различным сайтам, определять, насколько актуальна информация, потом переходить на страницы эмитентов и искать их новости. Весь этот процесс отнимает огромное количество времени!

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ПАО Московская Биржа.

Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

ООО «Компания БКС», лицензия №154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия. 129110, Москва, Проспект Мира, 69, стр. 1, 3 подъезд.

Как можно заработать 40% на неликвидных акциях за день

В этой статье я расскажу о заработке на спреде у неликвидных акций и автоматизации этого процесса.

Что я понимаю под неликвидом? Самый классический пример – это когда бумага выходит на IPO, а потом она торгуется на рынке, но спрос на неё крайне низкий. Такие примеры, как #hood – скорее исключение из правил, да и у них сперва была активной группа поддержки с Реддита, а потом всё постепенно уходит в небольшие торги. На порядки меньшие, чем у Fb, MS или Apple.

В общем, неликвид – это новые бумаги, которые практически никому не интересны и торгуются в основном только среди любителей, верящих в успех молодой компании в отрасли.

Разница спреда

Как и у любых других компаний, у новичков на рынке точно так же есть стакан. Точнее, стакан есть у брокера: сверху заявки на продажу, снизу – на покупку, а посередине спред. У Coca-Cola, Apple и прочих крупных компаний спред обычно составляет 0,01%, т.е. заявки и продажи практически сходятся. У неликвида ситуация иная, на моей практике он доходил до 12%, хотя чаще разница между покупкой и продажей достигает 1-4%.

Заработок на этой разнице – именно то, что первым пришло мне в голову. 4% за сделку – это же круто, не надо ждать несколько дней, выставил заявку на покупку, выставил заявку на продажу, другому продал, а разницу в карман положил. Увы, если бы это было так просто, все бы этим и занимались. Схема действительно рабочая, но есть ряд нюансов, которые нужно учитывать. О них – чуть ниже.

Почему стоит торговать неликвидными акциями?

Первое и главное ключевое «да» — это заработок. Если у вас, скажем, 10 сделок в день, получается, вы заработаете 10 умножить на 4%, то есть аж 40% от объёма.

Теперь о нюансах, а они есть

Что может пойти не так

Второй риск в автоматизации. Руками такой торговлей заниматься не получится. Точнее, получится, но лажать вы тогда будете очень часто. По моим прикидкам, потеряете куда больше. Да ещё и в мандраже постоянном будете, как в анекдотах про неспящих трейдеров.

Поэтому здесь нужно будет программировать бота. Мне с этим повезло — у меня команда по разработке приложений и сложных информационных систем, поэтому я знаю, как это сделать. Но для большинства инвесторов это будет значительной сложностью: придётся заказывать на стороне, что будет стоить определённых денег. По моим расчётам у частника это обойдётся в что-то около 30-45 тысяч рублей, и то если повезёт найти программиста: с этим сейчас просто беда. А уж такого, который в бирже разбирается – тем более.

Третий момент в том, что нет запаса прочности под большой объём капитала. Суть здесь вот в чём. Уоррен Баффет на этой штуке не может зарабатывать по той причине, что он управляет фондом на сотни миллионов долларов. Две огромные заявки здесь выставить не получится, иначе ими будет тяжело управлять. Только представьте: весь необходимый объём заполнили, а цена взяла и прошла вниз. Убытки при таких цифрах будут огромными. Риск тут больше, чем в классических инвестициях, что всегда нужно иметь в виду.

Четвертая, последняя проблема – большая волатильность при коррекции. Если начинается коррекция, колошматить такую акцию начинает в пределах ±10%, и угнаться за этим спредом достаточно тяжело. Это, опять же, к боту: руками это всё явно не проделать. Такая штука хорошо работает в спокойную погоду, но на колебаниях рынка тут заработать, мягко говоря, трудновато. При помощи бота – можно, но и то нужно быть очень аккуратным.

Короче говоря, вас могут ждать четыре проблемы (три главные и одна образующая):

Подводя итог: унести 40% капитала за день, в принципе, можно. Однако риски остаются, и если в какой-то момент вы 40% получили, то в другой можете точно так же их (и даже больше) потерять. Это нормально, бота тоже нужно учить, когда и как останавливаться.

Сейчас я решил попробовать протестировать эту стратегию: одну акцию купить, одну же и продать. Пишите, интересно ли вам продолжение этой истории, если да – расскажу о том, что у меня вышло. Пока никому ничего не рекламирую, сам ещё не проверил – но при наличии обратного отклика обязательно поделюсь результатами эксперимента.

Можно ли заработать на акциях – например, на акциях Газпрома, Сбербанка или Майкрософта

Смотря что с ними делать.

Можно ли заработать на акциях? Смотря что вы будете с ними делать. Если вы будете покупать акции Газпрома, чтобы перепродать их по более высокой цене – скорее всего, потеряете деньги.

Если будете покупать паи фондов – скорее всего, через несколько лет сможете их продать с прибылью. Если будете вкладываться в голубые фишки, чтобы получать дивиденды – однозначно заработаете, но через несколько лет.

Давайте в этом во всем разбираться.

Почему на акциях можно заработать

Потому что каждая акция – это часть компании. Предположим, есть у меня завод по производству калош, в нем сто станков, которые вместе стоят миллион рублей. Я делаю эмиссию (то есть выпускаю) 1 000 акций по 1 000 рублей, вы покупаете из них сотню. Получается, что вы как бы приобрели у меня на 100 000 рублей 10 станков из 100. Получили десятую часть моей компании.

Эти станки – ваши. Вы имеете полное право на тот доход, который они вам приносят. В конце года я посчитаю всю свою выручку и выплачу вам 10 % от нее в виде дивидендов – отдам вам ту часть дохода, которую принесли «ваши» станки.

Приобрести акцию – значит приобрести бизнес. Я хочу, чтобы вы очень четко это поняли. Бизнес обладает уникальной способностью увеличивать себя, он может разрастаться, удваиваться и удесятеряться в размерах. Поэтому акция – это реальная возможность увеличивать деньги.

Вот золотой слиток или кусок платины – это не бизнес. Слиток золота сам себя не удвоит. И платина тоже. Эти драгоценные металлы могут сохранить ваши деньги от обесценивания, но не приумножить их.

Валюта – тоже не бизнес. Если вы будете обменивать всю свою рублевую зарплату на доллары, это не означает, что вы через 20, 50 или 100 лет станете долларовым миллиардером.

Теперь давайте разберемся, какие действия с акциями позволяют заработать, а какие нет.

Как заработать на дивидендах акций

Сначала выясним, что это.

Дивиденды – это часть прибыли акционерного общества, которую получают владельцы акций. Например, если у меня 50 % акций вашей компании, то я имею право на дивиденды в размере 50 % от всей прибыли, которую принесет компания в течение отчетного периода (например года).

Чтобы зарабатывать на дивидендах, надо покупать акции компаний, которые уже давно существуют на рынке и прочно на нем утвердились. У таких компаний есть две особенности:

Как найти такие компании? Очень легко. Они называются «голубые фишки» и существуют на абсолютно всех рынках. Это обозначение пришло из мира казино и азартных игр, где голубые фишки являются самыми дорогостоящими.

В России к голубым фишкам относятся, например, Газпром, Лукойл, Сбербанк, Магнит. Это такие компании, которые у всех «на слуху», про них постоянно везде говорят.

Чтобы заработать на дивидендах от голубых фишек, нужно только одно – покупать акции и не продавать.

Вот ссылка на мою статью про голубые фишки, прочитайте там про них подробнее.

Вот еще две полезные ссылки:

Как заработать на изменении стоимости акций

Если компания процветает, она становится все более привлекательной для инвесторов. И желающих купить акции становится все больше. В результате цены на акции растут.

Чтобы заработать на росте цен акций и других ценных бумаг (и не потерять при этом деньги), надо вкладываться в биржевые фонды, или ETF.

Купить пай фонда – значит купить одновременно несколько акций. Например, когда вы за 1 000 рублей купили пай фонда, который вкладывает в крупнейшие российские компании, вы сразу купили доли нескольких десятков акций. Например, 10 % этого пая составляют акции Сбербанка, еще 10 % – Газпрома, 15 % – Магнита, 8 % – ВТБ и так далее.

Почему надо покупать именно паи фондов? Потому что акции в фондах очень хорошо диверсифицированы и эта диверсификация защищает инвестора от риска.

Если я куплю акцию Газпрома, не факт, что эта акция будет дорожать. Газпром хоть и крупная компания, но очень подверженная влиянию разных политических новостей, санкций и пр. Смотрите, как менялся курс акций Газпрома в последние пять лет:

То вверх, то вниз. А вот динамика курса акций Сбербанка:

В целом, рост, конечно, но иногда с очень крупными и длительными просадками.

Когда вы вложитесь в пай фонда, вы купите одновременно несколько акций. Какие-то из них просядут в цене, какие-то подрастут. В целом фонды чаще растут, чем падают. Например, если фонд инвестирует в акции из индекса S&P 500, то есть в 505 крупнейших компаний США. Посмотрите на динамику этого индекса.

Бывают просадки, особенно на фоне кризисов, но в целом – стабильное движение вверх.

Вот динамика индекса голубых фишек Российской Федерации за 10 лет:

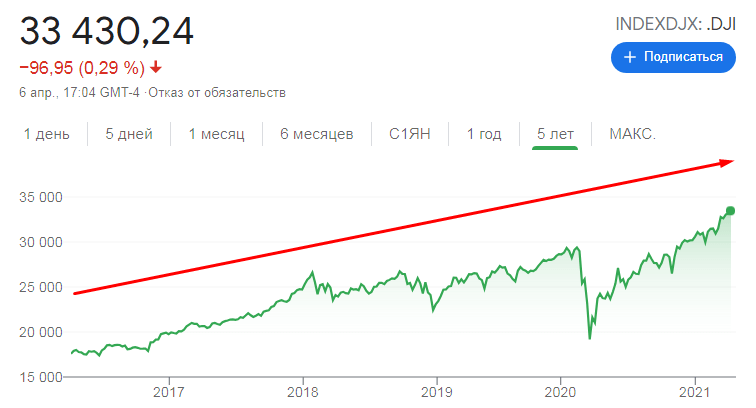

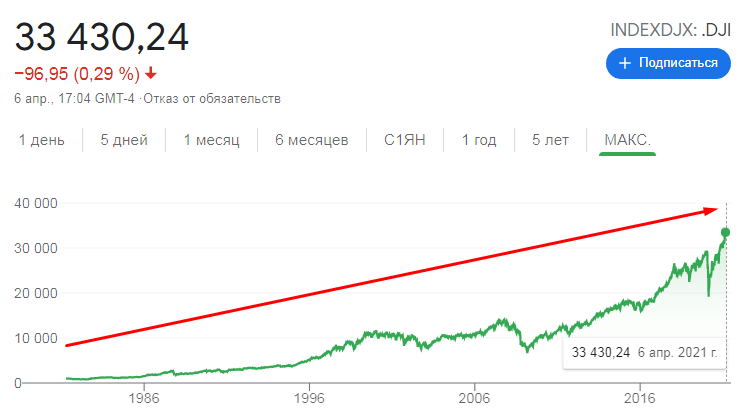

Промышленный индекс Доу Джонса за 5 лет:

В индекс Доу Джонса входят 30 крупнейших компаний США.

Как видите, индексы растут, фонды на основании индексов тоже растут. Если вы будете вкладывать деньги в эти фонды – они тоже будут потихоньку расти.

Про ETF я еще не написал отдельную статью, поэтому могу вам пока предложить только видео об этом инструменте. Вот оно. Это запись вебинара, который проходил на платформе банка Ак Барс.

Если лень смотреть – вот более короткий вариант, но уже не от банка:

Направляю вас также на свою статью про фондовые индексы – чтобы вы точно разобрались, что это такое и как на основании индексов создаются фонды. Прочитайте, не ленитесь.

И еще одна полезность – статья про диверсификацию ценных бумаг.

Как нельзя заработать на акциях

Нельзя заработать на покупке и продаже отдельных акций. То есть на спекулировании, или биржевой игре, или трейдинге. Все эти три слова – синонимы.

Трейдеры постоянно открывают и закрывают сделки, пытаясь «ловить» ценовые движения. Если трейдер – скальпер, то он в течение дня вообще может открывать и закрывать несколько сотен сделок, пытаясь заработать на мельчайших ценовых скачках акций.

Чтобы вести биржевую игру с умом, трейдеры анализируют рынок. Типов анализа всего-навсего два – технический (анализ графиков) и фундаментальный (анализ экономических показателей). Давайте я вам объясню, что это такое, и почему они оба не работают.

Почему не работает технический анализ акций

Технический анализ – это углубленный анализ истории цен акций, то есть изучение графиков. Специалисты по теханализу разными методами анализируют графики, а потом прогнозируют изменения цен.

Нельзя заработать на акциях, покупая или продавая их по сигналам технической аналитики. Ибо акции – очень волатильный инструмент и очень чувствительный. И неосторожное высказывание какого-нибудь крупного бизнесмена или политика может легко обвалить их курс. Или наоборот, резко его повысить.

И как бы ни пытались технические аналитики построить прогнозы, рынок все равно ведёт себя непредсказуемо.

И потом, по прошлому невозможно предсказывать будущее. Разве можно было по графикам авиакомпаний предсказать колоссальный спад, который начнется из-за пандемии? Или по графику Газпрома предсказать санкции, которые наложит на Российскую Федерацию США?

В техническом анализе есть огромное количество методов. Там есть уровни, паттерны, инструменты Ганна и Фибоначчи, свечной анализ, волновой, индикаторный. Почему их так много? Потому что они все не работают. Иногда срабатывают индикаторы, иногда Ганн, иногда поддержка и сопротивление. Но системно предсказывать колебания рынка на основании какого угодно инструмента технической аналитики невозможно.

Почему не работает фундаментальный анализ

Потому что на курс акций одновременно влияет очень много факторов. Например, для акций нефтедобывающих компаний это и выборы президента в США, и решения США по санкциям, и ситуация на рынке нефти, и «пробка» в Суэцком канале из-за контейнеровоза, и действия компаний-конкурентов.

И во всем этом надо разобраться и суметь предположить, какой фактор окажется более сильным, а какой – менее сильным.

По словам инвестора Уоррена Баффета, фундаментальный анализ работал где-то до середины прошлого века. Когда ради фундаментальных данных надо было ездить по разным городам, приходить в офисы крупных фирм, запрашивать там отчеты и изучать их.

Сейчас, когда все отчеты публикуются в интернете и все трейдеры сразу получают к ним доступ, фундаментальный анализ не помогает заключать выгодные сделки и срывать большой куш на фондовом рынке.

Почему опасно заниматься спекуляциями

Почему вообще опасно покупать акции для перепродажи и заработка на росте курса? Потому что спекулянты или трейдеры таким образом пытаются получить деньги друг друга. Чтобы вы смогли заработать на подорожании акций Газпрома, нужно, чтобы кто-то другой потерял на них деньги.

И «опасно» спекулировать потому, что никто просто так не поделится с вами своими деньгами. Все прочие трейдеры рынка охотятся за вашими капиталами с такой же жадностью, с какой вы охотитесь за их депозитами.

Спекуляции – это угадывание. Это как казино или скачки. И если вам не повезет и вы будете угадывать неправильно, риск лишиться всех денег очень велик. А если вы торгуете с кредитным плечом – то можно еще и остаться в долгу у брокера.

Как не остаться должным брокеру, зарабатывая на акциях

Если вы все-таки хотите попробовать спекуляции на рынке акций, то спекулируйте ценными бумагами без кредитного плеча. И никогда не оставляйте открытые сделки на ночь или на выходные дни.

Вот моя статья про кредитное плечо – прочитайте обязательно, чтобы понять, как оно функционирует. А вот статья про гэпы – прочитайте, чтобы понять, почему опасно оставлять открытые сделки на ночь или на выходные и праздники.

Торговать без плеча – значит вкладывать в акции только свои собственные деньги. И не брать ни копейки взаймы у брокера. Например, у вас есть 250 000 руб. – вы покупаете на них только 1 000 акций какой-нибудь компании по 250 руб. И ни акцией больше.

Если все на рынке сложилось хорошо и акции подорожали до 260 рублей – вы продаете их и получаете 10 000 рублей прибыли.

Если бы у вас было плечо 1:3, то вы смогли бы приобрести 3 000 акций. То есть вложили бы 250 тысяч своих денег и еще 500 тысяч – брокерских.

Но если бы вы вот эту сделку оставили открытой на ночь или на выходные, и цена акций на фоне каких-нибудь новостей упала бы до 100 руб., то вы потеряли бы 3000*150 = 450 000 руб.

250 из них ваши, а еще 200? Это деньги брокерской фирмы. Брокерская фирма не смогла вовремя закрыть вашу сделку, потому что ночью она не работает и в выходные тоже. Волею судьбы вы оказались в минусе, потеряли чужие деньги. Если вы их потеряли, вы же и должны вернуть.

Какой подход к заработку на акциях самый лучший

Пассивное инвестирование. Это когда вы инвестируете свои деньги в хорошо диверсифицированные акции и больше ничего с ними не делаете. То есть вы не пытаетесь угадывать, какие акции будут расти в цене, какие будут падать. Вы не продаете одни акции, чтобы докупить другие и не гадаете на кофейной гуще.

Обращаю ваше внимание, в пассивных инвестициях важна качественная диверсификация. Если я вложу все свои деньги в акции российских нефтедобывающих предприятий– это будет плохая инвестиция. Потому что если нефть начнет дешеветь – акции этих компаний подешевеют вслед за нефтью. Если США наложат очередные санкции – нефтегазовый сектор экономики пострадает в первую очередь.

А вот если часть моих денег будет в «нефтяниках», часть – в банковских компаниях, еще часть – в американском рынке, а остаток вообще в облигациях – будет отлично.

Как защитить себя от потерь

Если вы хотите зарабатывать на акциях и при этом сильно не рисковать, то не вкладывайте в акции весь свой капитал. Например, если вы хотите создать консервативный инвестиционный портфель, то в акции надо вложить не более 15-25 процентов всех денег.

Остальные средства вкладывайте в безрисковые финансовые инструменты. Типа облигаций.

О чем еще надо помнить

Вы сможете заработать на акциях в одном единственном случае – если будете готовы ждать.

Вот с облигациями такой проблемы нет. Облигация – это как кредит, который вы даете компании. Вы можете его дать всего на полгода, и потом получить все вложенные капиталы назад с процентом.

Акция – это вложение денег в бизнес. Чтобы бизнес рос, ему нужно время. Чтобы бизнес мог справляться с кризисами – ему тоже нужно время.

Чтобы акции приносили вам деньги, в идеале, вы должны быть готовы не продавать их никогда. Купили – и на всю жизнь. Это как «вечная корова», которая постоянно будет давать вам молоко.

Если вы все-таки планируете когда-нибудь продать купленные акции – надо быть готовым сделать это лет через десять, не меньше. Тогда никакие временные просадки на фоне кризисов вам будут не страшны.

На что не надо обращать внимание

Не надо обращать внимания на «если бы». Например: «Если бы вы купили акции Магнита на миллион рублей … лет назад, у вас сейчас было бы 20 миллионов». «Если бы вы купили акции … на миллион в 2010 году и продали бы их неделю назад, у вас бы сейчас было 50 миллионов».

Вот такие «если бы» всегда ведут к сливу депозитов. Потому что никто не знает, где те «заветные моменты», в которые надо покупать акции или продавать. Бывает так, что человек продает акцию, а она через пару дней резко взлетает в цене. Бывает и наоборот – не продал, когда цена была на пике, а потом рынок развернулся, курс акции обвалился.

Что надо сделать, чтобы зарабатывать на акциях больше

Надо создать индивидуальный инвестиционный счет. Он нужен для того, чтобы получать вычеты и увеличивать прибыль.

Инвестиционный вычет типа А позволит вам вернуть часть подоходного налога. Его максимальная сумма – 52 000 рублей. Чтобы получить эту сумму целиком, вам надо пополнить счет на 400 000 рублей.

То есть вы переводите на счет 400 тысяч, покупаете на них акции или другие финансовые инструменты, получаете с них прибыль и еще гарантированные 52 000 рублей от государства.

Вычет типа Б нужен для того, чтобы освобождать от налога всю прибыль. Если вы покупали паи фонда и через какое-то время продали их, получив прибыль, вам не придется с этой прибыли платить налог.

А на обычном брокерском счете вы заплатили бы 13 %.

Прочитайте мою статью про индивидуальный инвестиционный счет. Я там очень подробно объясняю, как он работает. Обязательно возьмите этот материал на заметку, чтобы знать, как выкачивать максимум из фондового рынка.

Есть ли реальные примеры людей, которые заработали на акциях

Уоррен Баффет. Это самый «частый» пример. Он инвестор и инвестирует как раз в акции. Баффет много лет был в числе богатейших людей мира пока не решил отдать половину всех своих миллиардов в детские дома.

У меня будет отдельная статья про Баффета. Пока ее нет – посмотрите вот это семиминутное видео.

Что еще почитать и посмотреть

Наша статья подходит к концу. Я хочу порекомендовать вам несколько бесплатных и платных учебных материалов, которые еще раз вас убедят, что на акциях действительно можно зарабатывать. Если подходить к этому процессу с умом.

Зайдите на страницу с обучающими курсами от брокера Финам. Их там очень много, есть как платные, так и бесплатные. Для начала пересмотрите всё бесплатное. Старайтесь изучать материалы именно по инвестированию, а не по трейдингу.

Вот ссылка на ютуб-канал Финама. Ссылка ведет сразу на плейлисты. На канале доступны бесплатные видео по трейдингу на фондовом рынке и про инвестиции в акции – тоже очень рекомендую.

А вот ссылка на ютуб-канал банка Ак Барс (ссылка тоже ведет сразу на плейлисты). Я уже приводил с него одно видео – про ETF. На канале есть еще много всего интересного, все материалы бесплатные.

Идем дальше. Посмотрите материалы от проекта под названием Город Инвесторов. Там много разных курсов и интенсивов по инвестиционной тематике, они все очень интересные и познавательные.

Начнем вот с этих двух вебинаров по инвестированию. Они полностью бесплатные, но чтобы их посмотреть, надо сначала записаться.

Когда посмотрите оба вебинара, скачайте вот эти три книжки. Они тоже бесплатные. Там кроме инвестирования разбираются общие финансовые вопросы, отношение к личным финансам и пр.

Теперь порекомендую вам три платных курса. Можете записаться на какой-нибудь один из них после того, как оцените все бесплатные материалы.

Следующая рекомендация – курс «Личные финансы и инвестиции». Он проходит на сайте Нетологии. Нетология – это официальный онлайн-университет, который имеет лицензию на образовательную деятельность в Российской Федерации.

Преподаватель (Сергей Спирин) сначала будет рассказывать вам о том, почему нельзя зарабатывать на рынке спекулятивно, почему не стоит полагаться только на пенсионную систему и как правильно делать пассивные инвестиции.

А потом вы разберетесь во всех типах финансовых инструментов, которые котируются на рынках, узнаете, как распределять между ними свои деньги, как создавать инвестиционные портфели, которые отвечают вашим целям, и правильно за ними «следить».

Курс платный, но относительно дешевый – 6 990 рублей. 13 % его стоимости можно получить назад в виде налогового вычета.

Прочитайте вот эти две мои статьи, чтобы не лезть туда, где вы точно потеряете деньги:

Заключение

Я постарался рассказать вам о том, можно ли заработать на акциях. Мне хотелось сделать эту статью максимально ценной с практической точки зрения, поэтому я давал ссылки на дополнительные материалы, ютуб-каналы и отдельные видеоролики.

Уважаемые читатели, была ли моя статья вам полезна? Сумел ли я ответить на вопросы, которые у вас были, воспользовались ли вы дополнительными материалами, которые я предлагал в статье?

Лично вы пробовали зарабатывать на акциях? Есть ли у вас сейчас акции каких-либо компаний?