Сколько раз в год сургутнефтегаз выплачивает дивиденды по акциям

Дивиденды сургутнефтегаз привилегированные когда выплата

Что ожидает инвесторов и акционеров крупного нефтедобытчика из России в текущем 2021 году? Какие дивиденды и когда будет выплачивать эмитент? Последние новости компании и история дивидендных выплат прошлых лет. Всё это и даже больше в обзоре эмитента Сургутнефтегаз.

Справедливая цена бензина — столько, сколько можно за него получить, плюс десять процентов.

Акции сургутнефтегаз цена сегодня

Акционеры всегда следят за котировками акций из своего портфеля. Одни отслеживают ежедневно, другие несколько раз в год. Конечно все зависит от сроков и целей инвестирования. Если вы верите в компанию и покупаете акции на 10 или 20 лет, то какой смысл реагировать на малейшие движения рынка. Поэтому в течение дня на рост или падение акций смотрят обычно аналитики или спекулянты.

Если инвестор надолго заходит в эту инвестиционную идею, то достаточно знать тренд. Например, сейчас акции торгуются по цене 44.310 и это максимум за последние несколько лет. Таким образом дела у компании идут хорошо, что всегда будет отражено в цене. Безусловно цена за 1 акцию когда будет еще выше. Но если вы хотите еще немного вложиться и докупить, то возможно стоит немного подождать. Покупать акции на перегретом рынке или на локальных максимумах не всегда хорошая идея.

Существует довольно много бесплатных сервисов, где можно следить на ценой на акции Сургутнефтегаз привилегированные. Достаточно знать биржевой тикер SNGSP, торги идут на Московской бирже. На официальном сайте бирже можно посмотреть график на карточке инструмента. Также существует большое количество скринеров, которые имеют инструменты технического анализа. Наиболее удобным способом смотреть котировки онлайн я считаю мобильного приложение вашего брокера. Сейчас у большинства брокеров они выполнены довольно удобно и функционально. Также зачастую сразу отображается аналитика по инструменту и промежуточный финансовый результат.

Какие дивиденды Сургутнефтегаз выплатит в 2021 году?

В нашем разделе Дивиденды можно посмотреть на предстоящие выплаты и других эмитентов. Также есть компании из нефтегазового сектора с хорошей доходностью. Вообще последние годы на российском фондовом рынке очень много компаний, которые выплачивают дивиденды с доходностью больше 6%.

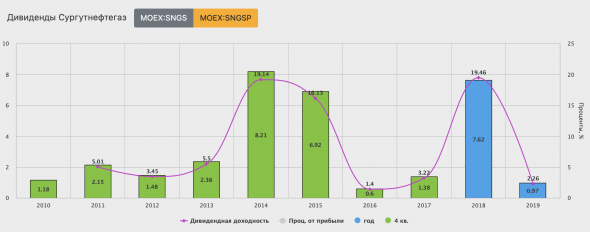

История выплат дивидендов SNGSP префы по годам представлена ниже. Данный эмитент всегда привлекал к себе заметное внимание на фондовом рынке. Но в 2021 привлекательность особенно интересно из-за потенциальной доходности. Размер дивиденды будет 6,6 рубля на 1 привилегированную акцию. Такая щедрая выплата эквивалентна 14,92% годовых даже при текущих ценах. Таким образом акции компании Сургутнефтегаз пользуются большим спросом перед дивидендной отсечкой.

Когда нужно купить акции, чтобы получить дивиденды

Это по-прежнему один из наиболее популярных вопросов у тех. кто пришел на фондовый рынок недавно. Конечно все из-за специфики взаиморасчетов на бирже в два рабочих дня. Поэтому режим торгов Т+2 ровно об этом. Фактическим собственником акций вы становитесь на второй рабочий день после даты покупки. Точно также и продолжаете владеть акцией еще два дня после её продажи. В портфеле на брокерском счете вы ее уже не будете видеть. Однако в реестре и депозитарии запись делается чуть позже.

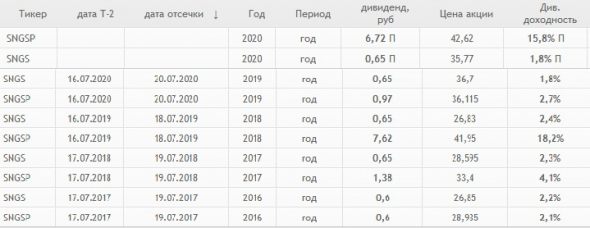

Что касается конкретно бумаг Сургута привилегированного, то сводная таблица ниже. Стоит обратить внимание, что именно до 16 июля включительно необходимо купить акции. Время окончания торговой сессии считается до 18:45 на Основной и до 23:50 на вечерней. Если бумага торгуется и на вечерке, то держать в портфеле её нужно до закрытия биржи в этот день. Продавать можно начинать уже на следующий день при этом право на получение дивидендов сохраняется. Но как правило именно в этот день на открытии торгов наблюдается дивидендный гэп.

| Купить до даты | Закрытие реестра акционеров | Дата выплаты дохода | Размер дивиденда |

| 16 июля 2021 | 20 июля 2020 | 4 августа 2021 | 6 руб 62 коп |

Таблица когда купить акции Сургута для получения дивидендов

Поэтому, еси у вас чисто спекулятивные цели купить бумагу под дивиденды, то важно помнить. Купить можно 16 июля, а продать уже 17 июля с утра. Но как показывает практика прошлых лет большого экономического смысла в таких манипуляциях нет. Ведь именно 17 июля акция с утра подешевеет примерно на размер дивиденда. Например, если 16 июля вечером закрытие будет по 50 рублей, то открытие с утра следующего дня будет по 44 рубля. Разумеется цена может плюс минус отличаться.

Новости Сургутнефтегаза

На момент июня 2021 года на долю Сургутнефтегаза приходится более 11% объема добычи нефти в России. Однозначно это крупный и значимый игрок на рынке черного золота. Значимым событием в компании в апреле 2021 было назначение генерального директора в лице Владимира Богданова.

Выручка компании за последний отчетный период значительно снизилась на 30%. Но это не мешает выплатить высокодоходные дивиденды по итогам 2020 года. Все это благодаря увеличению чистой прибыли почти в 7 раз. Других важных негативных или позитивных новостей у компании нет. Пандемия и COVID-19 не оказал существенного влияния на биржевые котировки акций. Все уже давно восстановилось и нормализовалось.

Все мы привыкли рассматривать Сургутнефтегаз, как дивидендную идею, которая дает повышенную доходность раз в несколько лет. Это происходит из-за валютных переоценок кубышки, размещенной компанией на валютных счетах. Ранее, я говорил о возможном росте на ожиданиях этих самых повышенных дивидендах. В этой стате я хочу посмотреть на результаты 2020 года и посчитать потенциальную дивидендную доходность.

Выручка компании от реализации нефти и других нефтепродуктов за 2020 год сократилась на 31,7% до 1,1 трлн рублей. Тут нужно сказать, что это не основной критерий оценки бизнеса Сургута, ведь кубышка нас интересует больше. Однако, несмотря на тяжелый год, пандемию и снижение цен на углеводороды, компания завершила 2020-й меньшим снижением этого показателя по сравнению с другими нефтяниками. Еще один плюс.

Себестоимость продаж, ожидаемо снизилась, а коммерческие расходы сократились на 14%. В итоге, операционная прибыль снизилась в 2 раза до 180,9 млрд рублей. И вот наконец, мы добрались до прочих доходов, которые и составляют ту саму денежную переоценку. Данная статья доходов увеличилась на 45%, а прирост в деньгах составил 727 млрд рублей. В результате переоценок чистая прибыль Сургутнефтегаза за 2020 год увеличилась в 7 раз до 729,6 млрд рублей.

Далее, к дивидендам. Стоит учитывать, что обыкновенные акции Сургутнефтегаза лишены драйверов роста, так как именно привилегированные являются бенефициаром дивидендных выплат. Итак, считаем по формуле: чистая прибыль по РСБУ (729 578 490 т.р.) умножаем на 7,1% (по Див. политике с учетом доли префов в СНГ) = 51 800 072 и делим на 7 701 998 (количество прив. акций из отчета компании). Получаем 6,73 рубля на одну привилегированную акцию.

На 07.04.2021 года цена акции SNGSP составляет 42,3 рублей. Итого дивидендная доходность — 15,7% Кстати, не такая уж и рекордная доходность. За 2014 год инвесторы получили 19,2%, в 2015 — 16,2%, а в 2018 — 19,5%. Однако, даже доходность в 15% очень привлекает инвесторов, особенно начинающих. Надо помнить, что акции на следующий после отсечки день падают на величину дивидендов, а закрывать этот гэп могут не один год. К примеру, дивидендный гэп 2016 года был закрыт только в январе 2019, а гэп 2019 в январе текущего.

Итак, Сургутнефтегаз нельзя отнести чисто к нефтяным компаниям. При оценке показателей и бизнеса нужно учитывать валютную кубышку. А также то, что инвесторы не имеют возможности понять кому она принадлежит, так как структура акционеров компании скрыта постановлением правительства. Соответственно и оценить все риски не представляется возможным. Поэтому я отношу данную идею в разряд спекулятивных, хоть и долгосрочных. На ожиданиях высоких выплат акции могут расти, подогреваемые СМИ и прочими телеграм-каналами.

*Не является индивидуальной инвестиционной рекомендацией

Кому удобно читать меня в соцсетях, пожалуйста:

Telegram — уже 25 тысяч подписчиков

Вконтакте — уже 5 тысяч подписчиков

Дивиденды по акциям Сургутнефтегаз привилегированные в 2021 — размер и дата закрытия реестра

Таблица с полной историей дивидендов компании Сургутнефтегаз привилегированные с указанием размера выплаты, даты закрытия реестра и прогнозом:

| Выплата, руб. | Дата закрытия реестра | Последний день покупки |

|---|---|---|

| 3.7 (прогноз) | 18 июля 2022 | 14.07.2022 |

| 6.72 | 20 июля 2021 | 16.07.2021 |

| 0.97 | 20 июля 2020 | 16.07.2020 |

| 7.62 | 18 июля 2019 | 16.07.2019 |

| 1.38 | 19 июля 2018 | 17.07.2018 |

| 0.6 | 19 июля 2017 | 17.07.2017 |

| 6.92 | 18 июля 2016 | 14.07.2016 |

| 8.21 | 16 июля 2015 | 14.07.2015 |

| 2.36 | 16 июля 2014 | 14.07.2014 |

| 1.48 | 14 мая 2013 | 14.05.2013 |

| 2.15 | 14 мая 2012 | 14.05.2012 |

| 1.18 | 13 мая 2011 | 13.05.2011 |

| 1.05 | 14 мая 2010 | 14.05.2010 |

| 1.33 | 15 мая 2009 | 15.05.2009 |

| 0.82 | 14 марта 2008 | 14.03.2008 |

| 0.71 | 17 марта 2007 | 17.03.2007 |

| 1.05 | 20 марта 2006 | 20.03.2006 |

| 0.607 | 25 марта 2005 | 25.03.2005 |

| 0.16 | 2 февраля 2004 | 02.02.2004 |

| 0.096 | 31 января 2003 | 31.01.2003 |

| 0.1 | 12 февраля 2002 | 12.02.2002 |

| 0.18 | 16 марта 2001 | 16.03.2001 |

| 0.086 | 13 мая 2000 | 13.05.2000 |

*Примечание 1: Московская биржа работает по системе торгов Т+2. Это означает, что расчёты при покупке и продаже акций происходят через 2 рабочих дня. Поэтому для попадания в реестр акционеров и получение дивидендов необходимо быть акционером на 2 дня раньше отсечки.

*Примечание 2: точная дата выплаты зависит от брокера и эмитента. Прогнозируемая ближайшая дата поступления дивидендов на брокерский счёт по компании Сургнфгз-п: 31 июля 2022.

Суммарные дивиденды акций Сургутнефтегаз префы по годам и изменение их размера к предыдущему году:

| Год | Сумма за год, руб. | Изменение, % |

|---|---|---|

| 2022 | 3.7 (прогноз) | -44.94% |

| 2021 | 6.72 | +592.78% |

| 2020 | 0.97 | -87.27% |

| 2019 | 7.62 | +452.17% |

| 2018 | 1.38 | +130% |

| 2017 | 0.6 | -91.33% |

| 2016 | 6.92 | -15.71% |

| 2015 | 8.21 | +247.88% |

| 2014 | 2.36 | +59.46% |

| 2013 | 1.48 | -31.16% |

| 2012 | 2.15 | +82.2% |

| 2011 | 1.18 | +12.38% |

| 2010 | 1.05 | -21.05% |

| 2009 | 1.33 | +62.2% |

| 2008 | 0.82 | +15.49% |

| 2007 | 0.71 | -32.38% |

| 2006 | 1.05 | +72.98% |

| 2005 | 0.607 | +279.38% |

| 2004 | 0.16 | +66.67% |

| 2003 | 0.096 | -4% |

| 2002 | 0.1 | -44.44% |

| 2001 | 0.18 | +109.3% |

| 2000 | 0.086 | n/a |

| Всего = 49.479 |

Сумма дивидендов выплаченная компанией Сургутнефтегаз префы за все время — 49.479 руб.

Средняя сумма за 3 года: 3.8 руб, за 5 лет: 4.08 руб.

Показатель DSI: 0.79.

Краткая информация об эмитенте Сургутнефтегаз ПАО ап

| Сектор | Нефть/Газ |

| Имя эмитента полное | Сургутнефтегаз ПАО ап |

| Имя эмитента краткое | Сургнфгз-п |

| Тикер на бирже | SNGSP |

| Количество акций в лоте | 100 |

| Количество акций | 7 701 998 235 |

| ИНН | 8602060000 |

| Free float, % | 73 |

Другие компании из сектора Нефть/Газ

| # | Компания | Див. доходность за год, % | Ближайшая дата закрытия реестра | Купить до |

|---|---|---|---|---|

| 1. | Газпрнефть | 9,62% | 28.12.2021 | 24.12.2021 |

| 2. | ЛУКОЙЛ | 8,29% | 21.12.2021 | 17.12.2021 |

| 3. | СаратНПЗ-п | 7,20% | 09.06.2022 | 07.06.2022 |

| 4. | Транснф ап | 6,40% | 16.08.2022 | 12.08.2022 |

| 5. | Татнфт 3ап | 6,38% | 10.01.2022 | 06.01.2022 |

Календарь с ближайшими и прошедшими дивидендными выплатами

Акции «Сургутнефтегаз» — прогноз и цена в 2022 году

Компания «Сургутнефтегаз» входит в тройку лучших нефтедобытчиков в РФ – на нее приходится примерно 11% всей добычи черного золота. Рассмотрим, какие перспективы у акций компании в 2022 году, когда ждать дивидендов и что думают эксперты.

Цена акций «Сургутнефтегаз»

Примерно 25% бумаг компании находятся в свободном обороте и готовы к приобретению на Московской бирже. У компании есть два вида акций – обычные и привилегированные. При этом большая часть дивидендного «пирога» достается держателям префов (привилегированных акций), и лишь малая часть выплат идет держателям обыкновенных бумаг.

На данный момент стоимость акций «Сургутнефтегаза» составляет 34,49 руб. В прошлом году бумаги компании в это же время стоили 35,26 руб. Цена постоянно колеблется в зависимости от геополитической ситуации в мире и уровня потребности стран в нефтяных ресурсах.

Дивидендная политика

Компания «Сургутнефтегаз» отчисляет дивиденды акционерам раз в год. В 2022 году они будут выплачены примерно в августе. Основная часть средств выплачивается вкладчикам не от продажи нефти, а за счет переоценки денежных ресурсов компании. И, поскольку капитал исчисляется в долларах, то при ослаблении национальной российской валюты компания получает прибыль о переоценки в рублевом эквиваленте. Таким образом, дивиденды зависят от курса USD/RUB и стоимости нефти марки Brent.

При этом рост цен на нефть не особо влияет на размер выплачиваемых дивидендов. Но при экстремальном сценарии с девальвацией рубля дивидендная доходность может превысить 25% за год, даже если марка Brent снизится в цене до 16 долл.

Ежегодно за последние 10 лет компания повышала планку выплат дивидендов на 20%, но в этом году они увеличены не были. При этом сумма дивидендов за последние 5 лет снизилась на 21%. Это связано прежде всего с ковидными ограничениями, падением индекса деловой активности и пересмотром концепта компании в сторону декарбонизации.

31 декабря 2021 года предприятие выпустит отчет по капитализации и определит базу для дальнейших дивидендных выплат. Если параметры курса доллара (>74 руб.) и цены нефти Brent ($71) останутся такими к концу года, инвесторы могут рассчитывать на выплаты в размере 3,24 руб.

Привилегированные акции «Сургутнефтегаза» торгуются на отметке 38,55 руб. за единицу. Ожидаемый прогноз доходности по дивидендам при этом превышает 19%. Сургутнефтегаз устроен таким образом, что не позволяет совмещать крепкий рубль и высокую дивидендную доходность. Для стабильности финансового потока компании рубль должен регулярно падать и затем в течение нескольких лет укрепляться. 2021 год связан с восстановительными тенденциями для рубля, поэтому высокой доходности лучше не ожидать. Но, если к 2022 году рубль будет падать, можно рассчитывать на солидные дивиденды.

На заметку! Ближайшая дата закрытия реестра назначена на 20.07.2022 года.

Чтобы получить дивиденды, необходимо быть обладателем бумаг компании за 2 дня до даты отсечки. В этот день составляется реестр держателей акций, которые имеют право на получение дивидендов. При этом на следующий день акции уже можно продавать, а затем на графиках будет наблюдаться «дивидендный гэп». В этот период акции упадут в цене, но затем восстановятся. Ожидать дивиденды можно через 18-25 дней на банковский или брокерский счет – примерно с 7 по 14 августа 2022 года.

Перспективы компании

С учетом удивительной истории компании (а она безрисковая и предсказуемая) иметь в портфеле ее бумаги рекомендуют многие специалисты. Чистые активы компании показывают ежегодный прирост и отрицательный долг. Хронически парадоксально недооцененный «Сургутнефтегаз» показывает превышение чистых активов капитализации, а количество средств на счетах превышает себестоимость бизнеса. Стабильный рост создает денежный эквивалент, но компания не вкладывает деньги в развитие и не делится ими с акционерами, предпочитая копить средства. Она получает прибыль:

К слову, «Сургутнефтегаз» оказался единственной компанией в период локдауна в 2020 году, чистая прибыль которой превысила показатели 2019 года. Падение рынка в 2020 году с февраля по апрель составило более 35%, в то время как «Сургут» в самый агрессивный момент упал на 9%, а затем вернул свои показатели на 20%, т. е. на «доковидный» уровень 2019 года.

Эксперты утверждают, что, когда рынок будет ждать очередной обвал, «Сургутнефтегаз» окажется одной из немногих компаний, которая не только окажется на плаву, но и нарастит вес. Рынок как бы наделяет компанию функциями страховки. В обострение различных кризисов рубль падает (1998, 2008, 2014, 2020 годы), и за счет переоценки валютных депозитов увеличивается прибыль компании.

В самый плохой год риски инвесторов ограниченны маленькими дивидендами, которые по привилегированным акциям не могут быть меньше, чем по обыкновенным. Даже в убыточный год компания все равно заплатит хорошую «копейку». История показывает, что на 1-2 года с минимальными дивидендами всегда приходится столько же с максимальными.

Мнения экспертов

Эксперты неоднозначно оценивают деятельность компании Сургутнефтегаз, перспективы роста акций и ее финансовое состояние. Прогнозы по дивидендам на 2022 год при этом довольно оптимистичные.

Эксперты БКС Экспресс

Привилегированные акции Сургутнефтегаз нравятся нам за счет гарантированного коэффициента выплат 40%. Такие акции периодически приносят сверхдивиденды, особенно в годы, когда рубль ослабевает по отношению к американской валюте. Значительная прибыль от разницы курсов обеспечена хранением денежных средств в долларах. За счет этого дивиденды и прибыль движутся контрциклически, что превращает акции в прекрасный инструмент снижения волатильности портфеля. В 2022 году мы ожидаем хорошей прибыли компании».

Аналитики Промсвязьбанка

Мы оцениваем дивдоходность от префов «Сургутнефтегаза» в 2021 году в размере 7,8%. Выплаты дивидендов зависят напрямую от курса рубля и доллара. По оценкам экспертов, чистая прибыль «Сургутнефтегаз» за 9 месяцев 2021 года упала в три раза. Мы ожидаем не такие щедрые дивиденды, как в 2020.

«Сургутнефтегаз» упорно пополняет кубышку, оставляя пустые строчки в списках главных акционеров. Если год для рубля будет плохим, компания сможет нарастить прибыль на валютной разнице и порадует инвесторов хорошими выплатами, в ином случае лучше ожидать высокой доходности через год.

Один из подписчиков попросил написать про аэрофлот, поэтому я, прислушиваясь к просьбе, пишу о Сургутнефтегазе…

Сургутнефтегаз на прошлой неделе опубликовал свой отчёт, где чистая прибыль компании по итогам 2020 года (РСБУ) составила 729,6 млрд рублей. Это в 7 раз больше, чем в 2019 году.

Как выплачивают дивиденды.

По привилегированным акциям Сургутнефтегаз обязуется выплачивать не менее 10% чистой прибыли, которая разделена на число акций, составляющих 25% уставного капитала, и не менее уровня дивидендов, выплачиваемых по обыкновенным акциям. Базой выплаты, на данный момент, остаётся значение прибыли по РСБУ. Это закреплено в «Положение о дивидендной политике» под редакцией 2018 года. Однако там нет конкретики, касательно выплаты по обыкновенным акциям. Зато есть обычные размытые формулировки: зависимость от результатов, отсутствие негативных внутренних и внешних факторов, форс-мажоров, отсутствие признаков несостоятельности, а так же в зависимости от интересов акционеров и интересов общества, относительно его развития в долгосрочной перспективе. «Денег нет, но вы держитесь» — и люди держатся. Держутся они за бутылку от горя, потому как купили давно, а бумага ни жива, ни мертва. Пройдёт время, я буду себе подыскивать новое место прописки размером 2*3 метра, а обыкновенные акции Сургутнефтегаза будут также болтаться, бултыхаясь вкупе с «кубышкой», показывая ленивые телодвижения на пару. Это как конкурс драки девиц в грязи: смотреть приятно, но потрогать нельзя. Вот это и печалит общественность.

Скажите мне, пожалуйста, о какой такой долгосрочной перспективе идёт речь, когда все деньги лежат под потной подмышкой менеджмента? Почему не происходит никаких телодвижений?

Эта сладкая «кубышка».

Так называемая «кубышка» компании уже достигла 3,5трлн рублей. Чтобы было нагляднее, сообщу, что эта сумма в 2,18 раза больше капитализации компании. Получается, компания может купить сама себя 2 раза и ещё останется на покупку спиртового и свечного завода.

Т.е. если сегодня купить обычные акции Сургутнефтегаза, а всю «кубышку» распределить между акционерами, то вы акции получаете не только абсолютно бесплатно, но вам ещё и доплатят за это.

Получается, что если цена привилегированных акций зиждется на дивидендах, то цену «обычки» инвесторы поддерживают слепой верой о скором решении, об участи «кубышки». По какой-то неведомой причине, компания, которая традиционно все эти годы копила денежку, внезапно, в виде благотворительности, раздаст акционерам. А может и купит Лукойл или Сбербанк с Левенгук. А ещё даже хватит выкупить 10% Смартлаба, если подкопить ещё пару лет. Уж лучше бы пропили, как делает менеджмент в некоторых компаниях.

Что может произойти.

Вначале нужно глянуть на историю:

Наверное, вам плохо видно. 2019 год. Акции упали в день дивидендной отсечки на 12 рублей, тогда как дивиденды были 7,62 рубля. Теперь скажите мне, мои юные алкочитатели, ответьте мне всего на 3 вопроса:

1) На какой уровень упадут котировки акции, если дивиденд оставят минимальным?

2) На какой уровень упадут акции после дивидендного гепа, при выплате 6,5 рублей?

3) Сможет ли котировка акций восстановиться?

Пока вы размышляете, обращу ваше внимание, что при больших дивидендах в 2019 году, акции стоили примерно так же, как и сегодня, когда дивиденды грозятся быть на 15% ниже, чем тогда. И если нам график говорит о восстановлении, то случится ли такое в этом году?