Сколько нужно акций газпрома чтобы получать хорошие дивиденды

Мечты сбываются. «Газпром» перейдет на новые правила выплаты дивидендов

Российский фондовый рынок дождался решения правления «Газпрома» по дивидендной политике. Крупнейшая компания России с 2021 года ставит целью платить акционерам половину своей прибыли в виде дивидендов. Правительство настаивало на этом еще с 2016 года, однако компания не спешила, объясняя свою позицию большими капитальными затратами.

Переход на такую норму будет постепенным. По итогам 2019 года компания выплатит в виде дивидендов 30% прибыли, а из прибыли 2020 года акционеры должны получить 40%.

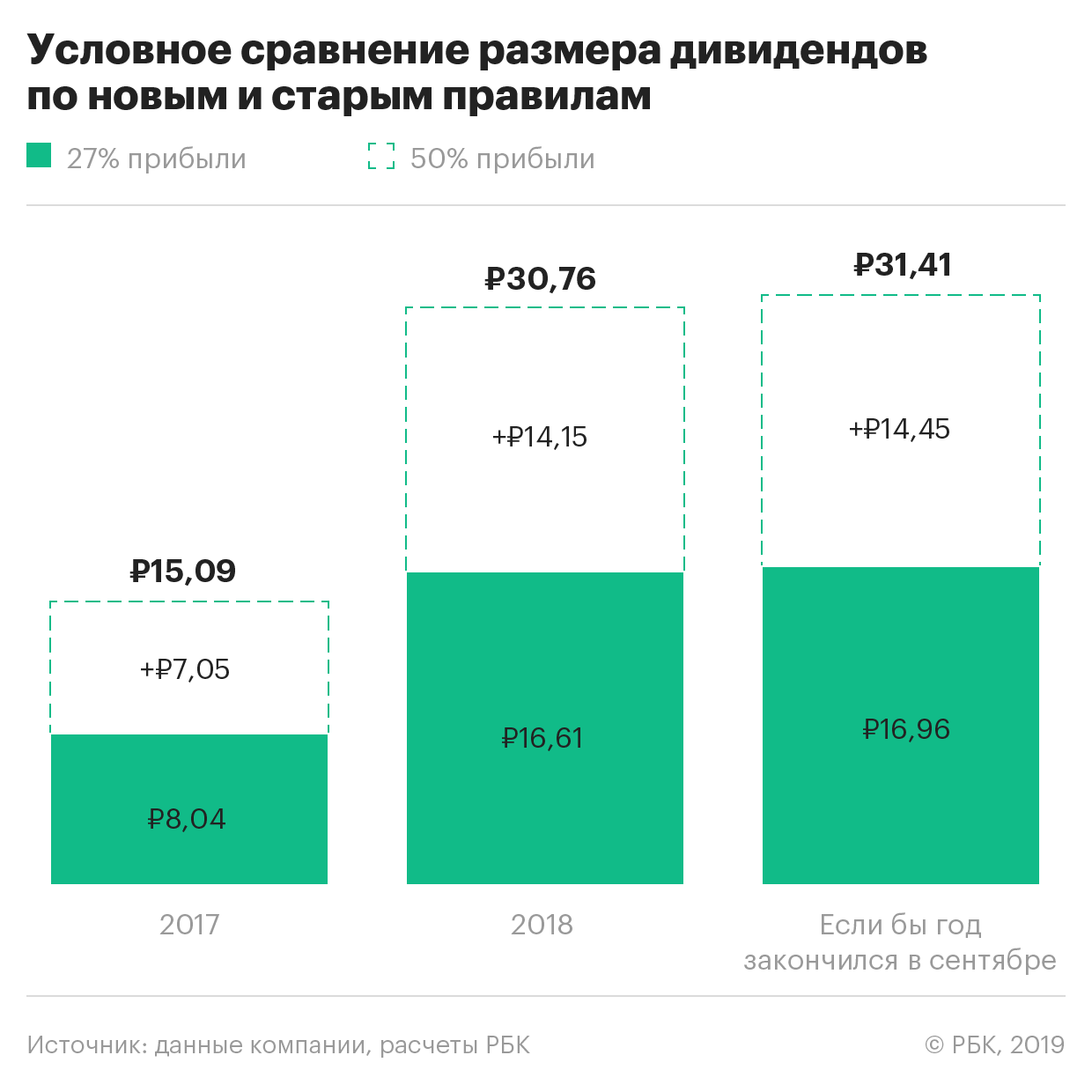

По итогам 2017 и 2018 годов на дивиденды ушло только 26,6% и 27% прибыли, а размер дивидендов составлял ₽8,04 и ₽16,6 на бумагу. Если бы «Газпром» решил не менять правила выплат дивидендов, то размер дивидендов по итогам 2019 года можно было ожидать на уровне ₽17. Такое предположение вытекает из того, что за последние четыре квартала (четвертый квартал 2018 года — третий квартал 2019 года) «Газпром» заработал ₽1487 млрд.

Насколько изменение дивидендной политики влияет на размер самих дивидендов? Это наглядно можно увидеть на картинке:

Если бы «Газпром» еще с 2017 года отчислял на дивиденды половину прибыли, то вы как владелец акций получили бы почти в два раза больше.

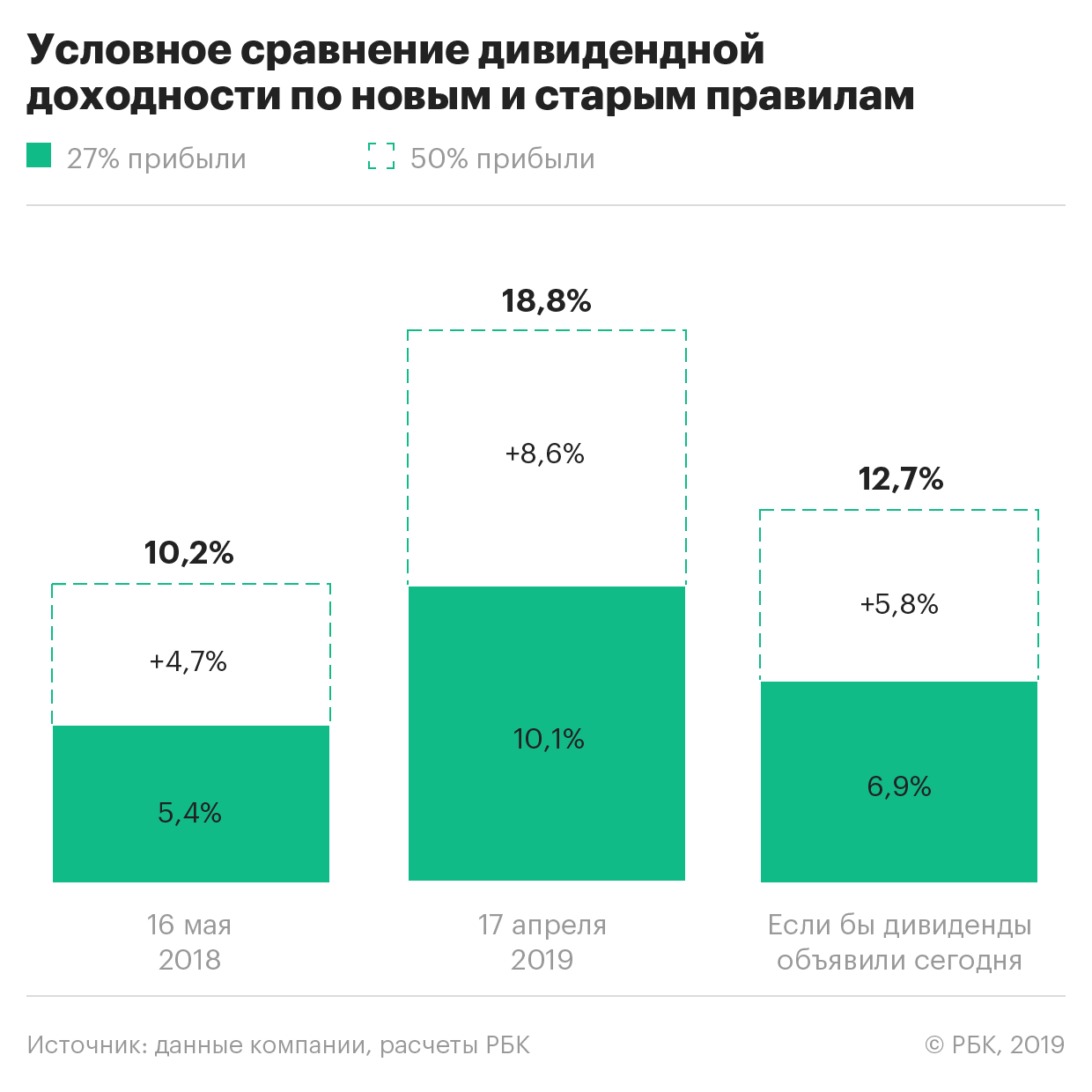

Практически в два раза выросла бы дивидендная доходность, если оценивать ее относительно котировок на момент объявления дивидендов.

С такой дивидендной доходностью рынок, вероятнее всего, реагировал бы либо значительным ростом, как это обычно происходит, либо переходом цен на более высокие уровни.

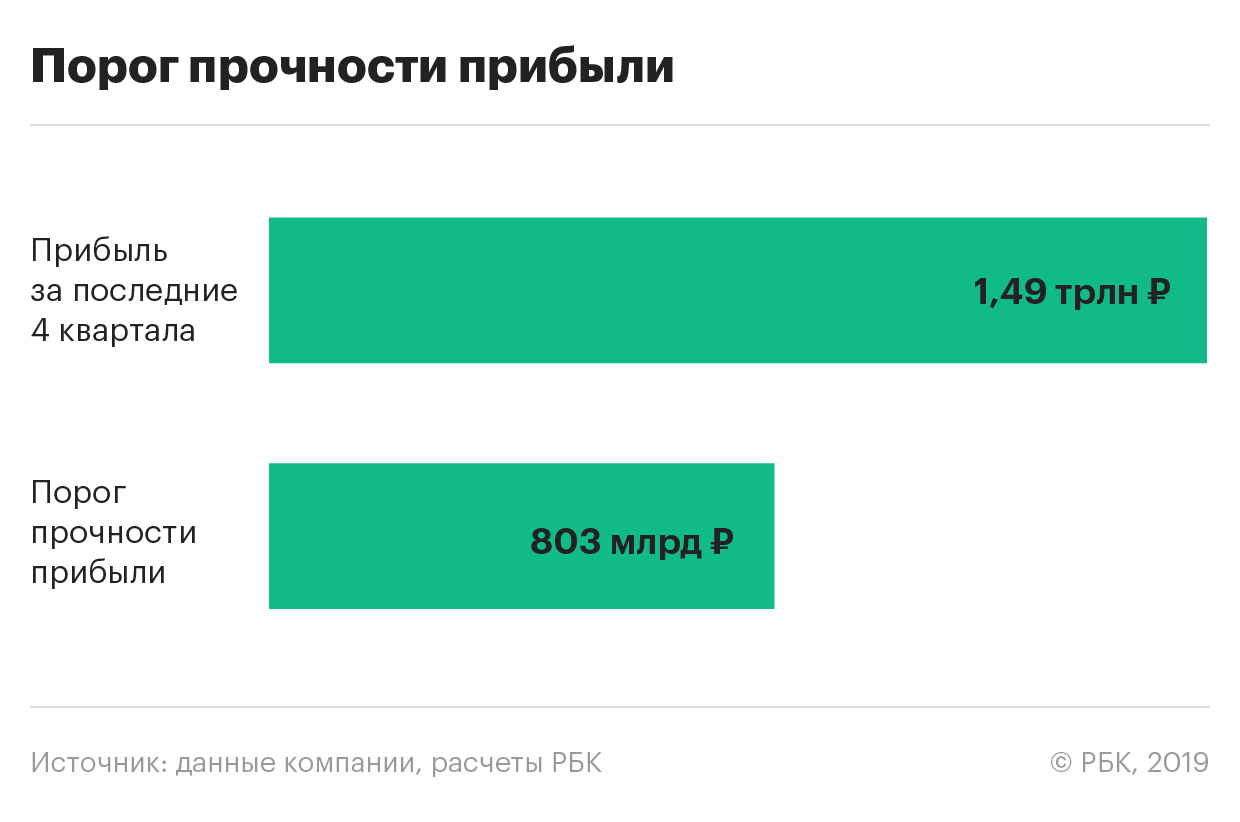

Закрепление правила выплаты 50% прибыли, помимо указанного повышения выплат, для инвестора хорошо тем, что создает гарантированный запас прочности по прибыли.

Ч тобы акционеру опять выплатили дивиденды на прежнем уровне, например ₽17 на акцию, прибыль «Газпрома» должна будет упасть с ₽1,5 трлн до ₽800 млн.

Фактически принятие новой дивидендной политики гарантирует акционерам двукратный запас прочности по размеру дивидендов.

Начать инвестировать в акции «Газпрома» можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Как я выбираю дивидендные акции на Московской бирже

И почему меня не волнуют кризисы

Я формирую пассивный доход, который обеспечил бы мне жизнь на пенсии.

Одним из источников такого дохода я вижу долгосрочные вложения в акции российских компаний. Я инвестирую в российский фондовый рынок, так как он относительно дешев по сравнению с тем же американским, а потому и доходность тут выше. К тому же для меня, как для гражданина РФ, он более доступный и понятный.

Сначала мне нравился стоимостный подход, которого придерживается Уоррен Баффетт. Я перелопатил кучу отчетностей компаний с Московской биржи, рассчитал по ним мультипликаторы, нашел недооцененные акции и собрал из них портфель. Но со временем я столкнулся с проблемой: что делать, если все недооцененные акции уже в портфеле и почти все из них подорожали? Мне психологически сложно докупать акции по более высоким ценам, а продавать тоже не хочется, так как на вырученные деньги надо опять что-то покупать — получается замкнутый круг. Если же купленные акции подешевели, то тут вообще одно расстройство и нужна валерьянка.

В итоге я стал выбирать дивидендные акции и перестал волноваться. В статье расскажу, почему и как я их выбираю.

Как инвестировать в акции и не прогореть

Почему я покупаю дивидендные акции

Я рассуждал логически: какие российские компании есть на бирже? В основном это осколки советского наследия и естественные монополии: заводы, нефтепроводы, добывающие отрасли, энергетика, транспорт. Расти этим компаниям особенно уже некуда, инновациями они тоже не блещут, но получают немаленькую прибыль.

И конечным бенефициарам, а в основном это государство или олигархи, нужно как-то эту прибыль получать. Законный способ без отмывания — если компания будет платить дивиденды. И миноритарии в этом случае тоже получат кусочек прибыли.

Я рассматриваю дивидендные акции как машинки по генерации денег. Цены на эти машинки меняются каждый день, но на рынке почти всегда есть акции с хорошей дивидендной доходностью. Для меня хорошая — 8% и больше.

Мне нравится, что не надо думать про продажу дивидендных акций, как это было с акциями роста. Чтобы заработать на акциях роста, нужно их купить дешево, а потом продать дороже — налицо разовая история. Дивидендные акции можно просто держать и получать дивиденды теоретически неограниченное время — по крайней мере пока жива компания.

У дивидендов есть автоматическая поправка на инфляцию: их платят из прибыли от хозяйственной деятельности, а компании во время этой деятельности быстрее реагируют на изменения цен в экономике, чем, например, банки со ставками по депозитам. Поэтому в здоровой ситуации у дивидендов есть тенденция к росту пропорционально инфляции.

Какой план я составил

Я хочу к 2032 году ежемесячно получать от дивидендов 50 тысяч рублей в ценах 2018 года. Я исхожу из того, что инфляция в следующие годы будет 5%. Поэтому в реальности вместо 600 тысяч в год мне в 2032 нужно будет получить 1 187 958 Р дивидендного дохода. Эта сумма вычисляется по формуле сложного процента:

Доход в 2032 = Доход в 2018 × (100% + 5%) (2032 − 2018) = 600 000 × 1,05 14

Каждый месяц я покупаю дивидендные акции на 35 тысяч рублей. Основной критерий выбора — статистика выплат дивидендов и цена: предполагаемые дивиденды должны давать не меньше 8% годовых от цены покупки акции. Если подходящих акций нет, я покупаю ОФЗ, чтобы деньги не простаивали, и возвращаюсь к выбору в следующем месяце. Все полученные дивиденды я реинвестирую.

Я составил таблицу, с помощью которой можно посчитать, на какие дивидендные доходы я могу рассчитывать.

На вкладке «Параметры» можно менять данные: ожидаемую инфляцию и сумму ежемесячного пополнения.

Я начал с 35 тысяч в 2018 году: в декабре купил привилегированные акции «Башнефти». Дивиденды от «Башнефти» в 2019 году составили 3 тысячи рублей, плюс 420 тысяч ежемесячных взносов — итого 423 тысячи совокупных взносов в 2019 году. Далее процесс повторяется каждый год: я планирую вносить те же 420 тысяч плюс дивиденды, которые с каждым годом будут увеличиваться. По такому плану в 2032 году помимо 420 тысяч своих взносов я реинвестирую около миллиона рублей от дивидендов.

Чтобы рассчитать сумму дивидендных выплат, я исхожу из такого соображения: чем раньше я купил акции, тем большую дивидендную доходность я по ним получу в моменте. Основная причина в том, что компании стремятся увеличивать свою прибыль год от года. Поэтому в среднем дивидендные выплаты год от года для одной компании должны расти. Если при этом цена акции растет вслед за выплатами, то акции, купленные в прошлые годы, становятся все доходнее и доходнее.

Разумеется, это правило может нарушаться, если у компании наступают тяжелые времена и вместо прибыли случаются убытки. Но для меня тут важно поведение всего портфеля, составленного из акций многих компаний. Правило должно работать именно на портфеле.

Для своей таблицы я принял, что акции прошлых периодов будут приносить на 0,5 процентного пункта больше доходности с каждым годом. В моей таблице для этого есть колонки с 3 по 16 — они отражают мой прогноз. Например, я ожидаю, что акции, купленные в декабре 2018, будут приносить 15% годовых в 2032 году (колонка 16). А акции, купленные в 2019, — 11% доходности в 2025 году (колонка 8).

В результате таблица считает дивидендные доходы:

Например, в 2026 году я получу 447 тысяч рублей дивидендов. С учетом инфляции это будет то же самое, что получить 302 тысячи в 2018 году.

Как я ищу акции

Заранее неизвестно, как поведет себя та или иная акция, поэтому единственное, что можно сделать, — это иметь акции всех компаний в портфеле и поддерживать такое положение на протяжении жизни.

Разумеется, это всего лишь план. Время внесет в него свои корректировки, и я это осознаю. Вполне вероятно, что случится кризис и стоимость акций «сложится» вдвое. Может быть, дивидендная доходность моего портфеля в какие-то годы будет ниже запланированной. Но я точно не собираюсь ничего продавать, а буду просто держать купленные акции. Если какие-то компании разорятся, то их место в моем портфеле должны занять новые.

Я уже писал, что мне интересны для покупки акции с дивидендной доходностью в районе 8%. Тут нужно определиться, как именно считать будущую дивидендную доходность: ведь это прогноз. Есть несколько вариантов расчета доходности:

Мне ближе и понятнее третий вариант, на нем я и остановился. Для расчета я решил использовать последние 7 лет: это компромисс между 10 и 5 годами. 5 лет я считаю слишком коротким сроком, чтобы полученным расчетам можно было доверять. 10 лет лучше, но штука в том, что многие российские компании начали платить дивиденды после 2010 года. Если взять период 10 лет, то может оказаться, что никаких исторических данных нет. Ну и если компания просуществовала 7 лет на российском рынке и платит дивиденды, то это говорит о ее стабильности.

Итак, для поиска дивидендных акций на Московской бирже мне нужно рассчитать среднюю дивидендную выплату по каждой из них за последние 7 лет. После этого достаточно взять текущую цену каждой акции и получить среднюю доходность:

Средняя дивдоходность = Средняя диввыплата за 7 лет / Текущая цена акции × 100%

Но есть несколько нюансов, из-за которых полученному расчету иногда нельзя доверять: нерегулярность и разброс дивидендных выплат, инфляция. Для примера возьмем три акции:

Для начала — вот дивидендные выплаты каждой из трех компаний.

Дивиденды МТС, «Центрального телеграфа» и «Нижнекамскнефтехима» по годам, в рублях

| Год | MTSS | CNTLP | NKNCP |

|---|---|---|---|

| 2013 | 19,82 | 0,095 | 2,78 |

| 2014 | 24,8 | 0,523 | 1 |

| 2015 | 25,17 | 0,581 | 1,52 |

| 2016 | 26 | 0,024 | 4,34 |

| 2017 | 26 | 0,008 | 0 |

| 2018 | 26 | 0,03 | 0 |

| 2019 | 28,66 | 7,41 | 19,94 |

| Среднее | 25,21 | 1,238 | 4,25 |

МТС и «Центральный телеграф» платили дивиденды каждый год. А вот «Нижнекамскнефтехим» в 2017 и 2018 годах вообще их не платил. Поэтому расчет средней выплаты для «Нижнекамскнефтехима» менее надежен, чем для первых двух компаний. Это и есть нерегулярность дивидендных выплат. Чтобы учесть этот фактор, я рассчитываю показатель YC, yield count, — количество ненулевых дивидендных выплат за последние 7 лет.

Расчет YC — количества дивидендных выплат за последние 7 лет

Мне комфортно, когда компания из семи лет платила минимум шесть, то есть YC ≥ 6. В соответствии с этим критерием я исключаю «Нижнекамскнефтехим». Если в дальнейшем они будут регулярно платить дивиденды, то рано или поздно снова попадут на мои радары. Ну или если я пересмотрю свои требования к YC.

Рассчитанная средняя дивидендная выплата не учитывает инфляцию. Понятно, что 100 рублей в 2013 году по покупательной способности выше, чем в 2019. Значит, нужно привести рубли прошлых лет к нынешним. Для этого я взял инфляцию по годам из данных Росстата и для каждого прошедшего года посчитал коэффициент перевода рубля 2019 года в рубли этого прошедшего года. Например, для 2017 года коэффициент равен (100% + 4,27%) × (100% + 2,52%) = 1,069. То есть мы как бы берем 1 рубль в 2019 и открываем вклад «в прошлое», ставка по которому каждый год равна инфляции.

Коэффициенты приведения рубля 2019 к рублям прошлых лет

| Год | Инфляция | Коэффициент приведения |

|---|---|---|

| 2019 | 3,54% | 1 |

| 2018 | 4,27% | 1,043 |

| 2017 | 2,52% | 1,069 |

| 2016 | 5,38% | 1,126 |

| 2015 | 12,91% | 1,272 |

| 2014 | 11,36% | 1,416 |

| 2013 | 6,45% | 1,508 |

| 2012 | 6,58% | 1,607 |

| 2011 | 6,1% | 1,705 |

| 2010 | 8,78% | 1,855 |

Видно, что по покупательной способности 1 Р в 2010 году — это все равно что 1,855 Р в 2019. Применим эти коэффициенты к истории дивидендных выплат МТС.

Поправка дивидендных выплат на коэффициент инфляции кроме влияния на динамику дает еще два эффекта: приятный и не очень.

Приятный эффект — это рост среднего значения дивидендных выплат. В таблице ниже приведен расчет средних дивидендных выплат с поправкой на инфляцию для МТС и «Центрального телеграфа». Видно, что средние для приведенных выплат немного выше неприведенных.

Сравнение дивидендов с поправкой на инфляцию и без нее, в рублях

| Год | Неприведенная выплата MTSS | Приведенная выплата MTSS | Неприведенная выплата CNTLP | Приведенная выплата CNTLP |

|---|---|---|---|---|

| 2013 | 19,82 | 30 | 0,095 | 0,143 |

| 2014 | 24,8 | 35 | 0,523 | 0,741 |

| 2015 | 25,17 | 32 | 0,581 | 0,739 |

| 2016 | 26 | 29 | 0,024 | 0,027 |

| 2017 | 26 | 28 | 0,008 | 0,009 |

| 2018 | 26 | 27 | 0,03 | 0,031 |

| 2019 | 28,66 | 29 | 7,41 | 7,41 |

| Среднее | 25,21 | 29,98 | 1,238 | 1,3 |

Неприятный эффект приведения — это возможное повышение степени разброса дивидендных выплат. Степень разброса позволяет мне обнаруживать аномальные выплаты, из-за которых можно купить или «акции-выскочки», или акции компаний, которые платят то нормально, то копейки.

По истории выплат «Центрального телеграфа» видно, что в 2019 году компания выплатила аномально большие дивиденды: 7,41 Р против 3 копеек в 2018. Если покопаться, то можно найти причину этого: в 2019 году «Центральный телеграф» продал здание на Тверской напротив Кремля, а вырученные деньги направил на дивиденды. То есть это просто проедание активов — на такие дивиденды в будущем рассчитывать не приходится.

Для оценки степени разброса я использую CV, coefficient of variation — коэффициент вариации. Это простой статистический показатель, ниже скриншот того, как он считается в гугл-таблице или экселе.

Для примера я посчитал коэффициент вариации для МТС, «Центрального телеграфа» и «Мечела».

Расчет CV для дивидендов с поправкой на инфляцию

По значению CV можно сказать, что дисциплина у МТС гораздо выше, чем у «Мечела» и «Центрального телеграфа» — то есть разброс в величине дивидендов у МТС небольшой. Мне спокойней иметь в портфеле акции МТС, чем «Мечела» или «Центрального телеграфа». Для себя я решил, что ищу акции с коэффициентом вариации менее 100%.

Когда приходит время покупать акции, я открываю эту таблицу и провожу вот такие манипуляции:

Это основа алгоритма. Его можно использовать «из коробки» или докрутить по своему усмотрению. Например, перед покупкой можно посмотреть уровень долга компании по мультипликатору Debt / EBITDA. Можно посмотреть, находится акция на хаях или торгуется в серединке. Можно оценить динамику по графику приведенных выплат. Можно даже рассчитать потенциальные дивиденды и их тоже учесть.

С этим алгоритмом я обрел спокойствие и больше не дергаюсь, как это было с акциями роста. Если какие-то акции подешевели, то я радуюсь, так как это позволит мне купить их дешевле, а доходность только увеличится. Если акции подорожали, но их средняя дивидендная доходность по-прежнему в районе 8%, то я не сомневаюсь и покупаю их. В какой-то момент мне даже стала безразлична оценка стоимости моего портфеля.

Мой дивидендный портфель

Это все была теория, а теперь немного практики. Я стал собирать дивидендные акции с декабря 2018. Каждый месяц я искал и покупал акции на 35 тысяч рублей по описанной методике. Вот как выглядят мои покупки на январь 2020.

10 российских акций с самыми высокими дивидендами в 2022

Российский рынок в 2022 г. вновь обещает стать одним из самых привлекательных в мире с точки зрения дивидендной доходности. Многие голубые фишки готовы предложить акционерам дивдоходность в районе 10% и выше.

Основной причиной сильного роста дивидендов стало увеличение прибыли компаний. Особенно это касается сырьевых историй и банков. Кроме того, из-за роста геополитической напряженности рынок в последние недели заметно скорректировался, из-за чего ожидаемая дивидендная доходность выросла.

Мы отобрали акции, которые могут выплатить самые солидные дивиденды в следующем году.

1. Мечел-ап (33–45% дивидендной доходности)

Привилегированные акции Мечела могут стать лидером российского рынка по дивидендной доходности в 2022 г. Компания является бенефициаром роста цен на сталь и уголь, позитивный эффект на прибыль компании также оказали валютные переоценки в связи с укреплением рубля.

Дивиденды по префам регламентированы уставом и составляют 20% от чистой прибыли по МСФО по итогам года. За 9 месяцев 2021 г. Мечел заработал 54,7 млрд руб. или 79,2 руб. на акцию (дивидендная доходность — 32,7%). В IV квартале результаты могут чуть ухудшиться относительно III из-за коррекции на рынках угля и стали, однако даже с учетом этого ожидается дальнейший рост прибыли, а совокупные дивиденды по итогам года могут оказаться в диапазоне 80–110 руб. Дивидендная доходность в таком случае достигнет 33–45%.

Стоит оговориться, что привилегированные акции Мечела интересны как ставка на крупные дивиденды в 2022 г., однако на более долгосрочном горизонте ожидания по акциям сдержанные. Сейчас нет уверенности, что крупные дивиденды сохранятся в будущем.

2. Распадская (17–25% дивидендной доходности)

Инвестиционный кейс Распадской заметно улучшился в 2021 г. Угольная компания приобрела Южкузбассуголь, тем самым использовав скопившиеся запасы кэша и нарастив операционные и финансовые показатели. Вскоре Распадская должна быть выделена из Евраза, что даст ей большую гибкость при принятии управленческих решений.

Кроме того, Распадская в 2021 г. качественно улучшила дивидендную политику — теперь компания будет направлять на дивиденды 100% от FCF при отношении чистый долг/EBITDA ниже 1,0х. По итогам 9 месяцев 2021 г. совет директоров компании рекомендовал выплатить дивиденды в размере 28 руб. на акцию, дивидендная доходность составляет 7,3%.

В целом в 2022 г. дивиденды Распадской ожидаются в диапазоне 65–195 руб. на акцию, дивидендная доходность 17–25%. Средне- и долгосрочные ожидания позитивные. В котировки акций Распадской сейчас не до конца заложены те позитивные изменения, которые произошли с компанией в последний год.

3. ММК (15–19% дивидендной доходности)

Среди черных металлургов российского рынка наибольшую дивидендную доходность могут предложить акции ММК. Компания исторически торгуется по более низкой рыночной оценке в сравнении с ближайшими конкурентами из-за меньшей степени обеспеченности сырьем. Однако этот же фактор в совокупности с исторически высокой доходностью свободного денежного потока позволяет ожидать большей дивдоходности.

По итогам 9 месяцев 2021 г. компания рекомендовала дивиденды в размере 2,66 руб. на акцию, дивидендная доходность 4,4% по текущим котировкам. В целом за 2022 г. выплаты могут составить около 9–11,5 руб. на бумагу.

4. ВТБ (15–18% дивидендной доходности)

ВТБ по итогам 2021 г. планирует более чем в 4 раза увеличить прибыль относительно прошлого года. Этому способствуют значительное снижение объемов резервирования относительно пиковых уровней 2020 г., а также разовый позитивный эффект на прибыль от продажи пакета акций Магнита. Ожидается, что план по прибыли банка в районе 300 млрд руб. в 2021 г. будет перевыполнен на «несколько десятков миллиардов рублей».

Топ-менеджмент в течение 2021 г. не единожды подчеркивал стремление направить на дивиденды 50% от чистой прибыли по МСФО. При таком payout ratio и сохранении принципа равной дивидендной доходности по всем типам акций дивиденды ВТБ по итогам 2021 г. могут составить 0,0065–0,0081 руб. на бумагу. Дивидендная доходность 15–18%.

Учитывая рекордные ожидания по дивидендам и как следствие давление на капитал банка, предполагается, что выплата дивидендов будет разбита на транши в течение 2022 г.

5–6. Северсталь, НЛМК (14–18% дивидендной доходности)

В последние несколько лет черные металлурги стабильно удерживаются в топе российского рынка по дивидендной доходности. Их особенность — привязка дивидендов к свободному денежному потоку, благодаря чему выплаты не зависят от разовых неденежных статей.

В 2021 г. Северсталь и НЛМК стали бенефициарами роста цен на сталь в 2021 г. К концу года цены на продукцию скорректировались, однако остаются для металлургов комфортными и позволяют выплачивать крупные дивиденды. В 2022 г. дивидендная доходность по обеим компаниям может быть в районе 14–18%.

7. М.Видео (13–16% дивидендной доходности)

Акции М.Видео в 2021 г. выглядели довольно слабо. Во-первых, в целом спрос к ритейлу и защитным историям заметно ослаб на фоне ралли сырьевых рынков. Во-вторых, финансовые результаты компании не росли также сильно, как в 2020 г., из-за эффекта высокой базы — в прошлом году спрос на технику и электронику сильно вырос под угрозой локдаунов.

Из-за невыразительной динамики акций дивидендная доходность выросла. Дивиденды М.Видео в 2022 г. ожидаются в диапазоне 70–85 руб. на акцию, дивдоходность 13–16%. Средне- и долгосрочные ожидания по акциям М.Видео умеренно позитивные. Высокая дивидендная доходность не является разовым моментом, хотя и не исключено небольшое снижение размера выплат в будущем.

8. Газпром (13–16% дивидендной доходности)

Дивиденды по акциям Газпрома в 2022 г. ожидаются в диапазоне 40–50 руб. на акцию. Компания в этом году стала бенефициаром сильного роста цен на газ в Европе. Спрос на голубое топливо поддерживался ралли на сырьевых рынках, восстановлением мировой экономики после острой фазы пандемии и трендом на декарбонизацию.

9. Норникель (12–15% дивидендной доходности)

В 2021 г. в СМИ часто появлялись сообщения о спорах между акционерами Норникеля по дивидендному вопросу. Глава компании и крупнейший акционер Владимир Потанин предлагал сократить выплаты из-за ожидаемого сильного роста инвестиционной программы в ближайшие годы. Контролирующий блокирующий пакет акций Норникеля РУСАЛ выступал против данной инициативы.

В итоге за 9 месяцев 2021 г. совет директоров компании рекомендовал выплатить дивиденды в размере 1523,17 руб. на акцию, дивидендная доходность по текущим котировкам составляет 7,3%. Рекомендация соответствовала верхней границе наших ожиданий и предполагает, что компания продолжает платить дивиденды в соответствии с установленной акционерным соглашением формулой.

По выплатам за 2021 г. акционерное соглашение продолжит действовать, дивиденды могут составить еще около 1080–1680 руб. на акцию. Таким образом, совокупные дивиденды Норникеля, выплачиваемые в 2022 г., ожидаются около 2600–3200 руб. на акцию.

Дальнейшие дивиденды Норникеля будут под вопросом из-за завершения действия акционерного соглашения.

10. Юнипро (11,6% дивидендной доходности)

Юнипро придерживается политики фиксированных выплат. В 2022 г. компания планирует направить на дивиденды 20 млрд руб. или 0,317 руб. на акцию, как и по итогам 2021 г. Увеличение дивидендов относительно 2020 г. связано с запуском энергоблока №3 Березовской ГРЭС. Благодаря этому компания начала получать повышенные платежи по ДПМ и улучшила финансовые результаты. Чистая прибыль по итогам 9 месяцев 2021 г. выросла на 24% г/г.

Повышенные платежи по ДПМ за энергоблок №3 будут поступать до 2024 г. Затем не исключено сокращение дивидендов.

Кто еще

Помимо обозначенных топ-10 бумаг, высокую дивидендную доходность могут предложить: Россети Ленэнерго-ап, Русагро, ОГК-2, АЛРОСА, ФосАгро, ТГК-1, МТС, Детский мир, Сбербанк-ап, Газпром нефть, Магнит, Лукойл, Сургутнефтегаз-ап.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Итоги заседания ФРС. Подробный разбор ситуации

Итоги торгов. Не смогли продолжить восстановление

Почему сыпятся бумаги китайских эмитентов

Топ-5 долгосрочных трендов, которые изменят рынок

Заседание Банка России. Прогнозы

Сбербанк проводит День инвестора. Главное

Meta Platforms (Facebook): акционеры требует перемен. Что ждать инвесторам

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.