Сколько акций эппл у баффета

Разбираем портфель гуру: 10 акций от Уоррена Баффета

Может, стоит последовать примеру Уоррена Баффета и купить топ-10 акций его инвестпортфеля? А потом просто наблюдать за активами и снимать прибыль, как это будет делать сам Баффет? Очевидно, не все так просто, и суммы, которыми оперирует его Berkshire Hathaway, простому инвестору недосягаемы. Но, по крайней мере, приглядеться к действиям инвестиционного гуру полезно.

Посмотрим, что стало с этими акциями за последний год и каков прогноз по ним на следующие 12 месяцев.

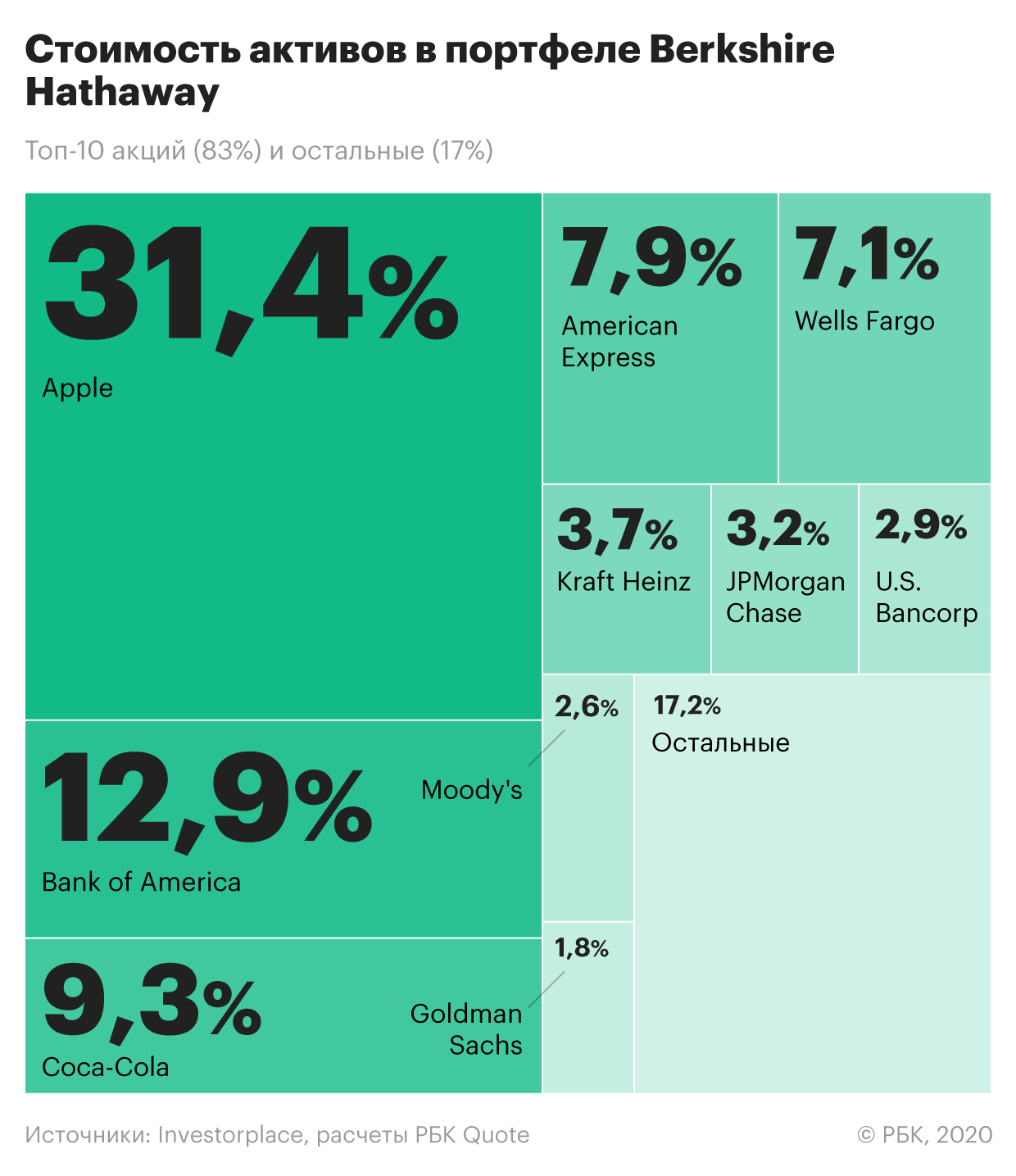

Топ-10 акций инвестпортфеля Berkshire Hathaway

Компания Баффета владеет акциями Apple давно и уже имеет запас прочности этих вложений. Вопрос — стоит ли вкладываться в Apple сейчас, остался ли потенциал роста у бумаг технологического гиганта? Аналитики с Уолл-стрит считают, что да.

Согласно консенсус-прогнозу сервиса Refinitiv, акции Apple в течение года подорожают на 4,6%. Большинство экспертов рекомендуют покупать бумаги — 27 из 43 опрошенных. И только двое советуют избавиться от них.

По оценкам отраслевых аналитиков, бумаги Bank of America будут расти в цене и дальше. По данным Refinitiv, потенциал их роста от текущего уровня составляет 7,5%. Рекомендации на покупку дают 15 аналитиков, тогда как продавать советуют только двое. Еще 11 экспертов советуют продолжать держать бумаги банка, если вы их купили раньше.

Опросы Refinitiv показали, что на Уолл-стрит позитивно настроены на бумаги производителя прохладительных напитков: 14 аналитиков рекомендуют покупать акции, а восемь — держать их в портфеле. И нет ни одной рекомендации на продажу бумаг. Но средний потенциал роста акций Coca-Cola не слишком высок — 6,6% в течение года.

4. American Express

По мнению аналитиков, опрошенных Refinitiv, акции American Express подорожают на 5,8%. Из 28 опрошенных экспертов 12 рекомендуют бумаги покупать, а 15 — держать, и есть только одна рекомендация на продажу.

По данным опросов Refinitiv, в этом году котировки Wells Fargo могут подняться на 5,7%.17 аналитиков рекомендуют придержать их в инвестпортфелях. Покупать акции Wells Fargo советуют лишь три аналитика, а восемь дают рекомендации на их продажу.

Еще год назад сам Уоррен Баффет признал, что сильно переплатил за Kraft Heinz. И потенциал роста у бумаг, по оценкам аналитиков с Уолл-стрит, не очень высок.

Бумаги превзошли все ожидания Уолл-стрит и сейчас торгуются на 8% выше годовой цели, установленной консенсусом Refinitiv. И тем не менее ни один из опрошенных аналитиков не дает рекомендации «продавать». А рекомендаций «покупать» и «держать» в консенсусе поровну.

Несмотря на удорожание за 13 месяцев на 41,6%, акции Goldman Sachs сохранили потенциал роста. Аналитики оценили его в 13,4%, согласно консенсус-прогнозу Refinitiv. Из 26 опрошенных экспертов 16 рекомендуют бумаги покупать, восемь — держать и только двое — продавать.

Резюме: топ-10 активов инвестиционного портфеля Berkshire Hathaway принесли компании за 13 последних месяцев $59,3 млрд. На 1 января 2019 года их суммарная стоимость составляла $153,2 млрд. Сегодня этот пакет акций оценивается на рынке в $212,5 млрд. Таким образом, доходность пакета составила порядка 38,7%. Из десяти акций потери принесла лишь одна. Мы рассчитали изменение рыночной стоимости топ-10 акций инвестпортфеля, отследив только изменение цены этих активов. Дивиденды в расчетах не учитывались.

Купить акции из портфеля Уоррена Баффета можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

Уоррен Баффет увеличил долю Berkshire Hathaway в Apple до 50% всего портфеля акций и почти четверти от рыночной капитализации в 649 миллиардов долларов

В пятницу стоимость пакета бумаг Apple у Berkshire Hathaway в размере 887 миллионов акций выросли до 159 миллиардов долларов. Это составляет половину всего портфеля акций Berkshire и почти 25% ее рыночной капитализации в 649 миллиардов долларов. Уоррен Баффет начал занимать позиции Berkshire в Apple в 2016 году и увеличивал их до середины 2018 года.

СКОТТ МОРГАН / REUTERS

Пакет Berkshire в 887,1 млн акций производителя iPhone в пятницу выросл до рекордной стоимости в 159 млрд долларов, что на 342% больше, чем при первоначальной стоимости в 36 млрд долларов. Это означает, что стоимость Apple в настоящее время составляет более половины портфеля акций Berkshire на сумму 293 миллиарда долларов, если судить по данным из отчетности 13F за третий квартал.

И если предположить, что Berkshire не сокращал свои позиции в Apple с 30 сентября, доля в капитале компании составляет около четверти рыночной капитализации Berkshire Hathaway в размере 649 миллиардов долларов.

Такая высокая концентрация Баффета в Apple примечательна еще и тем, что не потребовались десятилетия, чтобы она сформировалась, как большинство успешных инвестиций, которыми управляет Баффет. Вместо этого прошло всего пять лет с тех пор, как Berkshire начала наращивать свою долю в Apple.

Конгломерат впервые приобрел акции Apple в 2016 году и продолжал покупать их до середины 2018 года, когда их позиция превысила 1 миллиард акций с поправкой на дробление акций 4 к 1 в 2020 году. С тех пор Баффет сократил позицию Berkshire в Apple примерно на 12%.

Согласно анализу Bespoke, без каких-либо изменений с момента последней подачи заявки 13F, портфель акций Berkshire за квартал увеличился бы на 13,9%.

С начала года Apple выросла на 31%, тогда как доходность Berkshire Hathaway составила 26%. Цена акций Apple была менее 1 доллара США от оценки в 3 триллиона долларов в понедельник.

Тремя крупнейшими позициями Berkshire после Apple являются Bank of America, American Express и Coca-Cola, которые в совокупности составляют 30% стоимости портфеля акций. И Berkshire все еще имеет около 150 миллиардов долларов наличными, которые ей еще предстоит освоить.

Зачем Уоррен Баффет купил акции Apple

Сегодня компания Уоррена Баффета Berkshire Hathaway владеет 5.7% акций (чуть больше 245 миллионов акций) компании Apple (Эппл), которые стоят на сегодня около 65 млрд.долларов.

Этот пакет акций был куплен Баффетом постепенно в течение нескольких лет — с 2016 по 2018 год — по средней цене в 141 доллар за акцию. Т.е. Баффет почти удвоил вложенные деньги и имеет чистую прибыль в районе 30 млрд.долларов!

Но эти расчеты имели бы смысл, если бы Баффет уже продал акции Apple или по крайней мере планировал это сделать в обозримом будущем. Напротив великий инвестор в одном из последних интервью заявил:

Я не думаю о нашей доле в Apple, как об акциях, я думаю о ней, как о нашем третьем бизнесе!

Т.е. Баффет имел в виду, что доля в Apple настолько же важна для процветания Berkshire Hathaway, как и основные активы — железные дороги и страховой бизнес. Т.е. Баффет не планирует продавать акции Apple и постоянно говорит о том, что у компании прекрасные перспективы.

Надо было покупать акции Apple раньше

Кстати, несмотря на все это Баффет открыто признает, что жалеет о том, что не купил акции Эппл раньше. Это вполне объяснимо, ведь за последние 10 лет компании принесла своим акционерам десятикратную прибыль на каждую акцию и стала почти самой дорогой компанией на планете с капитализацией более 1 триллиона долларов!

Но даже 10 лет назад Эппл уже была очень крупной компанией, следовательно инвесторы, которые оказались достаточно проницательными, чтобы купить ее акции еще раньше, заработали очень и очень хорошо. Но только при условии того, что они держали акции сквозь все взлеты и падения на протяжении долгих лет.

Вот здесь и кроется главный «секрет» успешного инвестирования и основная сложность на пути к инвестиционному успеху. Подумайте о том, что даже инсайдеры, т.е. люди которые работают в компании и руководят ею далеко не всегда могут сделать верные выводы о ее будущем успехе.

Это отлично показывает та же самая знаменитая Apple.

Как Стив Джобс два раза продал все акции Apple

Стив Джобс и Стив Возняк основали Apple 44 года назад — 1 апреля 1976 года. В 1980 году Эппл вышла на биржу и доля Джобса в 11% ее акций тогда стоила около 130 миллионов долларов.

Но в 1985 года в результате внутреннего конфликта Джобса буквально «выгнали» из основанной им компании. Со злости он продал все свои акции за исключением одной — чтобы иметь доступ к ежегодным собраниям акционеров.

Если бы Джобс не продал тогда свои 11 процентов Apple, то сегодня эта доля стоила бы около 180 миллиардов долларов! И это не считая дивидендов, выплаченных в течение этих 35 лет.

В 1996 году Стив Джобс продал основанную им компанию Next Software. Покупателем стала никто иная, как Apple. Джобс в результате этой сделки оказался владельцем полутора миллионов акций Apple. В следующем году Джобс продал все эти акции за 22 миллиона долларов потеряв веру в компанию. Как он сам тогда сказал:

Я полностью потерял надежду в то, что совет директоров Apple будет вообще что-то делать.

Сегодня этот пакет акций стоил бы больше 11 миллиардов долларов.

Так что и великие инвесторы и великие инноваторы часто ошибаются. Какое будущее ждет компанию Apple вряд ли кому-то ведомо.

Баффет против диверсификации: доля Apple в его портфеле — уже 43%

«Великие состояния были сделаны на владении одним прекрасным бизнесом. Если вы понимаете бизнес, вам нет нужды владеть несколькими», — уверен Баффет.

Структура портфеля Баффета вполне укладывается в логику его стратегии — прямо сейчас акции всего одной компании составляют почти половину его активов.

Издание отмечает, что в портфеле холдинга есть бумаги еще 45 компаний, но если сложить их все вместе, исключая акции Bank of America, то в сумме они все равно будут меньше доли Apple.

За что Баффет так любит Apple

«Это невероятная компания. Я должен был раньше оценить ее по достоинству. Я не думаю об Apple как об акции. Я отношусь к ней как к нашему третьему бизнесу. И это, наверное, лучший бизнес в мире, который я знаю», — говорил Баффет CNBC. А еще признался, что сменил старую «раскладушку» Samsung SCH-U320 на iPhone последней модели, подаренный ему Тимом Куком.

Баффет долгое время отказывался от инвестиций в технологические компании, считая их бизнес малопонятным. При этом он всегда любил компании, имеющие конкурентные преимущества, сильный бренд и квалифицированную команду управленцев.

Apple отвечает всем трем этим критериям. По данным GlobalStats за июнь 2020 года, компания контролирует более 58% мобильного рынка. Также у нее есть армия фанатов бренда, готовых ежегодно стоять в очереди за новыми продуктами.

В 2016 году Баффет купил акции Apple, доведя с тех пор свою долю в «яблочной» компании до 5,5%. По данным Market Insider, сейчас Berkshire Hathaway — второй крупнейший акционер Apple.

Apple стала одной из лучших инвестиций эпохи COVID

Коронавирус не оказал критического влияния на Apple, как и на многие другие компании технологического сектора. Несмотря на временное закрытие магазинов из-за карантинных мер, акции компании быстро отыграли мартовское падение.

Оптимизм инвесторов был вызван новостями о предстоящем переходе компании на собственные процессоры для MacBook, а также о выходе нового iPhone с поддержкой 5G. Всего в этом году Apple планирует выпустить четыре новые модели iPhone 12 с поддержкой 5G, обновленным дизайном, процессор A14 Bionic и ряд других нововведений.

В отчете за первый квартал 2020 года Apple впервые за десять лет не представила собственные прогнозы. Компания объяснила это масштабными последствиями пандемии, которые вносят элемент неопределенности.

Согласно консенсус-прогнозу FactSet, акции Apple исчерпали возможности для роста: их консенсус-ориентир ($343,65) существенно ниже текущей цены бумаг ($372,69).

Однако большинство аналитиков — 23 из 40 экспертов — все равно оценивает потенциал акций Apple выше среднерыночного и рекомендует их к покупке. Еще 11 аналитиков присвоили рейтинг «держать» и лишь один посоветовал избавиться от бумаг.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Стратегия для снижения рисков инвестора, когда в инвестиционный портфель приобретаются разнообразные активы и независимые друг от друга биржевые инструменты. При правильной диверсификации общий риск инвестора будет уменьшаться, а потенциальная доходность — повышаться. Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Баффет докупил Apple. Прав ли он?

Накануне стало известно, что инвестхолдинг Уоррена Баффета Berkshire Hathaway приобрел 75 млн акций Apple в I квартале.

Судя по всему, теперь «яблочный гигант» занял I место на пьедестале. «Это невероятная компания», — заявил Баффет в интервью каналу CNBC, признавшись, что в прошлом году приобрел эппла более чем чего-либо.

Успехи и провалы Баффета

Баффет владеет 37% инвестходинга Berkshire Hathaway, который вкладывается в публичные и частные предприятия. Легендарный инвестор является неизменным главой Berkshire, подбирая объекты согласно правилам «разумного инвестирования».

С 1964 по 2017 год акции Berkshire выросли на 2 404 748%, намного опередив широкий американский рынок (+15 508% по индексу S&P 500). Читайте также «Империя Уоррена Баффета в одной картинке».

В итоге имеем безусловный успех на длительном временном отрезке — 21% совокупную годовую доходность после уплаты налогов. Однако в последние годы чутье Баффета несколько ослабло, и сверхрезультаты уже не наблюдаются, хотя глобальных провалов тоже нет. К примеру, за последние три года акции Berkshire выросли «лишь» на 35% при +33% по S&P 500.

Если посмотреть на динамику 45 инвестиций Баффета в публичные компании, зафиксированных на конец 2017 года, в этом году мы увидим 18 «победителей» с плюсовой динамикой и 27 «лузеров» с минусовой (данные FactSet).

Топ-5 победителей Баффета в 2018 году

Топ-5 лузеров Баффета в 2018 году

Теперь собственно об Apple. Давайте посмотрим на финансовое положение компании и оценим перспективы ее акций. В итоге мы попытаемся получить ответ на вопрос — «прав ли был Баффет, докупив эппл?»

Финансовое положение

Продажи iPhone, iPad и Маков не оправдали ожиданий рынка. В первом случае имеем лишь 2,8% прирост относительно аналогичного периода прошлого года.

В географическом разрезе блеснул Китай с 21,4% ростом выручки. Это важное направление в бизнесе Apple, который упорно конкурирует с местными производителями смартфонов. Фактор риска для продаж в Китае — высокая цена девайсов Apple.

Оценка по мультипликаторам

По форвардным сравнительным мультипликаторам (с учетом будущих доходов на 12 мес., согласно прогнозу Reuters) особой недооценки Apple в сравнении с медианными значениями по группе сопоставимых компаний я не наблюдаю. По показателю EV/Revenue (стоимость предприятия с учетом долга/ выручка) так вообще имеем 3,5 при медианных 2.

Для понимания ситуации необходимо посмотреть на финансовые метрики Apple. Взглянув на данные таблицы, можно понять, что сравнительная «дороговизна» Apple вполне оправдана.

Значения рентабельности собственного капитала (ROE, чистая прибыль/ собственный капитал) в 42,9% при не чрезмерной долговой нагрузке явно заслуживает «одобрения». Согласно прогнозу Reuters, на ближайшую пятилетку ожидается рост прибыли на акцию на уровне 13,5% среднем в год при медиане в 9,1%.

Показатель PEG (P/E, скорректированный на ожидания по динамике прибыли) близок к единице. Формально это фактор в пользу покупки акций, хотя по совокупности данных на стремительный рост бумаг я бы не надеялась.

Политика вознаграждения инвесторов

В этом плане Apple активизировался. Налоговая реформа, одобренная в конце прошлого года, позволила компании репатриировать гигантские объемы зарубежного «кэша» по льготной ставке. Часть средств уже была потрачена на дивиденды и программы buyback.

Прогноз дивидендных выплат от Reuters

Подводя итоги

А вот и ответ на поставленный в начале обзора вопрос — «пока Баффет явно прав». Не исключаю еще одной волны роста в бумагах на пробое.

В плане долгосрока у Apple есть один существенный риск — высокая конкуренция при явно не дешевых девайсах. Однако сила бренда, сегмент услуг и программы buyback способны поддержать котировки Apple.

График акций Apple с 2013 года, таймфрейм недельный

Оксана Холоденко,

эксперт по международным рынкам БКС Брокер

Последние новости

Рекомендованные новости

Итоги заседания ФРС. Подробный разбор ситуации

Итоги торгов. Не смогли продолжить восстановление

Почему сыпятся бумаги китайских эмитентов

Топ-5 долгосрочных трендов, которые изменят рынок

Заседание Банка России. Прогнозы

10 российских акций с самыми высокими дивидендами в 2022

Сбербанк проводит День инвестора. Главное

Meta Platforms (Facebook): акционеры требует перемен. Что ждать инвесторам

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.