Скидки памп коррупция мод

Можно ли заработать на пампах от WSB с Reddit?

Не утихают страсти по поводу космического взлета акций GME и разорения хедж-фондов. Давайте разберемся поподробнее, кто и как на этом заработал, и почему участвовать в таких разгонах невыгодно.

В Reddit была создана группа Wall Street Bets, которую возглавил пользователь с ником Roaring Kitty — 34-летний финансовый консультант. Он и был координатором всех действий. Идея была в том, чтобы наказать хедж-фонды, которые ставят на понижение акций (найти акции с большой долей шортов в ней (short interest)).

Обнаружив большой Short-interest (134%) в компании GME (GameStop), Roaring Kitty активно начал призыв покупать данный актив. Простые ритейл инвесторы «за компанию» начали покупки, не глядя на анализ актива.

Это помогло акциям вырасти за месяц в 16 раз без какого-либо фундаментала, просто за счет огромного объема покупок по любым ценам и вынужденного закрытия шортов хедж-фондов. По мере роста акций росли убытки фондов и в моменты превышения допустимых риск параметров фонды были вынуждены закрываться по любой цене. А закрытие шорта — это покупка, то есть экстренные закрытия шортов еще больше разгоняли котировки.

Pump&Dump дает заработать организатору пампа

Pump & Dump — широко популярная стратегия в 2000-х на Американском рынке, основанная на манипулятивном повышении цены активов с последующим обвалом. Преимущественно, схема работает на компаниях с малой капитализации, так как в них не нужен большой капитал чтобы сильно сдвинуть цену. Данная схема была распространена на рынке криптовалют из-за отсутствия регуляции на данном рынке. Разберемся поподробнее, как же работает Pump & Dump.

Те, кто просто участвует в пампе, то есть выступает в роли топлива для роста, не получают прибыль гарантированно. Потому что большинство инвесторов покупает акцию не по адекватной, а по уже разгоняющейся цене. При этом момент, когда рост закончится, и начнется обвал, предсказать невозможно. Как правило, обвал начинается после самый больших покупок от толпы на самом верху движения, потому что именно эти объемы начинают пугаться и сбрасывать акции по любой цене, чтобы не получить большой убыток.

В фильме «Бойлерная» и «Волк с Уолл-стрит», как раз, и показывали схему Pump & Dump в действии. Недавно Netflix, на волне шумихи, удалил данные фильмы со своей базы.

Важно отметить, что «Робингудовцы» выбирали, преимущественно, слабые компании с огромным short-interest и действовали не против друг друга, а против Хедж-фондов. Под руководством их лидера они начали массово скупать акции Gamestop и планировали закрываться, когда Хедж-фонды начали бы откупать свои шорты. Некоторым это удалось, но многие спекулянты, зашедшие на верхушке, потеряли до 75%. В свою очередь, хедж-фонд (Melvin Capital), занимавший большие объемы шортов GME в январе, потерял до 53% своих инвестиций.

Рассмотрим последние случаи пампов и оценим потенциальные прибыли и убытки

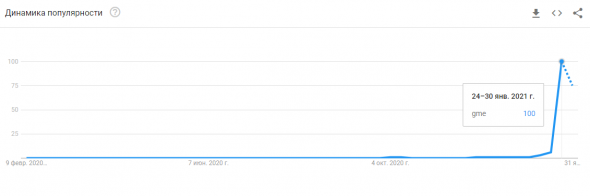

Мы будем судить о том, где заходило большинство, по пику популярности запросов в Google Trends.

Пик популярности пришелся на 24-30 января:

По ценовой динамике в эти дни акция сходила от 77 до 325$.

Организаторы в плюсе. Обратим внимание, что до пампа акция стоила 20$ — то есть к пику популярности она уже выросла в 4 раза, и все эти дни организаторам пампа было логично фиксировать кратные прибыли, закрываясь об покупающую толпу (и об фонды, закрывающие свои шорты).

Простые трейдеры в минусе. Если мы возьмем среднюю цену за период пиковой популярности среди толпы, то получим около 200$. Получается, уже спустя неделю после покупки они теряют более 50%.

Тут важно упомянуть — не все и каждый трейдер-новичок потерял на пампе, тысячи людей на нем заработали, кому повезло вовремя выйти в плюсе. Но большинство людей в минусе (если наша предпосылка по аппроксимации трендов Гугла на активность покупок справедлива). Это говорит о том, что участие в таких разгонах — игра с отрицательным матожиданием, если вы не профессиональный спекулянт.

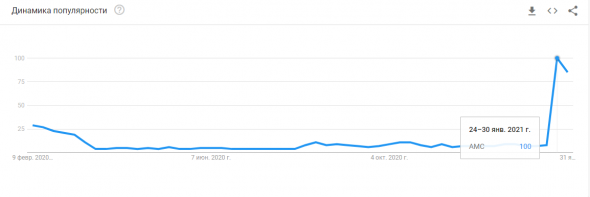

AMC

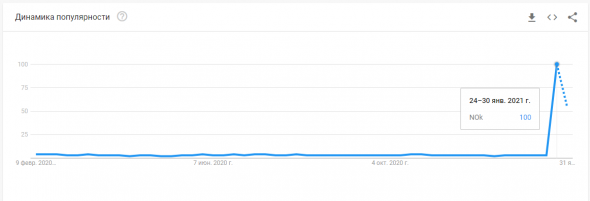

Nokia

До момента пампа Nokia торговалась в районе 4$. Первый памп поднял цену до 4,5$, а в пиковой точке цена составляла в районе 8,8$ за акцию. Таким образом, средняя цена входа толпы примерно составлял 6$. Закрываясь 29 января, организаторы смогли бы заработать около 15%, в то время как основная толпа потеряла бы от трети до половины своих спекуляций.

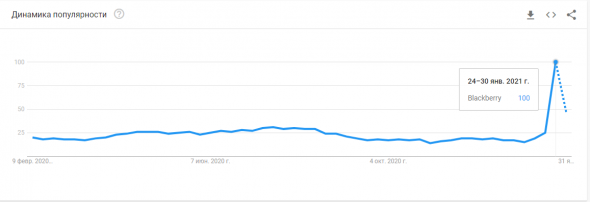

Blackberry

Цена до пампа примерно составляла 7,4$. Первый всплеск поднял цену до 19,5$, а в пике стоимость акции вырастала до 28,7$. Ориентировочная средняя цены толпы составляла 24$. Закрываясь 29 января (последний пиковый день), в среднем, толпа бы потеряла около 40%, а организаторы смогли бы заработать 90%. В последующую неделю акции продолжили корректироваться до 12$.

Участвовать в пампах — значит оплачивать прибыль для их организаторов за счет своего риска

Можно было бы заработать, когда вы запрыгнули в ракету в самом начале. Однако с большей вероятностью вы бы купили акции вышеописанных компаний на хаях (в момент самой большой популярности идеи разгона котировок), когда топливо закончилось и потеряли бы до 60-80% своих инвестиций.

На графиках видно, что Nokia и Blackberry почти упали до своих прежних значений, за ними в скором времени подтянутся и GME с AMC, то есть в действии наблюдается обратный эффект (Dump). Таким образом, мы не рекомендуем участвовать в подобных историях из-за риска больших потерь.

Шортить пампы опасно, но все же прибыльно, если по фундаменталу, т.к. цена не может быть задрана вечно, хотя просадка может составлять до сотен % от ставки.

По этой причине инвесторы обходят стороной все такие случаи, а шорт или лонг по ним — вроде азартной игры. Можно побаловать свое эго если невтерпеж, но лучше не рисковать капиталом.

Чтобы зарабатывать кратные прибыли на акциях, нужно опираться на сильный фундаментал в виде быстрого роста рынка, на котором работает компания, и роста доли на рынке самой компании за счет каких-то конкурентных преимуществ. Чтобы находить такие истории, требуется аналитический труд — и он вознаграждается долгосрочной высокой доходностью.

Статья написана в соавторстве с аналитиком Александром Сайгановым

Как работают криптовалютные ПАМП-группы или почему не стоит на них вестись.

Я думаю, многие из мало-мальски опытных трейдеров, прекрасно знают как работают так называемые ПАМП-группы (в Телеге, в ВК и др. «социалочках»), но все же может кому-нибудь будет полезен мой очерк на эту тему.

ПАМП-группы существуют якобы для совместного поднятия цены той или иной валюты до Луны («ту зе мун») с целью извлечения выгоды. И это действительно так, только выгоду от этого успевают получить лишь админы группы и самые быстрые и не притязательные счастливчики.

Работает это таким образом:

1. Админ группы выбирает для себя валюту с небольшими объемами дневных торгов (что бы ее легче было поднять в цене) и находящуюся, как правило, в боковом флэте.

2. Объявляет в группе время нового пампа (например в 19.00 по МСК), что бы как можно больше людей в это время было на связи и ждали объявление монеты.

И тут же выставляет ордера на ее продажу с определенным для себя профитом (например часть с профитом в 30%, чуть поменьше с профитом в 50%, еще поменьше со стопроцентной выгодой и т.д., так называемой лесенкой).

4. В заранее обозначенное время (в нашем примере 19.00 по МСК) объявляет в группе ее наименование.

5. Толпа наивных памперов быстро ломится на страницу торгов с этой монетой и видит, что и правда рост идет и не слабый и начинает судорожно скупать монету, обеспечивая ей еще больший рост. Уже через пару минут цена улетает на 30-100 процентов, бывает и значительно больше. Все эти памперы-одногруппники, большую часть монет скупают у админа группы, который, как я уже сказал раньше, и выставил ордера на продажу заблаговременно.

7. Через несколько минут энтузиазм начинает гаснуть, связанно это с тем, что все кто участвовал в этом действе уже вступил в эту монету, большинство чат-спамеров забанено и новых притоков средств брать не от куда.

8. Далее те, кто вошел в монету раньше всех и оказался при этом не самым жадным, постепенно начинает выходить из монеты и выходит путем продажу «по рынку», по тому как активность закупки начинает падать. Начинается рисоваться уже медвежья свеча.

9. Увидев вырастающую «красную соплю» участники начинают срочно выходить из монеты, кто-то с минимальным профитом, кто-то в нуль, остальные в минус. Некоторые оставляют себе эту монетку, до «лучших времен».

В некоторых ПАМП-группах есть, так называемая VIP-подписка (стоимость доходит до сотни тысяч рублей за месяц). Ее суть в том, что VIP-подписчик узнает название монеты для ПАМПа, сразу после того как эту монету купил админ, перед тем как о ней узнают остальные «халявные» члены группы.

Сейчас подобные дурачки, разве не ебите только остались, уж поверь старому мамкиному трейдеру.

Ответ на пост «Провал NVIDIA: процессоры для майнинга оказались не востребованы»

Нвидиа нашла способ слить бракованные камни, да еще и навариться на этом.

Посмотрите внимательно на характеристики этих карт. CMP 70HX похожа на 3080, но вот только ее процессор по количеству ядер урезан до уровня 3060. И нет в нем функций RTX и некоторых шейдерных и тензорных блоков.

Зато жадные барыги продают эти карты дороже игровых, пусть и LHR.

Вот только сегодня 3060Ti LHR за 90 тыр давит 45 мегахэшей на эфире, а CMP 70HX дает 80, но стоит (стоила 3 недели назад 150 тыр), а сегодня за нее хотят 170 с ожиданием в 2 месяца.

Вывод: на каждый рубль вложений они дают одинаковое примерно количество крипты, вот только 3060ти можно купить в ДНС или ситилинке с гарантией в 3 года, а по прошествии 3 лет еще и продать.

Какова вероятность, что бракованный и урезанный процессор на картах CMP отходит хотя бы 3 года? А гарантия 3 месяца с момента отгрузки в Китае, при доставке в 2 месяца?

Да нахрена они нужны за такие деньги?!

На самом деле, отгружают видеокарты с заводов по рекомендованной цене. И входящая цена на том же хабе ДНС в Владивостоке соизмерима с рекомендованной ценой на сайте.

А теперь делайте выводы, благодаря кому карты подорожали.

Биткойн как имущество должника. Судебная практика

Решением Арбитражного суда города Москвы гражданин-должник признан несостоятельным (банкротом), в отношении него открыта процедура реализации имущества гражданина, утвержден финансовый управляющий.

У несостоятельного лица есть кошелек с биткойнами. Конкурсный управляющий добивался включения BTC в конкурсную массу должника. Суд первой инстанции в этом отказал. Отказ обжалован в апелляционной инстанции.

Финансовый управляющий требует включить содержимое кошелька в конкурсную массу, обязать передать пароль от кошелька.

Должник обладает доступом к криптокошельку, находящемуся по адресу blосксhаin[.]infо с веб-страницей, открывающейся в результате совершения определенных действий и содержащей информацию «Тotal Ваlanсе / 0,19877321 ВТС RUB 125 014».

Факт, что должник обладает доступом к криптокошельку, подтверждается протоколом осмотра веб-страниц, удостоверенным нотариусом по заявлению представителя должника, а также пояснениями представителя должника о принадлежности содержимого указанного криптокошелька именно должнику.

По мнению должника, криптовалюта не является объектом гражданских прав (имуществом) и поэтому не подлежит включению в конкурсную массу. Суд первой инстанции эти доводы поддержал.

Позиция суда апелляционной инстанции:

В силу диспозитивности норм гражданского права в ГК отсутствует закрытый перечень объектов гражданских прав.

Поскольку гражданское законодательство не содержит понятия «иное имущество», упомянутое в статье 128 ГК РФ, с учетом современных экономических реалий и уровня развития информационных технологий допустимо максимально широкое его толкование.

Согласно ст. 6 ГК РФ при невозможности использования аналогии закона права и обязанности сторон определяются исходя из общих начал и смысла гражданского законодательства (аналогия

права) и требований добросовестности, разумности и справедливости.

Доводы о невозможности применения к криптовалютам по аналогии норм, регулирующих сходные отношения, противоречат положениям ст. 6 ГК РФ, согласно которым при невозможности использования аналогии закона права и обязанности сторон определяются исходя из общих начал и смысла гражданского законодательства (аналогия права) и требований добросовестности, разумности и справедливости.

По мнению суда апелляционной инстанции, криптовалюта не может быть расценена применительно к ст. 128 ГК РФ иначе как иное имущество.

По правилам ст. 24 ГК РФ гражданин отвечает по своим обязательствам всем принадлежащим ему имуществом.

Любое имущество должника, имеющее экономическую ценность для кредиторов (включая криптовалюту), не может быть произвольно исключено из конкурсной массы без прямо предусмотренных законом оснований.

Арбитражный управляющий принимает меры и несет ответственность за формирование конкурсной массы, за счет которой будут удовлетворяться требования кредиторов.

В итоге суд апелляционной инстанции обязал должника передать финансовому управляющему доступ к криптокошельку (передать пароль) для пополнения конкурсной массы.

Мод corruption (DEMO) Фрайдей Найт Фанкин. Заражённые Скид и Памп

Показать панель управления

Комментарии • 19

*Факты этого мода 2 часть шоль*

*1) лимон демон не заразил всех это вирус заразил лимона демона а лимон демон заразил бойфренда и гейлфренда и они заражают и они успели заразить пампа и начали уже за скида*

*2) бойфренд смотрит на игрока в 1 и 2 песни а в 3 песни смотрит уже на скида и когда ты делаешь ошибку то бойфренд берёт руку и смотрит на игрока*

*3) голос скида меняется с каждой песни*

*4) в некоторых моментов можно услышить голос пампа заражоного например вот здесь много моментов есть где памп говорит **5:45** слышин голос*

*5) на иконках пампа и скида когда скид проигрывает то его заряжается вирусом*

*6) скид и памп не могут контролировать своё тело когда его захватывают памп уже не может контролировать своё тело а скид пока может пока его не заразили полностью*

*7) в песне 3 треке написано хорошие времена должны закончиться*

*8) скид может говорить пока его не заразили полностью*

*9) есть мод где есть 6 песен на этот мод где бойфренд и гелфренд стали обычными и убивают вирус спасаю скида потом и пампа*

*10) в этом моде было добавлена 3 песня и есть перевод*

*11) в этом моде скид говорит о помощи в 1 и 2 песне он просит помощь о кейта кейт это бойфренд*

*12) скид хочет помочь пампу(тыковке)но уже сам стал монстром церкви*

*13) на колонках гелфренда видно глиянта что означает лимон демон*

*14) Были сделаны все недели кроме 5*

*15) на харде на изи невозможно войти только на нормале*

*16) на окне у скижа и пампа может быть 1/лимон демон с плохой головой /2 лимон демон с новогодний шапкой*

*17) на 2 недели были сделаны все треки*

*Факты о Пико(Заражения?)*

*Сделаю шоль :)*

*Это были факты об этом моде*

Данный механизм возможен за счет реализации одного или сразу нескольких условий увеличения стоимости выбранных для пампа акций:

1) Создание и распространение недостоверных новостей позитивного характера (Данный способ часто используют относительно компаний занимающихся добычей сырья, путем вбросов новостей о нахождении большого пласта ценных ископаемых или нефти).

2) Сговором большого числа инвесторов, с целью выкупа акций определенной компании в назначенное время, что в свою очередь неизбежно заставляет расти стоимость ценных бумаг.

3) Разогревание интереса к акциям путем распространения информации о скором вливании крупными инвесторами значительных средств в какую-либо ценную бумагу. Часто встречаются комбинации данных методов для увеличения ожидаемого эффекта пампа.

На самом деле более рациональный подход для максимального результата- это использование популярных методов в сочетании с краткосрочным анализом мировых аналитических агентств.

Во-первых, такой метод привлекает инвесторов вне круга сговора, так как картина со стороны кажется рациональной (Аналитики представили техническое резюме «Активно покупать» и вот акции пошли в стремительный рост).

Эти пункты играют на психологии трейдеров и на алгоритмах роботов, так как авторитетные аналитические агентства резюмировали «Покупать».

Запросы в поисковиках по поводу «Пампа Акций» выросли благодаря нашумевшей истории о непрофессиональных инвесторах, которые объединились и массово стали выкупать акции компании GameStop, в следствии чего стоимость акций взлетела на 708%.

Юридически Памп Акций не считается нарушением, в случае если в схеме не замешаны инсайдеры со стороны компании чьи акции подверглись данной манипуляции.

Можно ли заработать на пампах от WSB с Reddit?

Не утихают страсти по поводу космического взлета акций GME и разорения хедж-фондов. Давайте разберемся подробнее, кто и как на этом заработал, и почему участвовать в таких разгонах невыгодно.

В Reddit была создана группа Wall Street Bets, которую возглавил пользователь с ником Roaring Kitty — 34-летний финансовый консультант. Он и был координатором всех действий. Идея была в том, чтобы наказать хедж-фонды, которые ставят на понижение акций (найти акции с большой долей шортов в ней (short interest)).

Обнаружив большой Short-interest (134%) в компании GameStop (NYSE: GME ), Roaring Kitty активно начал призыв покупать данный актив. Простые ритейл-инвесторы «за компанию» начали покупки, не глядя на анализ актива.

Это помогло акциям вырасти за месяц в 16 раз без какого-либо фундаментала, просто за счет огромного объема покупок по любым ценам и вынужденного закрытия шортов хедж-фондами. По мере роста акций росли убытки фондов, и в моменты превышения допустимых риск-параметров фонды были вынуждены закрываться по любой цене. А закрытие шорта — это покупка, то есть экстренные закрытия шортов еще больше разгоняли котировки.

Pump&Dump дает заработать организатору пампа

Pump & Dump — широко популярная стратегия в 2000-х на американском рынке, основанная на манипулятивном повышении цены активов с последующим обвалом. Преимущественно схема работает на компаниях с малой капитализацией, так как в них не нужен большой капитал, чтобы сильно сдвинуть цену. Данная схема была распространена на рынке криптовалют из-за отсутствия в нем регуляции. Разберемся подробнее, как же работает Pump & Dump.

Те, кто просто участвует в пампе, то есть выступает в роли топлива для роста, не получают прибыль гарантированно. Потому что большинство инвесторов покупает акцию не по адекватной, а по уже разгоняющейся цене. При этом момент, когда рост закончится и начнется обвал, предсказать невозможно. Как правило, обвал начинается после самых больших покупок от толпы на самом верху движения, потому что именно эти объемы начинают пугаться и сбрасывать акции по любой цене, чтобы не получить большой убыток.

В фильмах «Бойлерная» и «Волк с Уолл-стрит» как раз и показывали схему Pump & Dump в действии. Недавно Netflix (NASDAQ: NFLX ) на волне шумихи удалил данные фильмы из своей базы.

Важно отметить, что «робингудовцы» выбирали преимущественно слабые компании с огромным short-interest и действовали не друг против друга, а против хедж-фондов. Под руководством их лидера они начали массово скупать акции Gamestop и планировали закрываться, когда Хедж-фонды начали бы откупать свои шорты. Некоторым это удалось, но многие спекулянты, зашедшие на верхушке, потеряли до 75%. В свою очередь, хедж-фонд (Melvin Capital), занимавший большие объемы шортов GME в январе, потерял до 53% своих инвестиций.

Рассмотрим последние случаи пампов и оценим потенциальные прибыли и убытки

Мы будем судить о том, где заходило большинство, по пику популярности запросов в Google Trends.

Пик популярности пришелся на 24-30 января:

Простые трейдеры в минусе. Если мы возьмем среднюю цену за период пиковой популярности среди толпы, то получим около 200$. Получается, уже спустя неделю после покупки они теряют более 50%.

Тут важно упомянуть — не все и каждый трейдер-новичок потерял на пампе, тысячи людей на нем заработали, кому повезло вовремя выйти в плюсе. Но большинство людей в минусе (если наша предпосылка по аппроксимации трендов Гугла на активность покупок справедлива). Это говорит о том, что участие в таких разгонах — игра с отрицательным матожиданием, если вы не профессиональный спекулянт.

Nokia

Blackberry

Участвовать в пампах — значит оплачивать прибыль для их организаторов за счет своего риска

Можно было бы заработать, когда вы запрыгнули в ракету в самом начале. Однако с большей вероятностью вы бы купили акции вышеописанных компаний на хаях (в момент самой большой популярности идеи разгона котировок), когда топливо закончилось, и потеряли бы до 60-80% своих инвестиций.

Шортить пампы опасно, но все же прибыльно, если по фундаменталу, т.к. цена не может быть задрана вечно, хотя просадка может составлять до сотен % от ставки.

По этой причине инвесторы обходят стороной все такие случаи, а шорт или лонг по ним — вроде азартной игры. Можно побаловать свое эго, если невтерпеж, но лучше не рисковать капиталом.

Чтобы зарабатывать кратные прибыли на акциях, нужно опираться на сильный фундаментал в виде быстрого роста рынка, на котором работает компания, и роста доли на рынке самой компании за счет каких-то конкурентных преимуществ. Чтобы находить такие истории, требуется аналитический труд — и он вознаграждается долгосрочной высокой доходностью.

Статья написана в соавторстве с аналитиком Александром Сайгановым