Сбербанк сколько акций в обращении

Сколько акций у сбербанка

Приветствую Вас уважаемые читатели блога INFOZET.RU. Сегодня мы узнаем, сколько акций у Сбербанка, как менялась его цена со временем. А главное, стоит ли покупать эти акции сегодня.

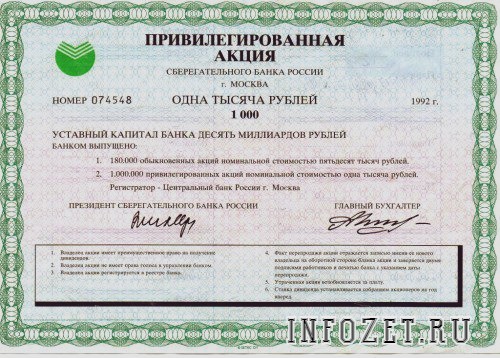

Привилегированных акций ровно – 1.000.000.000 штук. (миллиард)

Обыкновенных гораздо больше – 21.586.948.000 штук. (двадцать один миллиард)

При таких объёмах, ценные бумаги Сбербанка становятся чуть ли не одним из крупнейших акционерных обществ в стране. Главное, что вы можете с лёгкостью купить эти бумаги: как обычные, так и привилегированные.

Номинал (то есть по сути его первоначальная стоимость) одной акции сбера всего три рубля (3 рубля).

У обыкновенных и привилегированных акций есть небольшое различие. Случись чего, то сначала компания выплачивает прибыль “привилегированным акционерам”, а уже потом держателям обыкновенных. Но с другой стороны, первые лишаются возможности голосовать на собраниях, а так же принимать участие в принятии решений стратегических значений фирмы.

Структура акционеров Сбербанка. Сколько акций у Сбербанка и что кому принадлежит?

Структура акционеров Сбербанка распределяется следующим образом:

| Акционеры | Доля акций в процентном соотношении % |

| Банк России | 50% плюс одна акция |

| Юр. лица (иностранные) | 45.04% |

| Юр. лица (местные) | 1.81% |

| Обычные инвесторы | 3.15% |

Здесь мы видим, что большая часть данных бумаг находится в руках Центрального Банка России. Это положено по закону, поэтому тут никаких вопросов пока не имеем. Что дальше? А дальше мы видим картину, которая может некоторых поразить, а для кого то останется не совсем понятным явлением. Те, у кого есть свободные средства, те и вкладывают свои деньги в драгоценные бумаги. В нашей стране по понятным причинам их определённое время не было. Зато средства были у иностранных юридических лиц, которые и приобрели пакет акций, почти равнозначной половине всей компании – более 45%.

Остальные, почти 2% – это наши российские резиденты, которые владеют небольшой долей. И чуть более 3% уже распределены на обычных граждан, таких как мы с вами (если вы являетесь держателем акций Сбербанка, то вы входите в эти 3.15%). Вам нужно иметь ввиду то, сколько акций у сбербанка, и кто их владелец. Для описаны цифры выше.

Какое количество акционеров у Сбербанка?

Количество акционеров Сбербанка дошло уже до 254 000, на состояние 2020 года!

Сложно сказать что будет дальше. Цифра может увеличиться, и с такой же вероятностью она может уменьшится. Понятно одна, “костяк” мощных и самых крупных держателей ценных бумаг уже сформирован. И коли работа данной компании будет идти так же хорошо, то ни о каких глобальных изменениях говорить в эту сторону не придётся.

Сколько акций у Сбербанка всего на сегодня, это мы уже определили. Теперь движемся дальше, и рассмотрим ещё несколько основных моментов.

Дивидендная политика (опять же) у этого “финансового монстра” настолько прозрачна и понятна, что практически не оставляет никаких вопросов. Проще сказать, покажите другую такую компанию, где выплачиваются хорошие дивиденды, выплачиваются стабильно. И главный аспект который я бы хотел указать, и здесь думаю вы со мной согласитесь – ни у кого не возникает никаких сомнений на счёт выплат, и то, что они продолжаться и впредь.

Давайте разбавим наши суждения мнением экспертов в данной области, которые непосредственно вникали в суть всей политики Сбербанка:

«Наблюдательный совет компании чётко даёт понять, что и как нужно делать чтобы все могли извлекать максимальную прибыль. Мы же в свою очередь рассчитываем на то, что общая тенденция рынка сохранится, а так же мы сможем и дальше развивать те сферы которые считаем нужными. Иными словами, Сбербанк надеется только увеличивать со временем процент выплат. А акционеры компании соответственно смогут получать ещё больше прибыли из своих инвестиций»

Главный аналитик наблюдательной группы Максим Шевцов.

Перевожу на “русский язык”. Дивидендная политика Сбербанка с начала 2017 года была принята ровно на три года. Они поставили себе цель, увеличить выплату акционером в два раза. И достичь пика к 2020 году. До этого компания выплачивала акционерам 25% от прибыли, а остальное отправляла себе в карман и на развитие бизнеса. А сегодня уже и компания “встала” на нужные рельсы, и произошла модернизация. И поэтому управление компании выплачивает сегодня 50% от всей прибыли. Не плохо? Не плохо.

Неприкаянный “Сбер”

Количество акций Сбербанка выходит далеко за пределы понимания. Многие эксперты считают, что их количество не плохо было бы уменьшить. Компания и ранее проводила реструктуризацию акционерного капитала, однако в последний раз это не возымело какого-то сильного успеха.

В его компанию так же входит множество других дочерних компаний, но о них люди мало что знают. Но если начинают интересоваться данным вопросом, то вытекает множество подводных камней, о которых мы так же не можем умолчать.

И таких дочерних компаний у Сбербанка ещё десятки штук! Некоторые из них подготовлены и промышляют на территории СНГ. А некоторые раскинулись на просторах Европы.

Давайте послушаем ещё одного финансового “гуру” по вопросу, сколько акций у сбербанка:

«На сегодняшний день мы точно можем сформулировать то, куда движется компания Сбербанка. Относительно того, сколько акций у Сбербанка… Ну, я могу точно сказать, что сколько бы их не было, компания оставляет право за собой выпускать “дополнительные ценные бумаги”. А это значит, как в пословице: “всех денег не заработать”, так и здесь. Все акции не скупить никому, и сколько бы вы не приобрели, их выпустят ещё больше! Но это не значит что это “мыльный пузырь”. Её контролируют все органы которые только могут, и явно никто не заинтересован в развитии негативных результатов проверки».

Анатолий Грамерин – финансовый консультант внештатной компании.

Я же могу добавить от себя, что время идёт, не стоит на месте. По итогу разных благоприятных (или неблагоприятных) событий, мы сможем с вами наблюдать совершенно разные картины. Могут происходить слияния компаний, а это в свою очередь может отразиться на всех цифрах, которые показывает сегодня “Сберегательный Банк”.

Количество акций Сбербанка

Открытие торгового счета Форекс

Рейтинг брокеров форекс

Доверительное управление на Forex

Советники Forex на заказ

Сбербанк стал акционерным обществом в 1991 году. Это значит, что организация выпускает акции, приобрести которые может любой желающий. За все время работы компания делала 13 выпусков ценных бумаг. Поэтому количество акций Сбербанка постоянно увеличивается.

Общая информация о количестве акций Сбербанка

Общее количество обыкновенных акций составляет 21 586 948 000, а привилегированных 1 000 000 000.

На сегодняшний день акции Сбербанка находятся в обращении на:

Во всех четырех случаях приобретаются ценные бумаги на одинаковых условиях.

Выгода

Российские инвесторы относятся с симпатией к данной организации, которая демонстрирует постоянный рост на фоне роста нефтяных цен.

На данный момент аналитики фондового рынка призывают покупать акции крупнейшего российского банка.

Особенности

Прежде чем переходить к рассмотрению вопроса о том, сколько акций у Сбербанка, разберемся с типом ценных бумаг. Компания предлагает два вида:

Польза для Форекс

Сбербанк — одна из компаний, которая служит индикатором для технического и фундаментального анализа. Количество выпускаемых акций, новости, связанные с деятельностью организации — это и многое другое служит в конечном счете прекрасной иллюстрацией состояния национальной валюты.

Сбербанк демонстрирует высокий рост, начиная с 2015 года. Небольшое проседание наблюдалось в середине 2017 года и связано оно было с геополитическими особенностями.

Поэтому грамотный трейдер использует Сбербанк чтобы:

Лучше всего следить за всеми основными компаниями национальной экономики.

Дополнительный выпуск акций

Компания может озаботиться дополнительным выпуском акций чтобы увеличить количество доступных средств. Этот выпуск может быть как хорошим, так и плохим признаком.

В первом случае речь идет о добычи предприятиям средств на реализацию давно запланированных проектов. В этом случае вновь выпущенные ценные бумаги поступают на биржевую торговлю и приносят дополнительную прибыль.

Во втором случае речь идет о том, чтобы компенсировать дефицит средств выпуском дополнительных ценных бумаг.

Трейдер смотрит на поведение компании и на влияние компании на национальную экономику, следовательно — на валюту. Таким образом обеспечивается идеально полный технический и фундаментальный анализ.

Сколько акционеров у «Газпрома» и «Сбербанка»?

Про «Газпром» часто говорят, что это госкомпания, и утверждение отчасти справедливо. Если посмотреть на структуру акционерного капитала, то увидим, что 38,37% акций принадлежат Российской Федерации в лице Росимущества, а 10,97% — АО «Роснефтегаз», которое, в свою очередь, является 100% «дочкой» Росимущества. Ещё 0,89% принадлежат АО «Росгазификация» (74,55% акций принадлежит «Роснефтегазу»). Таким образом, РФ принадлежат 50,23% монополиста. Оставшаяся часть акций распределена между миноритарными акционерами и владельцами АДР.

На конец I квартала 2019 года зарегистрировано 45 709 акционеров. Но это количество не является неизменным. В случае «Газпрома» количество акционеров может меняться в зависимости от периода. Так, например, на момент отсечки для ГОСА-2018 в реестре насчитывалось 464 969 акционеров. Можно подсчитать, что в тот момент у каждого миноритарного акционера в среднем было по 25 340 акций. Учитывая, что стоимость такого пакета акций в нынешних ценах примерно пять миллионов рублей, логичным будет предположение, что большая часть акций в свободном обращении принадлежит фондам.

Акционерный капитал «Сбербанка» разделён на 21 586 948 000 обыкновенных и 1 000 000 000 привилегированных акций. 52,32% обыкновенных акций принадлежат Центробанку Российской Федерации. Остальные акции принадлежат миноритарным акционерам, среди которых ни одного с долей более 5%. На конец I квартала 2019 года в реестре было зарегистрировано 110 213 акционеров (только владельцы обыкновенных акций).

Интересен тот факт, что это количество практически не именяется, если смотреть на отчётные даты различных периодов. Например, на дату отсечки ГОСА-2018 было зарегистрировано 110 575 акционеров (только владельцы обыкновенных акций), а на дату дивидендной отсечки 26 июня 2018 года — 111 658 акционеров (владельцы как обыкновенных, так и привилегированных акций). На момент отсечки ГОСА-2018 в среднем на миноритарного акционера приходилось по 93 083 акции. Приблизительная рыночная стоимость такого пакета акций — 21 млн рублей.

Напоминаем, что для вашего удобства мы еженедельно собираем эту и другие статьи в один большой дайджест – вы сразу выбираете нужное и отсекаете лишнее. Чтобы получать такую рассылку еженедельно, просто подпишитесь на неё внизу страницы.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Тайна Грефа: 70% свободных акций Сбербанка принадлежат США и Великобритании

Крупнейший госбанк страны – Сбербанк, возглавляемый членом совета директоров американского финансового холдинга JPMorgan Chase Грефом, только на половину российский. Вторая же половина принадлежит американским и британским «кураторам» истового борца за свободный рынок, на особых для себя условиях

«Царьград.Бизнес» стало известно, что доля американских инвесторов в торгующихся на биржевых площадках «свободных» акциях Сбербанка достигла 40%. Финансовым воротилам из «дружелюбной» Великобритании принадлежит 29,5% акций Сбера. Напомню, в настоящее время в свободном обращении находятся 47,52% акций российского банка №1. Контрольный же пакет принадлежит ЦБ.

«Ураган Эльвира», который уже третий год бушует на просторах российского финансового рынка, привел к одному, но весьма прискорбному итогу – тотальному уничтожению конкуренции и созданию «тепличных» условий для госбанков. Бизнес и граждане, которые предпочитают осуществлять свою деятельность в «белую», переводят свои денежные средства на счета Сбера, ВТБ и т.д. Вместо оздоровления, которое так рьяно реализует госпожа Набиуллина, Россия получила фактическую олигополизацию банковского сектора.

Сейчас пока неизвестна контрольная сумма, которая по итогам 2017 года будет направлена на дивиденды, решение примет собрание акционеров 8 апреля (рекомендации по их размеру чуть раньше примет Наблюдательный совет), но уже известно, что чистая прибыль Сбербанка, по международным стандартам финансовой отчетности (МСФО), выросла в минувшем году на 38,2% до 748,7 млрд руб. против 541,9 млрд руб. годом ранее. Прибыль на обыкновенную акцию в течении 2017-го увеличилась на 38,3% до 34,58 руб. против 25 руб. в 2016 году.

Анализируя годовые отчеты Сбербанка, «Царьград.Бизнес» пришел к выводу, что предстоящие выплаты будут рекордными. В 2016 году госбанк выплатил акционерам втрое больше дивидендов, чем в 2015 г. на фоне рекордной чистой прибыли. Показатели же за 2017-й эту планку превзошли на порядок. Следовательно, ЦБ, как крупнейший акционер, и нерезиденты из США и Великобритании получат беспрецедентный кэш, который во многом был обеспечен двумя основополагающими факторами – «тепличными» условиями госпожи Набиуллиной и (данный факт мы признаем) достаточно успешной и эффективной бизнес-моделью, которую реализовал Герман Греф. Все-таки он заставил неповоротливого «слона танцевать». Хотя ни у оного другого профучастника отечественного финансового рынка не было и нет тех благоприятных условий, в которых работает госбанк №1.

Вернусь к нерезидентам, которые фактически владеют контрольным пакетом «свободных» акций. Мы уже писали о том, что в российскую прессу попала переписка, которую руководство Сбербанка ведёт с американским правительством через своего лоббиста в США. Из этих писем следует, что крупнейший государственный банк России во главе с господином Грефом готов лебезить перед Западом и уступить во многих вопросах, лишь бы не потерять свои доходы за рубежом.

Про патриотизм и интересы собственной страны забыли, только бизнес и рост прибыли — именно таким принципом руководствуется нынешний топ-менеджмент крупнейшего госбанка России. Сдать финансовый и национальный суверенитеты страны — принцип, которым руководствуются в Сбере, когда ведут переговоры с Госдепартаментом США.

Как нам стало известно, Сбер не только направляет гигантские суммы денег на лоббирование своих интересов в США, но и заискивает перед тамошними чиновниками, которые, к слову сказать, готовят новый так называемый февральский пакет антироссийских санкций для объяснения своих «банковских практик» и других деликатных вопросов.

Активную переписку глава Сбербанка Герман Греф через своего личного представителя ведёт с помощником госсекретаря по делам Евразии. В письмах говорится, что в начале 2017 года некий Эдиссон Смит, лоббирующий интересы Sberbank CIB, настойчиво добивался встречи с высокопоставленными сотрудниками Госдепартамента США, чтобы обсудить вопросы, связанные с введением антироссийских санкций и касающиеся деятельности Сбербанка.

Помимо общих разъяснений того, насколько старым и уважаемым во всём мире финансовым учреждением является Сбербанк, в письме отмечается, что топ-менеджмент банка намерен обсудить с американскими должностными лицами тот факт, что… господин Греф попал таки в т.н. «кремлевский доклад», с чем на Вавилова (центральный офис банка) категорически не согласны.

Свои письма Герман Греф подкреплял публичными заявлениями, что Сбербанк не будет открывать отделения в Крыму и Севастополе, чтобы не подпадать под санкционные ограничения в США и Евросоюзе. Вместе с этим банк в 2016 году выделил около полумиллиона долларов двум лоббистским фирмам (Podesta Group и Madison Group) в США, которые должны были провести работу с рядом сенаторов и конгрессменов в защиту интересов тех, кто готов пожертвовать российским национальным суверенитетом и пресмыкается перед структурами, грозящими «разорвать в клочья российскую экономику».

Итак, очевидно, что крупнейший госбанк России фактически не принадлежит нашей стране. Формально его контролирует ЦБ, но по факту Сбербанк уже давно попал под контроль «кураторов» Грефа и Ко.

ЦБ передает правительству контроль над Сбербанком

Центробанк продаст правительству принадлежащий ему контрольный пакет акций Сбербанка — 50% плюс одна акция. Минфин и ЦБ во вторник, 11 февраля, объявили, что необходимый законопроект уже разработан и направлен в правительство. Государство планирует выкупить акции по рыночной стоимости. На эти цели будут направлены ликвидные средства Фонда национального благосостояния (ФНБ), превышающие порог 7% ВВП.

Продажа будет осуществляться частями. Как сообщил РБК представитель ЦБ, количество лотов и скорость продажи будут зависеть от наполнения ФНБ. В Минфине подтвердили, что в ФНБ недостаточно ликвидных средств, чтобы сразу купить весь пакет Сбербанка, там рассчитывают, что необходимая сумма появится в течение 12 месяцев. Акции будут переходить в собственность покупателя по мере их оплаты. Окончательная цена сделки станет известна позже — ЦБ рассчитает ее на основе средневзвешенной цены акций за шесть полных месяцев до даты первой сделки. По этой методике стоимость продаваемого пакета на 11 февраля составляет около 2,7 трлн руб.

Если законопроект внесут в Госдуму в марте, он может быть рассмотрен в ускоренном порядке и принят в весеннюю сессию, заявил РБК глава думского комитета по финансовому рынку Анатолий Аксаков.

Зачем нужна сделка

Продажа Сбербанка, который в отличие от большинства госбанков исторически принадлежит ЦБ, а не правительству, обсуждается много лет. У ЦБ существует конфликт интересов: он совмещает роли акционера, регулятора и надзорного органа, отмечается в сообщении Минфина, а продажа акций Сбербанка «позволит снять вопросы». На то, что контроль ЦБ над крупнейшим банком страны выглядит странно, указывали России страны — члены Организации экономического сотрудничества и развития до 2014 года, рассказывал в октябре замминистра финансов Алексей Моисеев.

Активизации дискуссии о смене главного акционера Сбербанка в последние месяцы предшествовал спор о дивидендах крупнейшего банка. С 2017 года они не зачисляются в доходы ЦБ, а передаются регулятором напрямую в бюджет. По законодательству ЦБ передает в бюджет 75% своей прибыли, но с 2017 года этого не делает, поскольку показывает убытки из-за санации банков. Убыток ЦБ в 2017 году составил рекордные 435,3 млрд руб., в 2018-м — 434,7 млрд руб. Если бы в этот период дивиденды Сбербанка шли в доходы ЦБ, бюджет недополучил бы суммы, на которые рассчитывал. В мае 2019 года председатель ЦБ Эльвира Набиуллина предложила вернуться к прежней системе зачисления дивидендов в доходы регулятора (это помогло бы покрыть часть убытков из-за санирования банков).

Конфликт интересов существовал всегда, вопрос о выходе регулятора из структуры акционеров Сбербанка давно назрел и не раз обсуждался, но ЦБ было не до того — сначала из-за финансового кризиса, потом из-за фокуса на санации частных банков, говорит старший кредитный специалист Moody’s Ольга Ульянова. В самой продаже нет ничего необычного, наоборот, нетипичным является то, что банковский регулятор владел контрольным пакетом в крупнейшем банке, считает она: обычно владельцем госбанков выступает государство.

В декабре об обсуждении смены контролирующего акционера банка сообщил Reuters со ссылкой на источники, затем это подтвердил министр финансов Антон Силуанов. А председатель ЦБ Эльвира Набиуллина в интервью «Интерфаксу» заявляла, что речь может идти только о продаже пакета правительству, а не о его передаче (балансовая стоимость банка составляет лишь 72,9 млрд руб.).

Согласно достигнутым договоренностям 700 млрд руб. (то есть порядка 25%) от продажи акций Сбербанка ЦБ включит в свои доходы за 2020 год, сообщил представитель регулятора. Оставшиеся средства, по его словам, ЦБ передаст в казну — частично в форме денежных средств, частично в форме требований к Сбербанку по субординированному займу и к ВЭБу — по депозиту.

Правительство может рассмотреть законопроект о выходе ЦБ из капитала Сбербанка уже в четверг, 13 февраля, сообщили агентства со ссылкой на Минфин. По данным Reuters, первый этап сделки по покупке Сбербанка начнется в апреле.

Что получат миноритарии

При продаже первой части пакета Центробанк (а не покупатель) сделает миноритарным акционерам Сбербанка оферту на выкуп акций: предложит им продать имеющиеся у них на руках акции по цене сделки между ЦБ и правительством. Согласно действующему закону об акционерных обществах, предложить миноритариям продать свои акции должен покупатель пакета, а не продавец, замечает директор по телекоммуникациям и финансовому сектору представительства Prosperity Capital Management Александр Васюк. Представитель ЦБ назвал условия сделки «уникальными» и подчеркнул, что в законопроекте будут отдельно прописаны особенности взаимодействия с миноритариями Сбербанка. Но акции миноритариев не должны остаться у государства — согласно документу до конца 2022 года регулятор должен будет выкупленные акции продать.

Сейчас в свободном обращении находятся 48% акций Сбербанка (в том числе 45% — у нерезидентов). Вероятно, первым лотом ЦБ передаст правительству пакет ровно на 30% акций (по закону покупатель более 30% должен сделать публичную оферту прочим акционерам), полагает партнер «Егоров, Пугинский, Афанасьев и партнеры» Дмитрий Степанов. Затем, по его мнению, ЦБ с Минфином в рамках разработанного законопроекта пропишут в законодательство об акционерных обществах исключение, освобождающее правительство от обязанности делать оферту миноритариям, после чего проведут сделки по продаже остальной части пакета. Минфин и ЦБ скорее будут склонны выбирать «цену пониже, чем повыше», считает экономист по России и СНГ «Ренессанс Капитала» Софья Донец.

«Вряд ли хотя бы один акционер Сбербанка из-за смены собственника решит продать свои акции», — сомневается бывший зампред ЦБ, завкафедрой финансовых рынков РАНХиГС Константин Корищенко. Он уверен, что Минфин и ЦБ учли нюансы законодательства и озвучили планы об оферте миноритариям, «чтобы не попадать в неудобные ситуации».

С момента объявления о продаже Сбербанка (15:40 мск) акции росли в цене с 255,17 руб. за штуку до 259,77 руб. (плюс 3% к открытию), но спустя два часа опустились ниже 255 руб. Сейчас средневзвешенная цена акции банка за шесть месяцев (по этому принципу будет определяться цена сделки между ЦБ и правительством) составляет 238,4 за штуку, то есть на 8% ниже текущей биржевой цены, оценивает старший аналитик «ВТБ Капитала» Михаил Шлемов. Если цена оферты будет ниже рынка, то объем выкупленных Центробанком бумаг будет незначительным — соответственно, и будущая реализация этого пакета не окажет существенного влияния на котировки, полагает начальник отдела экспертов по фондовому рынку «БКС Брокер» Василий Карпунин.

Сколько денег в ФНБ на выкуп Сбербанка

По текущему курсу доллара к рублю ликвидная часть ФНБ равна примерно 9,16 трлн руб., или 8,1% прогнозируемого ВВП за 2020 год. Соответственно, превышение над 7% ВВП, которое может быть направлено на инвестиции в 2020 году, оценивается в 1,2–1,3 трлн руб. (точное значение меняется из-за изменений курсов валют). Силуанов говорил, что на внутренние инфраструктурные проекты из ФНБ в первый год может быть направлено 0,4 трлн руб. Получается, что для расчетов с ЦБ по выкупу контрольного пакета в Сбербанке в 2020 году у Минфина останется максимум 800–900 млрд руб. В 2020 году Минфину удастся оплатить до 30% всей суммы сделки, следует из расчетов РБК.

Согласно федеральному бюджету на 2020–2022 годы, сумма доступных для инвестирования средств ФНБ (превышение ликвидной части над 7% ВВП) будет ежегодно возрастать — до 3,7 трлн руб. в 2021 году и до 5,8 трлн руб. в 2022 году, потому что правительство продолжает получать сверхдоходы от нефти. Этот прогноз был сделан исходя из консервативного прогноза по ценам на нефть ($55–57 за баррель), и, хотя прямо сейчас нефтяные котировки из-за коронавируса опустились ниже заложенной в бюджет прогнозной цены, ожидается, что в среднем за год цены на нефть будут не ниже прогнозируемых правительством. Власти планировали использовать часть свободных средств ФНБ для предоставления экспортных кредитов, но даже с учетом этого у Минфина будет скорее больше, чем меньше, средств для оплаты доли в Сбербанке в последующие годы по сравнению с 2020-м. Исходя из этого, расчеты могут быть завершены в течение двух-трех лет (к 2022 году).

Ожидаемая дивидендная доходность акций Сбербанка по итогам 2019 года значительно превысит доходность облигаций федерального займа (ОФЗ), поэтому инвестиции в них соответствует целям управления ФНБ — обеспечит сохранность вложений и стабильность дохода от их размещения, настаивает министерство. При этом планов правительства по инвестированию ФНБ в инфраструктурные проекты покупка не отменяет, заявил Силуанов.

Превратится ли покупка Сбербанка в финансирование социнициатив

Сделка по выкупу Сбербанка в конечном счете может оказаться скрытым источником финансирования социальных инициатив президента Владимира Путина, сообщили «Ведомости». Дело в том, что доход ЦБ от продажи акций Сбербанка может частично вернуться в бюджет, поскольку ЦБ по закону перечисляет правительству 75% своей чистой прибыли, говорит Донец. Поступления от ЦБ засчитываются в ненефтегазовые доходы бюджета, а значит, на эту сумму потенциально можно увеличить общие бюджетные расходы. Таким образом, купив долю в Сбербанке на сбережения ФНБ, правительство фактически сможет трансформировать их в дополнительные расходы для финансирования мер соцподдержки. Объявленные Путиным меры финансовой поддержки российским семьям потребуют дополнительно 3,8 трлн руб. из федерального бюджета до 2024 года.

Но главный экономист Альфа-банка Наталия Орлова скептически настроена по отношению к этой версии. «Продажа Сбербанка как основание для того, чтобы потратить деньги ФНБ, — это слишком странно и сложно. И с точки зрения предсказуемости бюджетных трат это выглядит неубедительно», — считает она.

Что будет со Сбербанком и Грефом

Действующая стратегия Сбербанка заканчивается в 2020 году, и банку предстоит согласовать новый трехлетний документ с новым акционером. Основные задачи нынешней стратегии направлены на создание и развитие экосистемы Сбербанка, а также на превращение банка в ИТ-компанию, которая способна конкурировать с такими технологическими гигантами, как Google, Amazon и Facebook. Но такой подход вызывал критику ЦБ: по мнению регулятора, банки не должны создавать экосистемы, так как это может негативно влиять на конкуренцию из-за создания барьеров для других поставщиков финансовых услуг. Несмотря на это, при контроле ЦБ Сбербанк реализовывал достаточно независимую стратегию развития, что положительно оценивалось инвесторами, считает руководитель направления Deloitte по оказанию услуг финансовым институтам России и СНГ Екатерина Трофимова.

В 2019 году представители ЦБ занимали 29% мест в наблюдательном совете Сбербанка (четыре места), 14% — чиновники правительства (два места) и 43% — независимые директора (шесть мест). Кандидаты в наблюдательный совет Сбербанка должны быть выдвинуты до 18 марта, уточнили в пресс-службе ЦБ «Интерфаксу». Сбербанк обсуждает это с правительством и администрацией президента.

Герман Греф предупреждал, что может покинуть пост главы банка, если стратегию из-за смены основного акционера придется менять. Дальнейшая стратегия будет зависеть от видения новых кураторов Сбербанка в правительстве, говорит Трофимова, подчеркивая, что независимость Сбербанка в этом вопросе очень важна для инвесторов и участников рынка.

Если передача пакета связана с тем, что у правительства есть собственное видение стратегии развития Сбербанка, в том числе в рамках реализации национальных проектов, то вполне возможна смена руководства банка, рассуждает управляющий директор рейтингового агентства НКР Станислав Волков. Сейчас неясно, найдет ли понимание со стороны правительства идеология создания экосистемы, действующей и в нефинансовой сфере, поскольку это требует существенных инвестиций, добавляет эксперт.

По мнению Ольги Ульяновой, замена контролирующего акционера в предлагаемой конструкции вряд ли приведет к смене стратегии: «Сбербанк — крупнейший банк, и ему в любом случае приходится договариваться с государственными структурами на самых разных уровнях». Риски смены руководства Сбербанка минимальны, полагает заместитель директора группы рейтингов финансовых институтов АКРА Михаил Полухин. Банк на протяжении многих лет демонстрирует высокие показатели, обеспечивает растущий положительный финансовый результат, и в таких условиях кардинальные изменения в модели управления маловероятны, считает он.

Перед объявлением ЦБ и Минфина о продаже Сбербанка Греф проводил пресс-конференцию по итогам наблюдательного совета. Он ушел с нее за несколько минут до того, как Минфин и ЦБ выпустили свои сообщения. Общение с журналистами продлилось всего около семи минут, хотя обычно после набсовета оно длится более получаса.