сбер здоровье и страхование жизни это разные страховки

О чём молчат банки. Как сделать ипотечную страховку в 2 раза дешевле и стоит ли вообще её брать?

Школьный хулиган, забирая у младшеклассников конфеты, ставит их перед выбором: «или делишься, или я тебя поколочу». Младшеклассник выбирает то, что ему выгоднее — отдать конфеты. Банк тоже даёт заёмщикам выбор — или оформляешь страховку на ипотеку, или я подниму тебе процентную ставку. Большинство предпочитает купить себе скидку, оформив полис, и не спорить. Но вот вопрос — действительно ли наличие страховки выгоднее, чем высокая процентная ставка и можно ли сэкономить на оформлении полиса, воспользовавшись услугами «своей» страховой компании, а не банковской.

Считаем, что выгоднее

Для начала посчитаем, будет ли выгода от снижения процентной ставки при оформлении полиса.

Расчёт будем делать на примере Сбербанка, потому что он занимает первое место по количеству оформленных ипотек.

Ипотека со страховкой и без

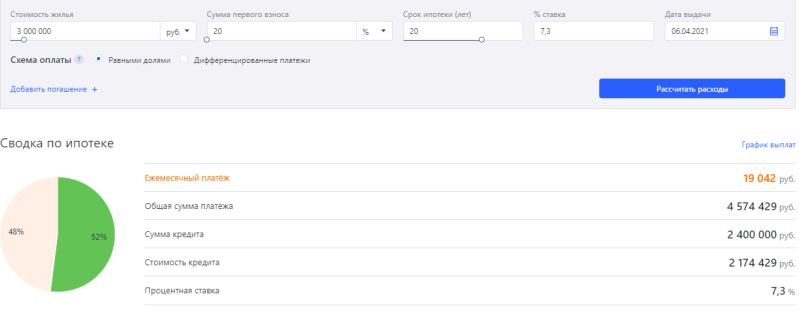

Для примера возьмём вторичное жильё стоимостью 3 000 000 рублей, первый взнос — 20%. При использовании всех возможных скидок (покупка на «Дом клик», страхование жизни и здоровья, молодая семья, электронная регистрация сделки) получаем ставку 7,3%. Считаем ежемесячные платежи и переплату с использованием калькулятора «Выберу.ру», где можно задавать любые параметры.

При оформлении кредита на 20 лет получаем ежемесячный платёж 19 042 рубля. Переплата — 2 174 429 рублей.

Скидка за оформление страховки — 1%.

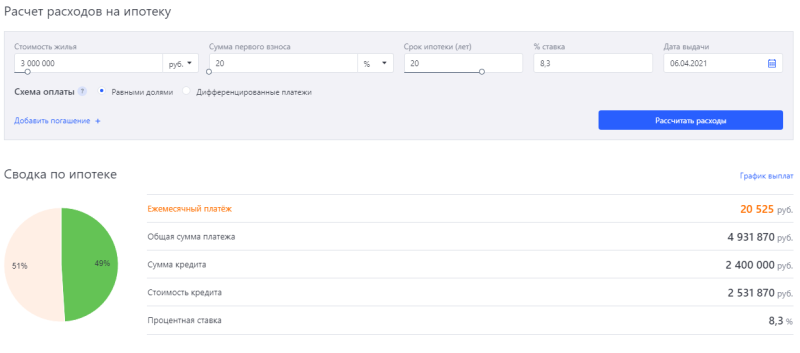

Если её не использовать, то процентная ставка становится 8,3%. Ежемесячный платёж — 20 525 рублей. Переплата — 2 531 870 рублей.

Получается, что используя страхование жизни и здоровья, мы сэкономим 357 441 рубль. Это экономия на процентах, без учёта страховки.

Сколько стоит страховка

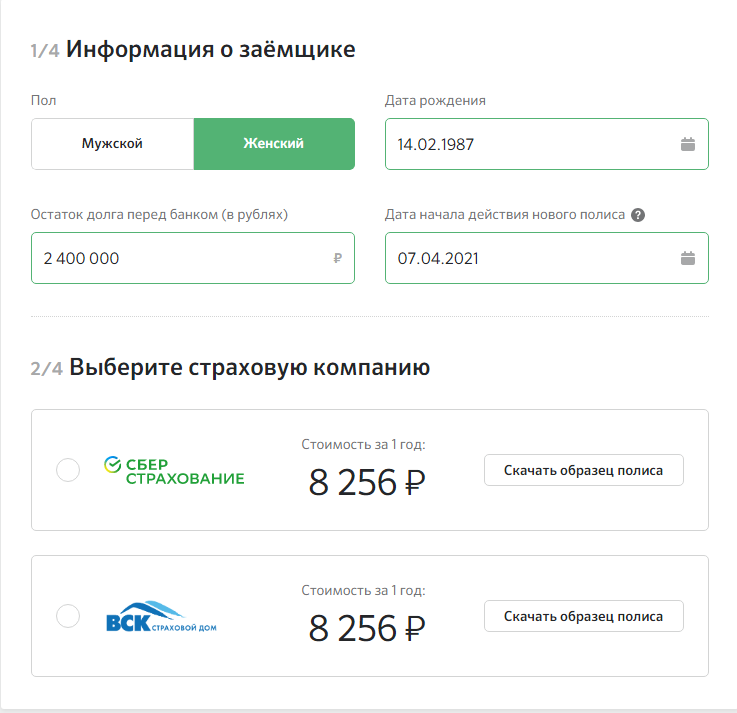

Для расчёта страховки воспользуемся калькулятором на «Дом клик». Стоимость полиса будет зависеть от остатка долга перед банком, пола заёмщика и даты его рождения.

В нашем случае остаток долга — 2 400 000 рублей. Пол заёмщика женский, возраст — 34 года.

Страховка будет стоить 8 256 рублей на один год. За весь срок кредита в 20 лет придётся заплатить около 165 120 рублей. Напомним, что разница в переплате между ипотекой со страховкой и без — 355 920 рублей. Получается, что выгода есть.

Но мы брали большой срок. Для чистоты эксперимента посчитаем выгоду при сроке кредита в 8 лет.

Ежемесячный платёж — 33 080 рублей. Переплата — 775 680 рублей.

Без страховки процентная ставка станет 8,3%. Ежемесячный платёж при этом поднимется до 34 295 рублей. Переплата — 892 320 рублей.

Экономия — 116 640 рублей. Расходы на страховку — 66 048 рублей. Выгода не столь большая как в первом примере, но есть.

Чем старше заёмщик, тем менее выгодной становится страховка. Например, для мужчины возрастом 50 лет полис будет стоить 21 600 рублей. За 8 лет он заплатит 172 800 рублей. В этом случае можно не оформлять полис, если вопрос стоит только в экономии.

Особенность оформления страховки при использовании маткапитала

Минус схемы в том, что продавцу надо месяц ждать поступления средств — на это пойдёт не каждый. Плюс схемы — страховка рассчитывается от окончательного размера ипотеки — 2 400 000 рублей.

Плюс схемы в том, что продавец не ждёт месяц, пока зачислятся деньги. Минус в том, что первоначальный ипотечный договор оформляется на 2 883 000 рублей. Сответственно, страховка будет рассчитываться от этой суммы, что составит 9 917 рублей.

Получается, что через месяц сумма задолженности изменится, а заплатить повышенную страховку придётся за весь год.

Можно ли сэкономить на полисе?

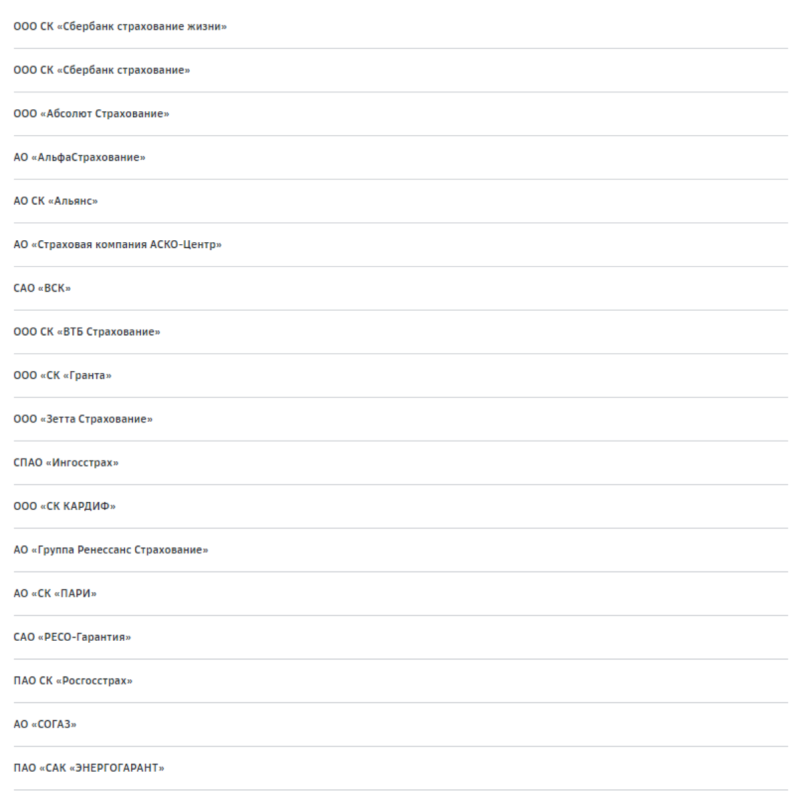

Мы уже выяснили, что оформлять страховку в обмен на скидку выгодно. Но мы делали расчёт по страховой программе, которую предлагает банк. Если вы придёте оформлять кредит в офис банка, то столкнётесь именно с этим предложением и сотрудник даже не заикнётся о том, что у заёмщика есть выбор.

Для сравнения возьмём компанию «Энергогарант». Страхование жизни и здоровья обойдётся заёмщику из нашего примера в 4 104 рубля. Как видим, в два раза дешевле, чем страховка, предложенная Сбербанком.

Цена ценой, но необходимо смотреть не только на стоимость полиса, но и на условия — риски, которые покрывает страховка, и причины отказа в выплатах. Многие рассматривают страхование жизни только как способ снизить переплату по кредиту. На самом деле полис покрывает риски утраты жизни и здоровья, поэтому надо выбирать не только цену, но и условия.

Практически все банки при оформлении ипотеки будут ставить условие — без страхования жизни и здоровья процентная ставка выше. В рассмотренном нами примере скидка составляет 1%. В большинстве других банков — 2%.

В прошлом году ЦБ предлагал расходы на страховку переложить с заёмщика на банки, чтобы избежать навязывания дорогих услуг, которые предлагают компании-партнёры или дочерние страховые компании. Однако пока инициатива ЦБ не нашла поддержки.

Добровольное страхование жизни и здоровья

Финансовое благополучие при непредвиденных обстоятельствах, связанных со здоровьем

В соответствии с правилами страхования заболевание COVID-19 относится к страховых событиям во всех продуктах добровольного страхования жизни. Не является исключением, если заболевший находится в зоне эпидемии или на территории, где введён режим чрезвычайной ситуации.

Получайте выплаты

Виды покрытия

Расширенное

Базовое

Специальное

Расширенное покрытие страховой программы предоставляется всем клиентам, не входящим в категории Базовое и Специальное

Как получить выплату при наступлении страхового случая

Документы

Страховые выплаты на случай получения инвалидности

Страховые выплаты при длительном больничном

Страховые выплаты на случай ухода из жизни

Расширенное покрытие предоставляется всем клиентам, в случае если клиент не относится к категории базового или специального страхового покрытия

Категория для Расширенного покрытия: женщины и мужчины в возрасте от с 18 до 70 лет, на дату подписания заявления на страхование, которые не относятся к категориям Базового или Специального покрытия.

| Риски | Дата начала страхования |

| Смерть, инвалидность I и II группы | С даты оплаты |

| Временная нетрудоспособность | С 61 дня |

Базовое покрытие

Категория:люди младше 18 или старше 70 лет; люди, у которых до подписания заявления имелись или имеются заболевания: ишемическая болезнь сердца (инфаркт миокарда, стенокардия), инсульт, онкологические заболевания, цирроз печени.

| Риски | Дата начала страхования |

| Смерть от несчастного случая | С даты оплаты |

Специальное покрытие

Категория: люди, признанные на дату подписания заявления инвалидами I, II или III группы, или те, у которых есть действующее направление на медико-социальную экспертизу и которые не относятся к категориям Базового покрытия

Какие выплаты и в каких случаях я получу?

Выплаты будут направлены на погашение кредита, а остаток средств на ваш банковский счёт. При этом в случае длительного больничного компенсация придёт только на ваш счёт.

При длительном больничном вы получите компенсацию до 244 000 рублей. Выплаты начисляются с 32-го дня больничного. Максимальный срок оплаты — 122 календарных дня нетрудоспособности включительно. Сумма компенсации в день — 0,5% от первоначальной суммы кредита, но не более 2000 рублей. При наступлении инвалидности I или II группы вследствие несчастного случая, выплата составит 100% от первоначальной суммы кредита. Если инвалидность наступила по причине заболевания, то для I группы выплата 100% от суммы кредита. При инвалидности II группы — 50%. При уходе из жизни выплата составит 100% от первоначальной суммы кредита.

Какие есть возрастные ограничения при принятии на страхование?

Ограничения зависят от приобретаемого продукта.

| Программа Страхования | Возраст | Страховые риски |

| ДСЖ | более 70 лет на момент подписания заявления | Уход из жизни в результате несчастного случая |

| ДСЖ с КЗ | более 65 лет на момент подписания заявления | |

| ДСЖ с НПР | Женщины: более 55 лет на момент окончания срока страхования Мужчины: более 60 лет на момент окончания срока страхования | Уход из жизни в результате несчастного случая Недобровольная потеря работы (Дожитие застрахованного лица до наступления события) |

Кто является страховщиком по Программе страхования?

Я уже являюсь инвалидом 1,2,3 группы

У меня было диагностировано заболевание.

Когда начинает действовать защита?

Как долго действует защита?

Как мне воспользоваться страховкой?

Через сколько мне выплатят при наступлении страхового случая?

Какие документы мне необходимо собрать при наступлении страхового события?

Каковы гарантии выплат?

Это обязательно?

Очень Дорого оформлять программу

Не думаю, что со мной что-то произойдет

Как можно вернуть плату за страхование?

По каким причинам мне могут отказать в выплате?

Страховой риск

Причина отказа в выплате

Возраст клиента на дату Заявления на страхования менее 18 или более 65 лет

До даты подписания Заявления на страхование у клиента были диагностированы заболевания: ишемическая болезнь сердца (инфаркт миокарда, стенокардия), инсульт, онкологические заболевания, цирроз печени.

Инвалидность 1,2 гр.

На дату подписания Заявления на страхование, клиент был признан инвалидом 1-й, 2-й или 3-й группы или имел направление на медико-социальную экспертизу.

Временная нетрудоспособность (длительный больничный)

На дату подписания Заявления на страхование, клиент был признан инвалидом 1-й, 2-й или 3-й группы или имел направление на медико-социальную экспертизу.

Больничный сроком менее 32 календарных дней (непрерывно)

Отзывы о страховой компании «Сбербанк страхование жизни»

Я занимаюсь вашим вопросом. Обязательно вернусь, как только будет результат.

С уважением,

Мария Александрова

Сбер

Спасибо, письмо получила. Вернусь с результатом.

С уважением,

Мария Александрова

Сбер

Письмо у меня)

Всё проверю и вернусь!

С уважением,

Мария Александрова

Сбер

Здравствуйте. При оформлении потребительского кредита, был заключен страховой договор (сбер страхование жизни). Вступивший в силу 01.08.2018 г. В ноябре 2020 года отказала нога, обратившись в поликлинику и пройдя МРТ, выяснилось что две межпозвоночные грыжи передавили нерв. Провели операцию по удалению грыж. 11. 08. 2021 г обратился в банк по страховому случаю, предоставив нужные документы.

Здравствуйте. При оформлении потребительского кредита, был заключен страховой договор (сбер страхование жизни). Вступивший в силу 01.08.2018 г. В ноябре 2020 года отказала нога, обратившись в поликлинику и пройдя МРТ, выяснилось что две межпозвоночные грыжи передавили нерв. Провели операцию по удалению грыж. 11. 08. 2021 г обратился в банк по страховому случаю, предоставив нужные документы.

Сегодня уже 30.09.2021 год, продолжаю находиться на больничном ( 10 мес.) нога так и не восстановилась. Работу можно сказать потерял, кредиты не оплачены, вынужден писать заявление в суд.

Я проверю подробности и напишу вам итоги.

Дайте мне, пожалуйста, время.

С уважением,

Мария Александрова

Сбер

Писала ранее отзыв, как развелась на деньги. Ладно, забыла, как мои деньги, выплаченные в 2019 году, оставили себе.

В следующем году мне снова ждать такого подарка?

Я готова проверить ситуацию. Напишите мне на zabota@sberbank.ru ваши ФИО, дату рождения, контактный телефон и другие подробности. В теме письма укажите «46047 Банки.ру»

С уважением,

Мария Александрова

Сбер

Вынужден оставить крайне негативный отзыв о программа «Сберегательное страхование» (или «коробочное», как называют ее сами сотрудники) от Сбербанк-страхование. Изначально была заявлена возможность получить «доход» от накопления в виде налогового вычета в размере 13% от суммы страховых платежей (накоплений).

Не разбираясь в теме налогового вычета, начал ежемесячные отчисления в счет страхового накопления. Спустя год, собрался оформлять. Читать далее

Вынужден оставить крайне негативный отзыв о программа «Сберегательное страхование» (или «коробочное», как называют ее сами сотрудники) от Сбербанк-страхование. Изначально была заявлена возможность получить «доход» от накопления в виде налогового вычета в размере 13% от суммы страховых платежей (накоплений).

Не разбираясь в теме налогового вычета, начал ежемесячные отчисления в счет страхового накопления. Спустя год, собрался оформлять налоговый вычет, на что из налоговой получил запрос о необходимых подтверждающих документах, среди которых значились справка о выплаченных взносах за год и договор страхования. Изначальное соглашение в офисе Сбера было оформлено в виде картонной карточки (буклета), которая не принималась налоговой в качестве договора.

Запросил через горячую линию экземпляр договора для предоставления в налоговую. Заявление приняли и типа отправили договор почтой. Но договора я так и не получил.

Прождав несколько месяцев, предпринял еще попытку заказать-получить экземпляр договора страхования. Его в очередной раз «отправили». и я его так же не получил.

Было предположение, что вина на Почте России. Поэтому в очередной раз оформил заказ на копию договора в офисе СберБанка (так как офисов Сбер-страхования в Тюмени нет), чтобы отправка была внутренними силами Сбера. С горем пополам получил таким образом справку о выплаченных процентах, но копию договора так и не увидел.

На днях истекает 5 лет программы страхования, в течение которых я исправно оплачивал взносы. Сбер-страхование пользовались моими деньгами без какой-либо выгоды для меня. Налоговый вычет я так и не смог получить. Уже даже не надеюсь получить свои взносы обратно хотя бы без обещанных 13% накоплений.

Вывод: продукт страхования абсолютно сырой; ни один из сотрудников Сбер-страхования не понимает, как этот продукт должен работать. Готов поспорить, что и выплат при страховом случае я не дождался бы.

Спасибо, письмо у меня. Вернусь с ответом.

С уважением,

Мария Александрова

Сбер

Довелось столкнуться со следующей ситуацией : у покойного отца был взят кредит наличными для третьего лица, которое является в рамках договора созаемщиком. В кредитном договоре было страхование всего, что только можно. Обращу внимание на один пункт >.

На момент наступления страхового случая потратил много времени на сбор всех необходимых документов, после чего стали требовать документы, которые. Читать далее

Довелось столкнуться со следующей ситуацией : у покойного отца был взят кредит наличными для третьего лица, которое является в рамках договора созаемщиком. В кредитном договоре было страхование всего, что только можно. Обращу внимание на один пункт >.

Второй момент, что в справке о смерти причина смерти отмечена как >. И такой документ страховая не принимает. Ровно как и морг не готов предоставить любой другой.

Письмо получила, спасибо.

Всё проверю и вернусь!

С уважением,

Мария Александрова

Сбер

Письмо получила, спасибо.

Всё проверю и вернусь к вам с ответом.

С уважением,

Мария Александрова

Сбер

в итоге сейчас 12.09.2021 не одной выплаты так и не поступило ( все время требуют закрытий больничный с пометкой приступление к работе а я на данный момент ещё на больничном. Читать далее

Спасибо, письмо у меня. Вернусь с результатом.

С уважением,

Мария Александрова

Сбер

Здравствуйте!

У меня наступил страховой случай (временная нетрудоспособность) с 6.03.2021. по программе страхование потребительского кредита.

Здравствуйте!

У меня наступил страховой случай (временная нетрудоспособность) с 6.03.2021. по программе страхование потребительского кредита.

В июне 2021 года мне выплатили часть страхового возмещения за 49 дней. Моя временная нетрудоспособность по данному заболевания составила более 6 месяцев.

30 августа 2021 года, мной были предоставлены сотрудникам отделения сбербанка все закрытые больничные листы (начиная с 06.03.2021 г), заверенные должным образом, и заявление на пересмотр суммы страхового возмещения, в связи с продолжительной болезнью.

Вчера, т. е. 08.09.21 я решил позвонить и уточнить на какой стадии находится мое обращение, какое было мое удивление, что мне выплата была произведена ранее, никаких выплат мне больше не предусмотрено.

Выплата проведена 23.09.2021.

С уважением,

Мария Александрова

Сбер

ИСЖ и НСЖ. Как заработать и остаться в живых

Разбираемся в накопительном и инвестиционном страховании.

Это непростые, но интересные продукты. Сейчас всё расскажем.

Какое бывает страхование жизни

«Обычное» страхование жизни работает так: вы заключаете договор на определенный срок и платите взнос. Если за время договора произойдет страховой случай, то вы или ваши близкие получите выплату — обычно во много раз больше, чем ваш взнос. Если ничего плохого не произойдет, то ваш взнос станет доходом страховой компании.

Правильнее называть такое страхование рисковым с ударением на «и». Официально термина «обычное страхование» не существует

У ИСЖ и НСЖ другие правила. Вы заключаете договор на длительный срок — не менее пяти лет, чаще на 15—30. Далее вы либо вносите сразу большую сумму, либо понемногу вносите небольшие суммы. Если за время договора произойдет страховой случай, то вы или ваши близкие получите выплату. Если не произойдет, то в конце срока страховая компания вернет вам внесенные деньги, иногда даже с доплатой.

Главное отличие — в возврате внесенных взносов. В обычном страховании жизни вы платите небольшую сумму, но потом теряете ее. В ИСЖ и НСЖ вы платите большие суммы, но потом их возвращаете, возможно с процентами.

НСЖ оформляют, чтобы гарантированно накопить крупную сумму при одновременной страховой защите. ИСЖ чаще всего оформляют для инвестиционного дохода, а не для страховой защиты.

Как устроено НСЖ и ИСЖ

Каждый страховой взнос клиента делится на несколько неравных частей.

Рисковая часть — это плата за страховую защиту от перечисленных в договоре рисков. По сути, это «страховка в страховке». Чем она больше, тем больше и максимальная сумма, на которую вы застрахованы. Однако рисковая часть не накапливается и не подлежит возврату.

Накопительная часть — основная часть взноса. Страховая компания инвестирует накопительную часть вашего взноса и получает дополнительный доход. Часть дохода страховая оставляет себе, часть выплачивает вам в конце срока. Благодаря этому даже с учетом затрат на рисковую часть страхования вы все равно получите в конце срока запланированную сумму.

НСЖ (накопительное страхование жизни) — это вид страхования жизни, при котором вы бесплатно кредитуете компанию, а она вас бесплатно страхует.

ИСЖ (инвестиционное страхование жизни) — это вид страхования, при котором вы бесплатно кредитуете компанию, а она делится с вами прибылью, полученной от вложения ваших денег, и страхует вашу жизнь.

Когда выплатят деньги

Выплаты по договору будут в двух случаях: если человек умрет или не умрет. Второй вариант страховщики романтично называют дожитием.

Дожитие. Если с клиентом за все время страхования ничего не произошло, то компания возвращает полную сумму накопленных взносов и инвестиционный доход, если он есть.

Опции. Страховые компании часто предлагают вписать в договор и оплатить дополнительные риски, например:

Если в страховом полисе есть такие опции и именно это с клиентом и произойдет, он получит выплату. Но важно помнить: взносы на оплату дополнительных рисков в конце срока не возвращаются.

У некоторых страховых компаний есть опция «Освобождение от уплаты страховых взносов при утрате трудоспособности (инвалидности) в результате несчастного случая или болезни». Работает она так: если клиенту присваивают инвалидность, его «освобождают» от дальнейшей уплаты взносов. При этом компания сама оплачивает взносы клиента и формирует накопления, которые выплачиваются в конце срока договора по «дожитию».

Как платить взносы

Страховые взносы могут быть регулярными и единовременными. При НСЖ обычно надо делать взносы регулярно, при ИСЖ — внести один раз, но крупную сумму.

Регулярные взносы нужно платить в течение всего срока договора. Можно платить один раз в год, можно чаще. Ежегодный взнос выгоднее: при частых платежах страховая компания может установить дополнительную надбавку — получится, что сумма 12 ежемесячных взносов будет больше одного ежегодного.

Пропускать или менять сумму платежа можно только по согласованию со страховой.

Досрочно расторгать договор можно, но невыгодно. В этом случае вам вернут только «выкупную сумму» — часть внесенных вами взносов — и вы получите меньше, чем успели накопить. По сути, это штраф за досрочное расторжение. Сумма потерь в разных договорах сильно отличается, обычно это от 5 до 20% от взносов.

Для чего оформлять НСЖ

НСЖ подходит, если клиент хочет гарантированно накопить крупную сумму. Так как сроки накопления долгие, то произойти может все что угодно. С НСЖ после первого взноса клиент уже застрахован на необходимую ему сумму.

Зачем обычно оформляют НСЖ :

Копить нужно будет долго, поэтому НСЖ — это всегда страхование на долгий срок, не менее 5 лет, а страховые взносы крупные — в десятках, а иногда и сотнях тысяч рублей каждый год. К этому нужно быть готовым.

Многие страховые компании обязуются начислять на сумму взносов небольшой доход — 2—4% годовых. Это выгодно: позволяет частично компенсировать инфляцию и увеличить итоговую сумму накоплений. Иногда доход может быть и больше, но он полностью зависит от готовности страховой компании делиться с клиентом. Прогнозировать такой доход невозможно.

НСЖ, депозит или обычное страхование жизни?

При депозите наследники Геннадия получат только ту сумму, которую он фактически накопил при жизни. Причем получат не сразу, а только после вступления в наследство — через 6 месяцев. Сумму разделят между всеми наследниками.

При НСЖ наследники Геннадия получат весь миллион рублей гораздо быстрее — в среднем за 2 недели. Деньги получат те люди, кого Геннадий сам указал в полисе как выгодоприобретателей. И не факт, что это будут те же люди, что и официальные наследники.

Для чего оформлять ИСЖ

ИСЖ подходит, если у вас уже много свободных денег и вы хотите их во что-то вложить и получить доход. ИСЖ — это своеобразный вклад на 3—5 лет, только с более высоким потенциальным доходом, чем обычный банковский депозит. И еще в него включено страхование жизни.

Всегда сразу уточняйте коэффициент участия — он будет влиять на ваш доход.

Если инвестиции оказались убыточными, то страховая компания возмещает убыток самостоятельно из своих средств. Такое условие есть во всех договорах. По ИСЖ нельзя получить убыток. Если вы не расторгаете договор досрочно, то худшее, что может случиться, — это нулевая доходность. Тогда компания просто вернет в конце срока договора сумму ваших взносов.

Что важно знать про ИСЖ

ИСЖ — это не вклад. Поэтому система страхования вкладов для ИСЖ не работает. При отзыве лицензии страховая компания должна расторгнуть договор и вернуть полученные взносы. Либо компания может переуступить ваш договор другой страховой компании, которая и будет его обслуживать в дальнейшем.

Если же страховая компания не сделала ни того ни другого, то вернуть взносы вы сможете только в общем порядке взыскания долгов с банкротов. Поэтому важно выбирать надежную компанию, иначе при отзыве лицензии у страховой компании вы можете потерять все внесенные взносы.

Доход по ИСЖ не гарантирован. Он, конечно может быть и 20, и 50, и 100% в год, как обещает реклама. Но может быть и 1%, и 0%, причем за все 5 лет.

Страховая защита по ИСЖ сокращена. Чтобы увеличить накопительную часть взноса, идущую на инвестиции, компания сокращает рисковую часть. С одной стороны, это дает возможность заработать больше. С другой — страховая защита по таким программам минимальна. Нужно внимательно читать договор.

Налоговые вычеты

Страхование должно быть оформлено на 5 лет и более. Иногда клиентам предлагают оформить полисы сроком на 3 года и короче — по ним налоговый вычет не предоставляется.

Вычет предоставляется от взносов не более 120 000 рублей в год. В этот лимит входят и другие расходы, которые дают право на налоговый вычет, например, оплата обучения или лечения.

Налоговый вычет по полисам НСЖ и ИСЖ можно воспринимать как дополнительный доход — 13% от суммы внесенного взноса. За весь срок действия договора сумма возвратов может получиться весьма значительной, этим обязательно надо пользоваться.

Юридические преимущества НСЖ и ИСЖ

Так-так-так, что у нас здесь? Они скользкие, они вырываются. Это юридические нюансы!

Накопленные взносы НСЖ и ИСЖ не подлежат разделу имущества при разводе, взысканию по суду и аресту. Это значит, что если вы разведетесь, то все взносы по НСЖ или ИСЖ будут принадлежать только тому, кто заключил договор страхования.

Но если Петр и Ольга разведутся, квартира, машина и депозит подлежат разделу поровну как совместно нажитое имущество независимо от того, на кого они оформлены. А ИСЖ продолжит действовать, и все взносы по нему будут принадлежать только Петру. Петр может в любой момент обратиться в страховую компанию, исключить Ольгу из получателей выплаты в случае своей смерти и назначить другого выгодоприобретателя.

Возврат накопленных взносов в конце срока признается страховой выплатой и не облагается налогами. Подоходным налогом облагается только полученная прибыль и только свыше ставки рефинансирования (ключевой ставки).