Русал почему растут акции

«Русал» взлетел почти на 7%. Эксперты назвали возможные причины роста

Акции российского производителя алюминия «Русал» в начале торгов Московской биржи выросли почти на 7% при отсутствии значимых корпоративных новостей. На максимуме бумаги поднимались до ₽39,99 за акцию. На Гонконгской фондовой бирже (HKEX) в ходе торгов в среду бумаги дорожали на 10,8% — до 4,32 гонконгского доллара. К закрытию торгов на бирже Гонконга рост сократился до 7,7% (4,2 гонконгского доллара).

Некоторые источники связывают динамику с покупкой «Русалом» немецкой компании Aluminium Rheinfelden, однако информация о сделке была опубликована еще на прошлой неделе, отмечает аналитик компании «Велес Капитал» Василий Сучков. Aluminium Rheinfelden является одним из лидеров на рынке Германии по производству алюминиевых сплавов, полуфабрикатов и углеродных материалов и крупным поставщиком ведущих мировых автомобильных компаний. Сделка несущественна в финансовом плане, однако покупка активов в Германии может свидетельствовать о нормализации отношений «Русала» с ЕС, который несколько месяцев назад обвинил компанию в нарушении соглашения с Управлением по контролю за иностранными активами (OFAC), отметил эксперт «Велес Капитала».

Ранее «Русал» объявил о заключении партнерского соглашения с Henan Mingtai Aluminum Co., Ltd., крупным производителем алюминиевой продукции, сообщили в «Универ Капитале». «Русал» будет поставлять низкоуглеродный алюминий бренда ALLOW на заводы компании Mingtai, в том числе на новое прокатное предприятие в Кванъяне (Южная Корея). Выпуск продукции начнется в третьем квартале 2021 года. Других корпоративных новостей, которые могли бы стимулировать рост акций, от компании не было, отметил Артем Лютик.

«Русал» — один из крупнейших в мире производителей алюминия с долей рынка около 6%. Основную выручку компании приносит производство и продажа алюминия. Крупнейшие акционеры компании — группа En+ (56,9% акций) и СУАЛ (26,5% акций), 16,6% акций находятся в свободном обращении. Основателем компании является Олег Дерипаска.

Начальник управления торговых операций на российском фондовом рынке инвесткомпании «Фридом Финанс» Георгий Ващенко отмечает, что резкий рост акций начался не в России, а в Гонконге, и это говорит о том, что спекулятивные ожидания отыгрывали международные инвесторы. Поводом для повышения могли в том числе стать предположения на тему изменения акционерного соглашения в «Норникеле» («Русал» — крупный акционер компании), дивидендов «Норникеля» или изменений доли в биржевых индексах, рассуждает аналитик. По мнению Ващенко, дальнейшая динамика акций «Русала» будет зависеть от того, насколько публичная информация оправдает спекулятивные ожидания, вызвавшие рост.

Существенный рост цены бумаг в Гонконге мог быть связан с надеждами инвесторов на быстрое восстановление мировой экономики, и в первую очередь на восстановление в автомобильной промышленности, что позитивно скажется на акциях российского производителя алюминия, добавил эксперт «Универ Капитала».

Акции «Русала» выросли на согласии акционеров разделить компанию

Два крупнейших акционера «Русала» — En+ и Sual Partners — объявили, что поддержат идею выделить высокоуглеродные активы алюминиевого гиганта в отдельную компанию. Об этом сообщила En+ в пресс-релизе.

По данным на октябрь 2021 года, контролирующему акционеру «Русала» En+ принадлежит 56,88% акций компании, а Sual Partners Виктора Вексельберга и Леонарда Блаватника владеет пакетом в 25,56%.

На этой новости котировки «Русала» выросли на 2,5%, на максимуме составив ₽74,3 за бумагу (по состоянию на 12:14 мск). По сравнению с уровнем закрытия пятницы акции выросли на 3,6%. Однако к 15:09 мск рост замедлился до 1,51%, свидетельствуют данные Мосбиржи.

«У выделенных активов компании будут разные траектории и стратегии декарбонизации их деятельности, но они будут направлены на одну цель, намеченную на 2050 год, — достижение углеродной нейтральности», — подчеркнул исполнительный председатель совета директоров En+ Group Грегори Баркер.

«После разделения направлений деятельности на две отдельные компании низкоуглеродный бизнес может вскоре достичь лидерства на мировом рынке низкоуглеродного алюминия, в то время как предприятия другого бизнеса сконцентрируются на инвестициях и инновациях, необходимых для обеспечения их успешного будущего в высококонкурентном мире углеродной нейтральности», — добавил Баркер.

«Русал» анонсировал выделение высокоуглеродных активов, которым требуется дорогостоящая модернизация для снижения выбросов, в отдельную группу еще в мае текущего года. После этого он планировал изменить название оставшегося низкоуглеродного бизнеса на AL+. Предполагалось, что AL+ продолжит экспортировать алюминий в страны с высокими требованиями к экологии (например, в Европу и США). Sual Partners в конце мая выступила против такого разделения бизнеса, а в конце июня заблокировала решение о переименовании компании на годовом собрании акционеров.

Какой потенциал у акций РУСАЛа

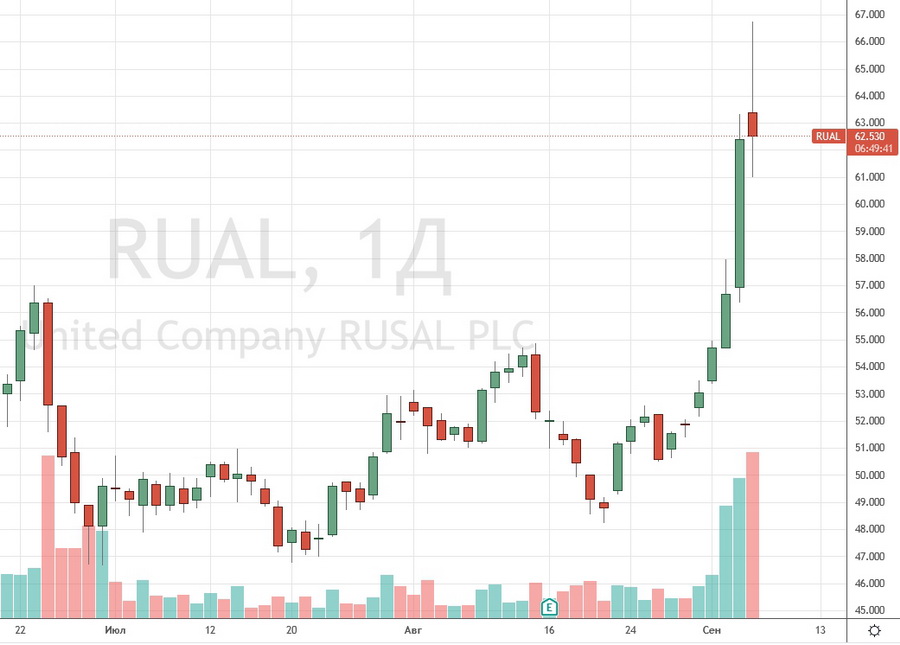

Акции РУСАЛа, российского производителя алюминия мирового масштаба, в последние недели стабильно держатся в числе лидеров торгов на Московской бирже. С 20 августа рост составил около 40%, а с начала года акции компании выросли на 75%. С чем связан рост и есть ли еще потенциал?

Цены на алюминий

В 2022 г. высокие цены на алюминий могут сохраниться, учитывая предпосылки к структурному дефициту на фоне высокого спроса со стороны «зеленой» энергетики. Это будет поддерживать финансовые результаты компании.

Доля в ГМК Норильский никель

Пока не ясно точно, какая доля денежной подушки будет направлена на гашение долга, а какая — на капиталоемкую инвестпрограмму. Однако большой запас кэша в сочетании с ростом EBITDA за счет высоких цен позволяет с оптимизмом смотреть на долговой профиль компании и ожидать делевереджа.

В декабре РУСАЛ может получить от Норникеля промежуточные дивиденды за 9 месяцев 2021 г., которые могут быть рассчитаны по старой формуле из расчета 60% от EBITDA. Это будет дополнительным бонусом к операционной прибыли РУСАЛа.

Дивидендная политика РУСАЛа

Дивидендная политика РУСАЛа предполагает выплату 15% от ковенантной EBITDA, которая включает в себя EBITDA от алюминиевого бизнеса и дивиденды, полученные от доли в Норильском никеле. Однако с 2017 г. РУСАЛ не платит дивиденды, отдавая предпочтение сокращению долга.

Перспективы разделения бизнеса

Однако миноритарный акционер Sual Partners, контролирующий более 25% в компании, похоже, не согласен с разделением компании. Также СМИ сообщали, что компания приостановит процесс разделения из-за введения новых экспортных пошлин.

Таким образом, вопрос разделения компании повис в воздухе. Конкретики пока нет, поэтому этот фактор можно считать риском, который может стать как позитивом, так и негативом для инвестиционного кейса РУСАЛа в будущем.

Выводы

Ключевым фактором инвестиционной привлекательности акций является перспектива делевереджа за счет благоприятной рыночной конъюнктуры и сохранения дивидендных потоков от ГМК Норильский никель после принятия новой дивидендной политики.

В результате прибыль на акцию вырастет, что при возвращении к выплате дивидендов в будущем может обеспечить привлекательную доходность для инвесторов. При таких перспективах акции вполне могут подняться выше 90 руб. за бумагу на горизонте следующих 12 месяцев.

При этом стоит отметить важный фактор. Рынок оценивает долю РУСАЛа в Норникеле исключительно по дивидендным потокам, игнорируя ее рыночную стоимость. На текущий момент стоимость этой доли почти идентична капитализации самого РУСАЛа.

Реализация части пакета через процедуру обратного выкупа в июне 2021 г. могла бы привести к переоценке доли, но рынок до сих пор предпочитает игнорировать рыночную стоимость. На долгосрочном горизонте эта недооценка может постепенно исчезать.

Бонус: Возможность включения в индекс MSCI RUSSIA

Ключевым критерием для включения акций в индекс MSCI Russia является рыночная оценка free-float. После роста акций компании с начала года бумага имеет все шансы на включение в индекс в рамках ноябрьской ребалансировки. Если этот сценарий реализуется, то притоки капитала в акцию со стороны пассивных фондов могут оказать дополнительную поддержку котировкам на краткосрочном горизонте и ускорить рост.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Итоги торгов. Геополитика отправила нас в аутсайдеры

Какие акции в топе прогнозов на 2022 год

Омикрон гуляет по планете. Что лучше — Pfizer или Moderna?

Ключевые события недели: инфляция в России и США, переговоры Путина и Байдена, утренняя сессия

5 идей в российских акциях: Просадка в IT и не только

Акции Evergrande упали к 11-летнему минимуму. Что происходит с долгом

Акции Li Auto достигли среднесрочной цели и рухнули на 16%. Что дальше

Акции Ozon упали к цене начала торгов на бирже. Что дальше

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Акции «Русала» взлетели после переворота в Гвинее. Что будет дальше?

В Гвинее — государстве на западе Африки — произошел государственный переворот. Власть в стране захватили военнослужащие подразделения спецназначения во главе с полковником Мамади Думбуя. Они арестовали президента страны Альфа Конде, а Думбуя в обращении к гражданам объявил о низложении власти в стране, роспуске правительства, отмене действующей Конституции и закрытии границ республики. По его словам, к восстанию военных побудила сложная экономическая, политическая и социальная ситуация в стране.

На этой новости акции «Русала» в первые минуты торгов на Мосбирже 6 сентября подскочили на 6,97%, до ₽66,75 за бумагу. Однако затем рост замедлился, а потом сменился падением: на 18:00 мск «Русал» торговался на уровне ₽61,46 за бумагу, что на 1,5% ниже уровня закрытия предыдущего торгового дня.

По итогам торгов понедельника в Гонконге котировки производителя взлетели на 14,45%, до 6,97 гонконгского доллара.

Почему Гвинея важна для «Русала»?

Гвинея — один из крупнейших поставщиков бокситов, сырья для производства алюминия. На сегодняшний день подтвержденные запасы бокситов в стране составляют около 20 млрд тонн — больше, чем в какой-либо другой стране. Гвинея соперничает с Австралией как основной поставщик бокситов в Китай, который является крупнейшим в мире рынком для алюминия, пишет Bloomberg. По данным правительства Гвинеи, в прошлом году страна в совокупности отгрузила 84,2 млн тонн бокситов. В Китай пошла большая часть этого объема.

«Русал» в Гвинее производит около 40% всех бокситов и 5% алюминия. Ему принадлежит Компания бокситов Киндии (добыча 3,5 млн тонн бокситов в год), боксито-глиноземный комплекс Friguia (2,1 млн в год) и месторождение бокситов Dian-Dian (3 млн тонн в год). Компания бокситов Киндии — крупнейший сырьевой актив «Русала». На нем добывается около 25% от всех бокситов российской компании.

По данным операционной отчетности «Русала», в первом полугодии 2021 года его гвинейские компании добыли 3,8 млн тонн бокситов, или 50% от всего производства группы. В случае перебоев с поставками бокситов предложение на рынке алюминия теоретически может сократиться и цены на металл вырасти. Это положительно повлияет на акции «Русала», что и отыгрывают участники рынка.

Продолжит ли дорожать алюминий?

Аналитик инвесткомпании «Фридом Финанс» Евгений Миронюк объяснил реакцию рынка тем, что политическая нестабильность в Гвинее повышает вероятность сбоев в поставках бокситов, поскольку западноафриканская страна остается их основным поставщиком. «Мы ожидаем задержку в отгрузках из Гвинеи. Кроме того, их периодичность также может снизиться, что сдвинет сроки в производственных цепочках», — сказал эксперт.

По мнению аналитика инвестиционной группы «Финам» Алексея Калачева, перебои в поставках возможны только в том случае, если военным не удастся удержать власть, в стране возникнет ситуация двоевластия и внутренний конфликт станет затяжным. Вероятность такого развития событий пока невысока, считает эксперт.

Калачев также отметил, что длительность рисков, которые возникли из-за переворота, связана с тем, как скоро новые власти установят полный контроль над страной. «Любая власть пойдет на то, чтобы продлить ранее заключенные соглашения, потому что экономика Гвинеи сильно зависит от добычи природных ископаемых и экспорта. И с этим всем придется считаться», — заключил он.

Чем грозит переворот «Русалу»

«Пока рано делать какие-то выводы касательно того, насколько государственный переворот отразится на производстве и продажах бокситов. Судя по заявлениям ряда компаний (Nordgold, Chalco), работа на их активах в Гвинее пока никак не пострадала. Первые заявления руководителя переворота также нам кажутся достаточно мягкими», — полагает старший аналитик по металлургическому сектору «Атона» Андрей Лобазов. По мнению эксперта, сценарии развития событий могут быть полярно разными — от бесперебойного производства до национализации (приостановки) активов.

Для «Русала» сложившаяся ситуация может иметь неоднозначные последствия. С одной стороны, рост цен на сходное сырье для производства алюминия потенциально ведет к снижению прибыльности компании, с другой — это будет компенсировано удорожанием самого металла, отметил Евгений Миронюк. «Пока рано говорить о том, надолго ли прервутся поставки. В частности, не исключен пересмотр договорных отношений, который может привести к временной приостановке добычи глинозема», — добавил аналитик.

«Полагаю, что одна из целей государственного переворота в Гвинее как раз и заключается в контроле рынка алюминия, поэтому перебоев с поставками повстанцы постараются избежать и вообще постараются как можно быстрее наладить отношения с ключевыми покупателями сырья за рубежом», — говорит главный аналитик инвесткомпании «Алор Брокер» Алексей Антонов.

Акции «Русала» с начала года выросли на 76%. Котировки двигались вверх вслед за ценами на алюминий: на фоне восстановления спроса после пандемии этот металл за то же время подорожал на 28,7%.

Кроме того, на прошлой неделе глава Минпромторга Денис Мантуров на полях Восточного экономического форума сообщил, что министерство видит основания для снижения ставок пошлин на экспорт из России отдельных видов металлопродукции, в частности чугуна, ферросплавов и алюминия.

«Для Русала эта новость позитивна с точки зрения восприятия компании рынком, поскольку значительная часть ее маржи съедается за счет экспортной пошлины на алюминий», — отметил в обзоре главный стратег «ВТБ Капитала» по рынку акций Илья Питерский.

Еще одна причина для роста котировок — ожидаемое включение алюминиевого гиганта в индекс MSCI Russia. Котировки «Русала» достигли уровня, который «открывает дорогу» компании в индекс по итогам полугодового пересмотра 30 ноября, заметил Питерский.

Что будет с акциями «Русала» дальше

Андрей Лобазов, старший аналитик по металлургическому сектору инвестгруппы «Атон»: «Падение бумаги во второй половине дня, как нам кажется, связано с осознанием прямых рисков для «Русала» — в Гвинее у компании находятся крупные активы. «Русал» сильно рос на прошлой неделе, и инвесторы, скорее всего, решили зафиксировать прибыль, пока сохраняется эта неопределенность.

Евгений Миронюк, аналитик инвесткомпании «Фридом Финанс»: «Бумаги «Русала» могут достичь уровня ₽72–74 за акцию на горизонте до конца года. Однако в случае если приостановка поставок из Гвинеи окажется продолжительной, таргет будет пересмотрен».

Алексей Калачев, аналитик инвестгруппы «Финам»: «У нас была прогнозная цена ₽61,5 за акцию. Буквально в пятницу котировки ее превзошли, и сейчас мы ее поставили на пересмотр. С фундаментальной точки зрения я буду пересматривать прогноз, исходя из новой ситуации, свежей отчетности и так далее. С точки зрения техники мы видим, что и цена акции «Русала» на Мосбирже и, самое главное, в Гонконге вышла за пределы уровней сопротивления. По акциям был очень долгий многолетний коридор [то есть акции торговались в ограниченном диапазоне], котировки периодически бились в верхнюю границу. Сегодня они вышли за эти пределы, то есть чисто технически мы понимаем, что простор для роста открыт.

Пошлины ударили по «Русалу» и не позволили ему уже в первом полугодии вернуться к выплате дивидендов. Но правительство уже подтвердило, что не будет продлять пошлины на экспорт, а увеличит ставки по НДПИ. Если по пошлинам «Русал» оказывается в проигрышном положении по сравнению с другими ГМК, то при изменении пошлин на НДПИ — в выигрышном. Это связано с тем, что большую часть сырья он добывает за границей. И если цены на алюминий будут держаться высоко, то «Русал» в долгосрочном плане перспективная бумага».

«РУСАЛ» не исчерпал возможностей для роста

Мы делаем ставку на то, что «РУСАЛ» лучше прочих ГМК готов к энергопереходу, декарбонизации и введению углеродного регулирования. Используя энергию ГЭС и развивая технологию инертных анодов, «РУСАЛ» продвигает свою продукцию как продукцию с наименьшим углеродным следом. Мы рассчитываем, что «РУСАЛ» использует рост прибыли для сокращения долговой нагрузки и вернется к выплате дивидендов уже в 2022 г., что может стать драйвером для роста акций.

RUAL

Покупать

0486.HK

Покупать

Количество акций, млн

Показатель

2019

2020

2021П

Показатели рентабельности, %

Показатель

2019

2020

2021П

Мультипликаторы

Показатель

2021П

Мы повышаем цену акций ОК «РУСАЛ» до 100,17 руб. и 10,71 HKD до сентября 2022 г., сохраняя рекомендацию «Покупать». Апсайд на горизонте 12 мес. составляет 38,9% и 37,3% соответственно.

Ожидаемое в следующем году возобновление дивидендных выплат, чего компания не делала с 2017 г., может стать мощным драйвером для акций «РУСАЛа».

Стратегия «РУСАЛа» нацелена на то, чтобы стать крупнейшим поставщиком алюминия с самым низким углеродным следом. Это обеспечит компании сильные позиции в условиях энергоперехода и декарбонизации мировой экономики.

Введение временных экспортных пошлин окажет негативное влияние на результаты компании во 2-м полугодии, которое будет компенсировано высокими ценами реализации продукции. Пошлины не будут продлены на 2022 г., а ожидаемое поднятие ставок НДПИ не так сильно повредит компании, добывающей большую часть сырья за пределами РФ.

Ключевыми рисками для «РУСАЛа» мы видим вероятность перебоев с поставкой бокситов из Гвинеи, рост налоговой нагрузки на отрасль в РФ, сохранение большой величины долга и зависимость результатов компании от доходов, получаемых от доли в «Норникеле». Эти риски сейчас нивелированы ростом цен на алюминий, но станут более актуальными в случае ценовой коррекции на рынке металлов.

По нашей оценке, акции ОК «РУСАЛ» недооценены на 38% по отношению к бумагам сопоставимых компаний отрасли по прогнозным мультипликаторам P/E и EV/EBITDA на 2021 и 2022 гг.

Описание эмитента

Объединяя российские алюминиевые заводы, «РУСАЛ» фактически представляет собой почти всю алюминиевую отрасль Российской Федерации. В сентябре 2020 г. «РУСАЛ» сменил юрисдикцию с о. Джерси (Великобритания) на регистрацию в качестве резидента специального административного района (САР) с льготным налогообложением на о. Октябрьский (Калининградская область). Теперь компания официально называется так: Международная компания публичное акционерное общество «Объединённая Компания «РУСАЛ» (ОК «РУСАЛ» МКПАО).

В состав компании входят 12 алюминиевых и 9 глиноземных заводов, 6 предприятий по добыче бокситов и один нефелиновый рудник, 3 завода по производству порошковой продукции, 2 предприятия по производству кремния, 4 фольгопрокатных предприятия, 2 предприятия, выпускающие колесные диски, и др. На 43 предприятиях ОК «РУСАЛ» в 13 странах мира трудятся около 57 тыс. человек. Более 80% из них в Российской Федерации.

Разбивка выручки от продаж по бизнес-сегментам (1П 2021)

Источник: данные компании

Стратегия компании

Одним из приоритетных проектов развития для компании является строительство Тайшетского алюминиевого завода (ТаАЗ) в Иркутской области. Первая очередь предприятия проектной мощностью 428,5 тыс. тонн первичного алюминия в год начнет работать уже в 2021 г.

ОК «РУСАЛ» производит широкую линейку продуктов. К основным видам относятся первичный алюминий, глинозем и фольга. Компания также производит кремний, галлий и корунд. В перспективе «РУСАЛ» планирует увеличить долю продукции с высокой добавленной стоимостью, в которую он включает алюминиевый лист, слитки, катанку, литейные сплавы, цилиндрические слитки, фольгу, колесные диски и др., с 40% до 60%.

Факторы привлекательности

Источник: данные компании

Факторы риска

Дивиденды

С дивидендами у ОК «РУСАЛ» все непросто из-за высокой долговой нагрузки. Компания платит дивиденды нерегулярно, так как вынуждена согласовывать дивидендные выплаты с кредиторами. По условиям ковенантов о дивидендах не может быть речи, пока отношение «Чистый долг / EBITDA» превышает 3х. В соответствии с принятой в августе 2015 г. дивидендной политикой выплаты могут составить до 15% от так называемой ковенантной EBITDA.

По соглашению с кредиторами для выплаты дивидендов «РУСАЛ» рассчитывает долговую нагрузку как отношение чистого долга к ковенантной EBITDA. Абсолютное значение ковенантной EBITDA отличается от скорректированной EBITDA, и компания его не раскрывает. Известно, что в расчет включаются дивиденды, получаемые от «Норникеля», а в ковенантный долг теперь не включается задолженность, обеспеченная 26,4% акций «Норникеля», которыми владеет компания. До buyback «РУСАЛ» владел 27,8% акций Норникеля».

Отраслевые тенденции

Около четверти спроса на алюминий обеспечивается производителями транспортных средств, примерно столько же используется в строительстве. Чуть более 14% потребления обеспечивает мировая электротехническая отрасль, около 9% машиностроение и примерно по 8% используется для производства фольги и упаковки.

Источник: International Aluminium Institute

Объемы производства и потребления алюминия демонстрируют рост. В первой половине 2021 г. глобальное производство алюминия выросло в годовом сопоставлении на 5,7%, до 33,8 млн тонн. Мировой спрос на первичный алюминий вырос за это время на 11,9%, до 33,9 млн тонн, благодаря чему на рынке образовался небольшой дефицит.

При этом доля Китая в производстве алюминия увеличилась до 57%, а доля в потреблении приближается к 60%, в силу чего Китай с конца прошлого года стал нетто-импортером необработанного алюминия. Ожидается, что мощности по выпуску первичного алюминия в Китае достигнут пика к 2025 г. и стабилизируются на уровне около 45 млн тонн в год. В настоящее время они составляют уже порядка 43,5 млн тонн.

Несмотря на наличие в мире избыточных мощностей по производству алюминия, значительная часть их остается устаревшей, энергозатратной и в силу этого незагруженной.

Растущий спрос привел к росту цен на алюминий в 2021 г. до многолетних максимумов. В августе наблюдается новый ценовой скачок, вызванный тем, что в ряде провинций Китая объявили о сокращении объемов выпуска в целях снижения энергопотребления и улучшения экологической обстановки.

|

| Источник: tradingeconomics.com |

Ценовая ситуация дополнительно подогревается опасениями относительно перебоев в поставках сырья из Гвинеи, где на днях произошел военный переворот. Гвинея обеспечивает около 1/5 мировых поставок бокситов.

Алюминий имеет хорошие перспективы в «зеленом» будущем. Металл хорошо подвергается вторичной переработке без потери свойств. И, главное, он производится с использованием электроэнергии. В процессе энергоперехода глобальной экономики будет расти спрос на алюминий, производимый с помощью возобновляемых источников энергии.

Согласно прогнозу International Aluminium Institute, к 2050 г. мировое потребление алюминия увеличится примерно на 80% по сравнению с текущими показателями и превысит 170 млн тонн в год. При этом производство первичного алюминия вырастет до 90 млн тонн, в то время как вторичная переработка увеличится с 31 до 80 млн тонн в год.

Операционные и финансовые показатели

ОК «РУСАЛ» раскрывает операционные результаты ежеквартально, а финансовую отчетность публикует дважды в год. Объемы производства алюминия в первой половине 2021 г. практически не изменились по сравнению с первым и вторым полугодиями 2020 г. и составили 1 868 тыс. тонн. Загрузка производственных мощностей сохранилась на уровне 97%.

ОК «РУСАЛ»: операционные и финансовые результаты за 6 мес. 2021 г.