Рост китайских акций сегодня

| Название | Послед. | Изм. | Изм.% | Обзор рынка | Рост | Падение |

|---|---|---|---|---|---|---|

| Shanghai | 3.589,31 | -18,13 | -0,50% | Up 24.23% Down 72.48% Unchanged 3.29% | 361 | 1080 |

| TR China 50 | 201,75 | +1,16 | +0,58% | Up 30.00% Down 58.00% Unchanged 12.00% | 15 | 29 |

| China A50 | 15.664,59 | +57,50 | +0,37% | Up 50.00% Down 38.00% Unchanged 12.00% | 25 | 19 |

Самые активные акции

Позиция успешно добавлена:

Все последующие выпуски Только предстоящий выпуск Получить напоминание за 1 торговый день

Лидеры роста

| Название | Послед. | Изм. | Изм.% |

|---|---|---|---|

| Jinan High tech Development | 4,36 | +0,40 | +10,10% |

| Xining Special Steel | 4,80 | +0,44 | +10,09% |

| Anhui Quanchai Engine | 16,45 | +1,50 | +10,03% |

| Aluminum Corp of China | 5,93 | +0,54 | +10,02% |

| EmbedWay Shanghai | 16,26 | +1,48 | +10,01% |

Лидеры падения

| Название | Послед. | Изм. | Изм.% |

|---|---|---|---|

| Anhui Tongfeng | 8,24 | -0,92 | -10,04% |

| Kunshan Kersen Science | 11,58 | -1,29 | -10,02% |

| Changchun Faway Auto | 15,45 | -1,72 | -10,02% |

| Jiangsu Dingsheng | 42,16 | -4,68 | -9,99% |

| Ningbo Shenglong Automotive | 16,51 | -1,83 | -9,98% |

Предупреждение: Fusion Media would like to remind you that the data contained in this website is not necessarily real-time nor accurate. All CFDs (stocks, indexes, futures) and Forex prices are not provided by exchanges but rather by market makers, and so prices may not be accurate and may differ from the actual market price, meaning prices are indicative and not appropriate for trading purposes. Therefore Fusion Media doesn`t bear any responsibility for any trading losses you might incur as a result of using this data.

Fusion Media or anyone involved with Fusion Media will not accept any liability for loss or damage as a result of reliance on the information including data, quotes, charts and buy/sell signals contained within this website. Please be fully informed regarding the risks and costs associated with trading the financial markets, it is one of the riskiest investment forms possible.

Акции КНР утратили доверие инвесторов. Что делать с бумагами прямо сейчас

За последние месяцы инвесторы в китайский рынок пережили настоящее потрясение — из-за ужесточения регулирования технологического сектора и критики некоторых отраслей в государственных СМИ котировки многих компаний обвалились.

Затем критика властей обрушилась на секторы видеоигр, полупроводников, производителей электронных сигарет, алкоголя, детского питания, биотехи, IT-компании. Крупным компаниям власти начали предъявлять обвинения в различных нарушениях и проводить расследования.

Свои действия Компартия объясняла защитой конкуренции и заботой о потребителях. В то же время власти поддержали секторы спорта и здорового образа жизни — благодаря новой госпрограмме развития массового спорта выросли акции компаний из связанных с ним индустрий.

Также стало известно, что власти КНР планируют до 2025 года ужесточать законодательство в сферах безопасности, технологии, персональных данных и антимонопольного законодательства. По мнению директора по инвестициям «Сбер Управление Активами» Рената Малина, это связано с тем, что Китай постепенно меняет экономическую модель, все больше полагаясь на внутренние спрос и потребление. Больший контроль над крупными технологическими компаниями необходим, так как они расширяют взаимодействие с пользователями и собирают все больше данных.

Неопределенность на рынке китайских акций заставила сомневаться в его перспективах даже крупных инвесторов. Появились мнения, что страна все больше отходит от капиталистического уклада. Властям КНР даже пришлось успокаивать инвесторов, объясняя, что своими действиями они пытаются решить существующие в разных сегментах проблемы и помочь компаниям развиваться в правильном русле.

Уже в сентябре председатель КНР Си Цзиньпин заявил, что Китай создаст фондовую биржу в Пекине, на которой будут котироваться акции малых и средних предприятий.

Первоначальная паника инвесторов, которая вызвала распродажу акций летом, переросла в общую нервозность по отношению к китайскому рынку — инвесторы негативно реагируют на любую новость о действиях властей КНР. Многие инвесторы из-за ситуации в Китае получили серьезные убытки. Разбираемся вместе с экспертами, есть ли у китайских компаний перспективы.

Что делать, если у вас в портфеле есть акции китайских компаний

Инвесторам, которые уже являются акционерами китайских компаний и приобрели их до начала активных действий Государственного управления по регулированию рынка (SAMR) Китая, можно только посочувствовать, признает аналитик инвесткомпании «Фридом Финанс» Евгений Миронюк.

По его мнению, существенные риски для компаний образовательного сектора в худшем случае могут привести к делистингу отдельных бизнесов с зарубежных торговых площадок. В лучшем — долгосрочные оценки крупных инвестдомов останутся низкими с рекомендациями «держать» или «продавать», считает он.

«Бумаги компаний сектора — TAL Education Group, New Oriental Education & Technology Group и др. — будут реагировать в большей степени не на корпоративные новости, а на сообщения о возможности приспособиться к требованиям регулятора. На примере Alibaba мы видим, что компромисс удается найти, но это может занять многие месяцы. При этом активного восстановления акций Alibaba до сих пор не происходит, хотя бумаги находятся на крайне привлекательном для покупки уровне P/E — 23 против 58 (на 3 августа) у главного конкурента на глобальном рынке Amazon», — отмечает Миронюк.

Руководитель отдела анализа акций ФГ «Финам» Наталья Малых предупреждает, что, принимая инвестиционное решение, нужно рассматривать каждую бумагу в отдельности, так как регуляторные меры повлияют на компании в разной степени.

«У нас открыты рекомендации по Alibaba и Baidu, и после такого снижения уже поздно продавать. Можно сказать, что в большей степени риски уже учтены. В долгосрочном плане мы сохраняем позитивное видение по эмитентам, поэтому позиции по ним имеет смысл сохранять», — говорит Малых.

Дальнейшие действия с китайскими бумагами зависят от их веса в инвестиционном портфеле, отмечает инвестиционный стратег «ВТБ Мои Инвестиции » Виктория Махаффи.

«Если их доля не превышает 1–2%, то лучшим вариантом будет не фиксировать по ним убыток в моменте максимально негативной динамики и просто ждать стабилизации. Если доля достаточно велика, то, принимая во внимание сложность в прогнозировании поведения Пекина, мы советуем сократить вес этих бумаг в портфеле», — говорит эксперт.

Эксперты считают, что вероятность делистинга китайских компаний незначительна. Кроме того, делистинг — это не банкротство: инвестор может получить оферту, по которой желающие смогут продать свои акции по цене не ниже средневзвешенной за последние шесть месяцев. Или — просто сохранить бумаги, которые можно будет позднее продать на внебиржевом рынке.

«Делистинг китайских акций в США не является нашим базовым сценарием. Поэтому мы считаем, что для более долгосрочного портфеля резонно сохранять позиции в акциях отдельных китайских компаний с сильными фундаментальными историями. Стабилизация регуляторного давления неизбежна, а вероятность реализации риска делистинга достаточно мала», — считает Виктория Махаффи.

Стоит ли сейчас инвестировать в Китай

Как отмечает Виктория Махаффи, есть ряд компаний, которые станут бенефициарами государственного субсидирования ради дальнейшего развития экономики страны. К ним относятся компании, связанные с развитием локальной технологической инфраструктуры. Такие активы подходят для более долгосрочного горизонта инвестирования, а также для инвесторов с высокой толерантностью к риску, уточняет эксперт.

Главный инвестиционный стратег ITI Capital Искандер Луцко считает, что власти Китая еще некоторое время продолжат дорабатывать нормы регулирования, пока не охватят все основные аспекты социальной политики и потребительские сектора, помимо интернет-платформ. Но это не означает, что китайский фондовый рынок продолжит падать.

Среди интересных на китайском рынке активов эксперт отмечает нефтегазовые компании, провайдеров коммунальных услуг и автопроизводителей, в основном электромобилей. Такие отрасли, как зеленая энергетика, электромобили, программное обеспечение для предприятий, полупроводники и новая инфраструктура, относятся к целям национального развития, а значит, они будут получать поддержку властей и в дальнейшем. Согласно исследованию ITI Capital, максимальному риску будут подвержены такие секторы, как СМИ, провайдеры потребительских услуг, включая образование, фармацевтику, недвижимость, связь и провайдеров второстепенных товаров и услуг.

Каковы перспективы развития экономики Китая

Действия властей стали шоковой терапией, которая должна сбалансировать экономику Китая, «обеспечив прозрачные и понятные новые правила развития и ведения бизнеса». Это станет позитивным фактором для китайской экономики на более долгосрочном горизонте, считает Виктория Махаффи.

По мнению Натальи Малых из «Финама», не обращать внимания на возможности портфельного инвестирования в Китай было бы ошибкой. Эксперт прогнозирует, что после 2030 года Китай станет крупнейшей экономикой мира, и напоминает, что в первом полугодии прямые инвестиции в Китай выросли в годовом выражении на 25,50%.

В пользу инвестиций в Китай говорят последние отчеты, которые отразили продолжающийся рост экономики. По прогнозам экономистов, по итогам 2021 года он превысит 8%, что станет лучшим результатом среди крупных стран, отмечает Малых.

«Ключевые риски — это, конечно же, действия регуляторов. Их директивы еще, по всей видимости, не закончились. Регуляторы сделают правила игры строже, но мы хотим отметить, что их действия не направлены на блокировку инвестиций, в том числе иностранных.

В долгосрочном плане они постепенно либерализуют финансовый рынок. Остается надеяться, что эмитенты смогут откупиться от проблем «социальным налогом»: так, Alibaba уже сообщила о том, что до 2025 года потратит 100 млрд юаней на «общее процветание» страны.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Стоит ли покупать акции китайских компаний сейчас?

Почему авторитетные инвестдома считают Китай привлекательным для инвестиций, несмотря на обвал летом? Как обстоят дела в Китае в ноябре 2021 и что ожидаем в 2022 году?

Пришло время открывать позиции в Китае?

2021 запомнится многим инвесторов обвалом китайского рынка. Этим летом китайская комунистическая партия решила закрутить гайки, от чего пострадал ED-Tech, IT, ритейл, гейминг и многие другие отрасли. Да и экономика Китая последнее время немного сбавила темпы роста. Всё это заставило инвесторов закрыть свои позиции по китайским акциям. Но сегодня западные инвестдома всё чаще говорят о привлекательности китайского рынка. Давайте ознакомимся с их мнением.

BlackRock

Крупнейший инвестиционный фонд в мире уже давно позитивно смотрит на китайский рынок, постепенно наращивая в нём свои позиции. И вот вчера на очередной пресс-конференции управляющие портфелями компании заявили, что BlackRock сокращает позиции в Индии и наращивает портфель китайских акций. Аналитики предполагают, что самое худшее уже позади и партия больше не будет наращивать давление на бизнес.

Ещё одна причина привлекательности Китая, по мнению BlackRock, — это мягкая ДКП. В то время, как ФРС наращивал баланс, ЦБ Китай был относительно жёстким и сегодня его руки развязаны. Китайский центробанк ежедневно вливает в экономику около 50-70 млрд юаней. Из-за этого аналитики BlackRock полагают, что замедление китайской экономики будет недолгим, и в следующем году мы вновь увидим впечатляющие темпы роста.

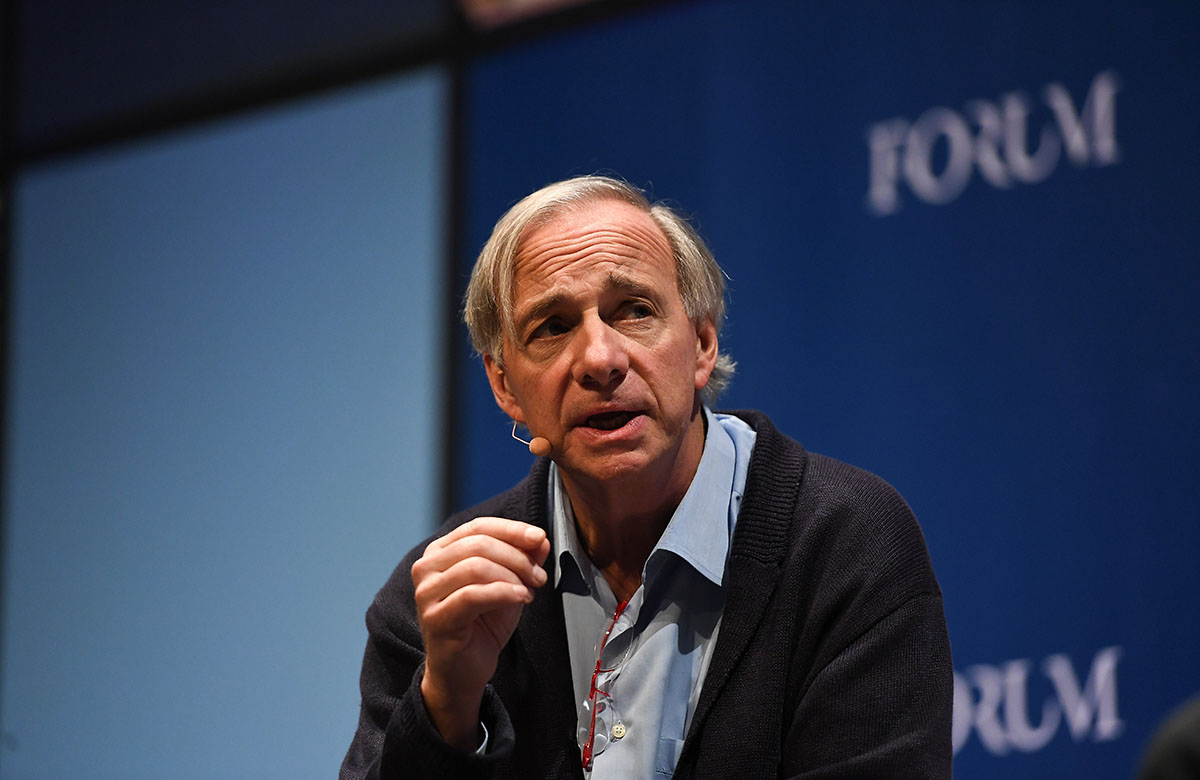

Bridgewater Associates

По покупкам Далио видно, что инвестор ставит на снижение давления КПК на бизнес также как и BlackRock. Ведь именно с Didi Global и с ED-Tech были связаны ключевые скандалы этого года. Вроде бы, ED-Tech смог договориться с политиками и будет продавать свою продукцию взрослому населению Китая. Так что у Далио, действительно были причины надеяться на некоторое смягчения от партии.

UBS

Ark Investment

Тем не менее Кэти всё равно покупает некоторые китайские акции. Например, JD Logistics и Pinduoduo.

Вывод

Прогнозы инвестдомов — это, конечно, хорошо. Как мы видим, всё больше участников рынка смотрят в сторону Китая, надеясь нащупать дно. Но вы должны понимать, что инвестируя в Китай, вы сталкиваетесь с большой неопределенностью, а соответственно и риском.

В данный момент китайский рынок попал в сложное положение, так как с учётом замедления экономики Китая, китайскому правительству придётся тратить больше средств для поддержания экономики, а значит эти деньги будут распространяться на рынки. Кроме того, замедление экономики должно снизить жёсткость регулирующих органов, что даст больше свободы компаниям. Но с другой стороны, китайская экономика борется с замедлением на фоне роста инфляции, а значит сильно разогнаться в стимулирующих мерах будет сложно, так как это будет ещё сильнее увеличивать рост цен в стране.

Более того, следующий год для Китая будет непростым, так как в Китае будут проходить Олимпийские игры и последнее время спортивные мероприятия такого масштаба стали ещё более политизированы, а значит в свете данного мероприятия, на материк может увеличиться давление Западных стран, что будет отбрасывать тень и на китайские компании.

Рынок акций Китая

Perfect 2 retests of the past ascending channel. There is a high probability of going up from the triangle.

Крупная компания занимается разработками в области интеллектуальных систем, после продолжительного падения показывает признак оживления и имеет большой потенциал роста. По волновому анализу мы уже остановились и есть несколько незакрытых гэпов. Минимум два икса вы на ней сделаете в 2021 году. Удачи.

Трамп опять троллит Китай, а это обычно взвинчивает китайские продукты, к тому же находимся очень близко ко дну, возможен еще его ретест но я склоняюсь к выходу выше краткосрочно. возможно после небольшой коррекции

По данным издания Reuters, административно-бюджетное управление Белого дома заявило конгрессу США о решении в очередной раз отсрочить введение санкций в отношении компании Huawei. Выяснилось, что местные фирмы попросту не готовы так быстро отказаться от продукции китайской корпорации. Ожидаю, что скоро пройдем дно и как минимум от дна мы немного отскочим, что.

Описание

Китайский фондовый рынок состоит из 2 бирж, одна из которых — Шэньчжэньская фондовая биржа (SZSE), которая является одной из крупнейших в Азии. Она была основана в 1990 году и расположена в городе Шэньчжэнь, крупном городе и финансовом центре южного Китая. Биржа работает под надзором Китайской комиссии по регулированию ценных бумаг (SCRC) и сотрудничает со многими мировыми биржами, с которыми у нее заключены меморандумы о взаимопонимании. На бирже торгуются акции 1 870 компаний с рыночной капитализацией в 3,2 триллиона долларов США, а также ПИФы и ценные бумаги с фиксированным доходом.

Среди представленных на бирже компаний, есть такие известные и популярные, как Ping An Bank, Vanke, TCL Corporation, Weichai Power и the Suning Commerce Group. SZSE владеет и управляет несколькими типами индексов, такими как индексы секторов, тематические индексы, композитные индексы, стратегические индексы, а также индексы, связанные с размером компаний. Основной индекс — SZSE Component Index, представляющий динамику самых крупных и ликвидных компаний, расположенных на основной территории Китая. Количество отражаемых в индексе компаний не может превышать 500, а их список пересматривается 2 раза в год.

Стоит ли инвестировать в Alibaba? Чарльз Мангер свой выбор сделал

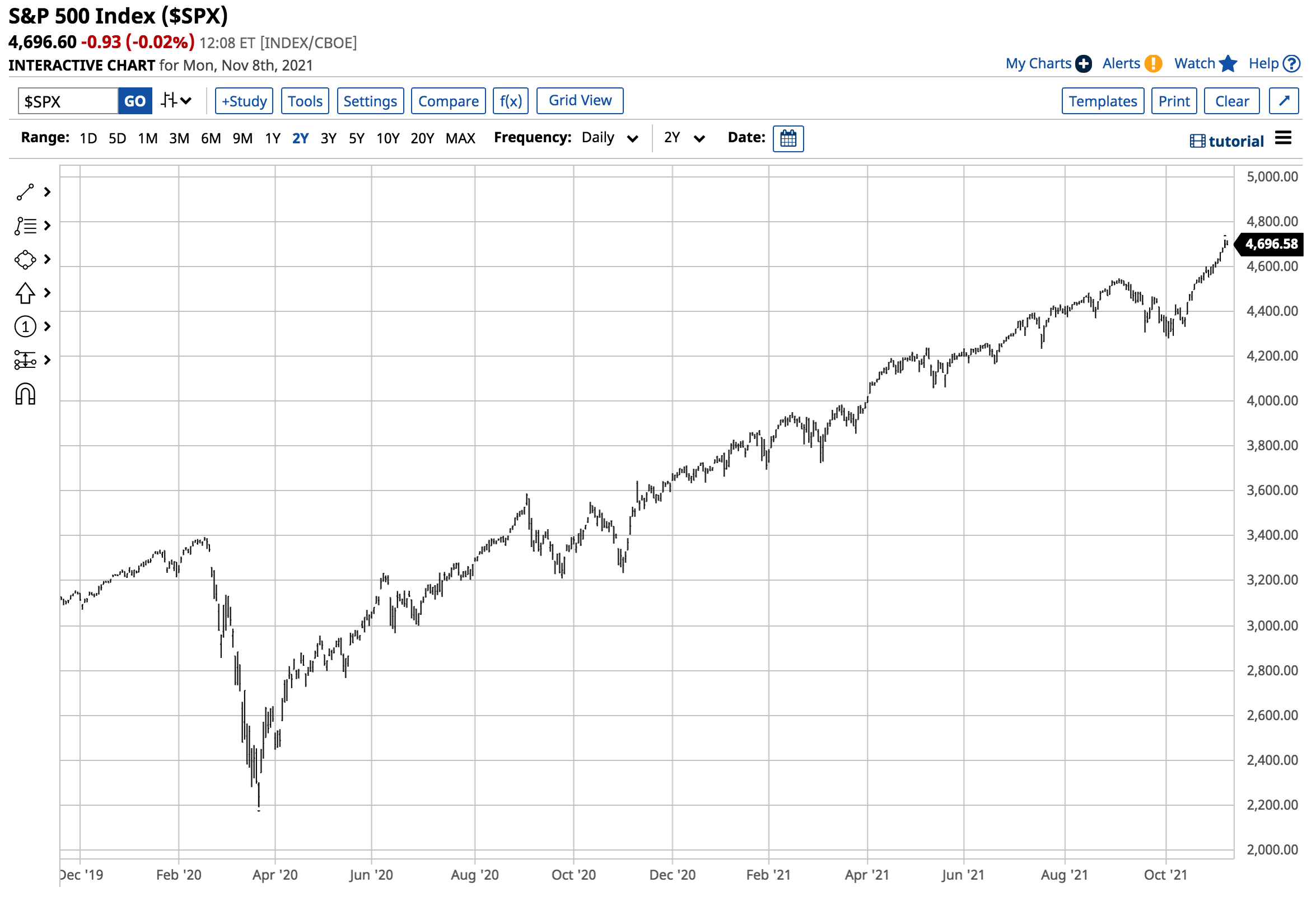

В феврале-марте 2020 года фондовый рынок США обвалился под влиянием пандемии коронавируса, после чего вернулся на путь роста и сейчас формирует серию растущих максимумов и минимумов. За последние месяцы новых пиков достигли все ведущие индексы американского рынка.

Одним из мощных драйверов этого ралли было мнение инвесторов об отсутствии альтернативы. Рекордно низкие процентные ставки в сочетании с растущей прибылью и стоимостью Корпоративной Америки побуждали инвесторов продолжать покупать акции. Счета с отложенным налогообложением также способствовали поддержанию спроса.

Рекордные максимумы фондового рынка усложняют задачу подбора активов «стоимостным инвесторам», поскольку этот подход требует от дорогих бумаг значительного роста прибыли их эмитентов.

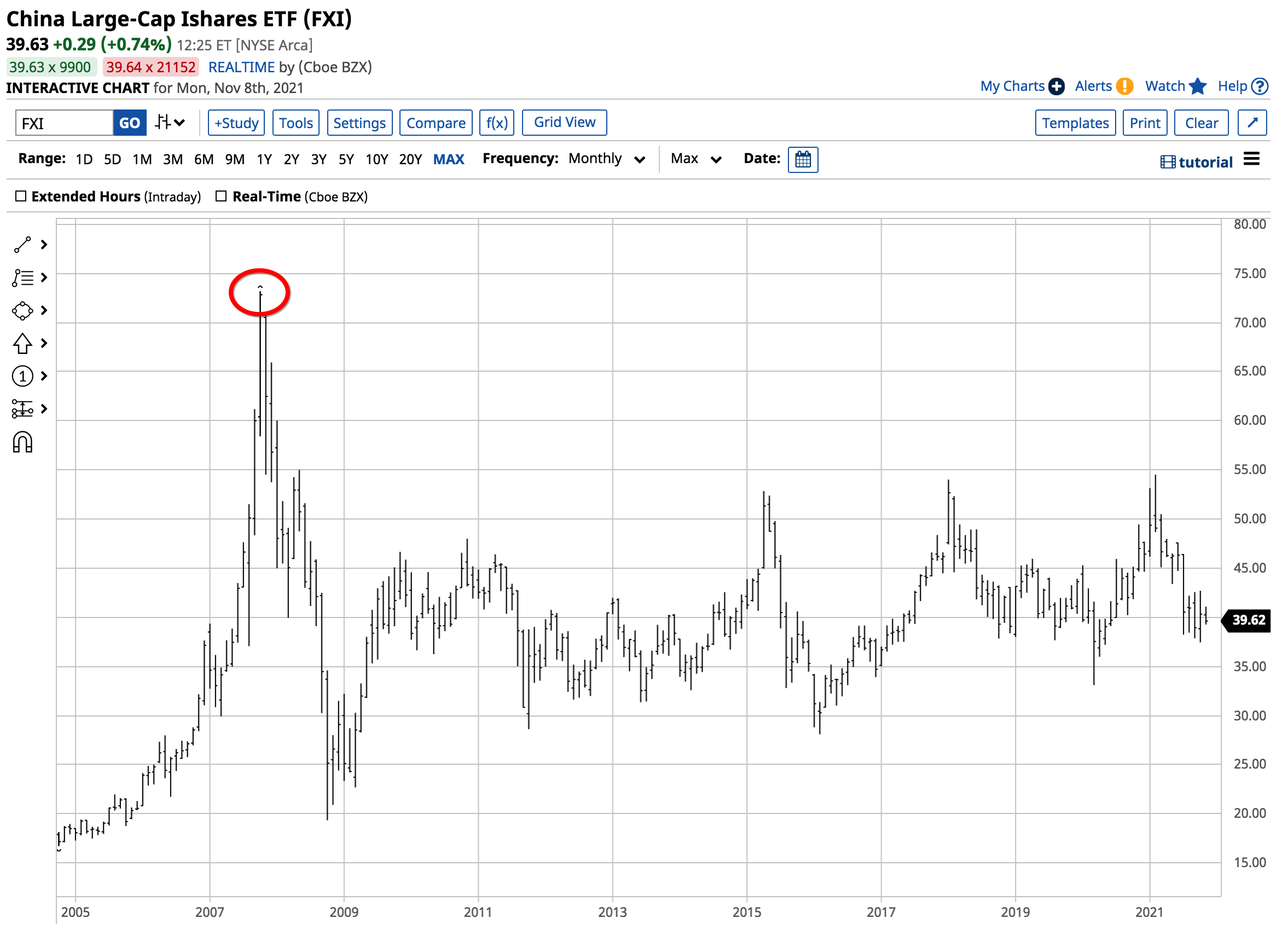

Между тем, китайский рынок демонстрировал совсем иную динамику. В то время как SPDR® ETF (NYSE: SPY ) с начала года прибавил 25%, фонд iShares China Large-Cap ETF (NYSE: FXI ), отражающий успехи (и неудачи) 50 ведущих китайских акций, торгуемых на биржах США, за этот период просел примерно на 14,7%.

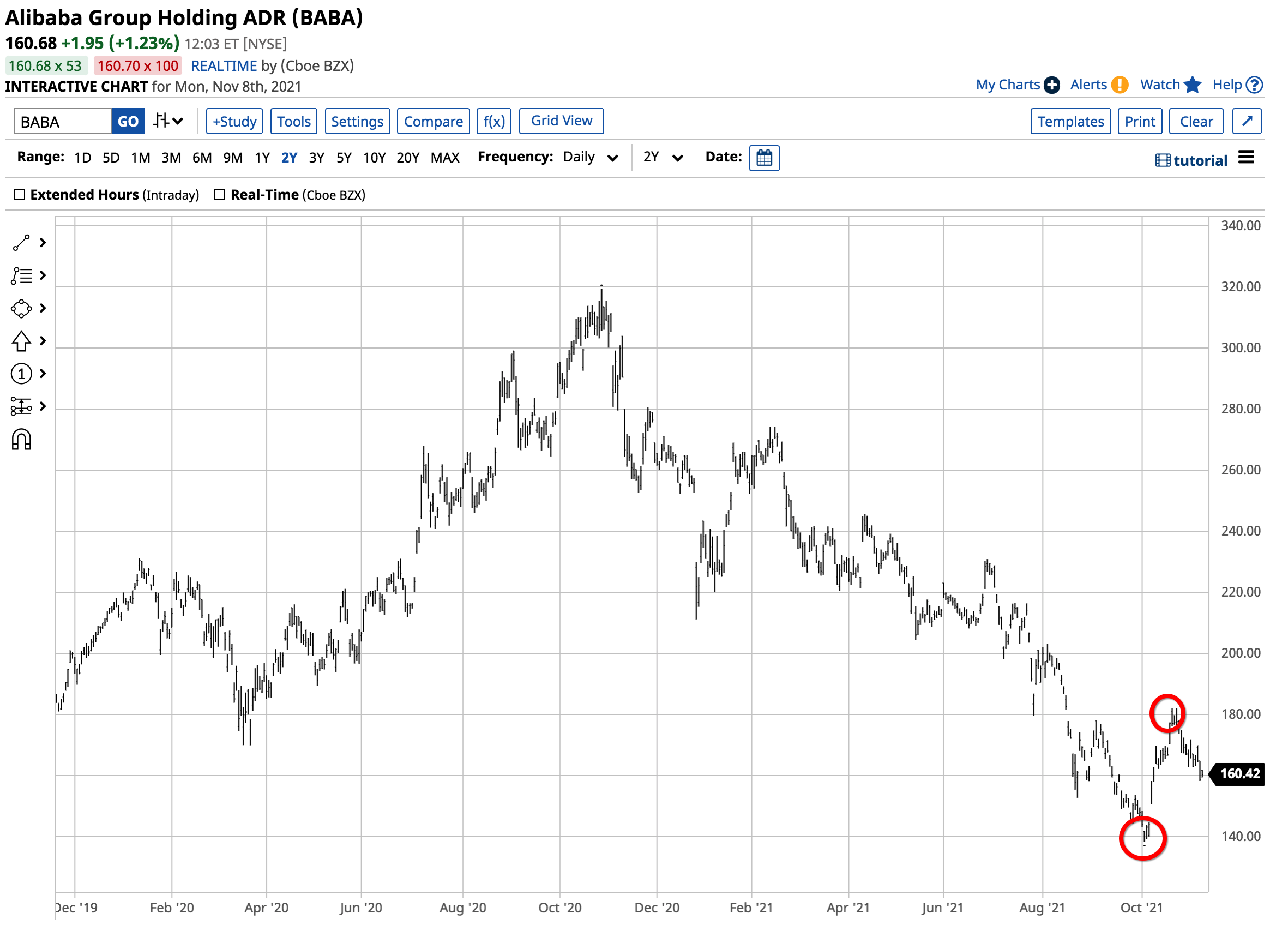

Alibaba Group Holdings (NYSE: BABA ) — китайский гигант онлайн-ритейла и один из ведущих компонентов портфеля FXI. С января акции BABA упали более чем на 30%, и некоторые инвесторы считают их хорошим стоимостным активом на текущих уровнях.

Неожиданное решение Чарли Мангера

В свои девяносто семь лет Чарли Мангер (вице-президент Berkshire Hathaway (NYSE: BRKa ) и помощник ее генерального директора Уоррена Баффета) не сдает позиции. В начале октября известный стоимостный инвестор сделал интересный выбор, нарастив позицию по Alibaba.

В официальном отчете издательская компания Мангера Daily Journal сообщила, что в третьем квартале 2021 года она нарастила длинную позицию по BABA до более чем 302 000 акций (т.е. на 80%). Особенно интересно это выглядит на фоне ужасной динамики текущего года.

Графики предоставлены: Barchart

Тем не менее Чарли Мангер считает BABA и другие акции китайского рынка недооцененными.

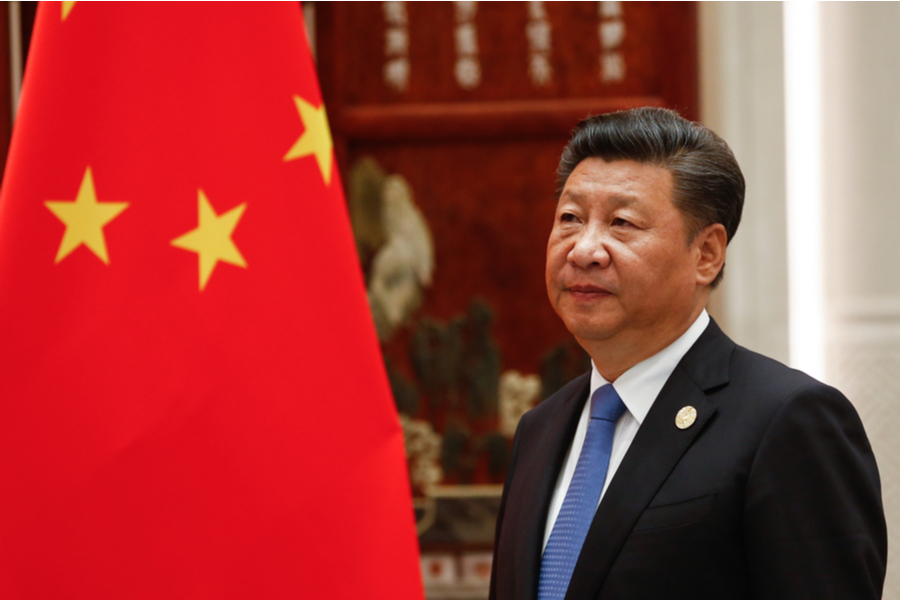

Политический курс Китая играет на руку стоимостным инвесторам

Мангер никогда не стеснялся делиться своим мнением, даже если оно не пользовалось всеобщей поддержкой. За последний год китайское правительство усилило давление на финансовую суперзвезду и соучредителя Alibaba Group Джека Ма с целью минимизировать индивидуальное благосостояние в угоду «коллективному богатству», к которому стремится президент Си Цзиньпин.

В Китае есть место только для одной суперзвезды — самого президента, который консолидировал власть и контроль над 1,4 миллиардами граждан страны.

Чарли Мангер сказал: «Коммунисты поступили правильно». Хотя он не выступал за принятие «китайской системы» в США, он «определенно хотел бы, чтобы ее финансовая часть находилась в моей стране». Наращивание позиции по BABA запустило восстановление бумаг многих ведущих китайских компаний.

Инвесторы сторонятся китайских бумаг

Портфель FXI включает акции ведущих китайских компаний, торгующихся на фондовом рынке США. После падения к минимумам 2020 года вместе с остальными активами китайские бумаги восстановили позиции.

19 марта 2020 года одна акция FXI стоила 33,10 доллара, а уже 17 февраля 2021 года за нее давали 54,52 доллара. В то время как фондовый рынок США продолжил укрепляться, FXI исчерпал потенциал роста и 8 ноября вновь оказался ниже 40 долларов. Сейчас FXI ближе к минимумам марта 2020 года, чем максимумам февраля 2021 года.

Давление на китайские акции оказали стремление президента Си к «коллективному богатству», напряженность в отношениях с США и Европой, а также замедление роста экономики Китая.

Дороговизна американских активов делает китайские акции более привлекательными

Рекордные максимумы американского рынка затрудняют поиск стоимостных активов.

S&P 500 вырос с минимума марта 2020 года в 2191,86 23 до 4700 8 ноября. В 2021 году индекс многократно переписал максимумы.

Между тем, исторический пик китайского рынка пока оставался недостижимым.

Агрессивная политика Китая остается серьезным риском

Не бывает прибыли без риска. И пока Мангер наращивает инвестиции в BABA, китайское правительство усиливает давление на США и Европу.

Напряженность вокруг Тайваня и экспансия в Южно-Китайском море — серьезные геополитические проблемы. Акцент на «коллективных успехах» в ущерб индивидуальным достижениям отделяет китайскую систему от «свободного» мира.

Тем не менее, Чарли Мангер и многие инвесторы обратили взор на восток, поскольку акции ведущих китайских компаний предлагают большую «стоимость», чем бумаги американского рынка.