Российские акции с наибольшим потенциалом роста

Топ 3 российских акций роста на 2022 год

Друзья, всем привет! Кто на меня подписан, уже знает, что уже более трех лет я инвестирую в американский фондовый рынок. Но теперь, я планирую собрать портфель российских акций, и весь процесс я буду показывать на своем Ютуб канале «Инвестиции с Дмитрием Хрусталёвым». В связи с этим я начал вести подбор компаний, которые будут входить в мой российский инвестиционный портфель. Пока выделю 3 акции роста на 2022 год.

1. Норильский никель (GMKN)

Является крупнейшим в мире производителем палладия, один из крупнейших производителей̆ никеля, платины и меди.

Структура выручки компании.

На фоне роста инфляции, промышленный сектор с большой долей вероятности будет хорошо проявляться.

Также, компания выиграет от потребности никеля для электромобилей.

Спрос со стороны автопроизводителей

Основные драйверы роста спроса на металлы компаний — это преобразования, которые происходят на рынке автомобилей и растущая экономика Китая. Китай потребляет более половины производимых никеля и меди. Никель в основном используется для производства нержавеющей стали, а медь в электропроводке.

Автомобильная отрасль находится на стадии перехода на электронные и гибридные аналоги.

Ближе в 2035 году прогнозируют начало массового производства автомобилей на топливных элементах (водороде).

Как «Норникель» выиграет от изменений на автомобильном рынке?

Никель необходим для производства аккумуляторов, которые есть и в электромобилях, и в гибридах. Из-за электрификации транспорта вырастет и потребление меди, как одного из основных металлов-проводников.

Ниже представлена таблица с потреблением металла при производстве автомобилей.

Все это будет поддерживать рост спроса на продукцию «Норникеля».

Планы и прогнозы компании

Компания планирует увеличить производство в следующие 10 лет.

— Увеличит добычу на Таймырском полуострове, реализовав проект по освоению запасов на севере месторождения «Норильск-1».

— Увеличит добычу на Талнахском месторождении и модернизировать Талнахскую фабрику.

За 10 лет производство металлов платиновой группы должно вырасти на 40-50%, меди на 20-30%, а никеля на 20-30%.

«Норникель» прогнозировала незначительное снижение производства в 2021-2023 годах. Но позднее компания заявляла о том, что планирует нарастить производство никеля в финском подразделении.

Долгосрочный прогноз производства выглядит так:

Основные инвестиционные проекты «Норникеля» будут реализованы после 2025 года и повлекут увеличение производства и финансовых показателей.

По совокупности всех этих факторов, считаю что вероятность роста довольно высокая, и при этом риски минимальные, соотношение риска-прибыли отличное.

Компания не лидер роста, но компания основной производитель сырья на российском рынке, поэтому, думаю стоит приобрести ее в свой

инвестиционный портфель.

2. Тинькофф (TCS )

Является одним из самых быстрорастущих банков России.

Анализируя показатели TCS Group можно смело сказать, что это компания роста. С 2016 года чистый процентный доход вырос в 3 раза, с 34 до 105 млрд рублей. В 2020 году чистый процентный доход увеличился на 20%, с 87 до 105 млрд рублей, хотя в среднем он рос на 32,5% в год.

В своей стратегии руководство Тинькофф в 2023 году ожидает более 75 млрд прибыли, средние темпы роста (CAGR) при этом будут не меньше 20%

Их доля составляет 63%. Это делает бизнес Тинькофф банка высоко маржинальным, но такое кредитование считается более рискованным, поэтому проценты в нем значительно выше, чем в ипотеке, например.

Брокерский бизнес. Процентные доходы по нему выросли в 9 раз к/к, с 197 до 1 745 млн рублей.

Ипотечное кредитование (+39%). С 1 091 до 1 514 млн. руб.

Автомобильные кредиты (+72%). С 737 до 1 264 млн. руб.

Чистый комиссионный доход растет, в среднем, +37% в год. В 2020 ЧКД (+ 40%). С18,6 до 26 млрд рублей.

Страхование. В 2020 году чистые страховые премии принесли бизнесу 14,7 млрд рублей, что делает их 3 крупнейшим источником доходов для компании. С 2016 года чистые доходы от страхования росли в среднем на 104% в год.

Рентабельность банка остается одной из самых высоких в мире. Ожидается ROE на уровне не менее 30% ежегодно в период до 2023 года и прибыль на уровне 55 млрд руб. по итогам 2021г.

Итоговый прогноз аналитиков

Чистая прибыль будет расти в среднем на 22% до 2023 года и составит 80 млрд рублей, после этого темпы роста снизятся до 15% и в 2025 году можно будет ожидать около 105 млрд рублей.

3. Яндекс (YNDX)

Вдет бизнес как в России, так и еще в 21 стране. Основным драйвером роста компании является то, что у Яндекса диверсифицированный бизнес.

«Яндекс» — один из ведущих игроков, организовавших свою экосистему — большое количество разнообразных сервисов, пытающихся удовлетворить максимальное количество повседневных потребностей пользователя в одном месте.

Также, компания устойчива к коронавирусу. Ограничения, которые ввели во время пандемии, отразились положительно на доходности компании.

«Яндекс» имеет отличные финансовые показатели.

За 5 лет выручка выросла на 29,57%, EPS на 19,28%., чистая прибыль велика, хоть и затормозила свой рост, чистый долг — постоянно отрицательный и при этом все время растет в номинальном выражении, то есть у компании в распоряжении все больше и больше денег.

Источник: Приложение «Тинькофф Инвестиции» www.tinkoff.ru/sl/ReTxbkNFH

В отчете компании можно увидеть, насколько диверсифицирован бизнес Яндекс.

Также, рассмотрим доходность доходность разных сегментов.

Относительно прогнозов, пока есть информация на 2021 год. Компания заявила, что общая выручка составит от 330 до 340 млрд руб. за весь 2021 год.

«Яндекс» — одна из немногих на российском фондовом рынке компаний роста в классическом ее понимании: отличный рост выручки, отсутствие дивидендов — все средства идут на дальнейшее развитие бизнеса.

Что касаясь моего личного мнения по этой компании, исходя из приведенных данных, есть сервисы, которые ещё не прибыльные, но это вопрос времени. Компания уже не первый раз выводила свои стартапы в плюс и зарекомендовала себя как развивающаяся и перспективная компания. Именно поэтому компанию стоит добавить в свой долгосрочный инвестиционный портфель.

Друзья, пишите в комментарии Ваше мнение по поводу этих трех компаний. Рассмотрели бы Вы их для покупки в свой инвестиционный портфель? А также, какие компании, на Ваш взгляд, также достойны приобретения в свой инвестиционный портфель?

Перспективы роста. Топ-10 самых недооцененных компаний

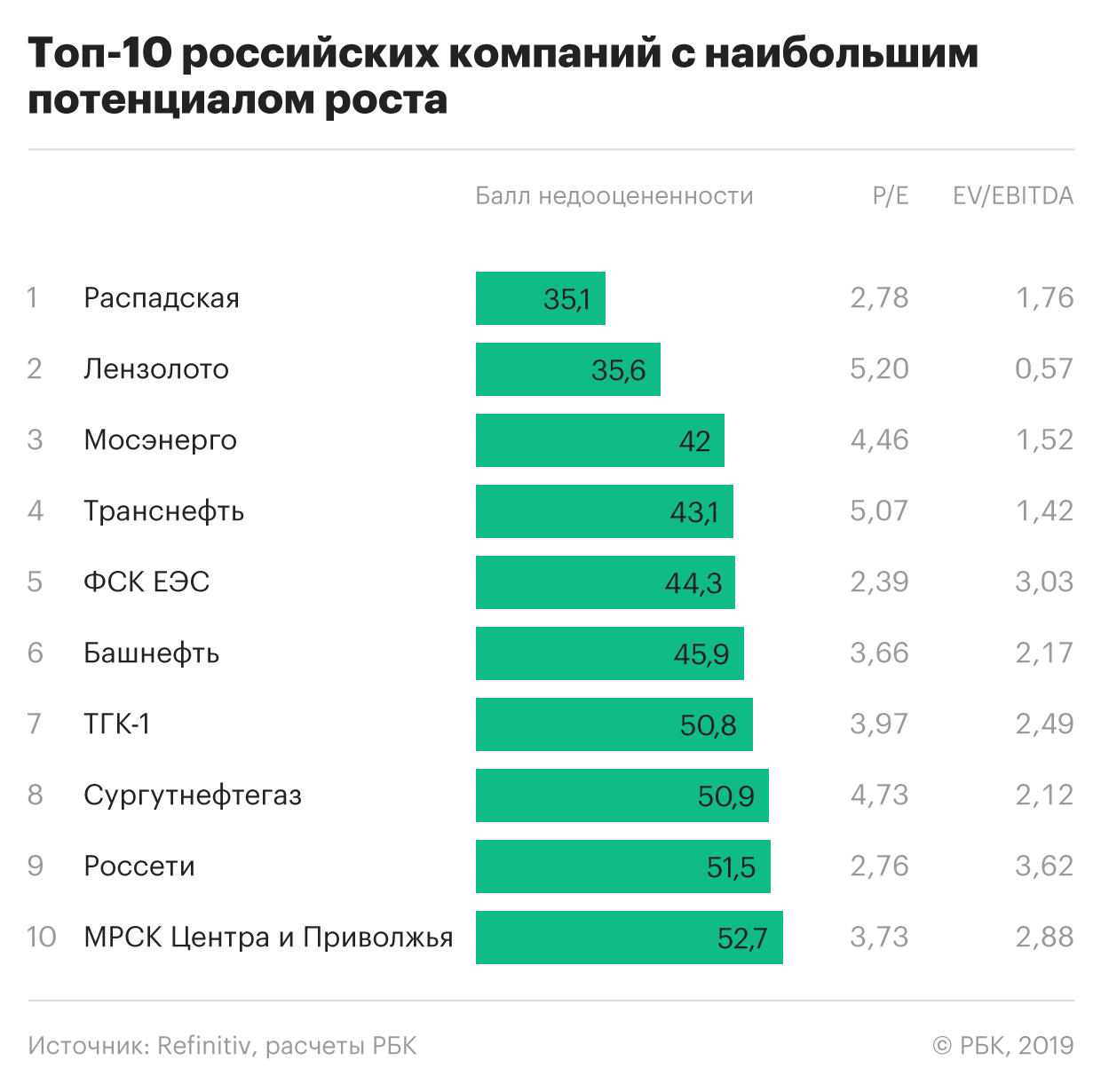

Топ-10 российских компаний с наибольшим потенциалом роста, акции которых вы можете купить на РБК Quote, выглядит так:

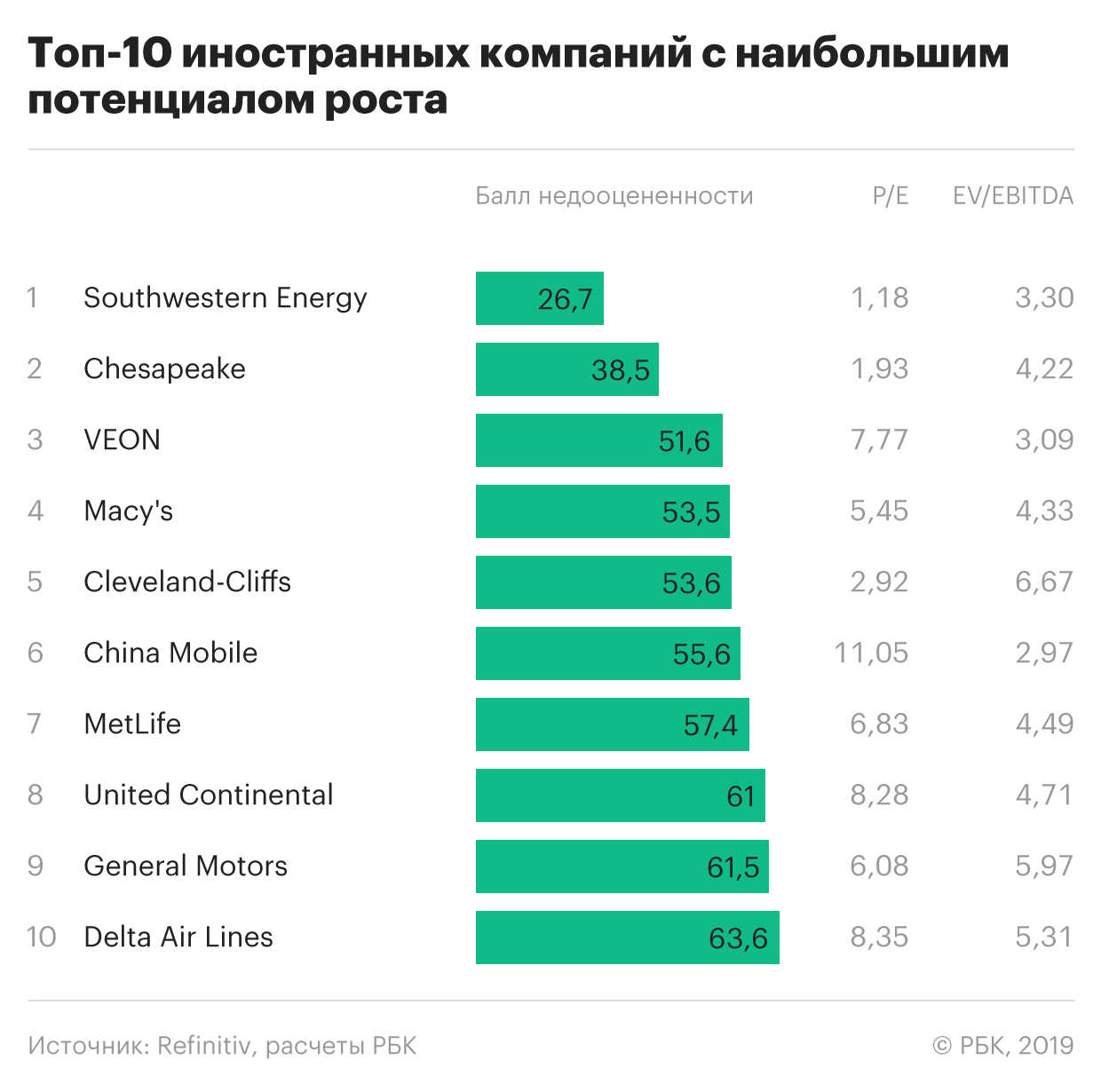

Список самых недооцененных иностранных компаний, акции которых представлены в каталоге Quote выглядит так:

Балл недооцененности — это сумма математически приведенных значений мультипликаторов P/E и EV/EBITDA.

Математическое приведение было сделано для того, чтобы уравнять влияние обоих мультипликаторов.

Для самых дотошных: при математическом приведении мы взяли логарифмы показателей мультипликаторов, а затем сделали пропорциональное приведение значений логарифмов относительно максимального значения по списку компаний.

P/E — это соотношение рыночной стоимости компании к ее прибыли. Если значение P/E компании меньше, чем у других, то это означает, что, покупая акции этой компании, вы дешевле покупаете каждый рубль ее прибыли. Разумеется, свою долю прибыли вы получите не сразу и не целиком, а в виде дивидендов.

EV/EBITDA — показатель показывающий недооцененность компании по соотношению стоимости акций к EBITDA, при этом с учетом долговой нагрузки компании. Чем больше долг компании и меньше EBITDA, тем больше значение мультипликатора и тем больше компания переоценена рынком. И наоборот — наименьшее значение EV/EBITDA указывает наибольший потенциал роста компании.

А если смотреть на один мультипликатор?

(или еще раз зачем нужен сводный балл)

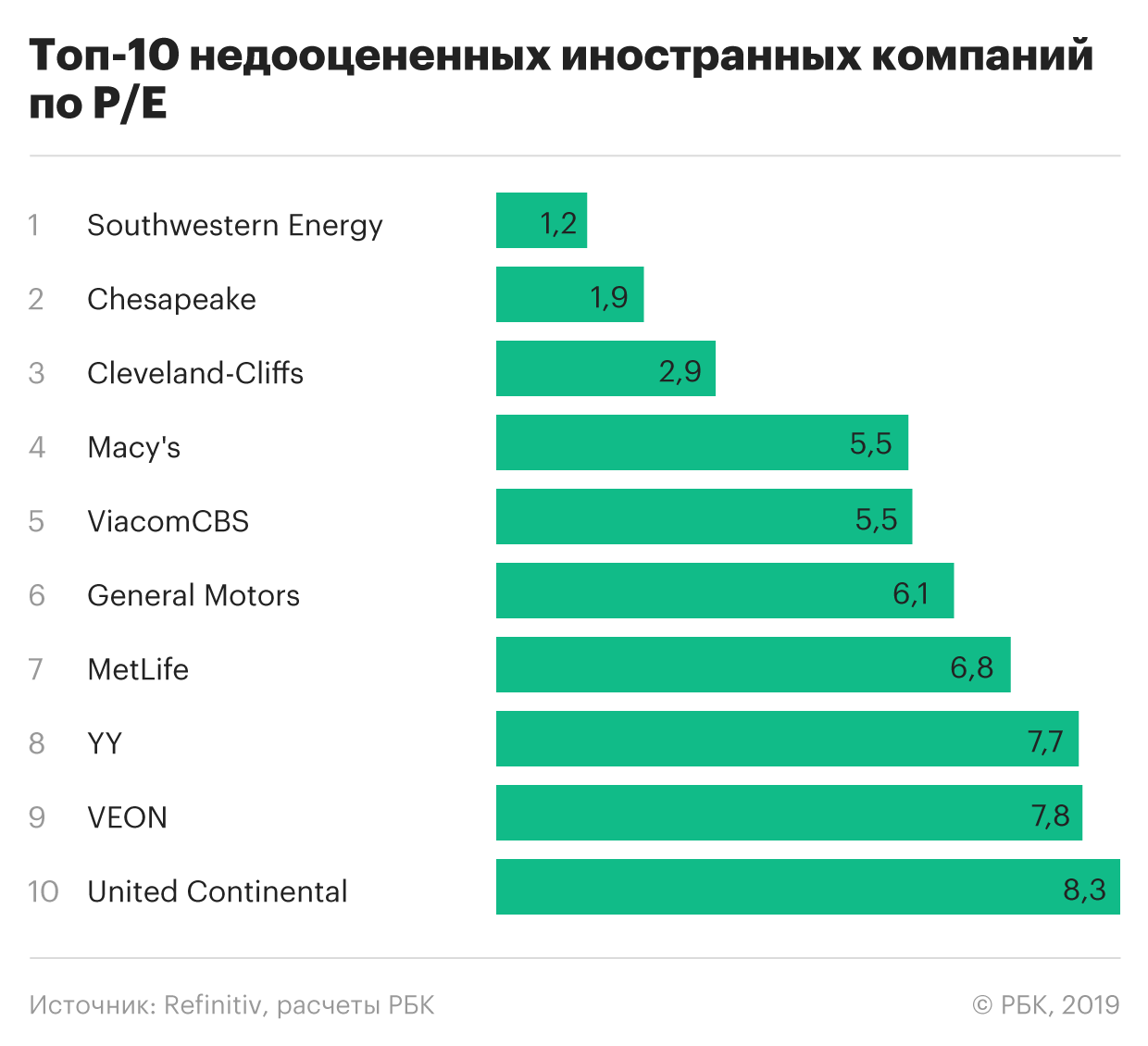

Если вы собираетесь оценивать потенциал роста компании, ориентируясь только по одному мультипликатору, то мы поясним почему этого лучше не делать на примере. Если мы взглянем на самые недооцененные компании по значению мультипликатора P/E, то мы увидим такой список:

На первом месте оказалась металлургическая компания «Мечел». По соотношению стоимости акций к размеру прибыли компания действительно выглядит недооцененной. Тем не менее у компании значительная сумма долга, которая превышает прибыль более чем в 30 раз. Показатель P/E не в состоянии показать этого, а с такой долговой нагрузкой компанию трудно считать перспективной для роста.

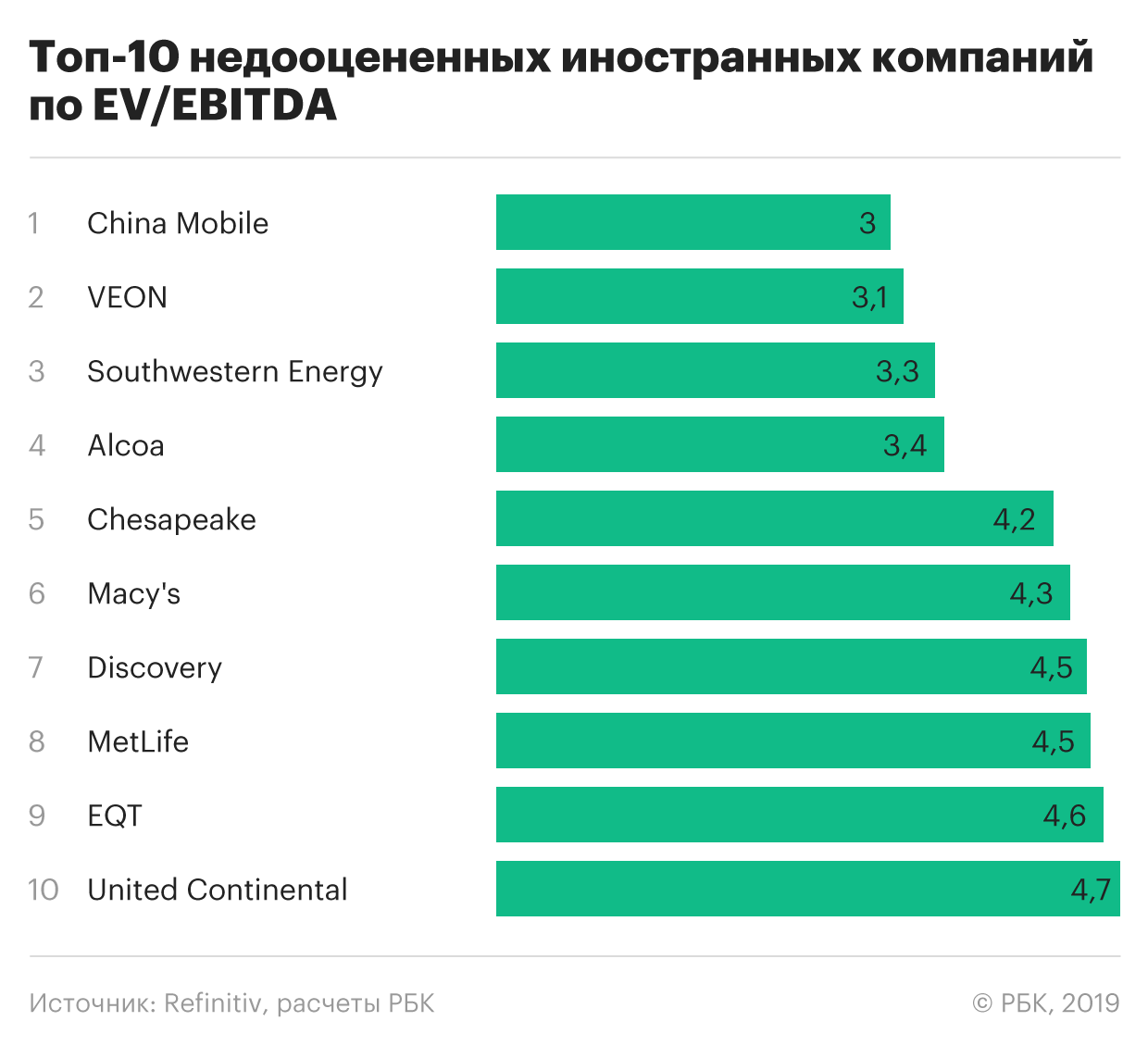

Если мы взглянем на топ-10 недооцененных по EV/EBITDA, то «Мечела» мы там не увидим, поскольку этот мультипликатор учитывает долги компании.

Можно ли тогда применять только EV/EBITDA, сравнивая недооцененность компаний разных отраслей? Этот показатель никак не учитывает стоимость долгосрочных капитальных затрат. И если компания нуждается в больших вложениях на развитие производства, то у вас может получиться ложный сигнал о недооцененности.

Сопоставление списков топ-10 недооцененных иностранных компаний по P/E и EV/EBITDA покажет нам полезность всестороннего подхода.

Список иностранных компаний с наибольшим потенциалом роста, согласно значению P/E выглядит следующим образом:

Сравните его с т оп-10 самых недооцененных иностранных компаний по EV/EBITDA.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

10 лучших акций первого полугодия: рейтинг «РБК Инвестиций»

В первой половине 2021 года основные фондовые индексы несколько раз обновляли исторические максимумы. При этом темпы роста нельзя назвать фантастическими. За полгода индекс Мосбиржи вырос на 16,81%. Соразмерный рост показали и американские биржевые индексы: Dow Jones Industrial поднялся на 12,73%, а NASDAQ Composite и S&P 500 — на 12,54% и 14,41%, соответственно.

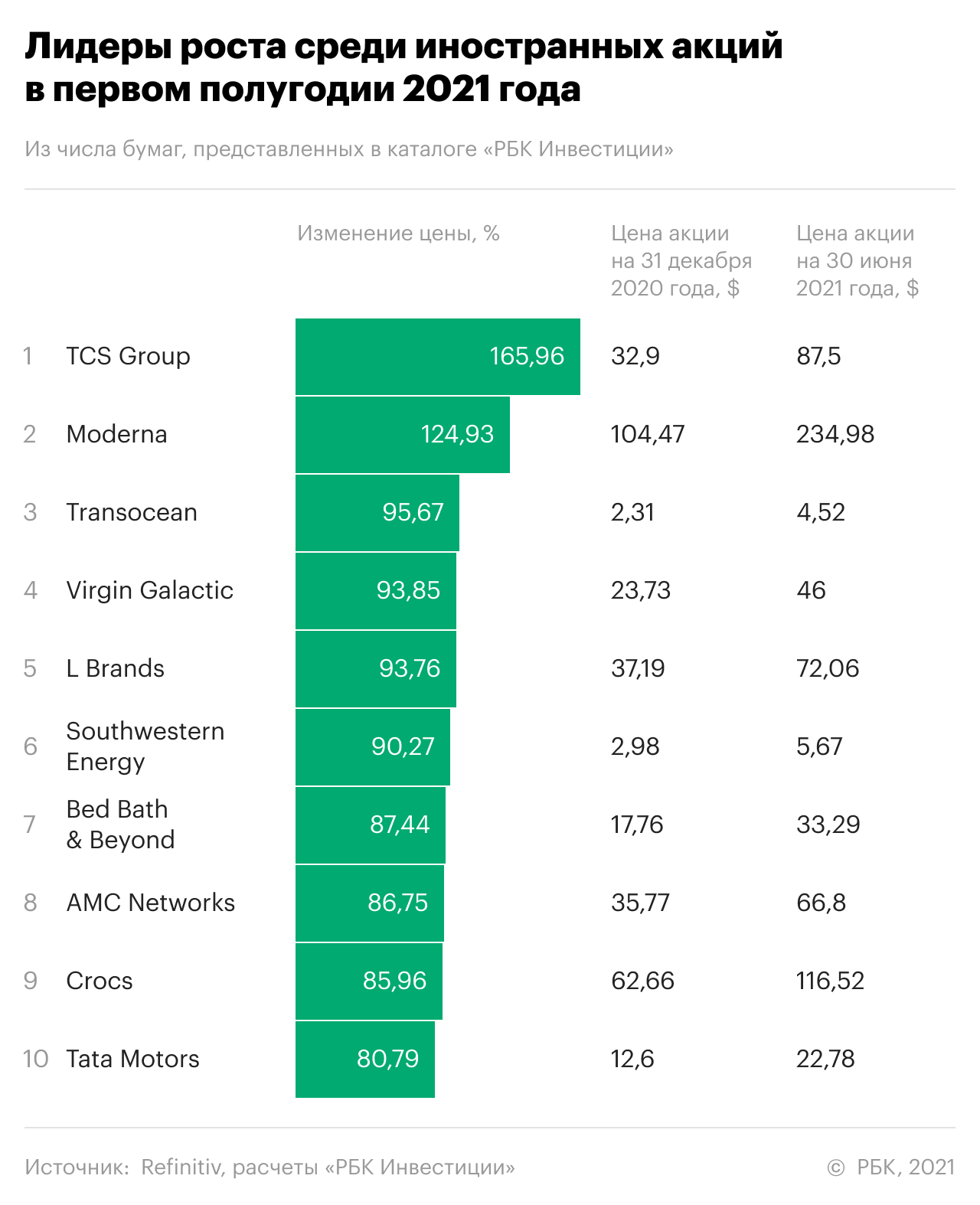

Как можно было заработать на иностранных ценных бумагах каталога

Мы определили десять лучших акций, представленных в каталоге «РБК Инвестиции» и которыми можно торговать за доллары США на Санкт-Петербургской бирже. Средний рост десяти лучших валютных акций нашего каталога за первое полугодие составил 100,54%. Разброс доходности лучшей десятки от 165,96% у лидера, до 80,79% у бумаги на десятой позиции.

Лидером этого раздела рейтинга стали бумаги TCS Group — материнской компании Тинькофф Банка. В нашем каталоге она представлена среди акций, торгуемых за валюту и поэтому условно относится к иностранным. Котировки TCS Group уверенно росли на протяжении практически всего полугодия.

Второе место заняли акции Moderna. Взлет вызван успехом биофармацевтической компании в разработке вакцины от Covid-19. Вакцина закупается по всему миру, в том числе военным ведомством США, и эффективна против индийского штамма вируса.

За шесть месяцев акции Moderna подорожали на 124,93%.

В опубликованной в ноябре 2020 и феврале и мае 2021 компания показывала выручку с превышением ожиданий — это говорит о том, что бизнес набирает обороты. За полгода цены на бумаги Transocean поднялись на 95,67%.

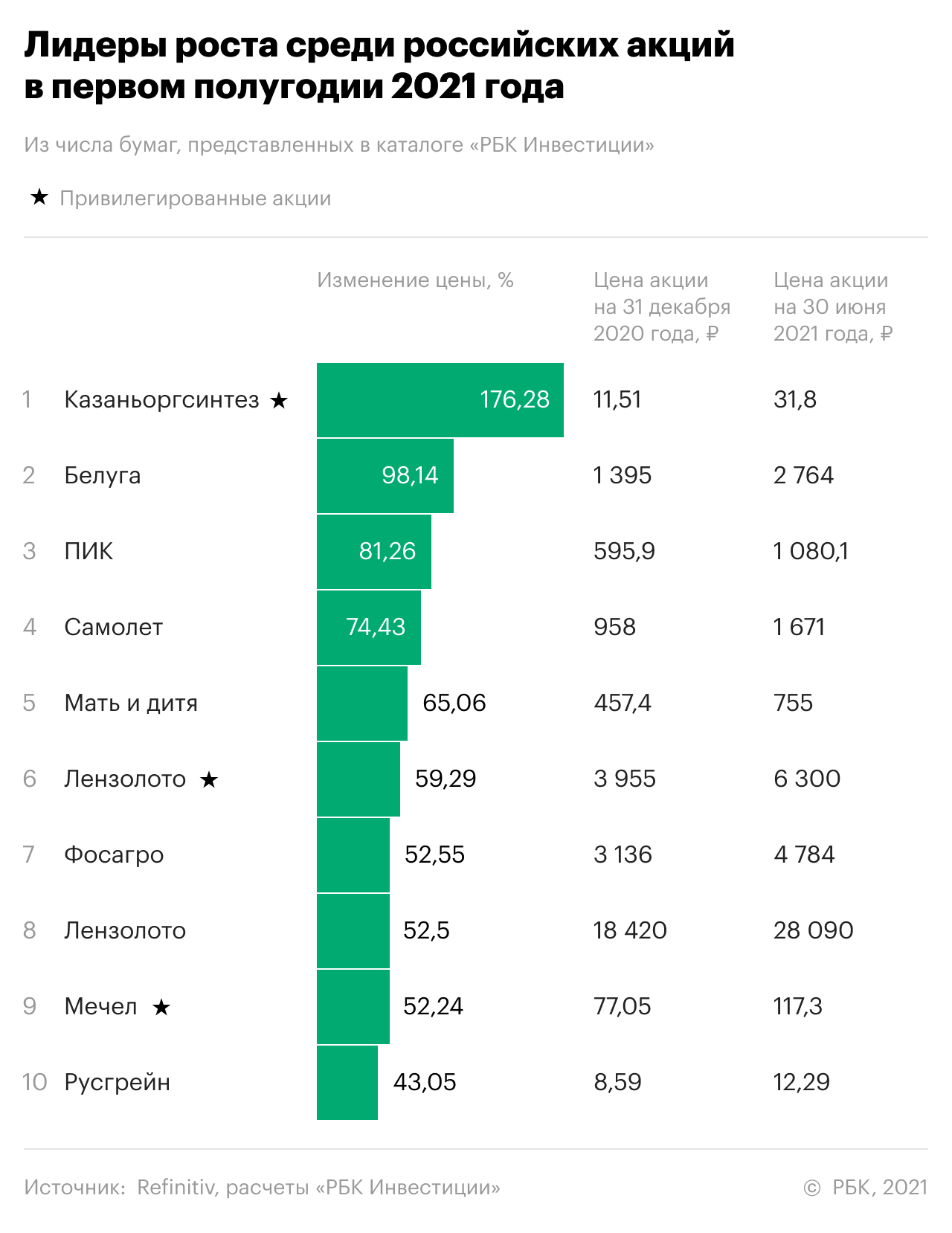

Лучшие российские акции

Мы также определили десять лучших российских акций, которые можно купить за рубли с помощью «РБК Инвестиций». За полгода, лучшая десятка подорожала в среднем на 75,48%. Разброс динамики в этой части топ-10 составляет от 176,28% до 43,05%.

Наибольший рост котировок показали привилегированные акции «Казаньоргсинтеза». Сперва бумаги показали необъяснимый рост в январе. Но в апреле произошел еще более сильный взлет котировок. На этот раз он был вызван корпоративным событием: слиянием нефтехимических активов ТАИФа (материнской компании «Казаньоргсинтеза») и «Сибура».

Привилегированные акции казанской компании показали гораздо более сильные темпы роста по сравнению с обыкновенными бумагами. По итогам полугодия «префа» «Казаньоргсинтеза» выросли на 176,28%. Привилегированные акции «Казаньоргсинтеза» стали самыми подорожавшими за шесть месяцев российскими бумагами на Московской бирже.

Вторыми по темпам роста за полугодие стали акции «Белуга Групп». Первый значительный взлет котировок компании произошел в феврале. Цены на акции компании поднимались на 200%.

Инвесторы и аналитики предлагали различные объяснения, но даже сама компания вынуждена была заявить, что движения цен не связаны с корпоративными событиями. Следующий значительный подъем котировок произошел в марте и был связан с объявлением дивидендов. Несмотря на снижение котировок в июне из-за проведения SPO, по итогам первого полугодия акции «Белуга Групп» подорожали на 98,14%.

На третьем месте рублевого раздела рейтинга акции ПИК. Котировки девелопера показывали устойчивый рост на протяжении всего первого полугодия. В марте после объявления результатов оценки активов и публикации отчетности рост ускорился.

За шесть месяцев акции ПИК подорожали на 81,26%.

У кого рост может продолжиться

Для склонных к риску инвесторов могут быть привлекательны бумаги Transocean, Southwestern Energy, Tata Motors. Пока эти компании убыточны, но их мультипликаторы EV/EBITDA ниже, чем у акций конкурентов.

Акции TCS Group («Тинькофф»), Moderna, Virgin Galactic, Bed Bath & Beyond выглядят дорогими, если оценивать их в сравнении по мультипликаторам.

Среди российских бумаг по мультипликаторам все еще недооценены акции «Казаньоргсинтеза», «Белуги», ПИК, MD Medical Group («Мать и дитя»), «Фосагро» и «Мечела».

В то же время переоцененными выглядят акции «Самолета», «Лензолота» и «Русгрейна». При текущих ценах инвестору нужно быть особенно осторожным с бумагами «Лензолота», поскольку после выплаты дивидендов бумаги могут сильно упасть, показав в июле значительный дивидендный гэп.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале « Сам ты инвестор! »

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP). Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний

5 лучших акций России, которые стабильно обгоняют рынок

В этом исследовании мы покажем, как можно обыграть фондовые индексы, вкладываясь в простой набор из самых ликвидных российских бумаг. Расчеты показывают, что такой портфель в среднем обгоняет индекс МосБиржи на 5% ежегодно без учета дивиденда. И такой результат повторяется более чем в 90% случаев.

Российские «суперфишки»

Фондовый рынок так устроен, что он сам выталкивает наверх лучшие компании. Самые крупные и ликвидные акции становятся таковыми по объективной причине: инвесторы видят в них более стабильный результат, чем в любых других. В итоге тяжеловесы рынка зачастую становятся еще и самыми быстрорастущими.

В последние годы большинство средних и малых компаний в мировых индексах отстает от бенчмарков, замедляя индексные портфели. По факту весь рынок растет в основном за счет небольшого числа голубых фишек. Самый яркий пример в США — группа FAAMG, которая за последние 10 лет выросла в 10 раз на фоне роста S&P 500 в 3,5 раза.

В России аналогичную роль на рынке играет несколько самых ликвидных акций. Они доминируют в портфелях зарубежных фондов, которые отслеживают Россию, и они же чаще всего лидируют в «Народном портфеле» МосБиржи. Речь о шести компаниях с оборотом от 1 трлн рублей в год. На сегодняшний день по этому показателю они идут с большим отрывом от всех других.

Какие акции растут быстрее рынка

В принципе, чтобы убедиться, что топовые фишки могут расти быстрее индексов, достаточно просто посмотреть на их динамику. Но есть нюанс: не понятно, какой период покажет наиболее объективную картину.

Мы взяли фундаментально обоснованную точку отчета — «черный вторник» в декабре 2014 г., когда рубль был отпущен в свободное плавание. С этого момента фондовый рынок России прервал многолетний боковик и начал в полной мере отражать валютную природу доходов экспортеров.

Эта дата интересна еще и тем, что дает возможность проследить за российскими акциями в течение двух нефтяных циклов: когда Brent дважды достигал многолетнего дна и дважды обновлял многолетние максимумы.

Далее смотрим, как за это время показали себя акции самых ликвидных российских бумаг, включая шесть основных тяжеловесов. И мы видим, что три из топ-6 обыграли Индекс МосБиржи (Сбербанк, Яндекс, Роснефть), а еще три числятся в отстающих (Газпром, Лукойл, Норникель).

Впечатляет результат Полюса за эти 7 лет, также отлично смотрятся черные металлурги и Новатэк. Но брать их в портфель может быть рискованно. У Полюса и Новатэка выбранные годы совпали с периодом активной экспансии, а металлурги поднялись на росте стали, которая в 2014–2015 гг. была на предельно низкой ценовой базе. Повторение такого — маловероятно.

Какие акции лучше сочетаются

Важнейший критерий для портфеля — корреляция акций. Идеально, если фишки балансируют друг друга, добавляя динамики, когда другая часть активов проседает, то есть не падают синхронно вслед за индексом. Разбиваем топ-6 «суперфишек» по парам и видим, что они действительно хорошо раскоррелированы.

Отлично вписывается в портфель Яндекс: он идет в противофазе практически со всеми крупными фишками, кроме Сбербанка, но и к нему почти нейтрален. Сильный эффект диверсификации дают пары Сбербанк+Норникель и Роснефть+Норникель.

Зато ненужная высокая корреляция есть между Лукойлом и Роснефтью, которые фактически дублируют друг друга. Это значит, что одну из этих фишек можно безболезненно для портфеля убрать. Разберемся, какую именно.

Какая акция лучше: Роснефть или Лукойл?

На первый взгляд, для ускорения портфеля стоит убрать Лукойл — он за семь лет в отличие от Роснефти сильнее отстал от индекса. Но это опять же может оказаться влиянием точки входа, поэтому лучше протестировать обе акции на широких исторических данных.

Для сравнения берем 70 годовых отрезков, начиная с 2015 г. и до настоящего момента. То есть моделируем ситуацию, что инвестор вложился либо в Лукойл, либо в Роснефть ровно на 12 месяцев и протестировал эту стратегию 70 раз подряд: с января по январь 2014–2015 гг, затем с февраля по февраль 2014–2015 гг. И так методом скользящего окна до отрезка «сентябрь-сентябрь 2020-2021».

Это расширяет выборку и дает более репрезентативные данные. В этом случае за условные 70 лет по доходности выигрывает все-таки Лукойл. Его акции в среднем по году приносили по 14,8%, в то время как Роснефти — только 13,1%. И это без учета дивидендов, которые у Лукойла тоже выше: в среднем 5,7% против 4,2%.

При таком подходе Роснефть оказывается еще и более рискованной фишкой: в среднем за 10 лет стандартное отклонение от среднемесячной доходности у нее составляет 22,7% против более низкой 20,4% у Лукойла. Поэтому однозначно стоит моделировать портфель, выбирая из двух нефтяников именно Лукойл.

Собираем портфель

Итак, у нас есть пять топовых фишек. Мы можем настраивать их доли по весу в индексе или как-то иначе, но даже простейший порфтель в равных долях покажет, что вместе эти акции легко обыгрывают индекс МосБиржи.

Снова моделируем наблюдение за рынком методом скользящего окна: с 1 января 2015 до 1 октября 2021 — всего 70 отрезков по одному году. Считаем доходность портфеля за каждые следующие 12 месяцев, сравниваем их с бенчмарком в те же самые периоды и получаем следующую картину.

Портфель проиграл бенчмарку (индексу МосБиржи) лишь 4 раза из 70 (выделены красным): если инвестор входил в эти фишки в период с января по март 2015 г., а также в январе 2018 г. Еще в 7 случаях портфель сыграл вровень с индексом (выделено синим), но это — без учета дивидендов.

Средняя дивдоходность такого портфеля составляет около 4,9% — даже с учетом того, что Яндекс ничего не платит. Основной вес дивидендных выплат несет на себе Норникель (8,9% за последние годы). Еще три бумаги платят на уровне либо не хуже бенчмарка: от 4,3% в среднем у Сбербанка (с учетом малодоходных первых лет) до 5,7% у Лукойла.

Иначе говоря, держа в равных пропорциях пять топовых фишек российского рынка, вы обыгрываете широкий рынок в 66 случаях из 70, или с вероятностью 94%. Причем таким портфелем легко управлять: нужно хотя бы раз в год продавать подросшие бумаги и докупать просевшие, чтобы сохранялась пропорция по 20% на каждую.

Выводы

В данном исследовании показано, что для успешного инвестирования на рынке не обязательно применять сложные стратегии. Портфель из пяти топовых акций обыгрывает бенчмарк с вероятностью 94% и показывает при этом среднюю доходность на годовых отрезках по 18,5% без учета дивиденда, что на 5% лучше Индекса МосБиржи. С учетом дивиденда разница доходит до 5,5% в пользу портфеля SBER+GAZP+YNDX+LKOH+GMKN.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Итоги торгов. Геополитика отправила нас в аутсайдеры

Какие акции в топе прогнозов на 2022 год

Омикрон гуляет по планете. Что лучше — Pfizer или Moderna?

Ключевые события недели: инфляция в России и США, переговоры Путина и Байдена, утренняя сессия

5 идей в российских акциях: Просадка в IT и не только

Акции Evergrande упали к 11-летнему минимуму. Что происходит с долгом

Акции Li Auto достигли среднесрочной цели и рухнули на 16%. Что дальше

Акции Ozon упали к цене начала торгов на бирже. Что дальше

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.