Российские акции с крупными дивидендами

20 российских компаний, которые платят самые высокие дивиденды

Дивидендные компании выбирают для долгосрочных вложений. Они привлекательны для инвесторов, потому что помогают сформировать пассивный доход.

Ниже рассмотрим российские дивидендные акции с доходностью не меньше 4%. В рейтинге участвуют крупнейшие компании страны с капитализацией больше 200 млрд рублей.

20. «Лукойл»

Открывает рейтинг про российские дивидендные акции – «Лукойл». Он занимает двадцатое место среди лучших дивидендных компаний России. «Лукойл» добывает, перерабатывает, продаёт нефть и газ. Владеет сетью АЗС, несколькими торговыми брендами топлива и масла. Уровень добычи «Лукойла» – 2% нефти от всех мировых запасов и 1% углеводородов.

19. «ПИК»

Крупнейшая в России девелоперская компания. Строит многоквартирные дома в Москве, Санкт-Петербурге, Екатеринбурге, Тюмени, Ростове-на-Дону, Новороссийске, Ярославле, Калуге, Обнинске, Владивостоке.

18. «Полюс»

Крупнейший производитель золота в России. Работа «Полюса» сосредоточена в Красноярском крае, Республике Саха, Иркутской и Магаданской областях. Владеет самыми большими запасами золота в мире.

17. «Татнефть»

Нефтяная компания из Татарстана. Добывает нефть и газ, а ещё производит оборудование для нефтегазовой отрасли. Владеет сетью АЗС.

В группу «Татнефть» входят нефтехимические, энергетические, транспортные, геологические, финансовые и научно-технические предприятия. Один из ведущих проектов – комплекс заводов «ТАНЕКО» в Нижнекамске.

16. «Газпром»

«Газпром» занимается геологической разведкой, добычей, транспортировкой и переработкой газа, нефти и газового конденсата, а ещё производством и сбытом энергии. У него самые большие запасы природного газа – более 15% от мировой доли и свыше 70% от российской.

Ведёт крупные проекты на Ямале, Дальнем Востоке, Арктическом шельфе, в Восточной Сибири. Есть своя сеть заправок с газомоторным топливом.

15. «Ростелеком»

Провайдер цифровых услуг. Предлагает высокоскоростной интернет и платное телевидение. Разрабатывает IT-решения для органов государственной власти, ЖКХ, здравоохранительной и образовательной систем. Занимается дата-центрами, кибербезопасностью, облачными вычислениями, биометрией.

Количество пользователей интернет-услуг от «Ростелекома» – 13,8 млн человек, платного ТВ – 10,8 млн.

14. «Московская Биржа»

«Московская биржа» – биржевой российский холдинг. Организовывает торги акциями, облигациями, биржевыми инвестиционными фондами, валютой, драгметаллами, фьючерсными контрактами.

13. «СберБанк»

Крупнейший банк РФ с государственной долей в уставном капитале. Услугами банка пользуются больше 100 млн клиентов, а количество отделений по России около 14 тысяч.

12. «Норильский Никель»

Предприятие горно-металлургической промышленности. Один из лидеров по производству палладия и рафинированного никеля. Также добывает платину, родий, медь, золото, иридий, серебро, селен. География деятельности «НорНикеля» – Россия, Финляндия, Австралия, ЮАР.

11. «РусГидро»

Крупный энергетический холдинг. Производит энергию из возобновляемых источников: солнца, ветра, воды. В состав группы «РусГидро» входят гидроэлектростанции, тепловые электростанции, научно-исследовательские институты, инжиниринговые организации.

10. «ФосАгро»

Первую десятку рейтинга про российские дивидендные акции возглавляет «ФосАгро». Крупнейший производитель удобрений в РФ. Выпускает свыше 50 марок минеральных удобрений, аммиак, кормовые фосфаты, высокосортное фосфатное сырьё.

9. «Алроса»

Российский лидер в алмазодобывающей отрасли, на которого приходится 90% от общей добычи. Разведывает месторождения, добывает, обрабатывает и продаёт алмазное сырьё.

8. «Совкомфлот»

Российская судоходная компания. Владеет 143 судами, которые перевозят нефтепродукты, насыпные грузы, природный газ. Занимается обслуживанием нефтедобывающих платформ.

7. ФСК ЕЭС

Федеральная сетевая энергетическая компания. Управляет единой национальной электрической сетью. Передаёт и продаёт электроэнергию, подключает к сети абонентов. Обслуживает линии электропередач.

6. ММК

Магнитогорский металлургический комбинат. Лидер российской чёрной металлургии. Продаёт арматуру, балки, уголки, металлические листы, трубы, проволоку, стальные канаты, крепёж.

5. X5 Retail Group

Продуктовый ритейлер. Управляет торговыми сетями «Пятёрочка», «Перекрёсток», «Карусель». Есть несколько цифровых сервисов, в том числе по доставке, а ещё своя служба логистики.

4. «Северсталь»

Горнодобывающая и металлургическая компания. Производит коксующий уголь, железную руду, плоский и сортовой прокат, трубы для строительства, машиностроения и нефтегазовой отрасли. Ключевой актив – Череповецкий металлургический комбинат.

3. «Магнит»

Розничная торговая сеть. Продаёт продукты питания, бытовую химию, лекарства, косметику. Предлагает товары под 13 собственными марками. Владеет предприятиями по выращиванию овощей, грибов, производству кондитерских изделий.

2. НЛМК

Производитель стальной продукции. Имеет долю свыше 20% в российском производстве стали. Продаёт трубы, арматуру, оцинкованные листы, гвозди, шурупы, винты.

1. МТС

Самые высокие дивиденды среди акций российских компаний с капитализацией от 200 млрд рублей платит МТС. Основная деятельность оператора – сотовая связь, цифровое, кабельное, спутниковое телевидение, интернет-услуги.

Ещё МТС сделала несколько сервисов для сферы электронной торговли и финансовых услуг, например, «МТС Касса» и «МТС Деньги». Владеет розничной сетью салонов связи.

Какие компании ещё платят дивиденды

Дивидендные акции российских компаний с капитализацией ниже 200 млрд рублей:

Как купить дивидендные акции

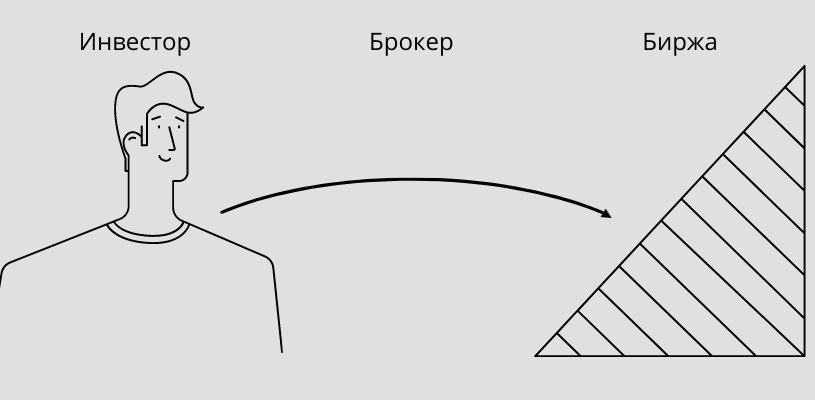

Чтобы начать инвестировать на бирже в российские дивидендные акции и получать выплаты, сначала нужно открыть брокерский счёт у брокера.

Брокер – это компания-посредник, которая проводит операции инвестора с ценными бумагами по его команде. Торговать на бирже без брокера физическому лицу нельзя.

Брокерский счёт нужен, чтобы зарегистрировать инвестора на бирже и учитывать его доходы.

Открыть счёт и купить акции можно дистанционно.

Какие российские компании платят самые высокие дивиденды

Российские компании считаются одними из самых щедрых в плане выплаты дивидендов — наши крупные фирмы обычно платят больше, чем зарубежные. В попытках привлечь больше инвесторов они борются между собой за лидерство в дивидендной доходности. В этой статье я рассмотрю российские компании с самыми высокими дивидендами в 2021 году, а также объясню, почему не стоит гнаться исключительно за высокой доходностью.

Как рассчитывается размер дивидендов

Какой бы ни была дивидендная политика компании, точный размер дивидендов всегда определяется решением совета директоров незадолго до непосредственных выплат. По установленной политике компания может стремиться к определенным показателям дивдоходности, но на практике из-за различных проблем (или, напротив, неожиданных успехов) отклоняться от этого плана.

Вот простой пример. Компания А выпустила 100 000 акций. У компании А в дивидендной политике указано, что на дивиденды следует направлять 50% чистой прибыли. В опубликованной финансовой отчетности сумма чистой прибыли равняется 500 000 рублей. Это значит, что, следуя дивидендной политике, компания А должна стремиться к выплатам в размере 5 рублей на акцию. Но она не обязана это делать! У фирмы А есть долгосрочные цели и планы по развитию, требующие вложений. Из-за этого размер дивидендов сокращается до 4 рублей за акцию.

Второй пример — компания Б с аналогичной дивидендной политикой. У компании Б дела идут лучше, чем планировалось, и долгосрочные цели уже достигнуты, так что бизнес не требует огромных вложений. Поскольку у компании наблюдается финансовый успех, она может повысить размер дивидендов и выплатить, например, не по 5, а по 6 рублей за каждую акцию.

Пока вы не увидите объявление о сумме выплачиваемых дивидендов, вы не сможете точно сказать, сколько компания выплатит акционерам.

Фирмам выгодно придерживаться собственных дивидендных политик — такая надежность привлекает инвесторов. Поэтому можно с определенной долей вероятности прогнозировать, сколько будет направлено на дивиденды, и находить компании с самыми высокими дивидендами в будущем году.

Привилегированные акции

Впрочем, есть вид акций, которые приносят более гарантированный доход — это привилегированные акции, или префы. Дивиденды по префам фиксированные и не зависят от финансовой отчетности. Конечно, со временем размер дивидендов пересматривается, чтобы эти акции были конкурентоспособными (инфляцию никто не отменял), но, тем не менее доход по префам более надежен и стабилен, чем по обыкновенным акциям. Размер дивидендов по префам обычно чуть выше или равен дивидендам от обыкновенных акций.

У владельцев префов есть и другие преимущества — например, при ликвидации компании они с большей вероятностью получат компенсацию в размере, соответствующем их пакету акций.

20 российских компаний с самыми высокими дивидендами в 2021–2022 году

Точно спрогнозировать размер дивидендов нельзя. Но ожидаемая дивидендная доходность рассчитывается аналитиками не на пустом месте — специалисты учитывают историю компании, текущее состояние отрасли, прогнозируемую (или уже опубликованную) финансовую отчетность за период. Ожидаемая (и реальная) дивидендная доходность у большинства компаний с самыми высокими дивидендами в 2021 году составила порядка 7–8%, а в 2022 году (по итогам 2021) ожидаются показатели более 10%.

Компании, приведенные ниже, выплатили большие дивиденды в 2021 году, и у экспертов есть все основания полагать, что в следующем году они улучшат свои показатели. Процент доходности рассчитан относительно текущих цен на акции этих компаний.

Сургутнефтегаз

Сургутнефтегаз платит скромные дивиденды по обыкновенным акциям, но по привилегированным эта компания выплачивает самые высокие дивиденды по акциям среди российских компаний. В 2021 году доходность префов Сургутнефтегаза составила 14,65%. В 2022 году ожидается доходность на том же уровне — нет предпосылок для изменения дивидендных сумм по префам.

АЛРОСА

В этом году АЛРОСА показывает отличные результаты по продажам. Спрос на алмазы значительно вырос по сравнению с доковидными значениями, и в 2022 году компания сможет выплатить неплохие дивиденды — порядка 11–12%.

Судя по опубликованным данным, ВТБ в 2021 году планирует побить исторические рекорды по чистой прибыли. Дивидендная политика предполагает, что банк выйдет на 50% выплат от чистой прибыли. Так что в 2022 году акционеров ожидает порядка 12–14% доходности. Уже сейчас это одна из российских компаний с самыми высокими дивидендами — в 2021 году ВТБ выплатил акционерам 18,150 млрд рублей.

Прогнозируемая дивидендная доходность ММК на 2022 год — примерно 12%. Отмечу, что в 2021 году компания уже трижды выплатила дивиденды, и суммарная годовая доходность наверняка превысит 10%.

МТС отличается высокой стабильностью, так что эксперты предполагают, что компания просто продолжит медленный, но уверенный рост. Компания выплачивает дивиденды дважды в год, и в 2022 году доходность составит порядка 8–9%. Это не так много, но по сравнению с остальными компаниями в этом списке МТС положительно выделяется своей надежностью.

Эталон

Стоимость акций «Эталона» заметно упала, и это может хорошо сказаться на дивидендной доходности. В 2021 году она составила 8,77%, а в 2022 может подняться до 10–11%.

Татнефть

Текущая доходность дивидендов от Татнефти составляет 11,29%. По прогнозам аналитиков в 2022 году нас ждет рост выплат вплоть до 14% годовых.

В 2021 году дивдоходность по акциям ТГК-1 составила 10,05%. Компания демонстрирует постоянный (хоть и неспешный) рост дивдоходности последние десять лет, и нет предпосылок к изменению этой тенденции.

Globaltrans

В 2021 году дивдоходность составила сравнительно немного — 6,03%. Но эксперты прогнозируют, что со снижением ковидных ограничений доход компании вырастет — а с ним и дивиденды.

ЛУКОЙЛ

Среди компаний, выплачивающих самые высокие дивиденды, несколько лет подряд оказывается ЛУКОЙЛ. Дивидендная политика компании предполагает выплаты не менее 100% от скорректированного FCF. Так что есть все основания полагать, что в 2022 году доходность по дивидендам составит 11–14%. В 2021 году компания не проявила таких впечатляющих результатов — дивидендная доходность составила менее 8%.

Юнипро

Дивидендная доходность Юнипро в 2021 году составила 12,2%, а в 2022 есть все шансы на ее рост вплоть до 15%.

Мосэнерго

По текущей дивидендной политике Мосэнерго выплачивает 50% от чистой прибыли. В 2021 году результаты были средними — дивдоходность составила 6,62%. Но уже сейчас компания демонстрирует значительное улучшение своего финансового положения, так что в следующем году нас наверняка ждет увеличение дивидендной доходности до 9–10%.

Дивдоходность ФСК в 2021 году составила 7,08%, и в 2022 году можно ожидать ее повышения до 8–9%. Это небольшой, но относительно надежный рост.

Транснефть

Доходность Транснефти в 2021 году была скромной — всего 5,21%. Но, как и в случае с другими транспортными компаниями, эксперты предполагают значительный рост за счет увеличения частоты поездок.

Детский мир

ПАО «Детский мир» в 2021 году показала неплохую, но умеренную доходность — 8,93%. Компания выплачивает 100% от чистой прибыли акционерам, и в 2021 году финансовые результаты были выше, так что в 2022 можно ожидать дивдоходность на уровне 10–11%.

Сбербанк

Сложно говорить о компаниях с самыми высокими дивидендами в России, не упоминая Сбербанк. По прогнозам правительственных экспертов, в 2022 году дивиденды на каждую обыкновенную акцию должны составить 26,36 рубля. В 2021 году Сбербанк выплатил по 18,7 рубля на акцию.

ОГК-2 выплачивает половину чистой прибыли акционерам. С 2016 года уровень дивидендов неуклонно рос, и в 2021 составил 12,08% годовых. В 2022 году предполагается, что компанию ждет небольшая стагнация, и дивиденды окажутся приблизительно на текущем уровне.

X5 Retail Group

Доходность за 2020 год составила 7,89%, но 2021 год был более успешным для этой торговой сети. Эксперты прогнозируют, что дивдоходность поднимется до 10–11% в 2022 году.

Газпромнефть

В 2021 году Газпромнефть выплатила 15 рублей за каждую обыкновенную акцию. Годовая доходность составила 9,3%, и в будущем нет предпосылок для снижения этого показателя. Скорее всего, в 2022 году Газпромнефть предложит акционерам доходность в диапазоне 10–12%. Даже если она упадет по сравнению с текущим годом, это все еще будет отличный результат.

М-Видео

М-Видео показывает неустойчивый рост, но все же в 2021 году уровень дивдоходности оказался больше 13%. Сложно спрогнозировать дальнейшие изменения, но в 2022 году компания вряд ли будет выплачивать менее 10% годовых по дивидендам.

Основные риски, влияющие на дивидендную доходность российских компаний

Выше я уже упоминал, что российские компании платят одни из самых высоких дивидендов в мире. Кроме того, большинство российских фирм довольно ответственно относятся к соблюдению намеченной дивидендной политики. Это позволяет аналитикам и инвесторам прогнозировать размер дивидендов с довольно высокой точностью.

Основным фактором риска, который может существенно повлиять на размер этих дивидендов, является снижение цен на сырье. Большинство перечисленных компаний относятся к сырьевым, так что падение стоимости нефти и газа (основных источников дохода этих фирм) повлечет за собой уменьшение чистой прибыли и, как следствие, снижение выплат акционерам. Из-за этого стоит ограничить долю сырьевых компаний в своем портфеле акций — отведите нефтегазовым фирмам не более 50% от всех акций. Так вы одновременно сможете получить достойную прибыль от подъема цен на сырье и защитите вложения на случай падения стоимости газа и нефти.

Стоит ли вкладываться в самые доходные акции

У начинающих инвесторов после прочтения предыдущего раздела может появиться желание срочно вложиться в самые доходные акции из приведенных. На практике, к сожалению, не все так просто.

В инвестициях есть простое правило — чем выше потенциальная доходность, тем выше риск. Чтобы защитить свои активы, нужно диверсифицировать риски, вкладываясь и в доходные, и в безопасные бумаги. Конечно, не нужно игнорировать самые высокие дивиденды по акциям российских компаний. Но и составлять свой инвестпортфель исключительно из таких высокодоходных бумаг — верх неблагоразумия.

В этой статье не место длинной лекции о диверсификации инвестиций, поэтому всем интересующимся я предлагаю ознакомиться со статьей: «Диверсификация инвестиционного портфеля: подробный разбор».

Выводы

Теперь вы знаете, у каких компаний самые высокие дивиденды в 2021 году. Еще раз повторюсь — не гонитесь за максимальной доходностью и разбавляйте портфель менее прибыльными, но более безопасными активами. Это не значит, что высокодоходные акции нужно игнорировать — просто ограничить их долю в своем инвестиционном портфеле.

Надеюсь, этот материал оказался для вас полезным. Если вы нашли в статье интересные инвестиционные идеи, поделитесь ею с друзьями в соцсетях.

Какие российские компании заплатят самые высокие дивиденды в 2021

С начала 2020 г. индекс МосБиржи вырос на 6,6%, а индекс МосБиржи полной доходности, учитывающий дивиденды, за тот же период прибавил 12,9%. Дивиденды остаются важным фактором инвестиционной привлекательности российских акций.

Многие публичные компании России щедры по отношению к акционерам — уровень дивидендной доходности на нашем рынке один из самых высоких в мире.

Несмотря на воздействие пандемии, большинство российских компаний продолжило выплачивать дивиденды и придерживаться действующих дивидендных политик. Тем не менее под влиянием COVID-19 финансовые результаты ряда эмитентов снизились, а дивидендные перспективы ухудшились. Поэтому важность тщательного подхода к выбору дивидендных бумаг лишь возросла.

Мы отобрали бумаги, которые способны в следующем году порадовать инвестора дивидендной доходностью выше среднерыночных значений.

Акции разделены на две группы в зависимости от степени надежности прогноза. Первая часть списка составлена из бумаг, по которым есть большая степень уверенности в высокой дивидендной доходности.

I группа. Высокие шансы

1. Магнит

В 2020 г. продуктовый ритейл стал одной из наиболее устойчивых к влиянию пандемии сфер бизнеса. В условиях карантинных ограничений люди стали меньше посещать кафе и рестораны и больше питаться дома. По итогам финансовых результатов за 9 месяцев крупнейшие российские фуд-ритейлеры нарастили чистую прибыль.

Магнит в своем сегменте занимает лидирующие позиции по показателю дивидендной доходности. Из-за увеличения прибыли по итогам 9 месяцев рекомендованный размер промежуточных выплат компании вырос в 1,7 раза в годовом сопоставлении до 245,31 руб. на акцию.

Четкой дивидендной политики у Магнита нет, поэтому определить точный размер выплат по итогам 2020 г. не представляется возможным. Исходя из ожидаемых позитивных результатов ритейлера в IV квартале, можно предположить, что итоговый размер выплат в 2021 г. (за 9 месяцев 2020 г. и весь 2020 г.) составит около 450–500 руб. на акцию. По текущим котировкам это соответствует 8,2–9,1% дивидендной доходности.

2-4. ММК, НЛМК, Северсталь

За акциями черных металлургов в последние годы плотно закрепилась репутация дивидендных фишек.

Потенциально самую высокую дивидендную доходность среди металлургов в 2021 г. могут обеспечить акции НЛМК. Компания планирует в новом году увеличить выпуск стали с 12,2–12,3 млн тонн в 2020 г. до 14,2 млн тонн с 2021 г. Это должно привести к росту финансовых результатов и увеличению дивидендов до 24–35 руб. на акцию. Это соответствует 11,4–16,6% дивидендной доходности.

Акции Северстали в каком-то смысле являются защитными в секторе черной металлургии. Высокая степень вертикальной интеграции и лидирующие в отрасли показатели рентабельности обеспечивают стабильные дивидендные потоки. В базовом сценарии дивидендные выплаты за 2021 г. составят 120–165 руб. на акцию — около 9,5–13% дивдоходности.

5. МТС

Дивидендная политика МТС конкретна и прозрачна — по итогам 2021 г. компания планирует выплатить не менее 28 руб. на акцию. По текущей цене 318 руб. это соответствует доходности 8,7%. Фактические выплаты могут быть чуть выше 28 руб. на акцию — в 2020 г. дивиденды без учета «спецвыплат» составили 29,5 руб. на акцию.

Бонусом для акционеров в 2021 г. могут стать новости о судьбе казначейского пакета акций, который образовался из-за проведения обратного выкупа акций — после завершения предыдущего buyback казначейский пакет акций был погашен, а количество акций снизилось. Гашение бумаг увеличивает размер прибыли на акцию и может привести к росту дивидендов. Есть вероятность, что и приобретенный в 2020 г. пакет также будет погашен.

6. Норильский никель

В 2020 г. на ТЭЦ-3, принадлежащей Норникелю произошла авария, которая повлекла за собой разлив топлива и сильное загрязнение окружающей среды. Росприроднадзор оценил ущерб в 148 млрд руб. Эта сумма была зарезервирована по итогам I полугодия 2020 г., что привело к снижению показателя EBITDA, выступающего дивидендной базой, в 2 раза относительно I полугодия 2019 г. Из-за инцидента компания снизила размер промежуточных дивидендов.

По нашим расчетам, финальные дивиденды Норникеля за 2020 г. могут составить около 1200–1450 руб. или 5,4–6,4% дивидендной доходности по текущим котировкам. Сейчас конъюнктура на ключевых рынках Норникеля остается благоприятной: цены на никель, палладий, платину находятся на локальных максимумах, на медь — на исторических пиках.

Если предположить, что такие цены сохранятся и в I полугодии 2021 г., то промежуточные дивиденды за этот период могут составить еще около 1500–1850 руб. на бумагу. Итого дивидендные выплаты в 2021 г. (за II полугодие 2020 г. и I полугодие 2021 г.) могут составить примерно 2700–3300 руб. на акцию, что соответствует доходности 11,4–13,9%.

7. Сургутнефтегаз-ап

Одним из лидеров по ожидаемой дивидендной доходности за 2020 г. могут стать привилегированные акции Сургутнефтегаза. В 2020 г. компания получила крупную прибыль из-за девальвации рубля и позитивной курсовой переоценки валютных депозитов.

Дивиденды по «префам» Сургутнефтегаза прописаны в уставе и составляют 10% от чистой прибыли за год. По нашим расчетам, исходя из курса USD/RUB на конец года в районе 73, выплаты за 2020 г. могут составить около 6–7 руб. на акцию. Дивидендная доходность составляет от 15% до 17,4% по текущим котировкам.

Несколько важных моментов. Во-первых, финансовые результаты Сургутнефтегаза очень волатильны из-за сильной зависимости от динамики пары USD/RUB. Поэтому, исходя из валютного курса на конец 2020 г., дивиденды могут оказаться как больше, так и меньше прогнозных. Второй момент — коэффициент дивидендных выплат прописан в уставе. Это означает, что вероятность снижения payout ratio (доли дивидендов от чистой прибыли) низкая. Наконец, из-за того, что значительная часть прибыли за 2020 г. сформирована за счет бумажных курсовых переоценок, то в 2021 г. без ослабления рубля чистая прибыль компании может снизиться. Подобные ожидания могут привести к тому, что дивидендный гэп в бумаге будет закрываться довольно долго.

8. Энел Россия

Энел Россия в феврале 2020 г. представила новую Стратегию 2020–2022. Компания продала крупнейшую в России угольную станцию — Рефтинскую ГРЭС, взяла курс на возобновляемую энергетику, намереваясь начать строительство ветряных электростанций.

Из-за выбытия Рефтинской ГРЭС финансовые показатели компании ухудшились. Также в свете планов по развитию проектов в сфере ВИЭ компанию в ближайшие годы ожидает сильный рост инвестиционных затрат.

Чтобы обезопасить акционеров от снижения дивидендов в этот период, Энел Россия зафиксировала размер выплат на уровне 3 млрд руб. в год или 0,085 руб. на акцию. По рыночным котировкам дивидендная доходность составляет 9,4%. На текущий момент нет объективных причин для снижения дивидендов относительно обозначенной суммы.

9. Юнипро

В 2021 г. Юнипро планирует направить на дивиденды до 20 млрд руб. — рост в годовом сопоставлении может составить до 43%. Увеличение выплат связано с ожидаемым запуском энергоблока №3 на Березовской ГРЭС. Компания начнет получать повышенные платежи по программе ДПМ, что приведет к росту EBITDA и чистой прибыли.

Фактический размер выплат (20 млрд руб. или меньше) будет зависеть от того, сможет ли компания запустить энергоблок вовремя. Ранее сроки сдвигались, в том числе из-за влияния пандемии COVID-19. Запуск ожидается не позднее I полугодия 2021 г.

В наиболее вероятном сценарии дивидендные выплаты за 2021 г. достигнут 20 млрд руб. или 0,317 руб. на акцию. Это соответствует 11,1% дивидендной доходности по текущим котировкам.

II группа. Темные лошадки

Во вторую группу попали бумаги, дивидендная доходность по которым может быть высокой при выполнении определенных условий.

10. АЛРОСА

В 2019 г. кризис в индийском гранильном сегменте привел к снижению продаж неограненных алмазов, а в 2020 г. на это наслоилось влияние коронавируса — снижение потребительской уверенности и карантинные ограничения. Тем не менее после рекордно низких результатов II квартала во второй половине лета продажи компании начали восстанавливаться вслед за ростом экономической активности.

Последние результаты за ноябрь вышли сильными — объемы реализации достигли рекордного уровня с пиков января 2020 г. Сказывается поддержка спроса на ювелирную продукцию в преддверии рождественского сезона. Компания отмечает, что гранильный сегмент постепенно стабилизируется. Это позволяет ожидать, что продажи останутся высокими в декабре-январе.

Приглашаем принять участие в диалоге с эмитентом: «АЛРОСА и восстановление рынка алмазов»

Таким образом, IV квартал для компании будет весьма успешным, а значит и дивиденды могут вырасти. За I полугодие 2020 г. компания не выплачивала дивиденды, так как свободный денежный поток (FCF) за этот период был отрицательным.

По предварительным расчетам, за II полугодие дивиденды могут составить около 5,3–6,6 руб. на акцию, а с учетом промежуточных выплат за I полугодие 2021 г. сумма может вырасти до 7,8–13,2 руб. на бумагу. Дивидендная доходность в таком случае может достичь 8,5–14,4%.

11–12. Ленэнерго-ап, ФСК ЕЭС

В целом для энергетиков 2020 г. выдался непростым. Из-за карантинных ограничений снизилась экономическая активность, что негативно отразилось на операционных и финансовых показателях большинства представителей сектора. В то же время есть ряд бумаг, которые благодаря сильному фундаментальному кейсу прошли этот период сравнительно безболезненно.

Ленэнерго по итогам 9 месяцев 2020 г. нарастила чистую прибыль по РСБУ на 19% г/г. Выплаты по привилегированным акциям прописаны в уставе и составляют 10% от чистой прибыли. Если предположить, что прибыль за IV квартал будет около уровня предыдущего года, то дивиденды могут составить около 14–16 руб. на акцию — это доходность 9,2–10,5%.

Вторая компания, сравнительно успешно пережившая коронавирус, — ФСК ЕЭС. За 9 месяцев 2020 г. чистая прибыль компании сократилась на 17% г/г. Дивидендная политика ФСК ЕЭС не до конца предсказуема, поэтому качественно предположить дивиденды сложно. Можно лишь обозначить, что ожидаемые дивиденды будут в диапазоне 1,4–1,8 коп. на акцию, что дает дивидендную доходность около 7,3–8,7%.

Важно: приведенный выше прогноз по акциям Ленэнерго-ап и ФСК ЕЭС основан на предположении, что в конце года не произойдет крупных разовых списаний по обесценению активов.

13. ЛСР

В последние 5 лет ЛСР стабильно выплачивал 78 руб. дивидендов на акцию. В 2020 г. компания отступила от этой практики, сократив размер выплат по итогам года до 50 руб.

Можно предположить, что сокращение дивидендов — временное явление. В 2020 г. решение о выплате принималось в период неопределенности относительно последствий коронавируса для компании. Сейчас, когда стало ясно, что худшего удалось избежать, а конъюнктура на рынке недвижимости остается позитивной, ЛСР может вернуться к действовавшей ранее дивидендной практике и выплатить 78 руб. на акцию. Дивидендная доходность в таком случае составит 8,8% относительно текущих котировок.

14. ФосАгро

Всего в 2020 г. группа ФосАгро собирается совокупно выплатить 300 руб. дивидендов на акцию. Это соответствует примерно 10,6% дивидендной доходности. Значительная часть дивидендной суммы сформирована выплатами за 9 месяцев 2020 г. — 123 руб. на акцию. Обычно компания выплачивала куда меньшие суммы, поэтому рекомендация совета директоров по данным дивидендам привела к сильному росту акций.

Увеличение размера выплат наверняка связано с улучшением финансовых результатов компании — пандемия практически не отразилась на мировом спросе на удобрения, в то время как прошедшая волна девальвации рубля позитивная для экспортоориентированной ФосАгро. Благодаря этому в III квартале выручка компании выросла на 10%, EBITDA — на 27%.

В последние годы ФосАгро практикует выплату дивидендов из нераспределенной прибыли прошлых лет — из-за этого предсказуемость дивидендных поток снижается. Тем не менее рост финансовых метрик должен привести к тому, что дивиденды в 2021 г. могут остаться на высоком уровне. В базовом сценарии дивиденды на акцию ФосАгро в 2021 г. могут составить 250–300 руб. на акцию, что соответствует 8–9,6% дивидендной доходности.

Как увеличить эффективность вложений

Для повышения доходности рекомендуем обратить внимание на индивидуальный инвестиционный счет (ИИС). В 2020 г., когда Банк России стал снижать ключевую ставку, а банки — проценты по депозитам, ИИС становится все более популярным. Из 3,2 млн индивидуальных инвестиционных счетов, открытых в России на конец ноября 2020 г., более половины появились в нынешнем году.

Преимущество ИИС — налоговые льготы от государства. Они бывают двух видов: тип А — вычет в размере 13% от вносимой ежегодно суммы (до 400 тыс. руб.) и тип Б — отмена 13%-го налога на доходы по торговым операциям.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Итоги торгов. Геополитика отправила нас в аутсайдеры

Какие акции в топе прогнозов на 2022 год

Омикрон гуляет по планете. Что лучше — Pfizer или Moderna?

Ключевые события недели: инфляция в России и США, переговоры Путина и Байдена, утренняя сессия

5 идей в российских акциях: Просадка в IT и не только

Акции Evergrande упали к 11-летнему минимуму. Что происходит с долгом

Акции Li Auto достигли среднесрочной цели и рухнули на 16%. Что дальше

Акции Ozon упали к цене начала торгов на бирже. Что дальше

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.