Робот для торговли акциями втб

ВТБ Робот-советник. Тестирую сервис

Начал тестировать услугу от ВТБ — Робот-советник в приложении ВТБ Мои инвестиции.

Решил провести эксперимент, какой результат будет на практике и как это все будет в процессе.

Кому интересно, подписывайтесь!

Робот-советник от ВТБ — все видео отдельно:

1 — ВТБ Робот-Советник по инвестициям. Начинаю тест

2 — ВТБ Робот-Советник. На старте — последние приготовления

3 — ВТБ Робот-Советник. Закупил портфель по рекомендациям, как это было. Статистика портфеля он-лайн

4 — ВТБ Робот-Советник. Татнефть — краткий анализ компании. Статистика портфеля

5 — ВТБ Робот-Советник. Ребалансировка. Продал Северсталь, докупил Газпром. Статистика портфеля

6 — ВТБ Робот-Советник Комментарии аналитиков по ребалансировке Описание услуги Статистика портфеля

Текущий результат за 8 дней:

Статистику портфеля веду в сервисе IntelInvest — очень удобно, сервис постоянно развивается. Если у вас есть потребность в такой сервисе, рекомендую попробовать, для простых задач хватает бесплатной версии. [Промокод на скидку 20% в сервисе IntelInvest: OP5C1SJ2HW — Ссылка на регистрацию ]

Скидка по промокоду OP5C1SJ2HW действует и на мобильное приложение IntelInvest.

Робот-советник ВТБ пополнение июнь

Сегодня пополняю брокерский счет под управлением робота советника.

Ссылка на первый пост, где я рассказываю первые шаги для подключения и настройки робота-советника.

Ссылки на предыдущие посты: Пополнение счета и активация робота-советника, пополнение счета в феврале, пополнение в марте, пополнение в апреле, пополнение в мае. Ссылка на портфель.

Первое пополнение было в феврале при открытии счета и подключении робота-советника в размере 60 000р, дальше 20 числа каждого месяца я пополнял брокерский счет на 5 000р, с апреля стал пополнять на 7 000р, с учетом пополнения на 7 000р в июне общая сумма вложенных средств составляет 91 000р.

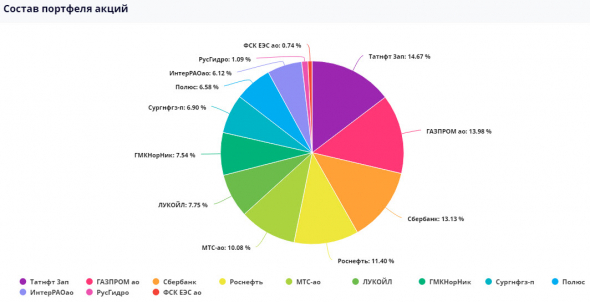

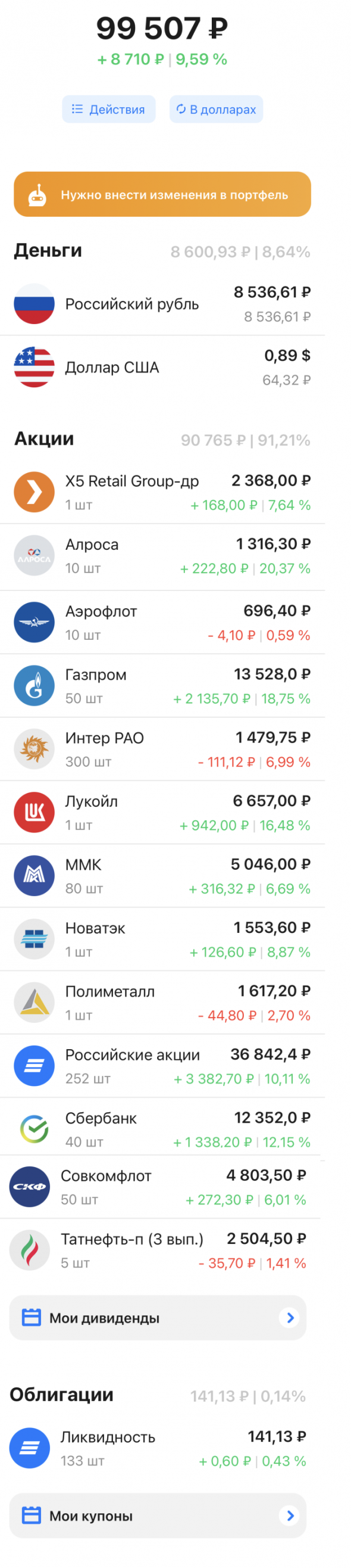

Так выглядел портфель после внесения средств в июне:

Портфель все еще не может обогнать ETF VTBX Российских акций, хотя пару раз в этом месяце видел, что портфель обгонял этот фонд.

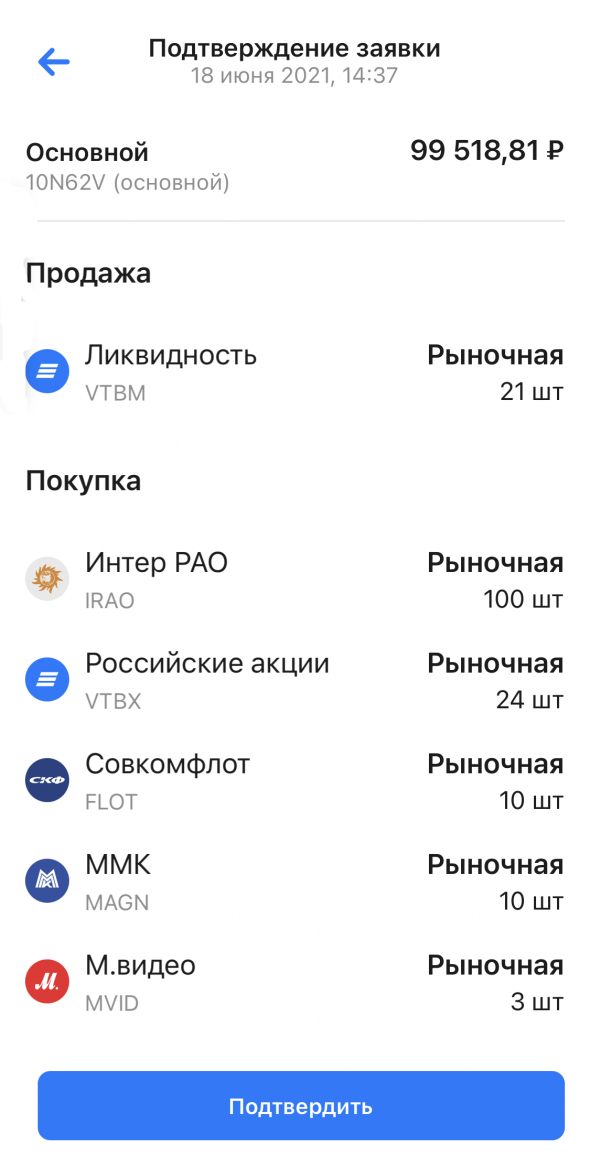

Продажа фонда ликвидность #VTBM 21 акция по 1,061р., средняя цена была 1,061р.

Докупаем Интер РАО #IRAO 100 акций по 4,9325р., 3 недели назад продавал 300 акций по 5.0375р. агрессивно настроенный робот, зарабатываем, как можем.

Докупаем фонд Российские акции #VTBX 24 акций по 146,30р., может так и придём к тому, что все средства в один фонд зальем.

Докупаем Совкомфлот #FLOT 10 акций по 96,12р., сейчас третья волна коронавируса пройдет и будет ракета.

Докупаем ММК #MAGN 10 акций по 63,050р., в телеге что то писали про то, что надо фиксировать прибыль по металлургам.

Кажется у нас появилась постоянная рубрика «новое имя в моем портфеле» в этот раз это М.видео #MVID 3 акциb по 657,2р., продается на 25% просадке относительно мартовского максимума. Компания активно развивает интернет торговлю, думаю неплохой эмитент.

Услуга «Робот-советник»

Хочу рассказать о своем опыте использовании услуги «робот-советник» в приложении банка ВТБ «Мои инвестиции».

Давным давно я торговал акциями и в декабре 2019 решил возобновить данную деятельность и обратился в отдел «привилегия» г.Казань ул.чистопольская д.5, где мне работает некомпетентный персонал и мне дали подпись вовремя регламент «10А», я писал об этом отзыв так что не буду подробно об этом.

Зашел в приложении «мои инвестиции» и увидел услугу робот-советник, решил попробовать положил, подключил и стал смотреть. Первое время был очень доволен. Сразу хочу сделать оговорку что данная услуга бесплатная и банк предупреждает что это только советы и ответственность за покупку или продажу несет сам клиент. Однако, пошли не приятные сюрпризы:

1. После того как робот стал показывать «+» у меня был вклад долларах сша в данном банке и он закончился и я решил вложить в акции и хотел разделить на рублевый и в долларах, однако, робот не может делить счет он либо работает с счетом целиком либо вообще не работает, хотя брокерский счет и в рублях и в долларах открыт. И он (робот) мне предложил перевести валюту в рубли, что меня не устраивало т.к. хотел держать и валюте и в рублях. Это первый не приятный сюрприз.

1. Я не рекомендую данный инструмент в данном банке, потому что прибыль получает только банк, а не Вы. Например, робот дает рекомендацию покупать какую либо акцию, а трейдер (управляющий) от банка в это время Вам ее продает, а она потом акция падает. В итоге кто заработал? правильно банк

Поэтому КАТЕГОРИЧЕСКИ НЕ РЕКОМЕНДУЮ УСЛУГУ ОТ БАНКА ВТБ «РОБОТ-СОВЕТНИК», но решать Вам пользоваться или нет данной услугой и только Вам. Я тут описал только свой негативный опыт работы с данной услугой и только своем мнение о нем.

Как устроены торговые роботы?

Сейчас на бирже очень популярны торговые роботы. Есть люди, которые активно этих роботов продают: якобы они автоматически торгуют на бирже, делают это быстрее человека в 1000 раз, и можно получить прибыль в размере 20—50% в месяц. Куча положительных отзывов, негативных крайне мало. Но мне не верится, что у этих инструментов инвестирования такая доходность.

Еще у крупных продавцов роботов есть свои партнерские программы — каким-то образом они активно зарабатывают бешеные деньги. Помогите, пожалуйста, разобраться, действительно ли это рабочая схема.

Алексей, действительно, торговые роботы, которые автоматически торгуют на бирже, существуют. И да, они могут делать это в 1000 раз быстрее человека.

Но что касается доходности и тем более покупки подобного торгового робота, то тут есть нюансы. О них и хочу рассказать.

Что за роботы и для чего они нужны

Торговый робот — это не двуногий андроид из металла и пластика, а компьютерная программа, которая обычно работает в связке с интерфейсом брокера. Как правило, связующим звеном выступает терминал QUIK. Но некоторые брокеры предоставляют и прямой доступ к собственному API — программному интерфейсу «клиент — сервер», в котором на сервере прописаны все команды, а клиент использует эти команды и получает то, что ему необходимо в данный момент. Например, подает торговые приказы или смотрит текущие позиции.

Большинство торговых роботов не пишут с нуля, а используют существующие программные решения. Довольно популярны программы Amibroker, Astrend, Equis Metastock Professional, Excel, Neuro, TSLab, Ninja Trader, Matlab, Metatrader, Omega Research Prosuite & Tradestation, Quik, Wealth-Lab Developer. Да, Quik тоже попадает в этот список за счет встроенных языков программирования: QPILE, или QUIK Programmable Interface and Logic Environment, и QLUA — это встроенный интерпретатор скриптового языка LUA.

Торговый робот, или механическая торговая система — МТС, хорош, когда есть четкая стратегия торговли, которая полностью формализована: четко определены и запрограммированы правила открытия, сопровождения и закрытия сделок. В этом случае робот позволяет полностью исключить человеческий фактор и эмоции — он будет слепо следовать алгоритму. Обычно роботов настраивают на торговлю в интервалах, кратных 15 минутам, часу, дню.

Например, робот может раз в час проверять отклонение цены от заданной — и покупать или продавать инструмент. Если хочется погрузиться в тему глубже, можно посмотреть журнал Technical Analysis of Stocks & Commodities, где в каждом номере открыто публикуют коды торговых систем, адаптированные для разных программ. Например, в июльском выпуске за 2019 год в центре внимания — статья Виталия Апирина «Полосы экспоненциального отклонения».

Еще бывают так называемые высокочастотные роботы, которые могут совершать тысячи сделок за секунду, — HFT, high-frequency trading. Про это есть хорошая книга Майкла Льюиса «Flash Boys. Высокочастотная революция на Уолл-стрит ». Но для высокочастотного трейдинга надо иметь минимальный пинг — промежуток времени, за который сигнал, отосланный с рабочего сервера, проходит через сеть до другого сервера и возвращается обратно, — до биржи и в идеале находиться в том же самом здании, что и сама биржа.

Инвестиции — это не сложно

Причина 1: аналитическая

Московская биржа совместно с брокерскими компаниями ежегодно проводит конкурс «Лучший частный инвестор» — ЛЧИ. Из итоговой статистики 2019 года видно, что самые активные участники конкурса, которые просто не могут быть людьми с таким количеством заявок и сделок, необязательно попадают в статистику лучших.

Организаторы конкурса ЛЧИ не указывают в явном виде, используется автоматический торговый алгоритм или ведется торговля руками. Но несколько десятков тысяч сделок за четыре месяца проведения конкурса однозначно говорят о применении алгоритмов. Например, там есть участник с 30 703 сделками и доходностью 172,60%, а есть участник, который совершил 657 058 сделок, но получил всего 1,69% дохода. Из этого можно сделать вывод, что алгоритмы тоже бывают разными: какие-то приносят их создателям доход, а какие-то нет.

Причина 2: логическая

Допустим, вы разработали алгоритм или считаете, что нашли какую-то локальную неэффективность на рынке. Дальше вы запрограммировали это, провели тесты на истории и подобрали необходимые параметры для работы, еще раз все проверили и запустили эту механическую торговую систему на реальном счете.

Допустим, что робот делает 20% в месяц. «Допустим», потому что тесты на истории не гарантируют, что в дальнейшем будет хоть какая-то доходность. Произведем расчеты из предположения, что у нас есть 300 000 Р и некий волшебный алгоритм, который гарантированно делает 20% в месяц.

Во что 20% в месяц превратят 300 000 Р за год

| Месяц | Сумма |

|---|---|

| Январь | 300 000 Р |

| Февраль | 360 000 Р |

| Март | 432 000 Р |

| Апрель | 518 400 Р |

| Май | 622 080 Р |

| Июнь | 746 496 Р |

| Июль | 895 795 Р |

| Август | 1 074 954 Р |

| Сентябрь | 1 289 945 Р |

| Октябрь | 1 547 934 Р |

| Ноябрь | 1 857 521 Р |

| Декабрь | 2 229 025 Р |

Из этой таблицы видно, что за год вложения увеличатся почти в восемь раз — и это при доходности только 20%. А вот что будет, если найти Грааль и брать 50% доходности ежемесячно.

Во что 50% в месяц превратят 300 000 Р за год

| Месяц | Сумма |

|---|---|

| Январь | 300 000 Р |

| Февраль | 450 000 Р |

| Март | 675 000 Р |

| Апрель | 1 012 500 Р |

| Май | 1 518 750 Р |

| Июнь | 2 278 125 Р |

| Июль | 3 417 188 Р |

| Август | 5 125 781 Р |

| Сентябрь | 7 688 672 Р |

| Октябрь | 11 533 008 Р |

| Ноябрь | 17 299 512 Р |

| Декабрь | 25 949 268 Р |

Первоначальный капитал увеличится почти в 90 раз всего за год. Возникает разумный вопрос: зачем отдавать кому-то курицу, которая несет золотые яйца? Если какой-то алгоритм работает, то любой разумный человек будет заинтересован в том, чтобы о нем знало как можно меньше людей: чем больше инвесторов пользуются алгоритмом, тем быстрее он перестает работать. Вероятнее всего, создатели пытаются выжать последние соки из уже отработавшего алгоритма, поэтому и пытаются продавать его, иногда совсем за смешные деньги. В нашей рубрике «Под прищуром» мы уже как-то разбирали один торговый робот и объяснили, почему не стоит его покупать.

К тому же именно с торговыми роботами есть дополнительные нюансы. Алгоритм принятия решений может быть скрыт или запутан. Может продаваться и так называемый черный ящик, в котором невозможно понять логику алгоритма. Это значит, что в определенной фазе рынка алгоритм может работать хорошо, а в другой может за несколько сделок слить весь депозит. Чтобы написать торгового робота, не требуются особые знания. Любой программист в состоянии разобраться с этим. Другой вопрос: зачем ему этим заниматься?

А что касается партнерских программ, то бешеные деньги там могут делать как раз создатели таких программ, и никакого отношения к торговым роботам такой бизнес может не иметь. На поверку это оказывается обычным сетевым маркетингом и, возможно, пирамидой, куда привлекают все новых и новых членов, заманивая чем-то неизвестным, но привлекательным и очень доходным, одновременно не предоставляя аудированных отчетов о прошлых результатах.

Если у вас есть вопрос об инвестициях, личных финансах или семейном бюджете, пишите. На самые интересные вопросы ответим в журнале.

Роботы-советники на российском рынке: сравнение

Что делать начинающему инвестору, который только пришел на фондовый рынок и не знает, что покупать? Собрать портфель самостоятельно? Хороший вариант, но для этого нужно много времени посвятить обучению и знакомству с компаниями. Может обратиться в управляющую компанию? Тоже можно, но придется заплатить немалую комиссию УК, к тому же есть ограничения по максимальной сумме инвестирования. Есть еще один вариант — робо-эдвайзеры.

Робо-эдвайзеры — это автоматизированные советники, которые на основе вводных данных с помощью определенных алгоритмов подбирают наиболее подходящие для инвестора активы. По факту это то же доверительное управление, только без участия управляющих (или почти без участия), что делает услугу дешевле. Помимо сборки инвестиционного портфеля, робот должен периодически вносить корректировки.

В России данное направление начало развиваться не так давно, но с ростом популярности фондового рынка стали появляться новые сервисы. Обычно разработкой робо-эдвайзеров занимаются банки и управляющие компании. Но бывают и сторонние компании, которые создают сервисы в партнерстве с брокерами.

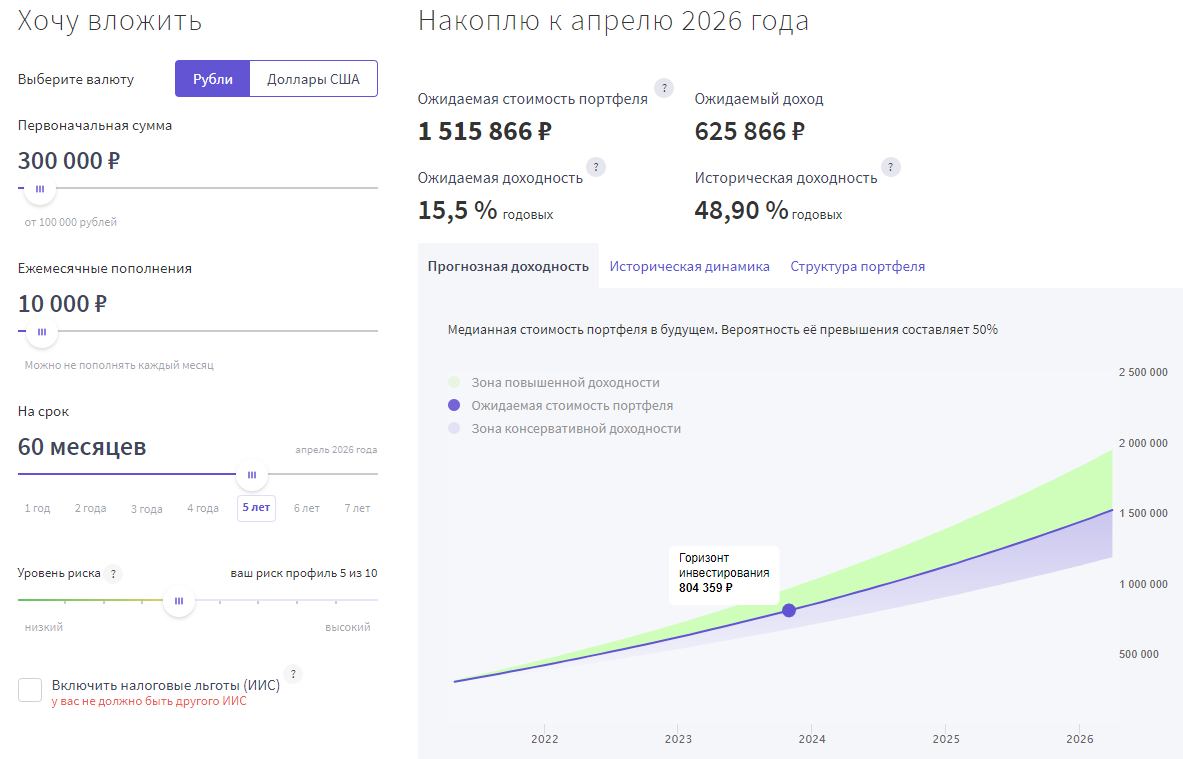

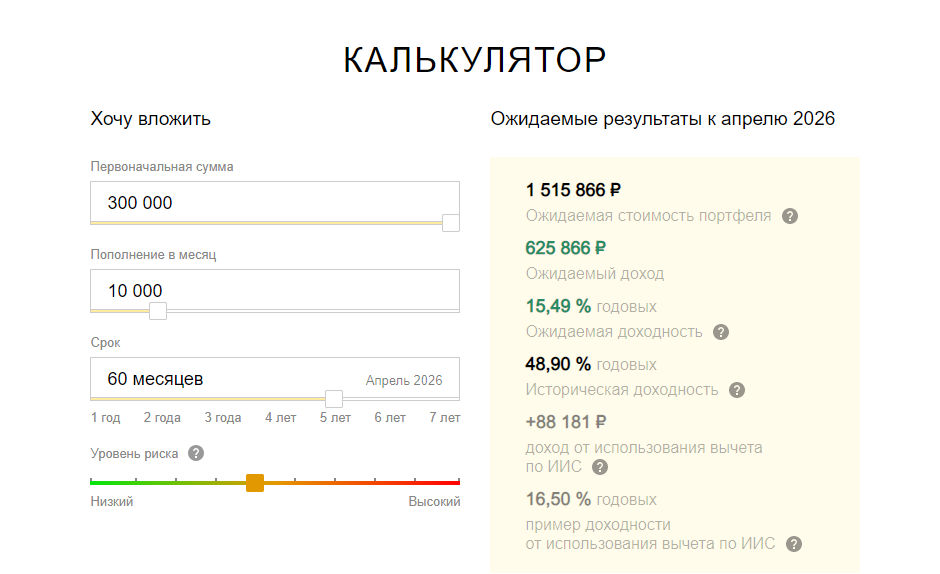

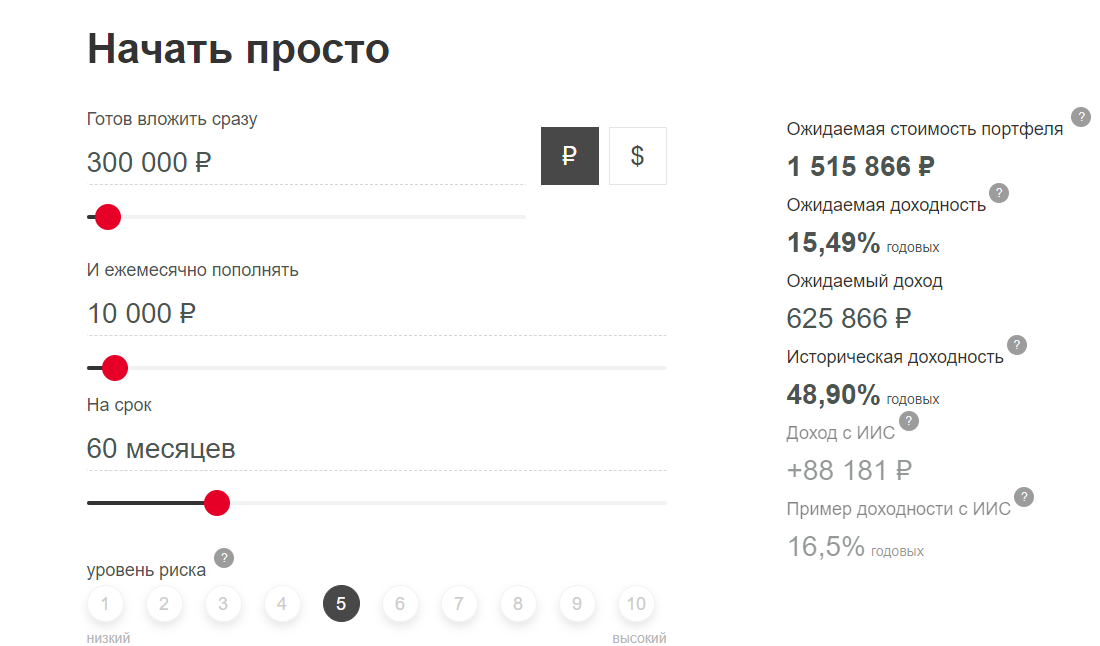

1. Финансовый Автопилот

Робо-эдвайзер от управляющей компании Finex. Подробно я разбирал данный сервис в этой статье. Напомню основные моменты. Данный робот поможет собрать пассивный портфель из биржевых фондов и будет им управлять. На старте сервис просит ввести базовые параметры будущего портфеля: начальную сумму инвестиций, ежемесячные пополнения, срок инвестирования и уровень риска. Уровень риска можно задать самостоятельно, а можно пройти специальный опросник. Далее необходимо выбрать цель инвестирования, это может быть «Крупная покупка», «Безбедная старость» и другие. Сервис позволяет инвестировать в рублях и долларах США.

После ввода базовых параметров сервис предложит инвестору портфель из ETF компании Finex. Подбор активов в портфель осуществляется на основе современной портфельной теории. Ее основная суть состоит в том, чтобы подобрать наиболее прибыльные активы и при этом не выйти за рамки указанного риск-профиля.

Сервис рассчитывает ожидаемую и историческую доходность портфеля. И вот к исторической доходности у меня возникли вопросы. Несмотря на то, что там есть приписка «годовых», робот считает доходность, которая ближе к фактической, то есть за весь срок инвестирования. Это может ввести в заблуждение клиентов.

Финансовый автопилот — не бесплатный сервис, и за управление придется платить комиссию. Размер комиссии — 0,89% годовых, но не менее 16,12 рубля в день, рассчитывается она ежедневно, а списывается раз в квартал.

2. Простые инвестиции

Сервис от Сбербанка в партнерстве с Finex. Фактически это тот же самый Финансовый Автопилот, просто с описанием от Сбербанка. Насколько я понимаю, раньше введение базовых параметров портфеля происходило на странице Сбера, теперь он просто перенаправляет на страницу Финансового Автопилота. Следовательно, функционал полностью идентичный. За это Сбербанк берет комиссию за пользование сервисом в 1,5% годовых

3. Yammi

Это совместный проект Юмани и Finex. Он рассчитан на начинающих инвесторов с небольшим капиталом, поэтому начать можно с 5 тыс. руб. На стартовой странице сервис предложит выполнить все те же действия, что и Финансовый Автопилот, только без постановки цели инвестирования. Договор доверительного управления заключается с тем же Finex.

Комиссия Yammi — 1,5%, но не менее 3,25 в день. На первый взгляд может показаться, что комиссии больше, чем у Finex. Но из-за того, что у Yammi минимальный платеж в день в разы меньше, это получается выгоднее для инвесторов с небольшим портфелем.

Активы, которые предложит сервис в портфель — все те же ETF от Finex.

4. SmartInvest

Последний на сегодня партнерский проект FInex, на этот раз с «Росбанком». На странице сервиса вкратце рассказывают о принципе работы, предлагают пройти тест на определение риск-профиля. Затем необходимо вбить уже знакомые нам параметры и получить портфель из ETF.

Комиссия сервиса от «Росбанка» самая большая среди аналогов — 1,9% годовых.

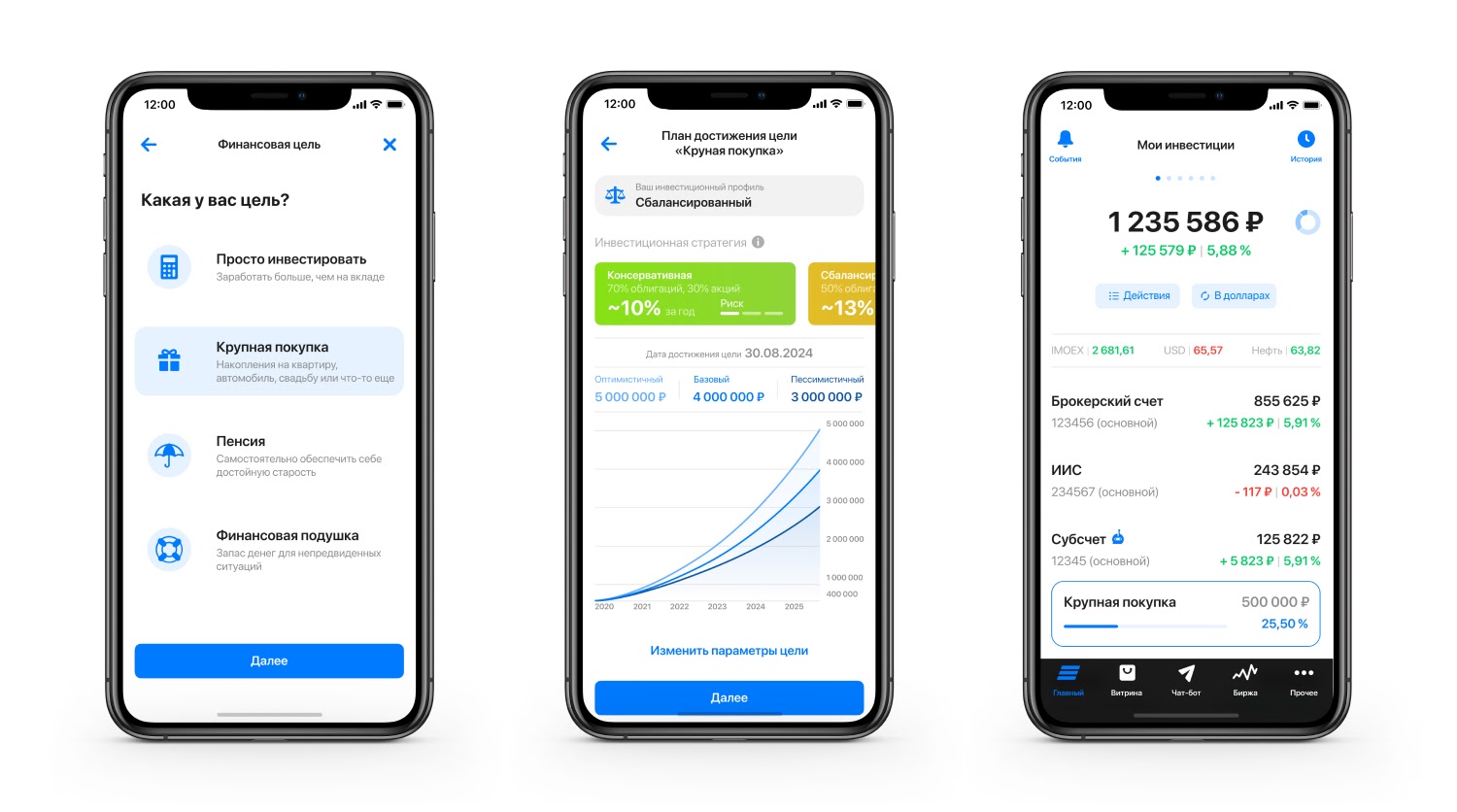

5. Робот-Советник

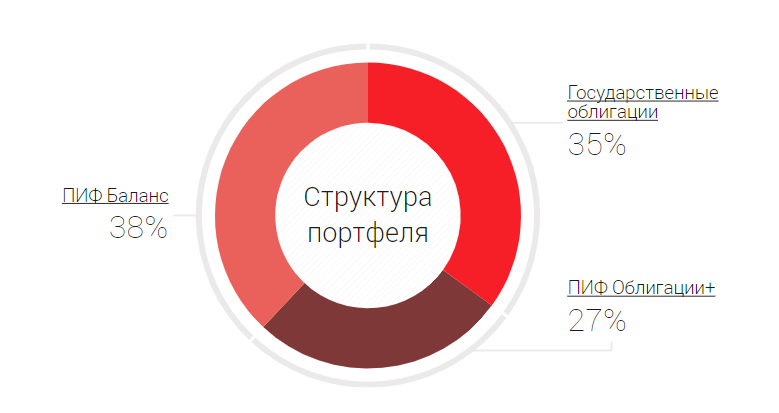

Это сервис от ВТБ. Он подключен к приложению брокера «Мои инвестиции». Для того, чтобы воспользоваться сервисом, необходимо быть клиентом ВТБ. Робот подберет для вас подходящий портфель из ценных бумаг: ликвидных акций, облигаций и БПИФов ВТБ. При этом будет периодически давать советы по изменению состава активов, которые вы можете принимать или отклонять.

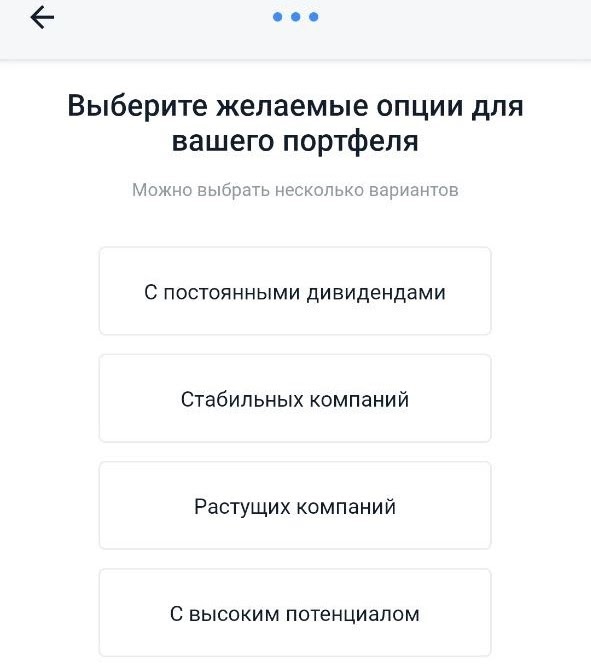

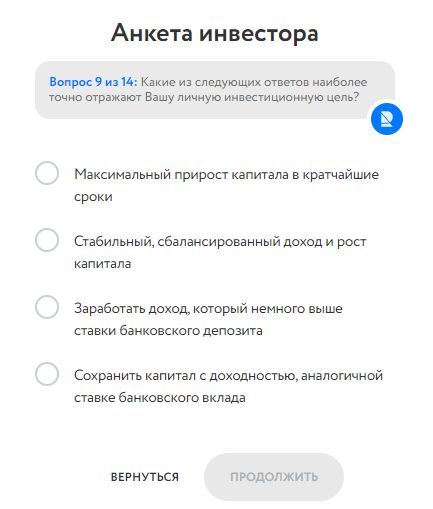

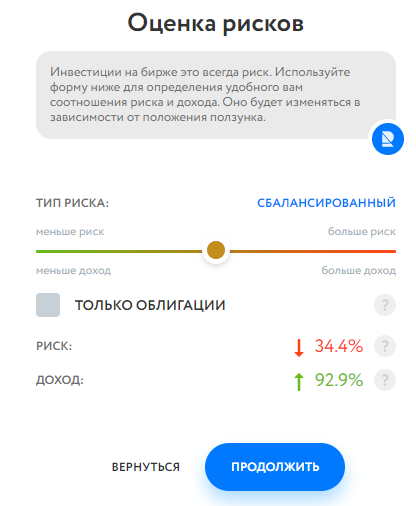

Для того, чтобы определить уровень риска, робот предложит заполнить анкету из 13 вопросов. Далее необходимо выбрать цель инвестирования, по аналогии с сервисом от Finex. После ввода базовых параметров портфеля, робот предложит вам 2 стратегии на выбор.

Портфели по 5 стратегиям составляются в соответствии с рекомендациями аналитиков ВТБ, то есть назвать это полноценным роботизированным советником нельзя. Эти стратегии не индивидуальны, они используются для всех клиентов соответствующего риск-профиля.

Однако, есть 6 стратегия, которая управляется искусственным интеллектом. Тут уже робот создает портфель индивидуально под каждого клиента с помощью алгоритма. Задача алгоритма — найти стратегию и создать портфель с максимальной доходностью с учетом установленных ограничений. Сам принцип работы не раскрывается. Данная стратегия считается наиболее рискованной и подходит не всем.

Сервис Робот-Советник от ВТБ бесплатный, клиент платит только комиссии в рамках своего тарифа. Начать инвестировать можно с 50 тыс. рублей.

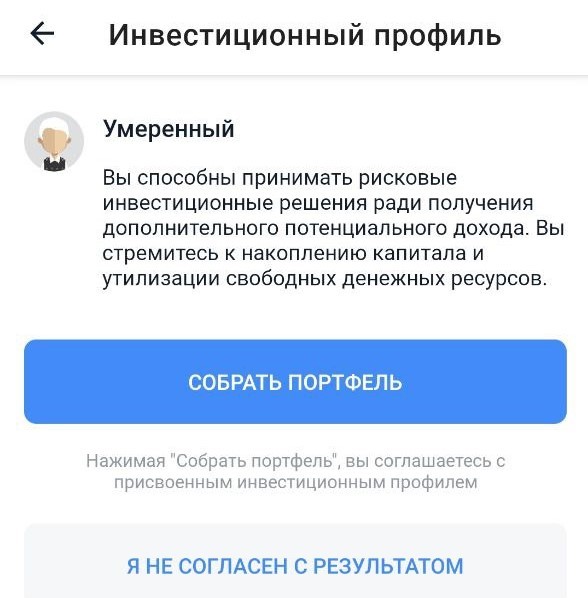

6. Робот-советник Тинькофф Инвестиции

Похожий на предыдущий сервис от Тинькофф. Воспользоваться им могут клиенты банка в приложении Тинькофф Инвестиции. Для начала сервис предложит заполнить анкету и определит инвестиционный профиль клиента. Если вы будете не согласны с результатом, то придется снова проходить опрос.

И уже на основе всех введенных параметров, уровня риска и критериев робот формирует портфель. Ценные бумаги подбираются из каталога Тинькофф Инвестиций. Периодически робот будет давать рекомендации по ребалансировке портфеля.

Сервис, так же, как и у ВТБ, бесплатный. Клиент платит комиссию в соответствии со своим тарифом.

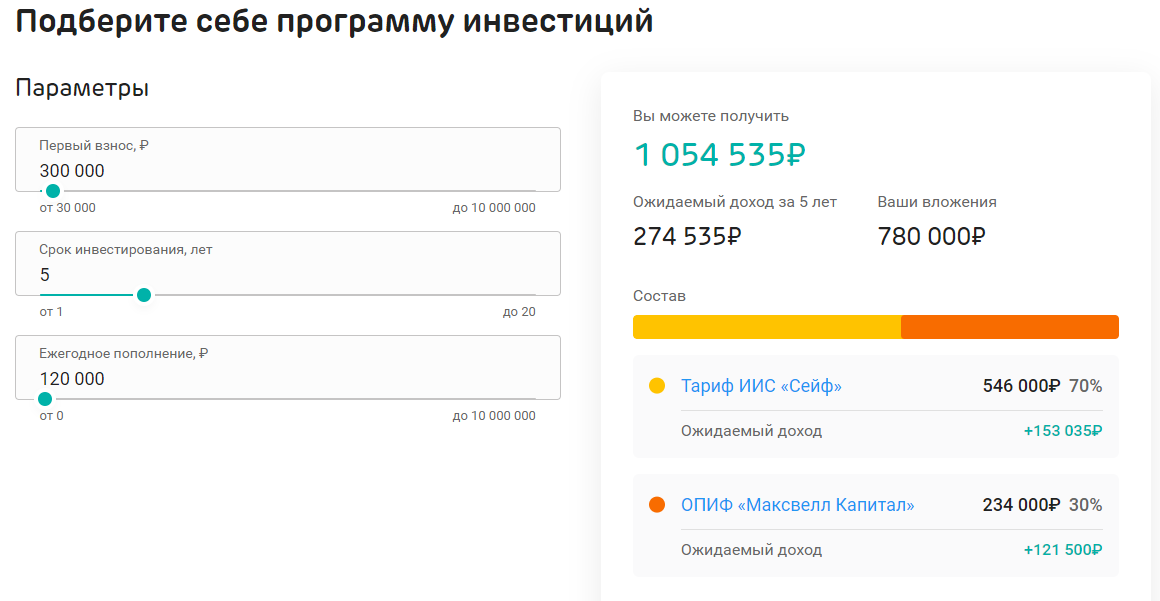

7. Ак Барс Подбор программы инвестиций

Сложно назвать данный сервис робо-эдвайзером. Скорее, это автоматический подбор продуктов компании. Вам предлагается пройти опрос для определения склонности к риску. Затем сервис предлагает портфель из собственных инвестиционных продуктов. После ввода параметров, сервис покажет ожидаемую доходность. Фактически, никакой комиссии с вас не берут, только расходы на сами продукты.

8. Персональный финансовый помощник

Это сервис от «Альфа-банка», который поможет инвестору собрать портфель из ПИФов. Для начала нужно, как всегда, пройти опросник, тут он совсем небольшой. Помощник определит вашу инвестиционную стратегию, спросит начальную сумму вложений и составит портфель. Из активов подбираются только ПИФы и только от «Альфа Капитала».

А дальше все, видимо сервис подразумевает, что клиент самостоятельно пойдет с этим портфелем в офис компании и попросит менеджера все оформить. Комиссий, естественно, у данного сервиса нет, но у ПИФов, которые помощник предлагает она может достигать 5% годовых.

9. Right

Робоэвайзер от компании ООО «М3», создателей портала Conomy. Робот поможет собрать портфель из ценных бумаг и будет периодически предлагать ребалансировку.

Для начала сервис предложит заполнить анкету, которая определит ваш риск профиль и базовые параметры портфеля: сумма инвестирования и срок. Минимальная сумма, с которой можно начать — 30 тыс. руб.

Структура будущего портфеля будет зависеть от типа риска, если вы с ним не согласны, то можете его изменить, но только в меньшую сторону.

После сервис предлагает зарегистрироваться, и в личном кабинете вы сможете увидеть собранный портфель. Ценные бумаги подбираются из российских акций, торгующихся на Московской бирже и ОФЗ. Алгоритм отбора у робота следующий:

Команда аналитиков с помощью фундаментального анализа оценивает потенциал акций. Компании с наиболее высоким потенциалом попадают в портфели к клиентам;

В зависимости от риск-профиля клиента робот подбирает ему в портфель акции из разных отраслей и облигации в нужной пропорции. Баланс между активами создается с помощью портфельной теории, которая гарантирует максимальный доход при выбранном риске.

На последнем этапе Right предлагает открыть брокерский счет в компании «Финам» и начать инвестировать. При этом сам сервис полностью бесплатный и клиент будет платить только комиссию брокеру согласно тарифу. Для того, чтобы портфель всегда оставался актуальным и не уходил за рамки риск-профиля клиента, робот предлагает ребалансировки. Например, какой-либо актив сильно вырос, тогда его необходимо сократить, чтобы не нарушать структуру портфеля, или акция достигла своей прогнозируемой цены, в таком случае ее полностью продают и покупают на замену другую. Ребелансировки необходимо подтверждать с помощью СМС, иначе робот не будет совершать операции с портфелем.

UPD: С июля робот работает на платной основе, стоимость услуг — 0,5% от активов за квартал.

Итоговая таблица

Во всех сервисах при составлении портфеля был указан сбалансированный (умеренный) риск профиль. Валюта инвестирования — рубли. Так как историческая доходность у робота от Finex считается каким-то непонятным способом, я посчитал ее самостоятельно на основе долей активов и их среднегодовой доходности.

Название

Компания

Принцип работы

Активы

Комиссии

Мин. сумма инвестирования

Историческая годовая доходность

Ожидаемая доходность

Финансовый автопилот

Методика подбора активов основана на современной портфельной теории. Ее основная суть состоит в том, чтобы подобрать наиболее прибыльные активы и при этом не выйти за рамки указанного риск-профиля.