Рбк обзор рынка акций

РБК акции

наверное, РБК в этом году Джек Пот сорвёт на своих ковидных спонсорах.

Везде эта жёсткая закредитованность на ММВБ. (Выводят что ли)

Ведущие готовы в строители идти. Так и говорят прямым текстом в эфире — за 150 тр уйдем в строители с РБК(надо этому ведущему зарплату поднять прямо вот сразу, хотя строители хорошие нужнее стране, так что пусть задумается).

После этого кто-то кроме кредиторов какие то там EV/EBITDA рассматривает. Они что, кредиторы?

В стране в шоколаде только кредиторы(вопрос в чьей). Возможно, конечно, кредиты это способ внушения доверия(скорее это происки банковской международной мафии ИМХО), или что бы бизнес не отжали. Иначе зачем всем такие огромные кредиты организациям, когда можно зарплаты поднять? Не РБК, а вообще, роста нет, кредиты есть. За 20 лет уже все кредиты должны были погасить и колличество организаций на ММВБ в 3 раза вырасти. Ведь нефтью платим, а не долгами. Загадка. Появляются в темные годы, когда нефть по 30 баксов?

А что по итогу имеем в стране? Организации уже НДФЛ не могут за работников заплатить, не то что полный соцпакет. И что смешно, гастеры зарабатывают больше, чем местные, а местных не берут. А где то там наверху, собираются каждый рубль считать у работников всех сфер.

«Вы там держитесь. Хорошего Вам настроения» Д.М.

— размышления к диалогу РБК со строительной отраслью.

«РБК» Проведение заседания совета директоров и его повестка дня

Проведение заседания совета директоров (наблюдательного совета) и его повестка дня

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента: Публичное акционерное общество «РБК»

1.

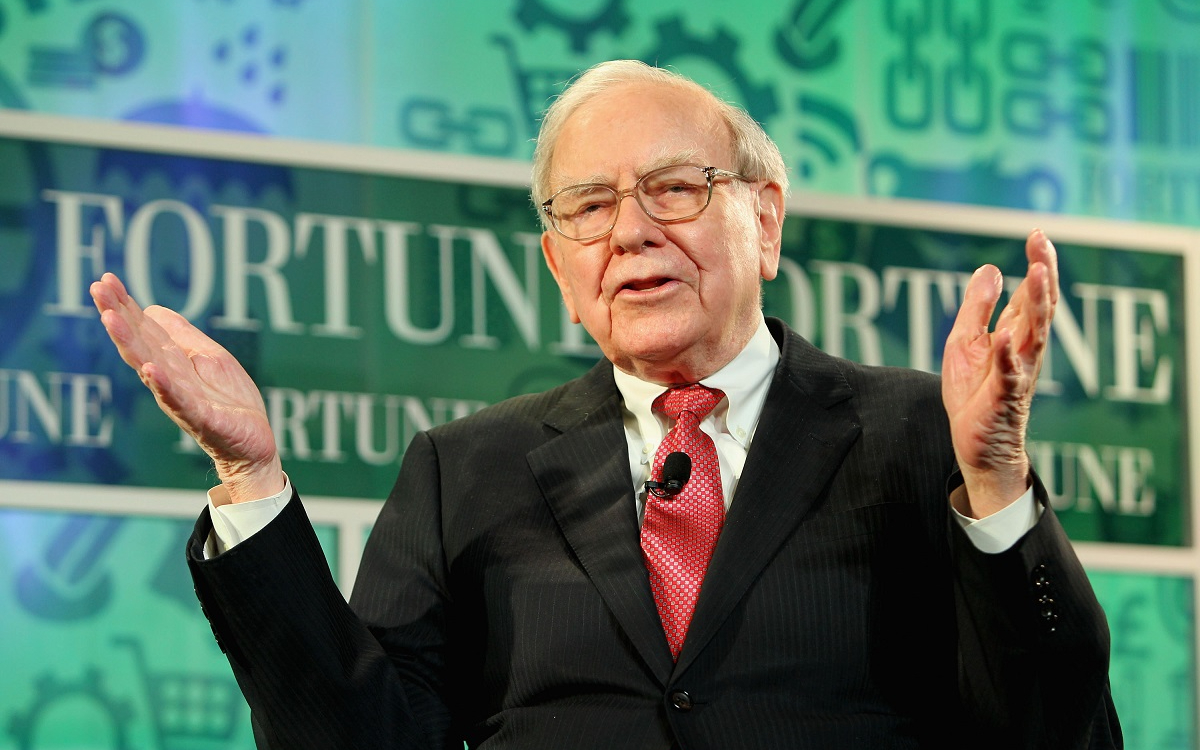

«Берегитесь техов». Эксперты рассказали об инвестициях на фоне инфляции

Инфляция — дополнительная возможность ребалансировать портфель таким образом, чтобы включить туда больше компаний, которые получают от этого преимущество, считает эксперт. Участники форума рассказали, на какие сектора обращать внимание, чтобы составить сбалансированный портфель в условиях высокой инфляции и роста процентных ставок.

В ближайшие годы привлекательным будет реальный сектор

Нужно составлять такой портфель, чтобы на нем положительно сказывалась инфляция, который будет выигрывать от того, что рынки растут по всему миру, считает основатель, президент и главный стратег 22V Research Деннис Дебуше.

По его мнению, в таких условиях хорошо себя покажут товарные активы, акции энергетических и циклических компаний. «Вне всякого сомнения следует посмотреть и на финансовый сектор, который, скорее всего, будет хорошо себя показывать в долгосрочной перспективе», — рассказал Дебуше.

Виржини Мезоннев считает, что во время переходного периода инвесторы будут вкладываться в технологии не через приобретение долей в технологических компаниях, а путем инвестирования в другие сектора, где технологии займут важное место. «Технологии будут включены в самые важные темы — такие как климат, то есть мы сможем при помощи технологий решать климатические вопросы», — привела пример Мезоннев.

Управляющий директор по развивающимся рынкам EMEA и глобальной политической аналитике TS Lombard Кристофер Гранвилль полагает, что с учетом всех изменений и на фоне повышения ставок стоит обратить внимание на реальную экономику. «Промышленность, материалы, определенные активы, которые связаны, например, с энергетической трансформацией, но и в более широком смысле — с технологической трансформацией, например интернет вещей. Очень интересные области», — предложил эксперт.

Важно смотреть на Китай

Деннис Дебуше считает, что «также важно смотреть и на китайский рынок». По его словам, в следующие пять — десять лет там произойдет интересное развитие.

В текущем году инвесторов в китайские акции ждало настоящее потрясение — акции значительно упали, хотя глобальные рынки показали позитивную динамику. В то время как индекс S&P 500 прибавил 21,6%, а индекс Мосбиржи — почти 20%, индекс MSCI China обвалился на 19,2%.

Вице-президент China International Capital Corporation, глава управляющей компании CICC Asset Management Франк Шу связал такое падение с незнанием того, что происходит в стране. «Правительства и регуляторы принимают решение в соответствии с нашими внутренними изменениями в структуре рынка и запросов рынка, а не из-за внешних изменений. Поэтому я рекомендую всем инвесторам внимательно изучать документы, новости от правительства Китая и регуляторов, газеты», — сказал Шу.

Он отметил, что большая часть этих изменений заранее анонсированы и объяснены за долгие месяцы до того, как они вступают в силу. «Правительство, как правило, очень хорошо объясняет логику подобных новых законов и подобной регуляторики. Поэтому у тех, кто знает, где смотреть, нет проблем. Они понимают, что происходит, и могут соответствующим образом вносить изменения в свои портфели, минимизируя риски», — заключил Шу.

Стоит ли вкладываться в акции Tesla

«Разница между Tesla и Google, Apple, Facebook заключается в том, что у Facebook и Google огромный возврат инвестиций, огромный денежный поток. Может быть, у Tesla он тоже будет, но пока это не сбылось и, соответственно, пока это сложная инвестиция на следующие пять лет», — заключил он.

20 самых подешевевших российских акций 2020 года. Рейтинг РБК

Мы выбрали 20 акций российских компаний, которые сильнее всего подешевели по итогам 2020 года.

Для формирования рейтинга сравнивались цены акций на конец 2020 и 2019 годов из числа торгуемых на Московской бирже, которые можно купить за российские рубли в каталоге «РБК Инвестиции».

Тем не менее акции многих компаний за 2020 год сильно подешевели. Причем 20 наиболее подешевевших акций нашего каталога потеряли в цене в среднем 23,3%. А разброс снижения цен этой двадцатки составил от 8,6% у «Мосэнерго» до 57,7% у «Русснефти».

Половина списка — это акции компаний нефтегазового сектора. Нефтегазовые компании значительно пострадали от падения нефтяных цен, вызванного пандемией коронавируса. По итогам 2020 года нефть сорта Brent подешевела на 21,5%. А индекс нефти и газа Московской биржи, построенный на котировках нефтегазовых акций, снизился за год на 16%.

Масштаб падения цен на акции некоторых компаний сектора зависел от корпоративных событий. Например, лидер снижения компания «Русснефть» в течение года не всегда вовремя платила по кредитам и получила снижение рейтинга от Fitch. «Татнефть» не платила по итогам 2019 года дивиденды по обыкновенным акциям, а по привилегированным ограничилась символическим ₽1 на акцию, выплатив в течение года только промежуточные дивиденды. Это ударило по котировкам акций компании. Привилегированные и обыкновенные акции «Татнефти» оказались соответственно на третьей и пятой строке нашего списка.

Напрямую от пандемии пострадал и «Аэрофлот», вынужденный радикально сократить перевозки. Его акции оказались на шестом месте среди самых подешевевших российских бумаг каталога «РБК Инвестиции».

На снижение остальных бумаг рейтинга значительным образом повлияли внутрикорпоративные события. Например, обвал котировок QIWI случился после проверки Центральным банком деятельности Киви Банка с последовавшими ограничительными мерами. В итоге бумаги QIWI оказались вторыми в рейтинге снижения котировок. Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование. Подробнее

Выплаты дивидендов несколько уменьшили убыток, который могли понести держатели акций нашего рейтинга. Если ранжировать список подешевевших акций по полной доходности, с учетом полученных акционерами в течение года дивидендов, то изменится расположение и даже состав списка убыточных бумаг.

Например, выплата дивидендов НМТП с доходностью 15% компенсировала годовое снижение котировок на 9,9% и вывела бумаги в разряд прибыльных. Акции «Аэрофлота», наоборот, переместились на второе место по годовой убыточности из-за того, что компания в течение года не выплачивала дивиденды.

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

По-прежнему дорогими, согласно сравнению мультипликаторов, остаются бумаги «Аэрофлота» и «Газпрома».

К сожалению, ничего нельзя сказать об акциях ГАЗа. Компания пользуется правом, которое дает ей постановление правительства, не раскрывать свою информацию, в том числе финансовую. Это делает акции ГАЗа «темной лошадкой» для инвесторов. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP). Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний

Рынки рухнули из-за нового штамма COVID. Что происходит

В пятницу по мировым фондовым рынкам прокатилась волна распродаж. Падение котировок началось в Азии — индексы бирж Японии, Гонконга, Тайваня, Южной Кореи и Китая упали в диапазоне 0,3–2,7%. Затем мощным снижением начались торги на Московской бирже, индекс которой в первую минуту сессии потерял 3,7%. В течение дня падение главного индикатора российского рынка акций ускорялось до 3,85%.

Волна не обошла стороной и европейские рынки. К 16:40 мск немецкий индекс DAX упал на 3,05%, британский FTSE 100 — на 2,89%, а Euro Stoxx 50 — на 3,48%. В лидерах падения здесь оказались акции авиакомпаний и туристических холдингов. Так, котировки International Consolidated Airlines Group, в которую входит авиакомпания British Airways, упали в Лондоне на 20,9%, британского лоукостера EasyJet Airline Company — на 18,9%, бумаги немецкой Lufthansa потеряли около 10% стоимости.

Что привело к распродажам

По мнению аналитиков, главная причина столь мощного негатива — опасения по поводу нового штамма коронавируса COVID-19. 26 ноября Всемирная организация здравоохранения (ВОЗ) созвала чрезвычайную встречу из-за южноафриканского штамма коронавируса, который был обнаружен в Ботсване, ЮАР, Израиле и Гонконге. Предполагается, что он более заразен и отличается большим количеством мутаций. На этом фоне Великобритания, Сингапур, Израиль и ряд других стран прекратили авиасообщение с несколькими африканскими государствами.

До сих пор опасения инвесторов из-за очередного всплеска заболеваемости в Европе и США смягчали позитивные ожидания от прививочной кампании, а также данные исследований уже известных вирусологам штаммов COVID-19, отмечают в инвесткомпании «Фридом Финанс». С появлением новой модификации вируса неопределенность вновь усиливается, поэтому инвесторы предпочитают свести к минимуму покупки рисковых активов, сказано в обзоре компании.

«Очередную коррекционную волну, вызванную во многом сокращением маржинальных позиций по акциям, мы видим сегодня. Поводом для нее действительно послужили страхи распространения африканского штамма коронавируса и опасения, что имеющиеся сейчас в мире вакцины будут малоэффективны против него», — сказал Антонов «РБК Инвестициям».

На рынки также влияют кардинально изменившиеся ожидания инвесторов от действий мировых центральных банков, пишет Bloomberg. В последние месяцы регуляторы готовили рынки к ужесточению денежно-кредитной политики, поскольку пандемия коронавируса отступала, а инфляция на фоне низких ставок разгонялась. Однако теперь, отмечает агентство, перспектива очередного витка борьбы с COVID-19 и возможность введения новых социальных ограничений заставит центробанки дважды подумать, прежде чем сокращать экономическую поддержку.

Как долго продлится текущий обвал на рынках

Портфельный управляющий УК «Альфа-Капитал» Эдуард Харин полагает, что многое зависит от производителей вакцин — как быстро они смогут перенастроиться и сделать бустер для нового штамма. «Если это займет несколько недель, то есть до момента появления новых бустеров в мире пройдет немного времени, то, наверное, это будет короткоживущая история», — сказал эксперт.

К тому же у рынка есть защитные механизмы, которые могут стать «буфером для дальнейшего снижения котировок», добавил он. Харин полагает, что:

По мнению Алексея Антонова, просадка, скорее всего, будет выкуплена уже в первые дни следующей недели. «Мы видим резкое ослабление курса доллара. За первую половину пятницы индекс доллара (DXY) снизился на 0,6% (до 96,23 на 15:47 мск). Это говорит о том, что бегства инвесторов в защитный доллар нет, и дает надежды на скорый выкуп просадки».

На фоне обвала котировок директор по инвестициям управляющей компании «Открытие» Виталий Исаков советует осторожно покупать просевшие акции, однако избегать авиаперевозчиков и круизных компаний, большинство из которых не были хорошими бизнесами и в доковидную эру.

«Мы бы посоветовали неискушенным инвесторам избегать ставок на отдельные компании или сектора, а формировать диверсифицированные портфели широкого рынка. По таким портфелям, мы убеждены, покупки на текущих уровнях дадут хороший результат на разумном горизонте инвестирования — три-пять лет и более», — заключил эксперт.

Рбк обзор рынка акций

Структура группы ЕСН Григория Березкина получила разрешение Федеральной антимонопольной службы (ФАС) на приобретение контроля в ПАО «РБК».

Как говорится в сообщении ФАС, ведомство удовлетворило ходатайство АО «Сотол Проект» о приобретении 65,43% голосующих акций РБК и 80,46% ООО «РБК Онлайн».

Ранее сообщалось, что переговоры о приобретении медиахолдинга РБК у «Онэксима» Михаила Прохорова ведет группа ЕСН Григория Березкина. Представитель ЕСН сообщал «Интерфаксу», что АО «Сотол Проект» входит в группу.

На новостях от ФАС акции ПАО «РБК» подскочили днем в пятницу более чем на 11%.

«Яндекс.Инвестиции» — информационный сервис, с помощью которого пользователь имеет возможность заключить договор о брокерском и депозитарном обслуживании с Брокером (Банк ВТБ (ПАО)), а также осуществлять обмен информацией с Брокером в целях заключения и исполнения указанного договора. Яндекс не осуществляет деятельности по инвестиционному консультированию, информация, размещаемая на сервисе, не является индивидуальной инвестиционной рекомендацией. Яндекс не является поверенным Брокера или пользователя, не оказывает платных услуг пользователям. Уровень риска, информация о доходности, выгодности курса и об удержании налогов брокером носит справочный и предположительный характер, может не учитывать комиссии третьих лиц, отдельные налоговые обязательства, обязательства по уплате налога клиентом самостоятельно и иные факторы, подробнее в Справке. Возмездное приобретение подписки Яндекс.Плюс не является условием доступа к сервису.