Разделение акции на несколько частей

Разделение (дробление) акций

Как проходит разделение акций

Процесс дробления акций не всегда происходит одинаково. Разделение акций может варьироваться в зависимости от того, какое влияние компания хочет оказать на свою базовую цену акций. Например, если фирма хочет сократить свою цену акций вдвое, то она разделяет акции в два раза. Если он хочет еще больше снизить свою цену акций, тогда он может завершить разделение акций в соотношении 3 к 1.

Прежде чем объявлять о дроблении акций, совет директоров фирмы должен сначала принять решение о распространении. Обычно этот показатель выражается в виде отношения (например, 2 к 1, 3 к 1 и т. д.). Этот коэффициент распределения точно определяет, сколько акций перейдет под управление существующих акционеров.

После разделения акций их цена будет одновременно увеличиваться или уменьшаться за счет обратного коэффициента распределения. Например, при расчете 2 к 1 (наиболее распространенный тип) базовая фирма удваивает общее количество акций, находящихся в обращении, но ее цена акций впоследствии уменьшается вдвое. Конечным результатом для нынешних акционеров является то, что сейчас они держат в два раза больше акций, но цена акций составляет половину того, что было ранее. Таким образом, общая стоимость средств в их владении остается неизменной.

Вот гипотетический пример того, что происходит при разделении акций по типу 2 к 1. Предположим, что компания XYZ, владеющая двумя миллионами акций, торгуется по 30 долларов за акцию. В этом случае общая рыночная стоимость фирмы или рыночная капитализация составляет 60 миллионов долларов (2 миллиона * 30 долларов за акцию). После разделения акций по типу 2 к 1, количество акций компании удвоится до четырех миллионов, а стоимость этих акций сократится вдвое до 15 долларов. Однако общая рыночная капитализация компании останется прежней, и будет равно 60 миллионов долларов (4 миллиона * 15 долларов за акцию).

Зачем нужно дробление акций

Если чистый эффект для текущих акционеров равен нулю, то почему компании делят свои акции? Как правило, это делается для снижения цены акций. Высокие цены могут служить сдерживающим фактором для потенциальных покупателей, особенно мелких. Разделение акций снижает цену акций компании до уровня, который, как они надеются, будет более доступным для небольших акционеров.

Хотя сниженная цена может показаться более привлекательной, цена акций сама по себе, без каких-либо других контекстуальных сравнений, является плохим показателем стоимости. «Точка», в которой руководство решает произвести распределение акций, также довольно произвольна. В конце концов, цены на акции на самом деле довольно бессмысленны, так как ими можно легко манипулировать вверх или вниз, путем разделения акций или обратного объединения.

Конечно, компании также не хотят, чтобы их акции находились на очень низком уровне. Когда акции компании торгуются за «копейки», всего за несколько долларов за акцию (или даже меньше, во многих случаях), такие акции обычно не привлекают серьезных инвесторов. Мало того, что компания, вероятно, потеряет больших инвесторов, если ее цена на акции упадет слишком далеко, фирма может также столкнуться с риском быть исключенной из платформы, на которой она торгуется. Большинство бирж имеют определенные требования к котировкам акций, компании обязательно должны учитывать эти параметры, чтобы оставаться в списке.

Для предотвращение этой ситуации компании могут использовать обратное распределение акций, соединяя их. Хотя этот шаг не увеличит общую стоимость компании, он поднимет цену на акции компании, этот шаг позволит избежать проблем. Начинающие инвесторы часто «рыскают» на рынке в поисках дешевых акций, которые они ошибочно считают очень прибыльными. Важно помнить, что акции сами по себе имеют нулевое влияние на фактическую стоимость фирмы.

Конечно, это не означает, что разделение акций является бесполезным процессом. В конце концов, важно, чтобы фирма сохранила свою цену акций в оптимальном диапазоне, чтобы сделать ее доступной для как можно большего числа инвесторов. Чем больше потенциальная база инвесторов фирмы, тем большую ценность она может достичь на рынке.

Кроме того, разделения акций часто являются позитивным сигналом от управления, потому что фирмы склонны делить свои акции, когда полагают, что их фундаментальные корпоративные перспективы роста достаточно сильны. В результате исследования показали, что акции, как правило, опережают рынок сразу после процесса распределения. В конечном счете, разделение акций это просто инструмент, используемый руководством для поддержания некоторого подобия контроля над ценами акций.

Что такое сплит (дробление) акций в инвестировании?

По сути, у вас останется все тоже самое, что и было, только измеряется это по-другому. Вот краткий обзор того, что такое сплит акций, как оно происходит, какую цель оно преследует, и как вы должны к нему относиться.

Что такое сплит (дробление) акций?

Ваш бизнес по продаже лимонада протекает крайне успешно, и вскоре вы решаете развивать его путем создания линии по производству фруктовых соков. Для этого вы открываете дополнительные места. Вы создаете франшизы на этот бизнес и начинаете получать гонорары от сотен компаний по всему миру. Десять лет спустя вы обнаружите, что ваша компания получает операционный доход в размере 1 000 000 000 рублей в год. По скромным оценкам и с учетом текущего пути развития, ваш бизнес может стоить 12 000 000 000 рублей, если решите продать его. Вы никогда не выпускали больше акций, поэтому каждая из этих 100 акций, которые представляют собой 1/100 доли в бизнесе, или 1 процент, действительно стоит 120 000 000 рублей (т.е. 12млдр.руб. разделили на 100 акций), несмотря на то, что изначально одна акция стоила 1 000 рублей.

У вас пятеро детей, которым вы хотите подарить акции; однако вы не хотите давать каждому из них полную долю в размере 120 000 000 рублей, отчасти потому, что она превысит ежегодную допустимую сумму, не облагаемую налогом на дарение (как пример). Вместо этого вы созываете заседание Совета директоров и объявляете о разделении акций в пропорции 10 к 1. По сути, компания принимает решение разделить себя на несколько частей и отправляет вновь выпущенные акции в качестве специальных дивидендов существующим владельцам пропорционально их долям владения фирмой.

К тому времени, когда все это будет сделано, для всех акций, которыми вы владели до разделения акций, вы будете владеть 10 акциями после разделения акций (отсюда пропорция «10 к 1»). В этом случае, вы бы получили свежеотпечатанные сертификаты за 900 новых акций, доведя общий счет до 1000 акций, что составляет 100 процентов размещенных акций компании.

Бизнес по-прежнему стоит 12 000 000 000 рублей. Однако он разделен на 1000 акций. Это означает, что каждая акция стоит 1/1000 доли компании, или 0,10 процентов, что составляет 12 000 000 рублей. Стоимость каждой акции в первоначальном капитале и в капитале, превышающем номинальную стоимость, составляет 10 рублей, поскольку она также была скорректирована.

После разделения акций вы дарите по одной акции каждому из своих 5 детей, сохраняя остальные 995 акций для себя.

Публично торгуемые компании, включая многомиллиардные акции голубых фишек, делают так все время. Фирмы растут в стоимости благодаря запуску новых продуктов и выкупу акций. В какой-то момент рыночная стоимость акций становится слишком дорогой для инвесторов, что начинает влиять на ликвидность рынка, поскольку становится все меньше и меньше людей, способных купить акции.

Самым экстремальным примером в истории является холдинговая компания Уоррена Баффета Berkshire Hathaway. Когда Баффет начал покупать акции, в далеких 1960-х годах, он заплатил 8 долларов или даже меньше за некоторые из своих акций. Он никогда не разделял акции. В прошлом году эти акции торговались во всем мире по стоимости в диапазоне от 250 000 долларов до 300 000 долларов каждая. Вместо того чтобы их сплитовать, он создал «специальные акции класса B» и «оригинальные акции класса A».

Несколько причин для разделения акций

Помимо номинальной доступности акций, о которой мы говорили, есть и другие преимущества в разделении акций, включая вышеупомянутое увеличение ликвидности (больше акций покупается и продается на рынке, поэтому инвесторы могут увеличивать или уменьшать свой портфель, не дожидаясь длительных периодов времени или получая большие спреды на покупку и продажу акций).

Что такое обратное разделение акций?

Обратное разделение акций является противоположностью обычному разделению акций и часто используется вследствие какого-либо стихийного бедствия или из-за проблем в бизнесе, а также, чтобы избежать исключения из основной фондовой биржи. Цель состоит в том, чтобы повысить номинальную цену каждой акции.

А как дела в РФ?

В целом, если говорить кратко, то у нас регулируется статьей 74 «Консолидация и дробление акций общества» ФЗ «Об акционерных обществах»:

Статья 74. Консолидация и дробление акций общества

Что такое сплит акций и какие последствия он несет для акционеров

Инвесторы иногда сталкиваются с тем, что ценных бумаг в портфеле становится больше без их ведома, а цена уменьшается. Новички могут испугаться, если не будут знать, что такое сплит акций. В статье ответим на этот вопрос, а также разберем, кто и для чего проводит процедуру дробления, какие последствия она несет для инвестора.

Понятие и цель дробления акций

Например, одна акция стоила 10 000 руб. Эмитент решил провести дробление в пропорции 10 к 1. Следовательно, вместо одной появилось 10 штук по 1 000 руб. Общая сумма капитала инвестора осталась неизменной, не изменилась и капитализация компании.

Если ничего не меняется, то зачем акционерное общество проводит такую процедуру? Основная цель – повышение привлекательности ценных бумаг компании для частного инвестора. Возьмем пример Транснефти. 26.12.2020 рыночная стоимость одной акции равнялась 141 800 руб. Согласитесь, не многие могут позволить себе приобрести ее в портфель.

Я сейчас говорю об обычных покупателях, число которых последние месяцы бьет все рекорды на российском фондовом рынке. В большинстве своем это люди, которые могут инвестировать несколько тысяч рублей в месяц. Даже если они накопят на одну бумагу Транснефти, ее доля в портфеле может превысить доли всех остальных ценных бумаг. Тем самым нарушится принцип диверсификации, а также оптимизации доходности и риска.

Если бы компания провела разделение, то доступность инструмента повысилась бы. Частные инвесторы стали бы активнее покупать бумаги Транснефти, разгонять ликвидность на рынке и способствовать росту котировок и капитализации эмитента.

Эмитенты часто прибегают к дроблению ценных бумаг. Некоторые не по одному разу за историю своего публичного существования. Но есть такие, кто принципиально отказывается от процедуры разделения.

Процедура консолидации вызывает меньше доверия, чем процедура разделения. Снижение стоимости, которое приводит к необходимости увеличения цены актива, может свидетельствовать о проблемах в компании. Инвестор задает вопрос, почему акции не пользуются спросом на фондовом рынке или почему их активно распродают. Делает свои выводы и тоже начинает продавать бумаги, вызывая еще больший обвал.

Отображение сплита на графике

Инвесторы смотрят графики котировок на специальных сайтах. Например, TradingView или Investing. Я уже сказала, что при разделении цена актива уменьшается в несколько раз. На графике это должно быть показано резким падением кривой.

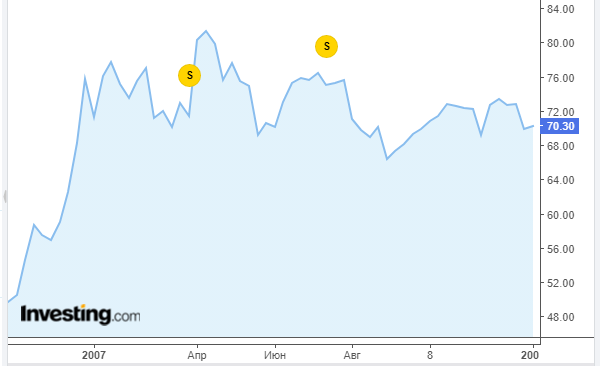

Посмотрите, например, график бумаг Сбербанка. В 2007 году он 2 раза проводил дробление: 30 марта 2007 г. и 20 июля 2007 г. (желтая буква S):

Первый сплит проводился в пропорции 1 006 к 1, а второй – 1 000 к 1. То есть стоимость актива с каждым разом снижались в 1 000 раз. Но никакого резкого падения цены на кривой мы не видим. Почему?

Дело в том, что отображение сплита на графиках идет по адаптированной цене. Стоимость до дробления уменьшают на коэффициент – мы видим обычную кривую со своими подъемами и падениями, но без обвала в 1 000 раз.

Это придумали для удобства восприятия графической информации инвестором и ограждения их от ошибок. Представьте ситуацию, когда новичок увидит, что его активы в портфеле резко подешевели. Он может не обратить внимание на их количество, запаниковать и на эмоциях распродать весь пакет. Если таких новичков будет много, то на рынке случится обвал, котировки резко снизятся. Чтобы этого избежать, придумали адаптированную цену.

Этапы проведения сплита

В российской практике stock split проводят в несколько этапов:

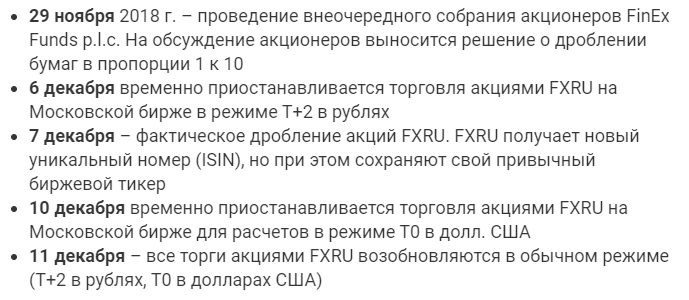

Вся процедура занимает несколько дней. На примере компании FinEx и ее индексного фонда FXRU это выглядело так.

Последствия для инвестора

В результате разделения в портфеле инвестора увеличивается количество ценных бумаг, но на стоимости всех активов это никак не сказывается. Было 100 акций по цене 1 000 руб., а стало 500 по цене 200 руб. Общая оценка в 100 000 руб. не изменилась.

Последствия для акционеров могут выражаться в том, что дробление ценных бумаг привлекает к их покупке новых людей, которые ранее не могли себе этого позволить. Рост спроса на фондовом рынке приводит к росту котировок, следовательно растет и стоимость инвестиционного портфеля и его доходность.

Некоторые трейдеры пытаются заработать на stock split. Они покупают активы в момент получения информации о предстоящем разделении и продают на волне роста цены после завершения процедуры. Но, например, исследование брокера БКС о том, как ведут себя акции до и после дробления, показало, что каждая история индивидуальна и общих закономерностей выявить не удалось. Они анализировали показатели за последние 20 лет.

Примеры дробления на российском и американском рынке

На российском рынке примеров дробления немного:

На американском рынке сплит и консолидация проводятся значительно чаще. Наиболее яркие примеры:

Как узнать о сплите

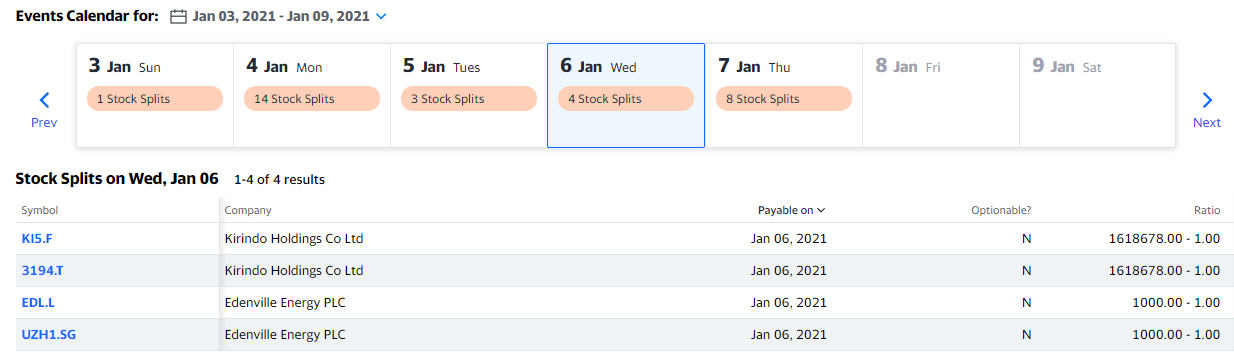

Инвестор узнает о предстоящем сплите из уведомления от своего брокера. Компания обязательно размещает новости о дроблении на своем сайте. Информация об уже состоявшихся и предстоящих в течение ближайшего месяца stock split есть на сайте finance.yahoo.com.

На сайте investing.com тоже есть календарь сплитов. Можно посмотреть информацию за последние 30 и 7 дней, в том числе и об обратном stock split.

Заключение

Ничего страшного в процедуре разделения акций ни для инвестора, ни для акционерного общества нет. Каждый получит свою выгоду. А знание о том, что это значит, поможет избежать необдуманных действий и сохранит ваш портфель в целости и сохранности.

С уважением, Чистякова Юлия

С 2000 года преподаю экономические дисциплины в университете. В 2002 году защитила диссертацию на присуждение ученой степени кандидата экономических наук.

Обладаю врожденной способностью планировать и управлять личными финансами. С 2017 года повышаю финансовую грамотность других людей, перевожу сложные термины на человеческий язык.

Что такое сплит акций и как на нем заработать

Что такое сплит акций

Для чего нужен сплит

Каждая развивающаяся компания заинтересована в притоке дополнительных средств, а это напрямую зависит от привлечения большого количества инвесторов. Но не всякий трейдер или даже инвестиционный фонд могут позволить себе покупку пусть и перспективных, но очень дорогих по стоимости акций растущей компании. Поэтому такая компания делит возросшую цену своих акций на определенный коэффициент. В результате число бумаг увеличивается, а их пропорционально сократившаяся стоимость становится более привлекательной для розничного клиента.

Когда проводят сплит

Необходимость сплита финансовых инструментов возникает, как правило, на двух этапах развития предприятия:

Справка

IPO (Initial Public Offerings) означает первую публичную продажу акций акционерного общества неограниченному кругу лиц. Продажа акций может осуществляться как за счет размещения дополнительного выпуска акций по открытой подписки, так и в результате публичной продажи акций существующего выпуска.

Как выглядит процедура дробления

Дробление (сплит) акций, в соответствии с российским законодательством и правилами рынка, происходит в следующем порядке:

Результаты сплита

Считается, что сплит не оказывает влияния на экономическую деятельность предприятия, так как его капитализация остается неизменной. Эта процедура в чем-то схожа с деноминацией, которую хорошо помнят бывшие граждане СССР. Появлялись новые деноминированные денежные знаки с большим или меньшим количеством нулей, но ими можно было оплатить то же самое количество товаров или услуг. Так и в случае сплита количество ценных бумаг увеличивается на какой-то определенный коэффициент, однако при этом в такой же пропорции снижается и их стоимость.

Последствия сплита для акционеров

Для держателя акций компании-эмитента, предпринявшей stock split, всегда найдутся два положительных психологических момента:

Внимание! Некоторые корпорации специально удерживают высокую цену на финансовые инструменты, чтобы подчеркнуть закрытость своего предприятия для спекулянтов низкого уровня, даже неся при этом некоторые убытки.

Влияние сплита на цену акций

После публичного заявления о планирующемся сплите цена акций может меняться, но для постоянных держателей ценных бумаг это не имеет существенного значения. При проведении сплита акций компания несет обязательные затраты, которые и компенсируются послесплитовым повышением стоимости ценных бумаг для новых инвесторов.

Влияние на доходность инвестиций

В результате проведения сплита акций инвестированная сумма останется неизменной. Количество финансовых инструментов увеличится, а их стоимость соответствующим образом уменьшится.

Справка. Под доходностью инвестиций подразумевается процентное увеличение или уменьшение инвестированной суммы за какой-либо временной промежуток.

Примеры сплита

За примерами вынужденного сплита из-за увеличения стоимости ценных бумаг далеко ходить не надо. В 2020 году сплит провели две крупнейшие и известнейшие компании – Apple Inc. и Tesla.

У Tesla это был первый сплит, пропорцию была выбрана в соотношении 5:1 (напомним, что акции компании выросли с начала 2020 года примерно на 295 %).

Как узнать о сплите

Любая компания, решившая раздробить акции, размещает эту новость на своем сайте. Инвестор, имеющий ценные бумаги данного эмитента, должен быть проинформирован уведомлением от брокера, с которым он сотрудничает, по телефону или интернету. Но для активных трейдеров данные о stock split проще всего получить на специальных сайтах по раскрытию информации.

Как заработать на сплите

Нужно сразу отметить, что специальной стратегии в торговле сплитовыми акциями не существует, так как цена финансовых инструментов сильно отличается как у различных компаний, так и на разных этапах сплита.Поэтому трейдеры покупают ценные бумаги на следующих стадиях stock split:

Но для успешной торговли каждый инвестор перед тем, как выбрать компанию, намеревающуюся провести дробление акций, серьезно изучает экономическую деятельность данного эмитента.

Что такое обратный сплит

Мало того, что эта процедура требует дополнительных средств, она еще и подрывает доверие инвесторов. В результате консолидация акций, повышающая стоимость, может смениться падением спроса на финансовые инструменты и их дальнейшим обесцениванием.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Что такое сплит и консолидация акций на фондовом рынке

Инвестпривет, друзья! Иногда акции на фондовом рынке делятся – совсем, как клетки в природе. Такое явление называется сплитом. Когда несколько акций объединяют – это обратный сплит, или консолидация. Давайте разберемся более подробно, что такое сплит акций, как и с какой целью его проводят и что делать инвестору в этом случае.

Что такое сплит и кто его проводит

Слово «сплит» (split) в переводе с английского означает «расщепление», «разрыв», «раскол», «дробление». Последнее определение довольно точно передает то, что происходит при сплите – дробление акций, т.е. одна акция делится на несколько других, общей стоимостью равных изначальной. Иначе говоря, была одна акция – стало 5, 10, 100 и т.д.

За счет проведения процедуры сплита капитализация компания остается на прежнем уровне, однако увеличивается количество акций в обращении. Например, у компании есть 500 акций стоимостью 200 000 рублей каждая. Биржевая капитализация компании: 500 * 200 000 = 100 000 000 рублей.

Однако 200 000 рублей – довольно большая цена, поэтому компания решает сделать сплит с коэффициентом 100:1, т.е. каждая акция начинает стоит 2000 рублей. Количество акций увеличивается в 100 раз до 50 000 штук, и капитализация компании составляет: 50 000 * 2 000 = 100 000 000 рублей.

Процедура сплита позволяет увеличить ликвидность акции. Согласитесь, что акцию за 2000 рублей проще купить, чем за 200 тысяч. Слишком большая стоимость акции затрудняет ее добавление в портфель для адекватной ребалансировки, причем не только для физлиц, но и для фондов.

При сплите у инвестора остается то же количество акционерного капитала – увеличивается только количество акций на руках. Поэтому ничего криминального в этом нет.

В России сплит проводится редко – из последнего: сплит акций Русснефти в 2016 году в пропорции 2000:1.

А вот на западных и азиатских рынках сплит – явление практически повсеместное. Только на одной Нью-Йоркской бирже в месяц проходит порядка двух десятков сплитов.

При этом сплит может проводиться не только в отношении акций, но и других биржевых инструментов. Так, в 2018 году Finex провела сплит 10:1 в отношении своего фонда FXRU (российские еврооблигации), чтобы повысить их ликвидность. Кстати, что интересно, в 2020 году, когда цена FXIT превысила 10 000 рублей и многие просили компанию о сплите акции FXIT, то Finex вместо сплита выпустила фонд-близнец FXIM с начальной меньшей стоимостью акции.

Кстати, в 2018 году свой фонд-близнец на GLD (золото) выпустила State Street. Фонд GLDM стоит ровно в 10 раз меньше собрата и при этом отличается меньшей комиссией – 0,18% против 0,3% у GLD. С его помощью удобнее ребалансировать портфель инвесторам с небольшим капиталом.

Для чего проводят сплит

Основная причина сплита – увеличение ликвидности акций. Когда акция стоит больше 100 000 рублей или 1000 долларов, то ее начинают меньше покупать: ее сложно «вписывать» в портфель с широкой диверсификацией. Я не говорю о том, что для инвестора со стартовым капиталом в 10-20 тысяч рублей такие акции просто неподъемны.

Да и ETF и БПИФам с их миллионами слишком дорогие акции тоже неудобны: при ребалансировке им придется пропорционально увеличить долю других акций, чтобы выдержать необходимую пропорцию. Или, как вариант, не включать дорогие акции в свою структуру. Так, акция Amazon стоит уже больше 3134 долларов (или 230 тысяч рублей по текущему курсу). Не поэтому ли такие российские фонды, как TECH, FXIT, FXIM, SCIP, не включают ее в свою структуру, хотя Amazon и есть в отслеживаемых ими бенчмарках?

Ограничение ликвидности сказывается и на капитализации компании – рост котировок акций замедляется, следовательно, капитализация тоже перестает расти. Более того, при замедлении роста возможны спекулятивные продажи.

Сплит на сам по себе не дает безусловный импульс росту акций, но его проведение делает бумаги потенциально доступными большему количеству инвесторов – поэтому спрос на них вырастает. Так, Tesla сделала сплит в 2020 году как раз по причине повышенного спроса на акции со стороны физлиц, хотевшим поучаствовать в разгоне бумаг производителя электрокаров, но рост котировки акции почти до 1000 долларов делал спрос меньше. Проведенный сплит подстегнул котировки к дальнейшему росту.

Однако отмечу еще раз: сам по себе сплит – это не безусловный драйвер роста, и если изначально бумага малоликвидна, то никакое дробление на «оживит» ее. Следовательно, нельзя однозначно сказать, что можно заработать сплите – обязательно учитывайте новостной фон вокруг компании и причины проведения дробления акций.

Надо отметить, что далеко не все компании осуществляют сплит. Например, Уоррен Баффетт принципиально не производит сплит акций своей компании Berkshire Hathaway (речь идет об акциях типа A с тикером BRK.A). В 1980 году они стоили порядка 1700 долларов, в 1997 году пересекли отметку в 50 000 долларов, в 2017 – 200 000 долларов, а сейчас они стоят 377 755 долларов! Баффетт не хотел размывать долю своих акционеров и запускать в бумаги спекулянтов – поэтому постоянно растущая цена акций стала своеобразным стоп-фактором. К тому же акции типа А были голосующие.

Но людям хотелось приобрести акции всемирно известного финансового холдинга. Поэтому в качестве альтернативы сплиту Баффетт в 1996 году выпустил неголосующие акции типа B. Их начальная стоимость на IPO составляла 23 доллара. Это более доступно, чем 50 000, не правда ли?

Сейчас стоимость акций BRK.B составляет 248 долларов, что тоже вполне доступно для среднестатистического инвестора. Именно BRK.B входит в состав различных индексов, например, S&P 500.

Значение сплита для инвестора

Негативных последствий от сплита просто не возникает. Просто в день проведения сплита количество акций на счете увеличивается, а их цена кратно сокращается. Так, если был проведен сплит с коэффициентом 10:1, то цена новой акции снижается ровно в 10 раз.

Я бы даже сказал, что сплит для инвестора выступает благом. Так, он сможет частично зафиксировать прибыль. Допустим, некий Вася купил одну акцию Креслы за 200 долларов, а когда она (акция) подорожала до 800, Кресла провела сплит 5:1. Следовательно, у Васи на счете оказалось 5 акций по 160 долларов (суммарная стоимость позиции – 800 долларов).

Теперь Вася может частично зафиксировать прибыль, продав, к примеру, 2 или 3 акции, а остальное оставив расти. Если бы сплита не было, пришлось бы продавать одну единственную акцию, лишая себя потенциальной прибыли.

Значение сплита для компании

Для компании проведение сплита тоже оборачивается, в основном, плюсами:

Кроме того, после сплита акции проще запустить для продаж на иностранных биржах, особенно, если компания стремится выйти на развивающемся рынке. Согласитесь, что тот же Амазон за 230 000 рублей будет пользоваться на Мосбирже меньшей популярностью, чем, например, Озон или FixPrice всего за несколько тысяч рублей.

Обратная сторона сплита – повышение волатильности. В акцию приходят спекулянты, которые получают большую силу.

Кроме того, сплит сопряжен с определенными расходами, иногда даже на уровне SPO или IPO. К тому же увеличение количества акций в обороте налагает дополнительные расходы на учет числа акционеров.

Тем не менее, если плюсы значительно перевешивают минусы, компания обязательно решится на сплит своих акций.

Примеры сплитов

Компания Apple – пожалуй, один из мировых рекордсменом по числу проведенных сплитов. Котировки акции непрестанно растут, и корпорация периодически проводит расщепление акций, чтобы сделать их более доступными для частных инвесторов. Так, Apple проводила сплит в 1987, 2000, 2005, 2014 и 2020 году. В последний раз сплит производился с коэффициентом 4:1, т.е. одну акцию разделили на 4. Это позволило снизить цену акции с 400 до 100 долларов.

Для сравнения: первый сплит Apple, проводимый в 1987 году, проходил с коэффициентом 7:1, снизив цену акции с 645 до 91,15 долларов за штуку.

Практически в один день с Apple в 2020 году провела сплит Tesla. Для деления был выбран коэффициент 5 : 1. Это позволило снизить цену акции с 2490 до 480 долларов. При этом уже после сплита цена Tesla доросла до нынешних 700 долларов.

Другой «рекордсмен» по сплитам – компания Microsoft. Она проводила сплиты в 1987, 1990, 1991, 1992, 1994, 1996, 1998, 1999 и 2003 годах, причем всегда с коэффициентом 2:1. В 2003 году, кстати, вместе с последним сплитом, Microsoft начала платить дивиденды.

А вот еще один представитель группы FAANG – компания Google – проводила сплит только однажды – в 2014 году. При этом процесс проводился в течение 2 лет. Владельцы акций класса A получили на руки еще по одной акции класса C. При этом акции класса A являются голосующими, а класса C – нет (у владельцев компании и топ-менеджмента на руках по-прежнему остаются акции класса B, дающие 10 голосов).

В России сплиты проводятся не так часто. Один из самых известных – сплит акций Сбербанка в 2007 году. На тот момент цена одной обыкновенной акции Сбербанка превышала 100 000 рублей (для сравнения: Газпром тогда стоил около 250 рублей, а Норникель – были же времена! – 5000 рублей). Сплит проводился в отношении 1000:1 по обыкновенным и 20:1 по привилегированным акциям.

Тогда же, в 2007 году, сплит провели Черкизово в соотношении 100:1 и АФК Система в соотношении 1000:1.

А в 2011 году сплит провела Алроса, причем дважды: сначала в отношении 2700,5:1, а затем 10:1.

В последний раз сплиты в России проводились в 2015-2016 годах: увеличили ликвидность своих акций Русснефть и Сафмар.

Отображение сплита на графике

Так как сплит по факту уменьшает стоимость акции, то на графиках до недавнего времени отображение сплита порождало проблему. Так, если некая компания проводит сплит 10:1, то котировка ее акции падает в 10 раз – и на графике это будет огромный провал.

Неопытные или невнимательные инвесторы могут увидеть это падение – и в панике начнут сбрасывать акции.

Поэтому при сплите используются так называемую «адаптированную цену» – т.е. котировки акции до сплита показывают на графике уже с учетом дробления. Например, если был проведен сплит в отношении 5:1, то все предыдущие цены пересчитываются задним числом, уменьшаясь на 5. Это позволяет избежать провала котировки и не вызывает панику на бирже.

На графике ниже — сплит акций Apple в 2020 году. Цены до сплита уже адаптированы. До сплита акции стоили 600 долларов.

Однако уменьшение котировок задним числом может вызвать непонимание, если вы не знали о сплите – как так: вчера акция стоила 500 долларов, а сегодня уже 100? Ну, и неверие со стороны новичков. Сейчас Тесла стоит 700 долларов, а когда-то (до сплита) стоила 2700 долларов. Я видел комментарий одного инвестора, который покупал Теслу по 1000, а потом продал еще по 1500. И те, кто не знали о сплите и просто посмотрели на график компании, полили его грязью в стиле: «Не рассказывай ставки, Тесла максимум 800 стоила» (здесь смайлик «рука-лицо» — хотя нет, поставлю демотиватор).

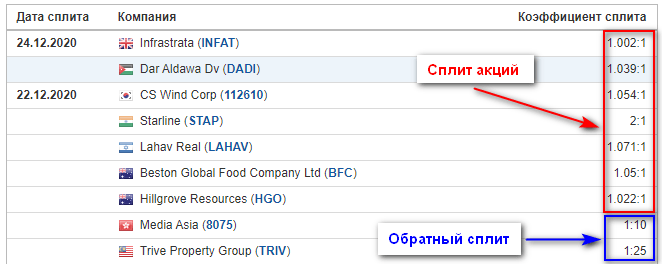

Обратный сплит, или консолидация акций

Иногда компаниям приходится проводить обратный сплит – reverse split stock. Чаще его называют консолидацией, т.е. объединением. Это процесс, когда несколько акций преобразуются в одну.

Конечно, подобная операция проводится гораздо реже, чем сплит. Наиболее частая причина – это несоблюдение так называемого правила «одного доллара». Так, на биржах Nasdaq и NYSE не могут обращаться бумаги стоимостью менее 1 доллара. Если цена опустила ниже этого предела, то у компании есть месяц, чтобы повысить цену акции, иначе ее снимут с торгов. Один из вариантов решения проблемы – консолидация.

На Мосбирже подобных правил нет, но так как на Санкт-Петербургской бирже обращаются депозитарные расписки на американские акции, в т.ч. с Nasdaq и NYSE, иногда такие ситуации возникают. Наиболее яркий пример последних времен – консолидация акций Chesapeake Energy незадолго до банкротства компании с коэффициентом 1:200, т.е. 200 акций компаний трансформировались в одну.

Так, в 2015 году Интер РАО провела консолидацию своих акций в отношении 1:100 для укрупнения лота и упрощения расчетов.

Иногда консолидацию применяют при объединении нескольких компаний. В таком случае взамен двух акций разных компаний выдается новая акция.

Если сплит – это обычно положительная тенденция, то консолидация, чаще всего, – тревожный сигнал. Это значит, что у эмитента какие-то трудности (котировки акции не падают просто так ни с того ни с сего). Это не касается ситуации с объединением компаний – в таком случае консолидация – это упрощение расчетов.

Также нужно учитывать, что с консолидацией может возникнуть техническая проблема. Например, у вас 75 акций некой компанией, и она проводит консолидацию в отношении 1:50, т.е. 50 акций объединяются в одну. Получается, что у вас будет 1,5 акции – но дробные акции рассчитываются не всеми брокерами.

Например, Тинькофф считает дробные лоты без проблем, а вот ФК Открытие обычно «округляет» дробные лоты и не выплачивает денежной компенсации. По ВТБ и Сберу есть информация, что брокер округляет лоты в сторону уменьшения и выплачивает денежную компенсацию. Но в итоге всё решается индивидуально. Если брокер при консолидации насчитал что-то не в вашу пользу – обязательно пишите в техподдержку и разбирайтесь.

Но, чтобы заведомо избежать проблем, перед консолидацией либо докупите акции, либо продайте – так, чтобы в итоге количество акций стало кратным коэффициенту консолидации.

Где находить информацию о сплитах

Есть несколько источников информации о будущих сплитах и консолидациях:

Таким образом, сплит – это разделение акции на несколько с целью снижения цены. При этом инвестор получает новое количество акций пропорционально коэффициенту сплита, в результате он сохраняет размер инвестированных в компанию средств. Сплит проводится для уменьшения цены акции и повышения ее волатильности. Процесс, обратный сплиту, называется консолидацией.

Сталкивались ли вы со сплитом и консолидацией и что делали в этой связи? Напишите в комментариях! Удачи, и да пребудут с вами деньги!