Расчет дохода акции пример

Доходность акций: расчет и формулы

Автор: Алексей Мартынов · Опубликовано 20.10.2014 · Обновлено 28.08.2015

Инвестор может получить доход с акций двумя способами: за счет роста курсовой стоимости акций и за счет дивидендов.

Основным доходом инвестора по акциям является рост курсовой стоимости акций. Если дела у компании идут хорошо, ее выручка и прибыль растет, компания развивается, выплачивает дивиденды, которые тоже растут, это положительно отражается на цене акций, и она растет. Инвестор, видя такое положение вещей и оценив перспективы, покупает акции компании. Если дела компании продолжают идти так же хорошо, цена акций вырастает, тогда инвестор может продать акции по цене дороже и получить прибыль.

Второй источник дохода — дивиденды — это часть прибыли, которая компания выплачивает акционерам. Дивиденды могут выплачиваться раз в год, раз в полугодие или квартал. Размер дивидендов рекомендуется советом директоров и утверждается на общем собрании акционеров. Читайте, как получить дивиденды по акциям.

Доходность акций складывается из роста курсовой стоимости акций и дивидендов. Доходность акций показывает какой доход в процентом или номинальном выражении принесли акции. Доходность в общем смысле рассчитывается как сумма прибыли, деленная на сумму вложенных средств. Так как по акциям можно получить не только прибыль, но и убыток, то доходность может быть отрицательной. Рассмотрим как определить доходность акций.

Дивидендная доходность акций

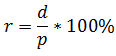

Дивидендная доходность акций характеризуется отношением размера дивиденда к цене акции. Дивидендная доходность рассчитывается по формуле:

p — рыночная цена акции

Например, дивиденды по акциям Газпрома за 2013 год были равны 7,2 рубля. Цена акции 130 рублей.

Дивидендная доходность равна 7,2/130*100%=5,53%

Рыночная (текущая) доходность акций

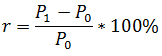

Рыночная доходность акций, то есть за счет роста курсовой стоимости, рассчитывается по формуле:

P0 — цена покупки акции

Текущая доходность акций рассчитывается также и показывает доходность, которую получит инвестор, если продаст акцию по текущей рыночной цене.

Если цена покупки акций Газпрома 120 рублей, а цена продажи 135 рублей, то доходность равна (135-120)/120*100%=12,5%.

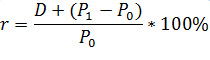

Полная доходность акций

Полная доходность складывается из дивидендов и роста курсовой стоимости

Доходность акций в процентах годовых

Владеть акцией можно как меньше, так и больше года. Поэтому, чтобы сравнить доходность акций с доходностью другого инструмента, например, депозита, ее нужно привести к равнозначному значению — доходности в процентах годовых. Для этого доходность умножается на коэффициент k=365/количество дней владения акцией. Если акцией владели 250 дней, доходность в процентах годовых рассчитывается так:

(7,2 + (135-120))/120 * 365/250 * 100% = 27,01%

Как считать индикаторы инвестиционной привлекательности активов

На примере портфеля Уоррена Баффетта

Практически всегда действует правило: чем выше возможная доходность, тем выше риски.

Но вот в обратную сторону правило работает не всегда, и это обидно: потенциальная доходность по активу так себе, а риск этого актива довольно высокий. Получается, для относительно невысокой доходности приходится рисковать так, будто вкладываешься в высокодоходный актив. В этом случае на помощь инвестору может прийти расчет соотношения «риск-доходность».

В статье я рассмотрю показатели, по которым можно оценить, насколько адекватно у определенного актива соотношение его риска и доходности. Вот какие показатели буду рассматривать:

Но прежде чем разбираться с показателями риска-доходности, нужно разобраться и с основой — с тем, как считаются сами доходность и риск.

Как считается доходность

Доходность — это показатель, характеризующий финансовый результат от инвестирования. Простыми словами, это процент от стоимости актива, который инвестор заработал «сверху». В общем виде доходность от вложения в финансовый актив считается так:

где Pt + 1 — цена актива сейчас или на момент продажи,

Pt — цена актива на момент покупки,

CF — промежуточный денежный поток, который принес актив за время владения им, — например, выплаченные дивиденды.

(150 − 100 + 3) / 100 = 0,53, или 53%

Для упрощения расчетов из формулы иногда убирают CF — промежуточные денежные потоки в виде дивидендов.

В зависимости от того, за какой период мы рассчитываем доходность, она может быть дневной, месячной, квартальной, годовой или общей.

(115,6 − 27,4) / 27,4 = 3,22, или 322%

Но доходность за все время владения инструментом не так показательна, если мы хотим сравнить активы, которыми владели в течение разных периодов. Например, один актив принес вам 11% за полгода, а второй — 30% за полтора года. Чтобы сравнить эффективность этих инструментов, их доходности нужно привести к общему знаменателю — годовой доходности. Годовая доходность показывает, сколько в среднем приносил актив за год владения им.

Для расчета годовой доходности можно использовать три подхода — в зависимости от того, какими данными владеет инвестор. Если есть сразу все данные, можно использовать любой из способов — результат будет одинаковый.

Если есть информация о доходности за каждый год владения активом, то доходность рассчитывается по следующей формуле:

где rn — доходность за каждый анализируемый период,

n — количество периодов (лет).

((1 + 20%) × (1 − 10%) × (1 + 30%)) 1/3 − 1 = 11,98%

Кажется, что формула слишком сложная и что можно было бы просто взять доходность за каждый год, сложить и поделить на три — то есть посчитать среднее арифметическое. Но корректнее считать не среднее арифметическое, а среднее геометрическое — что и делает наша формула. И этому есть причина.

Для примера выше среднее арифметическое составило бы 13,33%:

Наше значение, полученное через среднее геометрическое, на 1,35 процентного пункта меньше. Геометрический показатель учитывает, что доходность неравномерна и меняется от года к году, — то есть такая доходность уже учитывает в себе некоторую волатильность.

Другими словами, чем выше волатильность актива, тем ниже будет значение среднего геометрического доходности к среднему арифметическому.

Для примера возьмем акции A и B и предположим, что за 4 года после покупки акции показали одинаковую итоговую доходность. Но на протяжении этих четырех лет вели себя по-разному : акции A росли более плавно, а акции B сильнее проседали и сильнее росли, то есть были более волатильными.

Котировки акций A и B за 4 года

Посчитаем данные для обоих активов: среднее арифметическое и среднее геометрическое, то есть годовую доходность.

Среднее арифметическое: (40% + 7% − 17% + 44%) / 4 = 18,5%.

Среднее геометрическое (годовая доходность): (1 + 40%) × (1 + 7%) × (1 − 17%) × (1 + 44%) 1/4 = 15,8%.

Среднее арифметическое: (−30% + 71% − 17% + 80%) = 26%.

Среднее геометрическое (годовая доходность): (1 − 30%) × (1 + 71%) × (1 − 17%) × (1 + 80%) 1/4 = 15,8%.

Среднее арифметическое актива А больше, чем актива В, — и если бы мы посчитали только среднее арифметическое, то сделали бы ложный вывод, что акции актива B выгоднее. Но ведь мы знаем, что это не так: в результате акции принесли одинаковую прибыль.

Годовая доходность по обеим акциям одинаковая — 15,8%. Но у акций B больше волатильность — и это выражается в разнице между средним арифметическим и средним геометрическим: чем она больше, тем больше волатильность.

В случае с акцией A разница между двумя арифметическим и геометрическим равна 2,8 процентных пункта. А у акции B эта разница составляет 10,4 процентных пункта — при равных доходностях по этой разнице можно сделать вывод, что акции B более волатильны.

Если известна совокупная доходность за весь срок владения, то формула для расчета годовой доходности будет выглядеть так:

(1 + Общая доходность) (365 / Количество дней владения активом) − 1

(1 + 74%) (365 / 715) − 1 = 32,68%

Таким образом, на инвестициях в компанию инвестор заработал 32,68% годовых за рассматриваемый период.

Если известна начальная и конечная стоимость инвестиций, то общую годовую доходность можно вычислить по следующей формуле:

(Конечная стоимость актива / Начальная стоимость актива) (1 / Количество периодов) − 1

((270 × 20 + 2 × 20) / 200 × 20) (1/2) − 1 = 16,62%

Совокупная доходность в данном кейсе составила 36%, а общая годовая доходность — 16,62%.

Как победить выгорание

Как считается риск

Риск — это вероятность частичной или полной потери вложенного капитала. В классической портфельной теории риск вложения определяется как стандартное отклонение его доходности — то есть возможный разброс его фактической доходности вокруг средней доходности.

Предположим, в среднем акция растет на 10% в год, но при этом возможны отклонения на 5% в каждую сторону — то есть она может вырасти как на 15% в год, так и на 5%. Вот эти возможные отклонения нам и нужно рассчитать. Рассчитывается стандартное отклонение по следующей формуле:

где rn — доходность за n-й период, обычно годовая,

r̄ — среднее арифметическое доходности актива за все время владения,

n — количество периодов: если считаем по годовой доходности, то количество лет.

Например, инвестор владел активом 4 года — он знает доходность за каждый год и теперь хочет рассчитать стандартное отклонение доходности этого актива.

Доходность актива

| Период | Доходность |

|---|---|

| Первый год | −11,5% |

| Второй год | 15,9% |

| Третий год | 10% |

| Четвертый год | 7,2% |

Чтобы посчитать стандартное отклонение доходности, в первую очередь посчитаем — среднее арифметическое доходности:

(−11,5% + 15,9% + 10% + 7,2%) / 4 = 5,4%

Теперь можем подставить данные в формулу выше:

Стандартное отклонение составило 11,8%. Если допустить, что доходность акции нормально распределена, то по правилу трех сигм инвестор вправе ожидать, что с вероятностью 68,3% (одно стандартное отклонение — 68,3% вероятности) доходность акции в следующем году будет находиться в диапазоне от −6,4% до 17,2% — то есть от (5,4% − 11,8%) до (5,4% + 11,8%).

Правило трех сигм гласит, что практически все значения нормально распределенной случайной величины лежат в диапазоне трех стандартных отклонений от среднего арифметического значения случайной величины. Случайной величиной у нас выступает годовая доходность по акции

Чем сильнее значения фактической доходности отклоняются от ее среднего значения, тем больше стандартное отклонение, а значит, больше риск. Низкое значение стандартного отклонения означает, что годовые доходности лежат вблизи среднего значения и риск от вложения в актив невелик.

Формулу выше используют в случаях, если берутся котировки по акции не за весь период ее существования, а, предположим, за 2—3 года из возможных 10 лет, прошедших с момента первичного размещения акции на фондовом рынке. А если берутся котировки за весь период существования акции, то для расчета стандартного отклонения используется следующая формула — она отличается только знаменателем — берется полное количество периодов:

Анализируем на примере портфеля Баффетта

Для примера возьмем портфель Уоррена Баффетта: я взял те активы, по которым есть данные котировок за период с 2012 по 2020 год. По отчетным данным на 30 сентября 2020 года в портфель Баффетта входило 49 компаний, но лишь по 6 компаниям, составляющим существенную долю портфеля, были данные за нужный период.

Как посчитать доходность акции: виды доходности и их расчет

Для чего нужно знать доходность?

Сравнивать доходность следует грамотно. Если проводить сравнение по суммам дивидендов за 1 акцию, результат будет некорректным.

Расчеты доходности помогут выбрать ценные бумаги, определить справедливую стоимость. Для прогнозирования эффективности инвестиций нужно учитывать дополнительно стоимость фактической продажи актива.

Размер дивидендов зависит от кредитных ограничений. Некоторые кредиторы запрещают компании повышать их уровень и даже выплачивать дивиденды. Благоприятным фактором для владельцев американских акций становится требование налоговиков о запрете накопления чрезмерной прибыли. Если налоговая служба определит доход компании как избыточную прибыль, она будет облагаться налогом по завышенной ставке 39,6 %. Поэтому в США компании предпочитают регулярно выплачивать дивиденды.

Примеры расчета доходности

Дивидендная доходность иностранных активов ниже по сравнению с российскими. Для Америки 3–5 % считается высоким уровнем. Низкие показатели связаны с низкой ставкой Федерального резерва, но в качестве компенсации риски снижены до умеренных. Высокодоходные активы США традиционно считают высокорисковыми.

Основываясь на годовых выплатах за последний отчетный период, можно спрогнозировать будущие дивиденды. Но оценка будет неточной. Эксперты дают дивидендным инвесторам рекомендации:

Дивидендная доходность представляет собой часть прибыли, которой компания делится с акционерами. Дивиденды выплачиваются раз в квартал, полугодие или год. Сумма обсуждается на собрании акционеров.

Дивидендная

Рассчитывается, как отношение размера дивидендов к стоимости 1 акции. Формула выглядит следующим образом: r = d / p * 100, где буквой d обозначается сумма дивидендов, а буквой p актуальная цена акции.

Пример: совет директоров установил по итогам года дивиденд в 10 рублей. Стоимость акции на Московской бирже 150 рублей. Округленная сумма дивидендной доходности 6,67 %.

Дивиденды выплачиваются раз в год, в квартал или полгода, иногда раз в месяц. Если дивиденды выплачиваются раз в полгода, то и доходность будет полугодовой. Чтобы посчитать доходность за год, нужно суммировать все выплаты за 12 месяцев и разделить на стоимость акции на день последних выплат.

Текущая (рыночная)

Пример: если купить бумаги по 150 рублей, а по мере роста котировок продать по 190 рублей за штуку, текущая доходность получится 26,67 %.

Полная

Годовая

Служит для оценки привлекательности ценных бумаг, поскольку часто котировки и финансовые результаты недостаточно точно отражают реальную ситуацию. Владелец актива может держать его меньше и больше года. Для сравнения доходности акций и депозитов необходимо равнозначное значение. Им становится доходность в годовых процентах. Для вычисления доходность умножают на коэффициент k = 365 / число дней реального обладания акциями.

Конечная

Сначала рассчитывается стоимость покупки и продажи:

Рр = 100 руб. × 1,7 = 170 руб.

Ps = 170 руб. × 1,25 = 212,5 руб.

Далее определяется текущая доходность:

Дивиденды в первый год 15 руб., текущая доходность во второй – 20 %. Получается 170 руб. × 0,2 = 34 руб.

Учитывая ставку 45 % в течение третьего года, получение дивидендов только за 3 квартала, получается доходность за третий год равна 100 руб. × 0,45 × 0,75 = 37,5 руб.

Расчет среднегодового дивиденда: (15 + 34 + 37,5) : 2,75 = 31,45 руб.

Если подставить все величины в формулу, получится конечная доходность:

(31,45 + 42,5 / 2,75) / 170 × 100 % = 26,79 %.

Получается, что на каждый рубль, который инвестор вложил в покупку акции, среднегодовой доход составил около 27 коп. без учета налогов.

На доходность акций влияют разные факторы, многие из которых не поддаются прогнозу:

Перечисленные в статье базовые формулы помогут самостоятельно посчитать доходность акций. Крупные компании на своих сайтах предлагают отчеты в открытом доступе. Используя эти цифры и размер дивидендов, можно быстро определить стоимость бумаг. Полагаться лишь на котировки биржи мало, следует прогнозировать риски на базе точных цифр.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Как рассчитать дивидендную и полную доходность акции: формулы и коэффициенты

Инвестпривет, друзья! Доходность акций на фондовом рынке формируется за счет двух составляющих. Первая – это рост курсовой стоимости ценной бумаги. Вторая – дивиденды. Если у компании всё хорошо, то ее финансовые показатели повышаются, дивиденды увеличиваются и, как следствие, курс акций тоже растет. Давайте разбираться, чем виды доходности акций отличаются друг от друга, как их рассчитывать и как платить налоги.

Доходность акций на фондовом рынке

Итак, инвестор получает доход с акций двумя способами: за счет роста стоимости акции и за счет получаемых дивидендов.

В конце 19 – начале 20 века основным доходом на фондовой бирже считались дивиденды. Инвесторы скупали акции как раз для получения стабильного денежного потока. Компании стремились нарастить дивидендные выплаты, и именно их размер считался основной «пузомеркой» акционерного общества.

Однако после Великой Депрессии ситуация изменилась. Многие компании отказались от практики выплаты дивидендов. Вместо этого они сфокусировались на удержании прибыли внутри компании (а дивиденды – это как раз часть прибыли) и реинвестировании своих доходов в собственный бизнес.

За счет реинвеста прибыли росли показатели компании – в результате акции дорожали. Сейчас рост курсовой стоимости акции считается основным доходом инвестора на бирже, а дивиденды – приятным дополнением к общей прибыли.

Есть компании, которые вообще не выплачивают дивиденды, но которые очень хорошо растут. Хрестоматийные примеры – акции Google (Alphabet), Facebook, Tesla, Berkshire Hathaway, в России – Яндекс, Лента, Русал, М.Видео. В основном – это активно развивающиеся компании, которые вкладывают свои деньги в собственное развитие, новые разработки, покупку стартапов и т.д. Словом, руководству есть куда потратить прибыль, чем просто распределять ее между акционерами.

Но это свойственно только для зрелых рынков (типа США, Британии, Германии, Японии). На развивающихся рынках (например, России, Индии и Китая) дивидендная доходность акции продолжает играть главенствующую роль при определении котировок. Если компания не платит дивиденды, сокращает их или меняет политику выплат, то ее котировки падают. Если выплаты увеличиваются – котировки растут. Это одна из ключевых особенностей фондового рынка России.

Следовательно, на развивающихся рынках цена и доходность акций связаны и зависят друг от друга. Чем выше ожидаемая доходность акции, тем дороже стоит ценная бумага. Компании, которые на российском фондовом рынке стабильно платят дивиденды, увеличивая их размер, дорожают. Их немного, но они есть, например, Лукойл, Сбербанк, Татнефть.

Средняя доходность акций на разных рынках, понятное дело, будет разной. В США, например, дивидендная доходность акций в среднем равна 2-3% годовых. В тоже время в России этот показатель равен 7-9% годовых, и это один из самых больших показателей в мире.

Среднюю доходность акций конкретного рынка можно оценить, исходя их роста индекса. На сколько вырос индекс, на столько в среднем по больнице выросли акции. Но это очень грубая оценка. Если индекс вырос на 40%, это не говорит, что все акции в нем возросли на это значение. Какие-то акции могут вырасти на 60%, какие-то – всего на 10%, а какие-то и вовсе могут упасть.

Поэтому нет понятия «средняя доходность акций» – в каждом случае нужно смотреть индивидуально.

Таким образом, итоговая доходность акций складывается их двух составляющих:

Доходность выражается в процентах или номинальном значении. Например, если акция стоила 200 рублей, а через год – 224 рубля, то говорят, что ее доходность составила 12% годовых или 24 рубля за год.

В ходе инвестирования можно получить и отрицательную доходность, если курсовая стоимость акции в итоге оказалась меньше начальной. Даже наличие дивидендов не всегда нивелирует убыток.

Например, акция на момент покупки стоила 850 рублей, на момент продажи – 600, были получены дивиденды в размере 50 рублей. В итоге доходность составит –18,75%.

Дивидендная доходность

Компания может платить дивиденды раз в год, полгода, квартал или даже ежемесячно. Решение о выплате дивидендов принимает Совет директоров, а утверждает их собрание акционеров. Чтобы получить дивиденды, нужно владеть акциями на день отсечки – т.е. последний день, когда они выплачиваются.

Дивидендная доходность акций определяется как отношение размера перечисленного дивиденда к курсу акции на конкретную дату. Есть несколько дат, относительно которых рассчитывают дивиденды (т.е. в этот день смотрят на цену акции):

Иногда высчитывают средневзвешенную цену акции в течение года и высчитывают дивидендную доходность относительно этого значения – но это путь извращенцев 🙂

Понятно, что значение дивдоходности – динамическое. Размер объявленных дивидендов остается таким же, но котировки самой акции меняются буквально ежесекундно.

Поэтому дивидендная доходность меняется каждый день, и если вы где-то вычитали о высокой дивдоходности акции – перепроверьте данные. Возможно, цена уже «подтянулась», и ваша сделка окажется не такой выгодной.

По умолчанию дивидендная доходность рассчитывается как отношение размера дивиденда к курсу акций на дату отсечки. Если вы видите в каком-нибудь аналитическом материале дивидендный доход по акции – то расчет, скорее всего, делался на дату отсечки.

Формула расчета дивдоходности акции такова:

Например, за 2018 год Газпром выплатил 16,61 рублей на акцию. Дата отсечки – 18.07.2019. В тот день акции стоили 238,01 рубль. Дивидендная доходность – 6,97%.

Как я писал выше, дивиденды бывают годовые, полугодовые, квартальные (промежуточные) или ежемесячные. Если компания платит дивиденды за квартал, то рассчитываемая дивидендная доходность тоже будет квартальной. Чтобы рассчитать годовую дивидендную доходность, нужно сложить все дивиденды за год и разделить их на цену акции в день последней выплаты.

Как я уже писал, дивидендная доходность российских акций составляет в среднем от 7% до 12% годовых.

Рыночная доходность акций

Доходность, получившаяся за счет роста курсовой стоимости, рассчитывается по такой формуле:

Как рассчитать финансовые коэффициенты и оценить потенциал роста акций

Как узнать стоимость компании? Переоценена она или недооценена? Или ее цена на уровне рынка?

Если вы инвестор-новичок, то выбрать перспективные акции может быть непросто. Профи рекомендуют: чтобы узнать, какие компании в отрасли недооценены и бумаги каких компаний стоит приобрести, используйте финансовые коэффициенты и данные финансового анализа. Звучит сложно? Сегодня мы расскажем, как с помощью несложных расчетов профессионалы рынка сравнивают акции одних предприятий с бумагами других и принимают правильные инвестиционные решения.

Вот восемь инвестиционных мультипликаторов, которые откроют вам дверь к анализу акций.

Соотношение цены и прибыли P/E (рыночная цена акции/чистая прибыль на одну акцию)

Чтобы рассчитать коэффициент P/E, разделите цену акций компании на ее годовую прибыль на акцию.

(EPS 一 показатель для измерения прибыльности предприятия),

Все компании, акции которых обращаются на бирже, указывают этот показатель в отчете о прибылях и убытках.

Расчет отношения цены к прибыли (P/E) акций 一 один из самых быстрых способов узнать, переоценена компания или недооценена. Если акции компании недооценены, то они могут стать хорошей инвестицией. Если же бумаги переоценены, то вам нужно рассчитать, оправдают ли перспективы роста компании цену акций.

Есть компания Х. Чистая прибыль компании равна 1 миллиарду рублей.

У предприятия 400 миллионов акций в обращении. 200 миллионов рублей в компании уходит на выплату дивидендов по привилегированным акциям.

Как рассчитать прибыль на акцию?

(1 миллиард рублей 一 200 миллионов рублей) / 400 миллионов акций = 2 рубля за акцию

Если акция торгуется по 30 рублей, то коэффициент P/E будет равен 30 рублям, деленным на 2 рубля, то есть 15.

К сожалению, коэффициент P/E очень переменчив. Поэтому этот мультипликатор лучше использовать вместе с другими показателями. К примеру, в период пандемии прибыль компании резко сократилась. Но люди верят в лучшее и продолжают делать на нее ставки 一 ведь перед кризисом предприятие показывало стабильную доходность.

EPS (чистая прибыль на одну обыкновенную акцию)

Коэффициент EPS применяется, чтобы измерить размер бизнеса. Для стабильной выплаты дивидендов компании нужно поддерживать постоянный доход и вкладывать деньги в дальнейшее развитие. Этот мультипликатор полезен, чтобы сравнить результаты работы предприятия за несколько лет.

Коэффициент лучше использовать, когда компании показывают рост. Он плохо подходит для оценки бизнеса в период кризиса, так как никто не знает, сколько времени потребуется предприятию, чтобы выбраться из «ямы».

Формула EPS показывает способность компании приносить чистую прибыль акционерам. Этот показатель может многое рассказать об интересующей вас компании, например, о ее текущей, а также будущей прибыльности. Коэффициент легко рассчитать. При этом базовую финансовую информацию для вычисления мультипликатора вы легко можете найти в Интернете.

EPS = чистая прибыль (доход, который получает инвестор после вычета процентов и налогов за определенный период) 一 дивиденд / средний вес обыкновенной акции в обращении

У компании Y есть 1 миллиард акций в обращении.

Чистая прибыль предприятия с 2020 года составляет 5 миллиардов рублей,

Прибыль на акцию = (5 миллиардов / 1 миллиард)

Количество акций в обращении обычно меняется. Поэтому, чтобы убедиться в правильности расчета прибыли на одну бумагу, нужно использовать средневзвешенное (среднеарифметическое) значение.

P/S (соотношение рыночной капитализации к выручке)

Два первых коэффициента часто заменяют на P/S (соотношение рыночной капитализации к выручке). Но выручка не показывает, прибыльное предприятие или неприбыльное. Компания с большей выручкой может показаться инвесторам более доходной. Если ее себестоимость растет гораздо быстрее, чем выручка, то по такому коэффициенту о перспективности компании судить будет не совсем корректно.

Более низкий коэффициент означает, что вы нашли выгодные акции.

У бумаг с небольшим P/S 一 более высокая стоимость. В этом случае инвесторы платят меньше за каждый рубль доходов компании.

P / B, P / BV (рыночная капитализация / активы компании, которые у нее реально есть)

В зависимости от предприятия, можно использовать несколько способов для расчета показателя балансовой стоимости.

Коэффициент P/B = цена акции/балансовая стоимость акции

Отношение цены к балансовой стоимости показывает, сопоставима ли цена активов компании со стоимостью ее акций.

Предположим, что текущая цена акций компании равна 3135 рублей. И их последняя балансовая стоимость на акцию 一 598 рублей.

P / B = 3135 рублей / 598 рублей = 5,32

Использование формулы дает нам коэффициент, равный 5,32.

Считается, что если показатель больше 1 или 2, то цена компании сильно завышена. Но и здесь есть ограничение. Коэффициент не совсем подходит для быстрорастущих компаний. Предполагается, что здесь задействованы активы (баланс, который составляется на определенную дату). И поэтому не оценивается потенциал роста прибыли.

Другая ситуация, когда у предприятия особо активов-то и нет.

Например, это предприятия из IT-сферы, медиа или так называемые компании «с человеческим капиталом», 一 связи, знакомства, все то, что нельзя оцифровать. В таких случаях расчет коэффициента P / B будет неуместен.

EV / EBITDA (стоимость бизнеса компании / стоимость до вычета всех издержек: налогов, износа, амортизации, заемного капитала)

Коэффициент показывает, за сколько лет инвестор вернет свои вложения, если купит бизнес. Чем меньше показатель, тем лучше. Этот коэффициент нужно сравнивать с отраслевым значением.

EBITDA = рыночная капитализация компании + чистый долг

Чтобы рассчитать EBITDA, начните с просмотра отчета о прибылях и убытках компании.

Допустим, чистая прибыль компании за год составила минус 1 миллион рублей. Если годовые процентные расходы, налоги, износ и амортизация фирмы составят менее 1 миллиона рублей вместе, то у компании будет отрицательный показатель коэффициента 一 после того как эти расходы будут добавлены к прибыли компании, или, в данном случае, убыткам.

Рентабельность (прибыль / собственный капитал)

Рентабельность, или прибыльность 一 это способность компании получать доход сверх расходов. Это сумма прибыли, которую компания получает от каждой единицы продаж. Инвесторы рассчитывают этот коэффициент, когда делят чистую прибыль на выручку. Чем выше показатель, тем лучше. Это означает, что компания работает хорошо.

Мультипликатор часто применяют для того, чтобы сравнить компании друг с другом. Показатель рентабельности используют не только владельцы бизнеса, но и инвестиционные аналитики. С помощью этого коэффициента они учитывают текущий и будущий рост компании и определяют 一 разумно инвестировать или нет.

Рентабельность (прибыльность) бывает разная.

К примеру, ROE (рентабельность собственного капитала).

Если она намного выше инфляции, то это хорошо.

Но высокая рентабельность также может означать, что у компании большая закредитованность.

Поэтому лучше смотреть два показателя рентабельности 一 ROE и ROA (рентабельность активов).

Если рентабельность собственного капитала намного превышает инфляцию, то рентабельность активов помогает оценить устойчивость и надежность бизнеса.

Payout Ratio 一 коэффициент выплаты дивидендов (показатель того, сколько денег из своей прибыли компания направляет на дивиденды)

Этот коэффициент должен быть от 30 до 70, максимум, — 80%. Почему?

Если компания отправляет на дивиденды меньше 30%, то бумага будет неинтересна.

Если же предприятие тратит на выплаты акционерам больше 70−80%, то есть, большую часть своей прибыли, то тогда оно ничего не оставляет себе, а значит 一 не развивается.

Компания получила прибыль 20 000 000 рублей за год. После чего руководство выплатило акционерам дивиденды 5 000 000 рублей. Рассчитаем коэффициент.

Payout Ratio = 5 000 000 рублей / 20 000 000 рублей = 25%

Коэффициент показывает, что компания выплачивает 25% прибыли акционерам, а остальные 75% она сохраняет для роста бизнеса.

Dividend Yield (дивидендная доходность) 一 для тех, кто покупает бумагу ради получения дивидендов

Этот показатель должен быть выше инфляции. Иначе, если купить акцию и ждать, пока бумага будет расти в цене, важно, чтобы дивидендная доходность хотя бы превышала инфляцию 一 инвестор неизбежно будет иметь инфляцию в качестве риска для своего капитала.

Дивидендная доходность = годовые дивиденды, выплаченные на акцию / цена на акцию

Дивидендная доходность 一 это процент, который компания ежегодно выплачивает на дивиденды с суммы инвестирования.

Если дивидендная доходность компании составляет 7%, а вы владеете ее акциями на 10 000 рублей, то получите годовую выплату 700 рублей.

Если компания выплатила 5 рублей дивидендов на акцию, а ее бумаги стоят 150 рублей, то дивидендная доходность составит 3,33%.

Так как же выбирать акции? Это «головная боль» для многих новых инвесторов. Фундаментальный анализ 一 проверенный способ отбора бумаг, Но для того, чтобы научиться находить перспективные акции, нужно потратить время на освоение этого метода. Как только вы его освоите, то сможете находить перспективные акции для покупки. И это сделает ваше инвестиционное путешествие приятным и прибыльным.