Пятилетняя льгота по владению акциями

ФНС России рассказала, в каких случаях доходы от реализации акций не облагаются налогом

| minervastock / Depositphotos.com |

Налоговая служба дала разъяснения по вопросу налогообложения доходов, полученных налогоплательщиком при реализации акций (письмо ФНС России от 27 ноября 2020 г. № БС-3-11/7853@). Так, в частности, указывается, что необходимость декларирования дохода, полученного от продажи акций, возникает, в ситуации, если налогоплательщик самостоятельно продает их другому физлицу.

При осуществлении операций по реализации акций посредством профессиональных участников рынка ценных бумаг, например, брокера, обязанность по определению налоговой базы, исчислению, удержанию и уплате налога по доходам от реализации акций возлагается на брокера, признаваемого для целей налогообложения налоговым агентом.

Определяя размера налоговой базы, налогоплательщик имеет право на получение, инвестиционного налогового вычета в размере положительного финансового результата, полученного им в налоговом периоде от реализации (погашения) ценных бумаг, обращающихся на организованном рынке ценных бумаг и находившихся в его собственности более трех лет (п. 1 ст. 219.1 Налогового кодекса). Получить вычет, помимо прочего, можно у через налогового агента.

Но вместе с тем стоит учесть, что налоговый вычет предусмотрен только в отношении доходов по ценным бумагам, допущенным к торгам российского организатора торговли на рынке ценных бумаг, в том числе на фондовой бирже, или инвестиционным паям открытых паевых инвестиционных фондов, управление которыми осуществляют российские управляющие компании.

Все важные документы и новости о коронавирусе COVID-19 – в ежедневной рассылке Подписаться

Что касается освобождения от НДФЛ, то такую льготу можно получить только в отношении акций, находящихся в собственности более пяти лет и соответствующих установленным критериям (п. 2 ст. 284.2 НК РФ).

Оптимизация налогов: вычет по долгосрочному владению

Вычет можно применять ежегодно, если вы каждый год продаёте ценные бумаги, которые подпадают под условия. Так как данный вычет имеет ограничения по суммам, то следует построить свою стратегию таким образом, чтобы максимально избавить прибыль от налога.

Вычет по долгосрочному владению ценными бумагами предполагает, что ваш положительный финансовый результат от продажи (погашения) ценных бумаг будет освобожден от уплаты НДФЛ.

Для получения вычета необходимо соблюдение ряда условий:

Помимо этих условий есть ещё один нюанс, на который следует обратить внимание, — наличие ограничения по сумме. Так, за календарный год предельный размер вычета рассчитывается как произведение 3 млн руб. и количества полных лет нахождения проданных (погашенных) ценных бумаг в собственности. Соответственно, за 3 года владения ценными бумагами можно освободить прибыль в размере 9 млн рублей (3 млн * 3 года), за 4 года — 12 млн, за 5 лет — 15 млн и т.д.

п. 12 ст. 214.1, подп. 1, 2 п. 2 ст. 219.1 НК РФ

Формула меняется, если вы продаёте в течение календарного года ценные бумаги с различным сроком собственности. Об этом вы можете прочитать в статье «Могу ли я получить вычет по долгосрочному владению ценными бумагами».

В связи с лимитом мы советуем, до продажи просчитать ваш предполагаемый финансовый результат, и если он превышает предельный размер вычета за данный календарный год, то в этот год продайте активы на сумму в рамках лимита. А в последующие года можетереализовать остальные активы и также применить вычет.

Пример

Зубров Николай в 2015 году приобрёл акции на сумму 16 млн руб. Сейчас стоимость бумаг составляет 37 млн рублей. Если он продаст все бумаги в 2018 году, он получит прибыль в 21 млн руб. По закону в 2018 году он может получить вычет с 9 млн руб. (3 млн руб. х 3 года). А значит с 12 млн (21 млн руб. — 9 млн руб.) ему придётся заплатить налог в размере 1 560 000 руб. (12 млн руб. * 13%).

Для оптимизации налогообложения он может продать в 2018 году часть бумаг и получить налоговый вычет с 9 млн руб. прибыли, а часть бумаг — в 2019 и получить вычет уже с 12 млн руб. прибыли, так как он продержит бумаги уже 4 года. Тем самым он избежит уплаты НДФЛ и сэкономит 1 560 000 руб.

Следует помнить, что дивиденды и купонный доход не участвуют в вычете. На дивиденды ни один из налоговых вычетов не распространяется. А суммы купонного дохода, выплачиваемые в течение срока владения ценной бумагой, не относятся к доходам от реализации ценных бумаг и, соответственно, в расчёт финансового результата с целью получения вычета не включаются. А вот суммы накопленного купонного дохода включаются в расчёт финансового результата с целью получения вычета.

п. 3 ст. 210 НК РФ, письмо Минфина России от 23.06.2017 N 03-04-06/39694

письма Минфина России от 29.08.2017 № 03-04-06/55349, от 26.08.2015 № 03-04-06/49161

Напомним, что вычет по долгосрочному владению ценными бумагами вы вправе получить одним из следующих способов:

Хотите ещё больше статей о налогах? Обязательно подпишитесь на наши обновления – все самые актуальные материалы на эту и другие темы будут приходить сразу на вашу почту! И напоминаем, что клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам совершенно бесплатно – просто свяжитесь с нами любым удобным способом.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Три и пять лет: как уйти от начисления НДФЛ при долгосрочном владении ценными бумагами

Часто инвесторы задаются вопросом: можно ли освободиться от налогообложения, если владеть ценной бумагой долгий срок, например, как с жилой недвижимостью?

Можно. Для инвесторов предусмотрены две льготы, которые позволяют освободить от налогообложения доход от продажи ценных бумаг, если владеть этими ценными бумагами более трёх или более пяти лет. Однако для освобождения от налога необходимо выполнить ряд условий.

Рассмотрим, чем эти две льготы отличаются друг от друга.

Льгота по владению более 5 лет (п. 17.2 ст. 217 НК РФ, п. 2 ст. 284.2 НК РФ)

Вычет по владению более 3 лет (подп. 1 п. 1 ст. 219.1 НК РФ)

В чём суть?

Освобождает доход от реализации акций российских компаний. Без дивидендов.

Освобождает прибыль от реализации (погашения) ценных бумаг. ПФИ не освобождает. Купонный доход и дивиденды не освобождает.

Какие условия?

Кто может получить?

Налоговый резидент РФ и налоговый нерезидент РФ.

Только налоговый резидент РФ.

Сколько раз можно получить вычет (льготу)?

Можно получать ежегодно, если каждый год продавать ценные бумаги, которые подпадают под условия.

Размер вычета, есть ли ограничения?

Размер льготы не ограничен, освобождается весь доход, полученный от продажи акций.

Размер вычета ограничен. За календарный год максимальный размер вычета рассчитывается как произведение количества лет владения ценными бумагами и 3 млн руб.

Как влияет ИИС?

Данную льготу можно применять и на ИИС. Таким образом, можно добиться максимальной отдачи, например, применять в рамках ИИС вычет на взносы и освободить доход от реализации, воспользовавшись данной льготой.

Вычет нельзя получить, если реализация (погашение) ценных бумаг происходит на ИИС (как обойти это условие, читайте в статье «Можно ли с ИИС совместить вычет по долгосрочному владению бумагами?»).

Какой срок владения?

На дату реализации акций они непрерывно принадлежат вам более пяти лет.

Ценные бумаги приобретены в собственность после 1 января 2014 г. и принадлежат вам более трёх лет.

Как влияет репо и заём?

Срок, в течение которого акции выбывают из собственности в связи со сделками репо и займа ценных бумаг, в срок нахождения ценных бумаг в собственности не включается.

Срок нахождения ценных бумаг в собственности включает в себя срок, в течение которого они выбыли из собственности по договору займа с брокером и (или) по договору репо.

Учтите, для применения любой из этих льгот важно иметь документы, которые подтверждают факт приобретения ценных бумаг. Без определения конкретной даты перехода права собственности нельзя узнать, соблюдены ли все необходимые условия.

И самое главное: клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам абсолютно бесплатно. Свяжитесь с нами удобным способом — ответим на любые вопросы!

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

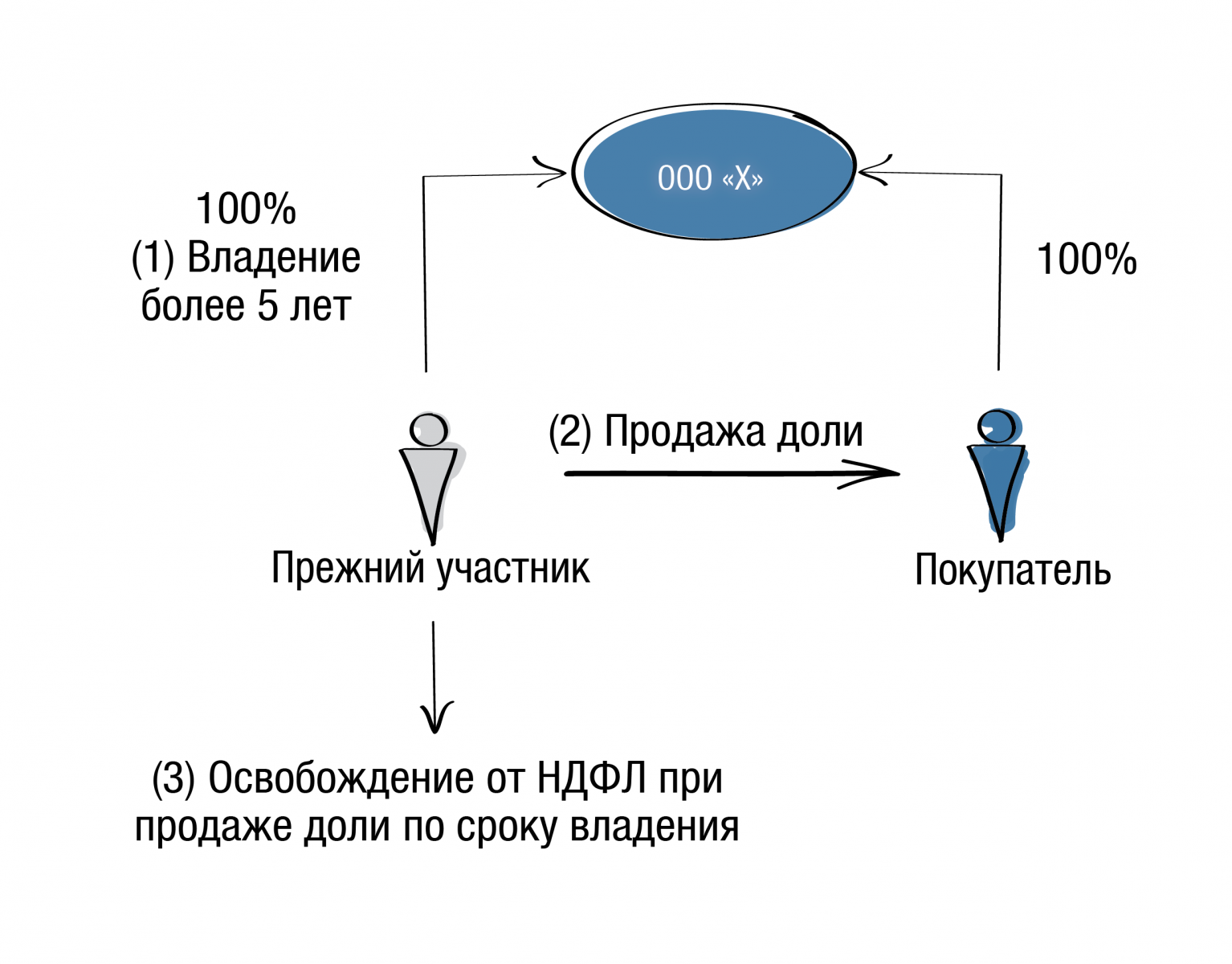

Налоговые льготы при продаже бизнеса с пятилетней историей

Налоговый кодекс предлагает разнообразные правила игры для тех, кто расстается с бизнесом (выходит из него, продает или ликвидирует компанию). В каких-то случаях потребуется уплатить большую сумму налога, а в каких-то налоговые последствия вовсе не возникнут. Налоги не появятся в случаях, когда присутствует возможность применения льгот. А право применения льгот, в свою очередь, зависит от нескольких факторов.

Если вы или ваша организация непрерывно владеет долями (акциями) в компании более 5 лет, то доход от реализации (погашении) таких долей (акций):

Рассмотрим с экспертами taxCoach, какие условия необходимо соблюсти, чтобы воспользоваться льготой.

Первое: дата приобретения долей (акций) не имеет значения

Раньше такой налоговой льготой могли воспользоваться только те физические лица и организации, которые приобрели долю (акции) после «01» января 2011 года.Это вытекало из п. 7 ст. 5 ФЗ от 28.12.2010 г. № 395-ФЗ «О внесении изменений в ч. 2 НК РФ и отдельные законодательные акты РФ». Законом от 27.11.2018 г. № 424-ФЗ это положение было отменено. Начиная с 2019 года, дата приобретения / создания общества роли не играет.

Иными словами, если доли (акции) приобретены в 2010 году, а проданы в 2021 году, то платить НДФЛ / налог на прибыль не придется.

Второе: способ приобретения долей (акций) не имеет значения

Ни положения п. 17.2. ст. 217 НК РФ, ни п. 1 ст. 284.2. НК РФ не содержат ограничений по способу приобретения долей (акций). Более того, в п. 13.1. ст. 21 Закона «Об ООО» прямо указано, что документами, подтверждающими приобретение доли в уставном капитале общества, могут быть:

Начиная с 2016 г. Минфин РФ соглашается с такой позицией в своих письмах. К слову, ранее налоговики считали, что акции (доли) должны быть именно приобретены по договору купли-продажи, а не получены иным способом, например, при создании компании или увеличении уставного капитала (Письмо Минфина России от 02.12.2013 № 03-03-06/1/52260 (в отношении п. 1 ст. 284.2 НК РФ), письмо УФНС России по г. Москве от 19.11.2014 № 20-14/116518 (в отношении п. 17.2 ст. 217 НК РФ).

Третье: льгота распространяется не на все доли (акции)

С 2021 года введено существенное ограничение. В отношении отчуждаемых акций и долей в ООО льгота действует, если стоимость недвижимости, прямо или косвенно принадлежащей такому обществу, составляет не более 50 % стоимости всех его активов.

Важно! Для физических лиц указанные условия действуют только в отношении акций. В отношении долей ООО достаточно 5-летнего срока владения.

Если доли (акции) отчуждает организация, то ограничение необходимо соблюдать во всех случаях.

Порядок определения прямой и косвенной доли недвижимости в активах закреплен Минфином (письмо Минфина от 9 декабря 2019 г. № 03-03-06/1/95589).

Рассказываем о трендах налоговых проверок бизнеса на бесплатном вебинаре — записаться можно прямо сейчас.

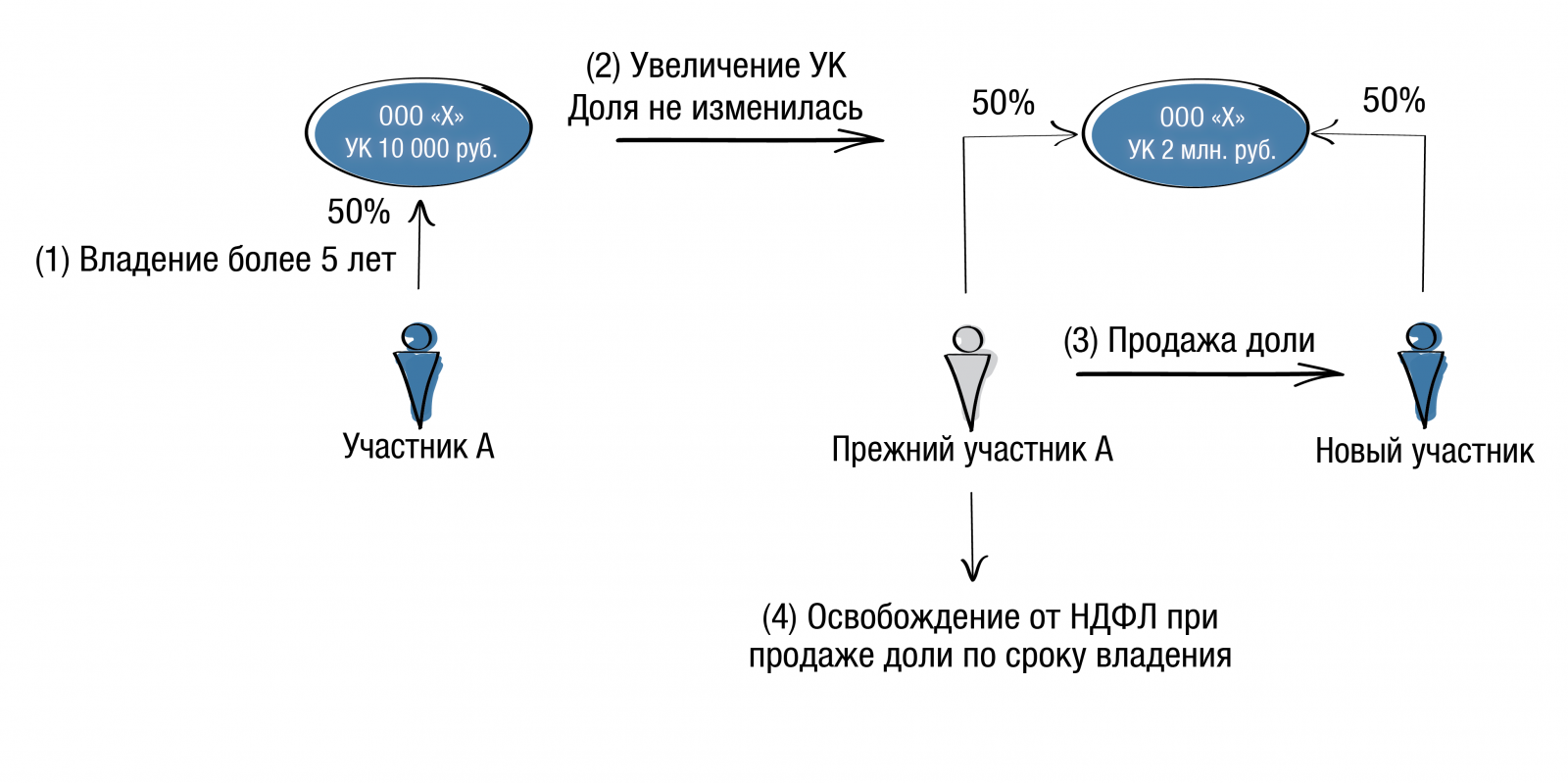

Четвертое: непрерывность владения на праве собственности более 5 лет

Это означает следующее.

1. Доли (акции) не должны даже временно выбывать из собственности лица, претендующего на льготу.

2. Если в результате увеличения уставного капитала процентное отношение долей (акций) не меняется, то срок владения считается непрерывным, несмотря на увеличение номинальной стоимости доли (акций).Это подтверждается Письмом Департамента налоговой и таможенной политики Минфина от 20 июля 2018 г. N 03-04-06/50887, Письмом Департамента налоговой политики Минфина от 7 сентября 2020 г. № 03-04-06/78393.

Объясняется это тем, что в случае увеличения уставного капитала общества за счет внесения участниками (акционерами) дополнительных вкладов пропорционально долям участия, увеличивается только номинальная стоимость долей (акций) без изменения процентного соотношения долей в уставном капитале.

Например, двое участников общества, владеющие долями 50/ 50, приняли решение об увеличении уставного капитала с 10 000 руб. до 2 млн. руб. пропорционально долям участия. В результате номинальная стоимость доли каждого участника выросла до 1 млн. руб., при этом размер их долей участия по-прежнему 50%. В таком случае срок владения долей не прерывается.

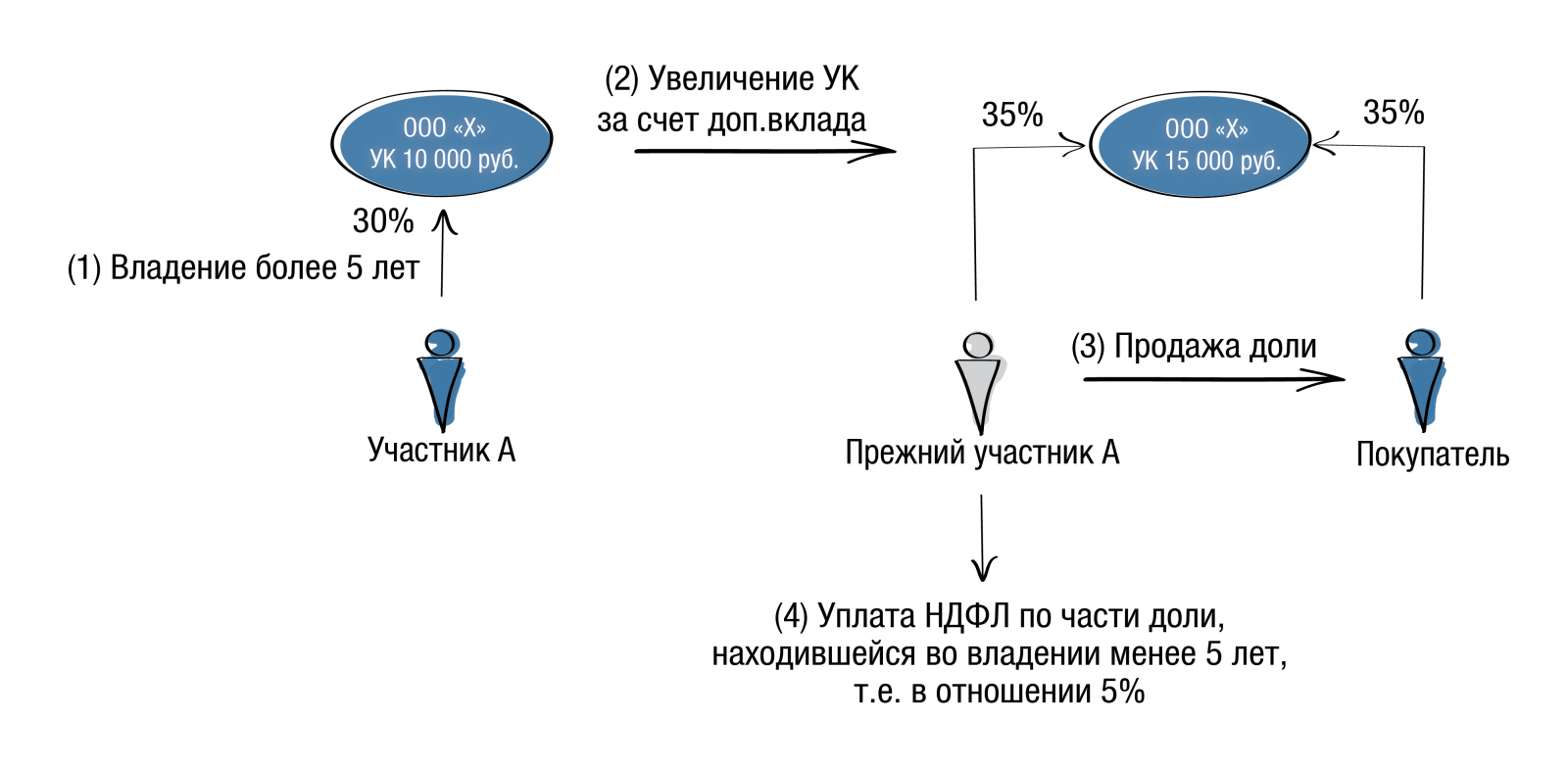

3. Если происходит увеличение уставного капитала общества непропорционально существующим долям (акциям), то есть когда у отдельных участников (акционеров) увеличивается номинальная стоимость и размер долей (акций), то льгота действует в отношении долей (акций), которые находились во владении более 5 летсм. Письмом Департамента налоговой политики Минфина России от 7 сентября 2020 г. № 03-04-06/78393.

Ниже рассмотрим на примере, как это правило работает.

Представим ситуацию: участник ООО (физическое лицо) владеет 30 % долей в уставном капитале номинальной стоимостью 3 000 руб. с 2016 г. Если в результате включения в состав Общества нового участника в 2020 г. его доля уменьшится до 25 %, то при продаже доли он по-прежнему должен иметь возможность воспользоваться налоговым освобождением в полном объеме, даже если при уменьшении размера его доли ее номинальная стоимость увеличилась.

А если в результате увеличения уставного капитала доля участника выросла до 35 % и была продана за 1 млн. руб., то налоговое освобождение должно предоставляться пропорционально доходу от продажи 30% доли, которая была приобретена в 2016 г., ведь с момента ее приобретения прошло 5 лет. В свою очередь, доход от продажи 5% доли для целей налогообложения уменьшается на сумму расходов, произведенных в связи с приобретением этой части доли.

Такие же правила применяются к юридическим лицам:

. если в течение срока владения на праве собственности или ином вещном праве размер доли налогоплательщика в уставном капитале общества менялся, то налоговая ставка 0 процентов применима к доходам от реализации той части доли, которой он владел на момент реализации более пяти лет. При этом размер номинальной стоимости доли участия в уставном капитале общества не влияет на непрерывность пятилетнего срока.

Письмо Минфина России от 26 марта 2021 г. № 03-03-06/1/21949

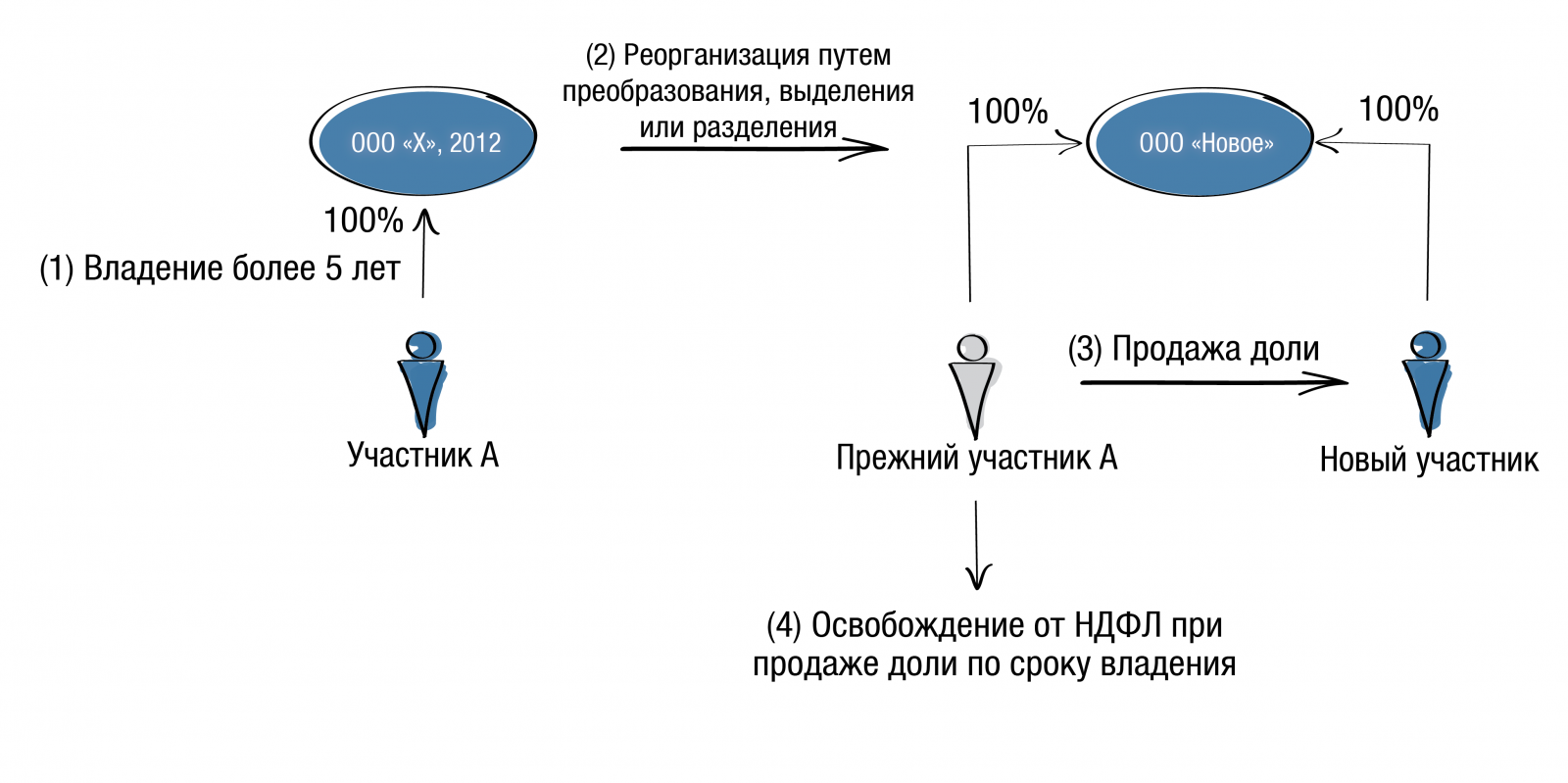

Применение налоговой льготы в отношении долей, полученных при реорганизации

При подсчете физическим лицом срока владения долями / акциями в компании, созданной в результате реорганизации, учитывается срок владения им долями / акциями в реорганизованной компании — правопредшественнике. Так, согласно п. 17.2. ст. 217 НК РФ:

. При реализации акций (долей, паев), полученных налогоплательщиком в результате реорганизации организаций, срок нахождения таких акций (долей, паев) в собственности налогоплательщика исчисляется с даты приобретения им в собственность акций (долей, паев) реорганизуемых организаций.

Пример. Компания зарегистрирована в январе 2012 г. Позднее проведена ее реорганизация, в результате чего в 2020 г. создана новая компания с тем же участником. В 2021 г. участник продает свою долю в компании, созданной в результате реорганизации. Он не должен платить налог с полученного дохода, так как суммарно срок владения реорганизованной и вновь созданной компаниями составляет более 5 лет.

Организации тоже имеют льготу по сроку владения в отношении долей/акций, полученных при реорганизации. Льгота распространяется на следующие случаи, когдап. 6 ст. 284.2 НК РФ:

При каких способах отчуждения доли (акций) действуют налоговые льготы

Налоговые льготы распространяются на ситуации:

Отмечаем, что Минфин РФ неоднократно отмечал, что участник может использовать налоговое освобождение независимо от того, была ли доля в обществе отчуждена другим участникам, третьим лицам или самому обществу с выплатой действительной стоимости доли.

Но важно! Налоговые льготы не применяются при ликвидации организации и распределении имущества ликвидируемой организации. В случае ликвидации организации налогоплательщик может только уменьшить полученный доход на сумму произведенных расходов, связанных с приобретением доли / акций / паев, или применить вычет 250 000 руб.

При этом повторим, с 2019 г. доход, полученный участником при ликвидации организации, приравнивается к дивидендам, а значит его налогообложение осуществляется по налоговой ставке для дивидендов — 13 % (как для физических лиц, так и организаций), 15 % — для нерезидентов.

Если организация владеет долей в другой организации не менее 50% на протяжении более 365 дней на момент выхода из нее или ее ликвидации, то по ставке 0%.

Определяем размер налоговой ставки

Если конкретный случай не подпадает под условия льготного налогообложения, то бывшему участнику компании необходимо уплатить налог.

С 2019 г. доход, полученный участником при ликвидации организации, приравнивается к дивидендам. В связи с этим в случаях, не подпадающих под льготу, при продаже долей (акций), при ликвидации или выходе физическое лицо уплачивает НДФЛ по стандартной ставке — 13 или 15%.

Если физическое лицо является нерезидентом РФ (например, по причине длительного проживания за рубежом), НДФЛ с такого дохода будет уплачиваться не по обычной ставке для нерезидентов — 30%, а по специальной ставке для дивидендов — 15%п. 3 ст. 224 НК РФ.

У организаций такой доход облагается по более низким ставкам, нежели стандартная ставка налога на прибыль (20 %), а по ставке, применяемой к дивидендам — 13%Письмо Минфина России от 06.11.2019 № 03-03-06/1/85298, от 11.10.2019 № 03-03-06/1/78216.

При этом у организаций есть возможность применить пониженные ставки. К примеру, если ее доля участия в организации на момент выхода из нее / ее ликвидации составляла не менее 50% на протяжении более 365 дней, то организация вовсе сможет применить налоговую ставку — 0%пп. 1 п. 3 ст. 284 НК РФ. То есть, при таких условиях налог на прибыль организации вообще не возникает.

Налоговое законодательство дает хорошие возможности по снижению налоговых платежей при продаже бизнеса. Условия применения налоговых льгот достаточно простые, что делает льготы доступными для многих.

Налоговые льготы могут быть полезны не только при продаже всего бизнеса третьим лицам, но и в рамках структурирования бизнеса, при необходимости совершить различные трансформационные процедуры (выход из Общества, продажа доли другому лицу, мена долей между собственниками) с целью перехода от текущей модели бизнеса к новой.

Исправление ошибок в учете

Защита при налоговых проверках

Договоры для бухгалтера

Выдаем удостоверение о повышении квалификации ( заносится в госсреестр). Программы соответствуют профстандарту «Бухгалтер».

Освобождение от НДФЛ при 5-летнем владении акциями Уточнение

Немногие знают, что с 1 января 2021 года для биржевых инвесторов появилась новая льгота по НДФЛ: при продаже акций, находившихся в собственности более 5 лет, доходы от их продажи освобождаются от НДФЛ. Но есть специальные условия и нюансы. О них напишу далее.

Уточнение: меня смутили некоторые комментаторы, что мол эта льгота — только для организаций, и не применяется для физлиц. Однако я нашел подтверждение в НК РФ, что и для физлиц по НДФЛ эта льгота применяется, и восстановил статью.

Подобная льгота и ранее существовала, но она применялась только к российским акциям, которые не обращались на бирже или относились к высокотехнологичному сектору экономики (коих мало). То есть для большинства инвесторов данная льгота была фактически не применима.

С 1 января 2021 были внесены изменения, и теперь освобождение от НДФЛ применяется при продаже как российских, так и иностранных акций, независимо от того, обращаются ли они на бирже или нет.

Нормы НК РФ: п.п. 1, 2 ст. 284.2, абз. 1 п. 4.1 ст. 284, п.п. 4, 5 ст. 4 Федерального закона от 29.12.2015 N 396-ФЗ. Самая главная статья, подтверждающая применение данной льготы к физлицам по НДФЛ: п. 17.2 ст. 217 НК РФ.

Не подлежат налогообложению (освобождаются от налогообложения) следующие виды доходов физических лиц:

17.2) доходы, получаемые от реализации (погашения) долей участия в уставном капитале российских организаций, а также акций, указанных в пункте 2 статьи 284.2 настоящего Кодекса, при условии, что на дату реализации (погашения) таких акций (долей участия) они непрерывно принадлежали налогоплательщику на праве собственности или ином вещном праве более пяти лет;

Дополнительные условия для применения данной ставки:

— акции должны непрерывно принадлежать вам на праве собственности или на ином вещном праве более пяти лет;

— акции должны составлять уставный капитал организаций, не более 50 процентов активов которых, по данным финансовой отчетности на последний день месяца, предшествующего месяцу реализации, прямо или косвенно состоит из недвижимого имущества, находящегося на территории Российской Федерации.

Для примера возьмем бухгалтерский баланс Газпрома на 30 сентября 2020.

Сумма внеоборотных и оборотных активов составляет 15,595 трлн. руб.

Посмотрим стоимость недвижимого имущества.

К недвижимому имуществу по гражданскому законодательству относятся земельные участки, участки недр и все, что прочно связано с землей, в том числе здания, сооружения, помещения, а также подлежащие гос. регистрации воздушные и морские суда, суда внутреннего плавания.

В нашем случае мы сложим строки 1152 и 1153 и грубо получим 6,087 трлн. руб. Это составляет 6,087/15,595 = 39% активов.

Гипотетически, какое-то недвижимое имущество может быть и в строке «Незавершенные кап. вложения», если оно зарегистрировано как объект незавершенного строительства. Но даже если сложить 1152-1154 мы получим 7,6 трлн. (48,7% активов Газпрома).

Таким образом, акции Газпрома подходят для применения ставки по НДФЛ 0%.

Однако есть подводные камни:

1. Изменение вступило в силу с 1 января 2021 года. Не известно, будет ли эта ставка применяться при продаже акций, купленных на бирже ранее. Нужно ждать разъяснения Минфина.

Сам я думаю, что данная ставка должна применяться при продаже купленных на бирже после 01.01.2011 акций (п. 4 ст. 4 Федерального закона от 29.12.2015 N 396-ФЗ).

2. Ставка 0% (на которую идет ссылка из статьи об НДФЛ) действует лишь по 31 декабря 2022 года включительно (п. 5 ст. 4 Федерального закона от 29.12.2015 N 396-ФЗ), что в совокупности с указанной выше неопределенностью фактически лишает инвесторов возможности применения 5-летней льготы к биржевым акциям.

Но надеюсь, что срок действия этой ставки продлят или временное ограничение ее действия отменят (просто не успели внести технические правки). А также дадут разъяснения по пункту 1.

3. Не понятно, как будут настроены учетные системы брокеров на это льготу, кто будет высчитывать долю российской недвижимости в активах. Не получится ли так, что наши брокеры сначала снимут с нас НДФЛ, а потом нам нужно будет обивать пороги налоговых инспекций и судов.

В общем, если все карты сложатся, то инвестор, продержавший купленные на бирже российские или иностранные акции более 5 лет, сможет не платить НДФЛ вообще при их продаже.

Это огромная помощь крупным или сверхдолгосрочным инвесторам, так как текущий налоговый вычет по обычному брокерскому счету имеет ограничение (9 млн. руб. после трех лет + 3 млн. за каждый следующий год). А по ИИС есть лимиты на внесение средств (1 млн. руб.) в год, что ограничивает размещаемую сумму.

Позитивные изменения идут. Главное — их замечать!

Эмитент ПАО Газпром предоставил в банк письмо с информаций о доле активов, прямо или косвенно состоящих из недвижимого имущества, находящегося на территории Российской Федерации, доля составляет более 50%.

Таким образом, условие, предусмотренное подпунктом 4 пункта 2 статьи 284.2 НК РФ, по акциям ПАО Газпром не выполняется. В случае реализации акций ПАО «Газпром» в отношении полученных доходов будет применена налоговая ставка 13%.- по Газпрому льготой не воспользоваться.

«по данным финансовой отчетности на последний день месяца» — это можно интерпретировать как «по данным последней финансовой отчетности, доступной на последний день месяца. »

Если не верите в ВТБ, переведите акции в Interactive Brokers, там налог вы сами рассчитываете для налоговой. Рассчитаете, как написано в НК, и все.

Интересна ситуация с продажей акций Сбербанка, в собственности с 2000.

НДФЛ, как я понимаю не избежать.

Брокер КИТ-Финанс. Я не юрист и не финансовый консультант (настоящий), чтение закона, к сожалению, не решение, а ликбез. Прочтение и интерпретация закона может быть очень разная. Деньги скорее всего снимут автоматом, потом дорога в суд. У суда нет практики. Часто ссылаются на % недвижимости в РФ на балансе. Глупость, какое значение это имеет?

Думаю после выборов выдвинуть инициативу в новый состав ГД, профильный комитет. Должны же там быть частично вменяемые. Снижение волатильности на рынке и стимулирование долгосрочных инвестиций делается только через налоговое стимулирование.

Скажите, почему такой пессимистичный подход? Сразу в суд? Собственно я тоже не юрист, но ведь там, в законе, совершенно однозначно прописано что:

статьей 3 Федерального закона от 27.11.2018 N 424-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации о налогах и сборах» была внесена поправка (часть 7 статьи 5 Федерального закона N 395-ФЗ признана утратившей силу), согласно которой доходы полученные от реализации акций освобождаются от налога независимо от момента их приобретения.

(До этого в условиях было прописано что акции должны быть куплены после 2011г.)

По крайней мере, у меня в брокерском отделе ВТБ вопросов по срокам приобретения не возникло. Думаю что и в Вашем случае НДФЛ должен быть 0 %.

Мне в ВТБ сказали обратиться в Сбербанк и принести бумагу подтверждающую требование прописанное в законе ст. 284.2, а именно что:

-акции должны составлять уставный капитал организаций, не более 50 процентов активов которых, по данным финансовой отчетности на последний день месяца, предшествующего месяцу реализации, прямо или косвенно состоит из недвижимого имущества, находящегося на территории Российской Федерации.

При наличии такой бумаги, сказали, налог брать не будут.

Как взять эту бумагу в Сбербанке непонятно. Звонил туда много раз, но они даже не знают в какой отдел меня направить, и вообще даже трудно объяснить о чем речь. В итоге, посоветовали чтобы получить официальный ответ надо написать запрос (на бумаге, а не на эл.почту, как я делал многократно) и отдать в любое отделение Сбербанка, тогда они ответят письменно и официально.

Запрос этот я пока не сделал, т.к. нахожусь на удаленке, в Белоруссии. В России буду не раньше Нового года.

А что говорит Ваш брокер? Что они предлагают? Ведь насколько я понимаю это их обязанность, если не сделать, то хотя бы дать грамотную консультацию, или объяснить реально ли вообще получение этой льготы.