Процентный своп что это

ПРИМЕРЫ СО СВОПАМИ В ТРЕЙДИНГЕ И ПРИНЦИП «ТЫ МНЕ — Я ТЕБЕ»

Своп в трейдинге — это термин, значение которого сводится к временному обмену любыми активами в процессе торговли на бирже. Трейдеры меняются определенным количеством активов на время, потом возвращают друг другу то, чем обменялись. Звучит несколько бессмысленно — это как два приятеля, которые поменялись равноценными автомобилями, чтобы покататься на машине друга, свою предоставить на время ему, а потом каждый возвращает чужое имущество в руки хозяина. Какой-то особой выгоды здесь не видно. В случае со свопами картина выглядит иначе — в подобном процессе обмена есть очень даже большой смысл. Простыми словами своп — это обоюдная выгода для обоих трейдеров. Он помогает увеличить сумму активов, хеджирует риски, дает возможность получить доступ к рынкам другой юрисдикции и соответственно прибыль. Если на первом этапе трейдеры обмениваются активами, то на втором происходит возврат, который является закрытием сделки.

КАКИЕ БЫВАЮТ СВОПЫ

Валютные свопы

Они улучшают структуру активов, позволяют финансировать различные операции, а также страхуют риски. Самая простая механика валютного свопа — это когда трейдеры временно обмениваются валютой. При первичном обмене они покупают друг у друга валюту на одну и ту же сумму и сразу договариваются о будущем возврате активов через конкретный промежуток времени. Естественно, что на дату закрытия сделки уже будет другой курс. Поэтому одна сторона получит прибыль от данной сделки, вторая — соответственно, убыток.

Свопы на форекс

Прибыль от разницы курса валют и величина прибыли/убытков будет существенной, если открыть сделку больше, чем на неделю. Причем серьезными потерями такой промежуток не угрожает при наличии достаточного кредитного плеча и видимых колебаний курса. Если вы занимаетесь внутридневной торговлей, то не имеете права держать открытой потенциально выгодную сделку из-за положительного свопа. По правилам вы должны все позиции закрыть в течение дня, иначе вас ждут штрафные санкции. Свопом на форексе считается сделка, которую брокер переносит на следующий день и получает за нее комиссию. Такое явление существует только на форексе. Но какой-то прибыли от него трейдеры обычно не имеют. Для расчета подобных свопов применяется специальная таблица брокера.

Есть два исключения на форексе, когда можно открыть безсвоповый счет:

Это ограничение оправдано тем, что только именно при одном из этих двух условий от свопа может получиться существенная прибыль или по закону противоположности значительный убыток (темную сторону луны никто не отменял). Когда вы регистрируетесь в системе и открываете счет для свопа, обязательно оставьте отметку в необходимой графе, чтобы вам не открыли стандартный трейдерский депозит.

Акционные свопы трейдинге

Свопы на акциях — это когда происходит обмен потоками платежей, при которых учитываются величина биржевого индекса и процентной ставки. Иначе говоря, здесь имеются в наличии две составляющих — непосредственно акции и фиксированные/плавающие процентные платежи. Свопы на акциях расширяют возможности инвесторов вливать капиталы в фондовые биржи развивающихся стран, к которым относится и Россия.

Свопы процентные

Это когда стороны обмениваются процентными ставками по кредиту. Простой пример процентного свопа — у одного трейдера ставка по проценту, трейдер хочет уменьшить риски и перейти на фиксированную. У другого трейдера фиксированная ставка, и он в ожидании снижения ставки желает перейти на плавающую. Две стороны договариваются об обмене ставки и от разницы ставок извлекают прибыль.

Свопы на сделках с драгоценными металлами

Это сделки, при которых покупают/продают драгметаллы, а потом торговая операция происходит в обратную сторону.

Кредитно-дефолтный своп

Данный инструмент является подстраховкой от возможных убытков при дефолте — он хеджирует риски от дефолта, отсюда и название. Такие свопы были оценены по достоинству трейдерами, которые сняли хорошую прибыль от кризиса 2008 года — именно тогда обрушились кредитные рынки.

КАКИМ ОБРАЗОМ СВОПЫ ХЕДЖИРУЮТ РИСКИ ТРЕЙДЕРОВ

Финансовые рынки трудны для освоения в том плане, что их трудно прогнозировать. Котировки валют и процентные ставки по разным инструментам всегда могут измениться в невыгодную для трейдера сторону. Риск того, что придется фиксировать потери от закрытой сделки слишком велик. Идея сделок со свопами дает шанс свести потери к минимуму. Когда два трейдера по свопам обмениваются активами и достигают договоренности о проведении обратной сделки и заранее фиксируют будущую цену обмена активов, они тем самым равномерно распределяют риски для обеих участвующих сторон. На высокую вероятность потерь влияет развитие рынка, своевременность контрактов, которые позволяют каким-то образом компенсировать большие скачки котировок или цен на активы.

А если применять свопы грамотно, можно существенно повысить прибыль от своих финансовых операций. Что надо знать о заключении своп-контракта:

Механика хеджирования рисков методом свопов сводится к тому, что предоставляются встречные кредиты с равнозначными суммами в разных валютах и одним сроком погашения.

КАК ИЗВЛЕКАЮТ ДОХОД ОТ СВОПОВ В РОССИИ

В России больше всего популярны кредитно-дефолтные свопы. Из-за отсутствия стабильности в экономике при стандартных сроках по кредитным обязательствам слишком высок риск того, что деньги обесценятся. Тем более, что кризис обычно касается всех участников — и заемщиков, и кредиторов. Степень риска зависит от того, в какой валюте оформляли кредит, какая была ситуация на внутренних финансовых рынках и международных. Курс иностранных валют по отношению к российскому рублю обычно резко меняется без видимых причин. Кредитно-дефолтные свопы в данном случае играют роль своеобразной страховки. Заинтересованная сторона регулярно или одноразово выплачивает определенную сумму ради того, чтобы когда случится дефолт, получить компенсацию (страховку), которая погасит убытки обесценивания денег и банкротства заемщика

Сделка может проходить в формате поставки физических активов, когда они выкупаются по заранее оговоренной стоимости при наступлении неблагоприятных событий. Дефолтные свопы гораздо выгоднее классической страховки — эксперты считают, что кредитными рисками легче управлять, чем валютными или процентными. Более рисковые сделки характерны для российских компаний, ведущими бизнес с иностранными партнерами.

Своп в трейдинге — это взаимовыгодная двухэтапная сделка, которая позволяет увеличить объем активов и будущую прибыль, страхует обоюдные риски. Свопы бывают процентные, кредитно-дефолтные, акционные, с драгметаллами и на форексе. Есть и другие, но это уже из разряда высшей математики. А мы пока рассматриваем базовые явления. По российскому законодательству трейдеры имеют право применять свопы на различных инструментах, но реально используют в торговле всего несколько. Самый популярный своп — кредитно-дефолтный. Прибыль от свопов формируется от разницы курсов валют или процентных ставок. Торговать на свопах очень непросто, надо оперировать сложными формулами, чтобы рассчитать стоимость инструмента. Без серьезного обучения в эту нишу трейдинга даже соваться не стоит, иначе наломаете дров и сольете депозит.

Если вы уже торгуете со свопами, то поделитесь опытом в комментариях — что из этого у вас хорошо получается, а с чем испытываете трудности? На какие вопросы о свопах ищете ответы? Пишите там же — обязательно ответим со всеми подробностями или запишем для вас отдельное видео на эту тему.

Процентные свопы

Определение процентного свопа

Процентный своп – это соглашение между сторонами о совершении серии платежей друг другу в согласованные даты до истечения срока соглашения.

Размер процентных платежей каждой из сторон вычисляется на основе разных формул, исходя из основной суммы, определённой в соглашении о свопе.

В процентных свопах основная сумма редко переходит от контрагента к контрагенту – она используется лишь как ориентир для исчисления размера платежей. Это означает, что стороны меняются базами процентных платежей по долговому обязательству или инвестициям без изменения основной суммы займа или инвестиций. Процентный платёж совершается в той же валюте.

Пример простого процентного свопа:

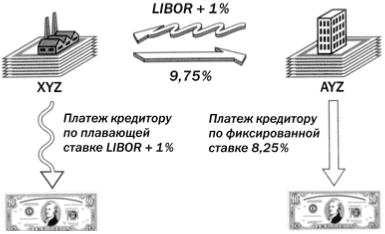

В данном примере рассмотрен обмен процентного платежа по фиксированной ставке на процентный платеж по плавающей ставке.

Кредитный рейтинг позволяет Предприятию взять кредит с плавающей ставкой – LIBOR +1 %. В качестве альтернативы Предприятие может выпустить долговой инструмент с высокой купонной ставкой, равной 10%.

Кредитный рейтинг позволяет Банку взять кредит по фиксированной ставке в 8,25% или плавающей ставке LIBOR.

Таблица 1. Классификация инструментов валютного рынка.

| Ставка | Предприятие может занять под | Банк может занять под |

| Фиксированная Плавающая | 10% LIBOR +1 % | 8,25% LIBOR |

| Желаемая база кредитования | Фиксированная | Плавающая |

Предприятие и Банк получают кредит на доступных для них условиях, а затем обмениваются процентными платежами. Предприятие получает кредит с плавающей ставкой LIBOR +1 %, а Банк – с фиксированной, равной 8,25 %. Таким образом, две организации входят в 5-летний своп с фиксированной/плавающей ставкой.

Рис. 1. Схема обмена платежами.

На практике при наступлении срока совершается только один платёж. Выплачивается лишь чистая разница между платежами в соответствующей валюте. По этой причине процентные свопы часто называют сделками на разницу.

В результате обмена процентными платежами нетто-выплаты обеих сторон оказываются ниже, чем в любых других случаях.

Процентные свопы работают следующим образом.

Предприятие платит Банку более высокую фиксированную ставку в качестве компенсации за его участие в свопе.

Рис. 2. Схема обмена платежами и выплаты процентов Кредиторам.

Таблица 2. Получаемая выгода Предприятия и Банка от пятилетнего свопа.

| Платит Получает | 9,75% + LIBOR + 1% LIBOR + 1% | 8,25% + LIBOR + 1% 9,75% |

| Итоговый платёж | 9,75% | LIBOR ± 0,5% |

| Стоимость заимствования без свопа | 10% | LIBOR |

| Экономия | 0,25% | 0,5% |

Вывод по таблице 2:

При использовании свопа появляется чистая экономия в размере 0,75 %, которая распределяется как 0,25 % к 0,50 % в пользу банка, поскольку он является организацией с более высоким кредитным рейтингом.

Особенности процентных свопов

Процентный своп – этом обмен процентными платежам, размер которых определяется с использованием разных формул, исходя из условной основной суммы соглашения.

Что такое процентный своп: виды, пример + формулы расчета

В сфере финансов используется понятие «процентный своп» (Interest Rate Swap).

Думаю, будет интересно узнать, для каких целей применяют, как с его помощью можно сэкономить деньги. И все это на простом примере.

Что это такое простыми словами

Такой инструмент подходит для крупных финансовых институтов – банков, инвестиционных фондов, хедж-фондов. Чтобы глубже разобраться в теме, приведу пример.

Успей воспользоваться удвоением налогового вычета до 31 декабря 2021 г.

Пример

Допустим, такой вариант не устраивает ни одну из сторон. Например, первая видит в меняющемся платеже возможность сэкономить, тем более если обладает информацией о том, что LIBOR снизится. А вторая не имеет возможности спланировать расходы из-за постоянно меняющейся суммы выплат.

Так как контрагенты хотят поменяться своими кредитными предложениями, они могут воспользоваться процентным свопом. То есть они заключают сделку и выплачивают проценты друг за друга.

В итоге каждая из сторон получает желаемые условия.

Виды процентных свопов

Можно выделить следующие виды IRS:

Такие операции относятся к срочным, так как заключаются на длительный срок в несколько лет. В отличие от фьючерсов это внебиржевые операции. Можно сравнить разве что с форвардом, только физическая поставка активов отсутствует и обязательства не односторонние.

Как используется

Помимо обмена условиями, чаще всего IRS применяются в различных инвестиционных стратегиях, а также для хеджирования операций.

Хеджирование

Постоянная ставка в процентном свопе позволяет защититься одной фирме от снижения позиций на рынке. А другой контрагент с меняющейся ставкой может оказаться в выигрыше при снижении их стоимости.

Спекуляции

Из-за низкого порога по вхождению на позицию по процентному свопу трейдеры часто их используют для спекуляции на движении цен.

Вместо открытия короткой позиции базового актива, который, возможно, упадет в цене, трейдер заключает своп-соглашение с фиксированными процентами за нужный период.

Ценообразование процентного свопа

Чтобы рассчитать процентный своп, применяются разные формулы.

Для фиксированного платежа применяют такую формулу:

Где С – ставка; Р – размер сделки; t – период; T – база валюты, соответствующая конвенции; M – количество выплат; df – фактор дисконтирования.

В плавающей сделке расчет каждого платежа зависит от форвардной процентной ставки (f).

А формула следующая:

Где N – количество выплат.

На момент заключения договора должно быть справедливо равенство:

То есть ни один из контрагентов не имеет выгод перед другим, не производятся никакие выплаты.

Изменение показателя f в периоде может влиять на данное равенство.

Преимущества и недостатки

Положительными сторонами IRS являются:

Риски

При совершении традиционной сделки возможно появление процентного риска, связанного с изменением позиций. То есть выплаты могут стать невыгодными одной из сторон.

Также существует риск того, что вторая сторона не сможет выполнить свои условия, так как у нее попросту нет денег, чтобы погасить кредит.

Заключение

В этой статье на примере двух фирм я разъяснил, что такое своп. Это не обмен деньгами и не предоставление кредита друг другу. Это отдельная сделка, которая не влияет на заем.

Чтобы не пропустить мои статьи, подписывайтесь и делитесь полезностями в социальных сетях.

Как банки берут друг у друга в долг. Плавающие ставки, процентные свопы. Ликбез для гика, ч. 4

Привет! Меня зовут Дмитрий Янтер. Сегодня вы узнаете о том, что такое плавающие процентные ставки, что такое процентные свопы и какое они имеют отношение к ванили.

Данный пост — адаптированная версия двух моих коротких видеолекций «Плавающие ставки и бенчмарки» и «Процентные свопы» в рамках курса Finmath for Fintech.

#1. Плавающие ставки и бенчмарки

Начнем с главного вопроса: откуда берут деньги банки? Ответ лежит на поверхности: они берут в долг у других банков. Это называется рынком межбанковского кредитования либо просто межбанковским рынком. Крупные организации дают крупные суммы денег, как правило, на непродолжительное время — один день, одна неделя, один месяц. Теперь представим себе, что вы находитесь в крупном инвестиционном банке, например, в Лондоне. Под какой процент вы бы могли взять в долг сегодня?

Именно такой вопрос стала задавать Британская ассоциация банкиров (British Bankers’ Association) примерно 30 лет назад. Они стали собирать ответы у ключевых игроков, сортировать их от самого маленького до самого большого, отбрасывать края и считать среднее. Это называется LIBOR — The London Inter-bank Offered Rate. LIBOR публикуется на пять валют (евро, фунт стерлингов, доллар, швейцарский франк и йена) и на семь теноров (кстати, в данном случае тенор — это не голос в опере, а такой временной срок) — один день, семь дней, один месяц, два месяца, три месяца, шесть месяцев и двенадцать месяцев. Семь теноров как семь дней недели. Итого мы получаем 35 значений каждый рабочий день.

LIBOR называется плавающей процентной ставкой, поскольку каждый день она разная. Каждый день опрашиваются одни и те же банки, они дают немного разные ответы, и каждый день LIBOR идет или вверх, или вниз.

Так же LIBOR называют бенчмарком. Как мы знаем, бенчмарк — это что-то эталонное. В данном случае эталоном выступает процентная ставка, которая отражает настроение рынка, текущую экономическую ситуацию и другие факторы.

В 2018 году на LIBOR и на аналогичный бенчмарк EURIBOR было заключено контрактов общей суммой более 370 триллионов долларов. Согласитесь, сумма с 13 нулями — это очень много. Что это за контракты, мы рассмотрим чуть-чуть позже, а сейчас давайте посмотрим на EURIBOR.

Думаю, вы уже догадались, что это The Euro Interbank Offered Rate — ставка, которая формируется в еврозоне. Тут внимательные читатели спросят: «Есть ли разница между ставкой на евро в LIBOR и ставкой на евро в EURIBOR?» Конечно, отличия есть. Давайте посмотрим на иллюстрацию.

На графике видно, что кривые похожи, но все же отличаются. Это не случайный эффект одного дня, а фундаментальное отличие в двух ставках, которые формируются на двух рынках.

Давайте теперь перенесемся примерно на 10 тысяч километров на восток и окажемся в городе Токио. Там формируется ставка, которая называется TIBOR — Tokyo Inter-bank Offered Rate. Мы опять можем сравнить LIBOR на йену и TIBOR на йену и убедиться в том, что они отличаются.

Какой же вывод мы делаем из увиденного? Каждый рынок публикует свою ставку: в Лондоне она своя, в европейской зоне она своя, в Японии она тоже своя. Но давайте снова перенесемся в Лондон. Оказывается, там есть еще одна ставка, которая называется SONIA (Sterling Overnight Interbank Average Rate). Она показывает среднюю однодневную ставку по кредитам на межбанковском рынке фунта стерлингов. Вспомните, что ставка overnight есть и в LIBOR. Давайте их сравним на графике.

Это ставки, которые публикуются в одном городе на одну валюту, один тенор.Но они разные! В чем же причина?

LIBOR — это легендарная процентная ставка. Она известна не только тем, что на нее завязано огромное количество контрактов (если помните, это сумма с 13 нулями), но и фактами манипуляции бенчмарком. Стало известно о том, что с 2008 года члены панели LIBOR, то есть банки, которые принимали участие в опросе и передававшие регулятору значения для усреднения и публикации, сознательно завышали или занижали ставку. Скандал разгорелся в 2012 году и закончился многомиллионными штрафами для многих банков (некоторые штрафы доходили до миллиарда евро). Рынок понял, что с LIBOR нужно что-то делать.

Защита от стороннего влияния и альтернативы LIBOR

Первое, что было изменено, — методология расчета. До истории со скандалом LIBOR считался просто как среднее арифметическое. Представьте себе, что я хочу как-то повлиять на LIBOR. В опросе участвуют 16 банков, это значит, что четыре самых больших и четыре самых маленьких значения будут отброшены, а по остальным восьми будет посчитано среднее. Если я изменю мое «честное» значение LIBOR на +0,08% и отправленное значение не попадет в 25% самых больших и в 25% самых маленьких, то официальное значение LIBOR изменится на +0,08% / 8 = +0,01%.

После обнаруженных манипуляций ставку стали считать иначе. Появилась так называемая waterfall-модель, включающая в себя три слоя. На первом слое вы учитываете свои транзакции — Level 1: Transaction Based. На следующем слое вы учитываете движение рынка и исторические сделки — Level 2: Transaction Derived. И только на третьем слое вы можете добавить свою экспертную оценку — Level 3 Expert Judgement. Так LIBOR стали считать по-другому, а рынок задумался об альтернативах.

SONIA — ставка для фунта стерлингов овернайт — как раз и является такой альтернативой. Она отличается методикой расчета.

SONIA — это среднее по совершенным транзакциям на межбанковском рынке, то есть, во-первых, учитывает всех участников рынка, во-вторых базируется на сделках, а не на экспертных оценках. Таким образом, это более объективная оценка рынка. Кроме этого, она устойчива к манипуляциям, описанным выше.

Аналогом SONIA в еврозоне является EURONIA, a в России — RUONIA. Аналогом LIBOR в России является MosPrime Rate — если вас это интересует, то с помощью этого значения вы можете узнать, по какой процентной ставке банки дают в долг в Москве.

Промежуточные итоги

Итак, мы узнали о том, что существует межбанковский рынок, на котором банки дают друг другу деньги в долг. Обычно эти деньги даются по плавающей процентной ставке. Каждый день эти ставки новые, а некоторые эталонные процентные ставки мы называем бенчмарками — LIBOR, TIBOR, EURIBOR, MosPrime Rate и другие. Эти эталонные процентные ставки отличаются тем, где они формируются (в какой стране, в каком городе), и тем, как они считаются (например, LIBOR считается в Лондоне методом опроса ключевых участников рынка, а ставка EURONIA или RUONIA считается как среднее по всем транзакциям за определенный день). На LIBOR и EURIBOR до сих пор заключается огромное количество контрактов (более 370 триллионов только в прошлом году). Что это за контракты, читайте ниже.

#2. Процентные свопы

Итак, у нас есть два мира. Первый — мир банков, который живет по плавающим ставкам. Второй — мир «не банков», который живет по фиксированным ставкам. Согласитесь, если вы придете в банк и поинтересуетесь: «Под какой процент вы готовы разместить мои деньги?», — вам ответят: «LIBOR + 50 bps (базисных пунктов)». Это много или мало? Если бы я был банкиром и мне бы сказали, что мои деньги разместят под LIBOR + 50 базисных пунктов, я бы сказал: «Да, берем, сейчас и как можно больше — это очень выгодно». Но для вас это ни о чем не говорит, вам гораздо понятнее услышать: «Три процента». Очевидно, что у банков есть как физические лица, которым понятны 3%, так и клиенты, которым понятно выражение «LIBOR + 50 bps».

Чтобы связать два этих мира, существует специальный финансовый инструмент, который называется interest rate swap (IRS). По-русски его называют процентный своп.

Рассмотрим, как устроен контракт. Контракт заключается между двумя сторонами — стороной А и стороной В. Сторона А платит плавающую «ногу», сторона В платит фиксированную «ногу». То, как часто они это делают, зависит от параметров контракта.

По нашему рисунку видно, что каждые три месяца сторона А будет платить плавающую «ногу» стороне В и каждые шесть месяцев сторона В будет платить фиксированную «ногу» стороне А. Цена этой фиксированной «ноги», то есть то, сколько процентов это будет (скажем, 2,5%), — это и будет цена процентного свопа.

Что же происходит на этих плавающих «ногах»? Здесь платится LIBOR, скорее всего трехмесячный.

Первый плавающий платеж будет совершен через три месяца по сегодняшней ставке LIBOR. Через три месяца будет известно новое значение LIBOR — это значение определит, сколько будет заплачено в точке шесть месяцев и так далее.

Кто останется в плюсе в итоге? Допустим, на плавающей «ноге» мы платим сначала 2,2%, а потом 2,6%, а обратно на фиксированной «ноге» мы получаем 2,5%, итого получается +0,1% * N = — (2,2% + 2,6%) / 2 * N + 2,5% * N, где N — сумма контракта. Контракт с такой схемой платежей называется ванильный своп (который, как вы поняли, не имеет ни малейшего отношения к ванили, используемой как пряность).

Как много совершается контрактов такого типа? По статистике, за первую половину 2019 года было совершено примерно 969 915 сделок на общую сумму 38 триллионов долларов. То есть объем одной сделки — 81 миллион долларов, что, согласитесь, впечатляет.

Теперь давайте перейдем к такому интересному вопросу, как цена. Сколько же стоит такой контракт? Мы называем это Fair Price («честная цена»). Цена «честная», потому что в момент сделки плавающая и фиксированная «ноги» стоят одинаково.

Рассмотрим тривиальный случай с тремя платежами: два плавающих каждые 6 месяцев и один фиксированный через 12 месяцев. Безусловно, реальные контракты намного сложнее нашей схемы и состоят обычно из десятков платежей.

Напомним, откуда берутся значения плавающих платежей. Итак, о контракте мы договорились сегодня. Мы открываем страницу, где публикуются значения LIBOR, смотрим их. Допустим, сегодня LIBOR 6M L6M = 2,2% — теперь мы в точности знаем, сколько денег одна сторона заплатит другой через шесть месяцев. Через шесть месяцев мы снова посмотрим значение LIBOR 6M — L * 6M. На фиксированной «ноге» будет оплачен некоторый процент P, который мы сейчас вычислим.

Напомним, в момент заключения сделки обе стороны считают, что нет никакой разницы, приходит вам два плавающих платежа или один фиксированный. Это значит следующее:

Распишем PV (Present Value — текущая стоимость) для фиксированной и плавающей «ноги». Процентную ставку умножаем на сумму контракта N и умножаем на дискаунт-фактор в точке 12 месяцев.

Теперь распишем PVFloat. Отличие будет в одном слагаемом.

Почему значение LIBOR 6M надо делить на два? LIBOR указывается в годовых процентах, в нашем примере плавающая «нога» платится каждые полгода — логично, что годовую ставку надо разделить на два.

Нетрудно найти значение «честной цены».

Нам каким-то образом необходимо знать значение LIBOR. Текущее значение мы можем посмотреть на сайте, а где брать значение этого параметра через шесть месяцев? Я отдельно выписываю дискаунт-факторы, не расписывая их через известную формулу. Я хотел бы провести четкую грань между значениями LIBOR, от которых зависят плавающие платежи, и тем, как мы вычисляем дискаунт-фактор. Необходимы две кривые: кривая для LIBOR и кривая для дисконтирования. Во многих учебниках вы встретите такие фразы, как, например, «Будем дисконтировать по LIBOR» или «Дискаунт-фактор равен… (некоторому выражению с LIBOR)». В чем же тут подвох? Помимо самых простых ванильных свопов (кстати, ответ на вопрос, почему они являются «ванильными», звучит как «Потому, что нет ничего проще ванильного мороженого»), где с одной стороны плавающая «нога», с другой стороны фиксированная, есть свопы, где стороны обмениваются только плавающими «ногами». Например, есть сторона А и сторона В. Одна платит LIBOR, другая — EURIBOR. Называется такой контракт floating-floating interest rate swap.

Понятно, что LIBOR должен быть на евро (кстати, есть контракты, где одна сторона платит LIBOR USD, а другая — LIBOR EUR — это cross-currency basis swap). Если мы последуем рекомендации учебника и используем дискаунт-фактор LIBOR, то фактически у нас есть две идентичные по смыслу ставки. Одна — плавающая, которая формируется в Лондоне, вторая — плавающая, которая формируется в еврозоне. И почему мы должны доверять больше LIBOR, чем EURIBOR, не очень понятно. Кстати, в этом случае ценой свопа будет тот небольшой процент, который мы добавим к EURIBOR.

В данном случае становится понятно, что использовать какую-либо плавающую процентную ставку в качестве эталонной и затем дисконтировать с ее помощью — не очень корректно. Поэтому возникает следующая задача: для данного конкретного свопа вам нужно посчитать LIBOR-кривую, EURIBOR-кривую и найти дискаунт-кривую. Дискаунт-кривая — это та кривая, по которой вы будете вычислять дисконт-факторы, чтобы перевести платежи из будущего в настоящем.

Как же посчитать «честную цену» для Floating-Floating IRS? Подход точно такой же. С одной стороны, у нас есть значение LIBOR, разделенное на четыре (потому что три месяца составляют четверть от годовой ставки), которое нужно умножить на дисконт-фактор. Это будет равно значению EURIBOR плюс та самая цена P, деленное на четыре, и все это умноженное на дисконт-фактор. Суммирование производится по всем платежам.

Из этого уравнения легко находится P, которое и является «честной ценой» Floating-Floating IRS.

Чем интересен данный пример? Он говорит нам о том, что нам нужны три кривые: LIBOR-кривая, EURIBOR-кривая и дисконт-кривая. Базовые методы построения кривых одинаковы, мы их рассмотрим на примере дисконт-кривой чуть позже. А пока подведем итоги.

Итоги по свопам

Мы узнали, что такое interest rate swap. Это продукт, в котором участвуют две стороны: одна платит фиксированную «ногу», другая — плавающую. Это самый простой ванильный своп. Бывают также ситуации, когда обе стороны платят плавающие «ноги» (Floating-Floating swap).

Только на самые простые ванильные свопы в начале 2020 года было заключено более полумиллиона сделок. В среднем объем каждой сделки составляет почти сто миллионов долларов. Также мы узнали, как посчитать «честную цену» свопа. Мы посчитали ее, исходя из предположения, что PV плавающей «ноги» совпадает с PV фиксированной «ноги», и назвали эту цену честной, поскольку она устраивает всех участников сделки. На примере Floating-Floating свопов мы поняли, что иногда нам нужно строить несколько кривых: кривые для плавающих ставок и кривую для дисконтирования. О том, как построить кривую дисконтирования, мы поговорим в следующей части.

Надеюсь, теперь вы больше не «плаваете» в теме плавающих процентных ставок и среди interest rate свопов сможете найти ванильный.