Процентная ставка по кредитной карте что это значит

Что такое процентная ставка

Процентная ставка по кредиту, займу, банковской карте, вкладу — одно из существенных условий соглашения между клиентом и кредитором. Оно напрямую определяет, насколько затратен или выгоден тот или иной продукт для клиента. Также ставка помогает проводить классификацию заемщиков на основе скоринга.

Что значит «процентная ставка»

Процентная ставка — сумма, указанная в процентном выражении к сумме кредита: вознаграждение, которое получает банк за выдачу кредитных средств заемщику. Сервис Бробанк.ру напоминает, что эту величину по кредитным договорам принято также называть переплатой по кредиту. Именно ставка определяет, сколько заемщику потребуется вернуть денег банку, без учета тела кредита. В этом же виде термин используется в сфере микрозаймов.

По вкладам физических лиц действует обратный механизм. В этом случае ставка определяет сумму вознаграждения, которую вкладчику должен выплатить банк. Выше ставка — больше доход. Остальные сферы применения процентной ставки:

В большинстве случаев ставка исчисляется в годовом выражении. По отдельным продуктам проценты устанавливаются в годовых, но рассчитываются за каждый день пользования средствами.

Что такое процентная ставка по кредиту

В наиболее общем смысле — это плата за пользование кредитными средствами. Кредитная организация выдает деньги заемщику, который обязуется их вернуть в срок и с процентами. Именно из процентов по выдаваемым кредитам складывается один из источников дохода любого банка, сотрудничающего с физическими лицами.

В соответствии со ст. 29 ФЗ «О банках и банковской деятельности», кредитная организация не имеет права в одностороннем порядке изменять размер процентной ставки, указанной в договоре. Это же правило распространяется на кредитные карты, по которым изменение ставок в одностороннем порядке допускается только в сторону их уменьшения, что достаточно редко встречается на практике.

Как работают процентные ставки по микрозаймам

Предложения микрофинансовых организаций условно делятся на несколько категорий: краткосрочные займы на небольшую сумму (до зарплаты) и среднесрочные займы на сумму до 500 000 рублей — для МКК и до 1 000 000 рублей — для МФК. Микрофинансовый сегмент представляет собой важный сегмент экономики страны, но определенная часть населения Российской Федерации по-прежнему считает, что займы придуманы для того, чтобы узаконить один из видов мошенничества. Причина этого — высокие процентные ставки, которые таковыми не являются.

Годовая ставка по кредиту или займу обязательно указывается в договоре, так как это существенное условие соглашения. В случае с кредитом все предельно понятно: деньги берутся на несколько лет, поэтому исчисление процентов в годовых выглядит логично.

Что касается займов (микрозаймов), то они оформляются на короткие сроки, но компания обязана указывать в договоре полную ставку в годовых. Как итог: на титульной странице соглашения может фигурировать цифра в 365% годовых и более. Получается, что за день пользования средствами заемщик заплатит 1% от суммы займа.

К примеру, оформив 1000 рублей на 10 дней, заемщик вернет 1100 рублей (100 рублей — проценты за 10 дней при ставке в 365% годовых). То есть, полная ставка носит информационный характер, и перед оформлением займа необходимо проводить подобную несложную калькуляцию. При этом за заемщиком сохраняется право на досрочное погашение задолженности с перерасчетом процентов.

Виды процентных ставок

Не во всех случаях процентные ставки бывают фиксированными в течение всего срока действия соглашения. Хотя именно этот вид применяется российскими банками на практике. Виды процентных ставок:

Помимо этого встречаются нулевые и отрицательные процентные ставки. Впервые в Российской Федерации они появились в после экономического кризиса августа 2008 года.

Как работает нулевая процентная ставка

Российские банки не придерживаются подобной практики: кредит под 0% для отечественного потребителя — недоступен. Подобные условия можно встречаются на межгосударственном уровне, когда одна страна предоставляет беспроцентную ссуду другому государству.

В сегменте микрокредитования бесплатные займы под 0% за последние несколько лет стали особенно распространены. Крупнейшие МФО, работающие в онлайн-режиме, новым клиентам предлагают подобный продукт — без процентов и переплат по займу.

Смысл данного предложения заключается в том, что компания, таким образом, разворачивает рекламную кампанию по привлечению клиентов. Оценив качество обслуживания и сервиса, клиент, с большей долей вероятности, обратится в компанию во второй и последующий разы. Именно на это и делается основной упор.

Что такое «отрицательная процентная ставка»

На первый взгляд, отрицательная процентная ставка — термин, противоречащий здравому смыслу. При этом это достаточно распространенный инструмент, который применяется при наступлении всевозможного рода финансовых катаклизмов. Его суть заключается в том, что кредитор, предоставляя заемщику средства, должен ему (заемщику) заплатить за оформление кредита.

Мировая практика знает примеры, когда центральные банки государств выдавали местным кредитным организациям кредиты с отрицательной процентной ставкой. То есть, главный банк страны не только ничего не получает взамен, а еще и должен заплатить за то, чтобы находящиеся под его контролем организации согласились этот кредит принять. Смысл этого заключается в следующем:

ЦБ максимально возможно снижает процентную ставку, делая банковские кредиты более доступны для физических лиц.

Люди все чаще обращаются в банки за дешевыми кредитами, способствуя восстановлению экономики страны.

Таким образом, ЦБ преследует цель: чтобы банки не выжидали лучших времен, а получали ссуды с отрицательной процентной ставкой и за счет этих денег выдавали кредиты населению. Подобная мера является временной, но в ряде случаев она помогла целым государствам избежать финансового краха.

Как рассчитать проценты по кредитной карте

Кредитная карта — платежный инструмент, позволяющий использовать деньги банка. Банковские продукты лояльны: для каждой кредитной карты существует — срок, в течение которого вы пользуетесь заемными средствами без процентов. Бесплатный кредит длится минимум 21 день: это зависит от банка и особенностей кредитных программ конкретных организаций, у некоторых он превышает 100 дней.

При соблюдении правил пользования кредитной картой можно вообще никогда не платить проценты по ней даже при полном расходовании кредитного лимита: возвращайте средства в течение беспроцентного периода и уже на следующий день вы вновь можете пользоваться картой бесплатно.

Когда можно не платить проценты по кредитным картам

Все кредитные карты с беспроцентным периодом имеют ограничение по кредитному лимиту, срокам беспроцентного использования и типу операций.

Льготный период по кредитной карте обычно действует для безналичной покупки товаров и услуг и для оплаты банковских комиссий (например, за ежемесячное обслуживание карты). Проценты за покупки за границей или на иностранных сайтах в течение льготного периода также не начисляются. А вот для многих других операций процентная ставка может применяться даже во время льготного периода. К ним относятся:

Основные правила начисления процентов

Проценты начинают начисляться на сумму долга либо со дня возникновения задолженности, либо со дня окончания льготного периода. Они начисляются в день выписки.

Практически у всех банков есть минимальный платеж, который нужно ежемесячно вносить на кредитную карту, даже если льготный период у вас еще не закончился. Точный размер такого платежа указывается в кредитном договоре и чаще всего составляет от 3 до 10 процентов от общей суммы вашего основного долга и всех начисленных на дату расчета минимального платежа процентов. Это позволяет амортизировать долг и более равномерно распределить вашу финансовую нагрузку.

Если клиент исправно вносит обязательные платежи, то на сумму его долга начисляются стандартные проценты. Однако при малейших просрочках банк имеет право поднять ставку и ежедневно начислять пени, которые будут увеличивать сумму задолженности.

Расчет процентов

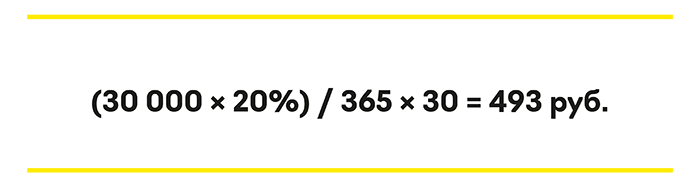

Универсальной формулы расчета процентов по кредитной карте для всех банков нет. Но примерный расчет выполнить можно. Так, если вы оформили кредитную карту со ставкой 20% и за месяц потратили 30 000 руб. Чтобы узнать, какие проценты вы заплатите за этот месяц, вам нужно:

Итоговая формула будет выглядеть так:

Чтобы упростить расчеты и не запутаться, можно воспользоваться специальным кредитным калькулятором, который можно найти на многих банковских сайтах. В такой калькулятор необходимо внести информацию о вашем банке и кредитной карте, указать сумму кредита и подходящий вам вариант выплат. Программа автоматически рассчитает общую сумму долга, величину месячного платежа, срок выплат и точную сумму переплаты.

Как посчитать, сколько нужно платить в итоге

При использовании кредитной карты есть и дополнительные расходы, о которых не всегда помнят заемщики. Это могут быть:

Чтобы узнать итоговую сумму платежа в этом месяце, нужно учитывать не только традиционную процентную ставку, но и дополнительные платежи, о которых мы писали выше. Какие из них актуальны для вас — можно узнать в личном кабинете на сайте, мобильном приложении или у менеджера банка.

Ставки по кредитным картам

Процентная ставка по кредитной карте – это сумма, которую нужно выплачивать держателю кредитной карты, в процентном выражении к сумме кредитных средств.

Кредитная карта — современный, удобный и гибкий инструмент использования заемных средств кредитной организации именно в тех случаях, когда в них есть острая необходимость. Основные критерии, по которому логично выбирать банк-кредитор – это бесплатный период пользования займом, размер платы за обслуживание карточки и процентные ставки по кредитным картам.

Следует сразу уточнить, что годовые проценты по кредитным картам всегда были выше, если сравнивать с потребительскими кредитами наличными. Причины этого – более гибкие условия оформления карт, отсутствие необходимости предоставлять залог или поручительство третьей стороны, а также минимальный объем официальных документов, которые необходимо предоставить в банк. Исходя из этого, все, чем может застраховаться банк от невозврата займа – это повышенная процентная ставка за пользование займом по кредитной карте.

Низкие процентные ставки по кредитным картам — как получить

Некоторые банки, все же, могут предложить невысокие ставки на свои кредитные продукты, по сравнению с другими организациями. Для начала стоит сказать о разнице в платежных системах, в рамках которых выпускаются кредитные карты. Так, кредитка класса MasterCard Maestro всегда обойдется дешевле «золотого пластика», например, Visa Gold. Правда, в эту стоимость, кроме процентов по кредиту, входят также все платежи, связанные с обслуживанием пластиковой карты.

Годовые проценты по кредитным картам

А что касается годовой ставки, то ее размер указывается в кредитном договоре, проценты начисляются ежемесячно, а в некоторых банках даже ежедневно. Кроме того, существует понятие «переменная процентная ставка» – в этом случае, согласно договору, плата за пользование ссуды может меняться на протяжении года. При этом в договор вносится примечание, к примеру, «индекс + 10%» – этот параметр, как правило, соотносится с уровнем индекса процентной ставки кредита, устанавливаемым Центральным банком РФ.

Что такое ставка по кредитной карте

Не все, кто пользуется кредитной картой, знают формулу расчёта процентов в случае выхода за льготный период. Многие вообще боятся оформлять карту из-за опасения, что придётся много переплачивать за использование кредитных средств. Расскажем, какая переплата ждёт вас на самом деле и как её посчитать на калькуляторе.

Как узнать процент по кредитной карте?

В кредитных предложениях банков редко указана фиксированная ставка по карте. Обычно обозначается диапазон (от 11,99% до 31,13%) или нижний порог (от 11,99%). Точный размер ставки определяется индивидуально.

Чтобы узнать, какой процент вам могут предложить, нужно подать заявку на кредитную карту. Сделать это можно:

заполнив анкету на сайте Альфа-Банка. Сотрудник привезёт все документы и карту в удобное время.

подав заявление в отделении (в некоторых офисах пластик напечатают сразу, в других это займёт от 1 до 4 дней).

Для этого нужно собрать комплект документов. Если нужна сумма до 50 000 рублей, достаточно паспорта с отметкой о прописке. Предоставлять справку о доходах необязательно, но хорошо, если она есть: это может повлиять на формирование условий пользования картой. Для сумм крупнее потребуется второй документ:

Карта другого банка.

После одобрения заявки на выпуск кредитной карты вы заключаете с банком договор кредитования. В нём прописаны все условия выдачи кредита, в том числе:

длительность льготного периода;

стоимость годового обслуживания пластиковой карты;

размер минимального платежа;

возможные штрафные санкции.

Если вы успеваете вернуть всю сумму долга до окончания беспроцентного срока, то никаких дополнительных расходов не несёте. Пока продолжается льготный период, все вносимые средства идут на погашение долга.

Формула расчёта процентов по кредитной карте

Если льготный период кончился, а задолженность на кредитной карте осталась, держатель начинает выплачивать банку проценты за весь срок пользования его деньгами, с первого дня образования долга.

Это означает, что размер ежемесячной оплаты будет увеличен. Теперь он состоит не только из основного долга по карте, но и из суммы начисленных за отрезок времени процентов.

Банковская система рассчитывает всё автоматически. В кредитной карте, в отличие от кредита, размер долга — переменная величина, и невозможно предсказать его заранее. Поэтому сумма ежемесячного платежа становится известна только в расчётный день, который наступает каждый месяц в день заключения договора с банком о предоставлении кредитной линии. Далее у вас есть 20 дней на то, чтобы зачислить средства на счёт.

Начисление платы зависит от суммы долга, процентной ставки и количества дней, в которые имелся долг перед банком. Сейчас разберёмся, как это происходит.

Есть два ошибочных убеждения:

Что расчёт производится от общей суммы предоставленной кредитной линии. Проценты начисляются исключительно на те средства, которые вы потратили. Чем больше минус счёта, тем больше в итоге окажется размер переплаты.

Что проценты начисляются только за дни после завершения льготного срока. На самом деле, если грейс-период завершён, можно считать, что его не было вообще. Если беспроцентный срок по банковской карте 100 дней, и вы внесли долг на 101-й, выплата будет начислена за 101 день.

Чтобы самостоятельно посчитать размер начисленных процентов, нужно:

Сформировать выписку по всем расходам в мобильном приложении или в интернет-банке с даты первой покупки, т. е. с начала льготного периода, по текущий день. Полный перечень списаний и пополнений счёта позволит точно узнать, какая сумма долга была на карте в каждый конкретный день. Каждое внесение средств уменьшает остаток задолженности.

Разделить годовую процентную ставку на 365. Так мы получим ежедневную стоимость. Например, если в договоре речь идёт о 23,99% годовых, это означает, что за каждые сутки нужно заплатить 0,065%, а в месяц — 1,97%.

Умножить сумму долга каждого дня на получившуюся ставку. Так, если задолженность в первый день составила 5 000 рублей, то: 5 000 * 0,065% = 3,25 рубля. Это чистая сумма переплаты за одни сутки.

Суммируем все переплаты и получаем размер процентов, которые нужно выплатить банку.

Как рассчитать проценты за просрочку

Подписывая договор кредитования, заёмщик берёт на себя обязательство своевременно вносить платежи.

В случае если оплата была произведена несвоевременно, задолженность считается просроченной. В таком случае уплачивается неустойка. Она рассчитывается по ставке 0,1% от просроченной суммы за каждый день нарушения обязательств.

Неустойка может начисляться на:

Просроченную оплату годовой комиссии по обслуживанию карты;

Просроченную сумму долга;

Просроченные проценты, если вы уже вышли за льготный период.

В первую очередь вносимые средства идут на погашение процентов и комиссий банка, и только потом — на погашение фактического долга. Мы рекомендуем вносить максимально крупные суммы, чтобы процесс возвращения долга не растянулся на много месяцев. Чем быстрее вы погасите задолженность, тем меньше размер переплаты.

Как вычислить проценты за оплату

Пока длится льготный период, держателю карты несколько раз поступит смс-уведомление о необходимости внесения минимального платежа. Он составляет 5% от суммы задолженности, но не менее 300 рублей, и идёт в счёт погашения долга.

Этот платёж — аналог ежемесячных взносов по обычному кредиту. Отличие в том, что его величина постоянно меняется. Рекомендуется вносить большую сумму, чем указано в банковском уведомлении.

Когда льготный период окончен, в сумму оплаты включаются проценты по кредиту.

Предположим, сумма долга на дату расчёта платежа составляет 10 000 рублей. Ставка — 23,99% годовых. Тогда банк выставит к оплате:

5% от 10 000 рублей – 500 рублей. Эта сумма идёт на погашение основного долга.

При ставке 23,99% годовых в день на эту сумму начисляется 6,57 рублей, а за месяц — 197,10 рублей. Итого минимально нужно внести 697,10 рублей.

За просрочку минимального платежа предусмотрен штраф. Он указан в условиях кредитования и составляет 20% годовых от суммы взноса, т.е. 0,055% в день (для договоров, заключённых ранее, размер может варьироваться). Штраф применяется, если платёж:

Внесён в меньшем объёме, чем нужно;

Внесён после указанного в сообщении срока.

Например, долг составляет 50 000 рублей. Значит, размер минимального платежа – 2 500 рублей. Если протянуть с оплатой, придётся дополнительно вносить 1,375 рублей за каждый день просрочки (2 500 * 0,055% = 1,375).

А ещё в этом случае будет досрочно отменён действующий льготный период. То есть помимо минимального платежа по оплате основного долга и штрафа нужно будет внести и сумму начисленных процентов.

Как получить низкие процентные ставки по кредитным картам

Согласно условиям предоставления кредитной карты, подтверждать доходы необязательно. Однако если вы предоставите справку 2-НДФЛ или по форме банка, это позволит снизить процентную ставку.

Итоговая ставка зависит от многих факторов: кредитной истории, уровня платёжеспособности, наличия недвижимого имущества и других данных, отражённых в анкете.

Самые выгодные тарифные планы предлагаются клиентам, получающим зарплату на карту, открытую в Альфа-Банке. Вы можете перевести свою заработную плату в банк и получить льготные условия.

До конца мая 2021 года вы можете оформить карту с особым контрактом. При условии выхода за льготный период ставка в первые 100 дней составит всего 9,9% годовых.

Когда можно не платить проценты по кредитным картам

Чтобы не платить проценты и штрафы, старайтесь уложиться в льготный период. В Альфа-Банке он составляет 60 (для карт с бонусными системами) или 100 дней. Отсчёт начинается с первой покупки и распространяется в том числе на снятие наличных.

Грейс-период возобновляемый. Если долг будет погашен в срок, вы сможете снова воспользоваться беспроцентным периодом.

Как посчитать, сколько нужно платить в итоге

В худшем случае вам нужно будет возместить банку:

Общую сумму долга, т. е. те средства, что вы израсходовали;

Проценты за пользование кредитом (могут стать просроченными, если вносить их с опозданием);

Штраф за образование просроченной задолженности;

Неустойку за просрочку уплаты по долгу и процентам.

Приоритетность удержания описана в общих условиях кредитования, размещённых на сайте банка.

Чтобы посчитать общую сумму, нужно посчитать по отдельности те пункты, которые относятся к вашей конкретной ситуации и сложить их.

Основные правила начисления процентов

Подведём краткий итог:

Во время льготного периода плата не начисляется.

По окончании грейс-периода проценты начисляются за каждый день пользования деньгами банка.

Начисление происходит не на весь предоставленный лимит, а только на сумму задолженности.

После полного погашения долга проценты перестают начисляться, и вы можете снова воспользоваться льготным периодом.

Если вы не вносите никакие средства во время льготного периода, его действие прекращается досрочно.

Банк удерживает неустойки и штрафы за нарушение сроков возврата средств.

Если вы боитесь не уложиться с возвращением долга в срок, выбирайте карту со льготным периодом 100 дней. Она даст вам дополнительный запас времени.

Главное — регулярно вносить минимальные платежи, не откладывать погашение на последний момент, стараться придерживаться льготного периода. Тогда использование кредитной карты будет удобным и выгодным.

Кредитная карта

Как оформить кредитку и правильно ей пользоваться

Кредитная карта — это платежная карта, на которой лежат деньги банка. Когда вы покупаете что-то по кредитке, вы берете у банка взаймы и потом отдаете.

Кредитной картой можно расплачиваться в интернете, магазинах, кафе, ресторанах, аптеках и торговых центрах — в любых местах, где принимают к оплате банковские карты. С точки зрения магазина кредитная карта ничем не отличается от дебетовой: это те же деньги.

Деньги на кредитной карте принадлежат банку. Когда вы ими рассчитываетесь, вы берете эти деньги взаймы у банка. Несмотря на то, что купленная на кредитные деньги вещь становится вашей, сами деньги не ваши. Их нужно будет вернуть. Сумма, которую вы взяли у банка, называется задолженностью. Банк дает вам деньги не просто так, а за плату: процент от задолженности.

У большинства кредитных карт есть беспроцентный период. Это срок, за который вы можете полностью погасить задолженность по кредитной карте и не платить проценты за займ у банка. Банку выгодно, когда вы быстро возвращаете деньги, поэтому он готов простить вам проценты.

Беспроцентный период распространяется только на безналичные платежи. Если вы снимете наличные в счет кредитных средств, банк сразу спишет проценты с вашего счета за использование кредитной карты.

Помимо банковских денег на кредитной карте также могут лежать и ваши собственные деньги. За их использование банк не берет проценты, если в этот момент вы ничего не должны банку.

Какой кредит можно получить с кредитной картой?

Сумму кредита по карте банк определяет индивидуально для каждого клиента. Она зависит от вашей кредитной истории, ежемесячного дохода и вида кредитной карты. Если у вас плохая кредитная история или небольшой ежемесячный доход, банк может отказать в выдаче кредитной карты или предложить небольшой кредитный лимит.

Если вы давно сотрудничаете с банком и вовремя выплачиваете кредиты, банк может увеличить ваш лимит. Для этого выплачивайте задолженность по кредиту минимум за три рабочих дня до даты погашения, чтобы деньги вовремя поступили на счет, и исправьте ошибки в кредитной истории.

По какому принципу банк принимает решения о лимитах — секрет банка. Но общее правило неизменно: хорошим заемщикам — хорошие кредиты.

Как оформить кредитную карту?

Банк может одобрить выпуск кредитной карты без запроса со стороны клиента. Например, позвонить или прислать смс с суммой кредита. Вы можете согласиться оформить карту или отказать банку. Если вы согласитесь, будьте готовы предоставить банку все необходимые документы.

Можно ли получить кредитную карту с доставкой на дом?

Часто кредитную карту можно доставить на дом. Такой способ предлагают онлайн-банки. Это удобно: не нужно тратить время на дорогу в банк и стоять в очереди. Вы заполняете заявку на сайте и, если нужно, высылаете фото или сканы документов. Банк выпустит именную кредитную карту и организует ее доставку к вам домой или на работу.

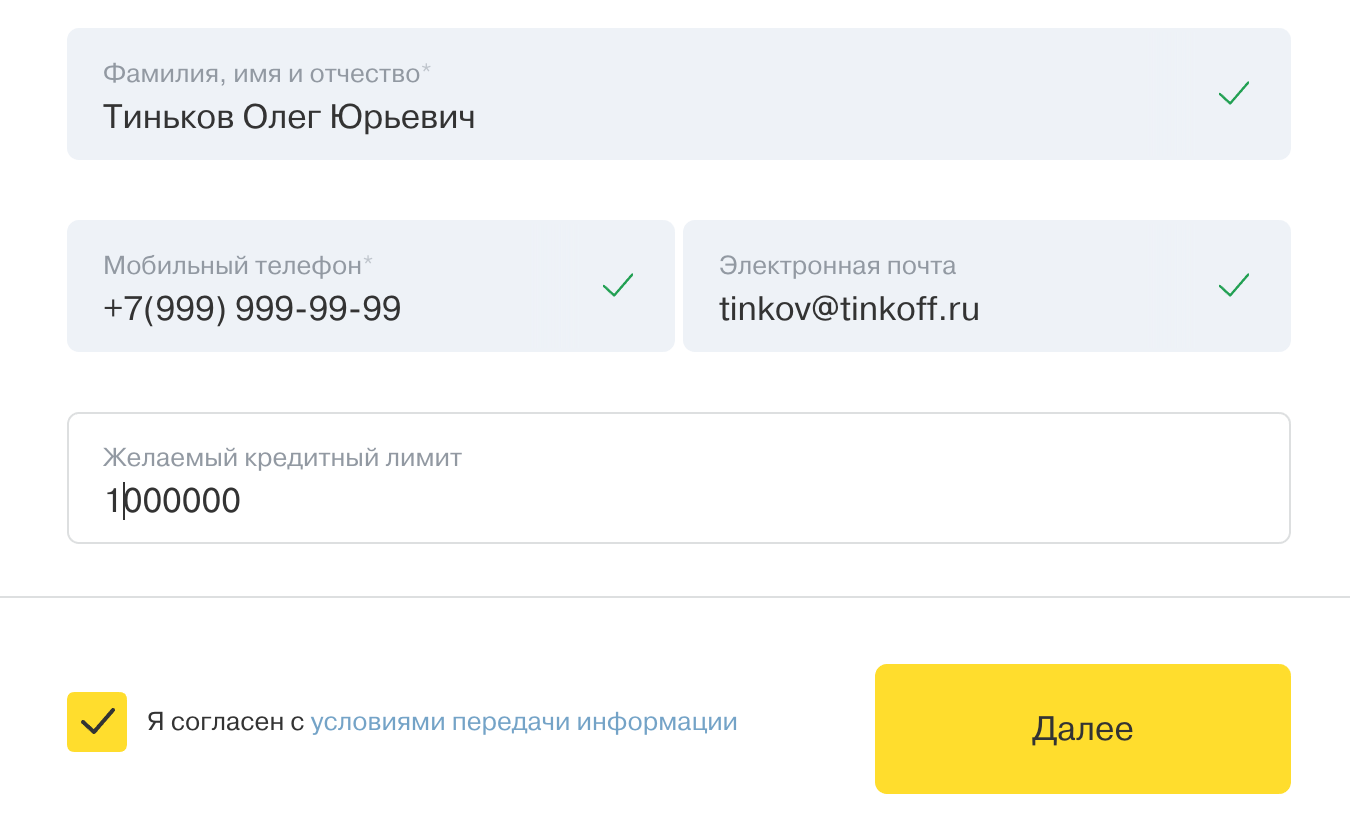

Например, для оформления кредитной карты «Тинькофф Платинум» заполните заявку на сайте и предоставьте свои паспортные данные — банк проверит вашу кредитную историю и сообщит о решении. Если кредит одобрен, курьер уточнит время доставки и привезет карту домой или на работу по предварительной договоренности.

Заполнение заявки на выпуск кредитной карты «Тинькофф Платинум»

Как гасить долг на кредитной карте?

Несмотря на то, что вещи, купленные по кредитной карте, сразу становятся вашими, деньги на кредитной карте не ваши. После того, как их потратили, их нужно вернуть.

Долг по кредитной карте можно погасить переводом с дебетовой карты или платежом в отделении банка. Также многие банки принимают платежи через терминалы оплаты и банкоматы. Комиссия за переводы и платежи зависит от условий банка или партнера. За внутренние переводы банки обычно не берут комиссию.

Чтобы не платить проценты за кредит, погашайте задолженность в беспроцентный период. Каждый месяц банк присылает вам выписку, в которой указаны сумма вашего долга и срок платежа. Погасите долг целиком до указанной даты, и банк не начислит проценты, а в кредитной истории у вас будет всё чисто.

Не путайте общую задолженность с минимальным платежом. Общая задолженность — это сколько всего вы должны банку. Минимальный платеж — это требования банка: эту сумму нужно обязательно внести до указанной даты как подтверждение вашей платежеспособности. Проценты по кредитной карте включены в минимальный платеж.

В чем разница между кредитом наличными и кредитной картой?

Многие банки предлагают не только кредитные карты, но и кредиты наличными. Принципиальная разница — в сроке и возможности снятия.

Кредит наличными сразу зачисляется на счет, и его можно полностью снять в банкомате. По кредитной карте можно платить только безналично, за снятие — штраф.

У кредита наличными есть четкий срок погашения. У кредитной карты принципиально нет срока до тех пор, пока вы вносите минимальный ежемесячный платеж.

Кредит наличными возвращается ежемесячными фиксированными платежами, которые будут прописаны в кредитном договоре. Размер ваших фактических трат не влияет на размер фиксированного платежа. У кредитной карты минимальный платеж зависит от того, сколько вы фактически потратили.

В фиксированных платежах по кредиту наличными сначала преобладают проценты банку. Поэтому чем раньше вы вернете кредит наличными, тем меньше заплатите банку. По кредитной карте, напротив, проценты на задолженность начисляются равномерно в зависимости от фактических трат.

Например, у вас ежемесячный платеж 10 тысяч рублей. В первый месяц из этих 10 тысяч 8 тысяч уходят банку в счет процентов, 2 тысячи — в счет кредита. Во второй месяц 7500 вы заплатите в счет процентов, а 2500 — в счет кредита. В третий — 7000 за проценты, 3000 за кредит. И так далее, пока вы не выплатите банку все проценты. И оставшееся время будете выплачивать деньги в счет оставшегося долга.

У кредитной карты есть подлинный беспроцентный период, когда деньги можно вернуть без переплат. У кредита наличными такого понятия нет, но в некоторых случаях по факту его тоже можно вернуть без переплат — изучайте кредитный договор.

И кредитную карту, и кредит наличными можно погасить досрочно.

Часто в банках к кредиту наличными навязывают страховку жизни или здоровья заемщика в процентах от полной суммы кредита. У кредитных карт бывает страхование в процентах от фактической задолженности. В обоих случаях от страховки можно отказаться.

Что мне выгоднее: кредит наличными или кредитная карта?

Обычно кредитную карту используют для путешествий и как подушку безопасности для повседневных трат. Кредитная карта — хороший способ занять в банке «до зарплаты». По кредитке удобно получать бонусы. Кредитку можно использовать в схеме «кредитное плечо + депозит», чтобы получать дополнительный доход.

Кредит наличными оформляют, чтобы расплачиваться наличными. Например, берут кредит на ремонт, снимают деньги в банкомате и расплачиваются наличными с мастерами.

На покупку дорогих вещей вроде квартиры или машины обычно берут целевые кредиты под залог этих вещей. Например, ипотечный кредит — это кредит под залог квартиры. Автокредит часто дают под залог машины. Ставки этих кредитов ниже, чем в кредитных картах и кредитах наличными.

Как правильно пользоваться кредитной картой

Что такое льготный период

Льготный период — это когда вы можете не платить проценты по кредитке. В каждом банке свой беспроцентный период. В Тинькофф-банке это 55 дней с первого дня расчетного периода.

Обычно банк устанавливает даты расчетного периода автоматически, а в последний день формирует выписку и в течение трех дней отправляет ее вам в письме или СМС.

В течение льготного периода после выписки нужно погасить задолженность, чтобы не платить проценты по кредитке. О дате окончания беспроцентного периода банк напомнит в выписке, в личном кабинете и мобильном приложении. Чтобы вы наверняка не забыли погасить долг вовремя.

Как закрыть кредитную карту

Закрыть кредитку можно в отделении банка или дистанционно. В каждом банке по-разному.

Чтобы закрыть кредитную карту в Тинькофф-банке, напишите в чате приложения, по электронной почте или позвоните в службу поддержки. Если на карте есть задолженность, сотрудник банка сообщит ее сумму с точностью до копеек. Погасите ее, прежде чем закрыть карту. Если у вас нет задолженности, банк закроет карту в течение 30 дней.