Процентная ставка кредитной карты сбербанка что это такое

Процентные ставки по кредитным картам Сбербанка

Закончил в 2001 году СПбГЭУ по направлению «Бухучет и анализ». Работал с 2009 по 2016 год в банке Санкт-Петербург. В данный момент занимается юридической практикой.

Новых клиентов редко интересует, сколько взимается процентов годовых по кредитной карте Сбербанка, вместо этого они желают поскорее воспользоваться карточкой. В противоположность, более опытные пользователи сразу обращают внимание на процентную ставку, которая в Сбербанке составляет 23,9-27,9% годовых в зависимости от множества факторов. При возникновении просрочки, ставка повышается до 36% годовых. Подробнее о том, какие параметры формируют ставку и где ее посмотреть, читайте в нашем материале ниже.

Виды кредитных карт Сбербанка и процентные ставки по ним

Сбербанк выпускает как дебетовые карты, так и кредитные. Отличие первых от вторых заключается в том, что на дебетовой карте содержатся только деньги непосредственного держателя, а на кредитке — ссудные средства от банка. Всего на сегодня (начало 2020 года) Сбербанк выпускает 8 видов кредитных карточек. Условия пользования по ним отличаются процентной ставкой в год, кэшбеком, различными привилегиями и кредитным лимитом.

Чтобы выбрать наиболее выгодный вариант, следует знать все выпускаемые Сбербанком кредитки. Дело в том, что все они ориентируются на определенную категорию населения. Например, карты Visa Gold, MasterCard Gold, Виза Платинум нацелены в первую очередь на клиентов, часто путешествующих за рубежом, а карты категории «классик» рассчитаны на более массовую аудиторию.

Сначала рассмотрим все виды карточек подробнее. О том, как посчитать процентную ставку, мы расскажем в следующем пункте.

Процентные ставки

Итак, мы кратко рассмотрели все предложения Сбербанка в сфере кредиток, осталось только рассмотреть, какой установлен процент по кредитной карте Сбербанка в зависимости от ее типа. Для более удобного мониторинга, мы составили таблицу.

| Наименование карточки | Процентная ставка без предодобрения, % годовых | Процентная ставка с предодобрением |

|---|---|---|

| Классическая кредитка | 27,9 | 23,9% годовых |

| Классическая карта «Подари Жизнь» | 27,9 | 23,9% годовых |

| Классическая кредитка «Аэрофлот» | 27,9 | 23,9% годовых |

| Золотая кредитка | 27,9 | 23,9% годовых |

| Золотая кредитная карточка «Подари Жизнь» | 27,9 | 23,9% годовых |

| Золотая кредитка «Аэрофлот» | 27,9 | 23,9% годовых |

| Премиальная (платиновая) карта | 25,9 | 21,9% годовых |

| Премиальная «Аэрофлот Signature» | Без предодобрения не выдают | Бесплатно (устанавливается срок 30 дней после льготного периода, в течение которого возвращение долга производится бесплатно) |

Как видно из таблицы, по подавляющему большинству кредитных карточек Сбербанка начисление процентов происходит в пределах 23,9%-27,9% годовых в зависимости от статуса предложения. Реальные изменения в ставке получают только держатели премиальных карточек.

Посмотреть статус предложения можно в любой момент в Сбербанке Онлайн. Учитывайте также, что от статуса зависит не только ставка, но и плата за годовое обслуживание, а также размер кредитного лимита.

На каких условиях производится снятие наличных? Какой выдается льготный период?

Сбербанк подошел к этому вопросу без лишних нововведений. Для всех предложений банка, в независимости от дороговизны и статусности карты, установлены единые условия:

Также нужно учитывать, что на снятие наличных в любой форме — банкомате, кассе Сбербанка или другого банка — не распространяется льготный период. Исключением в этой области является только «Сигнатурная» премиальная карта от группы «Аэрофлот».

Как узнать процентную ставку по кредитной карте Сбербанка?

Мы рассмотрим четыре варианта:

В первом случае, все максимально просто. Вам достаточно пройти по ссылке https://www.sberbank.ru/ru/person/bank_cards/credit_cards, среди предложений найдите ту карточку, что вы уже получили или планируете получать в будущем. Далее перейдите в раздел «Тарифы», прокрутите страницу вниз и найдите пункт «Процентные ставки». Здесь вы найдете краткую информацию о стандартной ставке по карте.

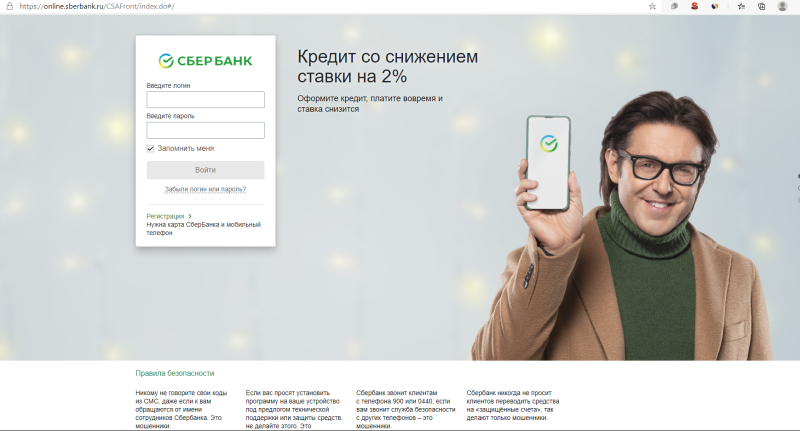

В свою очередь, проверка процентной ставки в личном кабинете происходит по следующему алгоритму:

Наконец, ставку можно проверить в договоре обслуживания. Страница с указанием условий пользования, как правило, расположена в самом конце договора после страницы с подписями сторон. Также иногда информацию по продукту размещают в разделе «Предмет договора».

В большинстве случаев администрация Сбербанка присваивает клиентам стандартную ставку — ту самую, что указана на официальном сайте Сбера в «Тарифах» по ссылке выше. Поэтому проверить ставку можно и без входа в личный кабинет. Но иногда руководство компании принимает решение установить клиенту индивидуальную ставку. В таком случае унифицированная «стандартная» информация на сайте вам не поможет.

От чего зависит процесс формирования индивидуальной процентной ставки?

Главный фактор — это статус заявки. О том, чем отличается предодобренное предложение от непредодобренного, мы говорили в пункте «Виды кредитных карт». Этот фактор влияет сильнее всего: без предодобренения ставка составляет в среднем 27,9% годовых, а с ним — 23,9%. Разница вполне ощутимая.

Но имеются и другие факторы:

Как начисляются проценты по кредитной карте Сбербанка?

Вот тут имеется один очень важный нюанс, о котором новые клиенты чаще всего не знают. Дело в том, что при окончании льготного периода, проценты начисляются на весь период задолженности. Многие клиенты думают, что отсчет начинается с даты окончания льготного периода. Однако, по-настоящему отсчет ведется с даты получения займа.

Расчет процентов по кредитной карте Сбербанка производится по следующей формуле:

(ставка/365/100)*сумма задолженности*длительность займа = итоговая сумма процентов

Далее эту сумму нужно прибавить к основному долгу. Получается актуальный баланс кредитки.

Пример расчета. Предположим, клиент Иванов пользуется классической кредитной картой без предодобрения — соответственно, процентная ставка по карточке составляет 27,9% годовых. Он взял в долг 20 000 рублей. С момента окончания льготного периода (50 дней) прошло 10 дней — это значит, что долг на Иванове висит уже 60 суток. Теперь считаем итоговую переплату по займу:

(27,9/365/100)*20 000*60 = 917 рублей

Получается, что нынешний долг Иванова составляет 20 000 + 917 рублей = 20 917 рублей.

Какие начисляются проценты по кредитной карты в случае просрочки?

В данном случае Сбербанк тоже не стал все усложнять: для всех типов карт реализован единый штраф за просроченный платеж. Он составляет 36% годовых.

Вопреки расхожему мнению, штрафная ставка годовых тоже считается не с даты возникновения самой просрочки, а с даты формирования задолженности. Это значит, что ваш долг будет пересчитан по ставке 36% годовых с самого начала, с даты покупки или снятия наличных. Поэтому допускать такое развитие событий ни в коем случае нельзя — столь резкое увеличение процентной ставки может больно ударить по кошельку.

Заключение

Кредитка — удобный финансовый инструмент, если быть к нему готовым. Все-таки банк ориентируется в первую очередь на прибыль, и бесплатное предоставление льготного периода не является главной целью банковских организаций. Ставка в стандартном варианте составляет от 23,9% годовых до 27,9%.

Однако, для премиальных клиентов реализованы отдельные ставки 21,9% годовых или даже бесплатное пользование ссудными деньгами (для держателей «Аэрофлот Signature». Проценты по кредитной карты в случае просрочки. В любом случае мы рекомендуем обращаться с кредиткой максимально аккуратно, т.к. за просрочки клиент должен платить по ставке 36% годовых.

Как пользоваться кредитной картой

Рассказываем, как не платить проценты, не допускать просрочек и пользоваться картой с удовольствием

Зачем нужна кредитная карта

Кредитная карта выручает, когда срочно нужны деньги. На ней лежит сумма, которую можно тратить на покупки в магазинах и в интернете, оплачивать коммуналку, связь и другие услуги. А можно ничего не тратить и просто держать про запас.

Не платите проценты

Главное преимущество кредитной карты — вы можете пользоваться деньгами банка бесплатно. При условии, что вернёте задолженность до конца беспроцентного периода.

Какой беспроцентный период бывает

120 дней

50 дней

Как работает беспроцентный период

Посмотрите короткое видео, чтобы узнать, что такое льготный период, как он работает и как никогда не платить проценты за использование денег на кредитной карте.

Для карт с беспроцентным периодом 120 дней

Для карт с беспроцентным периодом 50 дней

Как узнать, сколько и когда платить

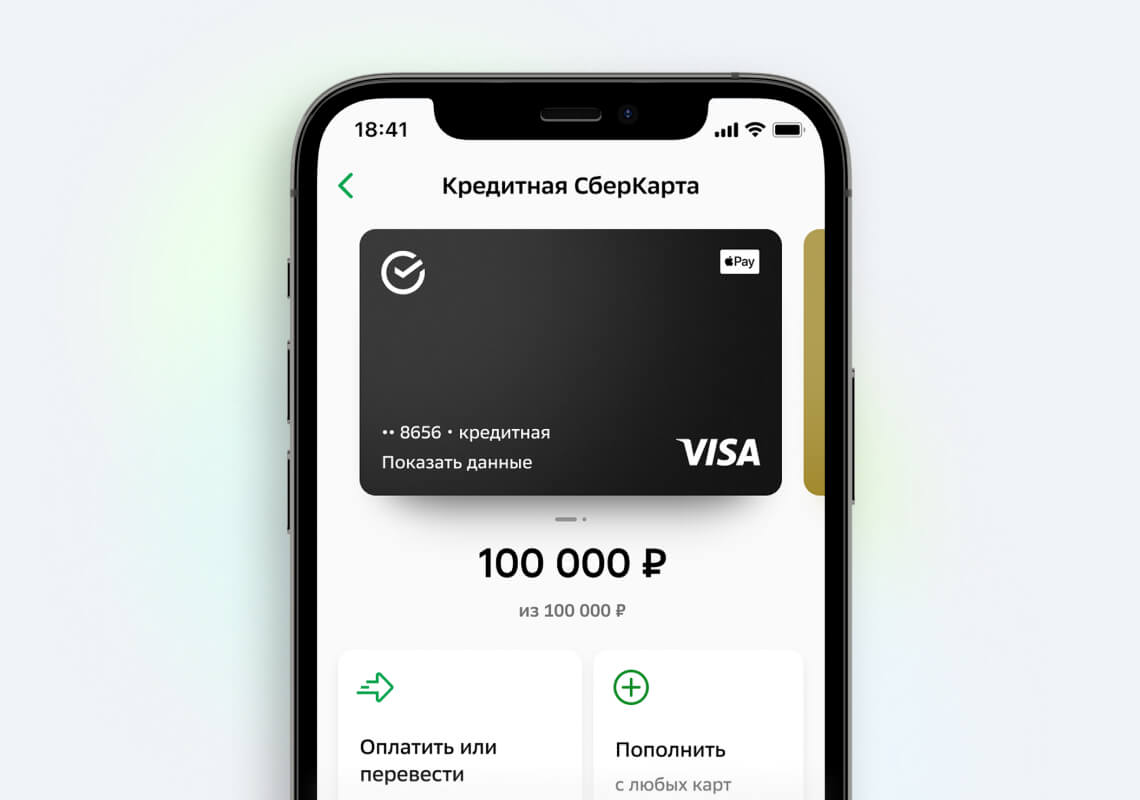

В СберБанк Онлайн нажмите на кредитную карту → «Подробнее о задолженности». Там вы увидите сумму долга на сегодня, задолженность по льготному периоду и когда нужно внести обязательный платёж.

Там же вы увидите доступный лимит по карте и даты текущего отчётного периода.

Оформите кредитную СберКарту с беспроцентным периодом 120 дней

У вас всегда будут под рукой бесплатные деньги, а времени хватит на то, чтобы вернуть задолженность.

Как начисляются проценты по кредитной карте Сбербанка?

Начисление процентов по кредитной карте Сбербанка – процесс строго регламентированный, определенный в кредитном договоре, и после этого не зависящий ни от усилий клиента, ни от действий сотрудников банка. Разобраться, как начисляются проценты по кредитной карте Сбербанка, достаточно один раз, чтобы потом вставлять в понятную формулу новые суммы.

Расчет реальных, т.е. подлежащих выплате, процентов по кредитной карте Сбербанка основывается на учете нескольких обязательных аспектов:

При снятии наличных с кредитной карты, к уже перечисленным ставкам добавляется комиссия в 3% от полученной суммы. Это единственный параметр, не зависящий от срока пользования заемными средствами.

Получив в кассе или банкомате 10 000 рублей, клиент сразу становится должен 10 300.

Также при снятии наличных не действует льготный (грейс) период.

Как самостоятельно рассчитать проценты по кредитной карте Сбербанка?

Для этого нужно знать:

Первый пункт особой сложности не представляет, здесь только одна универсальная формула:

% по договору разделить на 365 дней и умножить на количество дней между получением и погашением займа, потом отнять от них число дней льготного периода.

К примеру:

24/365*(150 – 50) = 6,57%.

При займе в 20 тысяч рублей: 20 000 + 6,57% = 21 314 рублей.

Как рассчитать льготный период?

Когда по кредитной карте Сбербанка происходит начисление процентов за сравнительно небольшой срок, основное влияние на результат имеет не годовая ставка, а число дней льготного периода.

Здесь умеющий считать клиент может превратить кредит в рассрочку, либо заплатить банку едва ли не за каждый день пользования займом.

Обратим особое внимание: льготный период по кредитным картам ПАО «Сбербанк» может составлять до 50 дней, но может быть равен и 21 дню.

Все дело в особенностях исчисления льготного периода Сбербанком.

Если каждый из этих заемщиков погасит кредит через 50 обещанных рекламой дней, то первый вернет ровно то, что брал – как при рассрочке; второй – уплатит за 29 дней кредитования.

Выгода правильного пользования кредитной картой

У того кто знает и помнит, как начисляются проценты по кредитной карте Сбербанка, появляется реальная возможность воспользоваться всеми возможными льготами и избежать переплат.

Для экономии аргументов, сравним двух условных клиентов Сбербанка:

И тот и другой погасили кредит через 50 дней.

Кредитная карта Сбербанк: процентная ставка

Сегодня кредитная карта Сбербанк – это выгодный платежный инструмент для оплаты покупок за счет банка тогда, когда собственных средств не хватает. Однако потраченные средства нужно вернуть с процентами, что пугает заемщиков. В этой статье мы рассмотрим ставки по кредиткам и научимся рассчитывать суммы переплат по ним.

Пластиковые карты Сбербанка особенно востребованы у россиян. Дело не только в том, что это – привычный и проверенный банк для большинства населения. Многообразие продуктов делает СБРФ первой опцией для тех, кто заинтересован в банковских продуктах: ипотека, потребительские кредиты, зарплатные проекты, дебетовые программы для молодежи, и – разнообразные кредитки. Именно они и станут предметом сегодняшнего разговора.

Как формируется процентная ставка?

Перед оформлением кредитки нужно твердо уяснить – указанной в рекламе процентной ставки вы не получите. Как правило, указывается либо какой-то диапазон с минимальной и максимальной суммой для конкретного продукта, либо минимальный порог. Например, если в рекламе вы видите кредитку MasterCard со ставкой от 23,5% до 27,5% годовых, значит, для каждого клиента будет установлен тариф в этом диапазоне – например, 24,3%.

И тут встает вопрос – как эта сумма формируется? Почему нельзя получить сразу минимальную ставку, которую указывают в рекламе? Дело в том, что величина процентов зависит от разных факторов. К ним относятся:

Меньший процент могут получить также и активные клиенты Сбербанка. Например, для тех, кто уже активно пользуется кредитной картой СБРФ, организация может предложить более выгодные условия – сниженные тарифы, больший лимит и т. д.

Виды кредитных карт

Клиенты главного российского банка пользуются несколькими видами кредиток. Среди них:

Как узнать свою процентную ставку?

Процент по кредитной карте устанавливается самим банком для каждого клиента, исходя из разных факторов – платежеспособности, КИ и т. д.

Есть несколько способов узнать назначенные вам проценты. Самый простой – заглянуть в договор, составленный при оформлении карты. В нем подробно расписана вся информация по продукту – льготный срок, процент от потраченной суммы для минимального платежа и, естественно, размер ставки.

Нет возможности найти договор? Есть и другие способы:

Зная ставку, вы можете рассчитать свой ежемесячный платеж. Как? Расскажем далее.

Формула расчета процентов

Зная указанную в договоре ставку, вы можете рассчитать количество денег, которые вам необходимо вернуть банку. Для этого также потребуется знать точную сумму затрат, совершенных по карте – ее можно посмотреть в личном кабинете (на сайте или в приложении) или запросив выписку в банке или банкомате.

Рассмотрим пример. Вы пользуетесь кредитной картой Сбербанка со ставкой 26% годовых. Вы приобрели товар 10 дней назад на сумму 15 тыс. рублей. Проценты в год рассчитываются по формуле: СП = (СЗ * % / 365) * ДЗ. В ней:

Как это выглядит на практике?

Различают два вида платежей. Минимальный – это сумма, которую потребуется внести за месяц использования карты, даже если вы не можете полностью вернуть деньги. Как правило, его устанавливает банк, и во многих он составляет всего 5% от потраченных денег. Этим платежом вы подтверждаете, что помните про долг и собираетесь его выплатить. Иногда минимальный платеж устанавливается в виде конкретной суммы.

Основной платеж по кредитке – то есть проценты, — рассчитывается на основе годовой ставки после истечения льготного периода. Они насчитываются на потраченную из установленного лимита сумму. Здесь действует указанная выше формула: (15 000 * 26/100)/365*10 = 106,8 рублей.

Если у вас кредитка с льготным периодом, то проценты по ней будут начисляться после окончания этого периода – в разных банках он может составлять от 30 до 100 дней, а значит расчет по ним ведется со дня окончания бесплатного использования средств.

Дополнительные платежи

Стоит учесть и такой параметр, как дополнительные платежи. Они могут взиматься за снятие наличных с кредитки (этого делать, кстати, не рекомендуется – как раз из-за комиссий), за платные СМС-оповещения и/или годовое обслуживание (как правило, эта сумма взимается каждый месяц). Так, если стоимость обслуживания – 900 рублей в год, то в месяц банк будет снимать по 75 рублей, которые и добавляются к обязательному платежу.

Но на дополнительных платежах можно сэкономить – например, пользуясь бесплатным мобильным предложением банка для проверки операций по карте или оформив пластик с бесплатным обслуживанием.

Выгодна ли кредитная карта Сбербанк? На этот вопрос сложно ответить однозначно. Однако можно научиться пользоваться ей с умом. Для этого не нужно быть сотрудником банка: достаточно знать свою процентную ставку и то, как рассчитывается ваш ежемесячный платеж. Так вы гда не останетесь должны банку и не переплатите по процентам.

Классическая кредитная карта

Зачем нужна кредитная карта

Кредитная карта выручает, когда срочно нужны деньги. На карте лежит сумма, которую можно тратить на покупки в магазинах и в интернете, оплачивать коммуналку, связь и другие услуги. А можно ничего не тратить и просто держать сумму на карте про запас.

Больше покупок — больше бонусов

1 бонус = 1 ₽ скидки

Получайте бонусами до 30% за покупки у партнёров, для этого тратьте от 5 000 ₽ в месяц.

Обменивайте накопленные бонусы на скидки до 99% у партнёров программы.

Получить кредитную карту легко

Если вы клиент СберБанка

Оформите заявку в 2 клика в мобильном приложении.

Оформите заявку в 2 клика в мобильном приложении.

Оформите заявку в 2 клика в мобильном приложении.

Если вы не клиент СберБанка

Полезно знать о кредитных картах

Как не платить проценты: 5 советов

Тот, кто знает эти секреты, никогда не платит проценты и комиссии за использование кредитной карты.

Как не пропустить платеж

Подключите бесплатную услугу Автопогашение и вы никогда не пропустите платёж по карте

Как узнать сумму долга

Отправьте СМС с текстом «Долг» на номер 900. В ответ придёт сумма задолженности

Беспроцентный период на все покупки

SMS или push-уведомления об операциях

Пополнение карты с карт других банков

бесплатно на сайте и в мобильном приложении СберБанка*

Процентная ставка по любым операциям (годовых) 23,9% — персональная, 25,9% — стандартная ставка. Персональная ставка доступна только для клиентов СберБанка.

23,9% — персональная ставка, 25,9% — стандартный ставка

Начисление бонусов

Бонусы за покупки у партнеров

до 30% от суммы покупки

Выдача наличных и переводы

Комиссия за выдачу наличных в СберБанке и дочерних банках

3% от суммы выдачи, но не менее 390 ₽

Комиссия за выдачу наличных в других банках

4% от суммы выдачи, но не менее 390 ₽

Комиссия за перевод средств на дебетовую карту СберБанка

3% от суммы выдачи, но не менее 390 ₽

Лимит на переводы и выдачу наличных в сутки

Снятие наличных без комиссии – с 21 по 27 декабря действует акция.

Прочие тарифы

Получение отчета по карте по e-mail или в банке

Неустойка (на сумму просроченного платежа)

*Банки-эмитенты карт могут устанавливать дополнительные комиссии и ограничения для проведения переводов с карты на карту

Что такое кредитная карта и чем она отличается от дебетовой?

Кредитная карта — это карта для покупок в долг. В отличие от дебетовой карты, на которой лежат ваши собственные деньги, на кредитной карте лежат деньги банка. Вы можете распоряжаться этими деньгами, чтобы покупать товары в магазинах и в интернете. Можно даже переводить деньги друзьям или родным или снимать наличные в банкомате, но имейте в виду, что за эти операции банк возьмёт комиссию.

Как выбрать кредитную карту?

С какого возраста можно получить кредитную карту СберБанка?

Как оформить кредитную карту СберБанка?

Что такое предодобренное предложение по карте и как узнать, есть ли такое предложение для меня?

Что такое кредитный лимит по карте?

Это максимальная сумма на карте, которую вы можете потратить в долг. Для каждого клиента банк устанавливает лимит индивидуально.

Как пополнить карту?

Пополнить кредитную карту можно разными способами:

1. Перевести с зарплатной карты:

2. Пополнить карту наличными:

— через кассу в офисе СберБанка

3. Перевести с карты другого банка:

— на сайте СберБанка,

— в мобильном приложении СберБанк Онлайн.

4. Пополнить заблокированную кредитную карту можно:

— переводом со счёта стороннего банка.

Зачисление суммы на кредитную карту при переводе со счета или другой карты СберБанка может занять от 15 минут, деньги придут не позднее следующего рабочего дня.

Как заблокировать, перевыпустить или закрыть карту?

Заблокировать. Выберите карту в СберБанк Онлайн → «Настройки» → «Заблокировать». Также заблокировать карту можно позвонив в банк по номеру 900.

Досрочно перевыпустить. Зайдите в «Настройки» карты в СберБанк Онлайн и нажмите «Перевыпустить».

Если заканчивается срок карты, делать ничего не нужно — банк сам выпустит новую и сообщит в СМС. Чтобы активировать карту, заберите ее в офисе банка, адрес будет указан в СМС.

Закрыть. Погасите задолженность. Узнать сумму для погашения можно в приложении СберБанк Онлайн. Для этого.

Когда внесли деньги на кредитную карту, обратитесь в любое отделение СберБанка с паспортом и оформите заявление на закрытие счета. Счет закроем через 30 дней после оформления заявления.

Как понять, действует ли сейчас беспроцентный период?

В СберБанк Онлайн нажмите на кредитную карту → «Подробнее о задолженности». Там вы узнаете сумму обязательного платежа, сумму долга на сегодня и задолженность по льготному периоду. Там же вы увидите доступный лимит по карте и даты текущего отчётного периода.

Посмотрите короткое видео, чтобы узнать, что такое льготный период и как никогда не платить проценты за использование денег на кредитной карте.

Как избежать процентов по кредитной карте?

Чтобы не платить проценты, старайтесь возвращать задолженность за покупку в течение беспроцентного периода.

Например, дата отчета по вашей карте — 1 октября, значит 2 октября начинается беспроцентный период. Если вы сделали покупку 2 октября, у вас есть 50 дней на погашение кредита без процентов, то есть до 21 ноября. Если совершить покупку 20 октября, то до 21 ноября остается 32 дня на погашение полной суммы задолженности без процентов.

На какие операции не распространяется действие беспроцентного периода?

Где узнать дату отчёта по кредитной карте?

Есть три способа найти дату отчёта по кредитной карте:

8 800 555-55-50 (бесплатно по России)

+7 495 500-55-50 (для звонков из любой точки мира)

Как пополнить кредитную карту?

Пополнить кредитную карту можно несколькими способами:

1. Перевести с дебетовой карты в СберБанк Онлайн или через банкомат.

2. Пополнить карту наличными через банкомат или с помощью сотрудника в офисе СберБанка.

3. Перевести с карты другого банка на сайте СберБанка, а также в мобильном приложении СберБанк Онлайн.

4. Пополнить заблокированную кредитную карту можно в СберБанк Онлайн, офисе Банка или оформить перевод со счета стороннего банка.

Зачисление переведенной суммы на кредитную карту во внутренней сети Банка — от 15 минут, но не позднее следующего рабочего дня.

Пополнение с карт/счетов сторонних банков — не позднее рабочего дня, следующего за днем поступления средств в банк.

Можно ли перевести деньги с кредитной карты СберБанка?

Да, в СберБанк Онлайн перевести деньги с кредитной карты можно на дебетовую карту СберБанка — свою или любого другого клиента. Но нужно учитывать, что за перевод с кредитной карты удерживается комиссия, независимо от того, переводите ли вы деньги банка или собственные.

Комиссия за перевод денег на дебетовую карту Сбербанка составляет 3% от суммы выдачи, но не менее 390 ₽.

Как увеличить кредитный лимит на карте?

Решение об увеличении кредитного лимита принимает банк. Если вы активно пользуетесь картой, банк может принять решение об увеличении суммы кредитного лимита. Если вы долго не пользовались кредитной картой или пользовались неактивно, банк может предложить клиенту уменьшить лимит по кредитной карте. Такие предложения обычно приходят в СМС.

Как отказаться от увеличения кредитного лимита по карте?

Если банк примет решение увеличить кредитный лимит по кредитной карте, он направит вам СМС с предложением. Если вы не согласны, отправьте СМС с текстом «ЛИМИТ НЕТ» на номер 900. Отсутствие ответа будет считаться согласием.

Как уменьшить лимит по моей кредитной карте?

Если Вы хотите уменьшить лимит по своей кредитной карте, обратитесь в офис Банка или по номерам:

Почему я не вижу свою карту в СберБанк Онлайн?

Карты в СберБанк Онлайн могут не отображаться в следующих случаях:

1. Они скрыты настройками видимости, заблокированы или редко используются.

Зайдите в интернет-банк СберБанк Онлайн. В главном меню нажмите «Профиль (человечек)» → «Настройки (шестеренка)» → «Безопасность» → «Настройки» → «Восстановить отображение продуктов» или В главном меню нажмите «Профиль (человечек)» → «Настройки (шестеренка)» → «Заблокированные карты» / «Редко используемые карты»

2. Продукты выпущены на разные персональные данные (ФИО, дата рождения, серия и номер паспорта) из-за смены паспорта, фамилии и т.п.

Если ваши персональные данные устарели, например, из-за замены паспорта, обратитесь в ближайший офис банка с паспортом и документом, который подтверждает смену ФИО, и напишите заявление.

Если вы уже обращались в банк и писали заявление на изменение персональных данных, то при повторном обращении укажите номер первичного обращения и предоставьте копию нового паспорта.

3. Не заключён договор банковского обслуживания физических лиц.

Доступ к некоторым продуктам, например, счетам и вкладам, возможен только при наличии заключённого договора. Договор можно заключить в любом офисе банка. Для этого потребуется документ, удостоверяющий личность, и карта СберБанка.

Сколько кредитных карт СберБанка я могу использовать?

Когда придут деньги на карту?

Если перевели деньги с другого счета или карты СберБанка, то они придут в течение 15 минут, но не позднее следующего рабочего дня.