Простое товарищество что это такое

Что такое простое товарищество

Простое товарищество (ПТ) образуется на основании договора. Это форма субъекта, к которой предъявляются особые требования.

Вопрос: Как отражаются в обособленном учете операций по совместной деятельности получение в качестве вклада в простое товарищество объекта основных средств (ОС) и его возврат товарищу (участнику) при прекращении совместной деятельности? Товарищ, ведущий общие дела, применяет УСН.

Согласованная участниками денежная оценка указанного ОС (производственного оборудования), полученного от участника, применяющего общую систему налогообложения, составляет 180 000 руб., что равно остаточной стоимости объекта по данным бухгалтерского и налогового учета этого участника.

Установленный товарищем, ведущим общие дела, срок полезного использования объекта ОС для целей бухгалтерского и налогового учета равен 36 месяцам (с учетом срока полезного использования участником — предыдущим собственником). Начисление амортизации в бухгалтерском и налоговом учете производится линейным способом (методом). Через один год в связи с прекращением совместной деятельности объект ОС возвращен участнику.

Посмотреть ответ

Понятие и цели простого товарищества

Простое товарищество образуется между двумя или более сторонами. При этом не формируется ЮЛ. В процессе происходит объединение вкладов участников. Рассмотрим цели организации простого товарищества:

Вопрос: Нужно ли восстанавливать НДС при передаче имущества по договору простого товарищества (п. 3 ст. 170 НК РФ)?

Посмотреть ответ

Перечисленные пункты, а также определение ПТ, изложены в статье 1041 ГК РФ. Рассмотрим базовые признаки простого товарищества:

Как учесть операции по договору простого товарищества в налоговом и бухгалтерском учете?

К СВЕДЕНИЮ! Порядок покрытия убытков ПТ, на основании статьи 1046 ГК РФ, оговаривается соглашением. Если в нем ничего не указано, участники покрывают убытки соразмерно своим вкладам. В документе не может быть прописано условие о том, что одна из сторон не несет ответственности за убытки. Если такое условие прописано, соглашение признается ничтожным.

ВАЖНО! Сторонами простого товарищества могут быть исключительно ИП или ЮЛ.

Имущество простого товарищества

Вклады и имущество в ПТ отличаются теснейшей взаимосвязью. По этой причине имеет смысл анализировать эти понятия совместно. Вклады всех участников считаются равными. Исключение – фактическое неравенство вкладов или соответствующий пункт, включенный в соглашение. Понятие вклада в рамках простого товарищества изложено в статье 1042 ГК РФ. Это достаточно широкое понятие. Под вкладами может пониматься:

Нефизические объекты (навыки, связи и прочее) представляют собой интеллектуальную собственность и регулируются статьей 138 ГК РФ. Рассмотрим базовые особенности вкладов:

Вопрос: Может ли участник простого товарищества применять те же льготы по налогу на прибыль, что и при осуществлении собственной деятельности (ст. 278 НК РФ)?

Посмотреть ответ

ВАЖНО! Участник простого товарищества может вносить в качестве вклада не только свою собственность, но и объекты, принадлежащие ему по праву аренды, договора безвозмездного пользования.

Преимущества и недостатки

Простое товарищество характеризуется преимуществами:

Однако у простого товарищества присутствуют также недостатки:

Простое товарищество имеет смысл создавать только в том случае, если цели всех участников согласованы. Самый повышенный риск при образовании ПТ – это возникновение разногласий и конфликтов.

Налогообложение простого товарищества

Текущая деятельность простого товарищества будет облагаться НДС по правилам, зафиксированным в статье 174.1 НК РФ. Вести учет, на основании которого исчисляется НДС, должен участник, на котором лежит ответственность за ведение общих дел. Если в составе простого товарищества есть нерезидент, учет должен вести человек с российским гражданством. Лицо должно формировать счета-фактуры по операциям, на которые начисляется НДС. Товарищество получает право на налоговый вычет сумм НДС по объектам, которые покупаются для ведения совместной деятельности. Данный пункт указан в пункте 2 и 3 статьи 174.1 НК РФ.

Начисление НДС выполняется в стандартном порядке. Учет разделен. То есть имущество и операции, которые относятся к деятельности образования, должны отражаться на автономном балансе. Порядок организации раздельного учета определяется участниками самостоятельно. Достигнутые соглашения должны быть внесены в приказ об учетной политике. Самый простой способ разделить учет – его организация в автономной базе. Декларацию обязан подавать человек, который должен организовывать учет.

Создание налоговой базы оговорено статьей 278 НК РФ. В рамках исчисления налогов реализацией не считается передача имущества сторонами в форме вклада. Доходы, сформированные в результате деятельности компании, должны быть включены в состав внереализационных доходов. Из них вычитаются налоги. Убытки при исчислении налогов учитываться не будут.

Содержание договора простого товарищества

Как говорилось ранее, ПТ образуется на основании договора. Рассмотрим основные пункты, которые указываются в соглашении:

На основании договора участник может наделяться правом на заключение сделок от имени образования.

Прекращение деятельности простого товарищества

ПТ прекращает свою деятельность при некоторых обстоятельствах:

Если участник отказывается от бессрочного документа, соответствующее заявление должно быть составлено не позднее 3 месяцев. Нужно предоставить его прочим участникам. К процедуре выхода из ПТ нужно готовиться заранее. В целом прекратить деятельность образования достаточно просто.

Простое товарищество: базовые основы и дополнительные возможности для бизнеса

Обратившись к нормам Гражданского кодекса РФ, можно выделить следующие характерные черты Простого товарищества:

цель создания простого товарищества может быть любой: ведение производственной, торговой деятельности, строительство, разработка, ведение сельского хозяйства и т.д.;

в целях осуществления совместной деятельности товарищи вносят вклады в виде: имущества, имущественных прав, денежных средств, ценных бумаг; навыков, умений, знаний, опыта; деловых связей, деловой репутации, прав использования объектов интеллектуальной собственности и т.д. Размер, вид и стоимость вносимого каждым товарищем вклада определяется конкретными целями совместной деятельности, возможностями каждого из товарищей и их договоренностями между собой.

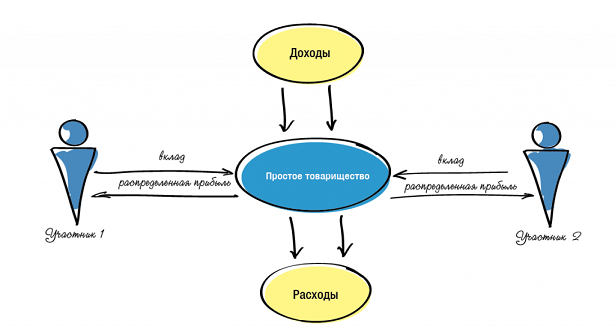

Схематично конструкция договора простого товарищества выглядит следующим образом:

Участвуя в договоре простого товарищества, каждый из товарищей свободен в одновременном ведении и обычной для него хозяйственной деятельности: в заключении договоров, выполнении работ, оказании услуг, осуществлении производства и/или реализации товаров не в интересах товарищества. И даже участвовать в другом Договоре простого товарищества.

Для третьих лиц при этом ничего не меняется: участники простого товарищества могут не афишировать во вне заключение такого договора (так называемое негласное товарищество). Поэтому третьи лица могут не знать, действует ли организация в своих интересах или в интересах товарищества.

При этом, в случае одновременного осуществления деятельности в своем интересе и в интересах товарищества, участник простого товарищества должен обеспечить раздельный учет доходов и расходов, имущества. Также рекомендуем каждому товарищу открыть отдельный расчётный счёт для учёта доходов и расходов в рамках совместной деятельности. В договоре простого товарищества также возможно предусмотреть, что любые действия товарища по умолчанию являются действиями в интересах товарищества.

Вместе с тем, например Постановлением Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по НДС» закреплено: «В случае, если реализацию товаров (работ, услуг), имущественных прав осуществляет участник товарищества, исполняющий обязанности налогоплательщика налога на добавленную стоимость, при составлении этим участником товарищества счетов-фактур порядковый номер счета-фактуры через разделительный знак «/» (разделительная черта) дополняется утвержденным участником товарищества цифровым индексом, обозначающим совершение операции в соответствии с конкретным договором простого товарищества» (п.1 разд.II).

На практике совместная деятельность выглядит следующим образом:

Товарищ, ведущий общие дела

В соответствии с действующим законодательством помимо «основной роли» у участника Договора Простого товарищества могут быть три различных статуса:

Участник, ведущий бухгалтерский учет общего имущества товарищей (п. 2 ст. 1043 ГК РФ);

Участник, ведущий общие дела от имени всех товарищей на основании п. 2 ст. 1044 ГК РФ;

Участник, ведущий общий учет операций, подлежащих обложению НДС в соответствии со ст. 174.1 НК РФ

При этом участник договора простого товарищества может быть наделен как одной из вышеуказанных обязанностей, так всеми вместе. Как правило, совмещение этих ролей у одного товарища удобно и в таком случае такого товарища принято называть «товарищ, ведущий общие дела» (=ТВОД).

Особенности налогообложения договора простого товарищества:

1) Полученная товариществом прибыль облагается на уровне товарищей, согласно применяемой ими системе налогообложения.

Важно! Упрощенец, участвуя в простом товариществе, может применять только объект «Доходы минус Расходы»!п.3 ст.346.14 НК РФ ЕНВД также запрещено.п.2.1 ст.346.26 НК РФ

2) Для товарищей доход от участия в простом товариществе считается внереализационным доходом.

Это обстоятельство может стать непреодолимым препятствием для работы в рамках товарищества в тех случаях, когда потенциальные заказчики Товарищества тщательно анализируют финансовые показатели своих контрагентов, определяя допустимость сотрудничества, в том числе, на основе величины выручки (дохода от реализации) контрагента.

3) Финансовый результат товарищества определяется поквартально.

4) Вся деятельность в рамках простого товарищества облагается налогом на добавленную стоимость (НДС)ст.174.1 НК РФ, независимо от того, какие режимы налогообложения применяют его участники. Иными словами: даже если все участники простого товарищества находятся на упрощенной системе налогообложения, вся выручка от совместной деятельности в рамках простого товарищества будет облагаться НДС. При этом также есть право на применение налоговых вычетов по НДС.

В связи с этим заключать договоры поставки товаров (оказания услуг, выполнения работ) от имени простого товарищества и выставлять по ним счета-фактуры может любой товарищ, а не только «товарищ, ведущий общие дела». А вот счета-фактуры по затратным договорам (приобретение материалов, товаров (услуг), арендная плата для целей ведения совместной деятельности) должны быть оформлены именно на товарища, ведущего общие дела.

При этом простое товарищество начисляет НДС по общим правилам: может использовать льготные ставки 10% и 0%, пользоваться освобождением от НДС определенных операций в соответствии со ст.149 НК РФ.

5) Декларацию по НДС по результатам деятельности товарищества подает один из товарищей.

Таким образом, с точки зрения налогообложения доходов Договор простого товарищества позволяет:

2) Выгода от легальной экономии налога с доходов особенно налицо, когда:

3) Товарищам, применяющим УСН, в части операций в рамках договора простого товарищества учесть все расходы, предусмотренные гл. 25 НК РФ как расходы Товарищества, несмотря на то, что перечень расходов при применении УСН является закрытым;

4) Сохранить НДС независимо от применяемой товарищами системы налогообложения: в рамках товарищества есть обязанность начислять НДС и право воспользоваться налоговыми вычетами.

Преимущества договора простого товарищества по сравнению с договором переработки давальческого сырья рассмотрим на примере

Условные исходные данные:

1 вариант:

Торговый дом и Производство связаны между собой договором простого товарищества. НДС в составе арендной платы полностью принимается к вычету. Общий доход от совместной деятельности распределяется между товарищами и облагается ими по своей системе налогообложения.

2 вариант:

Между Торговым домом и Производством заключен привычный договор переработки давальческого сырья. Производственная компания, также как в 1 варианте, применяет УСН с пониженной ставкой налога с доходов. Однако НДС, уплаченный арендодателю, не принимается к вычету, увеличивая себестоимость услуг по переработке.

3 вариант:

Не желая терять вычет по НДС, производственная компания переводится на общую систему налогообложения. Вместо УСН с пониженными ставками она уплачивает налог на прибыль.

Другие особенности налогового учета деятельности в рамках договора простого товарищества:

налог на имущество в отношении имущества, приобретенного и (или) созданного в процессе совместной деятельности, исчисляется и уплачивается участниками договора пропорционально стоимости их вклада в общее дело. В связи с этим участник, применяющий УСН, освобождается от уплаты налога на имущество в своей доле (ст. 377 НК РФ), если, конечно, налог на имущество по этому объекту не исчисляется, исходя из его кадастровой стоимости (в этом случае налог платят все).

Наряду с широкими возможностями применения договора простого товарищества в сфере налоговой оптимизации, он одновременно является полезным инструментом в разрешении некоторых сложных вопросов управления. Так, наглядный эффект от применения этой договорной конструкции достигается при использовании общего имущества, представляющего неделимый объект.

Например, объект недвижимости находится в общей собственности двух или более лиц, одно из которых не принимает непосредственного участия в оперативной деятельности. Заключение договора простого товарищества позволит второму собственнику в качестве товарища, ведущего общие дела, единолично заключать договоры аренды, договоры на обслуживание и т.п., после чего распределять уже чистый доход («все доходы минус все расходы») в пользу каждого из собственников в согласованных пропорциях.

Все описанное доказывает, что не стоит упускать из внимания такой непростой инструмент как простое товарищество.

Простое товарищество: базовые основы и дополнительные возможности для бизнеса

Обратившись к нормам Гражданского кодекса РФ, можно выделить следующие характерные черты Простого товарищества:

цель создания простого товарищества может быть любой: ведение производственной, торговой деятельности, строительство, разработка, ведение сельского хозяйства и т.д.;

в целях осуществления совместной деятельности товарищи вносят вклады в виде: имущества, имущественных прав, денежных средств, ценных бумаг; навыков, умений, знаний, опыта; деловых связей, деловой репутации, прав использования объектов интеллектуальной собственности и т.д. Размер, вид и стоимость вносимого каждым товарищем вклада определяется конкретными целями совместной деятельности, возможностями каждого из товарищей и их договоренностями между собой.

Схематично конструкция договора простого товарищества выглядит следующим образом:

Участвуя в договоре простого товарищества, каждый из товарищей свободен в одновременном ведении и обычной для него хозяйственной деятельности: в заключении договоров, выполнении работ, оказании услуг, осуществлении производства и/или реализации товаров не в интересах товарищества. И даже участвовать в другом Договоре простого товарищества.

Для третьих лиц при этом ничего не меняется: участники простого товарищества могут не афишировать во вне заключение такого договора (так называемое негласное товарищество). Поэтому третьи лица могут не знать, действует ли организация в своих интересах или в интересах товарищества.

При этом, в случае одновременного осуществления деятельности в своем интересе и в интересах товарищества, участник простого товарищества должен обеспечить раздельный учет доходов и расходов, имущества. Также рекомендуем каждому товарищу открыть отдельный расчётный счёт для учёта доходов и расходов в рамках совместной деятельности. В договоре простого товарищества также возможно предусмотреть, что любые действия товарища по умолчанию являются действиями в интересах товарищества.

Вместе с тем, например Постановлением Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по НДС» закреплено: «В случае, если реализацию товаров (работ, услуг), имущественных прав осуществляет участник товарищества, исполняющий обязанности налогоплательщика налога на добавленную стоимость, при составлении этим участником товарищества счетов-фактур порядковый номер счета-фактуры через разделительный знак «/» (разделительная черта) дополняется утвержденным участником товарищества цифровым индексом, обозначающим совершение операции в соответствии с конкретным договором простого товарищества» (п.1 разд.II).

На практике совместная деятельность выглядит следующим образом:

Товарищ, ведущий общие дела

В соответствии с действующим законодательством помимо «основной роли» у участника Договора Простого товарищества могут быть три различных статуса:

Участник, ведущий бухгалтерский учет общего имущества товарищей (п. 2 ст. 1043 ГК РФ);

Участник, ведущий общие дела от имени всех товарищей на основании п. 2 ст. 1044 ГК РФ;

Участник, ведущий общий учет операций, подлежащих обложению НДС в соответствии со ст. 174.1 НК РФ

При этом участник договора простого товарищества может быть наделен как одной из вышеуказанных обязанностей, так всеми вместе. Как правило, совмещение этих ролей у одного товарища удобно и в таком случае такого товарища принято называть «товарищ, ведущий общие дела» (=ТВОД).

Особенности налогообложения договора простого товарищества:

1) Полученная товариществом прибыль облагается на уровне товарищей, согласно применяемой ими системе налогообложения.

Важно! Упрощенец, участвуя в простом товариществе, может применять только объект «Доходы минус Расходы»!п.3 ст.346.14 НК РФ ЕНВД также запрещено.п.2.1 ст.346.26 НК РФ

2) Для товарищей доход от участия в простом товариществе считается внереализационным доходом.

Это обстоятельство может стать непреодолимым препятствием для работы в рамках товарищества в тех случаях, когда потенциальные заказчики Товарищества тщательно анализируют финансовые показатели своих контрагентов, определяя допустимость сотрудничества, в том числе, на основе величины выручки (дохода от реализации) контрагента.

3) Финансовый результат товарищества определяется поквартально.

4) Вся деятельность в рамках простого товарищества облагается налогом на добавленную стоимость (НДС)ст.174.1 НК РФ, независимо от того, какие режимы налогообложения применяют его участники. Иными словами: даже если все участники простого товарищества находятся на упрощенной системе налогообложения, вся выручка от совместной деятельности в рамках простого товарищества будет облагаться НДС. При этом также есть право на применение налоговых вычетов по НДС.

В связи с этим заключать договоры поставки товаров (оказания услуг, выполнения работ) от имени простого товарищества и выставлять по ним счета-фактуры может любой товарищ, а не только «товарищ, ведущий общие дела». А вот счета-фактуры по затратным договорам (приобретение материалов, товаров (услуг), арендная плата для целей ведения совместной деятельности) должны быть оформлены именно на товарища, ведущего общие дела.

При этом простое товарищество начисляет НДС по общим правилам: может использовать льготные ставки 10% и 0%, пользоваться освобождением от НДС определенных операций в соответствии со ст.149 НК РФ.

5) Декларацию по НДС по результатам деятельности товарищества подает один из товарищей.

Таким образом, с точки зрения налогообложения доходов Договор простого товарищества позволяет:

2) Выгода от легальной экономии налога с доходов особенно налицо, когда:

3) Товарищам, применяющим УСН, в части операций в рамках договора простого товарищества учесть все расходы, предусмотренные гл. 25 НК РФ как расходы Товарищества, несмотря на то, что перечень расходов при применении УСН является закрытым;

4) Сохранить НДС независимо от применяемой товарищами системы налогообложения: в рамках товарищества есть обязанность начислять НДС и право воспользоваться налоговыми вычетами.

Преимущества договора простого товарищества по сравнению с договором переработки давальческого сырья рассмотрим на примере

Условные исходные данные:

1 вариант:

Торговый дом и Производство связаны между собой договором простого товарищества. НДС в составе арендной платы полностью принимается к вычету. Общий доход от совместной деятельности распределяется между товарищами и облагается ими по своей системе налогообложения.

2 вариант:

Между Торговым домом и Производством заключен привычный договор переработки давальческого сырья. Производственная компания, также как в 1 варианте, применяет УСН с пониженной ставкой налога с доходов. Однако НДС, уплаченный арендодателю, не принимается к вычету, увеличивая себестоимость услуг по переработке.

3 вариант:

Не желая терять вычет по НДС, производственная компания переводится на общую систему налогообложения. Вместо УСН с пониженными ставками она уплачивает налог на прибыль.

Другие особенности налогового учета деятельности в рамках договора простого товарищества:

налог на имущество в отношении имущества, приобретенного и (или) созданного в процессе совместной деятельности, исчисляется и уплачивается участниками договора пропорционально стоимости их вклада в общее дело. В связи с этим участник, применяющий УСН, освобождается от уплаты налога на имущество в своей доле (ст. 377 НК РФ), если, конечно, налог на имущество по этому объекту не исчисляется, исходя из его кадастровой стоимости (в этом случае налог платят все).

Наряду с широкими возможностями применения договора простого товарищества в сфере налоговой оптимизации, он одновременно является полезным инструментом в разрешении некоторых сложных вопросов управления. Так, наглядный эффект от применения этой договорной конструкции достигается при использовании общего имущества, представляющего неделимый объект.

Например, объект недвижимости находится в общей собственности двух или более лиц, одно из которых не принимает непосредственного участия в оперативной деятельности. Заключение договора простого товарищества позволит второму собственнику в качестве товарища, ведущего общие дела, единолично заключать договоры аренды, договоры на обслуживание и т.п., после чего распределять уже чистый доход («все доходы минус все расходы») в пользу каждого из собственников в согласованных пропорциях.

Все описанное доказывает, что не стоит упускать из внимания такой непростой инструмент как простое товарищество.

Разбираем особо: простое товарищество. Дополнительные возможности

Обратившись к нормам Гражданского кодекса РФ, можно выделить следующие характерные черты Простого товарищества:

цель создания простого товарищества может быть любой: ведение производственной, торговой деятельности, строительство, разработка и т.д., за исключением деятельности, осуществление которой законодательно запрещено.

в целях осуществления совместной деятельности товарищи вносят вклады в виде: имущества, имущественных прав, денежных средств, ценных бумаг; навыков, умений, знаний; деловых связей, деловой репутации. Размер и вид вносимого каждым товарищем вклада определяется конкретными целями совместной деятельности, возможностями каждого из товарищей и их договоренностями между собой.

Судебная практика положительно относится к возможности внесения в качестве вклада квот, промысловых лимитов, например, на вылов рыбы (Постановление ВАС РФ от 01.03.2012 г. по делу № А73-6230/2010). В тоже время, как показывает практика, при осуществлении совместной лицензируемой деятельности необходимо наличие лицензий у всех, непосредственно осуществляющих такую деятельность, товарищей (Постановление Арбитражного суда Амурской области от 27. 03. 2012 г. по делу № А04-221/2012). Равным образом, это касается и свидетельства СРО о допуске к строительным работам, которое нельзя внести в качестве вклада в простое товарищество.

Денежная оценка вклада каждого товарища осуществляется по соглашению всех товарищей. При этом доли в распределении прибыли необязательно должны быть равными и соответствовать размеру внесенного вклада, что позволяет перераспределять получаемые доходы в пользу товарища с наименьшей ставкой налогообложения.

Схематично конструкция договора простого товарищества выглядит следующим образом:

Участвуя в договоре простого товарищества, каждый из товарищей свободен в одновременном ведении и обычной для него хозяйственной деятельности: в заключении договоров, выполнении работ, оказании услуг, осуществлении производства и/или реализации товаров.

Для третьих лиц при этом ничего не меняется: участники простого товарищества могут не афишировать во вне заключение такого договора (так называемое негласное товарищество). Поэтому третьи лица могут не знать, действует ли организация в своих интересах или в интересах товарищества.

При этом, в случае одновременного осуществления деятельности в своем интересе и в интересах товарищества, участник простого товарищества должен обеспечить раздельный учет доходов и расходов, имущества. В договоре простого товарищества также возможно предусмотреть, что любые действия товарища по умолчанию являются действиями в интересах товарищества.

Порядок раздельного учета законодательно не установлен, поэтому ответственное лицо должно разработать его самостоятельно и закрепить в своей учетной политике (Письмо Минфина РФ от 11.04.12г. № 03-07-08/01).

Вместе с тем, например Постановлением Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по НДС» закреплено: «В случае, если реализацию товаров (работ, услуг), имущественных прав осуществляет участник товарищества, исполняющий обязанности налогоплательщика налога на добавленную стоимость, при составлении этим участником товарищества счетов-фактур порядковый номер счета-фактуры через разделительный знак «/» (разделительная черта) дополняется утвержденным участником товарищества цифровым индексом, обозначающим совершение операции в соответствии с конкретным договором простого товарищества» (п.1 разд.II).

Участник Договора Простого товарищества может быть наделен дополнительно тремя различными функциями:

ведение бухгалтерского учета общего имущества товарищей (п. 2 ст. 1043 ГК РФ);

ведение общих дел от имени всех товарищей на основании п. 2 ст. 1044 ГК РФ, включая заключение договоров с контрагентами;

ведение общего учета операций, подлежащего обложению НДС в соответствии со ст. 174.1 НК РФ.

При этом участник договора простого товарищества может быть наделен как одной из вышеуказанных обязанностей, так всеми вместе. Как правило, для удобства эти роли совмещает один товарищ и в таком случае его принято называть «товарищем, ведущим общие дела».

Подробнее о порядке ведения бухгалтерского и налогового учета в рамках простого товарищества читать ТУТ.

На практике совместная деятельность выглядит следующим образом: каждый из товарищей реализует порученную ему функцию, а товарищ, ведущий общие дела, ведет учет абсолютно всех доходов и расходов, как на основании собственных документов, так и на основании документов, представленных другими товарищами. Доходы и расходы учитываются по методу начисления (требование п.4 ст. 273 НК РФ).

По окончании отчетного (налогового) периода товарищ, ведущий общие дела, распределяет финансовый результат между всеми товарищами в порядке и долях, предусмотренных договором; именно этот доход учитывается товарищами в целях налогообложения и с него необходимо уплатить налог на прибыль или единый налог по УСН.

Порядок налогообложения совместной деятельности имеет ряд особенностей:

Учитывая, что нормами НК РФ не предусмотрен раздельный учет налоговым органом сумм НДС, подлежащих уплате в связи с выполнением договора простого товарищества, его участник, на которого возложено ведение общего учета операций, в срок не позднее 20-го числа месяца, следующего за истекшим налоговым периодом, представляет в налоговый орган по месту своего учета одну налоговую декларацию. При этом товарищ, на которого возложено ведение общего учета операций, на основании п. 5 ст. 174.1 Кодекса ведет учет операций, совершенных по каждому указанному договору, отдельно.

Письмо Минфина России от 05.04.2012 № 03-07-15/34

В связи с этим заключать договоры поставки товаров (оказания услуг, выполнения работ) от имени простого товарищества и выставлять по ним счета-фактуры может любой товарищ, а не только «товарищ, ведущий общие дела». А вот счета-фактуры по затратным договорам (приобретение материалов, товаров (услуг), арендная плата для целей ведения совместной деятельности) должны быть оформлены именно на товарища, ведущего общие дела.

При этом простое товарищество начисляет НДС по общим правилам: может использовать льготные ставки 10% и 0%, пользоваться освобождением от НДС определенных операций в соответствии со ст.149 НК РФ.

Подробнее о порядке выставления счетов-фактур в рамках товарищества можно почитать ТУТ.

Каждый товарищ будет учитывать у себя не выручку, а прибыль (финансовый результат деятельности), которую товарищ, ведущий общие дела, распределит пропорционально размеру вкладов (п.4 ст.278 и п.9 ст.250 НК РФ). Для товарищей такая распределенная прибыль для целей налогообложения считается внереализационным доходом.

Технически данная норма будет реализована следующим образом: Все затраты, отнесенные к общим расходам товарищества, независимо от того, каким товарищем они понесены, учитывает товарищ, ведущий общие дела, который ежеквартально определяет финансовый результат деятельности товарищества (все доходы минус все расходы) и распределяет полученную прибыль между товарищами, которые отразят полученные суммы для целей налогообложения.

Доходом каждого из товарищей является распределенная в его пользу прибыль, соответствующая его доле в простом товариществе. Налог с доходов исчисляется и уплачивается каждым товарищем самостоятельно в соответствии с применяемой системой налогообложения. При этом участники простого товарищества, применяющие УСН, могут выбрать в качестве объекта только «доходы минус расходы» (п. 3 ст.346.14 НК РФ).

Таким образом, с точки зрения налогообложения доходов договор простого товарищества позволяет:

товарищам, применяющим УСН, в части операций в рамках договора простого товарищества учесть все расходы, предусмотренные гл. 25 НК РФ, несмотря на то, что перечень расходов при применении УСН является закрытым.

оптимизировать налоги с доходов посредством переноса части маржинального дохода с товарища, уплачивающего налог на прибыль по ставке 20%, на товарищей-«упрощенцев». Выгода от легальной экономии налога с доходов особенно на лицо, когда:

Дополнительным бонусом является и возможность применения товарищем-«упрощенцем» по тем же видам деятельности пониженной ставки страховых взносов в размере 20 %.

Тут следует упомянуть, что на практике возникает вопрос, учитывается ли доход, полученный от участия в простом товариществе, при определении права на получение различных привилегий, предусмотренных законодательством (пониженные ставки единого налога на УСН, страховых взносов, налоговые каникулы, ЕСХН).

По мнению налоговых органов, полученный товарищем доход представляет собой долю от финансового результата деятельности всех участников договора простого товарищества и учитывается в составе внереализационных доходов (а не доходов от реализации произведенной продукции), в связи с чем деятельность такого товарища не может быть признана производственной.

По нашему же убеждению, само по себе заключение компанией договора простого товарищества, без изменения характера ее деятельности, не должно влиять на использование возможностей, предусмотренных законодательством, за исключением случаев, прямо предусмотренных Налоговым кодексом РФ.

Например, законодатель предусмотрел запрет на применение участниками договора простого товарищества системы налогообложения в виде ЕНВД (п.2.1 ст.346.26 НК РФ) и упрощенной системы налогообложения с объектом «доходы» (п.3 ст.346.14 НК РФ).

В тех случаях, когда прямой запрет не установлен, нужно исходить из принципа «разрешено все, что прямо не запрещено». Такого же подхода придерживается и ВАС РФ.

Так, еще в 2010 г. ВАС РФ разрешил подобный вопрос в отношении права на применение товарищем ЕСХН в пользу последнего (см. Постановление Президиума ВАС РФ от 28.12.2010 N 9534/10 по делу № А57-24991/2009).

Налоговый орган посчитал, что поскольку полученный доход является внереализационным, он не может быть учтен при определении пропорции, дающей право на применение ЕСХН. Налогоплательщику были доначислены налоги (налог на прибыль и НДС), пени и штрафы исходя из того, что фактически он применял общую систему налогообложения.

Суды трех инстанций поддержали позицию налогового органа и отказали в удовлетворении требований налогоплательщика. По мнению судов, НК РФ связывает право на применение ЕСХН с доходом от реализации сельскохозяйственной продукции собственного производства. Доход же, полученный от участия в договоре простого товарищества, является внереализационным.

Высший Арбитражный Суд РФ не согласился с выводами нижестоящих судов и налогового органа, отменил судебные акты и принял постановление об удовлетворении требований налогоплательщика

(Постановление Президиума ВАС РФ от 28.12.2010 № 9534/10)

Полагаем, что по аналогии может быть решен вопрос с правом производственных предприятий, для которых Налоговым кодексом РФ установлена пониженная ставка, применять ставку страховых взносов в размере 20% при заключении ими договора простого товарищества.

Условные исходные данные:

Торговый дом и Производство связаны между собой договором простого товарищества. НДС в составе арендной платы полностью принимается к вычету. «Производство» имеет право применять пониженную ставку страховых взносов 20 %.

Между Торговым домом и Производством заключен привычный договор переработки давальческого сырья. Производственная компания, также как в 1 варианте, применяет УСН с пониженной ставкой налога с доходов и страховыми взносами. Однако НДС, уплаченный арендодателю, не принимается к вычету, увеличивая себестоимость услуг по переработке.

Не желая терять вычет по НДС, производственная компания переводится на общую систему налогообложения. Одновременно она лишается возможности оптимизации страховых взносов и налога с доходов.

1 вариант:

Простое товарищества

2 вариант:

Переработка давальческого сырья и Производство применяет УСН

+ 0,3 млн.руб./месяц (3,6 млн.руб. экономии за год)

+ 0,3 млн.руб./месяц (3,6 млн.руб. экономии за год)

— 0,152 млн.руб./месяц (потери 1,8 млн. в год)

Дополнительный источник экономии до 15% (в зависимости от региона)

Дополнительный источник экономии до 15% (в зависимости от региона)

Иные интересные примеры можно прочитать по ссылке.

В качестве других особенностей налогового учета деятельности в рамках договора простого товарищества можно назвать следующие:

налог на имущество в отношении имущества, приобретенного и (или) созданного в процессе совместной деятельности, исчисляется и уплачивается участниками договора пропорционально стоимости их вклада в общее дело. В связи с этим участник, применяющий УСН, освобождается от уплаты налога на имущество в своей доле (ст. 377 НК РФ), если конечно налог на имущество по этому объекту не исчисляется, исходя из его кадастровой стоимости (в этом случае налог платят все).

Наряду с широкими возможностями применения договора простого товарищества в сфере налоговой оптимизации, он одновременно является полезным инструментом в разрешении некоторых сложных вопросов управления. Так, наглядный эффект от применения этой договорной конструкции достигается при использовании общего имущества, представляющего неделимый объект.

Например, объект недвижимости находится в общей собственности двух или более лиц, одно из которых не принимает непосредственного участия в оперативной деятельности. Заключение договора простого товарищества позволит второму собственнику в качестве товарища, ведущего общие дела, единолично заключать договоры аренды, договоры на обслуживание и т.п., после чего распределять уже чистый доход («все доходы минус все расходы») в пользу каждого из собственников в согласованных пропорциях.

Все описанное доказывает, что не стоит упускать из внимания такой непростой инструмент как простое товарищество.