Прогнозный cf проекта что это

Что такое PL и CF. Часть 1: определение и отличие PL и CF.

Как говорилось ранее в статье об управленческом учете, несмотря на многогранность и разнообразие этого понятия и отчетов, которые он включает, есть всегда три главных финансовых отчета: PL, CF, BS. И если BS (управленческий баланс) используется не часто, в основном для анализа финансового состояния бизнеса, то PL и CF – это инструменты управления бизнесом, они необходимы и их всегда следует готовить. Поэтому остановимся в нашей статье именно на них. Начнем с определений.

PL (Profit and Loss ) – отчет/прогноз о финансовых результатах (или, как говорили до недавнего времени, о прибылях и убытках). В отчете отражаются доходы и расходы компании по методу начисления. «Метод начисления» означает, что моментом отражение в отчете является факт совершения операции: в момент отгрузки товара или подписания акта оказания услуг. В этом отчете показываются только операции текущей хозяйственной деятельности, то, что ведет к получению прибыли или убытку. К примеру, получение кредита или покупка оборудования не проходят через этот отчет. Все операции в PL учитываются без НДС.

Есть прямой и косвенный метод построения CF. В «прямом» операции отражаются, как они есть, и статьи отчета соответствуют реальным бизнес-особенностям. «Косвенный» метод – расчетный способ построения отчета на основе изменения статей в PL и балансе. На практике «Косвенный» метод используется в основном при бизнес-планировании. Для целей управления денежными потоками более пригоден «прямой» метод. В нашей статье будем под CF, понимать отчет, построенный «прямым» методом.

Сформулируем основные отличия между PL и CF в таблице.

Формирование отчета о движении денежных средств (Cash Flow Statement) прямым и косвенным методом

Главный вопрос каждого собственника: Сколько денег за определенный период заработала компания?

Для ответа на него существует отчет по CashFlow (CF), иначе ‒ отчет о движении денежных средств.

Пользователями CF могут быть как внутренние структуры компании: от бухгалтерии до руководства, так и внешние: вышестоящие организации, банки, инвесторы, органы статистики и прочие.

Отчет по CF предоставляет пользователям данные для проведения анализа и оценки компании по направлениям:

оценка уровня ликвидности и финансовой устойчивости компании;

оценка финансовой дисциплины как отдельных ЦФО, так и компании в целом (на основе CF проводится план-факт анализ БДДС).

Также, отчет дает ответы на вопросы:

как фактически распределялись денежные потоки компании в отчетном периоде (на что потрачены и откуда поступили денежные средства);

достаточное ли количество денежной массы генерирует компания для обеспечения основной деятельности;

владеет ли компания источником денежных средств для обеспечения инвестиционной деятельности.

В предыдущей статье «Копейка рубль бережет. Как правильно спланировать денежные потоки» мы рассказали о подходах к формированию БДДС, являющегося одной из форм планирования и важнейшим инструментарием управления ликвидностью. Теперь, как и обещали, рассмотрим подходы к формированию чистого денежного потока Cash Flow (CF).

Структура CF

Структура CF соответствует форме БДДС.

В статье мы предложили опираться на следующее понятие отчета:

Отчет – это таблица, где строки (статьи) группируются по доходам и расходам, а столбцы (аналитика) ‒ по проектам, услугам, подразделениям/ЦФО.

Таким образом, CF представляет из себя таблицу, где:

Общая формула для расчета чистого денежного потока:

CFO: Чистый денежный поток от операционной деятельности

CFI: Чистый денежный поток от инвестиционной деятельности

CFF: Чистый денежный поток от финансовой деятельности

Что необходимо для формирования CF

Данные по всем операциям движения денежных средств компании. Для целей CF операции ранжируются по видам деятельности: по поступлениям и списаниям

Отчет о прибылях и убытках (PL).

Подходы к формированию CF

CF можно формировать двумя способами: прямым (более простой способ на основании разнесения всех платежей из банковской выписки) и косвенным.

Прямой метод рассчитывает денежный поток от операций путем вычитания денежных выплат поставщикам, сотрудникам и прочих из поступлений от покупателей.

Косвенный метод рассчитывает денежный поток от операционной деятельности путем корректировки чистой прибыли на суммы безналичных доходов и расходов, где:

увеличение текущих активов вычитается из чистой прибыли, а уменьшение ‒ прибавляется;

увеличение текущих обязательств прибавляется к чистой прибыли, а уменьшение ‒ вычитается.

Различия в формировании CF прямым и косвенным методом затрагивают только раздел расчета денежного потока по операционной деятельности (CFO). Расчет денежных потоков по инвестиционной (CFI) и финансовой (CFF) деятельности одинаковы в обоих случаях.

Чтобы увязать два различных метода учета доходов и расходов, а именно: метод начислений и кассовый метод, был придуман косвенный метод составления отчета о движении денежных средств, где расчет строится от суммы прибыли, являющейся гарантом получения денежных средств в будущем.

Следует отметить, что несмотря на различную методологию формирования и саму форму CF прямым и косвенным методом, итоговый результат будет одинаковый. Потому что итоговый результат ‒ это остаток денежных средств, который не может различаться в зависимости от разного подхода к созданию отчета

Прямой метод формирования CF

Все денежные потоки распределяются по статьям и необходимым аналитикам. Из общего потока денежных средств необходимо исключить обороты между различными расчетными счетами, а также между предприятиями группы (внутригрупповые обороты).

Пример: CF прямым методом

Косвенный метод формирования CF

В основе логики формирования CF косвенным методом лежит уравнение:

Cash + CA + NCA = CL + NCL + SE

Δ Cash + Δ CA+ Δ NCA = Δ CL + Δ NCL + Δ SE

Δ Cash = Δ SE – (Δ CA – Δ CL) + Δ NCL – Δ NCA

= Δ CC + (ΝΙ − DIV) – Δ WC + D&A – (Δ NCA + D&A) + Δ NCL

= (NI + D&A – Δ WC) – (Δ NCA+ D&A) + (Δ CC+ Δ NCL – DIV)

Cash flow (кэш флоу) — что это и как он рассчитывается

Cash flow или денежный поток компании относится к разряду важнейших показателей, которое показывает перспективы развития компании. В этой статье мы подробно рассмотрим кэш флоу, поговорим о том, как он рассчитывается и какой бывает.

1. Что такое Cash flow простыми словами

Для определения результативности работы компании кэш флоу может дать множество полезных данных для инвесторов. Наиболее часто используется такой простой показатель, как «чистый денежный поток»:

Положительное значение NCF означает, что дела компании идут неплохо: есть свободные деньги, а значит бизнес работает в плюс.

Известный инвестор Уоррен Баффет считает показатель Cash Flow одним из ключевых при оценке акций компании.

2. Показатель FCFF (Free Cash Flow to the Firm)

Показатель «Free Cash Flow to the Firm» (FCFF) дословно переводится «свободный денежный поток фирмы» — это денежный поток за вычетом налогов и чистых инвестиций в основной и оборотный капитал.

Денежный поток можно рассчитывать по следующим видам цен:

Поскольку деньги обесцениваются каждый год, то и денежный поток сегодня не такой платёжеспособный как завтра. Чтобы внести поправки в будущую стоимость денег применяют коэффициент дисконтирования кэш флоу:

3. Кэш флоу операционной, инвестиционной и финансовой деятельности

Прямой и косвенный отчеты:

Отчёт о движении денежных средств (Cash Flow Statement) делится на три составляющие:

На основании этого можно переписать формула чистого денежного потока в следующем виде:

1 Операционная — это поток прибыли и расходов от ключевого направления фирмы.

Что входит в операционные деятельность:

2 Инвестиционная — это деньги, полученные от ценных бумаг, а также затраты на инвестиции.

Что входит в поступления:

Что входит в отток:

3 Финансовая — это все крупные денежные операции (кредиты, дивиденды, выкуп акций). Можно классифицировать на основе следующих параметров:

В поступление входит прибыль от эмиссии акций или иных выпусков ценных бумаг (облигаций, векселей, закладных, займов).

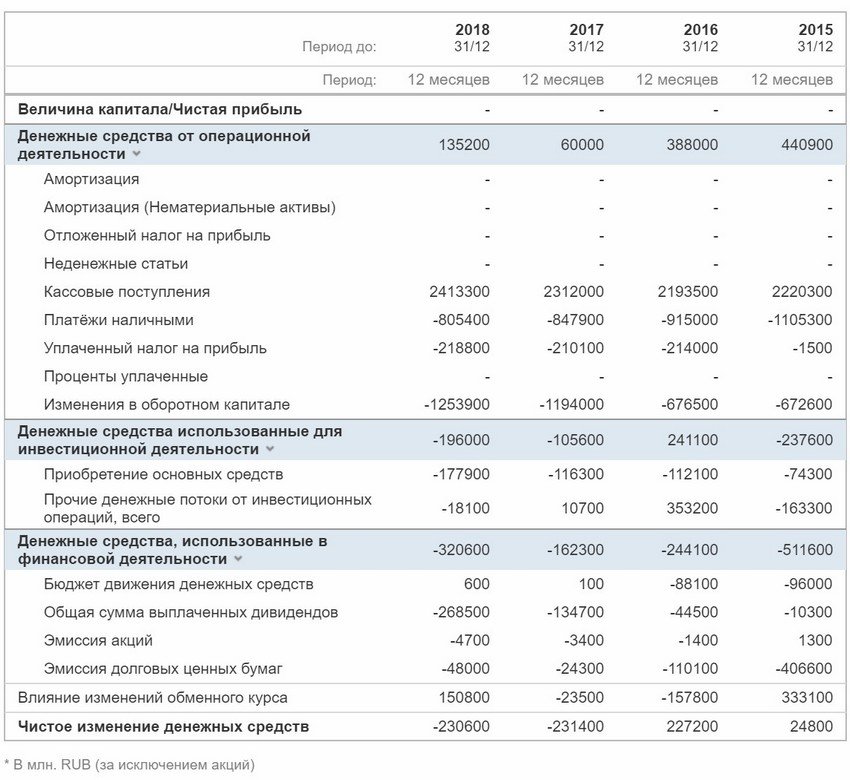

Пример отчёта Cash Flow Сбербанка по годам:

4. Что оказывает влияние на Cash flow

Существует внешние и внутренние факторы, которые оказывают конечное влияние на результаты подсчетов кэш флоу.

5. Недостатки или критика показателя Cash Flow

Cash Flow является очень хорошим показателем для оценки эффективности бизнеса. Но есть и недостатки.

Например, если у компании есть большой чистый положительный денежный поток, то это говорит о том, что она просто не знает как эффективно распорядиться этими деньгами. Раздавать их в качестве дивидендов с одной стороны хорошо для акционеров, но плохо для дальнейшего развития. Ведь эти деньги можно направить на какие-то улучшения. Например, тот же выкуп акций с биржи может повысить курс.

С другой стороны, отрицательное значение также не всегда говорит, что дела идут плохо. Компания могла инвестировать крупные деньги в расширение и модернизацию своей деятельности. В обозримом будущем эти вложения могут принести крупные прибыли. А ведь это и есть главная цель каждого бизнеса.

Поэтому при оценке кэш флоу нужно смотреть и на саму деятельность компании: какие действия предпринимает текущее руководство, какие прогнозы по прибыли и прочие экономические показатели.

Смотрите также видео «Управленческий учет отчет Cash Flow»:

Составление отчета о движении денежных средств (cash-flow)

P&L Statement (Отчет о прибылях и убытках / доходах и расходах)

Введение в отчет о движении денежных средств

Отчёт о движении денежных средств — это отчёт компании об источниках денежных средств (кредиты, акционерный капитал, облигационные заимствования и т.д.) и их использовании в данном временном периоде в трех видах деятельности: операционной, инвестиционной и финансовой. Этот отчёт прямо или косвенно отражает денежные поступления компании с классификацией по основным источникам капитала и её денежные выплаты с классификацией по основным направлениям использования в течение периода.

[sam_ad codes=»true»]

Отчёт о движении денежных средств — один из основных бухгалтерских отчётов, который составляется по утверждённой Форме № 4 (код формы по ОКУД 0710004). В отчёте отражается движение денежных средств организации в национальной валюте РФ и в иностранной валюте. Данные о движении денежных средств приводятся за отчётный и предыдущий год. По РСБУ отчёт о движении денежных средств формируется прямым методом (поступление и направление денежных средств приводятся в разрезе текущей, инвестиционной и финансовой деятельности). Форма российского отчёта о движении денежных средств не предусматривает использования косвенного метода. По российским стандартам не требуется приводить данные о денежных эквивалентах. Определения операционной, инвестиционной и финансовой деятельности в МСФО и РСБУ не идентичны.

Денежные эквиваленты – это высоколиквидные финансовые вложения, которые могут быть легко обращены в заранее известную сумму денежных средств и подвержены незначительному риску изменения стоимости, со сроком размещения обычно не более трех месяцев.

Цель и сфера применения

Отчет используется менеджерами и внешними пользователями. В данном отчете можно увидеть реальные доходы и расходы, а также получить следующую информацию:

Особенности операционной, инвестиционной и финансовой деятельности в отчете о движении денежных средств

В ходе составления отчёта выделяют приток и отток денежных средств по основной (производственной, операционной или прочей деятельности), финансовой и инвестиционной деятельности компании:

Данная классификация предназначена для того, чтобы пользователи отчётности могли оценить воздействие этих трёх направлений деятельности на финансовое положение компании и на величину её денежных средств.

Таблица 1. Классификация денежных потоков по видам деятельности

| Вид деятельности | Притоки денежных средств | Оттоки денежных средств |

| Операционная | 1. Поступления от продажи товаров и предоставления услуг; 2. Поступления рентных платежей за предоставление прав, вознаграждений, комиссионных; 3. Поступления и выплаты страховых компаний по страховым премиям, искам. | 1. Выплаты поставщикам товаров и услуг; 2. Выплаты заработной платы работникам; 3. Выплаты налога на прибыль, кроме налогов, относящихся к финансовой или инвестиционной деятельности. |

| Инвестиционная | 1. Поступления от продажи основных средств, нематериальных активов и прочих внеоборотных активов; 2. Поступления от продажи акций других компаний, а также долей в совместных компаниях; 3. Поступления в погашение займов, предоставленных другим сторонам. | 1. Выплаты для приобретения основных средств, нематериальных активов и прочих внеоборотных активов; 2. Выплаты по приобретению акций или долговых инструментов других компаний, а также долей в совместных компаниях; 3. Кредитование других сторон. |

| Финансовая | 1. Поступления от эмиссии акций или выпуска других долевых инструментов; 2. Поступления от эмиссии облигаций, векселей, закладных, займов, а также от прочих финансовых инструментов. | 1. Выплаты собственникам при выкупе или погашении акций компании; 2. Выплаты в погашение займов; 3. Выплаты арендатором в погашение обязательства по финансовой аренде. |

Расчет чистого денежного потока и факторы, влияющие на объем и характер формирования денежных потоков во времени

Чистый денежный поток (Net Cash Flow, NCF) — это разница между положительным денежным потоком (поступление денежных средств) и отрицательным денежным потоком (расходование денежных средств) в рассматриваемом периоде времени в разрезе отдельных его интервалов (по месяцам, кварталам, годам).

Обычно платежи внутри денежного потока группируются по периодам времени. Например, по месяцам, кварталам, годам. В этом случае формулу чистого денежного потока можно представить в следующем виде:

NCF = NCF1+ NCF2 + NCF3 + … + NCFN

или

NCF = (CF1+ — CF1-) + (CF2+ — CF2-) + (CF3+ — CF3-)+…+ (CFN+ — CFN-)

Факторы, которые влияют на объем и характер генерирования денежных потоков во времени, можно подразделить на внешние и внутренние.

Внешние факторы:

а) конъюнктура товарного рынка;

б) конъюнктура фондового рынка;

в) система налогообложения предприятий;

г) сложившаяся практика кредитования поставщиков и покупателей продукции;

д) система осуществления расчетных операций хозяйствующих субъектов;

е) доступность финансового кредита;

ж) возможность привлечения средств безвозмездного целевого финансирования.

Внутренние факторы:

а) жизненный цикл предприятия;

б) продолжительность операционного цикла;

в) сезонность производства и реализации продукции;

г) неотложность инвестиционных программ;

д) амортизационная политика предприятия;

е) коэффициент операционного левериджа;

ж) финансовый менталитет владельцев и менеджеров предприятия.

Расчет свободного денежного потока, его экономическое понимание

Free Cash Flow to the Firm (FCFF) — свободный денежный поток фирмы — это посленалоговый денежный поток от ее операционной деятельности за вычетом чистых инвестиций в основной и оборотный капитал, доступный инвесторам (кредиторам и собственникам). Свободный денежный поток определяется как прибыль от основной деятельности после уплаты налогов плюс амортизация минус инвестиции.

Денежный поток от активов — это поток, который создается производственными или операционными активами фирмы.

Подробная формула FCFF:

FCFF = EBIT*(1-Tax Rate) + DA — CNWC — CAPEX

· Tax Rate – ставка налога на прибыль;

· EBIT – прибыль до уплаты процентов и налога;

· DA – амортизация материальных и нематериальных активов (Depreciation & Amortization);

· CNWC – изменение в чистом оборотном капитале (Change in Net Working Capital);

· CAPEX – капитальные расходы (Capital Expenditure).

Свободный денежный поток дает более четкое представление о способности компании производить денежные средства средства и, соответственно, прибыль.

Отрицательный свободный денежный поток сам по себе не всегда является плохим показателем. Если его значение является отрицательным, это может, например, означать, что компания осуществляет крупные инвестиции. Если эти инвестиции приносят высокий доход, у такой стратегии есть потенциал, чтобы выйти на окупаемость в долгосрочной перспективе.

Прямой метод анализа денежных потоков

Прямой метод основывается на исчислении положительного денежного потока (притока), складывающегося из выручки от реализации продукции, работ и услуг, полученных авансов, и отрицательного денежного потока (оттока), связанного с оплатой счетов поставщиков, возвратом полученных краткосрочных ссуд и займов. Исходным элементом является прибыль.

Преимущество прямого метода

Он показывает общие суммы поступлений и платежей и концентрирует внимание на тех статьях, которые генерируют наибольший приток и отток денежных средств. Имея такую информацию за ряд отчетных периодов, можно определить тенденцию изменения структуры притоков и оттоков и спрогнозировать их на будущее.

Недостаток прямого метода

Он не раскрывает взаимосвязи величины финансового результата и величины изменения денежных средств. Например, метод не отвечает на вопрос — «Почему прибыльное предприятие может быть неплатежеспособным?».

Таблица 2. Учет движения денежных средств прямым методом.

| Показатель | Период | |||

| 1 квартал | 2 квартал | 3 квартал | 4 квартал | |

| 1. Остаток денежных средств на начало периода | ||||

| 2. Поступления, в том числе | ||||

| · выручка от продаж и авансы | ||||

| · кредиты, займы и прочие заемные средства | ||||

| · дивиденды, проценты и прочие поступления | ||||

| 3. Платежи, в том числе | ||||

| ·оплата товаров, работ, услуг, авансы и подотчетные средства выданные | ||||

| ·оплата труда | ||||

| ·расчеты с бюджетом | ||||

| ·оплата основных средств | ||||

| ·финансовые вложения | ||||

| ·погашение кредитов | ||||

| 4. Денежный поток (поступления — платежи) | ||||

| 5. Остаток денежных средств на конец периода | ||||

Косвенный метод анализа денежных потоков

Косвенный метод основывается на идентификации и учете операций, связанных с движением денежных средств, и других статей баланса, а также на последовательной корректировке чистой прибыли. Исходным элементом является прибыль.

Преимуществом косвенного метода при использовании в оперативном управлении является то, что он позволяет установить соответствие между финансовым результатом и собственными оборотными средствами. В долгосрочной перспективе косвенный метод позволяет выявить наиболее проблемные «места скопления» замороженных денежных средств и, исходя из этого, разработать пути выхода из сложившейся ситуации.

Информационной основой анализа движения денежных средств косвенным методом является баланс, методической основой – балансовый метод анализа, который увязывает притоки и оттоки денежных средств.

| Движение денежных средств | Период | |||

| 1 квартал | 2 квартал | 3 квартал | 4 квартал | |

| Текущая (основная деятельность) | ||||

| Увеличение (источники денежных средств): | ||||

| · Чистая прибыль | ||||

| · Амортизация | ||||

| · Увеличение кредиторской задолженности | ||||

| · Уменьшение (использование денежных средств) | ||||

| · Увеличение дебиторской задолженности | ||||

| · Увеличение запасов и затрат | ||||

| Денежный поток от основной деятельности | ||||

| Инвестиционная деятельность | ||||

| · Приобретение основных средств | ||||

| · Продажа основных средств | ||||

| Денежный поток от инвестиционной деятельности | ||||

| Финансовая деятельность | ||||

| · Увеличение векселей | ||||

| · Увеличение займов и кредитов | ||||

| · Уплата дивидендов | ||||

| Денежный поток от финансовой деятельности | ||||

| ИТОГО денежный поток | ||||

| Денежные средства на начало периода | ||||

| Денежные средства на конец периода | ||||

Коэффициентный метод

Коэффициентный анализ является неотъемлемой частью анализа денежных потоков. С его помощью изучаются уровни и их отклонения от плановых и базисных значений различных относительных показателей, характеризующих денежные потоки, а также рассчитываются коэффициенты эффективности использования денежных средств организации.

Важным моментом в коэффициентном методе анализа является изучение динамики различных коэффициентов, позволяющее установить положительные и отрицательные тенденции, отражающие качество управления денежными потоками организации, а также разработать необходимые мероприятия для внесения соответствующих коррективов по оптимизации управленческих решений в процессе осуществления хозяйственной деятельности.

Коэффициентный анализ денежных потоков объединяет такие показатели:

1. Коэффициент достаточности чистого денежного потока – показатель, определяющий достаточность создаваемого организацией чистого денежного потока с учетом финансируемых потребностей

2. Коэффициент эффективности денежных потоков используется в качестве обобщающего показателя

3. Коэффициент реинвестирования – один из частных показателей эффективности денежных потоков организации

4. Коэффициенты ликвидности денежного потока рассчитываются для оценки синхронности формирования различных видов денежных потоков по отдельным временным интервалам (месяц, квартал) внутри рассматриваемого периода (года) по формуле

Оценка эффективности использования денежных средств производится также с помощью различных коэффициентов рентабельности:

1. Коэффициент рентабельности положительного денежного по тока в анализируемом периоде

2. Коэффициент рентабельности среднего остатка денежных средств в анализируемом периоде

3. Коэффициент рентабельности чистого потока денежных средств в анализируемом периоде

Отдельно рассматриваются показатели рентабельности денежных потоков по видам деятельности:

1. Коэффициент рентабельности денежного потока по текущей деятельности – отношение прибыли от продаж за анализируемый период к положительному денежному потоку по текущей деятельности.

2. Коэффициент рентабельности денежного потока по инвестиционной деятельности в анализируемом периоде – отношение прибыли от инвестиционной деятельности к положительному денежному потоку по инвестиционной деятельности за анализируемый период.

3. Коэффициент рентабельности денежного потока по финансовой деятельности в анализируемом периоде – отношение прибыли от финансовой деятельности к положительному денежному потоку по финансовой деятельности за анализируемый период.

Анализ рисков денежных потоков

Риск — это вероятность того, что прогнозируемые события не произойдут (не осуществятся обещанные явные платежи, полученные денежные потоки окажутся меньше прогнозируемых).

Риск денежных потоков — вероятность возникновения неблагоприятных последствий в форме уменьшения входящих и увеличения исходящих денежных потоков в ситуации неопределенности условий осуществления финансовых операций, ведущих к потере финансовой независимости и угрозе банкротства.

Трехуровневая система финансовых рисков промышленного предприятия

Основные риски денежных потоков по видам деятельности

| Виды хозяйственной деятельности | Риски денежных потоков |

| Операционная деятельность | · Коммерческий риск · Налоговый риск · Инфляционный риск · Валютный риск · Риск снижения финансовой устойчивости · Риск неплатежеспособности |

| Инвестиционная деятельность | · Инвестиционный риск · Инфляционный риск · Риск снижения финансовой устойчивости · Риск неплатежеспособности |

| Финансовая деятельность | · Кредитный риск · Процентный риск · Депозитный риск · Инфляционный риск |

В условиях действия разнообразных внешних и внутренних факторов риска могут использоваться различные способы снижения риска, воздействующие на те или иные стороны деятельности предприятия. Многообразие применяемых в предпринимательской деятельности методов управления риском можно разделить на 4 группы:

1. Методы уклонения от риска (отказ от ненадежных партнеров, отказ от рискованных проектов, страхование рисков, поиск гарантов) наиболее распространены в хозяйственной практике, ими пользуются лица, предпочитающие действовать наверняка.

2. Методы диверсификации рисков (распределение ответственности между участниками проекта, диверсификация видов деятельности и зон хозяйствования, диверсификация сбыта и поставок, диверсификация инвестиций, распределение риска во времени и по этапам работы) заключаются в распределении общего риска.

3. Методы компенсации рисков (стратегическое планирование деятельности, прогнозирование внешней обстановки, мониторинг социально-экономической и нормативно-правовой среды, создание системы резервов) связаны с созданием механизмов предупреждения опасности. Эти методы более трудоемки и требуют обширной предварительной аналитической работы для их эффективного применения.

4. Методы локализации рисков (создание венчурных предприятий, создание специальных структурных подразделений, заключение договоров о совместной деятельности) используются в редких случаях, когда удается довольно четко идентифицировать риски и источники их возникновения. Выделив экономически наиболее опасные этапы или участки деятельности в обособленные структурные подразделения, можно сделать их более контролируемыми и снизить уровень риска.

Примеры отчетов о движении денежных средств по видам бизнеса

Пример отчета о движении денежных средств банка

Отчет ДДС страховой Ингострах

Консолидированный отчет о движении денежных средств ОАО «Абрау-Дюрсо»

Отчет ДДС ОАО «Газпром»

Планирование и прогнозирование денежных потоков предприятия

Прогнозирование в финансовом менеджменте заключается в предвидении определенного события и разработка на перспективу изменений финансового состояния объекта в целом и его различных частей.

В основе механизма управления денежными потоками лежит их планирование. Планирование денежных потоков составляет неотъемлемую часть внутрифирменного финансового планирования компании. Оно реализуется тремя системами, которые взаимосвязаны между собой и участвуют в планировании в определенной последовательности:

1. Прогнозирование целевых параметров развития денежных потоков компании:

Прогнозирование целевых параметров развития денежных потоков компании производится для установления минимального уровня рентабельности операционной деятельности предприятия, а именно:

а) уровня затрат на производство продукции;

б) уровня текущей платежеспособности.

2. Текущее планирование денежных потоков компании;

Текущее планирование денежных потоков компании заключается в разработке конкретных видов текущих финансовых планов на предстоящий период. Состав активов и пассивов наиболее полно отражается в балансовом плане. Показатели балансового плана вместе с другими видами планов позволяют определить конечные результаты формирования денежных потоков предприятия.

3. Оперативное планирование денежных потоков компании.

Оперативное планирование заключается в разработке комплекса краткосрочных плановых задач. Главной формой такого планирования является бюджет.

Рассмотрим более подробные шаги по реализации прогноза денежных потоков компании.

1. Прогнозирование поступления и расходования денежных средств по операционной деятельности компании осуществляется двумя способами:

— исходя из планируемого объема реализации продукции;

— исходя из планируемой целевой суммы чистой прибыли.

1.1. При прогнозировании поступления и расходования денежных средств по операционной деятельности исходя из планируемого объема реализации продукции расчет отдельных показателей плана осуществляется последовательности:

Определение планового объема реализации продукции

— Расчет планового коэффициента инкассации дебиторской задолженности

— Расчет плановой суммы поступления денежных средств от реализации продукции

— Определение плановой суммы операционных затрат по производству и реализации продукции

— Расчет плановой суммы налоговых платежей, уплачиваемых за счет дохода (входящих в цену продукции)

— Расчет плановой суммы валовой прибыли предприятия по операционной деятельности

— Расчет плановой суммы налогов, уплачиваемых за счет прибыли

— Расчет плановой суммы чистой прибыли предприятия по операционной деятельности

— Расчет плановой суммы расходования денежных средств по операционной деятельности

— Расчет плановой суммы чистого денежного потока

1.2. При прогнозировании поступления и расходования денежных средств по операционной деятельности исходя из планируемой целевой суммы чистой прибыли расчет отдельных показателей плана осуществляется в такой последовательности:

— Определение плановой целевой суммы чистой прибыли предприятия.

— Расчет плановой целевой суммы валовой прибыли предприятия.

— Расчет плановой суммы налогов, уплачиваемых за счет прибыли.

— Определение плановой суммы операционных затрат по производству и реализации продукции.

— Расчет плановой суммы поступления денежных средств от реализации продукции.

— Расчет плановой суммы налогов, уплачиваемых за счет прибыли.

— Расчет плановой суммы расходования денежных средств по операционной деятельности.

— Расчет плановой суммы чистого денежного потока.

2. Прогнозирование поступления и расходования денежных средств по инвестиционной деятельности осуществляется методом прямого счета. Основой осуществления этих расчетов являются:

— Программа реального инвестирования, характеризующая объем вложения денежных средств в разрезе отдельных осуществляемых или намечаемых к реализации инвестиционных проектов.

— Проектируемый к формированию портфель долгосрочных Финансовых инвестиций. Если такой портфель на предприятии уже сформирован, то определяется необходимая сумма денежных средств 1-я обеспечения его прироста или объем реализации инструментов долгосрочных финансовых инвестиций.

— Предполагаемая сумма поступления доходов от реализации основных средств и нематериальных активов. В основу этого расчета должен быть положен план их обновления.

— Прогнозируемой размер инвестиционной прибыли. Так как прибыль от завершенных реальных инвестиционных проектов, вступивших в стадию эксплуатации, показывается в составе операционной прибыли предприятия, в этом разделе прогнозируется размер прибыли только по долгосрочным финансовым инвестициям — дивидендам и процентам к получению.

3. Прогнозирование поступления и расходования денежных средств по финансовой деятельности осуществляется методом прямого счета на основе потребности предприятия во внешнем финансировании, определенной по отдельным ее элементам.

Основой осуществления этих расчетов являются:

— Намечаемый объем дополнительной эмиссии собственных акции или привлечения дополнительного паевого капитала. В план поступления денежных средств включается только та часть дополнительной эмиссии акций, которая может быть реализована в конкретном предстоящем периоде.

— Намечаемый объем привлечения долгосрочных и кратко срочных финансовых кредитов и займов во всех их формах (при влечение и обслуживание товарного кредита, а также краткосрочно» внутренней кредиторской задолженности отражается денежными потоками по операционной деятельности).

— Сумма ожидаемого поступления средств в порядке безмездного целевого финансирования. Эти показатели включаются и план на основе утвержденных государственного бюджета или cooтветствующих бюджетов других государственных и негосударственных органов (фондов, ассоциаций и т.п.).

— Суммы предусмотренных к выплате в плановом периоде oсновного долга по долгосрочным и краткосрочным финансовым кредитам и займам. Расчет этих показателей осуществляется на основе конкретных кредитных договоров предприятия с банками или другими финансовыми институтами (в соответствии с условиями амортизации основного долга).

— Предполагаемой объем дивидендных выплат акционерам (процентов на паевой впитал). В основе этого расчета лежит планируемая сумма чистой прибыли предприятия и осуществляемая им дивидендная политика.

Бюджет движения денежных средств

| Статья ДДС | Месяц | |||

| Январь | Февраль | Март | Апрель | |

| Доходная часть | 968,87 | 1316,45 | 1508,41 | 1664,23 |

| Реализация продукции | 718,86 | 1198,15 | 1347,72 | 1567,68 |

| Внутренний рынок | 718,86 | 323,14 | 278,4 | 618,15 |

| Продукт 1 | 718,86 | 323,14 | 278,4 | 618,15 |

| Экспорт | 0 | 875,01 | 1069,32 | 949,53 |

| Продукт 2 | 0 | 875,01 | 1069,32 | 949,53 |

| Прочая реализация | 6,08 | 11,51 | 12,49 | 11,92 |

| Услуга 1 | 6,08 | 11,51 | 12,49 | 11,92 |

| Внереализационные доходы | 5 | 5 | 5 | 5 |

| Доходы по финансовым вложениям | 5 | 5 | 5 | 5 |

| Поступление от дебиторской задолженности прошлых лет | 157 | 0 | 0 | 0 |

| Продукт 2 | 150 | 0 | 0 | 0 |

| Услуга 1 | 7 | 0 | 0 | 0 |

| Получение кредита | 60 | 0 | 0 | 0 |

| Банковский кредит | 60 | 0 | 0 | 0 |

| Возмещение НДС | 21,93 | 101,79 | 143,2 | 79,63 |

| НДС | 21,93 | 101,79 | 143,2 | 79,63 |

| Расходная часть | 1039,81 | 1293,25 | 1559,72 | 1396,96 |

| Условно-переменные затраты | 420,54 | 319,06 | 420,93 | 455,82 |

| Сырье | 74,48 | 109,12 | 54 | 79,92 |

| Сырье 1 | 74,48 | 109,12 | 54 | 79,92 |

| Материалы | 23,22 | 58,18 | 85,53 | 85,57 |

| Материал 1 | 23,22 | 42,58 | 24,2 | 22,5 |

| Материал 2 | 0 | 15,6 | 61,33 | 63,07 |

| Энергетика | 322,84 | 151,76 | 281,4 | 290,33 |

| Электроэнергия | 322,84 | 151,76 | 281,4 | 290,33 |

| Условно-постоянные затраты | 492,17 | 823,22 | 930,34 | 860,87 |

| Вспомогательные материалы | 278,7 | 512,1 | 567,9 | 531,3 |

| Металл | 278,7 | 512,1 | 567,9 | 531,3 |

| Энергетика | 147,48 | 97,44 | 115,08 | 104,52 |

| Электроэнергия | 147,48 | 97,44 | 115,08 | 104,52 |

| Заработная плата | 5,47 | 153,16 | 186,84 | 164,53 |

| Зарплата основных рабочих | 3,22 | 90,16 | 109,84 | 96,78 |

| Зарплата ИТР | 2,25 | 63 | 77 | 67,75 |

| Отчисления от заработной платы | 1,95 | 54,6 | 66,44 | 58,57 |

| ЕСН | 1,95 | 54,6 | 66,44 | 58,57 |

| Коммерческие условно-постоянные затраты | 6 | 6 | 5,4 | 5,4 |

| Маркетинговые расходы | 6 | 6 | 5,4 | 5,4 |

| Погашение кредита | 0 | 0 | 0 | 40 |

| Банковский кредит | 0 | 0 | 0 | 40 |

| Проценты за кредит | 5,3 | 4,79 | 5,3 | 4,34 |

| Процент | 5,3 | 4,79 | 5,3 | 4,34 |

| Налоги | 0 | 64,38 | 71,95 | 14,73 |

| Налог на прибыль | 0 | 57,19 | 58,82 | 0 |

| Налог на пользователей автодорог | 0 | 7,19 | 13,13 | 14,73 |

| Затраты на прочую реализацию | 10,8 | 10,8 | 10,8 | 10,8 |

| Затраты на оказание услуги 1 | 10,8 | 10,8 | 10,8 | 10,8 |

| Погашение кредиторской задолженности прошлых лет | 0 | 0 | 30 | 0 |

| Материал 1 | 0 | 0 | 30 | 0 |

| Капитальные вложения | 105 | 65 | 85 | 5 |

| Экологическая программа | 5 | 5 | 5 | 5 |

| Реконструкция цеха 1 | 100 | 60 | 80 | 0 |

| Сальдо | -70,94 | 23,2 | -51,31 | 267,27 |

| Сальдо с учетом остатка денежных средств | 39,06 | 62,26 | 10,96 | 278,22 |

Модель отчета о движении денежных средств в Excel: Пример отчета о движении денежных средств.xlsx