приложение 2 рсв код тарифа 20 как заполнить образец

Взносы по пониженной ставке: как заполнить РСВ за 2020 год в 2021 году

Кто отражает в РСВ пониженные страховые взносы

С 01.04.2020 ряд работодателей могут платить страховые взносы по пониженным тарифам. Заполнять из-за этого РСВ они должны по особым правилам.

Важно! Пониженные тарифы страховых взносов введены для МСП не только на 2020 год. Они действуют бессрочно. Добавим также, что для их применения субъект не обязан работать в пострадавших отраслях.

Правила для РСВ с пониженными тарифами прописаны в порядке заполнения расчета (утв. приказом ФНС от 18.09.2019 № ММВ-7-11/470@) в редакции приказа ФНС от 15.10.2020 № ЕД-7-11/751@, которая действует начиная с годового расчета за 2020 год. До момента занесения этих правил непосредственно в порядок заполнения (то есть в отношении РСВ за полугодие и 9 месяцев) их рекомендовала ФНС письмом от 07.04.2020 № БС-4-11/5850@.

Новый код тарифа

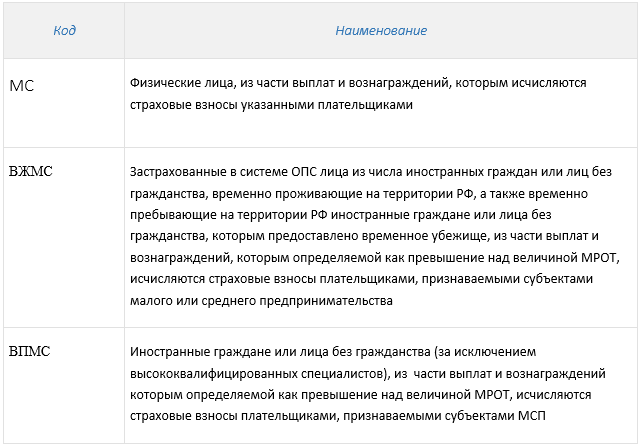

Код тарифа плательщика 20 в РСВ 2020 — именно его нужно использовать, заполняя расчет по пониженным ставкам. В подразделе 3.2.1 раздела 3 при этом надо указывать следующие коды категории застрахованного лица:

Заполнение разделов РСВ с пониженным тарифом (образец)

Пониженные тарифы применяются к части зарплаты, которая превышает МРОТ (в 2020 году это 12 130 руб.), а зарплата в пределах МРОТ облагается взносами по обычным тарифам. Поэтому в РСВ эти части нужно показать отдельно.

Для этого заполняются Приложение 1 и Приложение 2 к Разделу 1 РСВ с кодом тарифа 20 — в части выплат, превышающих МРОТ, и эти же приложения с кодом тарифа 01 — в части выплат в рамках МРОТ.

В Приложениях 1 и 2 с кодом тарифа 01 по строкам 030 и 020 соответственно нужно указать выплаты в пределах МРОТ (максимум за 2020 год здесь будет 12 130). А в строках для взносов отразить начисления по обычным ставкам с данного лимита.

В Приложениях 1 и 2 с кодом тарифа 20 по этим строкам показывают часть зарплаты, которая выше МРОТ, а дальше приводят взносы по льготному тарифу.

Что касается численности застрахованных лиц, то в Приложениях с кодом 01 нужно указать всех, кому начислялись выплаты, а с кодом тарифа плательщика 20 — только тех, у кого зарплата больше МРОТ.

Дублировать придется и Раздел 3. По каждому работнику его нужно заполнять отдельно:

Посмотреть образец РСВ с пониженным тарифом можно в КонсультанПлюс, получив бесплатный пробный доступ к системе. Приведем фрагмент РСВ за 2020 год при использовании пониженных тарифов страховых взносов:

Больше рекомендаций по заполнению РСВ — в нашей специальной рубрике.

Итоги

Пониженные тарифы страховых взносов используют все МСП с апреля 2020 года и далее бессрочно. РСВ при этом заполняется в особом порядке с применением специальных кодов.

РСВ за первое полугодие 2020 года. Особенности заполнения по льготным тарифам

Мне, как эксперту, в последнее время бухгалтеры задают очень много вопросов по заполнению РСВ за первое полугодие 2020 года:

Эти и другие вопросы рассмотрим в этой статье, которая поможет разобраться с заполнением расчёта по страховым взносам.

Для оказания помощи малому и среднему бизнесу Правительство России во втором квартале ввело новые тарифы страховых взносов. Эти изменения вошли в пакет мер по поддержке предпринимателей.

Применять новые тарифы имеют право следующие страхователи:

Все ожидали, что ФНС примет новую форму РСВ уже ко 2 кварталу 2020 г. Но нет, РСВ за полугодие 2020 г. сдается по старой форме, утв. Приказом ФНС от 18.09.2019 № ММВ-7-11/470@. Новый РСВ нужно будет подавать по итогам 2020 г. – к этому моменту ФНС обещала утвердить новую форму с учётом всех изменений.

Коды в РСВ по новым тарифам страховых взносов

Для правильного заполнения страхователями отчёта РСВ, Федеральная налоговая инспекция ввела два новых кода тарифа:

В данный момент эти коды — рекомендованные, в будущем будут нормативно закреплены в Порядке заполнения РСВ.

Новые правила заполнения РСВ по ставке 15%

Приложения раздела 1 отчёта заполняются отдельно для выплат в пределах 12 130 руб. и выплат, превышающих 12 130 руб. В строке 001 для выплат в размере МРОТ указываем код тарифа «01», а для выплат, превышающих МРОТ, — код «20».

В 3 разделе по сотрудникам в каждом месяце добавляем по две записи:

Остальные разделы и приложения расчёта по страховым взносам необходимо заполнять в обычном порядке.

В подразделах 1.1, 1.2 раздела 1 и приложения 2 к разделу 1 по коду тарифа 01 отображаем необлагаемые суммы вместе с выплатами в пределах 12 130 руб. В подразделы с кодом тарифа 20 отображаем только выплаты, превышающие МРОТ, при этом в строках по необлагаемым суммам ставится 0.

Коды категорий застрахованных лиц для данного тарифа:

Новые правила заполнения РСВ по ставке 0%

В разделе 1 за первое полугодие 2020 приложения 1 и 2 заполняются по каждому тарифу отдельно.

В строке 001 в приложениях 1 и 2 по общему тарифу страховых взносов указывается код «01», по которому отражаются выплаты сотрудникам за 1 квартал 2020 года нарастающим итогом.

В строке 001 в приложениях 1 и 2 по нулевому тарифу указывается код «21». Строки 010-050 в подразделах 1.1, 1.2 и приложении 2 с кодом тарифа «21» заполняются в общем порядке, строка 060 имеет нулевое значение.

Включаются все выплаты в пользу сотрудников за период с 1 апреля по 30 июня 2020 года по нулевому тарифу (письмо от 09.06.2020 № БС-4-11/9528, п. 5.4, 10.1 Порядка заполнения, утв. приказом ФНС от 18.09.2019 № ММВ-7-11/470).

В 3 разделе по сотрудникам помесячно указывается код «КВ» («ВЖКВ» или «ВПКВ»). Строки 140-160 заполняются в обычном порядке, а строка 170 будет равна 0.

Коды категорий застрахованных лиц для данного тарифа:

Мера по списанию налогов распространяется:

Если вы относитесь к категории страхователей, которые имеют право на указанные льготы по взносам, при заполнении РСВ за полугодие 2020 года имейте в виду, что льготные тарифы применяются только с апреля 2020 года, а за январь-март начисляете взносы в обычном порядке. Это предусмотрено п. 5.4 и 10.1 Порядка заполнения РСВ и отражено в контрольных соотношениях к расчёту.

Если у вас есть вопросы по заполнению отчетности и расчету зарплаты, оставляйте контакты ниже, мы поможем:

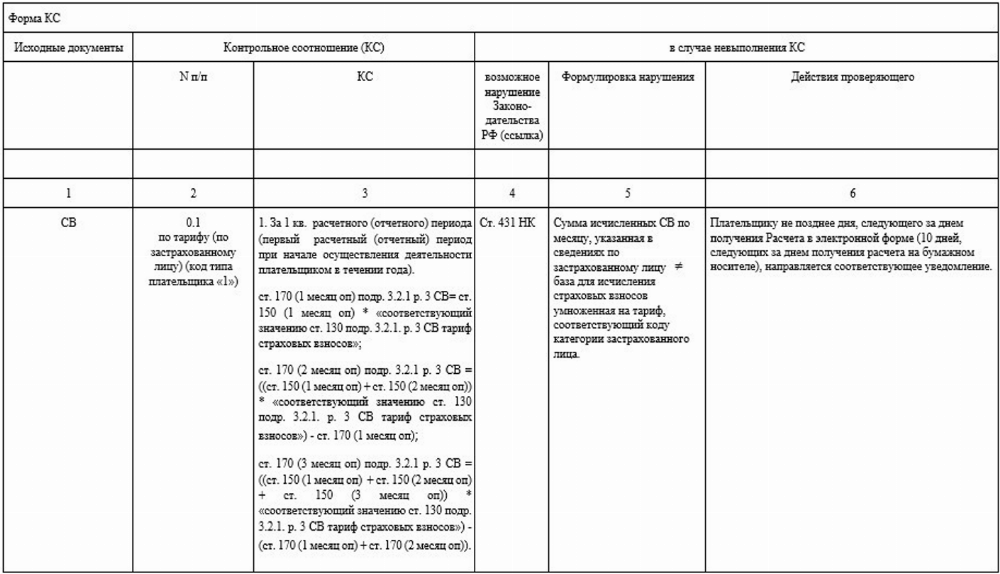

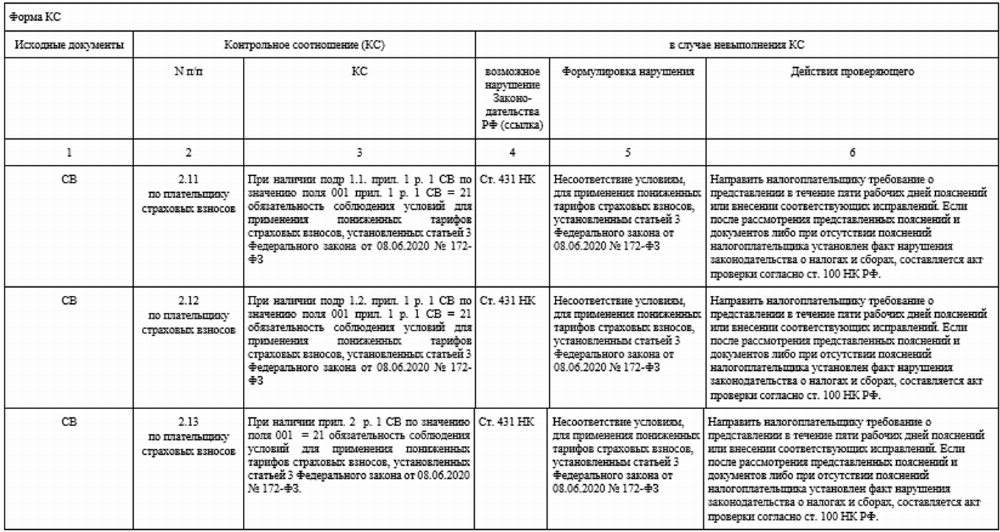

Контрольные соотношения для действующей формы расчёта по страховым взносам ФНС направляла письмом от 07.02.2020 № БС-4-11/2002@. Теперь служба их дополнила (письма от 10.06.2020 № БС-4-11/9607, от 29.05.2020 № БС-4-11/8821@).

Актуальные контрольные соотношения представлены в таблицах ниже:

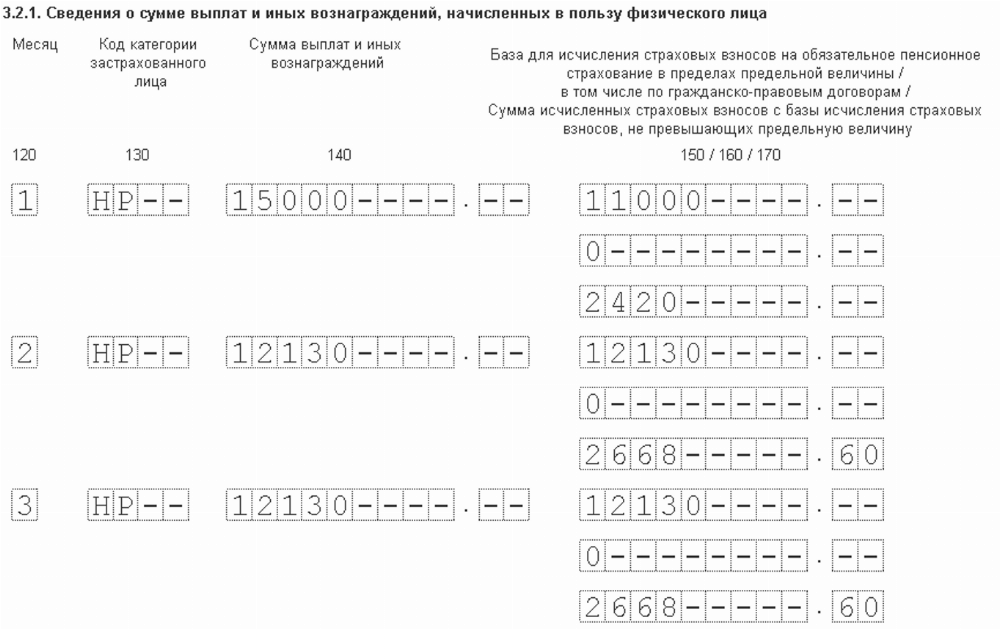

Пример заполнения 3 раздела в РСВ по двум тарифам

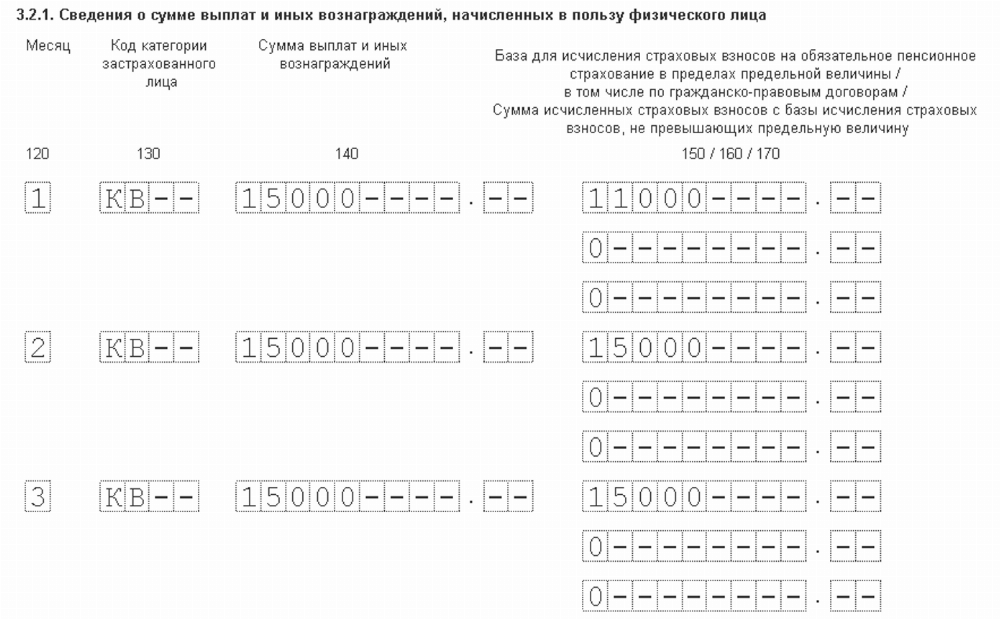

Выплата сотруднику гражданину РФ за апрель составила — 15 000 рублей, из них 4 000 руб. — пособие по временной нетрудоспособности. Облагаемая база равна 11 000 рублей, что меньше МРОТ. За май и июнь выплата также составила 15 000 рублей, но уже без необлагаемой части. Поэтому нужно заполнить два раздела 3:

1. Подраздел 3.2.1 с кодом категории НР:

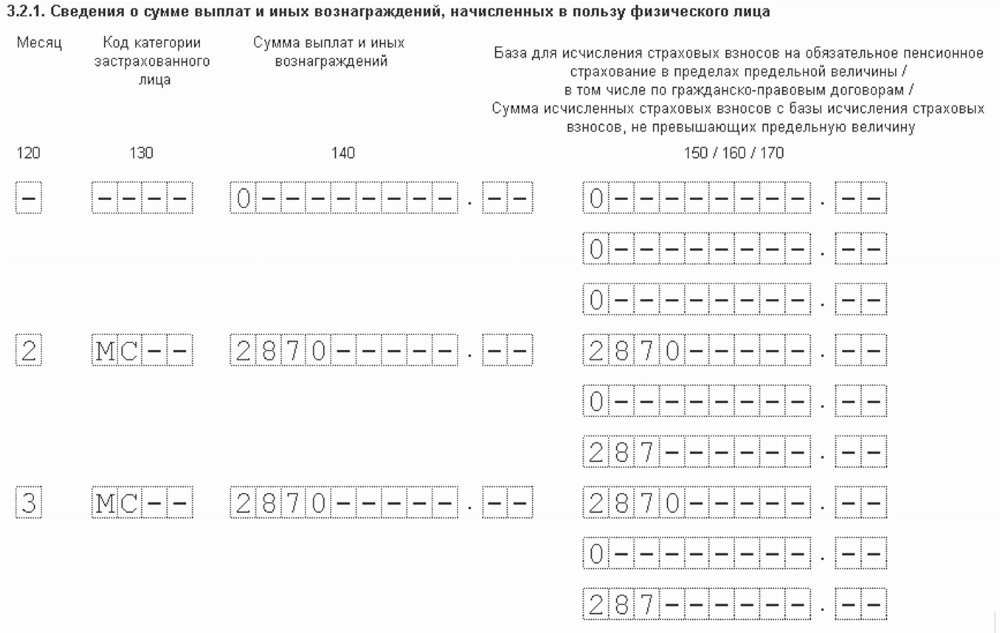

2. Подраздел 3.2.1 с кодом категории МС:

Пример заполнения 3 раздела в РСВ по 0 тарифу:

Из-за коронавируса субъектам МСП с апреля снизили страховые взносы, а особо пострадавшим взносы за полугодие вообще обнулили. С учётом этих новшеств ФНС обновила контрольные соотношения по проверке расчёта по взносам. Таким категориям плательщиков заполнять РСВ за полугодие придётся по-новому.

Например, организация ООО «Стройкомплекс», которая включена в реестр МСП и ведёт деятельность в пострадавшей от коронавируса отрасли экономики.

В I квартале 2020 года организация применяла общий тариф, а с 1 апреля 2020 года – нулевой тариф по страховым взносам.

На предприятии работает 9 человек. Облагаемая база по страховым взносам за I квартал 2020 года составила 900 000 руб. Облагаемая база за полугодие 2020 года составила 900 000 руб., помесячно – 300 000 руб.

Бухгалтер заполнила РСВ за полугодие 2020 года с учётом общего тарифа за I квартал и нулевого – за полугодие 2020 года.

В строках 001 отдельных листов приложения 1 к разделу 1 и приложения 2 к разделу 1 по общему тарифу, в который вошла облагаемая база для страховых взносов за I квартал 2020 года, бухгалтер указала код тарифа «01».

В строках 001 отдельных листов приложения 1 к разделу 1 и приложения 2 к разделу 1 по нулевому тарифу для субъектов МСП бухгалтер указала код тарифа «21» по облагаемой базе за полугодие 2020 года.

В разделе 3 бухгалтер заполнила один лист на каждое застрахованное лицо за три месяца отчётного периода. В строки 140–150 подраздела 3.2.1 раздела 3 включил суммы выплат помесячно. Код застрахованного лица – «КВ».

Консультирует по вопросам правильности расчёта заработной платы более семи лет.

Читайте другие статьи автора в нашем блоге:

Приложение 2 рсв код тарифа 20 как заполнить образец

Дата публикации 27.07.2020

Организация является субъектом малого и среднего предпринимательства и имеет право применять пониженные тарифы страховых взносов с выплат, превышающих МРОТ. Во втором квартале 2020 года некоторые сотрудники были в отпуске за свой счет, а двое работали неполное рабочее время. Каким образом на всех этих лиц заполнять строки 010 и 015 приложения № 2 к разделу 1 расчета, если выплаты им не превысили МРОТ за период с апреля по июнь?

Сотрудники, которым во втором квартале производились выплаты меньше, чем 12 130 руб. на человека (неважно почему), попадают в приложение № 2 к разделу 1 расчета с кодом «20» по строке 010 и не попадают в строку 015. В качестве застрахованных они также указываются в приложении № 2 к разделу 1 расчета с кодом «01».

В соответствии с Федеральным законом от 01.04.2020 № 102-ФЗ (далее – Закон № 102-ФЗ) субъекты малого и среднего бизнеса получили право платить страховые взносы по пониженным тарифам с апреля 2020 года. Пониженные тарифы применяются не ко всем выплатам в пользу физлиц, а только к той их части в месяц, которая превышает федеральный МРОТ, действующий с начала календарного года.

Форма и порядок заполнения расчета по взносам (далее – Порядок заполнения расчета) утверждены приказом ФНС России от 18.09.2019 № ММВ-7-11/470@.

Поле 001 «Код тарифа плательщика» в расчете по взносам заполняется в следующих разделах:

Код используется для обозначения применяемого плательщиком тарифа взносов. Перечень кодов для заполнения этого поля приведен в приложении № 5 к Порядку заполнения расчета.

Если в течение расчетного (отчетного) периода применялось несколько тарифов взносов, то в составе расчета нужно заполнить столько приложений № 1 и № 2 к разделу 1, сколько тарифов применялось (п. 5.4, 10.1 Порядка заполнения расчета).

В соответствии с приложением № 5 к Порядку заполнения расчета плательщики, применяющие основной тариф взносов, в поле «001» отражают код «01».

Плательщики, относящиеся к субъектам МСП, должны указывать в поле «001» в отношении выплат, облагаемых по пониженным тарифам, код «20» (см. письмо от 07.04.2020 № БС-4-11/5850@).

Таким образом, с расчета за полугодие 2020 года субъекты МСП с сотрудниками, выплаты которым превышают МРОТ, должны заполнять в составе расчета два приложения к разделу 1 – № 1 и № 2. Что касается начисленных сумм, то, как следует из контрольных соотношений расчета по взносам (письмо ФНС России от 29.05.2020 № БС-4-11/8821@), в приложениях № 1 и № 2 с кодом тарифа плательщика «01» отражаются выплаты, включаемые в базу по страховым взносам, которые не превысили 12 130 руб. в месяц (в том числе по причине нахождения их в отпусках без содержания, оплаты им за неполное рабочее время и т.п.).

В приложениях № 1 и № 2 с кодом тарифа «20» отражаются выплаты, которые превысили 12 130 руб. на человека. Но со строками 010 и 015 другая история.

Так, в приложении № 2 к разделу 1 расчета указывается:

Застрахованными по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством признаются работающие по трудовым договорам граждане РФ, постоянно или временно проживающие, а также временно пребывающие иностранные граждане и лица без гражданства (кроме ВКС). Такие правила установлены ст. 2 Федерального закона от 29.12.2006 № 255-ФЗ.

Законодательство не содержит четкого ответа на вопрос, должны ли все лица, признаваемые застрахованными, попадать в строку 010 приложения № 2 к разделу 1. Либо такие застрахованные должны учитываться по этой строке с учетом тарифа, то есть если выплаты им превысили МРОТ.

По нашему мнению, поскольку понятие застрахованных лиц универсально и не привязано к факту осуществления выплат и их размеру, то все сотрудники организации, признаваемые застрахованными, должны отражаться по строке 010 приложения № 2 к разделу 1 расчета с кодом «01» и с кодом «20».

Что касается строк 015 приложения № 2 к разделу 1 расчета, то поскольку там отражается количество застрахованных лиц, с выплат которым исчислены взносы, то эти строки должны заполняться с учетом начисленной базы по страховым взносам каждому физлицу.

Таким образом, при заполнении приложения № 2 с кодом «01» необходимо учитывать следующее. Если сотруднику в первом и втором квартале 2020 года выплаты, облагаемые страховыми взносами, не производились (неважно почему – отпуск за свой счет, отпуск по БИР или уходу и т.п.), то он не включается в число лиц, указанных по строке 015. Если сотруднику производились какие-то выплаты хотя бы в одном из месяцев полугодия (меньше МРОТ или больше), он включается в число лиц, учитываемых при заполнении показателя по строке 015 в графе «Всего с начала расчетного (отчетного) периода». В графах за последние три месяца строки 015 приложения № 2 к разделу 1 расчета отражается количество работников, которым производились облагаемые выплаты в этом месяце.

Приложение № 2 с кодом «20» по строке 015 будет включать только тех лиц, выплаты которым превысили МРОТ. При этом в графе «Всего с начала расчетного (отчетного) периода» указываются все работники, которым хотя бы в одном из месяцев с января по июнь было начислено облагаемых сумм больше 12 130 руб. на человека. Что касается показателей за последние три месяца текущего периода строки 015, то в ней также отражаются те сотрудники, облагаемые выплаты которым в этом месяце превысили МРОТ.

Образец заполнения формы РСВ за 3-й квартал 2021 года

Отчет РСВ — это расчет по страховым взносам, который работодатели ежеквартально сдают в ФНС. Он объединил данные о начислениях на ОПС, ОМС и ВНиМ. Срок сдачи за 9 месяцев — до 30.10.2021.

Расчет РСВ

Единая форма РСВ за 2021 год утверждена приказом ФНС России от 18.09.2019 № ММВ-7-11/470@ в редакции от 15.10.2020. Из названия формы следует, что такое РСВ в бухгалтерии, — это расчет по трем существующим обязательным страховым взносам работодателей, кроме платежей по профзаболеваниям и несчастным случаям на производстве:

Расчет заменил собой упраздненный отчет с той же аббревиатурой, но цифрой 1, и большинство разделов формы 4-ФСС, которую страхователи, как и прежде, сдают в Фонд социального страхования, но в урезанном виде, только по взносам «на травматизм». Ранее действовавший отчет для ПФР упразднен полностью и больше не применяется страхователями. Из НПА следует расшифровка, что такое РСВ, — квартальный расчет по страховым взносам, который сдают работодатели.

Если работодатель не платит зарплату, он все равно сдает расчет.

Сроки сдачи РСВ

При совпадении с выходным днем переносятся сроки сдачи отчетности. РСВ за 3-й квартал 2021 года сдают до 30.10.2021 (суббота). Срок переносится, из-за совпадения с выходным днем, на 01.11.2021. Если не успеть, последуют санкции за несвоевременную сдачу. В таблице приведен срок предоставления РСВ за 2021 год по всем отчетным периодам:

| Отчетный период | Срок сдачи |

|---|---|

| За 1-й квартал 2021 года | До 30.04.2021 |

| За 6 месяцев 2021 года | До 30.07.2021 |

| За 9 месяцев 2021 года | До 30.10.2021 |

| За 2021 год | До 30.01.2022 |

Способы доставки отчета в налоговый орган ничем не отличаются от других форм и деклараций:

Отчетность обособленных подразделений

Головная организация обязана заблаговременно известить налоговую службу о полномочиях своих обособленных подразделений по начислению и выплате вознаграждений работникам в течение месяца, как это предусмотрено статьей 23 НК РФ. Для этого используется заявление, форма которого утверждена приказом ФНС России № ММВ-7-14/4@ от 10.01.2017. Отдельно не урегулировано заполнение отчета РСВ для филиалов — действует обычная инструкция.

Чтобы заполнить отчет без ошибок, используйте бесплатно инструкции и образцы от экспертов КонсультантПлюс.

Бланк РСВ

Посмотрим, из чего состоит форма расчета по страховым взносам за 3 квартал 2021 года, дополненная сведениями о численности работников. Форма насчитывает 11 листов (вместе с приложениями) и состоит из:

Какой из разделов необходимо заполнить и в каком объеме, зависит от статуса страхователя и вида деятельности, которую он осуществляет. В таблице приведены категории работодателей и подразделы расчета, которые они должны заполнять.

Что заполнить в расчете

Все страхователи — плательщики страховых взносов (юрлица и ИП, кроме глав крестьянских хозяйств)

Кроме того, должны заполнить:

Дополнительно к вышеперечисленному:

Страхователи, которые вправе применять пониженные или дополнительные тарифы социальных платежей

Страхователи, у которых в отчетном периоде были расходы, связанные с выплатой физлицам обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством

Правила заполнения

Если показатель в поле отсутствует, поставьте прочерки, при отсутствии стоимостного показателя проставляются нули. Категорически запрещены любые исправления, скрепление листов степлером и двусторонняя печать документа.

Как заполнить расчет по страховым взносам: пошаговая инструкция

Бланк достаточно объемный, поэтому рассмотрим заполнение расчета по шагам. Обратите внимание, что порядок заполнения в 2021 году изменился. Это связано с переходом на прямые выплаты по больничным из ФСС. Теперь работодатели-страхователи в приложении 2 к разделу 1 указывают сумму страховых взносов ВНиМ с учетом:

Шаг 1. Титульный лист

Здесь необходимо указать ИНН, КПП и полное наименование организации — плательщика страховых взносов или Ф.И.О. ИП. Без ошибок заполняем код расчетного периода. В отчетности за 9 месяцев 2021 года указываем код 33. Приведенный образец заполнения расчета по страховым взносам за 3 квартал 2021 года показывает, что в титульном листе следует написать отчетный год и код налогового органа, куда направлен отчет.

Далее указываем номер телефона, ОКВЭД2 и общее количество страниц расчета.

Кроме того, необходимо отметить, кто направляет отчет: сам плательщик страховых взносов или его представитель. Плательщику соответствует код 1, а представителю — 2. В конце листа необходимо поставить дату, а уполномоченное лицо должно заверить внесенные сведения своей подписью.

Шаг 2. Раздел 1

Содержит сводные данные по обязательствам плательщика, поэтому в нем обязательно указывают корректный код КБК по каждому виду платежей. Начисленные суммы приводятся помесячно, отдельно — по пенсионному, социальному и медицинскому страхованию.

Если в отчетном периоде было дополнительное страхование, то это тоже указывают отдельно. Весь раздел 1 не помещается на одной странице, поэтому продолжить заполнение необходимо на следующей.

Внизу каждой страницы необходимо ставить подпись и дату заполнения.

Шаг 3. Приложение 1 к разделу 1 «Расчет сумм страховых взносов на обязательное пенсионное и медицинское страхование»

Указываем отдельно исчисленные страховые платежи по пенсионному и медицинскому страхованию и количество застрахованных лиц в каждом месяце в бланке РСВ на последнюю отчетную дату месяца.

Для заполнения кода тарифа плательщика выбирают один из показателей:

Аналогично заполняется подраздел 1.2 «Расчет сумм взносов на обязательное медицинское страхование».

Шаг 4. Приложение 2 к разделу 1 «Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством»

В разделе приводятся данные об исчисленных за отчетный период суммах. Указывают количество застрахованных лиц и сумму выплаченных вознаграждений. Если в отчетном периоде выплачивались пособия по беременности и родам, это следует указать.

На следующей странице указываются суммы исчисленных платежей и суммы, израсходованные на выплату страхового обеспечения. Отдельно пишем сумму взносов, возмещенную ФСС. В 2021 году это неактуально, часть остается незаполненной.

Далее указываем сумму к уплате.

Шаг 5. Раздел 3 «Персонифицированные сведения о застрахованных лицах»

Здесь необходимо заполнить данные каждого работника либо лица, в пользу которого было выплачено в отчетном периоде вознаграждение. На каждое лицо заполняется отдельный лист. В нем указывается код отчетного периода, дата заполнения, ИНН, порядковый номер по разделу.

После этого в РСВ необходимо вписать Ф.И.О., ИНН, СНИЛС, пол и дату рождения каждого лица.

Также обязательны сведения о документе, удостоверяющем личность, и признак застрахованности по каждому из видов страхования. Затем идут сведения о сумме выплат и исчисленных взносах.

Мы выяснили, что бесплатно заполнить онлайн-расчет по страховым взносам доступно в личном кабинете налогоплательщика на сайте ФНС России. Но для этого требуется квалифицированная электронная подпись.

Ошибки и штрафы

Поскольку отчетным периодом по страховым взносам является квартал, а расчетным — год, то за несвоевременно сданные сведения по страховым перечислениям налоговики будут наказывать в зависимости от того, какой расчет сдан не вовремя. Если за квартал, полугодие или 9 месяцев, то, в силу статьи 126 НК РФ, штраф за ошибки в едином расчете по взносам составляет всего 200 рублей за саму отчетную форму, а не за число лиц, которые в нее входят. Налоговым законодательством такой «подушевой» вид штрафа пока не предусмотрен.

Если не вовремя сдан расчет за год, то придется заплатить 5% от суммы страховых платежей, которые были указаны в документе за каждый полный или неполный месяц опоздания. Максимальная сумма санкций в этом случае, как определено статьей 119 НК РФ, — не более 30% от суммы взносов, подлежащих уплате, но и не менее 1000 рублей. Это значит, что при отсутствии обязательств в расчете все равно назначат штраф в 1000.

Кроме того, статьей 76 НК РФ налоговой службе дана возможность блокировать операции по расчетному счету налогоплательщиков, которые не сдают отчеты в срок.

Особенности уточненного расчета

Ошибки в форме традиционно приведут к необходимости сдавать уточненный расчет. Регулирует этот момент статья 81 НК РФ, в которой сказано, что повторно заполнять придется только те разделы документа, в которых были допущены ошибки или неточности. Листы, заполненные без оплошностей, дублировать нет необходимости. Особое внимание следует обратить на раздел 3, он подается по каждому застрахованному лицу в отдельности, и сдавать уточнения следует только по тем лицам, в данные которых были внесены изменения.

В некоторых случаях ошибки, допущенные страхователем, приводят к тому, что отчетность признана неподанной. Это произойдет, если за отчетный период совокупная сумма страховых взносов не совпадет с суммой по каждому застрахованному лицу. При выявлении такого расхождения территориальный орган ФНС обязан уведомить страхователя о том, что его отчет не принят, не позднее дня, следующего за днем направления документа в налоговую. С этого момента страхователь получает 5 рабочих дней для исправления своего расчета. Если он уложится в этот срок, то датой признают первоначальную дату предоставления расчета.

Готовим отчет в бухгалтерских программах

РСВ включен во все программы и сервисы ведения бухгалтерского и налогового учета: Контур. Бухгалтерия, 1С и другие.