Приказ на проведение акции скидки образец

Приказ на предоставление скидок в розничной торговле

Тип документа: Приказ

Для того, чтобы сохранить образец этого документа себе на компьютер перейдите по ссылке для скачивания.

Размер файла документа: 4,5 кб

Бланк документа

Скачать образец документа

на бланке организации

«___»_________ ____ г. N ___________

«О введении скидок в розничной торговле»

1. Ответственным исполнителем настоящего Приказа назначить Руководителя службы розничной торговли.

2. Установить скидку на период с _______________ по _______________.

3. В указанный период времени цена будет снижена по причине ________________ (сезонная распродажа, маркетинговая политика и т.д.).

4. Скидка предоставляется по приведенной схеме:

— на период с _________ по _________ действует скидка в размере ________%

— на период с _________ по _________ действует скидка в размере ________%

— на период с _________ по _________ действует скидка в размере ________%

— на период с _________ по _________ действует скидка в размере ________%.

5. Скидка предоставляется определенным категориям покупателей _________ (указать, каким именно).

6. Данная скидка распространяется на следующие виды продукции: _____________.

7. По окончании данного периода будет действовать стоимость _________________________ (наименование продукции), установленная без учета скидки.

8. Контроль за исполнением Приказа возложить/возлагаю на ____ ______________________.

В соответствии со ст. 40 НК РФ часть 1 обычные скидки, учитываемые налоговым органом, это скидки, вызванные:

— сезонными и иными колебаниями потребительского спроса на товары (работы, услуги);

— потерей товарами качества или иных потребительских свойств;

— истечением (приближением даты истечения) сроков годности или реализации товаров;

— маркетинговой политикой, в том числе при продвижении на рынки новых товаров, не имеющих аналогов, а также при продвижении товаров (работ, услуг) на новые рынки;

— реализацией опытных моделей и образцов товаров в целях ознакомления с ними потребителей.

Приказ о проведении рекламной акции

Приказ о проведении рекламной акции ─ это официальное распоряжение руководителя организации. Благодаря документу он может выделить свой бизнес на фоне конкурентов и заинтересовать покупателей своей продукции. Приказ оформляется в письменной форме с соблюдением базовых регламентных норм.

Цель рекламных акций

Ключевые цели рекламных акций — это:

Какие существуют формы проведения рекламных акций

Если организация приняла решение о проведении рекламной акции своих товаров, то она может провести ее в виде:

Какая информация должна быть отображена в документе

Сам документ не имеет унифицированной формы, но в нем должны быть указаны:

Что касается основного текста, то здесь должны присутствовать такие формулировки:

Важно! К приказу прилагается смета расходов на проведение рекламной акции.

Правила, которых необходимо придерживаться при составлении документа

Составляя приказ, специалист должен придерживаться ряда требований. Вот самые основные из них, которые надо соблюдать:

Ошибки, которые допускаются специалистом чаще всего

Бывает такое, что при составлении документа специалист допускает ошибки. Вот самые основные:

Как устранить ошибки, которые были допущены при составлении документа

Чтобы исправить ошибки, недочеты в документе, необходимо следующее:

Заключение

Итак, когда обычные рекламные средства становятся все менее действенными, на первый план выходят инструменты Belowtheline. Здесь речь идет о проведении акций в разных формах, в основе которых лежит личный контакт с потенциальным покупателем.

Как и любое направление в маркетинговых коммуникациях, акции призваны оказывать воздействие на первые впечатления покупателя, а значит, они должны быть запоминающимися. В этом случае даже незаинтересованный в товаре покупатель, минуя стойку специалиста по продвижению товара, всегда обратит внимание на его название, и, когда появится потребность в нем, он (покупатель) вернется, чтобы его купить.

Формы проведения рекламных акций проводятся в зависимости от продвигаемого товара и основных характеристик его целевой аудитории, но в любом случае, прежде чем провести акцию, ее должны хорошо спланировать и подготовить. Для этого специалисты и разрабатывают программу, ведь в ней строго определены цели, задачи, формы и методы.

Приказ о проведении рекламной акции

Приказ о проведении рекламной акции ─ это официальное распоряжение руководителя организации. Благодаря документу он может выделить свой бизнес на фоне конкурентов и заинтересовать покупателей своей продукции. Приказ оформляется в письменной форме с соблюдением базовых регламентных норм.

Цель рекламных акций

Ключевые цели рекламных акций — это:

Какие существуют формы проведения рекламных акций

Если организация приняла решение о проведении рекламной акции своих товаров, то она может провести ее в виде:

Какая информация должна быть отображена в документе

Сам документ не имеет унифицированной формы, но в нем должны быть указаны:

Что касается основного текста, то здесь должны присутствовать такие формулировки:

Важно! К приказу прилагается смета расходов на проведение рекламной акции.

Правила, которых необходимо придерживаться при составлении документа

Составляя приказ, специалист должен придерживаться ряда требований. Вот самые основные из них, которые надо соблюдать:

Ошибки, которые допускаются специалистом чаще всего

Бывает такое, что при составлении документа специалист допускает ошибки. Вот самые основные:

Как устранить ошибки, которые были допущены при составлении документа

Чтобы исправить ошибки, недочеты в документе, необходимо следующее:

Заключение

Итак, когда обычные рекламные средства становятся все менее действенными, на первый план выходят инструменты Belowtheline. Здесь речь идет о проведении акций в разных формах, в основе которых лежит личный контакт с потенциальным покупателем.

Как и любое направление в маркетинговых коммуникациях, акции призваны оказывать воздействие на первые впечатления покупателя, а значит, они должны быть запоминающимися. В этом случае даже незаинтересованный в товаре покупатель, минуя стойку специалиста по продвижению товара, всегда обратит внимание на его название, и, когда появится потребность в нем, он (покупатель) вернется, чтобы его купить.

Формы проведения рекламных акций проводятся в зависимости от продвигаемого товара и основных характеристик его целевой аудитории, но в любом случае, прежде чем провести акцию, ее должны хорошо спланировать и подготовить. Для этого специалисты и разрабатывают программу, ведь в ней строго определены цели, задачи, формы и методы.

Как оформить подарок. С точки зрения бухгалтерии.

В преддверии сезона рождественских распродаж предприниматели готовят скидки, бонусные товары, различные розыгрыши и подарки — у кого на что хватает фантазии и бюджета. И вот вроде бы принято решение и произведены все подсчеты, но остался вопрос: как это все оформить с точки зрения законодательства и так, чтобы без налоговых последствий? Об этом мы сегодня и расскажем.

Как оформить акцию

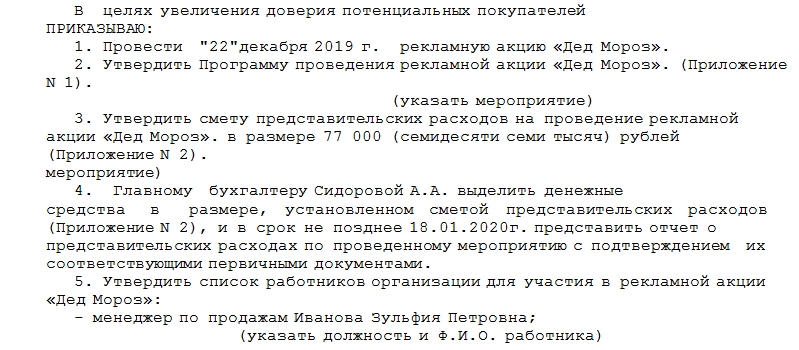

Для проведения рекламной акции достаточно издать приказ, в котором необходимо утвердить порядок и цель проведения акции. Например, текст приказа может быть таким:

«В целях увеличения объема продаж и привлечения новых клиентов приказываю с 01 декабря 2013 года по 31 декабря 2013 года провести рекламную акцию. В рамках рекламной акции предоставить скидку в размере 50% на товар №1 всем покупателям, которые приобрели товар №2. Ответственным за организацию и выполнение рекламной акции назначается Иванов Иван Иванович”.

При желании можно разработать положение о рекламной акции и смету расходов или целую маркетинговую политику. В дальнейшем эти документы вам пригодятся для подтверждения основания списания расходов на проведение рекламной акции.

Списываем расходы

Мы уже писали о рекламных расходах на УСН. Налоговый кодекс разрешает учитывать их при расчете налога, но очень важно отличать какие расходы являются рекламными в понимании законотворцев. Повторимся, что это:

Все эти расходы вы можете списать при расчете налога УСН в размере фактических затрат. Этот перечень является закрытым.

Также существуют нормируемые рекламные расходы. Они учитываются в налоге УСН частично, в размере определяемом Налоговым Кодексом — не более 1% от выручки за год.

К нормируемым расходам Налоговый Кодекс относит расходы на призы для победителей при проведении розыгрышей в рамках массовых рекламных кампаний, а также иные расходы, которые не перечислены выше и подходят под определение рекламы.

Итак, для списания рекламных расходов необходимо:

1) проверить, что ваши затраты соответствуют условиям и понятию рекламы, приведенным в Законе о рекламе

2) определить является расход нормируемым или нет в соответствии с п. 4 ст. 264 НК РФ

Расходы списываются по поздней из дат: дата оплаты или дата подписания акта о проведении рекламной кампании. Если говорить о товарах, приобретенных для бесплатной раздачи неопределенному кругу лиц в целях проведения рекламной акции, то расходы списываются по поздней из дат: дата оплаты товара поставщику или дата передачи акционного товара получателям.

Позаботьтесь о подтверждающих документах. Как всегда, здесь действует правило “чем больше — тем лучше”. К вашему приказу на проведение рекламной акции можно добавить:

Если вы прочитали предыдущую статью о рекламных расходах, то вы, должно быть, уже разобрались, что не все расходы можно отнести к рекламным и учесть их в налоге УСН.

В частности, скидки, подарки, сделанные покупателям в рамках промо-акции и бонусные товары, которые вы предоставляете бесплатно при покупке определенной партии, вы не сможете учесть в расходах. Данные расходы не подходят под определение рекламы, которое завязано на распространении информации неопределенному кругу лиц.

Также, если вы решите провести розыгрыш призов среди своих клиентов, то затраты на на покупку призов тоже не сможете списать, потому что в данном случае розыгрыш не будет признан рекламой, т.к. проводится среди определенного круга лиц — ваших покупателей.

Подарки физ.лицам без заботы о НДФЛ

Иногда розыгрыши, подарки и рекламные акции типа “Купи одну вещь и вторую получи в подарок!” могут вызвать немало хлопот.

Все дело в том, что подарки и призы покупателям-физ.лицам стоимостью дороже 4000 рублей облагаются НДФЛ. Освобождение от НДФЛ в пределах 4000 рублей предусмотрено за календарный год по всем таким подаркам налогоплательщика. Поэтому формально вы должны вести учет подарков и призов по каждому получателю и учитывать нужно все приятности, которые получил покупатель, независимо от их стоимости. Это нужно делать для того, если физ.лицо в течение года получит от вас несколько подарков или призов и их стоимость превысит 4000 рублей в год, то у вас возникает обязанность сообщить об этом налоговикам. До 31 января следующего года вам нужно подать в свою налоговую справку по форме 2-НДФЛ со сведениями о сумме налога и невозможности удержать налог. А также не забудьте предупредить об этом самого получателя подарка, ему нужно будет заплатить НДФЛ и подать декларацию.

С розыгрышами избежать формальностей с НДФЛ не получится, а вот с подарками за покупку товара в этом плане проще. Чтобы избежать лишней отчетности и организации дополнительного учета, подарок, который получает покупатель за приобретение товара, оформляется как скидка. Вы делаете скидку на приобретаемый товар равной стоимости презента, т.е. оформляется обычная реализация товара со скидкой и реализация товара в качестве подарка стоимостью равной размеру скидки.

В итоге, покупатель оплачивает вам стоимость товара и получает подарок — оснований для НДФЛ не возникает, а вы сможете списать в расходы себестоимость проданного товара и себестоимость подарка.

Подарок партнеру облагается НДФЛ

Как продать слона и не нарваться на налоговиков: интернет, реклама, маркетинг, промо-акции, буклеты

Как продать слона? Конечно же, использовать все прелести маркетинга, рекламы и PR. Искусные продавцы, правильная обложка, грамотное позиционирование и прочие фишки, коих сейчас миллион и маленькая тележка, помогут продвинуть непродвигаемое.

Но сейчас не об этом. Поговорим об отношении налоговиков к различным способам залезть в умы покупателей и заставить их купить слона. Почему-то сотрудники фискальной службы частенько не считают рекламу двигателем торговли…

Рамазан Чимаев, юрист и налоговый консультант «Туров и партнеры»:

Пункт 1 статьи 3 №38-ФЗ «О рекламе» от 13 марта 2006 года дает прямое определение того, что такое реклама. Это распространение информации о вас (или вашей продукции) неопределенному кругу лиц любым из способов коммуникации.

Цель любой рекламы: вызвать интерес к вам или вашему продукту (услуге), помочь в его продвижении, тем самым повысить уровень дохода бизнеса. Что такое неопределенный круг лиц? Если лицо нельзя определить изначально, как получателя информации о рекламируемом продукте, т.е. это не конкретный человек или конкретная компания и т.д., значит, можно считать, что круг лиц неопределенный. Об этом написано в Письмах ФАС РФ от 30 октября 2006 года №АК/18658 и ФАС РФ от 5 апреля 2007 года №АЦ/4624 «О понятии «неопределенный круг лиц».

Маркетинговые исследования

В Постановлении АС Волго-Вятского округа от 10.07.2017г. по делу №А43-2071/2016 компания решила проанализировать целевую аудиторию: узнать вкусы и предпочтения своих потребителей. Нашли подходящего кандидата для проведения маркетинговых исследований, заключили договор и началось изучение рынка… Может быть, штурм покупателей был только на бумажках. Ведь на выездной проверке налоговики усомнились в реальности оказанных услуг. Хотя, компания предоставила все правильно оформленные документы:

Анна Попова, руководитель юридического департамента «Туров и партнеры»:

При этом налоговый орган не смог бы опровергнуть довод общества о представлении налоговой отчетности со значительной прибылью, которая имела тенденцию к увеличению после применения рекомендаций маркетинговой компании.

Интернет-реклама

В Постановлении АС Московского округа от 19.06.2017г. по делу №А40-134567/2016 компании удалось отстоять расходы на размещение интернет-рекламы, несмотря на то, что исполнители услуг (контрагенты второго звена) обладали признаками недобросовестности. Налогоплательщик в подтверждение реальности предоставил:

Какие еще моменты нужно учесть, чтобы не пролететь с расходами на интернет-рекламу?

Анна Попова, руководитель юридического департамента «Туров и партнеры»:

Кроме того, в состав рекламных расходов включаются услуги по продвижению сайтов в Интернете: оптимизация, оформление и настройка сайта для поисковых систем, выведение сайта на первые позиции поисковых запросов, приоритетное размещение в интернет-справочниках и т.д. (Письмо Минфина России от 08.08.2012г. №03-03-06/1/390). Подтверждением указанных расходов могут служить, например, скриншоты, статистические отчеты о количестве показов рекламных материалов и т.д.

Мерчандайзинг

В Определении ВС РФ от 16.08.2017г. №307-КГ17-10295 налоговики решили, и суд поддержал, что компания неправомерно отнесла в состав расходов по налогу на прибыль затраты на продвижение товара, а также необоснованно применила вычеты по НДС. Продвижение, в данном случае, было в виде выкладки товара в местах продаж. Компания в качестве доказательств предоставила:

Мария Морозова, юрист и налоговый консультант «Туров и партнеры»:

Это предусмотрено пунктом 1 статьи 252 НК РФ.

Услуги мерчандайзинга поставщикам могут оказывать, как непосредственно предприятия розничной торговли, так и привлеченные для этих целей специализированные компании.

По общему правилу оказание подобных услуг выходит за рамки отношений, возникающих из договора поставки (ст. 506 ГК РФ). Однако такое условие может быть предусмотрено в смешанных договорах, сочетающих в себе элементы договора поставки и других гражданско-правовых договоров (например, договора возмездного оказания услуг) (п. 3 ст. 421 ГК РФ). Кроме того, оказание услуг мерчандайзинга может быть предусмотрено в дополнительных соглашениях к договорам поставки или в специально заключенных договорах с третьими лицами.

Естественно, услуги должны быть реальными.

Промо-акции

В Постановлении АС Московского округа №Ф05-14597/2017 от 05.10.2017г. по делу №А40-237502/16 компания не включила в налоговую базу стоимость «промо-товаров», что повлекло неуплату 50 млн руб. НДС. Так думали налоговики…

Общество в рамках рекламных и маркетинговых мероприятий, направленных на стимулирование покупательской активности потребителей, повышение узнаваемости товара, привлечения к нему дополнительного внимания, приобретало «промо-товары» (карты оплаты сотовой связи, подарочные сертификаты, калькуляторы, компьютерные мыши, дорожные косметички, пледы и т.д.). Расходы на покупку этой продукции превышали 100 руб. за единицу.

Налоговики решили, что «промо-товары» использовались компанией для оформления торговых точек и в мероприятиях по продвижению продукции (подарок за покупку и др.), т.е. безвозмездно передавались неопределенному кругу лиц. Таким образом, все это «барахло» нужно признать реализацией товара и доначислить НДС в соответствии со ст.39 НК РФ и ст.146 НК РФ. Но суд поддержал налогоплательщика:

Аналогичная позиция отражена и в Постановлении АС Московского округа от 16.06.2016г. по делу №А40-88088/2015: компания раздавала подарки за покупку товара, проводила розыгрыш. Соответственно, НДС не начисляется, т.к. компания его уже оплатила, приобретая подарки у контрагента.

Мария Морозова, юрист и налоговый консультант «Туров и партнеры»:

В рамках рекламы компания может приобретать не только листовки, буклеты и каталоги, но и сувениры. Тогда понадобится вести раздельный учет. Стоимость каталогов можно списать полностью. А ручки и блокноты с логотипом можно учесть только в пределах 1% от выручки (абз. 4 п. 4 ст. 264 НК РФ, Письмо Минфина России от 10.03.2017г. №03-07-11/13704)

Компании безопаснее хранить все бумаги, которые подтверждают рекламные услуги. Например, договоры, акты с приложением медиапланов о согласовании графика выхода роликов и др. Если документы есть в наличии, судьи поддержат компанию (Постановление ФАС Центрального округа от 18.06.2013г. №А23-4036/2012). Чтобы снизить риск спора, безопаснее хранить записи эфира с рекламой, распечатки из газет и др. Тогда компания докажет, что реклама не была фиктивной.

Компания рассматривала передачу подарочных сертификатов, как передачу товаров в рекламных целях. Это подтверждается тем, что с данной операции, согласно подп. 25 п. 3 ст. 149 НК РФ, был исчислен и уплачен НДС. Расходы на выпуск подарочных сертификатов экономически оправданы, направлены на дальнейшее извлечении прибыли и относятся к расходам, прописанным в пп. 28 п. 1 ст. 264 НК РФ.

В Постановлении АС Московского округа по делу №А40-789/2016 от 21.12.2016 г. компания поторопилась… Общество дарило подарочные карты, которыми покупатель мог расплатиться при следующей покупке. В период проведения акции компания сразу же отражала выручку за вычетом номиналов карт. Налоговики решили: «Скидку нужно отражать только тогда, когда покупатель придет совершать покупки с этой картой».

Суд согласился с аргументами налоговиков: «Фактические обстоятельства дела и имеющиеся в деле доказательства, свидетельствуют о том, что у покупателей «акционного» товара не было намерения вносить предоплату в счет каких-либо предстоящих поставок, поскольку полученные покупателями подарочные карты квалифицировались ими как карты, дающие право на получение скидки при следующей покупке, а не как уже оплаченные ими «средства платежа». То обстоятельство, что подарочные карты выдавались покупателю именно в подарок за покупку «акционного» товара и удостоверяют его право на последующее приобретение «следующего» товара со скидкой равной номиналу подарочной карты, подтверждаются имеющимися в материалах судебного дела приказами на проведение маркетинговых акций».

Что еще нужно учесть при расходах на промо-акции?

Мария Морозова, юрист и налоговый консультант «Туров и партнеры»:

Объектом обложения НДС признаются операции по реализации товаров (работ, услуг) на территории РФ, в том числе на безвозмездной основе (подп. 1 п. 1 ст. 146 НК РФ). Реализацией товаров признается передача права собственности на товары (п. 1 ст. 39 НК РФ).

Таким образом, передача товаров по врученным в ходе рекламной акции подарочным сертификатам является операцией по реализации товаров, подлежащей обложению НДС в общеустановленном порядке.

В этом случае налоговая база определяется налогоплательщиком исходя из рыночных цен, что следует из пункта 2 статьи 154 НК РФ. Под рыночной ценой понимается цена, применяемая в сделке, сторонами которой являются лица, не признаваемые взаимозависимыми (ст. 105.3 НК РФ).

Если призы (сертификаты) передаются покупателям в рамках проведения рекламной акции, то стоимость указанных призов должна учитываться на основании подпункта 28 пункта 1 и абзаца пятого пункта 4 статьи 264 НК РФ в размере, не превышающем 1% выручки от реализации, определяемой в соответствии со статьей 249 НК РФ.

При этом расходы должны соответствовать требованиям статьи 252 НК РФ: должны быть экономически обоснованы, документально подтверждены и произведены для осуществления деятельности, направленной на получение дохода.

В случае с подарочными сертификатами подтверждающими документами могут быть ведомость выдачи призов и акт на списание товаров. Подтвердить расходы на рекламу может приказ руководителя с указанием даты, места и времени проведения рекламной акции.

Если выручка в течение года увеличивается, то увеличивается и сумма рассчитываемого норматива по рекламным расходам. Поэтому затраты на рекламу, не учтенные в расходах по нормативу в одном отчетном периоде, могут быть учтены в следующих отчетных периодах этого же года или по итогам года.

Рекламные брошюры и каталоги

Раскрыл привлекательные стороны, написал парочку полезных «рецептов» с рекламируемым товаром, объяснил, чем «слон» лучше «обезьяны» (конкурентные преимущества), плюс «цена почти за даром»… Небольшая загвоздочка: как быть с НДС и налогом на прибыль при производстве рекламных каталогов?

В Определении ВС РФ от 14.08.2017г. №305-КГ17-10133 компании отказали в вычетах по НДС на производство рекламных брошюр и каталогов. На основании актов на размещение рекламных материалов брошюры безвозмездно передавались потенциальным покупателям с целью привлечения их внимания к продукции общества, повышения его имиджа, информирования о товарах и увеличения спроса. Суды решили, а ВС РФ поддержал, что «каталоги и брошюры сами по себе не отвечают признакам товара и являются средством ознакомления покупателя с предложенным продавцом описанием продукции, следовательно, передача этих каталогов и брошюр не образует объекта налогообложения НДС, независимо от величины расходов на их приобретение (создание). Поскольку суммы НДС, предъявленные налогоплательщику при приобретении товаров (работ, услуг), подлежат вычетам только в случае использования этих товаров (работ, услуг) для осуществления операций, облагаемых НДС, у общества отсутствовали правовые основания для уменьшения налоговой базы.

Пунктом 12 Постановления Пленума ВАС РФ от 30.05.2014 № 33 разъяснено, что в качестве операции, формирующей самостоятельный объект налогообложения, не может рассматриваться распространение рекламных материалов, являющееся частью деятельности налогоплательщика по продвижению на рынке производимых и (или) реализуемых им товаров (работ, услуг) в целях увеличения объема продаж, если эти рекламные материалы не отвечают признакам товара, то есть имущества, предназначенного для реализации в собственном качестве. Таким образом, передача каталогов и брошюр, бесплатно раздаваемых потенциальным покупателям, объектом налогообложения налогом на добавленную стоимость не является независимо от величины расходов на приобретение (создание) этих каталогов и брошюр. При этом согласно пункту 2 статьи 171 НК РФ суммы налога на добавленную стоимость, предъявленные налогоплательщику при приобретении товаров (работ, услуг), подлежат вычетам в случае использования этих товаров (работ, услуг) для осуществления операций, облагаемых налогом на добавленную стоимость».

Мария Морозова, юрист и налоговый консультант «Туров и партнеры»:

Таким образом, затраты на изготовление рекламных материалов, рассылаемых неопределенному кругу лиц, учитывайте в составе ненормируемых рекламных расходов (абз. 4 п. 4 ст. 264 НК РФ). В частности, к этой категории рассылок относятся:

Расходы на саму рассылку неопределенному кругу лиц учитывайте в составе нормируемых расходов на рекламу (подп. 28 п. 1 ст. 264 НК РФ). Об этом сказано в письмах Минфина России от 12 января 2007 № 03-03-04/1/1 и от 18 января 2006 № 03-03-02/13.

Рассылка брошюр, каталогов и других материалов, предназначенных конкретных лицам – потенциальным клиентам организации, рекламой не признается. Поэтому расходы на такую рассылку налогооблагаемую прибыль не уменьшают. Такая позиция отражена в письмах Минфина России от 10 сентября 2007 № 03-03-06/1/655, от 24 апреля 2006 № 03-03-04/1/390 и решениях некоторых арбитражных судов (Постановление ФАС Московского округа от 28.04.2005г. №КА-А40/3274-05). Вместе с тем, материалы, разосланные конкретным получателям, могут иметь признаки оферты, то есть содержать все существенные условия договора (ст. 434–437 ГК РФ). Рассылая такие материалы, организация преследует цель – заключить договор с конкретным покупателем (потребителем). К рекламным расходам затраты на такую рассылку не относятся, но их можно включить в состав прочих расходов, связанных с производством и (или) реализацией на основании подпункта 49 пункта 1 статьи 264 НК РФ. Аналогичные разъяснения содержатся в письмах Минфина России от 15 июля 2013 № 03-03-06/1/27564, от 4 июля 2013 № 03-03-06/1/25596.

ВНИМАНИЕ!

1 декабря на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повышайте свою ценность как специалиста прямо на «Клерке». Подробнее