Причины роста акций норникеля

Новость

Комментарий

Совет директоров «Норникеля» накануне вечером рекомендовал промежуточные дивиденды за 9 месяцев 2021 г. в размере 1 523,17 руб. на акцию, чуть ниже прогнозов, ожидавших порядка 1600 руб. Тем не менее, это – рекордные дивиденды в истории компании. Доходность к текущей цене составляет порядка 6,8%. Реестр будет закрыт 14 января.

Несмотря на проблемы, преследовавшие «Норникель» в последние пару лет, он остается высокоэффективной компанией, а его акции – весьма доходными бумагами. По крайней мере, так будет до истечения в 2022 г. действия акционерного соглашения с «РУСАЛом», в соответствии с которым «Норникель» распределяет на дивиденды 60% EBITDA (при комфортном уровне долговой нагрузки).

Дивидендная доходность будет поддерживать акции «Норникеля». Сегодня она помогла им отыграть предыдущее двухдневное снижение, по состоянию на 17:00 мск они прибавляют 2,5%. Вместе с ними на 4,2% растут и акции «РУСАЛа», который владеет в «Норникеле» долей в 26,4%. Дивиденды «Норникеля» остаются важной частью доходов «РУСАЛа».

В 2022 г. «Норникель» ощутит рост налоговой нагрузки в связи с тем, что ожидается рост ставок НДПИ на добычу руд металлов в Красноярском крае. Тем не менее мы сохраняем позитивное отношение к акциям «Норникеля», полагая, что этот негатив уже учтен в цене акций, которые отстали о динамики рынка металлов в этом году.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Акции «Норникеля» выросли вдвое за 1,5 года. Что будет с бумагами дальше

Стоимость бумаг на 26 октября 2018 года: ₽10 650 за акцию

Стоимость сейчас: ₽22 156 за акцию

Динамика: +108%

Причина роста: рост цен на палладий, высокие дивиденды, хорошие финансовые показатели

Перспективы: избыток предложения никеля и платины, а также рост капитальных затрат могут ухудшить результаты «Норникеля». Помогут компании дефицит палладия и хорошие дивидендные выплаты

Прогноз Refinitiv: ₽23 984,54 за акцию на горизонте года, рекомендация покупать

«Норникель» — крупнейший в мире производитель высокосортного никеля и палладия. Он находится на четвертом месте по добыче платины и родия и входит в список ведущих производителей меди. Компания также занимается переработкой сырья, производит электрическую и тепловую энергию и занимается сбытом своей продукции.

Производственные мощности компании расположены в Норильском промышленном районе на Таймыре, на Кольском полуострове и в Забайкальском крае. За границей «Норникелю» принадлежат завод в Финляндии и предприятие по производству никелевого концентрата в ЮАР.

На данный момент 34,6% акций «Норникеля» владеет Владимир Потанин через кипрскую фирму Olderfrey Holdings. Еще 27,8% компании принадлежит Олегу Дерипаске через энергометаллургическую компанию En+ Group и «Русал». Остальные акции находятся в свободном обращении.

Почему выросли котировки

Бумаги «Норникеля» подорожали на 108% за последние полтора года. Помешать им не сумела даже пандемия. Котировки быстро восстановились после 31%-ного обвала февраля-марта и к 20 мая сумели достичь исторического максимума ₽22 952 за акцию.

Рост цен на палладий. «Стремительное восстановление акций «Норильского никеля» (после обвала), как и докризисный рост, во многом связаны с увеличением цен на палладий», — рассказал портфельный управляющий инвестиционной компании QBF Денис Иконников.

Помимо этого, рост котировок до кризиса был вызван повышенным спросом на катализаторы, ограничивающие выбросы в атмосферу в автомобилях с бензиновым двигателем. При производстве таких катализаторов используется палладий. На них приходится порядка 70% мирового спроса на палладий, пояснил эксперт.

Дивиденды. В последние годы производитель выплачивает акционерам щедрые дивиденды. Благодаря им акции «Норникеля» пользуются большой популярностью среди инвесторов. По итогам 2019 года дивидендная доходность бумаг «Норникеля» достигла максимума в 13,4%, а общий размер дивидендов составил ₽2045,22 на акцию. Отчасти по этой причине акции быстро отскочили вверх после обвала в феврале-марте текущего года.

Стабильный рост показателей. На фоне роста цен на палладий, никель и платину выручка компании за три последних года увеличилась на 64%. По итогам 2019 года она составила рекордные ₽877,8 млрд ($13,56 млрд), что на 16% больше, чем годом ранее.

EBITDA в 2019 году выросла на 27%, а рентабельность EBITDA достигла 58,9%, что является очень высоким показателем при 20,3% в среднем по сектору.

Что ожидает компанию в 2020 году

В текущем году «Норникель» столкнулся сразу с двумя трудностями. С одной стороны, эпидемия COVID-19 привела к резкому ухудшению конъюнктуры рынков цветных металлов и возникновению избытка предложения.

С другой стороны, в прошлом году компания начала масштабный цикл инвестиционных проектов, требующих значительных ресурсов, пишет аналитик инвестиционной компании «Велес Капитал» Василий Сучков.

«На этом фоне мы ожидаем ухудшения финансовых показателей в ближайшие годы», — сказал эксперт.

Избыток предложения никеля и платины негативен для компании, так как не позволяет ценам на эти металлы расти. Никель с апреля торгуется в диапазоне около ₽11 800–12 500 за тонну. Цены на платину с марта тоже находятся в боковом диапазоне, несмотря на попытку в середине мая прорваться вверх.

Рост капитальных затрат. «Норникель» планирует резко увеличить капитальные затраты в 2020–2025 годах.

В ноябре прошлого года компания представила новую стратегию. Один из ее проектов — «Южный кластер» — предусматривает освоение запасов северной части месторождения «Норильск-1». Кроме того «Норникель» планирует расширить Талнахскую обогатительную фабрику и нарастить добычу руды на Таймырском полуострове.

Долговая нагрузка. Из-за увеличения капзатрат объем дивидендных выплат в 2020–2022 годах превысит свободный денежный поток в 1,5 раза, подсчитал Василий Сучков.

Что поддержит акции «Норникеля»

Дефицит палладия. Несмотря на падение спроса на металлы из-за пандемии COVID-19, эксперты ожидают образования дефицита платины и палладия в текущем году.

Из-за усиления пандемии COVID-19 рухнули продажи автомобилей и ювелирных изделий — двух ключевых секторов металлов платиновой группы (PGM), пишут аналитики Bank of America. Однако еще большее влияние самоизоляция оказала на горнодобывающую промышленность Южной Африки, которая производит соответственно 78% и 36% всей платины и палладия в мире.

Сейчас горнодобывающим компаниям в ЮАР разрешено использовать только половину от всего количества рабочих, обычно работающих на шахтах. Это говорит о том, что добыча в стране резко сократится в текущем году.

В то время как спрос на палладий в 2020 году снизится на 2,9%, предложение упадет еще больше — на 5,3%. В результате дефицит составит 1,5 млн унций, прогнозируют в Bank of America. В отношении платины эксперты прогнозируют дефицит в 323 тыс. унций.

Дивиденды. Несмотря на ожидаемое падение EBITDA и рост чистого долга, «Норникель» в 2020–2021 годах продолжит выплачивать дивиденды в размере 60% от EBITDA, полагает Василий Сучков. Согласно оценке эксперта, в текущем году компания в совокупности выплатит акционерам ₽1980 на акцию, в 2021 году — ₽1776 на акцию.

При определении размера дивидендов компания использует специальный нормализованный мультипликатор чистый долг/EBITDA. При его расчете из чистого долга вычитаются полугодовые дивиденды и депозиты со сроком погашения свыше 90 дней. По итогам 2019 года показатель составил 0,6х.

Новые источники дохода. Долгосрочные инвесторы смогут заработать на бумагах «Норникеля» благодаря росту производства гибридных автомобилей и электромобилей, полагают аналитики «Атона». Кроме того, «Норникель» может расширить свое присутствие в аккумуляторной промышленности. Сейчас в мире растет спрос на более эффективные источники энергии, которые можно получить с помощью катодов с высоким содержанием никеля.

Куда двинутся акции компании

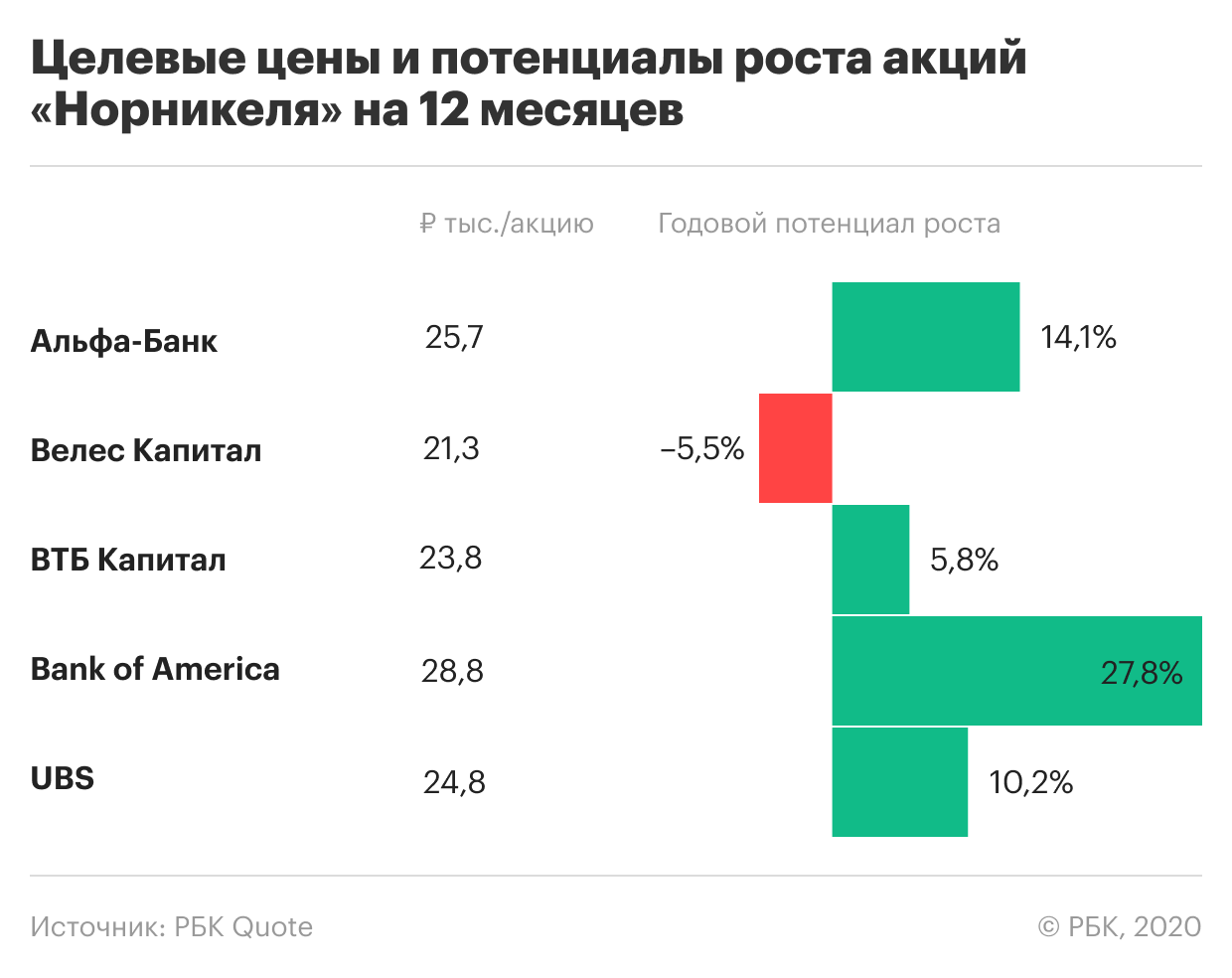

Аналитики Bank of America 29 мая повысили прогноз по акциям «Норникеля» с ₽26,6 тыс. до ₽28,8 тыс. ($40 за ADR) с рекомендацией покупать. В банке ожидают, что бумаги будут дорожать благодаря росту доходов «Норникеля» и более привлекательным дивидендам, чем у мировых аналогов.

Рублевая выручка производителя вырастет на фоне ослабления рубля на 13% с начала года и восстановления цен на палладий, считает Денис Иконников из QBF.

«В текущем году прогнозы (по акциям) умеренно-позитивные, основной фактор влияния — это спрос, который восстанавливается после первого квартала текущего года, — говорит аналитик Exante Сергей Красиков. — Даже если будут снижения, то незначительные, по крайней мере, если не подтвердятся повторные заражения COVID-19. В противном случае цена бумаг последует вслед за российским индексом».

«Нам нравится инвестиционный профиль компании, но на этих уровнях акции уже не стоят дешево. Главный риск для компании — падение конечного спроса в третьем квартале, а также возобновление конфликта между США и Китаем», — объяснил прогноз старший аналитик по металлургическому сектору «Атона» Андрей Лобазов.

На долю Китая приходится почти половина глобального спроса на цветные металлы, а также это крупнейший автомобильный рынок (где используется палладий), добавил он.

Все материалы нашего проекта доступны в Яндекс.Дзене. Подпишитесь, чтобы быть в курсе

Ценная бумага, привязанная к акциям определенной компании и выпущенная банком (банком-депозитарием).Главная возможность, которую дает инвестору депозитарная расписка, это возможность практически владеть акциями иностранной компании, но при этом оставаться в рамках законодательства банка-депозитария. Например, американская депозитарная расписка (АДР) на акции российской компании — это, с одной стороны, американская ценная бумага, торговля которой регулируется американским законодательством, с другой стороны, она дает право на долю прибыли и право голоса на собрании акционеров российской компании Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP). Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Что будет с «Норникелем»?

Этот вопрос часто задают себе российские инвесторы, что неудивительно – компания входит в первую пятерку индекса Мосбиржи по капитализации и объемам торгов. Между тем, котировки в падающем тренде уже почти полгода, акции скорректировались на 20% от максимумов.

Предыстория. Недавно компания опубликовала итоги своей деятельности за 9 месяцев 2021 года, в связи с чем мы решили поделиться своим взглядом на трудную судьбу металлургического гиганта.

На «Норникель» пали десять казней египетских – затопление рудников Октябрьский и Таймырский, авария на обогатительной фабрике, штрафы Росприроднадзора, налоговые инициативы правительства. Еще и цены на продукцию упали – если никель и медь держатся неплохо, то платина и палладий потеряли 20 и 30 процентов соответственно с годовых максимумов. Неудивительно, что акции дешевеют! Пока все металлурги штурмовали высоты, «Норникель» грустил в стороне от праздника.

То есть с этой стороны всё нормально. А что будет с ценами на металлы?

Цены на металлы. В перспективе переход на «зеленые» технологии поддержит спрос на медь и никель. По оценкам самой компании, к 2025 году спрос на никель может вырасти на 30%, и мы с этим скорее согласны. С медью всё тоже будет хорошо, по тем же зеленым причинам. Спрос на палладий пострадать сильно не должен – по данным Международного энергетического агентства, производство обычных авто и гибридов к 2030 году останется на уровне 2019. Правда, есть риск того, что палладий будет вытесняться платиной – но Норникель производит и её.

Краткосрочно цены на металлы также могут показать некоторый рост в связи с сезонным пополнением запасов производителями, а также в связи с новым витком инфляции, но пока цены остаются очень волатильными.

Ключевые риски: замедление Китая и проблемы с полупроводниками, которые бьют по производству автомобилей, то есть по спросу на металлы.

Что в итоге? Акции «Норильского Никеля» вполне можно аккуратно покупать акции лесенкой в среднесрочный портфель. Но надо понимать, что их тренд пока падающий, и волатильность может оставаться высокой.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Норникель увеличит инвестпрограмму и ожидает рост производства никеля

Норникель увеличил свои доказанные и вероятные запасы руды почти на 600 млн тонн, благодаря запуску программы «Технологический прорыв 1.0», используя передовые инструменты по управлению ресурсами и их оценке, отмечается в пресс-релизе.

Компания также повысила свой долгосрочный прогноз производства металлов до 2030 г., ожидаемый рост производства никеля и меди составит 25-35%, а металлов платиновой группы — 50-60%.

В следующем году ожидается увеличение выпуска никеля на 8%, до 205-215 тыс. тонн с 190-200 тыс. по итогам 2020 г. В Норникеле ожидают, что производство платиноидов в 2022 г. повысится на 8%, до 95-105 тонн с 90-95 тонн в этом году.

Кроме того, Норникель сообщил о завершении основных этапов экологической программы на Кольском полуострове. При этом отмечается, что реализация «Серного проекта» в Норильске также идет полным ходом. В целом в текущем году компании удалось успешно исполнить план капитальных затрат, которые увеличатся более чем на 50% по сравнению с 2020 г. «Дисциплина в реализации расширенной программы капитальных затрат дает нам уверенность в достижении еще более амбициозных показателей по инвестициям», отмечается в пресс-релизе.

В Норникеле подчеркивают, что корзина металлов компании играет ключевую роль в глобальном переходе к углеродно-нейтральной экономике. Реализация основных проектов роста также идет по плану.

Перспективы рынка металлов

Компания сегодня представила восьмой обзор рынков никеля и металлов платиновой группы, подготовленный экспертами Норникеля и ICBC Standard Bank на основе фундаментального анализа мировых экономических и отраслевых данных.

Прогнозируется, что рыночный дефицит никеля в уходящем году составит около 149 тыс. тонн. Ранее в Норникеле ожидали профицит рынка никеля, однако на ситуацию повлиял ряд сокращений предложения вместе с исключительно устойчивым восстановлением спроса и массовым пополнением запасов по всей цепочке создания стоимости, вызванным логистическими ограничениями.

Сильный спрос на никель сохраняется в ключевых секторах нержавеющей стали и аккумуляторных батарей, а мощности по выпуску ферроникеля в Индонезии значительно отстают от планов из-за вызванных пандемией сложностей.

В итоге в этом году спрос на никель повысится на 17%, до 2,85 млн тонн, а предложение только на 7%, до 2,7 млн тонн. В 2020-м рынок никеля был профицитен в размере 82 тыс. тонн.

В 2022 г. ожидается возвращение рыночного профицита, который в базовом варианте составит 59 тыс. тонн, в основном за счет низкосортного никеля. В сегменте высокосортного никеля рынок будет сбалансирован с риском дефицита. Однако существует высокая вероятность того, что прогнозируемое увеличение предложения может снова оказаться ниже ожидаемого, и прогноз роста на 20% г/г не реализуется, в то время как спрос на никель может остаться таким же высоким, как в 2021 г., считает компания.

В базовом варианте в следующем году спрос на никель увеличится на 12% (до 3,18 млн тонн), а предложение — на 20% (до 3,24 млн тонн), говорится в обзоре.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Прогнозы и комментарии. Рынок отскочил, что дальше

Нефтяной рынок не уверен, что худшее позади

Газпром. Ждем пробоя 345

Ключевые события недели: омикрон, ОПЕК+, безработица в США, форум Россия зовет

АФК Система. Как изменился дисконт к дочкам

Энергетический кризис: откуда ты взялся и когда закончишься

Омикрон. Что известно про новый штамм коронавируса

Кто и как шортит российский рынок

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

ГМК Норникель акции

Для рынка никогда не было секретом, что акционерное соглашение заканчивается и дивиденды будут выплачиваться от CFC. 50-75% CFC это вполне нормальная практика, ничего нового из этой новости лично я не узнал.

Auximen, если тебе все понятно, обьясни мне в 22г по какой системе будут платить дивы?) Ебидта или фсф уже будет?

StandartPoorDrunk, естественно CFC, это 99%. Див. политика выплаты от EBITDA принимались ГМК в прошлые годы, как пример, VALE, сейчас это считается порочной практикой и дивиденды платят либо от чистой прибыли, как, например, Сбербанк, либо от CFC. Т.е. дивиденды выносятся за кап. затраты. ГМК наметил курс на перевооружение фондов, поэтому оставшиеся после CAPEX свободные средства будут направляться на дивиденды. В какой части — это уже вопрос торга между акционерами, сегодня мы в очередной раз услышали пожелания управляющего партнёра, который стабильно два раза в год озвучиваешь в рупор своё «хочу». Думаю, на днях мы услышим такой же публичный ответ второго ключевого акционера — Русал.

Тут тоже не стоит паниковать, направление средств вместо выплаты дивидендов на перевооружение фондов снижает стоимостную составляющую компании, но увеличивает составляющую развития. Пример компании развития — Новатэк, стоит бешенных денег, дивиденды платит копейки. Но это всё будет через год минимум, для краткосрочных и среднесрочных спекуляций не имеет никакого значения.

Я так понимаю в 2023 году летом еще заплатят остатки после промежуточных декабря 22г по формуле 60% ебида? ведь будут выплачивать по результатам 22 года. Или не?

zelenyinvestor, в мае еще по ebidta будут считать, а дальше уже по fcf. С учетом кап. затрат дивы будут как Роман Ранний чуть ниже посчитал в лучшем случае 2000 руб.в год.

Макс Пчелкин, почему по fcf будут считать, если акционерное соглашение еще не закончится?

StandartPoorDrunk, не знаю, оно нигде не опубликовано Потанин заявлял, что за 2022 будут платить по fcf. Я на всякий случай продал и купил Газпром утром он тоже хорошо упал и сильней вырос сегодня. Тут непонятно что будет, пока со стороны посмотрю. Как бы завтра не ливанули. Капекс большой, а рост производства за счет него не в разы так сказать, все равно вся надежда только на рост цен на металлы, дивы маленькие, чего тут ловить я пока не понимаю.

Я так понимаю в 2023 году летом еще заплатят остатки после промежуточных декабря 22г по формуле 60% ебида? ведь будут выплачивать по результатам 22 года. Или не?

zelenyinvestor, в мае еще по ebidta будут считать, а дальше уже по fcf. С учетом кап. затрат дивы будут как Роман Ранний чуть ниже посчитал в лучшем случае 2000 руб.в год.

Макс Пчелкин, почему по fcf будут считать, если акционерное соглашение еще не закончится?

Я так понимаю в 2023 году летом еще заплатят остатки после промежуточных декабря 22г по формуле 60% ебида? ведь будут выплачивать по результатам 22 года. Или не?

zelenyinvestor, в мае еще по ebidta будут считать, а дальше уже по fcf. С учетом кап. затрат дивы будут как Роман Ранний чуть ниже посчитал в лучшем случае 2000 руб.в год.

Я так понимаю в 2023 году летом еще заплатят остатки после промежуточных декабря 22г по формуле 60% ебида? ведь будут выплачивать по результатам 22 года. Или не?

Авто-репост. Читать в блоге >>>

Для рынка никогда не было секретом, что акционерное соглашение заканчивается и дивиденды будут выплачиваться от CFC. 50-75% CFC это вполне нормальная практика, ничего нового из этой новости лично я не узнал.

МЕНЕДЖМЕНТ НОРНИКЕЛЯ ОРИЕНТИРУЕТСЯ НА 50-75% FCF В ВИДЕ ДИВИДЕНДОВ ПОСЛЕ ИСТЕЧЕНИЯ СОГЛАШЕНИЯ АКЦИОНЕРОВ

👉Напомню, что сейчас компания выплачивает 60% EBITDA, что несомненно больше😳

👉С другой стороны, даже окончание акционерного соглашения, не означает, что Русал автоматически пойдёт на серьёзное сокращение дивидендов 🧐

Это сколько, если бы считали по нынешним отчетам?

МЕНЕДЖМЕНТ НОРНИКЕЛЯ ОРИЕНТИРУЕТСЯ НА 50-75% FCF В ВИДЕ ДИВИДЕНДОВ ПОСЛЕ ИСТЕЧЕНИЯ СОГЛАШЕНИЯ АКЦИОНЕРОВ

👉Попробуем посчитать сколько это будет в дивидендах:

1п2021г. — 1 397 млн. долл.

2020г. — 6 640 млн. долл.

2019г. — 4 489млн. долл.

2018г. — 4 931млн. долл.

👉Уставный капитал ПАО «ГМК «Норильский никель» состоит из 153 654 624 обыкновенных акций, следовательно на акцию при выплате 50% от FCF получается:

👉При курсе 75 руб. за доллар и выплате 50% от FCF :

👉При курсе 75 руб. за доллар и выплате 75% от FCF :

МЕНЕДЖМЕНТ НОРНИКЕЛЯ ОРИЕНТИРУЕТСЯ НА 50-75% FCF В ВИДЕ ДИВИДЕНДОВ ПОСЛЕ ИСТЕЧЕНИЯ СОГЛАШЕНИЯ АКЦИОНЕРОВ

👉Напомню, что сейчас компания выплачивает 60% EBITDA, что несомненно больше😳

👉С другой стороны, даже окончание акционерного соглашения, не означает, что Русал автоматически пойдёт на серьёзное сокращение дивидендов 🧐

Это сколько, если бы считали по нынешним отчетам?

МЕНЕДЖМЕНТ НОРНИКЕЛЯ ОРИЕНТИРУЕТСЯ НА 50-75% FCF В ВИДЕ ДИВИДЕНДОВ ПОСЛЕ ИСТЕЧЕНИЯ СОГЛАШЕНИЯ АКЦИОНЕРОВ

👉Попробуем посчитать сколько это будет в дивидендах:

1п2021г. — 1 397 млн. долл.

2020г. — 6 640 млн. долл.

2019г. — 4 489млн. долл.

2018г. — 4 931млн. долл.

👉Уставный капитал ПАО «ГМК «Норильский никель» состоит из 153 654 624 обыкновенных акций, следовательно на акцию при выплате 50% от FCF получается:

👉При курсе 75 руб. за доллар и выплате 50% от FCF :

👉При курсе 75 руб. за доллар и выплате 75% от FCF :

МЕНЕДЖМЕНТ НОРНИКЕЛЯ ОРИЕНТИРУЕТСЯ НА 50-75% FCF В ВИДЕ ДИВИДЕНДОВ ПОСЛЕ ИСТЕЧЕНИЯ СОГЛАШЕНИЯ АКЦИОНЕРОВ

👉Напомню, что сейчас компания выплачивает 60% EBITDA, что несомненно больше😳

👉С другой стороны, даже окончание акционерного соглашения, не означает, что Русал автоматически пойдёт на серьёзное сокращение дивидендов 🧐

Это сколько, если бы считали по нынешним отчетам?

МЕНЕДЖМЕНТ НОРНИКЕЛЯ ОРИЕНТИРУЕТСЯ НА 50-75% FCF В ВИДЕ ДИВИДЕНДОВ ПОСЛЕ ИСТЕЧЕНИЯ СОГЛАШЕНИЯ АКЦИОНЕРОВ

👉Попробуем посчитать сколько это будет в дивидендах:

1п2021г. — 1 397 млн. долл.

2020г. — 6 640 млн. долл.

2019г. — 4 489млн. долл.

2018г. — 4 931млн. долл.

👉Уставный капитал ПАО «ГМК «Норильский никель» состоит из 153 654 624 обыкновенных акций, следовательно на акцию при выплате 50% от FCF получается:

👉При курсе 75 руб. за доллар и выплате 50% от FCF :

👉При курсе 75 руб. за доллар и выплате 75% от FCF :

МЕНЕДЖМЕНТ НОРНИКЕЛЯ ОРИЕНТИРУЕТСЯ НА 50-75% FCF В ВИДЕ ДИВИДЕНДОВ ПОСЛЕ ИСТЕЧЕНИЯ СОГЛАШЕНИЯ АКЦИОНЕРОВ

👉Напомню, что сейчас компания выплачивает 60% EBITDA, что несомненно больше😳

👉С другой стороны, даже окончание акционерного соглашения, не означает, что Русал автоматически пойдёт на серьёзное сокращение дивидендов 🧐

Это сколько, если бы считали по нынешним отчетам?

МЕНЕДЖМЕНТ НОРНИКЕЛЯ ОРИЕНТИРУЕТСЯ НА 50-75% FCF В ВИДЕ ДИВИДЕНДОВ ПОСЛЕ ИСТЕЧЕНИЯ СОГЛАШЕНИЯ АКЦИОНЕРОВ

👉Напомню, что сейчас компания выплачивает 60% EBITDA, что несомненно больше😳

👉С другой стороны, даже окончание акционерного соглашения, не означает, что Русал автоматически пойдёт на серьёзное сокращение дивидендов 🧐

Это сколько, если бы считали по нынешним отчетам?

МЕНЕДЖМЕНТ НОРНИКЕЛЯ ОРИЕНТИРУЕТСЯ НА 50-75% FCF В ВИДЕ ДИВИДЕНДОВ ПОСЛЕ ИСТЕЧЕНИЯ СОГЛАШЕНИЯ АКЦИОНЕРОВ

👉Напомню, что сейчас компания выплачивает 60% EBITDA, что несомненно больше😳

👉С другой стороны, даже окончание акционерного соглашения, не означает, что Русал автоматически пойдёт на серьёзное сокращение дивидендов 🧐

Нда, закончилась дивидендная история. Согласится ли Русал на такой вариант?

Archy3000, пошла история роста

StandartPoorDrunk, о да, ждем создание «никелевой метавселенной» и капитализацию Норки, как фейсбука :))

Нда, закончилась дивидендная история. Согласится ли Русал на такой вариант?

Archy3000, пошла история роста

Нда, закончилась дивидендная история. Согласится ли Русал на такой вариант?

🇷🇺#GMKN #дивиденд

МЕНЕДЖМЕНТ НОРНИКЕЛЯ ОРИЕНТИРУЕТСЯ НА 50-75% FCF В ВИДЕ ДИВИДЕНДОВ ПОСЛЕ ИСТЕЧЕНИЯ СОГЛАШЕНИЯ АКЦИОНЕРОВ — ИНТЕРФАКС

Истекает в 23г, следующий год значит еще по акционерному, верно?

StandartPoorDrunk, еще год по текущему соглашению. Пока Норникель придерживается варианта 50%-75%, Русал однозначно не согласиться, так что интрига сохраняется. Русал так же может еще докупить акций и усилить свою позицию.

🇷🇺#GMKN #дивиденд

МЕНЕДЖМЕНТ НОРНИКЕЛЯ ОРИЕНТИРУЕТСЯ НА 50-75% FCF В ВИДЕ ДИВИДЕНДОВ ПОСЛЕ ИСТЕЧЕНИЯ СОГЛАШЕНИЯ АКЦИОНЕРОВ — ИНТЕРФАКС

Истекает в 23г, следующий год значит еще по акционерному, верно?

🇷🇺#GMKN #дивиденд

МЕНЕДЖМЕНТ НОРНИКЕЛЯ ОРИЕНТИРУЕТСЯ НА 50-75% FCF В ВИДЕ ДИВИДЕНДОВ ПОСЛЕ ИСТЕЧЕНИЯ СОГЛАШЕНИЯ АКЦИОНЕРОВ — ИНТЕРФАКС

Истекает в 23г, следующий год значит еще по акционерному, верно?