Причина падения акций полиметалл сегодня

Снижение акций «Полиметалла» носит коррекционный характер

Новость

Комментарий

К середине торгового дня российские фондовые индексы не показывали значительных изменений, ожидая появления новых значимых факторов. Индекс Мосбиржи к 15.00 мск снизился менее чем на 0,1% до 4251,53 пункта. Индекс РТС увеличился на 0,53%, до 1929,75 пункта.

Рубль к середине сессии укреплялся примерно на 0,5% против доллара и евро, продолжая обновлять многомесячные максимумы, но несколько сократил прирост. Доллар стремился к 69 руб., а евро в течение дня опускался ниже 80,50 руб.

Эмитенты. В лидерах роста к середине сессии были акции ТГК-2 (+5,83%), гдр «Эталона» (+2,87%) и котировки банка «Санкт-Петербург» (+2,65%). В лидерах снижения находились гдр TCS Group (-2,84%) и акции Polymetal (-2,46%).

«Полиметалл» во вторник отчитался о сокращении производства в 3-м квартале на 8% г/г, обеспеченного в том числе высокой базой сравнения 2020 года. Выручка «Полиметалла» в 3-м квартале упала на 7% г/г в связи с динамикой цен на золото и серебро, при этом компания подтвердила производственный план на текущий год в объеме 1500 тыс. унций золотого эквивалента. «Полиметалл» проведет День инвестора и аналитика 8 ноября, на котором более подробно озвучит свои среднесрочные перспективы. Краткосрочно отчетность была воспринята негативно, так как не содержала веских драйверов для покупок в условиях консолидации цен на золото ниже максимума предыдущей недели 1815 долл./унц.

С технической точки зрения, акции «Полиметалла» отступили от краткосрочного сопротивления 1400 руб. (верхняя полоса Боллинджера дневного графика) и могут взять курс на поддержку 1290 руб. (средняя полоса Боллинлджера). Закрепление ниже последней, в свою очередь, станет сигналом в пользу смены краткосрочного тренда и укажет на риски развития падения и обновления недавних минимумов. Пока же можно говорить о коррекционном характере снижения при попытках вернуться к среднесрочному повышению, которые можно будет считать успешными при закреплении выше 1485 руб. (средняя полоса Боллинджера недельного графика) с перспективой возвращения как минимум в район июльских пиков 1670 руб. До падения ниже 1290 руб. имеет смысл держать «лонги» по Полиметаллу или частично фиксировать прибыль.

Внешний фон: умеренно позитивный.

Нефтяной рынок: нейтральный настрой. Ближайшие фьючерсы на нефть Brent и WTI к середине сессии в РФ отступили от минимумов дня и изменялись в пределах 0,5%, пытаясь вернуться к повышению. Цены отскочили от района краткосрочных поддержек 85 долл. и 82,50 долл. соответственно, что с технической точки зрения можно считать за благоприятный сигнал. В ближайшие сессии покупатели, однако, столкнутся с рисками прогресса в ядерных переговорах Ирана с западными странами и возможными негативными сигналами в еженедельном отчете Минэнерго США в среду. Восходящий тренд в целом пока остается преобладающим.

Фондовые биржи Европы: позитивный настрой. Индекс Euro Stoxx 50: +0,8%. Инвесторы региона следовали за оптимизмом за рубежом, в то время как UBS отчитался о самой крупной квартальной прибыли с 2015 года, подтверждая позитивные тенденции в банковском секторе.

Фондовый рынок США перед открытием: позитивный настрой. Фьючерсы на индекс S&P 500: +0,4%. Судя по всему, рынок ждет день очередных рекордов, при этом на этот раз достаточно уверенное повышение, вероятно, будет наблюдаться и в высокотехнологичном секторе. Так, Facebook отчитался о замедлении темпов роста выручки в 3-м квартале, но расширение программы обратного выкупа акций на 50 млрд долларов поддерживает бумаги как минимум до открытия основных торгов.

Рынок внутри дня. Индексы Мосбиржи и РТС в первой половине сессии пребывали в некоторой неуверенности, но все же не оставляли попыток роста. Так, долларовый индикатор обновил очередной многолетний максимум 1932 пункта, а рублевый продолжал консолидацию между 4200-4300 пунктами. Итог сессии во многом может зависеть от динамики нефтяных цен, которые подают сигналы коррекции, но в то же время пока успешно восстанавливаются от минимумов.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Акции золотодобывающих компаний рухнули на 37–40%. Пора покупать?

Материал носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Акции российских золотодобывающих компаний достигли исторических максимумов в августе-сентябре 2020 года. Однако с тех пор по большей части снижались.

Котировки «Полюса» с 6 августа 2020-го потеряли 37% и 29 сентября опустились до отметки ₽11 694,5 за акцию. В последний раз ниже ₽12 тыс. бумаги компании торговались в июле прошлого года. Акции «Полиметалла» с 1 сентября прошлого года подешевели почти на 41%, закрывшись в среду на уровне ₽1211.

Мы расспросили экспертов, почему снижаются акции золотодобытчиков, когда можно ждать отскока и не пора ли подбирать акции «Полиметалла» и «Полюса» в расчете на рост.

Основная причина падения акций золотодобывающих компаний — коррекция на рынке золота. Обычно акции двигаются вслед за драгметаллом, так как бумаги золотодобывающих компаний фактически воспринимаются инвесторами как экспозиция в золото «с плечом».

Как правило, золото выступает защитным инструментом от обесценения денег в эпоху низких ставок и высокой инфляции. Однако в ожидании разворота монетарного цикла это свойство утрачивает силу, объяснил слабость в золоте эксперт «БКС Экспресс« Михаил Зельцер.

На пресс-конференции по итогам заседания ФРС 22 сентября глава американского центробанка Джером Пауэлл заявил, что ФРС может начать сворачивать программу выкупа активов (QE) уже в ноябре. Если экономика США продолжит расти теми же темпами, то этот процесс завершится к середине 2022 года. А 9 из 18 членов Комитета по открытым рынкам (FOMC) заявили, что ожидают первого повышения ставок уже в 2022 году.

Глава отдела стратегий на товарно-сырьевом рынке Saxo Bank Оле Хансен отметил, что спрос на золото находится в обратной зависимости как от курса доллара и доходности облигаций, так и от доверия к финансовым активам. Поскольку в текущем году уверенность рынка находится на высоких уровнях, золото реагирует снижением.

Репозиционирование инвесторов. Что это такое и почему из-за него дешевеют акции

«Я думаю, что основная причина [снижения акций золотодобывающих компаний] в том, что на рынке акций происходит репозиционирование, то есть инвесторы переходят из одного сектора в другой. Количество денег «на столе» ограничено, и инвесторам больше интересны другие сектора, например нефть или газ», — рассказал «РБК Инвестициям» портфельный управляющий УК «Альфа-Капитал» Эдуард Харин. Драгметаллы сейчас точно не в фаворе, добавил эксперт.

По мнению главного аналитика инвесткомпании «Алор Брокер» Алексея Антонова, причина лежит в ребалансировке портфелей крупных инвестфондов. «По каким-то причинам они стали предпочитать покупку самого золота как защитного актива, а не акции его производителей. В эпоху, когда ФРС собирается сокращать программу «количественного смягчения» и фондовые площадки испытывают глубокую коррекцию, в этом есть смысл», — сказал эксперт.

«Впрочем, и золото в этом году не слишком справляется с ролью защитного актива. Думаю, что мы на пороге падения интереса инвесторов к драгметаллам вообще, к металлам платиновой группы в частности, переориентации на такие промышленные металлы, как литий, используемый в аккумуляторных батареях», — добавил Антонов.

Все может измениться, если начнется коррекция на перегретых фондовых и товарных рынках, а развитые страны начнут сворачивать программы стимулирования (QE), сохраняя при этом ставки на низком уровне, рассказал «РБК Инвестициям» аналитик группы компаний «Финам» Алексей Калачев.

«Массовый уход инвесторов от рисков может поднять цену золота. Технически график котировок золота не выглядит готовым продолжать снижение. Скорее, он выглядит готовым в любой момент возобновить рост. Тогда и акции золотодобывающих компаний смогут выстрелить», — пояснил эксперт.

Более осторожен в ожиданиях Эдуард Харин, который считает, что возможности роста золота ограничены. Он отметил, что если ужесточение монетарной политики будет проходить постепенно (в течение девяти месяцев начиная с ноября-декабря) и лишь потом начнется повышение ставок, то золото станет нормально себя чувствовать на текущих уровнях. Но если инфляция в США будет значительно выше, то ФРС, возможно, придется реагировать намного агрессивнее. И в этой ситуации цены на золото могут пойти вниз.

Собственные плюсы и минусы «Полюса» и «Полиметалла»

«Мы позитивно смотрим на среднесрочные перспективы золотодобывающих компаний «Полюс» и «Полиметалл». В отличие от большинства конкурентов они имеют перспективу увеличения объемов добычи», — рассказал Алексей Калачев из «Финама».

Эксперт отметил, что «Полюс» может стать крупнейшей в мире золотодобывающей компанией после 2026 года, когда планируется начать добычу на месторождении «Сухой лог». Ожидается, что компания будет добывать 2,3 млн унций золота в год, что даст прирост к текущим объемам более чем в 50%. А «Полиметалл» может значительно нарастить объемы добычи серебра с началом освоения крупного месторождения «Прогноз» в Якутии.

Эдуард Харин из УК «Альфа-Капитал» предупредил, что «в каждой из компаний есть по одному моменту, которые немного нервируют инвесторов».

Уже пора подбирать акции или еще рано?

Эдуард Харин, портфельный управляющий УК «Альфа-Капитал»: «Акции «Полиметалла» или «Полюса» оторвались, по нашему мнению, от цен на сам металл, и нам они нравятся на текущих ценовых уровнях, особенно «Полиметалл». Я думаю, что [по этим компаниям] сейчас рекомендация «покупать» по текущим ценам. Но не исключаю дальнейшего давления на эти акции.

Акции «Полиметалла» нам кажутся более привлекательными, потому что дивидендная доходность акций этой компании выше, чем у «Полюса». [Это связано с тем, что] большая часть стоимости «Полюса» лежит в будущем из-за нового большого проекта».

Полиметалл акции

Странно, что этой акции почти ни у кого нет в опросах РДВ

Странно, что этой акции почти ни у кого нет в опросах РДВ

Странно, что этой акции почти ни у кого нет в опросах РДВ

Дмитрий, Ну кто-ж будет держать в своем портфеле золотодобытчика как основной актив? Они же спрашивают не про наличие акций, а про наибольшую долю в портфеле.

Олег Скоробогатый,

Так вроде всю неделю выходят из рисковых активов.

Кстати. Золото не удержало позу. Или на коррекцию или на консолидации

Индексы по золоту полетели вниз

Странно, что этой акции почти ни у кого нет в опросах РДВ

Странно, что этой акции почти ни у кого нет в опросах РДВ

Дмитрий, ну и не нужен лишний балласт на корабле😎

Роман Т.,

Баласт это РДВ или покупатель?

Странно, что этой акции почти ни у кого нет в опросах РДВ

Дмитрий, ну и не нужен лишний балласт на корабле😎

Странно, что этой акции почти ни у кого нет в опросах РДВ

Странно, что этой акции почти ни у кого нет в опросах РДВ

Авто-репост. Читать в блоге >>>

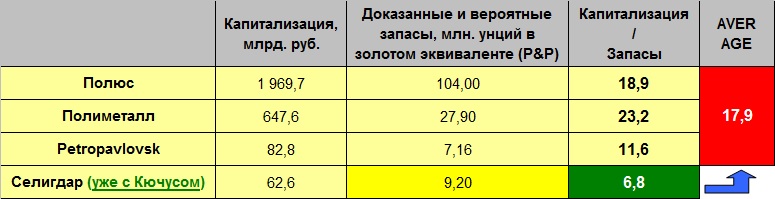

Актуализированные данные по соотношению капитализации золотодобывающих компаний РФ к их запасам:

Этому говну реально ещё какие нужны драйверы для роста? Базовый актив растёт, рубь падает, что ещё?😡

Авто-репост. Читать в блоге >>>

«Селигдар» (прим. — конкурент «Polymetal») благодаря Кючусу удвоит ориентиры

ЯКУТСК, 19 ноя — РИА Новости/Прайм. ПАО «Селигдар» планирует в перспективе выйти на ежегодный объем производства золота в 20 тонн, сообщает компания.

Холдинг намерен разработать третью редакции стратегии устойчивого развития с новыми производственными ориентирами.

«Удвоение целевого показателя по золоту по сравнению с предусмотренными в текущей редакции стратегии (на 2018-24 годы) 10 тоннами связано с условиями пользования участком недр месторождения Кючус, согласно которым объем добычи должен составить не менее 10 тонн золота в год после выхода его на проектную мощность», — отмечается в сообщении.

Как сообщалось, в октябре ООО «Белое золото» (32,3% принадлежит ООО «РТ-Развитие бизнеса», входящему в ГК «Ростех», 67,7% — ООО «Управление золотыми активами», созданное «Селигдаром» (51%) и Дмитрием Доевым (49%)) выиграло аукцион на лицензию по освоению второго по величине золоторудного месторождения в Якутии — Кючус, предложив 7,735 млрд рублей.

Площадь месторождения 8,35 кв км. Запасы золота для открытой отработки С1 — 70,919 тонны, С2 — 38,416 тонны; для подземной — С2 — 65,927 тонны, С2 заб.- 2,647 тонны; ресурсы Р1 — 41,949 тонны, Р2 — 211,081 тонны. Запасы серебра для открытой отработки С2 — 16,6 тонны, для подземной С2 — 9,9 тонны, С2 заб.- 0,4 тонны.

«Селигдар» — полиметаллический холдинг, входящий в десятку крупнейших производителей золота в РФ и являющийся единственным в стране производителем рудного олова. Холдинг ведет добычу золота в Якутии, на Алтае и в Бурятии и добычу олова в Хабаровском крае. В 2020 году предприятия холдинга извлекли 7,009 тонны золота, что на 6,8% больше, чем годом ранее. В 2021 году — ожидается 7,5 тонны золота.

Pinkin,

Обращались за поддержкой в Фонд VanEck Vectors Gold Miners?

Что они вам ответили? Когда Селигдар войдёт в состав индекса?

Фонд VanEck Vectors Gold Miners ETF инвестирует в акции ведущих мировых производителей драгметаллов, прежде всего золота.

Авто-репост. Читать в блоге >>>

Мы рекомендуем «Покупать» акции Polymetal International PLC с целевой ценой 1 732 руб. на конец 2022 г. Апсайд составляет 19%.

Авто-репост. Читать в блоге >>>

«Финам» рекомендует покупать акции Polymetal (MOEX: POLY) с прогнозной ценой 1732 рубля за штуку на конец 2022 года, что предполагает потенциал роста 19% от текущего уровня, сообщается в аналитическом материале инвестиционной компании.

«Акции золотодобывающих компаний имеют привлекательность в качестве защитных инструментов, которые могут сработать в случае большого risk-off на товарных и фондовых рынках. Драгметаллы сохраняют потенциал при удержании низких ставок в условиях растущей инфляции. Polymetal в России является крупнейшим производителем серебра, вторым производителем золота, входит в топ-10 золотодобывающих компаний мира и в топ-5 мировых производителей серебра. Эта компания — одна из немногих, кто имеет возможность увеличить добычу за счет реализации портфеля новых проектов», — указывает эксперт Алексей Калачев.

#POLY #Прогноз

🔮📈 BOFA ПОВЫСИЛ РЕКОМЕНДАЦИЮ POLYMETAL ДО ПОКУПАТЬ

Вопросы аналитикам по тегу «Полиметалл»*

Здраствуйте, видите ли какие-то ближне и среднесрочные перспективы в акциях Polymetal на российской бирже?

С уважением,

БКС Экспресс, Василий Карпунин

Здравствуйте. Уровень роста акций Полюс и когда ждать разворот в сторону падения? Какая компания более перспективна в среднесрочной перспективе Полюс или Полиметалл??

В данный момент премия в бумагах к другим представителям отрасли выглядит избыточной. Соотношение цены акций Полюса и Полиметалла вчера достигло исторического максимума. Всего за 2 месяца оно подскочило с 8,8 до 10,6. Бумаги Полиметалла в моменте могут иметь больший апсайд.

Не является индивидуальной инвестиционной рекомендацией.

С уважением,

БКС Экспресс, Василий Карпунин

С уважением,

БКС Экспресс, Василий Карпунин

Здравствуйте.Будет ли рост в акциях полиметалл в 3кв.какие есть тригеры для роста или отскока.Спасибо

Многое будет зависеть от динамики драгметаллов, от которых так сильно зависят финансовые результаты Полиметалла.

По итогам последнего заседания ФРС ключевая ставка и параметры QE остались на прежних уровнях, но риторика регулятора ужесточилась. Джером Пауэлл дал понять, что при сохранении сложившейся ситуации уже на следующем заседании может быть принято решение о сворачивании экстренных стимулирующих мер. Кроме того, ожидания повышения ключевой ставки были смещены на более ранний период. Половина членов FOMC считает, что это произойдет уже в 2022 г. Вариант сразу двух повышений не исключается. Рост инфляции, поддерживавший котировки в 2021 г., с июня начал замедляться, а глава ФРС подчеркивает, что разгон носит лишь временный характер.

Таким образом, драйверов для роста золота в ближайшей перспективе не просматривается. Более того, сформировавшаяся в 2020–2021 гг. премия в акциях золотодобытчиков относительно отрасли начала постепенно схлопываться вслед за падением интереса к золоту. Это обуславливает более сильное падение акций в сравнении с динамикой драгметалла.

Несмотря на не самые позитивные перспективы золота, удержание в портфеле бумаг золотодобывающих компаний может быть оправданно с точки зрения диверсификации и снижения общего риска портфеля.

Не является индивидуальной инвестиционной рекомендацией.

С уважением,

БКС Экспресс, Администратор

Здоавстствуйте. Подскажите какой шанс Полиметала упасть до цены 1000 за акцию и ниже?

Так что многое будет зависеть от динамики драгметаллов. Пока взгляд на перспективы золота остается осторожным. Мы видим, что значительного спроса не наблюдается, несмотря на высокую инфляцию по всему миру. Рынки живут ожиданиями роста долларовых процентных ставок и отказа от стимулирующих программ, что негативно сказывается на отношении участников к драгметаллам.

С уважением,

БКС Экспресс, Василий Карпунин

Добрый день, уважаемые аналитики! В связи с сильным падением не пора ли покупать акции Ролиметалла и Полюса, или еще подождать. Какая акция предпочтительней для покупки.

С начала осени слабо выглядят золотодобывающие компании: Полиметалл (-15,9%), Петропавловск (-13,2%), Полюс (-9,5%). Основная причина здесь — слабость в ценах на золото. Драгоценный металл за месяц потерял 3,2% и, что более важно, дальнейшие перспективы не вызывают оптимизма.

По итогам последнего заседания ФРС ключевая ставка и параметры QE остались на прежних уровнях, но риторика регулятора ужесточилась. Джером Пауэлл дал понять, что при сохранении сложившейся ситуации уже на следующем заседании может быть принято решение о сворачивании экстренных стимулирующих мер. Кроме того, ожидания повышения ключевой ставки были смещены на более ранний период. Половина членов FOMC считает, что это произойдет уже в 2022 г. Вариант сразу двух повышений не исключается. Рост инфляции, поддерживавший котировки в 2021 г., с июня начал замедляться, а глава ФРС подчеркивает, что разгон носит лишь временный характер.

Таким образом, драйверов для роста золота в ближайшей перспективе не просматривается. Более того, сформировавшаяся в 2020–2021 гг. премия в акциях золотодобытчиков относительно отрасли начала постепенно схлопываться вслед за падением интереса к золоту. Это обуславливает более сильное падение акций в сравнении с динамикой драгметалла.

Несмотря на не самые позитивные перспективы золота, удержание в портфеле бумаг золотодобывающих компаний может быть оправданно с точки зрения диверсификации и снижения общего риска портфеля. Основной фактор привлекательности Полиметалла — более дешевая оценка по мультипликаторам относительно Полюса.

Не является индивидуальной инвестиционной рекомендацией.

С уважением,

эксперт БКС Экспресс, Дмитрий Пучкарёв

Добрый день. Каким Вы видите максимальное снижение акций Полиметалла до конца года, при сохранении общемирового экономического фона и цен на золото 1750, на доллар 73?

При сохранении обозначенной конъюнктуры существенного снижения может и не быть, учитывая уже накопленную перепроданность. В данный момент нижняя граница среднесрочного падающего тренда находится около 1250 руб. Этот рубеж может выступать технической поддержкой.

С уважением,

БКС Экспресс, Василий Карпунин

Здравствуйте. Можно ли сейчас покупать акции золотодобывающих компаний Полиметалла, Полюса, Петропавловска, когда цена так привлекательно упала? Ваш взгляд на данные компании в краткосрочной и среднесрочной перспективе. Заранее спасибо за ответ.

С уважением,

БКС Экспресс, Василий Карпунин

Здравствуйте.Какие перспективы акций полиметал среднесрочно.Цены на золото не сильно падают.Акции золотодобычиков снижаются.Какой есть негатив в акция полиметал.Спасибо

В четверг цены на золото снова упали, что мешает восстановлению цены акций Полиметалла. Опережающая динамика относительно индекса МосБиржи в такой ситуации сомнительна. Однако ввиду того, что операционные результаты Полиметалла за II полугодие 2021 г. могут оказаться немного сильнее I полугодия, после объявления результатов вполне возможно некоторое позитивное движение, если цены на золото будут стабильными.

С уважением,

БКС Экспресс, Администратор

Действительно, в последние дни акции выглядят слабо. Инвесторов могло смутить расширение инвестпрограммы. Дивдоходность ожидаемо невысокая (не выше средней по рынку). Плюс рубль немного укрепился. Результаты от расширения инвестиционной деятельности станут заметны лишь в будущем, а в моменте это может оказать давление на FCF и привести к росту долга, что наблюдается по итогам I полугодия. Тем не менее в перспективе это позволит компании увеличить производство и улучшить финансовые метрики.

Что касается технически важных уровней, то в случае закрепления ниже 1445–1450 руб., следующая поддержка будет лишь около 1320–1340 руб.

С уважением,

БКС Экспресс, Василий Карпунин

День добрый! На Ваш взгляд: Какие перспективы у акций «Полиметалла» до конца года (и до летней отсечки 2022г.), если даже сейчас падение?

С уважением,

БКС Экспресс, Василий Карпунин

Здравствуйте! Почему Полиметалл падает. При росте золота?

Инвесторов могло смутить расширение инвестпрограммы. Дивдоходность ожидаемо невысокая (не выше средней по рынку). Плюс рубль немного укрепился в пятницу. Результаты от расширения инвестиционной деятельности станут заметны лишь в будущем, а в моменте это может оказать давление на FCF и привести к росту долга, что наблюдается по итогам I полугодия. Тем не менее в перспективе это позволит компании увеличить производство и улучшить финансовые метрики.

Разная динамика акций и золота — может быть кратковременным явлением из-за опубликованного отчета. Динамика драгметалла остается ключевым драйвером для бумаг.

С уважением,

БКС Экспресс, Василий Карпунин

Добрый день. Не пора ли покупать Полиметалл? Какие ожидания до конца года. Как долго будет закрываться дивидендный геп. Спасибо вам за вашу работу.

С уважением,

БКС Экспресс, Василий Карпунин

Здравствуйте. Ваше мнение по ФСК ЕЭС и Полиметал, покупка от текущих уровней, цели роста в краткосрочном и среднесрочном периодах. Спасибо за ответ.

С уважением,

БКС Экспресс, Василий Карпунин

Здравствуйте! Какой видится цена акций полиметалла до конца года? Спасибо

С уважением,

БКС Экспресс, Василий Карпунин

Добрый день! Пишу Вам в третий раз. Хотелось бы увидеть теханализ по акциям Полиметалл на среднесрок. Когда акции начнут подъем? Спасибо!.

Опубликовали обзор по ТА акций Полиметалла. Подробности по ссылке: https://bcs-express.ru/tehanaliz/poly/10.08.21

С уважением,

БКС Экспресс, Администратор

День добрый! Ваше мнение об акция Полиметалла на перспективу год и ближайшее время? Да, будут ли выплачиваться дивиденды в сентябре 2021г. и их размер?

С уважением,

БКС Экспресс, Василий Карпунин

Добрый день. Есть информация по ближайшим дивидендам Полиметалла? Спасибо

Формула промежуточного дивиденда: 50% от скорректированной чистой прибыли за I полугодие (при условии соблюдения соотношения чистого долга к скорректированной EBITDA ниже установленного порогового значения 2,5x). Точная дата и размер выплаты пока не был опубликован, компания еще не отчиталась по МСФО за II квартал. Отсечка ориентировочно может быть в сентябре–октябре.

С уважением,

БКС Экспресс, Василий Карпунин

Здравствуйте! Ваш прогноз по акциям золтодобытчиков, и каков рейтинг этих кампаний? С какого уровня рекомедуете покупать акции сроком на 3-6 месяцев? Спасибо

Что касается кредитных рейтингов:

Полюс (Fich BB+ Стабильный, Moodys Baa3 Стабильный, S&P BB+ Стабильный)

Полиметалл (Эксперт РА ruAA Стабильный)

Не является индивидуальной инвестиционной рекомендацией.

С уважением,

БКС Экспресс, Василий Карпунин

Зарегистрируйтесь

в БКС Экспресс

Рекомендованные новости

Прогнозы и комментарии. Рынок отскочил, что дальше

Нефтяной рынок не уверен, что худшее позади

Газпром. Ждем пробоя 345

Ключевые события недели: омикрон, ОПЕК+, безработица в США, форум Россия зовет

АФК Система. Как изменился дисконт к дочкам

Энергетический кризис: откуда ты взялся и когда закончишься

Омикрон. Что известно про новый штамм коронавируса

Кто и как шортит российский рынок

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.